テレビで「消費者金融」のCMを見かける機会はあると思いますが、消費者金融とはどのような会社なのか知っていますか?

「カードローンの会社でしょ?」と思うかもしれませんが、実はそれだけではありません。

消費者金融と呼ばれる会社も様々で、カードローン以外のサービスも提供しているところや、カードローンを扱わないところもあるのです。

また、中には消費者金融に「怖い」「危険」といったイメージを抱いている方もいるでしょう。

そこで、この記事では消費者金融とは何かについてわかりやすく解説していきます。

消費者金融の種類やサービス内容、銀行やクレジットカード会社との違い・共通点などについて説明していくので、消費者金融の利用を検討している方はぜひ参考にしてください。

目次

そもそも消費者金融とは?

最初にそもそも消費者金融とはどのようなものなのかについて説明していきます。

消費者金融とは、個人向けの少額融資を行う貸金業者のことです。

少額といっても大手のサービスであれば最大で数百万円の融資にも対応していますが、数万円~数十万円程度の融資がほとんどでしょう。

基本的には無担保・保証人不要で融資を受けることができ、申込者個人の収入と信用情報で審査を受けることになります。

消費者金融は小~中規模の会社を含めると多数ありますが、知名度が高く代表的なのはプロミス、アコム、レイク、SMBCモビット、アイフルの5つです。

ただし、正確には、これら5つはカードローンの名称であり、サービスを展開している消費者金融の名称と異なるケースもあります。

代表的なカードローンとサービスを展開する消費者金融

| カードローン | 企業名 |

|---|---|

| プロミス | SMBCコンシューマーファイナンス株式会社 |

| アコム | アコム株式会社 |

| レイク | 新生フィナンシャル株式会社 |

| SMBCモビット | 三井住友カード株式会社 |

| アイフル | アイフル株式会社 |

大手消費者金融に限っていえばカードローンによる融資がメインになるため、「消費者金融=カードローン会社」というイメージが浸透していると考えられます。

その点については次章の消費者金融の種類でもふれているので、そちらも参考にしてください。

消費者金融には種類がある?

先ほど紹介した消費者金融はいずれも大手ですが、小~中規模の業者まで含めるとその数は非常に多いです。

そして、厳密な定義があるわけではありませんが、消費者金融はいくつかの種類に分けることができます。

小~中規模の消費者金融は街金、サラ金とも呼ばれる

テレビや街中の看板などに広告を出しているのは大手の一部であって、消費者金融のほとんどは小~中規模の会社です。

大手消費者金融の場合、有人店舗に加えて、無人の店舗(自動契約機)も全国各地に設置しています。

その一方で、小~中規模の消費者金融は基本的にスタッフの常駐する有人店舗のみで、店舗も1つの都道府県内に数店舗というケースが多いです。

そのような規模の小さな消費者金融は街金、サラ金とも呼ばれ、大手消費者金融と区別されています。

個人に対して融資をするという点は一緒ですが、街金やサラ金ではカードローンを扱っていないことも多いです。

証書貸付という融資の方法で、お金を借りるたびに契約が必要になります。

カードローンのように限度額の範囲内で自由に借り入れすることができないこともあるのです。

繰り返しになりますが、このような分類に厳密な決まりがあるわけではありません。そのため、街金やサラ金はあくまでも俗称になります。

闇金(ヤミ金)は正規の消費者金融ではない

街金やサラ金に関しては規模の違いはあるものの消費者金融と同じと考えて大丈夫です。

ですが、闇金(ヤミ金)は正規の消費者金融ではありません。

消費者金融として営業を行うためには、本社のある都道府県、もしくは国で登録を受ける必要があります。

闇金はその登録を受けずに違法な営業をしている業者を指すため、正規の消費者金融とはいえないのです。

正規の消費者金融は様々な法律による制限の中で営業を行なっています。

しかし、闇金は法定利息を超える金利、法律に違反するような危ない取り立てなど、お金を借りること自体が危険なのです。

中には「消費者金融でお金を借りるのはやばい」と思っている方もいるかもしれませんが、おそらくそれは闇金のイメージでしょう。

街金やサラ金も含めて正規の消費者金融であれば法律を遵守しているので安心してください。

消費者金融と銀行・クレジットカード会社の違い

カードローンを扱っているのは消費者金融だけではありません。

例えば、銀行やクレジットカード会社でもカードローンは扱っています。それらは銀行カードローン、信販系カードローンと呼ばれ、消費者金融のカードローンと区別されることもあるのです。

消費者金融と銀行・クレジットカード会社の違いについて見ていきましょう。

広い意味では消費者金融も金融機関

まず、消費者金融は広義の意味で金融機関に入ります。

狭い意味だと銀行や信用金庫などを金融機関とする場合もありますが、広義では消費者金融だけでなく、クレジットカード会社も金融機関です。

消費者金融の金融機関における分類

| 狭義の金融機関 | ・銀行 ・信用金庫 ・信用協同組合 ・農業協同組合 ・労働金庫 などなど |

|---|---|

| 広義の金融機関 | ・消費者金融 ・信販会社(クレジットカード会社) ・リース会社 ・保険会社 ・証券会社 などなど |

このように広い意味では、金融取引に関する商品を扱っている会社であれば、銀行以外も金融機関に含まれます。

銀行と消費者金融の違いは預貯金の取り扱い

狭義の金融機関と広義の金融機関の違いは「預貯金の取り扱い」です。つまり、お金を預かる業務をしているかどうかの違いということになります。

ただ、銀行の業務は預金だけではありません。例えば、国債や投資信託などの金融商品の販売、口座振替などの為替業務などです。

他に融資業務も行なっており、企業への融資、個人への融資をしています。

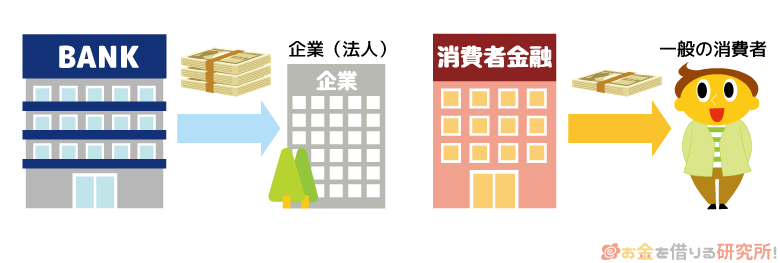

銀行では住宅ローン・カードローンのような個人向けの融資商品も数多く扱っていますが、基本的には企業(法人)がメインの融資先です。

反対に「消費者金融」という呼び方から分かるように、消費者金融がお金を貸すのは一般の消費者であり、企業ではありません。

融資をするという点は銀行も消費者金融も共通ですが、主な融資相手が企業なのか、個人なのかという違いもあるのです。

消費者金融もクレジットカード会社も貸金業者に分類される

銀行や信用金庫などは預貯金取扱金融機関という同じ種類の金融機関です。

そして、消費者金融やクレジットカード会社に関しては貸金業者に分類され、貸金業法という法律の規制を受けることになります。

貸金業者とは読んで字の如く、お金を貸すことを生業とする業者です。次のような会社は貸金業者になります。

主な貸金業者

- 消費者金融

- 信販会社(クレジットカード会社)

- リース会社

- 商工ローン

貸金業者に該当するような会社も、主にどのような金融サービスを扱っているのかで変わるのです。

例えば、個人向けの融資商品であるカードローンなどを扱っていれば消費者金融ですし、クレジットカードやショッピングクレジットなどを扱うのは信販会社です。

ただし、クレジットカードでのショッピングに関しては、貸金業法が適用されません。

貸金業法による規制を受けるのは融資業務の部分なので、信販会社の扱うカードローン、およびクレジットカードでのキャッシングサービスが対象になります。

消費者金融の主なサービス・業務内容

次に消費者金融の主なサービス・業務内容を見ていきましょう。

消費者金融も会社によって様々なサービスを提供していますが、大手に関しては次の2点が主な事業になります。

消費者金融の主なサービス・業務内容

- カードローンによる融資

- 他金融機関での信用保証業務

1. カードローンによる融資

「消費者金融=カードローン会社」というイメージが強いですよね。

前述の通り、消費者金融の中にはカードローンを扱わず別の方法で融資をする業者もありますが、大手消費者金融ではカードローンによる融資がほとんどです。

カードローンに関しては、銀行やクレジットカード会社でも扱われているものの、大手消費者金融のカードローンには次のような特徴があります。

大手消費社金融カードローンの特徴

- 最短3分~25分審査

- 即日融資

- ネット完結

- カードレス契約

- 無利息サービス

- 収入証明書不要(審査内容によっては必要です。)

- 24時間対応の振込融資

- 自動契約機の設置

- 自社ATMの設置

などなど

消費者金融は個人向けの融資に特化しているため、このような便利な特徴がたくさんあるのです。

特に審査や融資までのスピードは、銀行カードローン、信販系カードローンにはない特徴といって良いでしょう。

銀行カードローンに関しては2018年1月に業界全体で審査の方法が変更されており、即日融資はいっさい行えません。

また、信販会社はクレジットカード、ショッピングクレジットなどがメインのサービスです。

そのため、消費者金融に比べるとカードローンの審査に時間がかかることも多く、即日融資を受けるのは難しいのです。

2. 他金融機関での信用保証業務

前述の通り、消費者金融は個人向け融資のノウハウを持っているため、その知識、経験を生かして他の金融機関で信用保証業務を行うことも多いです。

具体的には、地方銀行のカードローンの中には消費者金融が保証会社になっている商品もたくさんあります。

保証会社は銀行から保証業務に関する手数料を受け取る代わりに、カードローン申込者の返済能力の審査を代行します。

専門業者ともいえる消費者金融の方が早く、正確に審査を行えるため、このような方法を取ることが多いのです。

また、契約者からの返済が滞った場合、保証会社が代わりに銀行へ返済(代位弁済)をします。

そのため、銀行にとっては、保証会社をつけることで貸し倒れのリスクを回避することもできるのです。

消費者金融が扱っているカードローンの特徴

最後に消費者金融の扱うカードローンの特徴について見ていきましょう。

ここでは、消費者金融を利用する際の条件、金利、審査、返済の4点について説明していきます。

消費者金融を利用するための条件について

消費者金融でお金を借りるためには、必ず審査があります。審査の基準は各消費者金融によっても異なりますが、最低限、満たさなければいけない条件はあります。

それは、「20歳以上であり、返済能力を有すること」です。

基本的に消費者金融は20歳以上の人へしか融資しません。一部の学生ローンでは、親権者の同意があれば審査を受けられるケースもありますが、そのような対応をしている消費者金融は少ないため、原則20歳以上だと思ってください。

加えて、消費者金融のような貸金業者は、自身に収入がある人しか利用できません。これは貸金業法による規制の1つで、融資が年収の1/3までに制限される(総量規制)ためです。

また、消費者金融での融資申込には、本人確認書類や収入証明書なども必要です。用意できないと審査を受けることもできないため、申し込みをする前に必要書類も確認するようにしましょう。

消費者金融でお金を借りるときの金利について

消費者金融からの融資には、金利に応じて利息が発生します。カードローンの金利は審査で決まりますが、大手消費者金融は年18.0%程度になるケースが多いです。

金利については利息制限法という法律で上限が決められており、10万円未満は年20.0%まで、10万円~100万円未満は年18.0%までとされています。

つまり、審査で決まった限度額が100万円未満の場合、法律上の上限である年18.0%での借り入れになる可能性が高いと思って良いでしょう。

ただし、借りる金額がそこまで多くなければ発生する利息も少額なので、過度な心配は要りません。

消費者金融でお金を借りるための審査について

消費者金融に限らず、審査基準の詳細は非公開です。そのため、カードローンの申し込みをしてみなければ、融資を受けられるかどうかは分かりません。

大手消費者金融の一部では審査通過率を株主向けのIR情報として公開しており、それによれば、審査通過率は約45%~50%です。(参考:カードローンの審査が甘いところ)

想像よりも低いと感じた方もいると思いますが、審査が不安ならお試し審査を受けてみてください。

年齢や年収などでの簡易的なシミュレーションですが、数秒で審査通過の見込みを診断してくれます。

実際の審査はコンピューターによる一次審査、担当者による二次審査という二段階で進むことが多いです。

このようにコンピューターを審査に導入し、膨大な過去の利用者データを持っているからこそ、消費者金融はスピード審査を実現できるのです。

消費者金融への返済について

消費者金融のカードローンは、借りたお金を月に1回、分割で返していきます。借りている金額によって月々の返済額は変わるものの、数千円からの返済で良いケースも多く、その負担は小さいでしょう。

また、カードローンで決められているのは月々の最低返済額で、それ以上の金額を追加で返済することも可能です。多めに返済すれば、それだけ早く完済できて利息の負担を減らすことができます。

口座振替を登録しておけば自動的に指定した口座から引き落としが実施されますし、銀行振込、ATM返済、インターネットバンキングによるネット返済などでもカードローンの返済を行えるので、都合の良い返済方法を選んでください。

返済に遅れてしまうと信用情報に延滞が記録されることとなり、場合によっては他社のローン、クレジットカード審査にも影響が出るので注意が必要です。

【まとめ】消費者金融は個人向けの融資に特化した貸金業者!大手のカードローンは便利で安心

消費者金融とはどのような会社なのかについて説明してきました。

大手であれば名前を聞いたこともあるでしょうが、どのようなサービスを行なっているのか知らない人も多かったと思います。

消費者金融は個人向けの融資に特化しており、大手であれば基本的にカードローンによって融資をします。

無担保・保証人不要で融資を受けられるというだけでなく、消費者金融のカードローンには即日融資や無利息期間などの嬉しい特徴も多いです。

銀行や信販会社でもカードローンを扱っていますが、利便性に関しては、個人向け融資を専門とする消費者金融に分があるでしょう。

また、消費者金融に怖い、危険といったイメージがあったかもしれませんが、正規の業者は必ず国や都道府県から登録を受けて、様々な法律による規制の中で営業しているため安心です。

無登録で違法な営業をする闇金が存在するのは事実ですが、知名度のある大手消費者金融を利用すれば、法外な利息を取られたり、取り立てで怖い目に合ったりすることもありません。

消費者金融を利用するときは便利で安心な大手を選び、返済計画をしっかりと立てた上で借り入れを行いましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。