お金を借りる選択肢としてフリーローンやカードローンでキャッシングするなどを検討している人もいるでしょうが、それらは基本的に「無担保ローン」です。

「えっ、無担保ローン?カードローン(フリーローン)じゃないの?」「カードローンでキャッシングすることでしょ?」と思った人もいるかもしれませんね。

無担保ローンとは、文字からも分かるように担保のないローンなのですが、カードローンとはどのような違いがあるのでしょうか?

また、担保もないのに、なぜ金融機関は融資を行えるのでしょうか?

この記事では、お金を借りる前に知っておきたい無担保ローンの意味、メリット・デメリットから種類や審査まで無担保ローンについて幅広く解説していきます。

FP飯田氏

FP飯田氏 ファイナンシャルプランナー飯田道子氏のコメント

ひとくちにローンと言っても、種類はいろいろあります。初めての借り入れであれば、どのような商品なのか?自分でも審査が通るのか?などの不安がいっぱいのことでしょう。この記事では、ローンの種類の紹介、無担保ローンとは何か?審査の仕組みとメリットとデメリットにアプローチしていきます。不安解消に、一役買ってくれることが期待できますよ。

目次

無担保ローンとは何?

記事の冒頭でも説明したように無担保ローンとは、担保なしで契約できるローンの総称です。

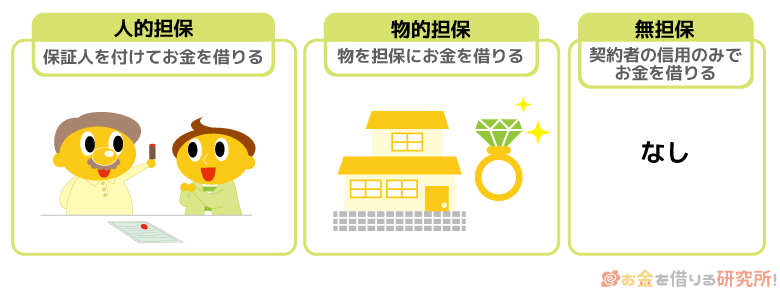

また、担保には「人的担保」と「物的担保」の2種類があります。

人的担保とは保証人や連帯保証人を意味し、「無担保ローン」といった場合、基本的には保証人も不要だと考えて良いでしょう。

つまり、無担保ローンとは「担保や保証人なしで、契約者本人の信用力を基準に融資をするローン」のことなのです。

信用力とは「この人であればお金を貸しても大丈夫だろう」という意味での信用を指します。

無担保ローンに申し込みをするときには「年収はいくら?」「どこで何年くらい働いているの?」「同一生計の家族はいる?」などの内容を申し込みフォームにて回答していきます。

また、申し込みをすると信用情報機関で照会され、これまでにカードなどの支払いに遅れたことがないかも金融機関は調べます。

このような情報をもとに申込者が信用できる人物かどうかの判断をして、無担保で融資を行うのです。

審査については次章で詳しく説明しているので、ぜひそちらも参考にしてください。

担保なしでもお金を借りられる無担保ローンの審査の仕組み

先ほども説明しましたが、無担保ローンは「お金をしっかり返してくれる」という信用にもとづいて融資を行います。

担保があれば返済が滞ってしまった場合には、その担保を債権の回収にあてるのですが、無担保ローンはそうもいきません。

ここでは、無担保ローンの審査の仕組みについて見ていきましょう。

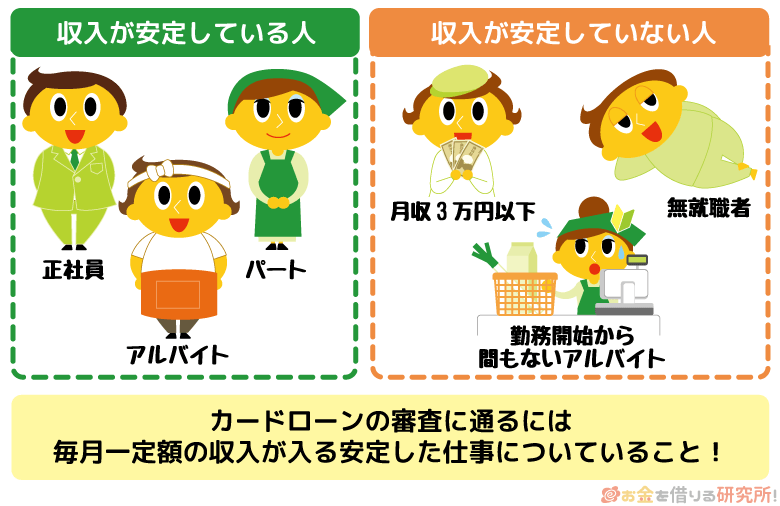

契約には申込者の安定収入が必須

無担保ローンの契約には、申込者の安定収入が原則必須です。

無担保ローンは担保なしでお金を貸すため、契約者本人が安定した収入を得ているかどうかが非常に重要になります。

この先も安定して収入を得ると信用できるからこそ、安心してお金を貸すことができるのです。

また、消費者金融などが対象になる貸金業法という法律では、「年収の1/3を超える金額を貸してはいけない」と決められています。

これを総量規制といいますが、このような法律による規制もあって、原則、無職の人は無担保ローンを利用できないのです。

加えて、「安定」という言葉もポイントになります。日雇い労働、短期・単発アルバイトによる収入は「安定収入」といえないでしょう。

一方、正規雇用でなくても、継続して一定の収入を得ているならパート・アルバイト、個人事業主の方であれば無担保ローンへの申し込みができます。

審査の過程では「在籍確認」が行われ、金融機関の審査担当者から勤め先に電話が入ります。

「◯◯さん(申込者)は、いらっしゃいますでしょうか?」といった内容の勤務実態を確認する目的の電話なので、ローンの申し込みが気づかれにくいですが、本当に働いているかを確認されることは覚えておいてください。

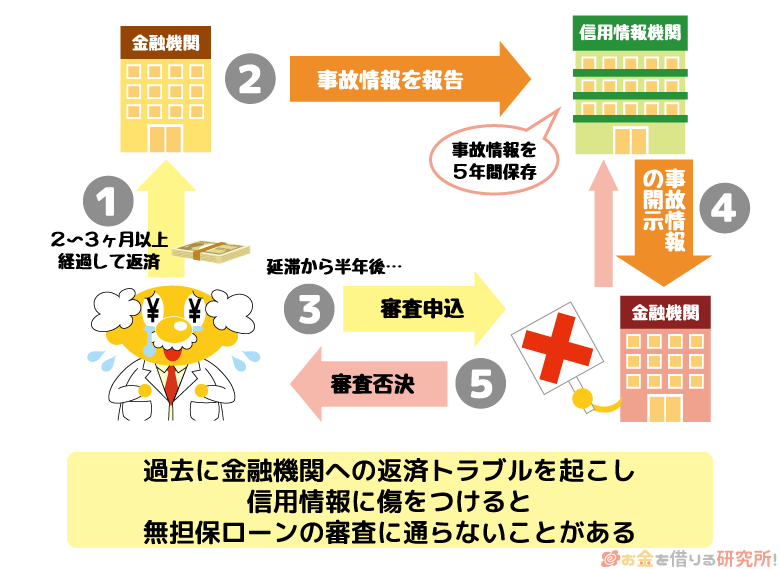

信用情報機関でこれまでの支払い記録を確認

安定した収入に加えて重要になるのが「信用情報」です。

特に大手カードローン会社では、この信用情報に記載されている内容を重視して審査を行う傾向があるといわれています。

信用情報機関では現在のローンやクレジットカードの契約内容、これまでの支払状況が管理されており、延滞や債務整理などの返済トラブルについては、過去5年間〜10年間の情報が載っています。

そのため、これまでにローンの支払いに遅れたり、債務整理によって借金を免除・減額していたりすると信用情報を利用する無担保ローン審査には通りにくくなるでしょう。

自分が友人や会社の同僚にお金を貸す場合について考えてみてください。

もしその人が、色々な人からお金を借りていたり、以前に借りたお金を返していなかったりしたなら、「お金を貸してもだいじょうぶかな?」と思いますよね。

金融機関は信用情報機関で管理されている情報も参考にしながら、その人が信用できるのかの判断を下すのです。

特に思い当たる節がないなら気にする必要はないものの、無担保ローンの審査では信用情報がとても重要になることを覚えておきましょう。

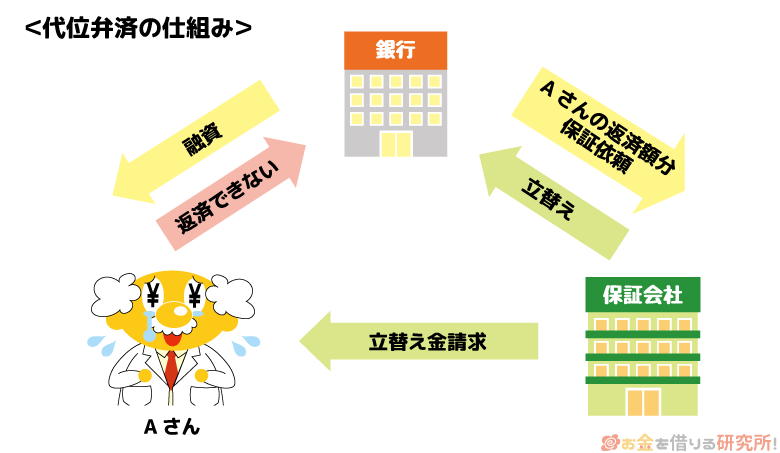

銀行は保証会社を付けることが多い

銀行の無担保ローンでは、審査で保証会社を利用する場合も多いです。

無担保ローンなので保証人は不要ですが、保証会社を利用しなくてはいけません。

クレジットカード会社、消費者金融などが保証会社になっており、その保証審査を通ることがローンを利用する条件になっているのです。

ただし、その銀行指定の保証会社なので、別途申し込みをする必要もなく、保証料が金利に上乗せされることも基本的にないので安心してください。

保証会社は申込者の返済能力を銀行に代わって審査するとともに、万が一、返済できない状態になったときには残りの借り入れを保証会社が銀行へ支払います。

これを代位弁済といい、その後は保証会社が新たな債権者となるのです。

代位弁済が増えれば保証会社の経営にマイナスなので、保証するかの審査はより慎重に行われます。

無担保ローンの種類と一般的な金利水準

無担保ローンと一口にいっても様々な種類があります。もちろん、商品ごとの差も大きいですが、種類によっても金利水準が異なるのです。

ここでは、次の4つの無担保ローンの内容と一般的な金利水準について説明していきます。

4種類の無担保ローン

- カードローン

- フリーローン(多目的ローン)

- 目的型ローン

- クレジットカードのキャッシング枠

ただし、②フリーローン(多目的ローン)、③目的型ローンについては、担保が必要なタイプの商品もあります。

ほとんどは無担保型のローンですが、担保型の商品もあることを覚えておきましょう。

1. カードローン

無担保ローンの代表といえるのがカードローンです。

審査によって限度額が決まり、その限度額の範囲であれば繰り返し利用できます。

カードローンは消費者金融、銀行、クレジットカード会社などで扱われており、少額の借り入れにも便利なことから、他の無担保ローンよりも利用しやすいでしょう。

カードローンはおおむね年18.0%の金利を上限とする商品が多く、他の無担保ローンと比べて金利は高めです。

ただし、商品や審査結果によっても、適用される利率は変わります。そのため、あくまでも目安の金利だと思ってください。

消費者金融のカードローン

消費者金融のカードローンは融資スピードが早く、最短即日での融資にも対応しています。

大手消費者金融であれば自動契約機を設置しているところも多く、ネット申し込み後、その日のうちにカードを受け取り、借り入れができるのです。

カードローンの中でも消費者金融の金利は高いといわれていますが、はじめて契約する場合には一定期間利息が0円になる無利息期間が適用されることもあります。

代表的な消費者金融カードローンの金利と限度額を表にまとめました。

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 2.5%~18.0% | 1万円~800万円 |

| アコム | 2.4%~17.9% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

銀行カードローンや信販系カードローンよりも利便性が高いため、はじめてお金を借りる人は消費者金融を選んで間違いないでしょう。

銀行カードローン

銀行カードローンの融資スピードは消費者金融よりも遅いですが、その分、消費者金融と比べ金利が低めな商品が多くなります。

先ほど見たように、消費者金融は年18.0%ほどを上限金利としている場合が多いです。

一方、銀行カードローンの上限金利は年14.0%~15.0%くらいが目安になるでしょう。

銀行カードローンは一般的に最短当日の融資となり、審査状況によっては1週間くらいかかることも少なくありません。※ 申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

代表的な銀行カードローンの金利と限度額を表にまとめました。

| 銀行カードローン | 金利(実質年率) | 最大限度額 |

|---|---|---|

| 楽天銀行スーパーローン | 年1.9%~年14.5% | 800万円 |

| 三菱UFJ銀行カードローン 「バンクイック」 |

年1.4%~年14.6% | 800万円 |

| みずほ銀行カードローン | 年2.0%~年14.0%※1 | 800万円 |

| イオン銀行カードローン | 年3.8%~年13.8% | 800万円 |

| 三井住友銀行 カードローン | 年1.5%~年14.5% | 10万~800万円 |

※1 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

金利で選ぶのであれば銀行カードローン、それ以外の利便性で選ぶのであれば消費者金融が向いていると考えてください。

信販系カードローン

消費者金融や銀行カードローンと比べてマイナーですが、クレジットカード会社などが発行しているものを「信販系カードローン」といいます。

審査自体は即日で終了する会社もあるものの、消費者金融とは違い自動契約機がないため、融資は最短でも申し込みの翌営業日以降になることが多いです。

商品によっては初回融資まで3営業日~5営業日ほどかかると公式ホームページに明記されているものもあるため、銀行カードローンと比べても融資スピードにそこまでの差はないでしょう。

信販系カードローンは商品によって、金利や限度額が大きく異なるので注意してください。

代表的な信販系カードローンの金利と限度額を表にまとめました。

| 信販系カードローン | 金利(実質年率) | 最大限度額 |

|---|---|---|

| 三井住友カード カードローン | 1.5%~15.0% | 900万円 |

| 三井住友カード カードローン(振込専用) | 1.5%~14.4% | 900万円 |

| JCB CARD LOAN FAITH | 4.40%~12.50% | 500万円 |

| オリコ CREST | 4.5%~18.0% | 500万円 |

| 三菱UFJニコス ローンカード | 6.0%~17.6% | 500万円 |

| セディナ カードローン ※ | 上限18.0% | 200万円 |

※ セディナ カードローンへ新規申込する場合には、最大でも限度額50万円での契約になります。

2. フリーローン(多目的ローン)

フリーローンは金融機関によっては多目的ローンとも呼ばれ、基本的には無担保ローンになります。

中には担保型のものもありますが、その場合には、「フリーローン(有担保型)」や「不動産担保型フリーローン」のように記載されていることが多いです。

フリーローンはカードローンと違い繰り返しの利用ができず、融資は銀行振込で一度に行われます。

そのため、お金を借りる目的が1つに決まっていて、何度も融資を受ける必要はないという方向けの無担保ローンです。

フリーローンは主に銀行が取り扱っているということもあって、傾向としてはカードローンよりも低金利になるでしょう。

主な銀行フリーローン

| フリーローン | 金利(実質年率) | 限度額 |

|---|---|---|

| ろうきん フリーローン (中央労働金庫)※1 |

6.325%(変動金利) 7.500%(固定金利) |

最大500万円 |

| 三井住友銀行 フリーローン (無担保型) |

5.975% | 10万円~300万円 |

| みずほ銀行多目的ローン ※2 | 5.875%(変動金利) 6.65%(固定金利) |

10万円~300万円 |

| 横浜銀行フリーローン | 1.9%~14.6% | 10万円~1,000万円 |

| 住信SBIネット銀行 フリーローン ※3 | 3.775%~12.0% | 10万円~1,000万円 |

※1 中央労働金庫の「団体会員の構成員の方」、「生協会員の組合員および同一生計家族の方」は金利が異なります。

※2 2020年3月借り入れの金利です。

※3 2020年3月1日時点の金利です。

3. 目的型ローン

カードローン、フリーローンに関しては資金使途が原則自由とされています。

その一方で、目的型ローンは、商品ごとに資金使途が決められているタイプの無担保ローンです。

メディカルローン、デンタルローン、ブライダルローンのような◯◯ローン(◯◯の部分が利用目的)は目的型ローンだと思ってください。

ただし、前述の通り、目的型ローンの中にも担保型のものがあります。

例えば、家や車を購入するときに組むローンは、それらが担保になっているため有担保ローンです。

一般的には、住宅ローンや自動車ローンというと担保型を指すことが多いので覚えておきましょう。

目的型ローンの場合、商品や金融機関によって金利や限度額が大きく異なります。

全体の傾向をまとめるのは難しいので、ここでは一例としてアイフルの目的型ローンを紹介します。

主な目的型ローン(アイフルの場合)

| 目的型ローン | 金利(実質年率) | 限度額 |

|---|---|---|

| メディカルローン | 9.8%~12.0% | 100万円 |

| デンタルローン | 13.0%~17.0% | 50万円 |

| 教育ローン | 9.8%~12.0% | 100万円 |

| ブライダルローン | 13.0%~17.0% | 100万円 |

| トラベルローン | 13.0%~17.0% | 50万円 |

※現在アイフルの目的別ローンはありません。

4. クレジットカードのキャッシング枠

クレジットカードにはショッピング枠とキャッシング枠があります。

中にはキャッシング枠を設定できないカードもありますが、クレジットカードのキャッシングサービスも無担保ローンに含まれます。

限度額の範囲で繰り返し借り入れできる点はカードローンと一緒ですが、貸付条件に関しては借入専用のカードローンに劣るでしょう。

あくまでも、クレジットカードのキャッシング枠は、ショッピング機能に付帯するサービスなのです。

そのため、全体的には利用限度額が低く、金利は高いケースも多いです。

中には、アコムの発行する「ACマスターカード」のようなキャッシング機能が充実しているクレジットカードもありますが、かなり少数でしょう。

主なクレジットカードのキャッシング枠

| クレジットカード | 金利(実質年率) | 最大限度額 |

|---|---|---|

| 楽天カード | 9.8%~12.0% | 100万円 |

| エポスカード | 13.0%~17.0% | 50万円 |

| ライフカード | 9.8%~12.0% | 100万円 |

| 三井住友カード(一般) | 13.0%~17.0% | 100万円 |

| ACマスターカード | 2.4%~17.9% | 800万円 |

※ クレジットカードのキャッシングサービスは、契約条件によって金利、限度額が異なることもあります。

無担保ローンとカードローンの違い

ここまでの説明で無担保ローンとカードローンの違いについては分かったでしょうか?

無担保ローンは担保を必要としないローンの総称で、カードローンはその1つということになります。

カードローンは無担保ローンですが、無担保ローンにはカードローン以外もいくつかの種類があるのです。

有担保ローンの申し込みには不動産などの担保が必要なので、そもそも利用できない方も多いでしょう。その点、無担保ローンであれば、担保も保証人も不要で申し込めます。

中でもカードローンは、他の無担保ローンよりも用意する書類が少なく、審査にかかる時間も短いのでおすすめです。

次章ではおすすめの商品を紹介するので、無担保ローンを検討している人はぜひ参考にしてください。

おすすめ無担保ローン一覧比較<銀行・消費者金融>

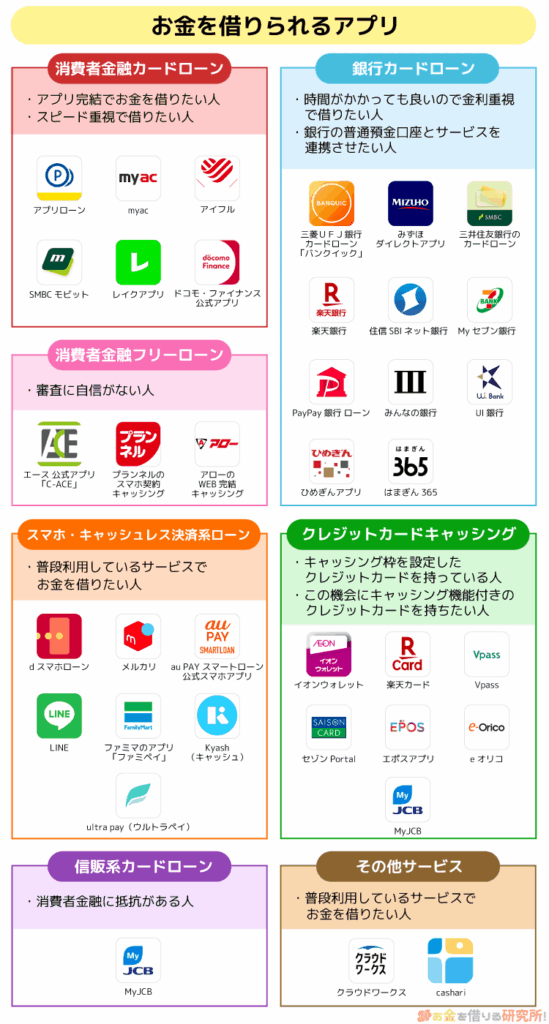

無担保ローンを検討するのであれば、消費者金融か銀行になります。

クレジットカード会社の無担保ローンもありますが、そこまで数は多くないので基本的に消費者金融と銀行の二択で考えて大丈夫です。

何を重視するかによってぴったりな商品は異なるものの、「50万円を超えるようなまとまった金額を借りたい人は銀行カードローン」「50万円以下の比較的、少額の借り入れを希望する人は消費者金融」と考えましょう。

金利だけを見ると銀行カードローンに魅力を感じるかもしれませんが、少額の借り入れでは、大きな利息の差にはなりません。

例えば、10万円を年18.0%の金利で1ヶ月借りると利息は約1,500円ですが、年15.0%の金利で借りたとしても約1,200円とその差は300円です。

金利が低いに越したことはありませんが、高額融資でなければ、融資スピードや無利息期間などのメリットがある消費者金融のカードローンを選んでも良いでしょう。

おすすめ無担保ローン一覧(消費者金融編)

| 消費者金融 | 金利 (実質年率) |

限度額 | 無利息期間 |

|---|---|---|---|

| プロミスの詳細 | 2.5%~18.0% | 1万円~800万円 | あり |

| アコムの詳細 | 2.4%~17.9% | 1万円~800万円 | あり |

| レイクの詳細 | 4.5%~18.0% | 1万円~500万円 | あり |

| SMBCモビットの詳細 | 3.0%~18.0% | 1万円~800万円 | なし |

| アイフルの詳細 | 3.0%~18.0% | 1万円~800万円※1 | あり |

※1 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

一方、「融資を急いでいない」「まとまった金額を借りたい」「とにかく消費者金融と比べて低い金利が良い」「サポート体制が充実している銀行が良い」という方は、銀行カードローンを選びましょう。

おすすめ無担保ローン一覧(銀行カードローン編)

| 銀行カードローン | 金利(実質年率) | 最大限度額 | 自社の口座 |

|---|---|---|---|

| 三菱UFJ銀行カードローン公式 「バンクイック」 |

年1.4%~年14.6% | 800万円 | 不要 |

| みずほ銀行カードローン公式 | 年2.0%~年14.0%※1 | 800万円 | 必要 |

| イオン銀行カードローン公式 | 年3.8%~年13.8% | 800万円 | 不要 |

| 三井住友銀行 カードローン公式 | 年1.5%~年14.5% | 10万~800万円 | 不要 |

| 楽天銀行スーパーローン公式 | 年1.9%~年14.5% | 800万円 | 不要 |

※1 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

信販系カードローンを含めなくても、カードローンにはたくさんの商品があります。そのため「数が多くてどれを選んだら良いのか分からない!」という人もいますよね。

当サイトでは消費者金融、銀行に分けておすすめのカードローンを紹介しています。ぜひそちらも商品選びの参考にしてください。

おすすめ消費者金融(カードローン)一覧比較

おすすめ銀行カードローン一覧比較

無担保ローンのメリット・デメリット

最後に無担保ローンのメリットとデメリットについても確認していきましょう。

主に有担保ローンと比較した場合のメリット・デメリットになります。

無担保ローンのメリット・デメリット

| メリット | ①担保不要だから申し込みやすい ②最短当日のスピード融資にも対応 ③消費者金融や銀行など選択肢が多い ④負担する手数料が少なくて済む |

|---|---|

| デメリット | ①有担保ローンに比べると金利は高め ②申込者本人の信用情報・返済能力が審査に強く影響する ③無担保ローンの借り入れは他社の審査に影響しやすい |

また、商品によっても違うので、あくまでも無担保ローンの全体的な傾向だと思ってください。

無担保ローンのメリット

- 担保不要だから申し込みやすい

無担保ローンでは担保などを用意する必要がないので、お金を借りたいと思ったとき、すぐにローンの申し込みができます。

これが土地や建物といった不動産を担保とする、申し込みに保証人が必要となる場合、書類を集めたり、保証人を探したりするのにも時間がかかるでしょう。

無担保ローンであれば、本人の意思だけですぐに申し込めるのです。

- 最短当日のスピード融資にも対応

例えば、不動産を担保とするような場合には、その価値を調査したり、登記の手続きをしたりするのにも時間がかかります。

金融機関にもよりますが、担保を必要とするローンでは早くても申し込みから融資までに1ヶ月はかかるでしょう。一方、消費者金融のカードローンであれば最短3分融資も可能です。当日融資に対応している銀行カードローンもあります。※ 申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

無担保ローンであるカードローンなら、契約者本人の信用情報や年収や雇用形態といった属性が審査の対象になるため、有担保ローンよりもスピーディに融資を受けられます。 - 消費者金融や銀行など選択肢が多い

無担保ローンと有担保ローンを比べると、無担保ローンの方が商品数は多く、選択肢は増えます。

申し込みに不動産などが必要な有担保ローンは利用できる人が限定されるため、中には扱っていない金融機関もあるのです。

また、両方を扱っている金融機関でも、無担保ローンの種類の方が多い傾向にあります。商品によって金利や限度額などが異なるので、その選択肢が多いという点も無担保ローンのメリットになるでしょう。

- 負担する手数料が少なくて済む

ローンを利用すると利息が発生するというのは当たり前だと思いますが、実は、有担保ローンでは利息以外の手数料がかかることも多いのです。

先ほども説明しましたが、不動産を担保とする場合には調査、登記が必要になります。

そのため、ローンを組むために様々な手数料がかかるのです。例えば、楽天銀行の不動産担保ローンでは、借入金額の2.20%(消費税込み)の事務手数料がかかります。(ただし、消費税込みで最低38,500円です。)

他にも、登記費用、印紙税、振込手数料などの費用が実費でかかるのです。無担保ローンであるカードローンの場合、利息以外に発生するのは、主に借り入れ・返済の際の手数料です。

ただ、ATM手数料や振込手数料などを無料としている商品もあるため、有担保ローンと比べると手数料の負担は少なくて済むでしょう。

無担保ローンのデメリット

- 有担保ローンに比べると金利は高め

無担保ローンは有担保ローンと比べると金利は高めになります。

この点は、無担保ローンのデメリットになるでしょう。なぜ有担保ローンの金利が低いのかというと、担保がもしものときに備えになるからです。

有担保ローンの返済が滞ると、その担保が債務の返済に充てられます。

そのため、金利については、無担保ローンよりも低く設定することができるのです。反対に、無担保ローンは返済が滞った場合に、契約者に対して督促するしか債権を回収する手がありません。

最終的には法的手段によって債権回収が行われる場合もありますが、そもそも返済に回せるようなお金がないのであれば効果は薄いでしょう。無担保ローンの金利は、貸し倒れのリスクも考慮した上で設定されているのです。

- 申込者本人の信用情報・返済能力が審査に強く影響する

無担保ローンは申込者本人の信用情報や返済能力を基準に審査をするため、そのどちらかに問題があると融資を受けにくくなります。

例えば、今の収入は安定しているものの過去にローンを延滞したことがある方、学生など申込者本人に返済能力がない方は無担保ローンを利用できません。

有担保ローンでも信用情報、返済能力は重要ですが、それらに担保や保証人の評価も加わるため、人によっては有担保ローンの方が契約しやすいということもあるのです。

もちろん、担保や保証人が必要になる分、申し込みのハードルは上がりますが、担保にできるような不動産などを保有している方は有担保ローンも検討する価値があるでしょう。

- 無担保ローンの借り入れは他社の審査に影響しやすい

今後、住宅ローンなどのまとまった金額のローンを組む必要が出てくるかもしれません。

その場合、無担保ローンの借り入れが多いと、審査結果に影響が出ることもあります。これは無担保ローンの審査でも同様ですが、住宅ローンのような高額融資の場合にはより影響が顕著です。

ローンに申し込みをすると信用情報がチェックされ、信用情報では他社借入の総額も調べられます。

申し込みフォームでは無担保ローンの借入総額を記入することも多いですが、正確な金額は信用情報で確認されるのです。もし住宅ローンなどの大型融資を考えているなら、できるだけ無担保ローンの借入残高は減らしておくと良いでしょう。

【まとめ】無担保ローンは申し込みやすい!すぐに・便利に借りるならカードローンがおすすめ

無担保ローンは保証人や不動産などの担保が不要なので、多くの人にとって有担保ローンよりも利用しやすいでしょう。

特に無担保ローンの中でも、カードローンであれば、すぐに借り入れできる商品が多いです。

消費者金融のカードローンは即日融資への対応や無利息期間などがメリットで、はじめてお金を借りる方にも使いやすいと思います。

カードローンは契約限度額内で繰り返し利用できるため、必要な金額を借りて一度完済した後でも、いつでも借り入れを再開できるので便利です。

消費者金融を利用するのに抵抗がある方、まとまった金額を借りるため上限金利が低い商品を探している方もいると思いますが、その場合には銀行カードローンも検討してください。

即日融資もできる消費者金融のようなスピードはありませんが、その分、利息の負担を抑えて借り入れできるでしょう。

金利や限度額、融資スピードなどを比較しながら、自分自身にあった商品を見つけることが重要なのです。

FP飯田氏

FP飯田氏 ファイナンシャルプランナー飯田道子氏のコメント

ある日、緊急事態が発生し、お金が必要になることがあります。そのとき心強い味方になってくれるのが、無担保で借り入れ可能なローンの存在です。なかでもスピーディに借りられるのが消費者金融のカードローン。銀行にもカードローンはあり金利も低いため、銀行の方がお得なんじゃない?と考えがちですが、大手消費者金融では、初回借り入れの人向けに、金利無料の期間があります。借入額が高額でないのなら、消費者金融の方がスピード感などを含めてメリットが多くなりそうですね。とはいえ、メリット・デメリットは人によって違います。借入額と金利などを確認し、自分にはどちらが良いのかを判断することが大切です。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。