テレビCMなどもしていて知名度が高い三井住友銀行 カードローンですが、審査に通るか不安で申し込みを迷っているという方もいると思います。

確かに三井住友銀行はメガバンクの1社なので、審査が甘いとはいえません。

しかし、審査でチェックするポイントは他の銀行カードローンや消費者金融と一緒なので、過度に審査落ちを怖れる必要はないのです。

この記事では、三井住友銀行 カードローンの審査基準やチェックされるポイント、審査通過のための最低条件、審査に落ちてしまう原因について説明していきます。

また、審査に落ちる原因が当てはまる方に向けて、その対処法についても紹介するのでぜひ参考にしてください。

目次

三井住友銀行 カードローンの審査でチェックされる2つのポイント

三井住友銀行 カードローンに限った話ではありませんが、お金を貸すときに知りたいのは「相手がしっかりとお金を返してくれる人かどうか」です。

個人でお金の貸し借りをするときは、普段の態度や行動などからお金を貸しても大丈夫か、いくらまでなら貸せるかを判断するでしょう。

三井住友銀行は申込者の詳細なデータを最初から持っているわけではないので、次の2つの情報をもとにしてカードローンの審査を進めます。

三井住友銀行 カードローンの審査でチェックされるポイント

- 属性情報(カードローンの申込内容)

- 信用情報(過去のローン利用状況)

属性情報や信用情報など、いまいちピンときていない方もいると思いますので、もう少し詳しく説明していきます。

申込内容から申込者の属性を審査

属性情報とは、カードローンの申し込みフォームに記載された情報のことです。

金融機関や商品によっても記入内容は異なりますが、そのほとんどは共通で、以下のような内容を入力します。

主な属性情報

- 居住形態

- 固定電話の有無

- 家族構成

- 勤め先

- 雇用形態

- 勤続年数

- 年収

などなど

まだまだ入力する項目はありますが、中でも重要になるのが勤務先に関することです。

年収だけでなく、正規雇用なのか、何年くらい働いているのかなどを見ることで、安定した収入があるかを確認します。

また、申し込みフォームの記入内容を鵜呑みにしてしまうと、働いていない人を審査に通してしまったり、本来の審査結果よりも高額な限度額を許可してしまったりするリスクがあります。

そのため、特に重要な項目については書類の提出(本人確認書類や収入証明書)、電話連絡(勤め先の確認や本人確認)によって事実確認を徹底するのです。

信用情報から過去のローン利用状況を審査

三井住友銀行 カードローンは、三井住友銀行の普通預金口座がなくても申し込めます。※ カードローンご契約時に返済用口座が開設されます。

中には、今回のカードローン申し込みが三井住友銀行とはじめての取り引きになるという方もいるでしょう。

たとえ過去に取り引きがなかった場合でも、最短当日審査回答を出せるのは、三井住友銀行が信用情報機関を利用しているからです。申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

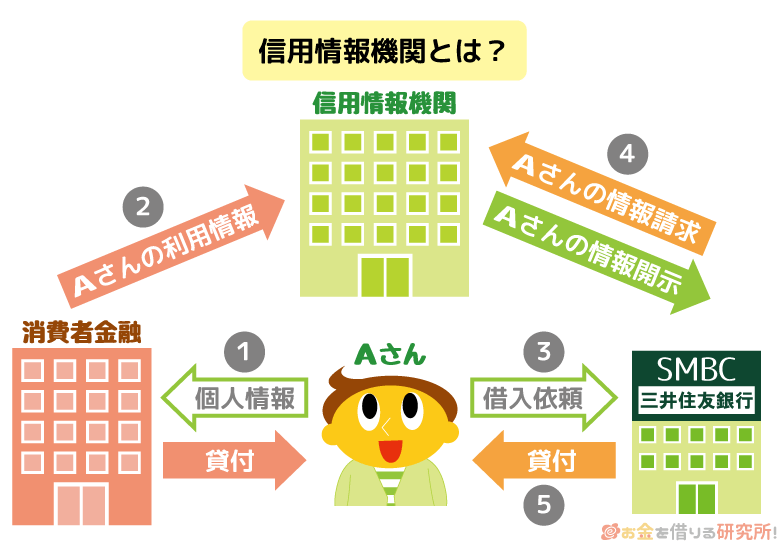

信用情報機関には、三井住友銀行のような銀行だけでなく、消費者金融、クレジットカード会社などが加盟しています。

信用情報機関へは加盟している会員から、随時、消費者のカードローンやクレジットカードの利用状況が報告されており、過去5年間〜10年間分のデータが保管されているのです。

カードローンの申し込みがあると、三井住友銀行は加盟している信用情報機関で申込者のデータ照会を行います。

これにより、過去に利用していたローンやクレジットカードで延滞などの返済トラブルがなかったかを確認できるのです。

過去に問題を起こしていたなら三井住友銀行からの信用は得られないため、カードローンの契約は難しいでしょう。

三井住友銀行 カードローンの審査に通過するための最低条件とは?

三井住友銀行 カードローンの審査内容について簡単に説明してきましたが、「もっと具体的に年収などの審査基準が知りたい!」という方も多いでしょう。

しかし、具体的な審査基準については一切公開されていないため、審査に通過できるかどうかは申し込みをしてみないと分からないのです。

三井住友銀行にはカードローンプラザというカードローンの相談ができるフリーダイヤルが用意されていますが、審査基準に関する質問には回答してくれません。

ただし、融資対象者になるための最低条件は公開されています。

まずは、以下の最低条件を確認してください。

三井住友銀行 カードローンの審査に通る最低条件

- 融資対象の年齢であること

- 申込者本人に安定した収入があること

- 三井住友銀行指定の保証会社で保証を受けられること

- 事業性資金以外の借り入れであること

融資対象の年齢であること

三井住友銀行 カードローンを利用できるのは「満20歳以上、満69歳以下の方」とされています。

金融機関によっても融資対象の年齢は異なりますが、未成年者も申し込めるというカードローンはほぼゼロです。

また、69歳までという上限年齢の制限は、他社と比較しても一般的な水準になります。

この年齢の範囲内であれば申し込めるため厳しい条件ではないですが、年齢の条件だけクリアしていれば良いわけではありません。

年齢の条件は、次に説明する収入に関する条件とセットで考えてください。

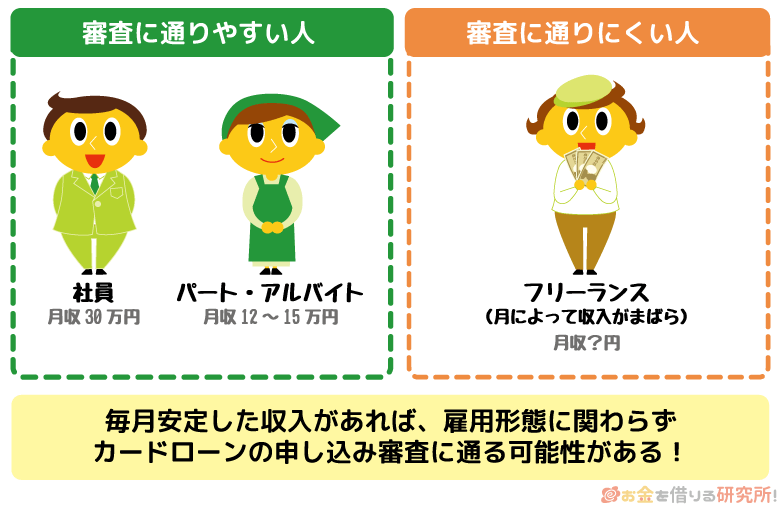

申込者本人に安定した収入があること

三井住友銀行 カードローンの申し込みには、申込者自身の安定収入が必須です。

先ほど説明した年齢条件を満たしていても、働いていない学生の方、定年退職した方はお金を借りられません。

加えて、「安定した」というのもポイントになります。

ただ収入があるだけでなく、毎月の収入に大きな波はないか、今後も同じ水準以上の収入が見込めるのかなども重要なのです。

基本的には、正社員でも非正規雇用(パート・アルバイトや派遣社員など)でも、毎月ほぼ決まった給料を貰っている方なら、収入の条件を満たせる可能性が高いです。

もちろん、同じように収入を得ているなら自営業や法人の代表者の申し込みもできます。

ただし、実際に安定した収入といえるのかどうか、基準を満たすかどうかは審査結果を待たないと分かりません。

その審査に関連して、非常に重要な役割を担うのが保証会社です。

三井住友銀行指定の保証会社で保証を受けられること

三井住友銀行 カードローンを契約するにあたって、保証人は不要です。

しかし、銀行カードローンでは保証会社を利用しなくてはいけないのが一般的であり、三井住友銀行 カードローンの場合にはSMBCコンシューマーファイナンスが保証会社になっています。

SMBCコンシューマーファイナンスは消費者金融のカードローンであるプロミスを展開する企業です。

「銀行の保証会社が消費者金融なの?」と不思議に思った人もいるかもしれませんが、実は、カードローンのような個人向けの少額融資に関しては消費者金融やクレジットカード会社の方が審査に関するノウハウを持っているのです。

カードローンを契約するまでには仮審査と本審査の2つがあり、第一段階の仮審査を保証会社、最後の本審査を銀行が主体になって行います。

つまり、カードローンで借り入れをするためには、まず、保証会社から「お金を貸しても大丈夫ですよ」という保証を貰わないといけないのです。

ただ、仮審査に通過した人が本審査で否決されるということは多くありません。

本審査は、申込内容に嘘や誤りがないかを提出書類や電話連絡で確認するのがメインなので、正確な情報で申し込みをしていれば心配はないでしょう。

事業性資金以外の借り入れであること

カードローンで借りたお金の使い道は原則自由とされていることが多いですが、その例外の1つが事業性資金です。

一般的なカードローンではビジネス目的の資金を借りることはできません。

事業性資金を借りるためには、専用のビジネスローンを利用してください。数はそこまで多くないですが、カードローンタイプのビジネスローンもあります。

実際に、借りたお金を何に使用したかを銀行側が調査することはないですが、何かのきっかけで気づかれてしまったら会員規約に違反しているため、一括での返済請求をされる可能性もあります。

不要なトラブルを避けるためにも、事業性資金の借り入れを検討している人は別の商品へ申し込みましょう。

三井住友銀行 カードローンで審査を受けるのに必要な書類

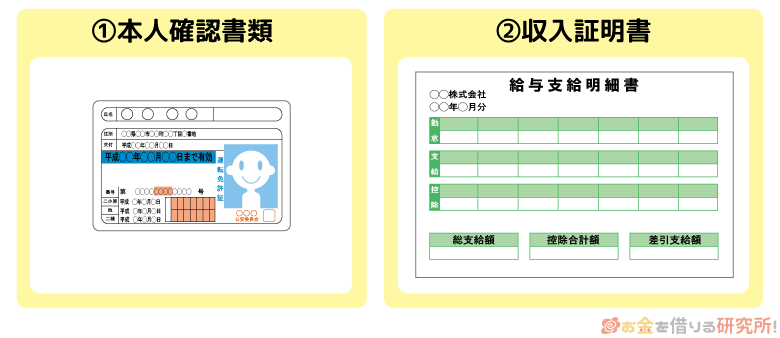

前述の通り、カードローンの申込内容を確認するために、いくつかの書類を三井住友銀行へ提出します。

カードローンの必要書類はその他のローンと比較すると少なく、本人確認書類と収入証明書だけです。

ただ、利用できる書類にはいくつか注意点もあります。

どのような書類が有効なのかをそれぞれの注意点とあわせて見ていきましょう。

三井住友銀行 カードローンで有効な本人確認書類

三井住友銀行 カードローンでは、申し込みをしたのが本当に申込者自身なのかを確認するために本人確認書類の提出が必須です。

三井住友銀行 カードローンの本人確認書類

| 本人確認書類 | 注意事項 |

|---|---|

| 運転免許証 | 住所が変わったなど変更事項がある場合には、表面に加えて、裏面も必要になります。 |

| パスポート | 顔写真、および住所記載のページが必要になります。 |

| マイナンバーカード | 表面だけを提出し、マイナンバー記載の裏面は不要です。 |

| 住民基本台帳カード | 顔写真付きのもののみ有効です。 |

※ 上記の書類に加えて、別途書類の提出が必要な場合もあります。また、書類は有効期限内のもの、または現在有効なものに限ります。

本人確認書類には、氏名、住所、生年月日の3つが記載されていることが必須条件です。

また、記載の住所が現住所でない場合には以下の書類もあわせて提出してください。

- 国税、または地方税の領収書

- 納税証明書

- 社会保険料の領収書

- 公共料金の領収書(電気・水道・都市ガス・NHK・固定電話)

ただし、領収日付、または発行年月日の記載があり、三井住友銀行の受付日から6ヶ月以内に発行されたものでないといけません。

不明点については三井住友銀行 カードローンプラザに電話をすれば教えてくれるので、必ず確認した上で本人確認書類を提出してください。

三井住友銀行 カードローンで有効な収入証明書類

本人確認書類と違い、収入証明書はすべての方が必要というわけではありません。

三井住友銀行 カードローンで収入証明書類が必要なのは「希望する借入限度額が50万円を超える場合」です。

最初から少額借入を希望している方であれば本人確認書類だけでも申し込めますが、50万円を超える金額で契約したい人は以下の書類いずれか1枚も準備してください。

三井住友銀行 カードローンの収入証明書類

| 収入証明書類 | 注意事項 |

|---|---|

| 給与明細書類 | 発行日から3ヶ月以内ものが必要です。 |

| 源泉徴収票 | 2月~12月に申し込む場合には前年度のもの、1月に申し込む場合には前々年度以降のものを準備してください。 |

| 税額通知書 納税証明書 所得証明書 |

7月~12月に申し込む場合には前年度のもの、1月~6月に申し込む場合には前々年度以降のものを準備してください。 |

| 確定申告書 | 前年度の収入に対する書類が必要になります。 ただし、1月~3月の申し込みの場合、前々年度のものも有効です。 |

これらの書類の提出はすべてネットで行え、専用のアップロードサービスを利用して指示された書類の画像データを三井住友銀行へ送ります。

書類の原本をスマホやデジカメで撮影することになりますが、撮影時の注意点もアップロードサービスのページに記載されています。

注意事項に一通り目を通してから、本人確認書類や収入証明書類の提出をしましょう。

提出した書類に不備があると再提出になるため、事前のチェックがスムーズに審査を進めるコツです。

三井住友銀行 カードローンの審査にかかる時間と回答方法

「銀行カードローンの審査は遅い!」と思っている人もいるかもしれません。

しかし、三井住友銀行 カードローンは最短で当日に審査回答があります。※ 申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

審査結果の回答は最短当日

三井住友銀行 カードローンの審査は以下のような流れで進んでいきます。※ 申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

三井住友銀行 カードローンの審査の流れ

- カードローン申し込み

- 必要書類の提出

- 審査結果の連絡

- 契約手続き

正式な審査結果は必要書類を三井住友銀行が確認した後に分かります。

申し込みが受け付けられるとカードローンプラザより提出書類の案内が届くので、その指示に従って必要な書類を提出してください。

審査回答は最短で当日ですが、求められた書類を提出するのが遅れると、それだけ審査が終わるのも遅くなります。

また、三井住友銀行 カードローンの審査対応時間は9時~20時までです。(12月31日から1月3日を除く)

基本的にその時間を過ぎてから審査回答されることはないので、20時までに連絡がなかった場合には、翌日以降になると思いましょう。

審査結果は電話、またはメールで回答

審査結果は、融資の可否に関係なく電話か、メールでお知らせされます。

ただし、メールで審査回答されるのはネット申し込みをした方だけです。

電話やローン契約機などから申し込みをした方は電話での回答になるので、三井住友銀行からの連絡を受けられるようにしておきましょう。

一度電話に出られなくてもかけ直してくれますが、不在着信があった場合には自分の都合の良いときに折り返し連絡するようにしてください。

仕事中だとなかなか電話を受けられない場合もあると思いますので、スムーズに契約するためにもネット申し込みをおすすめします。

三井住友銀行 カードローンで審査落ちになる原因とその対策

最後に三井住友銀行 カードローンの審査に落ちてしまう原因をまとめて説明していきます。

原因だけでなく対策についても紹介するので、ぜひ参考にしてください。

融資対象者になる最低限の条件については記事の前半で説明しました。

しかし、それらの条件を満たしていると自分では思っていても、以下のようなケースでは審査に落ちてしまうのです。

三井住友銀行 カードローンの審査に落ちる原因

- 年収や収入の安定性が基準に満たない

- 他社借入が多く、返済能力を超えると判断された

- 信用情報に傷がついている

- 保証会社で過去に返済トラブルを起こしている

- 提出書類の確認や在籍確認ができなかった

- 同時に複数のカードローンに申し込みをしていた

- 申込内容に虚偽の記載があった

それでは、1つ1つもう少し詳しく見ていきましょう。

1. 年収や収入の安定性が基準に満たない

三井住友銀行 カードローンは正社員でないと利用できないというわけではありません。

しかし、アルバイトやパート、派遣社員の方などは正社員と比べて審査では不利です。

非正規雇用であるため雇用が安定しないこと、年収が低めの場合が多いことなどが理由にあげられます。

特に勤続年数が1年未満など極端に短く、働き始めてから間もないケースでは審査に通過しにくくなるのです。

カードローンの審査基準や審査内容は非公開なので、審査に落ちた後でも何が原因だったかは分かりません。

あくまでも申込内容などを総合的に判断した結果になるため、年収や収入の安定性が基準に満たなかった場合には対策が取りにくいでしょう。

年収や雇用形態を変えるのは難しいですが、勤続年数が1年未満の方は、申し込みのタイミングを調整するなどの対策が取れます。

また、すでに審査で否決されてしまったという方は、銀行カードローンではなく、消費者金融も検討してみてください。

2. 他社借入が多く、返済能力を超えると判断された

三井住友銀行 カードローンの申し込みをする時点で3件以上他社借入がある場合には要注意です。

他の銀行や消費者金融からお金を借りているなら、その金額だけ返済能力の評価は下がってしまいます。

他社借入の件数、金額は申し込みフォームにも入力しますが、三井住友銀行は信用情報機関を通してもそれらの情報を把握します。

他社借入の件数や金額はもちろん審査結果に影響しますが、申告内容と実際の内容が大きく違うという場合にも審査に落ちることがあるので注意してください。

「自身の借入状況を把握していない」「審査に通過するために過少申告した」といった悪い印象を持たれてしまうのです。

カードローンの審査に通過するためには、貸したお金をしっかりと返してくれる人物だと三井住友銀行から信用してもらわないといけません。

1万円単位で合致していないと審査に落ちてしまうというわけではありませんが、できるだけ正確な件数、金額を申告するようにしましょう。

他社借入が原因で審査に通りにくい場合には、できるだけ借入残高、借入件数を減らした上で申し込むようにしてください。

特に消費者金融のカードローンを利用している人は、三井住友銀行 カードローンの方が低い上限金利で借り入れできる可能性が高く、三井住友銀行 カードローンに借り換えする方も多いです。

借入残高が少ないもの、適用金利が高めのものを優先的に完済していきましょう。

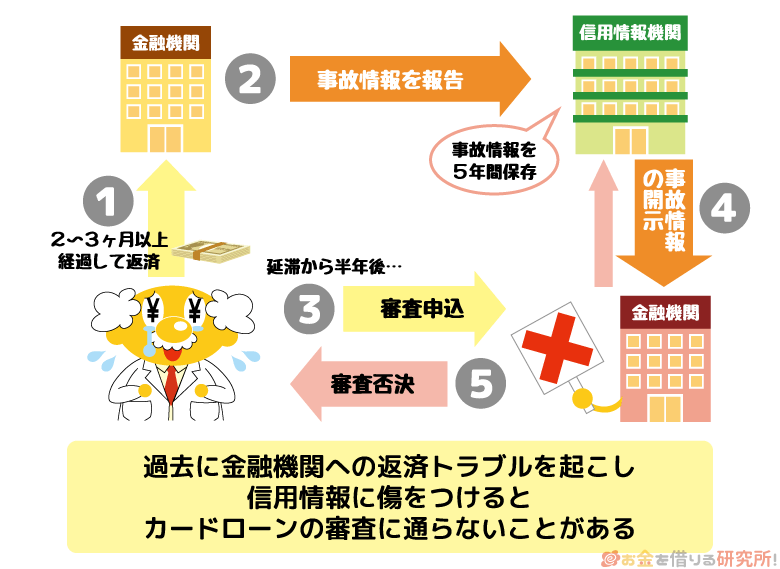

3. 信用情報に傷がついている

記事の冒頭でもふれましたが、信用情報に返済トラブルが記録されていると審査通過は難しくなります。

融資の可否を判断するのは信用情報機関ではなく銀行ですが、それでも信用情報の登録内容は審査結果に大きな影響があるのです。

特に、三井住友銀行 カードローンのような大手ではその傾向が強くなります。

延滞や債務整理、強制解約といった内容が登録されていることを、信用情報に傷がついているといいます。

ただし一度返済トラブルを起こしてしまうと、ずっとローン審査に通過できないというわけではありません。

それでも、かなり長い間、ローン審査への影響が残ってしまうので、いつ登録内容が消えるのかを調べましょう。

登録される期間は信用情報機関ごとに決まりがあり、いつから信用情報に傷がついているかは開示手続きをすることで分かります。

大手カードローンだと信用情報に傷がついている状態で審査に通ることはまずないので、審査で不利になる内容が消えてから申し込みをしてください。

4. 保証会社と過去に返済トラブルを起こしている

信用情報に登録されている内容は一定期間で削除されますが、信用情報とは別に金融機関内で管理している情報もあります。

このような情報を社内情報といいますが、信用情報とは異なり、登録期間が決められていません。

三井住友銀行 カードローンの保証会社はSMBCコンシューマーファイナンスなので、プロミスで返済トラブルを起こしていた場合、信用情報の傷が消えても保証審査には通らないでしょう。

どの程度の影響が出るかは申し込みをしてみないと分かりませんが、心当たりがある方は別のカードローンを選んだ方が賢明です。

同じメガバンクのカードローンだと、三菱UFJ銀行カードローン「バンクイック」の保証会社はアコム株式会社、みずほ銀行カードローンの保証会社は株式会社オリエントコーポレーションとなっています。

三井住友銀行 カードローンと同様に、自社の普通預金口座が不要で自動契約機を完備しているという点ではバンクイックがおすすめです。

5. 提出書類の確認や在籍確認ができなかった

本人確認書類は問題ないでしょうが、収入証明書類を提出できなかったり、在籍確認が取れなかったりすれば契約できません。

収入証明書類は必ず今の職場のものが必要になります。

そのため、最新年度のものでも以前の職場の源泉徴収票などは有効ではないのです。

就職、転職したばかりの方、自営業を始めたばかりの方だとすぐ収入証明書類を用意できないケースもあるので注意してください。

このようなルールは三井住友銀行 カードローンだけではないので、まずは50万円以下で契約を行い、収入証明書類の提出ができるようになってから増額を検討しましょう。

また、勤め先へ電話が通じない、もしくは、電話が通じても職場に籍を置いていることの確認が取れなかったという場合にも審査通過できません。

派遣社員として勤務している人は派遣元を勤務先として記入しますが、派遣会社の中には外部からの電話を取り次がない方針の会社もあります。

あらかじめ派遣元の会社に在籍確認があることを伝え対応をお願いしておく、または、三井住友銀行に電話の取り次ぎが難しいことを相談しておくと良いでしょう。

6. 同時に複数のカードローンに申し込みをしていた

三井住友銀行 カードローンと同時期に複数のカードローン申し込みをしている場合には、審査に悪い影響が出ることもあります。

信用情報にはカードローンの申込記録も残るため、短期間に複数件の申し込みがあったと確認されれば「かなりお金に困っているのでは?」と見なされる可能性が高いです。

申込記録が信用情報に残るのは6ヶ月間なので、1社の審査に落ちてしまったら、半年空けて申し込みをした方が良いでしょう。

お金を借りたいからと言って闇雲に多くのカードローンに申し込みをしても審査に通りにくくなるだけなので、1社ずつ慎重に検討してください。

7. 審査申込内容に虚偽の記載があった

カードローンの審査に通過したいと思い嘘の情報で申し込みをしても必ず気づかれます。

審査で重要視されるような勤務先、年収、他社借入などは申込内容を鵜呑みにするのではなく、提出書類や電話連絡などで裏どりされます。

また、お金を借りた後に虚偽情報での申し込みだと分かれば、嘘をついてお金を騙し取ったとして詐欺罪にあたる可能性もあるのです。

故意ではなく入力ミスなどによる間違った情報での申し込みでも審査に落ちてしまうケースがあるので、虚偽の情報での申し込みはしないというだけでなく、入力内容に間違いがないかを申し込みの前に再確認してください。

【まとめ】三井住友銀行 カードローンの審査は甘くない!申込条件・審査に落ちる原因をチェックしよう

三井住友銀行 カードローンはメガバンクということもあって、他の銀行カードローンや消費者金融よりも審査基準は厳しめです。

ただ、しっかりと安定した収入があり、信用情報に傷がなければ審査に通るのは難しいことではありません。

まずは、審査に通過するための最低条件である申込条件を確認してください。

申込条件の中に1つでも満たしていないものがあれば、カードローンの申し込みをしても審査に通ることはないです。

この記事では、申込条件からだけでは分からない審査落ちの原因についても説明してきました。

原因ごとの対処法もあわせて紹介したので、ぜひ三井住友銀行 カードローンへ申し込む前に目を通してください。

三井住友銀行 カードローンの申し込み方法

三井住友銀行 カードローン借り換えにおすすめ

三井住友銀行 カードローンの返済が出来ない時の対処法

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。