この記事では初めてアイフルを利用する方に向けて「アイフルで初めてお金を借りる方法」についてまとめました。

初めてお金を借りる場合、不安なことも多いと思います。「いくらまで借りられるの?」「金利はどのくらいになるの?」「審査は厳しいのかな?」などの疑問点について分かりやすく解説していきます。

また、アイフルのサービスにはメリットが多いですが、いくつかのデメリットもあります。基本的なアイフルの商品スペックや即日融資を受ける手順、審査で必要になる書類などについても説明していくので、アイフルへの申し込みを検討している方はぜひ参考にしてください。

目次

アイフルの商品スペック

アイフルではさまざまなローン商品を扱っています。

例えば、女性向けキャッシングサービスの「SuLaLi」や複数の借り入れをひとつにまとめるための「おまとめMAX・かりかえMAX」などです。

この記事で紹介するのは通常のカードローン(キャッシングローン)で、以下のような商品スペックになっています。

| 申込条件 | 以下の条件をすべて満たす方(アイフルの基準を満たす方) ・満20歳以上69歳までの方 ・定期的な収入と返済能力を有する方(貸付条件はこちら) |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 担保・保証人 | 不要 |

| 申込方法 | パソコン/ スマートフォン/ 電話/スマホアプリ/無人店舗 |

| 審査時間 | 最短18分 ※1 |

| 融資スピード | 最短18分 ※1 |

| 無利息期間 | 初めての方なら最大30日間 |

| WEB完結 | ◯ |

| 在籍確認 | 原則、自宅・勤務先への電話連絡なし ※2 |

※1 お申込み時間や審査状況によりご希望にそえない場合があります。

※2 電話による確認が必要な場合、同意を得たうえで実施します。

アイフルのキャッシングローンはパソコンやスマートフォンといったWEBからの申し込みが可能で、カードレスのWEB完結契約にも対応しています。

カードレスでも銀行振込やスマホアプリ(セブン銀行ATM・ローソン銀行ATM)でいつでも借り入れできるので、都合の良い方法を選択してください。(※ メンテナンスなど一部利用できない時間帯もあります。)

また、口座振替(自動引落)やインターネット返済などなら返済もカードレスです。「周りに知られずにお金を借りたい」「郵送物の受け取りなし・来店不要で契約したい」というときは、カードレスのWEB完結で手続きを進めましょう。

アイフルが初めてお金を借りる方にオススメできる理由

アイフルには多くのメリットがありますが、初めて利用する方が押さえておくべきは次の5つです。

初めてアイフルでお金を借りる場合のメリット

- 審査は最短18分!初めてでも即日融資が可能

- 土日や祝日も21時まで審査対応

- 初めてなら30日間利息0円

- 自動契約機(無人契約ルーム)は機械が苦手でも安心

- スマホATMも使えてカードレスならバレにくい

アイフルには契約後に便利なサービスもたくさんありますが、新規申込時に限っていえばこの5つが大きな特徴になります。

これらのメリットについて、もう少し詳しく見ていきましょう。

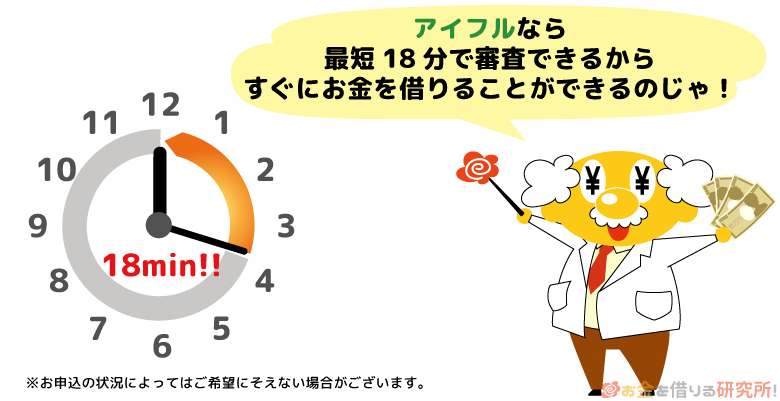

アイフルの審査は最短18分!初めてでも即日融資が可能

お金を借りたいときは急いでいることも多いですし、審査に何日もかかるのは嫌ですよね。

しかし、アイフルなら最短18分で審査が完了します。(※お申込の状況によってはご希望にそえない場合がございます。)

申し込みはスマホやパソコンなどのインターネットから行えて必要事項は10分くらいで入力できるでしょう。

そのため、申し込みや契約にかかる時間を考慮しても、18分~60分程度で借り入れができるのです。

銀行のカードローンは審査に数日かかるため、このように最短即日融資が行えるのはアイフルなどの消費者金融ならではのメリットだといえます。

アイフルは土曜日・日曜日・祝日も21時まで審査対応

アイフルの申込方法は「WEB」「電話」「スマホアプリ」「無人店舗(契約ルーム)」の4種類です。

インターネットからのWEB申し込みなら原則24時間いつでも行えますし、平日だけでなく、土・日・祝日も審査対応してくれます。

| 平日 | 土・日・祝日 | |

|---|---|---|

| 審査対応 | 9:00~21:00 | 9:00~21:00 |

| 契約ルーム | 9:00~21:00 | 9:00~21:00 |

| 提携ATM | 設置場所によって営業時間が異なります。 | |

※ 一部営業時間の異なる契約ルームがあります。

ネットから簡単に申し込みができるといっても、平日の昼間は仕事が忙しくて時間が取れないという人も多いですよね。

アイフルは土・日・祝日も審査対応をしていて、契約ルームの営業時間も平日と一緒です。

お仕事終わりに申し込みをしても良いですし、時間に余裕があるなら週末に申し込みをしても良いでしょう。

また、即日での審査は21時までですが、インターネットからの申し込みは24時間受付です。

少しでも早く借りたいなら、21時以降でも構わないので申し込みを済ませておきましょう。そうすれば、翌日の9時から順次審査が開始されていきます。

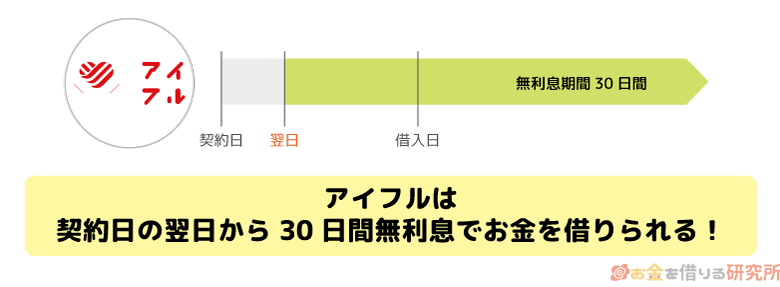

アイフルは初めてなら最大30日間利息0円

初めてアイフルを利用する方にとって大きなメリットになるのが無利息期間です。

アイフルでは2016年から「30日間利息0円サービス」が開始され、初めてアイフルのカードローンを契約する人は、契約の翌日から最大30日間は利息が発生しません。

この期間中はいくら借りても、追加で借りても利息は0円です。

初めてカードローンを利用する場合には利息が不安だと思いますが、無利息期間中はその心配をせずに借り入れできます。

例えば、年18.0%の金利で10万円を借りた場合、30日間の利息は1,479円です。この30日間が無利息期間なら利息分の約1,500円の節約になります。

無利息期間の終了後は借入残高と金利に応じた利息が発生します。ただ、無利息期間中に完済できるなら元金だけの返済で済みますし、たとえ無利息期間を過ぎても最大30日分の利息は得しているのです。

まずは30日間アイフルを使ってみて、サービスに満足いくかを試してみると良いでしょう。

「ちょっと使いにくいな…」「今後は使わないかも」と思ったら、完済した後であればいつでも解約できるので安心してください。

アイフルの自動契約機(無人契約ルーム)は機械が苦手でも安心

即日融資を受けるためには自動契約機でカードを受け取るという方法が一般的ですが、アイフルの申し込みを検討している人の中には、機械の操作が苦手な方もいますよね。

しかし、アイフルの場合には厳密にいうと「自動契約機」ではなく、「契約ルーム」であり、他の消費者金融のようなタッチパネル式の機械は置いていません。

アイフルは基本的に契約ルーム備え付けのオペレーター直通の電話、書類を取り込むためのスキャナーで手続きを進めていくのです。

タッチパネルでの入力が手書きになる分、人によっては煩わしさを感じるかもしれませんが、機械の操作が苦手な人にとってはむしろスムーズでしょう。

事前にインターネットや電話で申し込みを済ませておけば、契約ルーム内での待ち時間も短く、オペレーターの指示に従って契約書を作成したら、カード発行機ですぐにアイフルカードを受け取れます。

契約ルーム内には書類の記入例もありますし、分からないことがあればオペレーターさんが丁寧に教えてくれるのでアイフルは初めての方でも安心なのです。

できるだけ早くカードを受け取りたい場合は、無人店舗を利用するのがおすすめじゃ。申し込みをインターネットから済ませ、審査結果の連絡が来てから店舗へ向かえば、来店後の待ち時間を短縮できるぞ。

アイフルはスマホATM取引も使える!カードレスならバレにくい

アイフルはローンカードを発行しないカードレス契約が可能です。

ローンカードを発行する場合、無人店舗や郵送によって受け取らなくてはいけません。そのため、消費者金融の店舗への出入りが嫌な方、自宅への郵送物を避けたい方などは、カードレス契約をすると良いでしょう。

意外とお財布の中のローンカードや、自宅に届く郵送物で消費者金融の利用が家族にバレてしまうケースは多いです。

家族バレが心配な人はカードレスでアイフルを契約しましょう。

また、アイフルの公式スマホアプリはスマホATM取引も行えるため、セブン銀行ATMやローソン銀行ATMならカードなしで入出金できます。

アイフルにはデメリットもある?初めてお金を借りるなら知っておきたい注意点

アイフルを利用するうえで押さえておきたいデメリットは主に次の3つです。

アイフルのデメリット

- 提携ATMの利用時に手数料がかかる

- 上限金利は銀行カードローンよりも高め

- 総量規制の影響を受ける

提携ATMの利用時に手数料がかかる

アイフルは提携ATMでお金を借りることができます。ただし、提携ATMの利用時には所定の手数料がかかるので注意してください。

提携ATM手数料は借り入れ・返済の都度、発生し、出金時については次回の入金の際に精算されることになります。手数料が自己負担になるのは、アプリによるスマホATM取引も同様です。

カードローンによっては手数料のかからないATMが用意されていることもありますが、アイフルに手数料無料の提携ATMはありません。そのため、手数料を節約するためには、振込融資や口座振替、インターネット返済などの取引方法も併用すると良いでしょう。

上限金利は銀行カードローンよりも高め

アイフルの金利は年3.0%~18.0%です。大手消費者金融の上限金利は年18.0%程度のケースが多いですが、この上限金利は銀行カードローンに比べると高めになります。

多くの銀行カードローンは上限金利を年15.0%程度に設定しているので、金利重視でカードローンを選ぶなら銀行が扱うカードローンも候補にすべきでしょう。

特にまとまった金額を一度に借りて、ゆっくり返済していくようなケースでは、できるだけ金利の低い商品を選ぶべきです。

借入金額ごとに試算した30日分の利息の金額を表にまとめました。

30日間分の利息の試算結果

| 借入金額 | 年18.0% | 年15.0% |

|---|---|---|

| 5万円 | 739円 | 616円 |

| 10万円 | 1,479円 | 1,232円 |

| 50万円 | 7,397円 | 6,164円 |

借入金額が少額なら利息の差は小さいものの、まとまった金額だと同じ期間でも利息の差は大きくなります。また、返済期間が長くなれば、それだけ利息の負担が増えていくことにも注意しましょう。

どのくらいの利息を負担することになるのかは、アイフルの返済シミュレーションによって試算が可能です。借入金額や返済期間の予定が決まっている方は、事前に返済シミュレーションを行ってみてください。

総量規制の影響を受ける

アイフルなどの消費者金融は貸金業法における総量規制の対象になります。そのため、原則として年収の1/3を超える借り入れはできません。(※ ほかの貸金業者からの借り入れも残高に算入されます。)

例えば、年収が450万円で、別の消費者金融から50万円を借りているとします。この場合、総量規制によって150万円を超える借り入れはできず、新たな借り入れは100万円以下に制限されるのです。

もちろんカードローンの利用限度額は返済能力に応じて決定されるので、100万円までなら借りられるというわけではありません。実際には、総量規制のギリギリまで借りられるケースは少ないでしょう。

また、総量規制は本人に収入のない専業主婦(夫)の方にも影響があります。年収が0円なら借りられる金額も0円であり、アイフルなどの消費者金融を専業主婦(夫)の方は利用できないのです。

過剰貸付を防止するためのルールなのでデメリットというわけではないものの、消費者金融は総量規制の対象になることを覚えておきましょう。

初めてでも簡単!アイフルでお金を借りるまでの流れ

アイフルにはいくつかの申込方法が用意されていますが、基本的には24時間いつでも行えるWEBからの申し込みがおすすめです。

繰り返しになりますが、ローンカードを発行する場合も、事前にネットで申し込みを済ませておくと来店後の待ち時間の短縮になります。

WEB申し込みでアイフルを契約し、お金を借りるまでの流れは以下のとおりです。

アイフルでお金を借りるまでの流れ

- 公式ホームページから申し込み

アイフルの公式ホームページへ行き、申し込みフォームに必要事項を入力していきます。パソコン・スマートフォンから申込可能で、24時間いつでも手続きできます。

- 本人確認書類の提出

申し込みの受け付け後、本人確認・必要書類の提出に関する案内がメールなどであります。

案内に従って本人確認の手続き・審査に必要な書類の提出などを提出してください。 - 審査結果の連絡

審査結果の連絡はメールで行われます。

この審査結果の連絡まで、早ければ18分です。 - 契約

アイフルは契約の手続きもインターネット上で行うことができます。審査結果メール内のURLから契約手続きフォームへ進みましょう。

契約手続きの際にカード発行の有無も選ぶことが可能です。アイフルのローンカードを発行する場合は、受取方法を契約ルームへの来店にするとスピーディです。

- 借り入れ

カードレスで契約した方、郵送でのカード受け取りを希望した方は、振込融資、もしくはスマホATM取引ですぐに借り入れを行えます。

もちろん、契約ルームでカードを受け取った場合でも、振込融資やスマホATM取引ができるので、シチュエーションに応じて使い分けると良いでしょう。

来店や電話で申し込みをするよりも、インターネット経由の方がスムーズだと思います。

すぐにカードを受け取りたい方も、まずはインターネット申し込みをしてから、契約の段階で来店すると良いでしょう。

アイフルはカードレスで契約することも可能じゃ。消費者金融のカードを持ちたくない場合はカードレスで契約すると良いじゃろう。ちなみに、カードを発行するなら来店か、郵送で受け取れるぞ。郵送で受け取る場合はカード到着前でも振込融資が可能じゃから、急いでいるときも安心じゃな。

アイフルの借入方法

アイフルの借入方法は「提携ATM」「スマホアプリ(セブン銀行ATM・ローソン銀行ATM)」「振込融資」の3種類です。ただし、カードレスで契約する場合、カードを使って提携ATMから借り入れすることはできません。

どの方法でも土・日・祝日、深夜の借り入れは可能ですが、ローンカードや手数料の有無、出金単位などに違いがあるので注意してください。(※ メンテナンス時間は除きます。また、振込融資の場合、金融機関によって振込可能時間が異なります。金融機関ごとの振込可能時間はアイフルの公式ホームページで確認してください。)

アイフルの借入方法

| 提携ATM | スマホアプリ ※1 | 振込融資 | |

|---|---|---|---|

| カードレス | × | ◯ | ◯ |

| 手数料無料 | × | × | ◯ |

| 千円単位の出金 | △ ※2 | ◯ | ◯ |

※1 全国のセブン銀行ATM・ローソン銀行ATMで利用可能です。

※2 利用するATMによって出金単位が異なります。

振込融資のメリットは手数料が無料な点です。しかし、現金を用意する場合には、振込融資後にキャッシュカードで口座からお金を引き出す必要があります。キャッシュカードの利用時に手数料がかかるケースもあるため、できるだけ無料回数・無料時間内に引き出すと良いでしょう。

アイフルは複数の借入方法に対応しているので、それぞれのメリット・デメリットを比較しながら都合の良い方法を選んでください。

アイフルの返済方法

アイフルで初めてお金を借りる前に確認しておきたいのが返済方法です。

クレジットカードなどは口座振替を登録するのが一般的なので、返済方法を気にする必要はありませんが、アイフルには口座振替だけでなく様々な返済方法が用意されています。

アイフルの返済方法

- ATM返済(提携ATM・スマホATM)

- インターネット返済

- 口座振替

- 銀行振込

カードローンの返済を甘く見ていると、延滞して信用情報に傷が付いたり、想像以上の返済額に後で困ったりするかもしれません。そのため、いつまでに、いくら返すのかをしっかりと確認しておきましょう。

まず、アイフルには「約定日制」と「サイクル制」という2つの返済日の方式があります。

都合の良い方を選べますが、初めてカードローンを利用する方は約定日制の方が分かりやすいのでおすすめです。

約定日制は毎月同じ日が返済日になり、その日までの10日間が返済期間になります。

一方、サイクル制は、前回の返済日の翌日から35日後が返済期日になるため、返済日が毎月変わります。返済期日を迎えるまでならいつでも返済が可能で、契約直後は、初回借入の翌日から35日後が最初の返済期日です。

いつ返済したかによって次回の返済日が変わるサイクル制よりも、毎月固定の約定日制が覚えやすいでしょう。

そして、アイフルの返済額は借入直後の残高、および選んだ返済日の方式で決定されます。

例えば、借入残高が50万円までの場合には、次のような返済金額になります。

アイフルの返済金額

| 借入直後残高 | サイクル制 | 約定日制 |

|---|---|---|

| 1円~100,000円 | 5,000円 | 4,000円 |

| 100,001円~200,000円 | 9,000円 | 8,000円 |

| 200,001円~300,000円 | 13,000円 | 11,000円 |

| 300,001円~400,000円 | 13,000円 | 11,000円 |

| 400,001円~500,000円 | 15,000円 | 13,000円 |

表の金額は最低返済額なので、早く完済したい人は多めに支払いをしてください。

アイフルは自由に追加返済でき、最低額よりも多めに支払うことで効率的に残高を減らせます。

カードローンの利息は日割り計算で、効率的に残高を減らすことは利息の節約になります。返済日に遅れないことがもっとも重要ですが、余裕がある月は多めの返済を心がけてください。

初めての利用の前に知っておきたいアイフルの審査について

カードローンの利用経験がない場合には、審査に通るかどうかも不安ですよね。

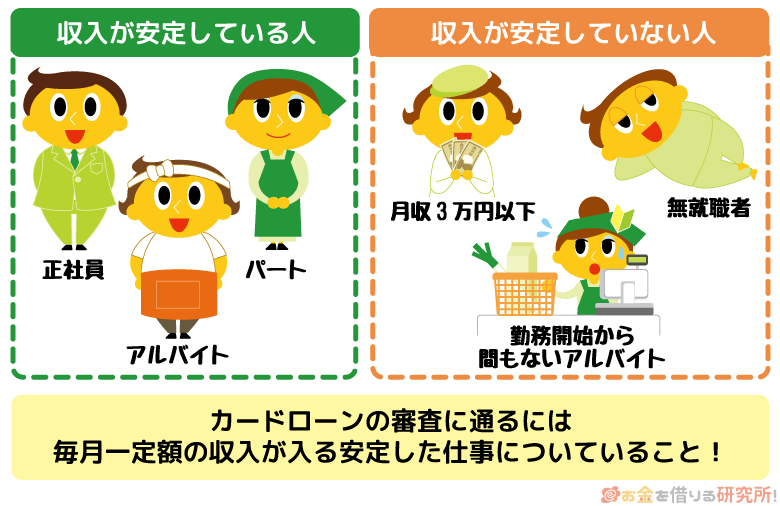

特にパート・アルバイトなどの非正規雇用の方は、「私でも借りられるの?」と不安だと思います。

ただ、アイフルは正社員以外の方の申し込みも受け付けていているので安心してください。

アイフルでお金を借りるためには審査がありますが、「働いていて安定した収入があること」「信用情報に問題がないこと」などが確認できれば、正社員以外でも審査に通る可能性は十分にあります。

もちろん、年収が高いに越したことはありませんが、高額融資を希望していないのなら収入の安定性の方がずっと重要です。

また、アイフルは見込み年収でも申し込めます。

今の職場で働き始めてから1年未満の人は、月収をもとに1年間の収入を計算して申し込んでください。

もし審査に通るか不安なら、アイフルの公式ホームページで「1秒診断」をしましょう。

簡易的な診断なので実際の審査結果と異なるケースもありますが、「年齢」「年収」「他社借入金額」の3項目から審査通過の見込みを判定してくれます。

アイフルの申込条件

アイフルのカードローンは担保や保証人なしで申し込みできます。ただし、申込条件をクリアしていないと審査には通過できません。

具体的な審査基準については非公開となっているものの、最低限満たすべき申込条件をクリアしていることは事前にチェックしておいてください。

審査でチェックされるポイント

アイフルに限らず審査に関する詳細は非公開となっています。しかし、定期収入と返済能力の有無、信用情報の登録内容、他社借入金額などは必ずチェックされます。

アイフルの審査で必ずチェックされるポイント

| 主な審査項目 | 審査時のポイント |

|---|---|

| 定期収入・返済能力 | 申し込み時の申告内容や提出書類などをもとに判断される。 |

| 信用情報 | 消費者金融やカード会社、銀行などから信用情報機関に共有されているローン・クレジットの利用状況が確認される。延滞などのネガティブな記録があると審査に通りづらくなる。 |

| 他社借入金額 | 過剰融資にならないように他社借入金額も確認される。申し込み時の申告内容だけでなく、信用情報を照会することでも他社での利用残高は把握可能。 |

カードローンなどのローンサービスの審査基準は会社・商品によって異なるぞ。ただし、法律によって審査時に必ずチェックしなければいけない項目というのもあるんじゃ。例えば、総量規制(年収と借入金額のバランス)の確認は消費者金融に義務付けられておる。他社借入は返済能力を判断するうえで重要な項目なのじゃ。

審査にかかる時間

アイフルの審査にかかる時間は最短18分とされています。(※申込状況によっては、18分を超える場合もございます。)

大手消費者金融の多くは30分程度の最短審査時間です。

中小規模の消費者金融でも最短60分程度で審査結果が分かりますが、契約・融資には郵送や来店での手続きが必要になるケースもあります。

一方、アイフルであれば審査がスピーディなだけでなく、WEBでの契約も可能です。近くに店舗がなくても問題ありませんし、郵送で書類などをやり取りする手間もありません。

ただし、深夜などは審査が進まないので、お急ぎの方は早めに申し込んでください。当日の審査対応が終了してからの申し込みは、翌営業日の審査開始になってしまいます。

審査で必要になる書類

アイフルの契約には本人確認および指定の書類の提出が必要です。

申し込み時に選択する本人確認方法によって必要書類は変わってくるので、申し込み後に届く案内メールの内容に従って手続きを進めてください。

例えば、顔写真と顔写真付き本人確認書類で行う「スマホでかんたん本人確認」の場合、氏名・現住所・生年月日の確認ができる運転免許証などを用意しましょう。

加えて、アイフルの利用限度額が50万円を超える場合、アイフルの利用限度額と他社借入の合計が100万円を超える場合には収入証明書の提出も求められます。(※ これらに該当しない場合であっても、就業状況の確認など、審査の過程で収入証明書の提出を求められることがあります。)

アイフルの必要書類

| 本人確認書類 | 本人確認書類として運転免許証、持っていない場合にはその他身分証明書等を用意してください。 ・運転免許証 ・住民基本台帳カード ・個人番号カード(表のみ) ・特別永住者証明書 ・在留カード ・その他、公的証明書類 ※ 本人確認の方法によって利用可能な書類が異なります。また、有効期限のない公的証明書については、発行日より6ヶ月以内のものに限ります。 ※ 健康保険証など顔写真のない本人確認書類、または現住所が記載されていない上記書類の場合には、現住所の分かるもの(住民票、公共料金の領収書など)も必要です。 |

|---|---|

| 収入証明書 | 現在の収入が分かる以下のいずれかが必要です。 ・源泉徴収票 ・住民税決定通知書 ・給与明細書(直近2ヶ月分) ・確定申告書 ・所得証明書 ※ 給与明細書は住民税の記載があれば直近1ヶ月分のみで良い場合もあります。また、1年以内の賞与明細書もある方は給与明細書とあわせて提出してください。 ※ 「個人番号」「基礎年金番号」などの情報が記載されている書類は提出しないでください。記載がある場合は、自身で見えないように加工(黒塗りでマスキングするなど)したうえで提出してください。 |

勤務先の確認方法(在籍確認の方法)

アイフルの審査では定期的な収入と返済能力が必須であり、必ず現在働いていて、収入を得ていることの確認が行われます。

申し込み時に申告した職場で働いていることの確認は「在籍確認」と呼ばれ、カードローン会社によってはその確認を電話連絡で行うこともあります。

ただし、アイフルの場合は、原則として勤務先への電話連絡は行っていません。(※ 審査の都合上、電話による確認が必要な場合は、事前に同意を得てから実施しています。)

職場への電話連絡に不安がある方も安心して申し込めるような審査の仕組みになっているのです。

初めてアイフルを利用する方によくある質問

最後に、初めてアイフルを利用する方によくある質問について回答していきます。

まだアイフルの申し込みを迷っている方は、最終確認の意味も込めてチェックしていきましょう。

アイフルってどんな会社?

アイフルはカードローンなどのキャッシングサービスを扱う消費者金融です。国から貸金業者としての登録を受けており、個人向け融資などのローン事業が主力事業となっています。

また、グループ内にはクレジットカード事業を扱うライフカード株式会社もあり、アイフル、ライフカードともに金融機関における信用保証事業も行っています。

アイフルで初めてお金を借りる場合の金利は何パーセント?

初めてのカードローンだと何パーセントくらいの金利になるのか気になりますよね?

アイフルは年3.0%~18.0%の金利ですが、審査によって個別の適用利率が決定されます。

しかし、初めて契約する場合は上限金利である年18.0%になることも多いです。

実際の利率は審査結果の連絡時に分かりますし、契約後は会員サービスにログインすることで確認できます。

また、初めてアイフルのキャッシングローンを利用する方には、最大30日間の利息0円サービスが適用されます。無利息期間が適用される場合、金利に応じた利息が加算されていくのは最大30日間利息0円サービスの期間終了後になります。

アイフルは初めてだといくらまで借りられる?増額もできる?

初めてアイフルを契約する場合には、限度額は低めになりやすいです。

これはアイフルでの利用実績がないことが理由で、初回は50万円以下の限度額での契約になるケースが多いでしょう。

ただ、限度額は増額することもできます。

アイフルでは、最新の収入証明書類を提出することで、増額審査の申請ができます。(収入証明書の提出後、2営業日以内には限度額の見直しが完了します。ただし、審査状況によっては2営業日以上かかるケースもあります。)

またアイフルでは契約後も定期的に審査を行っており、限度額が変動することがあるので、覚えておきましょう。

アイフルでお金を借りていると家族や職場にバレませんか?

初めてカードローンを利用する場合には、家族バレや職場バレが心配ですよね?

アイフルは審査の過程で職場に電話をすることもありますが、プライバシーに配慮してくれるので、周りにバレる心配はいりません。

カードローンの審査などで行われる勤め先への電話連絡は在籍確認といいますが、アイフルなら原則として勤務先への電話連絡はなしです。(※ 審査の都合上、電話による確認が必要な場合は、事前に同意を得てから実施しています。)

また、電話連絡によって勤務先の確認を行う場合も、申込者のプライバシーには十分に配慮してくれます。電話はアイフルの担当者の個人名でかけられ、第三者にカードローンの在籍確認という用件を伝えることはないので安心してください。

加えて、アイフルであれば自宅への郵送物なしで契約することも可能です。自宅への郵送物なしで契約したい場合は、カードレス契約をするか、契約ルームに来店してカードを受け取りましょう。(※ 審査内容や利用状況によっては郵送物が発生することもあります。)

ただし、延滞してしまうと督促書類が自宅に郵送される可能性はあるので注意しましょう。

WEB明細書の受取設定を行っているなら、利用明細書は郵送されんぞ。WEB契約であれば契約時に受取設定が済んでいるはずじゃ。もしまだならスマホアプリのメニュー「その他 WEB明細の受取承諾」から手続きできるぞ。WEB明細の受取設定をせずに振込融資を受けると、利用明細書が自宅に郵送されるので注意するんじゃ。

アイフルの返済に遅れると自宅や職場に督促がありますか?

万が一、返済日を過ぎてしまっても、アイフルは急に自宅や職場に電話をかけたり、訪問で督促をしたりはしません。

基本的には個人の携帯電話にまずは電話をかけます。

どうしても連絡が取れない場合には督促の書類を郵送することはありますが、督促のために自宅や職場にアイフルのスタッフが押しかけるということはないです。

また、どうしても返済が遅れてしまいそうなときは、会員サービスの「返済期日の変更(猶予)」から返済約束日(返済予定日)を登録するようにしましょう。延滞を回避できるわけではないものの、登録した日付を過ぎるまでは連絡を待ってもらえます。

アイフルの口コミには悪いものもありますか?

アイフルには良い口コミも、悪い口コミもあります。

これはどんなカードローンでも一緒なので、どのような部分に満足していないのかを確認すると良いでしょう。

アイフルの口コミで多かった意見をまとめました。

アイフルに多い口コミ

- 審査が早い

- 本当に即日融資が受けられた

- オペレーターの対応が良い

- 無利息期間がお得

- カードレス契約が便利

- 女性向けローンもあって安心

- 銀行カードローンよりも高金利

口コミを見れば実際の利用者が便利だと思った点、注意した方が良いと思ったことだけでなく、どんな人が審査に通り、どんな人が審査に落ちてしまったのかも分かります。

ぜひ申し込みをする前に、どのような口コミがあるのかもチェックしてみてください。

【まとめ】アイフルは初めての申し込みにもおすすめ!申し込みの前に条件と流れをチェック

初めてアイフルを利用する方向けにお金を借りる流れについて説明してきました。アイフルはすべての手続きをネット上で行うWEB完結による契約にも対応しており、インターネットであれば24時間いつでも申し込みができます。

カードレスで契約する、もしくは契約ルームに来店してカード発行すれば自宅への郵送物(※1)もありません。さらに、アイフルは即日融資にも対応しており、初めての契約であれば最大30日間利息0円です。

そのため、アイフルが初めてのカードローンという方も安心して借り入れできるでしょう。

アイフルの審査は最短18分(※2)ととてもスピーディですが、申し込みの前に借り入れの流れ、申込条件、返済方法も確認しておくことをおすすめします。

カードローンに関する質問はコールセンターに電話をして確認することもできますが、公式ホームページでは「ぽっぽくん」(チャットボット)やオペレーターにチャットで質問することも可能です。

チャットサービスはWEBだけでなく、LINEからも利用できるので、分からないことはしっかりと解決してから、アイフルのカードローンの申し込みをしてください。

また、アイフルと他の消費者金融(アコム・プロミス・レイク・SMBCモビット)を比較したい方はそちらも参考にしてください。

アイフルのメリットだけでなく、デメリットも理解したうえで、申し込みをするようにしましょう。

※1 審査内容や利用状況によっては郵送物が発生することもあります。

※2 お申込の状況によってはご希望にそえない場合がございます。