カードローンの金利はフリーローンや目的別ローンと比べると高めだといわれています。

しかし、実際にはカードローンによって適用される利率は大きく異なり、中には低金利な商品もあるのです。

例えば、全国の労働金庫で扱われている「マイプラン」というカードローンであれば、年10%を下回る金利で融資を受けられます。(金庫や契約内容により適用される利率は異なります。)

そのため、今利用している消費者金融等のカードローンをマイプランで借り換えることで、返済の負担を軽減できるでしょう。

ただし、ろうきんのカードローンによる借り換えにはメリットだけでなく、いくつかのデメリット・注意点もあるため注意が必要です。

この記事では、ろうきんのカードローンで借り換えをするメリット・デメリットについて説明していきます。

カードローンの借り換えを検討している方は、ぜひ参考にしてください。

※ この記事では、中央労働金庫のマイプランを主に取り上げます。金庫によって貸付条件が異なる場合もあります。

目次

ろうきんのカードローン(マイプラン)は借り換えに利用できる?

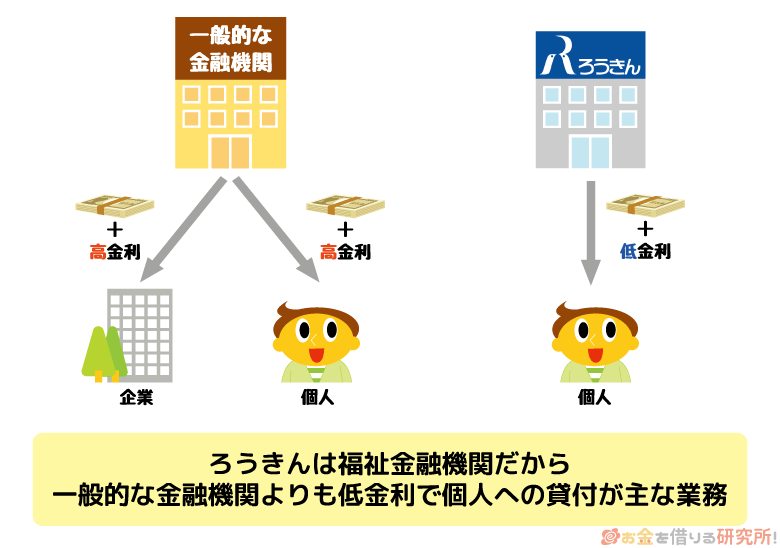

労働金庫は非営利の金融機関なので、一般の銀行や消費者金融よりも低い利率で融資を行えます。

カードローンの借り換えは金利が下がらないと意味がありません。その点、ろうきんのカードローン(マイプラン)はかなり低金利なので、今よりも良い条件で借り換えることができるでしょう。

ただし、ろうきんのカードローンは、借り換えに利用できない場合もあるので注意してください。

まずは、マイプランで認められている資金使途について見ていきましょう。

マイプランで認められている資金使途

ろうきんカードローン(マイプラン)の資金使途は「暮らしのための資金」とされています。

マイプランの資金使途(暮らしのための資金)の具体例

- 旅行

- ショッピング

- 冠婚葬祭

- リフォーム

- 教育資金

基本的に「借り換え」は暮らしのための資金に含まれません。

ろうきんのカードローンは普段、労働金庫と取り引きのない人、労働組合や生協に所属していない人でも利用可能です。

ただし、借り換えにマイプランを使えるのは、労働金庫に出資のある労働組合などの構成員(公務員など)に限られます。

借換資金としての利用は団体会員の構成員のみ

ろうきんのカードローンは、その金庫が事業エリアとしている地域に住んでいる人、勤め先がある人であれば誰でも申し込めます。

しかし、労働組合の組合員の方が、金利や限度額が優遇されています。そして、借り換えにマイプランを利用できるのも組合員だけなのです。

区分ごとの金利・限度額と資金使途

| 区分 | 提示金利 | 最大限度額 | 資金使途 |

|---|---|---|---|

| 団体会員の構成員 | 年7.075% | 500万円 | 暮らしのための資金 他社資金の借り換え |

| 生協会員の組合員 | 年7.255% | 500万円 | 暮らしのための資金 |

| 一般勤労者 | 年8.475% | 100万円 |

※ 2020年4月1日時点の金利です。

団体会員とは、その金庫に出資をしている「労働組合」「公務員などの団体」「勤労者のための福利共済活動を目的とする一定基準を満たす団体」です。

いずれかに属していないと借り換えのためにマイプランを利用することはできません。

また、団体会員の構成員の方も、借り換えに利用できるのは2021年3月31日までの融資実行分に限られます。

そのため、団体会員の構成員以外の区分に該当する方は、別の金融機関での借り換えを考えましょう。

銀行カードローンの中にも低金利な商品は多いので、借り換えにはぴったりです。

金庫によっては借換専用のローンを扱っている場合もある

労働金庫は全国に13カ所あり、金庫ごとに扱っている商品が異なります。マイプランに関しては全国の金庫で扱われていますが、貸付条件などが異なる場合もあるので注意が必要です。

そして、金庫によってはマイプラン以外のカードローン、借り換えに利用できるフリーローンなども扱っています。

例えば、中央労働金庫も「有担保フリーローン(不動産担保型)」であれば、借り換えが可能です。(複数社の借り換えには利用できない場合があります。)

もし普段から労働金庫との取り引きがあるなら、借り換えに対応している商品を扱っていないか確認してみても良いでしょう。

ろうきんのカードローンで借り換えるメリット

労働金庫のカードローンで借り換えを行うメリットは次の3つです。

ろうきんのカードローンで借り換えるメリット

- 低金利だから利息の負担を軽減できる

- ボーナスによる加算返済の設定ができる

- 限度額の範囲内なら追加借入も可能

もっとも大きなメリットは金利の低さでしょう。前述の通り、労働金庫は非営利の金融機関で、銀行や消費者金融よりも低い利率での融資が可能です。

他にも借り換えのメリットがあるので、1つずつ説明していきます。

低金利だから利息の負担を軽減できる

借り換えは今よりも低い利率のカードローンを契約するということが前提です。

一般的なカードローンの場合、審査によって適用される利率が異なります。

一方、マイプランは限度額に関係なく(提示)金利が一律です。加えて、ろうきんを給与振込の指定口座にするなどの条件を満たすと、提示金利からの引き下げもあり、さらに低い利率で借り入れできます。

借り換えができる団体会員の構成員の場合、年3.875%(最大引下げ後金利)~年7.075%(提示金利)となっています。

そのため、この提示金利よりも高い金利でカードローンを契約しているのであれば、確実にマイプランによる借り換えで利息の負担を軽減できるのです。

銀行カードローンも低金利といわれていますが、はじめての契約では年15%程度の金利になることが多いです。

つまり、銀行カードローンからの借り換えでも、今よりも半分ほどの金利になるでしょう。

ボーナスによる加算返済の設定ができる

マイプランではボーナス月に通常よりも引き落とし額を増やすことができます。

ろうきんのカードローンはその金庫の口座からの引き落としで月々の返済を行いますが、ボーナスによる加算返済を設定すると、年2回のボーナス月の返済額を自動的に増やしてくれるのです。

公務員など収入が安定しており、ボーナスがある人は、ボーナス込みで返済計画を立てると良いでしょう。

マイプランは低金利ですが、早く完済するに越したことはありません。カードローンの利息は日割りで加算されるので、早く完済できればその分だけ利息を減らせます。

ろうきんの公式ホームページへ行くと、ボーナスによる加算返済を設定しての返済シミュレーションも可能です。ボーナスがある方は、ぜひシミュレーションしながら返済計画を立ててください。

加えて、ATMやろうきんダイレクト(インターネットバンキング)を利用しての随時返済も可能なので、ボーナスによる加算返済とあわせて行うとより効率的です。

また、マイプランはかかったATM手数料がろうきんの口座にキャッシュバックされるため実質無料です。

限度額の範囲内なら追加借入も可能

団体会員の構成員であれば借り換えを行えますが、マイプランは借換専用の商品というわけではありません。

そのため、借り換え後、利用枠に空きがあれば追加融資を受けることもできます。

まずは、返済に集中し完済の目処を立てることが大切ですが、追加融資が必要になったときもマイプラン1枚で対応できるのです。

ただし、金利が低いからといって、安易に追加融資を受けるのはおすすめしません。金利が低くても利息は発生するので、必要最低限の額だけを借りるようにしましょう。

ろうきんのカードローン(マイプラン)による借り換えシミュレーション

ここでは、ろうきんのカードローンで借り換えた場合の返済額・返済期間についてシミュレーションしてみます。

借り換える金額は50万円、100万円、150万円を想定しました。

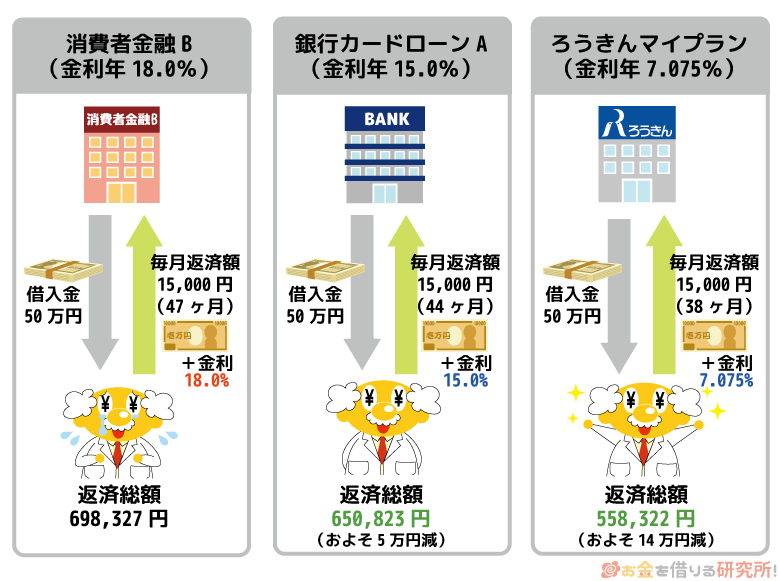

最初に、50万円の場合を見ていきましょう。

※ 返済シミュレーションの結果は参考値です。実際の返済額・返済期間とは異なる場合もあります。また、マイプランの金利は団体会員の構成員に適用される提示金利です。(2020年4月1日時点の金利)

50万円を借り換えた場合のシミュレーション(毎月15,000円返済)

| カードローン (適用金利) |

返済総額 | 利息の累計 | 返済期間 |

|---|---|---|---|

| マイプラン (年7.075%) |

558,322円 | 58,322円 | 38ヶ月 |

| 銀行カードローンA (年15.0%) |

650,823円 | 150,823円 | 44ヶ月 |

| 消費者金融B (年18.0%) |

698,327円 | 198,327円 | 47ヶ月 |

銀行カードローンも低金利だといわれますが、年15.0%からの借り換えでも10万円程度は利息が減ります。年18.0%の金利である消費者金融からの借り換えなら、およそ15万円も利息が減るのです。

金額が小さいと借り換えの効果が実感しにくいケースも多いのですが、マイプランほどの金利であれば50万円の借り換えでも十分に効果を感じられるでしょう。

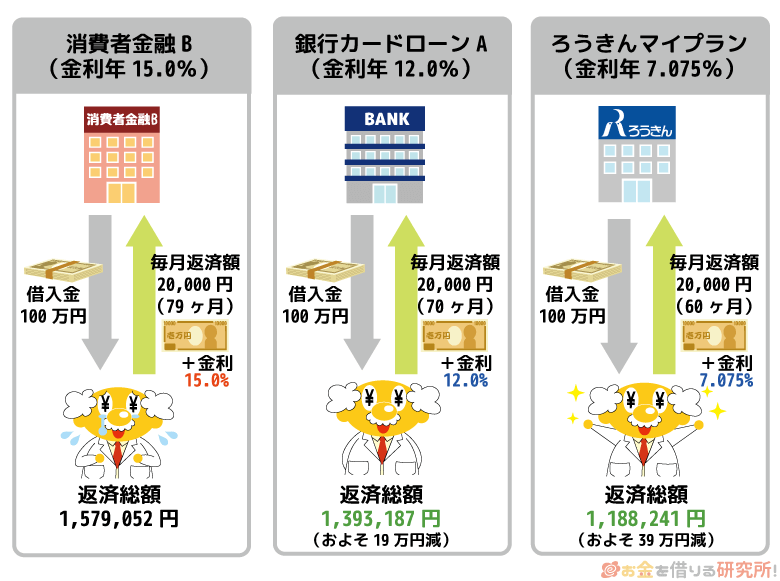

これが100万円の借り換えになると、さらに大きな差が出ます。

100万円を借り換えた場合のシミュレーション(毎月20,000円返済)

| カードローン (適用金利) |

返済総額 | 利息の累計 | 返済期間 |

|---|---|---|---|

| マイプラン (年7.075%) |

1,188,241円 | 188,241円 | 60ヶ月 |

| 銀行カードローンA (年12.0%) |

1,393,187円 | 393,187円 | 70ヶ月 |

| 消費者金融B (年15.0%) |

1,579,052円 | 579,052円 | 79ヶ月 |

一般的な銀行カードローンや消費者金融は限度額に応じて利率が下がるため、100万円での借り換えは年12.0%、年15.0%を比較対象にしています。

利息制限法に則り、100万円以上での契約であれば必ず年15.0%以下の金利が適用されます。

一方、マイプランは限度額に関係なく同じ金利が適用されますが、それでも銀行カードローンからの借り換えで20万円ほど利息が減少するのです。

金利年15.0%想定の消費者金融からの借り換えだと40万円近い差になります。

もちろん、審査の結果次第では想定よりも低い利率での契約になることもあります。

各カードローン会社の公式ホームページへ行けばシミュレーションできるので、まずはこのまま返済を続けた場合の利息、返済期間を計算してみると良いでしょう。

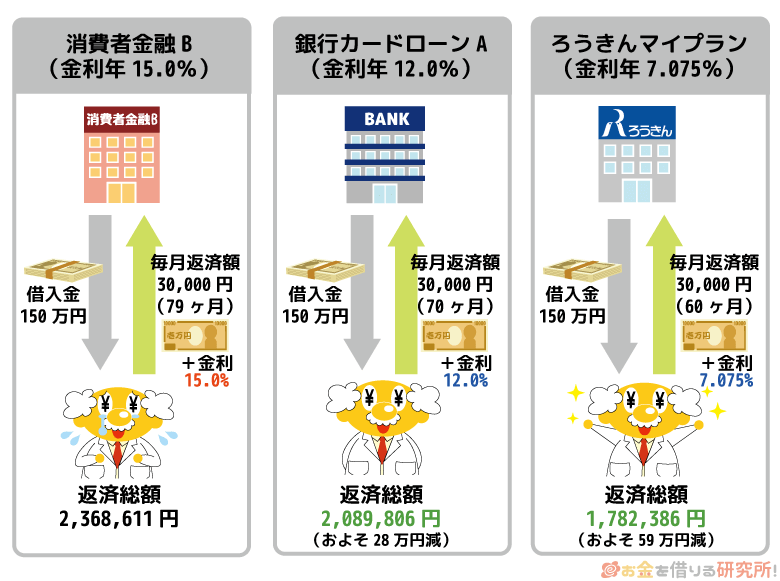

最後は150万円を借り換えた場合です。

150万円を借り換えた場合のシミュレーション(毎月30,000円返済)

| カードローン (適用金利) |

返済総額 | 利息の累計 | 返済期間 |

|---|---|---|---|

| マイプラン (年7.075%) |

1,782,386円 | 282,386円 | 60ヶ月 |

| 銀行カードローンA (年12.0%) |

2,089,806円 | 589,806円 | 70ヶ月 |

| 消費者金融B (年15.0%) |

2,368,611円 | 868,611円 | 79ヶ月 |

マイプランであれば150万円の借り入れでも、返済期間60ヶ月、利息の累計およそ30万円で済みます。

銀行カードローンでも50万円を超える利息ですし、消費者金融に関しては90万円近い金額です。

借りているのが高額だと返済期間も長期になりやすいので、1%の金利の違いでも利息には大きな差がつきます。そのため、消費者金融から銀行カードローンへ借り換えても、およそ30万円も利息が減るのです。

今回紹介した金利は「借り換える金額=契約限度額」で考えています。

例えば、100万円の借り換えでも300万円の限度額でカードローンを契約していれば、今回の想定よりも低い利率が適用されるでしょう。

つまり、高い限度額で契約できる見込みがあるなら、金利が一定のマイプランより利息を減らせる可能性もあるのです。マイプランは低金利ですが、その点も含めて借り換えに利用するカードローンを選んでください。

次章ではマイプランで借り換えたいときの注意点について説明していきます。

ろうきんのカードローンが必ずしも借り換え向きとはいえない理由

ろうきんのカードローン(マイプラン)は低金利ですが、借り換えには向いていない点もいくつかあります。

メリットだけではないので、次のようなデメリットもあることを覚えておきましょう。

マイプランが借り換えに向かない理由

- 借換資金として利用できる人に制限がある

- 希望する限度額での契約ができないケースも多い

- 申し込みから融資実行までに時間がかかる

借換資金として利用できる人に制限がある

記事の前半でもふれましたが、ろうきんのカードローンで借り換えができるのは一部の契約者のみです。借り換えが可能な団体会員の構成員は公務員などなので、実際に対象となる人はかなり限定的でしょう。

また、団体会員の構成員も、借換資金としての利用は2021年3月31日実行分までとなっています。いくら低金利でも借り換えに利用できない方も多いので注意してください。

希望する限度額での契約ができないケースも多い

ろうきんカードローン(マイプラン)の金利は一律ですが、限度額については審査によって決定されます。

その点は借換資金として利用する場合も一緒です。

そのため、審査結果によっては希望する限度額での契約ができないケースもあります。

団体会員の構成員の場合、最大で500万円でマイプランを契約できますが、300万円超で契約するためには次のような条件があるので注意しましょう。

300万円超の限度額で契約する最低条件(団体会員の構成員の場合)

「勤続年数5年以上」または「年収500万円以上」であること

上記いずれかの条件をクリアしていないと、300万円超で契約することはできないのです。

また、あくまでも最低条件なので、これらの条件を満たしているからといって300万円超で契約できるとも限りません。

申し込み時に希望の限度額を申告しますが、一般的なカードローンと同様に限度額は審査で決まるのです。

申し込みから融資実行までに時間がかかる

マイプランだけでなく労働金庫の扱うローン商品の審査には時間がかかります。

本来、カードローンは比較的審査にかかる時間が短いローン商品なのですが、労働金庫の場合には申し込みから融資までに2週間~4週間ほどかかるのです。

審査自体も遅いのですが、手続きの中で店頭へ来店したり、カードを郵送で受け取ったりするというのも理由になります。

マイプラン契約の流れ

- 仮審査申込(インターネット)

- 営業店から審査結果の連絡

- 店頭での本申込

- 契約完了

- カード受取

- 借り入れ

借換資金としてマイプランを利用するのであれば、余裕を持ってスケジュールを組む必要があるでしょう。

例えば、審査結果を待っている間に、別のカードローンで延滞をしてしまうとマイプランの審査結果にも影響が出ます。

その間も利息は増えていくので、カードローンの借り換えもある程度のスピードは重要なのです。

ろうきん以外でおすすめの借り換え方法

ろうきんカードローンは低金利ですが、前述の通り、借り換えに利用する際の注意点もあります。

また、ろうきんの審査はかなり厳しいため、借り換えたくても審査に通らないというケースも多いです。

カードローンの申込記録は信用情報に半年間記録されます。そのため、短期間に何社ものカードローンへ申し込むのはおすすめできません。

ろうきんでの借り換えができない方、難しそうな方は、次のような方法もおすすめです。

ろうきん以外でおすすめの借り換え方法

- 銀行カードローンでも利息を抑えての借り換えが可能

- 返済専用ローンなら消費者金融も検討

銀行カードローンでも利息を抑えての借り換えが可能

上限金利を比べるとろうきんのカードローンに分がありますが、審査の結果次第では銀行カードローンでも十分に利息を抑えられます。

そのため、消費者金融からの借り換えであれば、銀行カードローンもおすすめです。

一般的な銀行カードローンは限度額に応じて適用される利率が段階的に下がっていきます。

先ほどのシミュレーションでも少しふれましたが、高い限度額で契約できる場合にはマイプランより低い金利になる可能性もあるのです。

今ある借り入れが消費者金融なら、まずは銀行カードローンでの借り換えを検討してください。

借り換えにおすすめの銀行カードローン!カードローンの借り換えの流れと審査のコツ!

返済専用ローンなら消費者金融も検討

審査に通ることを優先するのであれば、消費者金融やクレジットカード会社の扱う返済専用ローンという選択肢もあります。審査の難易度は銀行カードローンよりも低いため、利用しやすいでしょう。

貸金業法という法律にもとづく返済専用の商品であれば、年収の1/3を超える金額の借り換えも可能です。

ただし、金利については銀行カードローン、ろうきんよりも高くなるケースが多いです。

そのため、金利を下げるというよりも、毎月の返済額を下げることで延滞しないように返済を見直すという側面が強いでしょう。

【まとめ】ろうきんは低金利で借り換えにも便利!ただし、公務員など限定なので注意が必要

ろうきんのカードローン(マイプラン)は、非営利の金融機関ならではの金利設定で、借り換えに利用するのも便利です。

ただし、借換資金としての利用は「団体会員の構成員」に限定され、その扱いも2021年3月31日までとされています。

他の区分での契約、および2021年4月1日以降は借換資金としての利用ができません。

そのため、実際にマイプランで借り換えできる人はかなり限られるでしょう。

借り換えは銀行カードローン、消費者金融などの返済専用ローンでも行えます。

銀行カードローンも十分に低金利ですし、月々の返済額を下げて無理のない返済スケジュールに調整することを優先するなら消費者金融などの返済専用ローンもおすすめです。

ろうきん以外にも借り換えに利用できるカードローンはたくさんあるので、借り換えたい金額、今の返済状況などをもとに商品を選んでください。

ろうきんカードローン利用者の評判を一挙紹介

ろうきんカードローンの増額審査について

ろうきんカードローンの返済方法と効率的に返済するコツ

ろうきんカードローンの審査は甘い?厳しい?

ろうきんのカードローンでお金借りる方法

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。