クレジットカードのリボ払いは月々の支払いを一定にできる点がメリットですが、利用残高には手数料が加算されるため、支払い金額を低く設定していると返済は長期化しやすいです。

もしリボ払いの支払いに負担を感じているなら、利用残高をより低い金利のローンで借り換えると良いでしょう。

この記事ではクレジットカードのリボ払いの借り換えにおすすめのローン商品、借り換えを行うメリット・デメリット、効果的に借り換えるためのポイントなどについてまとめました。

リボ払いの借り換えで損をしないためには、商品選びと借り換え後の返済計画が非常に重要です。

借り換えに向かない商品を選んでしまったり、安易に返済のペースを落としてしまったりすると、むしろ負担が増えてしまう危険性もあるので注意してください。

記事の後半ではクレジットカードのリボ払いを借り換えた際の返済シミュレーションも行っています。リボ払いの借り換えを検討している人はぜひ参考にしてください。

FP新井氏

FP新井氏 ファイナンシャルプランナー新井智美氏のコメント

毎月の支払いが変わらないという安心さから、ついついリボ払いを利用している人も多いでしょう。しかし、高い金利で返済を続けるのはもったいないですよね。支払いが終わらず悩んでいるのであれば、カードローンへの借り換えがおすすめです。ただし、どのカードローンを選ぶかによって返済終了時期や総返済額が変わることから、借り換え先についてはそのカードローンの特徴を踏まえながら慎重に選ぶことが大切です。

リボ払いより上限金利が低い

目次

- クレジットカードのリボ払いの借り換えとは?

- クレカのリボ払いを借り換えるメリット

- 上限金利が低いのでリボ払いの借り換えにおすすめのカードローン

- クレカ(リボ払い)の借り換えに利用できるローンの種類

- クレジットカードのリボ払いを効果的に借り換えるための商品選びのポイント

- クレジットカードのリボ払いをカードローンで借り換えシミュレーション

- クレジットカードのリボ払いの利用残高を借り換える流れ

- リボ払いをカードローンで借り換えるときの注意点

- カードローンによるクレカ(リボ払い)の借り換えをおすすめできないケース

- 借り換えてもリボ払いの負担が減らないときは債務整理で減額を検討する

- クレジットカード(リボ払い)の借り換えに関するよくある質問

- リボ払いの借り換えは銀行カードローン!金利の低さと毎月の返済金額が重要

クレジットカードのリボ払いの借り換えとは?

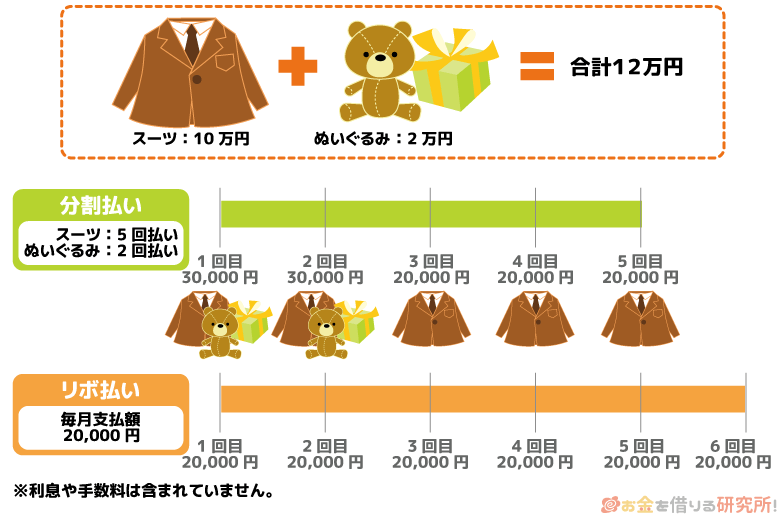

リボ払いとはクレジットカードなどで採用されている支払い方法のひとつで、利用金額・利用件数に関係なく毎月一定額の支払いになるのが大きな特徴です。

クレジットカードの利用が多かった月も支払い額は一定なので、家計への負担を分散することができます。

分割払いは「何ヶ月(何回)で支払うか?」を指定するのに対して、リボ払いは「毎月いくら払うか?」を選択する支払い方法だと考えてください。

※ 実際には、リボ払いの利用残高に応じて支払いの最低金額が決められていて、利用残高の増減により最低金額が変動していくケースも多いです。リボ払いの毎月の支払い額については利用しているクレジットカード会社の公式ホームページで確認してください。

例えば、月々のリボ払いの支払い額が10,000円の場合、リボ払いの利用残高がなくなるまで毎月10,000円+リボ払い手数料を支払っていくことになるのじゃ。毎月の支払い額は利用残高に応じて決まる最低金額以上なら自由に設定できるのが一般的じゃぞ。

ただし、リボ払いの利用残高には手数料が加算され、通常の1回払いでクレジットカードを利用するよりも最終的な負担は増えてしまうでしょう。

そのようなケースで検討したいのがリボ払いの借り換えです。クレジットカードのリボ払いの利用残高をより金利・手数料率の低いローン商品で立て替えることで、負担を軽減するのがリボ払いの借り換えの主な目的になります。

借り換えによって利用残高そのものが減少するわけではありませんが、金利・手数料率を下げることで、短期においても、長期においても負担の軽減が見込めます。その後は、借り換えに利用したローンの返済を遅れずに行っていきましょう。

クレカのリボ払いを借り換えるメリット

クレジットカードのリボ払いの利用残高を借り換えるのには以下のようなメリットがあります。

クレカのリボ払いを借り換えるメリット

- 月々の負担や最終的な負担額を減らせる

- 支払い先をひとつにすることで返済管理が楽になる

- クレジットカードの利用枠の圧迫を解消できる

月々の負担や最終的な返済総額を減らせる

現在のリボ払いよりも低い実質年率で借り換えることによって、利用残高に対して発生する利息・手数料は少なくなります。

クレジットカードのリボ払いは便利ですが、利用残高や日数に応じて利息・手数料が加算されます。

借り換えによって実質年率を下げることができれば、月々の利息・手数料負担を減らせ、最終的な返済額の減少にも繋がるでしょう。

また、借り換えの前後で毎月の返済額を変えない場合は、完済までの期間短縮も期待できます。これらの点がリボ払いの借り換えを行うもっとも大きなメリットです。

支払い先をひとつにすることで返済管理が楽になる

リボ払いを利用しているクレジットカードが複数ある場合、どうしても返済管理が煩雑になります。

クレジットカードによって支払い日・支払い金額は異なりますし、利用残高や利用可能枠、完済までの期間なども把握しづらいです。

複数のリボ払いをひとつのカードローンで借り換えた場合、支払い先が一社になるため、返済管理も楽になります。

支払い先がひとつになれば、延滞のリスクは軽減され、完済までの期間も分かりやすくなるでしょう。

クレジットカードの利用可能枠の圧迫を解消できる

クレジットカードには利用可能枠(利用限度額)があり、その枠の範囲内でショッピングやキャッシングを行えます。通常の1回払いであれば翌月の支払い日に使用されていた利用可能枠は戻ります。

一方で、リボ払いは利用残高に応じた一定額を毎月支払っていく方式です。そのため、リボ払いはクレジットカードの利用可能枠を圧迫しやすく、通常の1回払いで利用できる金額が制限されてしまうケースもあるので注意してください。

「リボ払いでクレジットカードの利用可能枠が圧迫されている……」という場合も、カードローンなどでの借り換えが有効です。

リボ払いの残高を借り換えた場合、利用可能枠の圧迫は解消され、クレジットカードの利用可能枠に空きを作ることができるでしょう。

リボ払いの残高を借り換えても、最終的に支払う必要のある元金が減るわけではないぞ。クレジットカードの利用可能枠に空きができたからといって、またすぐにリボ払いを行うのはNGじゃ。クレジットカードも、カードローンも計画的に利用することが重要じゃな。

上限金利が低いのでリボ払いの借り換えにおすすめのカードローン

クレジットカードのリボ払いの利用残高を借り換えるのであれば、銀行カードローンがおすすめです。

カードローンは基本的に事業性資金を除いて資金使途が自由ですし、銀行カードローンは消費者金融に比べて上限金利が低い傾向にあります。

また、銀行カードローンには月々の返済額も低く設定されている商品が多いです。

「金利を下げて、利息の負担を軽減したい」「月々の負担を小さくして、無理なく完済を目指したい」という人は、以下で紹介するような銀行カードローンを利用すると良いでしょう。

楽天銀行スーパーローンでリボ払いの借り換えをする

リボ払いの借り換えでまず検討したいのが楽天銀行スーパーローンです。

ネットバンクとして有名な楽天銀行が扱うカードローンで、銀行ならではの金利や入会・利用特典が人気の理由です。

銀行の中には借り換えでの利用に関して難色を示す会社も多いですが、楽天銀行スーパーローンの公式サイトには「借り入れの見直しでの利用が可能」という旨がしっかりと記載されています。

重要な金利については、利用限度額によって適用金利が変動する仕組みになっており、限度額が高額になればなるほど金利が下がるのです。

楽天銀行スーパーローンの利用限度額と適用金利

| 利用限度額 | 適用金利 |

|---|---|

| 800万円 | 年1.9%~年4.5% |

| 600万円以上~800万円未満 | 年2.0%~年7.8% |

| 500万円以上~600万円未満 | 年2.5%~年7.8% |

| 350万円以上~500万円未満 | 年2.9%~年8.9% |

| 300万円以上~350万円未満 | 年2.9%~年12.5% |

| 200万円以上~300万円未満 | 年3.9%~年14.5% |

| 100万円以上~200万円未満 | 年6.6%~年14.5% |

| 100万円未満 | 年14.5% |

最低金利は年1.9%ですが、これには利用限度額が最大の800万円であることが条件になるため現実的ではありません。

借り換えたいリボ払いの金額にもよりますが、多くの方の利用限度額は100万円未満、高くても100万円以上~200万円未満の範囲になるでしょう。

利用限度額が100万円を越えれば、年9.6%の金利が適用される可能性もあり、リボ払いの借り換えには十分な金利だといえます。

また、契約直後は、借入残高に応じて毎月の返済金額が変動する「残高スライドリボルビング返済D」という返済方式です。

毎月の返済金額を増やして早く完済したいという方は、提携ATMやインターネットバンキング、銀行振込で随時返済を行ってください。

利用残高に応じて決まるのは約定返済額です。

月々の返済については利用残高に応じた約定返済額が登録口座から引き落とされますが、随時返済は自由に行えます。

月々の返済のみでは完済するのに時間がかかるため、余裕があるときは随時返済も行って、効率的に利用残高を減らしていきましょう。

楽天銀行スーパーローンは楽天会員ランクに応じた審査優遇(一部例外あり)が特徴じゃ。「リボ払いの見直しに銀行カードローンを利用したいけど審査が不安……」という人は、楽天銀行スーパーローンを検討してみてくれ。

みずほ銀行カードローンでリボ払いの借り換えをする

もし金利重視で借り換えに利用する商品を選ぶなら、みずほ銀行カードローンがおすすめです。

カードローンの金利は、◯◯%~△△%のように幅を持たせて設定されており、その範囲で審査によって適用金利が決定されるケースが多いです。

そのため、利用限度額ごとの金利は事前に分かっても、実際に適用される金利については審査結果を待つ必要があります。

リボ払いの手数料が年15.0%で、利用残高が少額の場合、金利が年14.5%のカードローンで借り換えても負担はあまり減らないかもしれません。

しかし、みずほ銀行カードローンは業界トップクラスの上限金利の低さで、審査で決まる利用限度額に応じて一定の利率が適用される仕組みになっています。

例えば、利用限度額が100万円未満のときは、年14.0%の金利になるため、リボ払いの手数料率が年15.0%であっても、年1.0%も低い金利で借り換えを行えます。

みずほ銀行カードローンの利用限度額と適用金利

| 利用限度額 | 適用金利 |

|---|---|

| 200万円以上~300万円未満 | 年9.5% |

| 100万円以上~200万円未満 | 年12.5% |

| 10万円以上~100万円未満 | 年14.0% |

※ みずほ銀行カードローンの利用限度額は最大800万円までです。300万円以上の適用金利については公式サイトなどでご確認ください。

利用限度額ごとの適用金利に幅があるタイプの商品の場合、実際の適用金利は審査結果を見てみなければ分かりません。

審査結果によっては期待していた金利よりも低い利率で借り換えられる可能性もありますが、「確実に金利を下げたい」「利用限度額ごとの金利は事前に分かっている方が安心」という方には、みずほ銀行カードローンが向いています。

また、みずほ銀行カードローンは、住宅ローンを利用中なら年0.5%の金利引き下げを受けられます。

現在、みずほ銀行で住宅ローンを利用している方は、金利面での優遇があるみずほ銀行カードローンを選びましょう。

みずほ銀行カードローンの契約には、みずほ銀行の普通預金口座が必要じゃぞ。普通預金口座を持っていない場合は、カードローンとの同時申込を行えるが、サービスの利用開始までには少し時間がかかるじゃろう。普段、みずほ銀行の利用がない人は注意してくれ。

三井住友銀行 カードローンでリボ払いの借り換えをする

三井住友銀行 カードローンの特徴は、カードレス契約を選択できる点です。ローンカードを発行しないカードレスローンは大手消費者金融やスマホ決済系のキャッシングサービスがほとんどで、銀行カードローンはカード発行が必須になる商品も多いです。

その一方で、三井住友銀行 カードローンなら「カード発行」もしくは「カードレス」を選択できますし、三井住友銀行の普通預金口座を持っている人はキャッシュカードで借り入れ・返済することもできます。

また、借り換えをするうえで重要な金利は年1.5%〜14.5%です。年15.0%〜18.0%程度になるケースの多いクレジットカードのリボ払いに比べて、上限金利が低く設定されているため、借り換えにも利用しやすいでしょう。

加えて、三井住友銀行 カードローンには、カードローン専用のアプリがあります。アプリではカードローンの利用残高や次回の返済額、返済日などをすぐに確認できるだけでなく、借り入れや返済の手続きも行えるようになっています。

カードレスで契約する場合、原則郵送物はありません。「アプリを利用して、スマホ完結で手続きしたい」という人は、三井住友銀行 カードローンを選んでください。

三井住友銀行 カードローンに借り換える方法を詳しくをチェック!

三井住友銀行内にあるローン契約機では、カードローンの申し込みやカードの受け取りなどを行えるのじゃ。できるだけ早くローンカードを受け取りたい方は、ローン契約機でカード発行すると良いじゃろう。カード発行する場合、ATMで借り入れ・返済できるというのが大きなメリットになるぞ。

JCB CARD LOAN FAITHでリボ払いの借り換えをする

JCB CARD LOAN FAITHはクレジットカード会社が扱う信販系カードローンです。一般的な銀行カードローンと比べても上限金利は低く設定されていて、キャッシングリボ払いの金利は年1.30%〜12.50%(実質年率)となっています。

JCBのクレジットカードでキャッシングを行う場合、金利は年15.00%〜18.00%です。

一方、カードローンの「FAITH」であれば、上限金利でも年12.50%なので、十分に利息・手数料の負担を軽減できる可能性があるでしょう。

また、JCB CARD LOAN FAITHの審査にかかる時間は最短即日です。ローンカードは審査完了から最短3営業日でのお届けになりますが、カード到着前の振込融資にも対応しています。

契約完了後は、振り込みですぐに借りられるので、スピーディに借り換えを行いたい人は、「キャッシング振り込みサービス」を利用してください。

振込融資の手続きは会員専用サービスの「MyJCB」もしくは電話で行えて、申し込みから最短数十秒で振り込んでもらえます。

JCB CARD LOAN FAITHはキャッシング時に1回払いも選択できるぞ。キャッシング1回払いの利用可能枠は5万円で、年5.00%の金利というのが特徴じゃ。クレジットカード(リボ払い)の借り換えだけでなく、短期的な利用にも便利じゃろう。

クレカ(リボ払い)の借り換えに利用できるローンの種類

クレジットカードのリボ払い残高の借り換えには、さまざまな種類のローンが利用可能です。

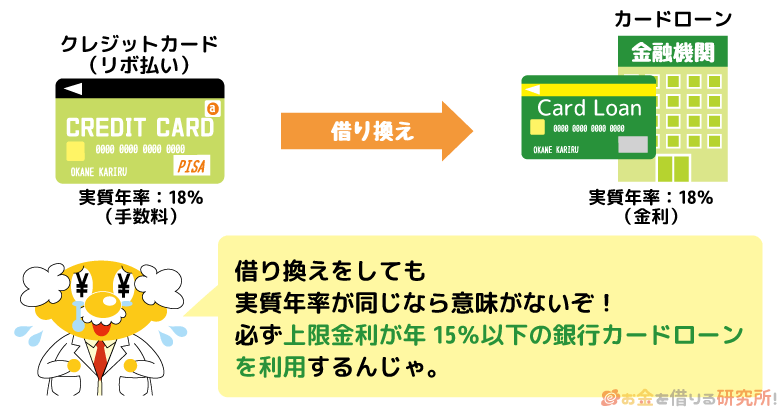

ただし、借り換えによって今よりも低い実質年率にならなければ意味がありません。そのため、クレジットカードのリボ払いの借り換えに、消費者金融カードローンは向かないでしょう。

基本的には以下のようなローン商品を検討してください。

クレカ(リボ払い)の借り換えに利用できるローンの種類

- 銀行や信販系のカードローン

- 銀行などのフリーローン

- 貸金業法に基づく消費者金融などのおまとめローン

クレジットカードのリボ払いの借り換えには銀行カードローンがおすすめじゃ。銀行カードローンなら金利の負担を抑えやすく、必要に応じて利用限度額の範囲内で追加借入も行えるぞ。信販系カードローンの中にも低金利な商品はあるが、サービスによりスペックが大きく異なるから注意してくれ。

銀行や信販系のカードローン

カードローンは消費者金融でも扱われています。しかし、消費者金融カードローンの上限金利は年18.0%の商品が多く、クレジットカードのリボ払いの借り換えには向きません。

リボ払いの借り換えに利用するのであれば、上限金利が年15.0%以下に設定されている銀行カードローンや信販系カードローンが候補になるでしょう。

カードローンの資金使途は原則自由で、リボ払いの借り換えにも利用可能です。カードローンであれば限度額の範囲内で追加借入を行えますし、返済計画も比較的柔軟に組むことができます。

銀行などのフリーローン

銀行などの金融機関で扱われているフリーローンは、カードローンよりもやや低金利の商品が多いです。

その一方で、カードローンと違って追加借入には対応しておらず、申し込み時に申告した資金使途以外での利用もできません。追加借入の必要がなく、金利重視で借り換えを行いたい人は、フリーローンを検討すると良いでしょう。

カードローンとフリーローンの違いについては以下の記事で詳しく解説しているので参考にしてください。

フリーローンとカードローンの違いとは?金利や審査など9項目を徹底比較!

貸金業法に基づく消費者金融などのおまとめローン

消費者金融のカードローンはクレジットカードのリボ払いの借り換えに向きませんが、貸金業法に基づくおまとめローンであれば返済負担を軽減できて、段階的に利用残高を減らしていけます。

貸金業法に基づくおまとめローンは消費者金融や信販会社・クレジットカード会社などの貸金業者で扱われています。

複数社からの借り入れをひとつにまとめるための返済専用ローンなので、「複数社でリボ払いの利用がある方」や「クレカのリボ払い以外に消費者金融の利用残高も一緒に借り換えたい方」などはおまとめローンを検討しましょう。

ただし、商品によっては、クレジットカードのリボ払いをおまとめの対象にできないケースもあります。

基本的にクレジットカードのキャッシング枠なら問題ありませんが、ショッピングリボも対象にしたい人はしっかりと商品内容を確認してください。

おまとめローンの仕組みや種類については以下の記事で詳しく解説しています。

おまとめローンとはどんな仕組み?メリット・デメリットとオススメのおまとめローンを紹介

クレジットカードのリボ払いを効果的に借り換えるための商品選びのポイント

前述のとおり、クレジットカードのリボ払い残高はさまざまな商品で借り換えられます。リボ払いの借り換えを効果的に行うためには、どのような商品を選べば良いのでしょうか?

人によって重視する点は異なると思いますが、リボ払いの借り換えに利用するのであれば以下のポイントは必ず押さえておいてください。

リボ払いを効果的に借り換えるための商品選びのポイント

- できるだけ上限金利の低い商品を選ぶ

- 柔軟に月々の返済額を調整できる商品を選ぶ

- 利便性が高く、利用目的にあった商品を選ぶ

リボ払いの借り換えでもっとも重要なのは金利じゃな。返済の負担が軽減されるのは、借り換える前よりも金利が下がるからじゃぞ。今よりも金利の低い商品を選ぶのは、借り換えの前提条件ともいえるじゃろう。

できるだけ上限金利の低い商品を選ぶ

カードローンなどでクレジットカードのリボ払いを借り換える場合、金利の低い商品を選んでください。

クレジットカードのキャッシング枠は適用可能な金利の上限を定めた「利息制限法」の対象です。

その一方で、ショッピング枠(リボ払いを含む)は借り入れに該当せず、利息制限法ではなく、割賦販売法が適用されます。

ただし、基本的にクレジットカードのリボ払いは年15.0%〜18.0%(実質年率)なので、上限金利が年15.0%より低い商品で借り換えるのであれば返済の負担を軽減できるでしょう。

消費者金融の金利相場は大手でも年18.0%程度(上限金利の場合)です。大手消費者金融で扱っているカードローンの下限金利は一桁ですが、実際に適用される利率は審査の結果次第になります。

今よりも低い金利でリボ払いの利用残高を立て替えることが借り換えの目的なので、上限金利を基準に利用する商品を選ぶのがおすすめです。

柔軟に月々の返済額を調整できる商品を選ぶ

クレジットカード(リボ払い)の借り換えは、「別のカードローンで立て替えれば終わり」というわけではありません。リボ払いの利用残高を別のカードローンで支払っても、そのローンの返済は続きます。

そのため、借り換えに利用するローンは、柔軟に月々の返済額を調整できる点も重要です。

カードローンの場合、「残高スライド方式」が採用されていて、基準日における利用残高に応じて月々の最低返済額が決定される商品が多いです。

最低返済額は商品によって異なるものの、「余裕がない月は最低金額を返済する」「余裕があるときはいつもより多めに返済する」という調整を自由に行えます。

一方、フリーローンを利用する場合、契約時に完済までの返済スケジュールが決まります。

フリーローンなら確実に返済を進めていけますが、状況に応じた返済スケジュールの調整は難しく、繰上返済に手数料がかかるケースもあるので注意してください。

利便性が高く、利用目的にあった商品を選ぶ

「リボ払いの返済は続けていけるが、できるなら今よりも負担を軽くしたい」という方と、「今後、支払いに遅れが出そうなので、借り換えによって返済に専念したい」という方では選ぶべき商品が異なります。

例えば、前者なら追加借入にも対応できるカードローンが便利ですし、後者なら返済専用のフリーローンやおまとめローンが候補になるでしょう。

また、利便性の高い商品が多いカードローンも、サービスによってスペックに違いがあります。

リボ払いの借り換えに利用するなら「低金利であること」が重要ですが、「手数料無料で利用できるATMはあるか?」「口座振替で返済できるか?」「最短で融資を受けられるのはいつか?」なども比較ポイントになります。

クレジットカードのリボ払いをカードローンで借り換えシミュレーション

クレジットカードでリボ払いを利用している場合、利用残高を現状よりも実質年率の低いカードローンで立て替えれば利息の負担は軽減できます。

借り換えに向いている銀行カードローンなどで立て替えると、月々の負担額や最終的な返済総額はどの程度軽減されるのでしょうか?

リボ払いの利用残高の借り換えで、「どのくらい得するのか?」をシミュレーションした結果をまとめました。

条件を揃えるために、借り換え後はリボ払いの支払い期間と同じ年月をかけて完済していくものとしています。

また、リボ払いの手数料は年18.0%、年15.0%、そして借り換えをするカードローンの金利は、年14.0%、年10.0%のそれぞれ2パターンの想定です。

ケース①

リボ払い残高:300,000円

手数料を除く月々の返済金額:5,000円

| 借り換え前(リボ払い) | 借り換え後(カードローン) | 年18.0% | 年15.0% | 年14.0% | 年10.0% |

|---|---|---|---|---|

| 支払い総額 | 432,653円 | 410,540円 | 403,168円 | 373,684円 |

| 手数料(利息) | 132,653円 | 10,540円 | 103,168円 | 73,684円 |

例えば、クレジットカードのキャッシングリボで30万円の利用残高があり、実質年率が18.0%の場合、月々の返済金額が5,000円(利息・手数料を除く)だと支払い総額は432,653円です。

これを実質年率14.0%のカードローンで借り換えた場合、支払い総額は403,168円で、29,485円の負担減になります。

一方、ショッピングリボでもとの手数料率が年15.0%の場合、実質年率14.0%のカードローンで借り換えると7,372円の負担減です。

実質年率が下がれば、支払い総額も減りますが、実質年率があまり変わらないなら大きな効果は期待できません。

ケース②

リボ払い残高:300,000円

手数料を除く月々の返済金額:10,000円

| 借り換え前(リボ払い) | 借り換え後(カードローン) | 年18.0% | 年15.0% | 年14.0% | 年10.0% |

|---|---|---|---|---|

| 支払い総額 | 365,183円 | 354,318円 | 350,695円 | 336,207円 |

| 手数料(利息) | 65,183円 | 54,318円 | 50,695円 | 36,207円 |

ケース②は①と同じ利用残高ですが、月々の返済金額は10,000円(利息・手数料を除く)です。

この場合、実質年率18.0%で利用しているキャッシングリボを年14.0%のカードローンで借り換えても、支払い総額の差は14,488円で、ケース①ほどの効果はありません。

クレジットカードやカードローンの利息・手数料は日割りで計算されるため、利用期間が長ければ負担も大きくなります。

月10,000円(利息・手数料を除く)のペースで返済する場合、比較的短期間で支払いを終えられるため、ケース①よりも借り換えの効果が低くなります。

支払い総額は減るので、無駄ではありませんが、「余裕がなくて月々の支払い金額をあまり増やせない……」という人の方が借り換えの恩恵を受けやすいと思ってください。

ケース③

リボ払い残高:500,000円

手数料を除く月々の返済金額:10,000円

| 借り換え前(リボ払い) | 借り換え後(カードローン) | 年18.0% | 年15.0% | 年14.0% | 年10.0% |

|---|---|---|---|---|

| 支払い総額 | 683,614円 | 653,011円 | 642,806円 | 601,999円 |

| 手数料(利息) | 183,614円 | 153,011円 | 142,806円 | 101,999円 |

※ シミュレーション結果はあくまでも目安であり、実際の金額とは異なる場合があります。

ケース③はリボ払いの利用残高が500,000円で、月々の返済金額が10,000円(利息・手数料を除く)のときのシミュレーション結果です。

月々の返済ペースは②と一緒ですが、利用残高が増えたため、完済までに時間がかかり、手数料も高額になっています。

その分、借り換えの効果も感じやすく、実質年率18.0%のキャッシングリボを年14.0%のカードローンで借り換えると40,808円、年10.0%のカードローンで借り換えると81,615円の負担減です。

リボ払いの借り換えでどのくらい支払い総額を減らせるかは、金利・手数料率だけでなく、利用金額や毎月の支払額などによっても変わってきます。

上記のような返済シミュレーションは契約中のクレジットカード会社や借り換えに利用するカードローン会社の公式ホームページで行えます。

現在のリボ払いの利用状況や借り換え後の返済計画をもとにシミュレーションしたい方は、クレジットカード会社やカードローン会社の公式ホームページを確認してください。

シミュレーションは毎月一定の金額を元金の返済に充て、それに加えて利息・手数料を支払う「元金定額返済」で行っておるぞ。ただし、利息・手数料込みで毎月一定額を支払う「元利定額返済」の方式を採用している商品も多いじゃろう。利用する商品によって返済方式や月々の最低返済額に違いがある点にも注意してくれ。

クレジットカードのリボ払いの利用残高を借り換える流れ

クレジットカードのリボ払いには利息・手数料がかかります。

そして、利息・手数料は日割りで計算され、借り換えを行うタイミングによって必要な金額は変わってきます。そのため、借り換えに必要な金額をしっかりと確認するようにしてください。

カードローンでクレジットカードのリボ払いを借り換える場合、どのような手順で手続きを進めれば良いのでしょうか?

クレジットカードのリボ払いを借り換える流れについてまとめました。

一般的なリボ払い借り換えの流れ

- 会員ページでリボ払いの利用残高を調べる

- 借り換えに利用するカードローンを契約する

- 契約したカードローンで借り換えに必要な金額を借りる

- 対応している支払い方法を調べ、リボ払いの残高を借入金で立て替える

- 契約内容に従ってカードローンの返済を行う

- 会員ページでリボ払いの利用残高を調べる

まずは、リボ払いを利用しているクレジットカードの会員ページで利用残高などを確認しましょう。

また、リボ払いの金利・手数料率も確認しておくと借り換えに利用するカードローン選びの参考になります。 - 借り換えに利用するカードローンを契約する

カードローンの利用には必ず審査があります。

申し込みから審査・契約完了までの時間は商品によって異なるため、余裕をもって手続きしましょう。

実際の金利や限度額などの貸付条件は審査によって決定されます。

「リボ払いの金利・手数料率よりも低くなるか?」「借り換えに利用するのに十分な限度額か?」をチェックしたうえで、カードローンの契約を行ってください。 - 契約したカードローンで借り換えに必要な金額を借りる

カードローンの契約が完了したら、借り換えに必要な金額を借りましょう。

リボ払いの利息・手数料は日割り計算なので、利用残高を調べたタイミングから日数が経過している場合は借り換えに必要な金額も変わっています。

そのため、再度、会員ページでリボ払いの利用残高を確認しておくと安心です。

カードローンの借入方法は主に「ATM」と「銀行振込」です。

ATMで直接借りる場合や銀行振込で借りたお金をATMから引き出す場合は、所定のATM利用手数料がかかるケースもあります。

できるだけ手数料のかからない借入方法を利用すると良いでしょう。 - 対応している支払い方法を調べ、リボ払いの残高を借入金で立て替える

リボ払いの全額返済方法はクレジットカードによって異なります。

好きなタイミングでATMや銀行振込によって全額返済できるケースもあれば、事前に申請することで次回の支払い日に全額をまとめて引き落としてくれるケースもあります。

カードローンやクレジットカードのリボ払いの利息・手数料は日割り計算であることを考えるとできるだけ早く立て替えを行うのが好ましいです。

カードローンで借り換えに利用するお金を借りた日にリボ払いの利用残高を支払いましょう。 - 契約内容に従ってカードローンの返済を行う

カードローンでクレジットカードのリボ払いの利用残高を全額立て替えた場合、リボ払いの請求はなくなります。

その一方で、カードローンには利用残高が発生するため、毎月一定額を支払っていく必要があります。

カードローンの返済方式も基本的にはリボ払いになりますが、最低金額以上なら多めに支払うのは自由です。

月々の返済を口座振替で行う場合、最低金額のみの引き落としになるので、別途ATMやインターネットバンキングで追加返済を行うと良いでしょう。

会員ページなどで毎月の返済日や返済額を確認して、完済までしっかりと支払いを行ってください。

リボ払いをカードローンで借り換えるときの注意点

クレジットカードのリボ払いの負担を軽減するには、低金利な銀行カードローンなどによる借り換えが効果的です。ただし、カードローンなどでの借り換えにはデメリットや注意すべき点も存在します。

借り換えの前後で注意すべき点、事前に知っておくべきデメリットは以下の5つです。

リボ払いの借り換えで注意すること

- 借り換えの審査は甘くない

- 毎月の返済金額を減らし過ぎない

- アドオン方式は借り換えても利息が減らない

- 借り換えで消費者金融の利用を制限されるケースもある

- 基本的に借り換えの手続きは自分自身で行う必要がある

1. 借り換えの審査は甘くない

借り換えに利用する商品が銀行カードローンでも、貸金業者のおまとめローンでも、契約には必ず審査があります。そして、借り換えの審査は甘くありません。

クレジットカードのショッピング枠のリボ払いは、ローン審査において他社借入としての申告が不要です。

ただし、ローン審査では申込者の信用情報が確認され、ショッピングリボの利用残高も返済能力の評価に影響します。

そのため、リボ払いの利用状況によっては、ローン審査に落ちてしまったり、希望の金額を借りられなかったりするケースもあるでしょう。

信用情報に問題がなく、各商品の基本的な利用条件を満たしているなら大きな心配はいらないものの、特に銀行やクレジットカード会社・信販会社の扱うローンの審査は厳しめである点に注意してください。

2. 毎月の返済金額を減らし過ぎない

リボ払いは低い金利で借り換えを行うことで、月々の利息・手数料負担を減らすことができますが、返済総額については完済までの期間も関係してきます。

例えば、借り換えによって金利が下がっても、毎月の返済額を減らすことで完済までの期間が延びた場合、返済総額が借り換え前より増えることも考えられます。

無理して早く返す必要はありませんが、できるだけ返済のペースを落とさないようにしましょう。

また、カードローンで借り換えを行った場合は、安易な追加借入によって利用残高を増やさないことも大切です。

繰上返済などでカードローンをスピーディに完済するコツについては以下の記事も参考にしてください。

カードローンを早くお得に返済するコツ!返済を早める賢い方法とは?

クレジットカードのリボ払いは「毎月10,000円の返済」のようにコースを指定して、次回以降の金額を変更する際はWebの会員ページで増額・減額の手続きを行うケースが多いぞ。一方、カードローンは、月々の返済の最低金額(ミニマムペイメント)が決まっており、その額以上であれば任意の金額を自由に入金できるのじゃ。特別な手続きも、カードローン会社への連絡も不要なので、お金に余裕があるときは多めの返済を心がけてくれ。

3. アドオン方式は借り換えても利息が減らない

クレジットカードのリボ払いには、いくつかの手数料算出方法があります。

手数料を表記するときは実質年率での表記が義務付けられていますが、アドオン料率という方式で手数料を決めているクレジットカードもあるので注意してください。

アドオン料率では支払い回数に関係なく手数料が固定で、リボ払いの利用金額に対して手数料がどれくらいの割合かを示したものです。

例えば、残高が10万円で手数料が20,000円だと「20,000 ÷ 100,000 = 20.0%」となります。

この方式では最初から手数料が決まっているため、返済金額を増やして早めにリボ払い残高を0円にしても意味がありません。

リボ払いの元金10万円と手数料2万円を10ヶ月で支払う場合には、次のようになります。

アドオン方式のイメージ

| 支払い回数 | 元金 | 手数料 | 元金+手数料の残高 |

|---|---|---|---|

| 1 | 10,000円 | 2,000円 | 120,000円 |

| 2 | 10,000円 | 2,000円 | 108,000円 |

| 3 | 10,000円 | 2,000円 | 96,000円 |

| 4 | 10,000円 | 2,000円 | 84,000円 |

| 5 | 10,000円 | 2,000円 | 72,000円 |

| 6 | 10,000円 | 2,000円 | 60,000円 |

| 7 | 10,000円 | 2,000円 | 48,000円 |

| 8 | 10,000円 | 2,000円 | 36,000円 |

| 9 | 10,000円 | 2,000円 | 24,000円 |

| 10 | 10,000円 | 2,000円 | 12,000円 |

| 累計 | 100,000円 | 20,000円 | 0円 |

この場合、どのタイミングでカードローンによる借り換えを行っても、最初に決まっていた手数料の支払いが必要です。

最近では、この方式を採用しているクレジットカードは少ないですが、心配な方は利用しているクレジットカードがどのような契約内容になっているのかを確かめてみてください。

アドオン方式の計算は簡単だが、実際に負担する金額よりも金利・手数料率が低く見え、消費者に誤解を与える可能性が高いとされておるぞ。そのため、割賦販売法においては実質年率による表記が義務付けられておるのじゃ。現在、アドオン方式による金利・手数料率の表示は禁止されているので、あまり気にする必要はないが、一応覚えておくと良いじゃろう。

4. 借り換えで消費者金融の利用を制限されるケースもある

リボ払いの借り換えを消費者金融や信販系のカードローン、信販会社のフリーローンで行う場合、総量規制にも注意しましょう。

総量規制は消費者金融などの貸金業者に適用されるルールです。借り入れを原則として年収の1/3までに制限することで、貸金業者による過剰融資を防ぐのが総量規制の目的になります。

そのため、リボ払いの借り換えに消費者金融や信販会社のローンを利用するときは、その利用残高は総量規制の基準額に算入されます。

クレジットカードのキャッシングはもともと総量規制の対象ですが、ショッピングリボを借り換えた場合、貸金業者での借入残高が増えて、消費者金融などからの新規貸付が制限される可能性があることも覚えておいてください。

銀行ではなく、消費者金融やクレジットカード会社、信販会社のローンの利用を検討している人は特に注意が必要です。

ちなみに、貸金業法に基づくおまとめローンは総量規制の例外貸付けに該当し、審査結果によっては総量規制の基準額を超える借り換えにも対応できます。

ただし、おまとめローンで借り換えたあとの残高は総量規制の基準額に算入されるため、返済が進むまで新規融資を受けるのは難しくなるでしょう。

貸金業法における総量規制については以下の記事で詳しく解説しています。

年収の3分の1以上借りたい!総量規制オーバーでも借りれるカードローン

5. 基本的に借り換えの手続きは自分自身で行う必要がある

返済専用のおまとめローンでは、金融機関が契約者に代わって借入先への返済を行ってくれるケースが多いです。

その一方で、通常のカードローンをリボ払いの借り換えに利用する場合は、自分自身で手続きを行わなくてはいけません。

リボ払いの利息・手数料は日割りで計算されるため、利用残高を清算するタイミングによって必要な金額が変わってきます。また、リボ払いの利用残高をまとめて支払う方法もクレジットカードごとに異なります。

借り換えの対象にするクレジットカードが1枚だけであれば大きな負担にはならないでしょうが、複数のクレジットカードでリボ払いを利用している方、クレカとは別に消費者金融のカードローンも借り換えようと考えている方は注意してください。

カードローンによるクレカ(リボ払い)の借り換えをおすすめできないケース

クレジットカードのリボ払いをカードローンなどで借り換えるメリットや注意点、商品選びのポイントを紹介してきましたが、常に借り換えがベストな選択肢というわけではありません。

借り換えに利用するカードローンの契約条件やクレジットカードの利用状況、収入の状況などによっては、借り換えを効果的に行えないケースもあるでしょう。

例えば、以下のようなケースにおいてはリボ払いの借り換えをおすすめできません。

クレカ(リボ払い)の借り換えをおすすめできないケース

- リボ払いの手数料とカードローンの金利に差がない場合

- リボ払いを利用しているクレジットカードが1社だけの場合

- 借り換えても完済までの目処が立たない場合

リボ払いの手数料とカードローンの金利に差がない場合

カードローンの金利は商品ごとに異なりますが、実際に適用される利率は審査によって決定されます。

クレジットカードのリボ払いの金利・手数料率よりも上限金利の低いカードローンで借り換えを行うならば問題ありません。

ただし、審査の結果、現在よりも高い金利になるなら借り換えは損ですし、ほぼ同じ金利だと借り換えの効果を感じられないでしょう。

クレジットカードのリボ払いは、キャッシングリボだと年18.0%(実質年率)、ショッピングリボだと年15.0%〜18.0%(実質年率)というのが一般的です。

一方、借り換えに利用しやすい銀行カードローンの上限金利は年14.5%前後です。多くの銀行カードローンは下限金利が一桁なので、審査の結果次第ではより低い金利で借り換えられます。

効果的に借り換えを行うためには、利用中のリボ払いの実質年率を把握して、「現在よりも低い実質年率でカードローンを契約できるか?」を確認してください。

リボ払いを利用しているクレジットカードが1社だけの場合

リボ払いを利用しているクレジットカードが1社だけで、その金額が少額のケースでは借り換えのメリットも小さいです。

リボ払いの利用残高が少額の場合、手数料自体も高額にはなりにくく、借り換えによって金利を下げても返済の負担はそこまで変わらないでしょう。

リボ払いの利用残高が多くないケースでは、「借り換え」よりも「繰上返済」を選択してください。実質年率が下がるなら損にはならないものの、リボ払いの繰上返済で支払い期間を短縮する方が効果的です。

一方、複数枚のクレジットカードでリボ払いをしているなら、カードローンでの借り換えをおすすめします。

カードローンの金利は契約限度額に応じて決まるため、複数のリボ払いをまとめるのであれば、低い金利が適用されやすいですし、返済管理も楽になります。

借り換えても完済までの目処が立たない場合

「リボ払いの利用残高が高額で支払いが終わらない」「月々の支払いさえも厳しくて、延滞したことがある」「生活が苦しくて、毎月リボ払いで買い物してしまう」という人に借り換えはおすすめできません。

より低い金利のカードローンで利用残高を立て替えることで、返済の負担を軽減するのが借り換えの目的です。しかし、支払い先が変わり、返済の負担が軽減されたとしても、利用残高そのものがすぐに減少するわけではありません。

借り換えが根本的な解決にならないようなケースでは、別の選択肢を探すべきでしょう。

カードローンでの借り換えには審査があるため、すでに支払いに遅れが出ていたり、過去に延滞の経験があったりすると審査に通らない可能性が高いぞ。審査では必ず信用情報も確認されるのじゃ。基本的に借り換えは安定した収入があり、信用情報にも問題がない人向けの解決策になるじゃろう。

借り換えてもリボ払いの負担が減らないときは債務整理で減額を検討する

無理なく返済を続けられているタイミングであれば、クレジットカードのリボ払いを借り換えて、利息・手数料の負担を軽減するのは有効です。

その一方で、リボ払いの利用残高が高額になり、借り換えが根本的な解決にならないケースもあるでしょう。

「借り換えても完済の目処が立たない人」や「借り換えに利用するカードローンなどの審査に通るのが難しい人」は、債務整理という方法も検討してください。

債務整理とは借金を減額したり、返済期間を伸ばしたりする手続きのことです。「借金」といいましたが、クレジットカードのショッピングも対象になるため、リボ払いの返済に困っている方にも役立ちます。

借り換えと債務整理の主な違い

| 借り換え | 債務整理 | |

|---|---|---|

| 借金の減額 | 月々の利息のみ減額 | 元金自体の減額も可能 |

| 信用情報への影響 | なし | あり |

| 延滞中の手続き | 不可 | 可能 |

リボ払いの返済だけで債務整理をする人は少数ですが、消費者金融や銀行のカードローンによる借り入れ、クレジットカードのキャッシングなどもある人は大きく借金を減額できる可能性が高いです。

一方、債務整理をすれば信用情報にそのことが登録されるため、5年間~10年間はクレジットカードやカードローンの利用ができません。

この状態を俗に「信用情報に傷がついた」「ブラックリストに載った」といいます。加えて、住宅ローンや自動車ローン、スマホ端末の分割払いでも信用情報は利用されるため、それらの審査にも通過できないでしょう。

しかし、リボ払いの支払いができずに延滞しても信用情報には傷がつくため結果は一緒です。むしろ未払いの期間が長引けば、信用情報に傷がついている期間も長くなります。

「自分自身の力ではリボ払いの返済が難しい」「借り換えても返済が滞ってしまいそう」というときは、弁護士や司法書士などの専門家に相談するという選択肢もあるじゃろう。債務整理にはいくつかの方法があるが、リボ払いの残高、その他の借金、収入の状況などから適切な方法を提案してくれるぞ。無料相談を行っている事務所も多いので、どうしても返済できない人は考えてみてくれ。

クレジットカード(リボ払い)の借り換えに関するよくある質問

そもそもリボ払いの利用残高が減りにくいのはなぜ?

クレジットカードのリボ払いの利用残高が減りにくいのは毎月の返済額が原因です。

クレジットカードを通常の1回払いで利用する場合、翌月の支払い日に利用金額がまとめて口座から引き落とされます。

その一方で、リボ払いは利用金額に応じた一定額を毎月支払っていく方式になるため、利用金額が増えると完済までの期間が延びます。

リボ払いの返済額は負担が少ないように少額に設定されています。

翌月の返済負担は増えにくいものの、利用金額によって決まる最低金額のみの支払いでは、なかなか完済できないでしょう。

リボ払いの利用残高には手数料が加算されますし、利用可能枠に空きがあれば完済前でも新たにリボ払いできるのも残高が減りにくい理由になります。

クレジットカードなどのリボ払いが終わりにくい理由については以下の記事も参考にしてください。

なぜリボ払いは終わらない?クレカの返済が終わらない理由と終わらせるコツ

リボ払いを借り換えるとそのクレジットカードは利用できなくなる?

リボ払いを銀行カードローンなどで借り換えても、そのクレジットカードが利用できなくなることはありません。

クレジットカードを利用できなくなるのは、長期延滞や債務整理などで信用情報が悪化した場合です。

銀行カードローンなどでの借り換えは、信用情報に傷をつけることはないので安心してください。

また、借り換えはリボ払いによる利用可能枠の圧迫を解消するのにも役立ちます。

クレジットカードにはショッピング枠に加えて、借り入れできるキャッシング枠を追加できる商品もあり、利用可能枠はショッピングとキャッシングのそれぞれに設定されています。

リボ払いの残高によって利用可能枠が圧迫されているケースであっても、利用残高の借り換えを行えば、利用可能枠を元に戻せます。

ただし、借り換えに利用したローンの返済が滞った場合、信用情報に延滞の情報が登録され、契約中のクレジットカードの利用に影響が出ることもあります。

リボ払いを借り換えただけで安心せずに、しばらくは利用残高を減らすことに専念しましょう。

クレカのリボ払いをカードローンで借り換えるのに向いている人の特徴は?

クレジットカードのリボ払い残高をカードローンで借り換えるのに向いているのは以下のような人です。

クレカ(リボ払い)の借り換えを検討すべき人

- 毎月一定の収入がある人

- 2枚以上のクレカでリボ払いの利用がある人

- リボ払いの手数料に負担を感じている人

- これまでに延滞がない人

- より効率的にリボ払いを返済したい人

これらに該当するのであれば、リボ払いの借り換えを検討してください。

クレジットカードのリボ払いの金利・手数料率は年15.0%〜18.0%(実質年率)が一般的です。現在適用されている利率よりも低い金利・手数料率で借り換えられる場合は、返済の負担を軽減できるでしょう。

リボ払いの借り換えは銀行カードローン!金利の低さと毎月の返済金額が重要

クレジットカードのリボ払いを借り換えるときは、上限金利の低い銀行カードローンを利用しましょう。

クレジットカードのキャッシングリボは年18.0%(実質年率)、ショッピングリボは年15.0%(実質年率)のケースが多いため、上限金利が年18.0%程度の消費者金融カードローンは借り換えに向きません。

審査結果次第ではより低い金利で借り換えられますが、ほとんど変わらない金利での契約になったり、むしろ金利が高くなったりすることも考えられます。

カードローンで借り換えを行う場合、基本的には現在の金利・手数料率よりも上限金利が低い商品を選んでください。

また、借り換えによって金利を下げるとともに、毎月の返済金額を増やしていけば一層早く完済でき、最終的な利息の負担をより小さくすることが可能です。

カードローンは最低返済額だけを支払っていれば延滞にはならないものの、それではリボ払いの借り換え前よりも返済が長期化してしまうかもしれません。

「上限金利の低い銀行カードローンで借り換えできた!」と安心せずに、借り換え前と同額、もしくはそれ以上の金額を毎月返済していくようにしましょう。

この記事で紹介した内容を参考にしながら、クレジットカードのリボ払いをカードローンで上手に借り換えてください。

FP新井氏

FP新井氏 ファイナンシャルプランナー新井智美氏のコメント

金利の面で比較すると、リボ払いよりも銀行カードローンを利用する方がお得です。リボ払いには普通に返済しているだけではなかなか元本が減らないというデメリットがあることから、返済が長期に渡るのであれば、なおさら金利の低い商品への借り換えを行うべきです。無理のない返済額を設定しておけば、毎月一定額をずっと支払っていけばいいという手軽さがリボ払いの怖いところです。使いすぎても返済額が変わらないことから実感がわかず、気づけば高い金利のまま延々と返済を続けているという状態になりかねません。今置かれている自分の状況をしっかりと把握し、自分に合った借り換え先を見つけるようにしてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。