「返しても、返してもなかなか借金が減らない。」

「色々なところから借りていて毎月返済に追われている。」

「今のままだといつか延滞してしまいそう。」

そんなときに役立つのがおまとめローンですが、契約には必ず審査があります。中には、おまとめしたくても審査に通らず困っている方もいるのではないでしょうか?

実は、融資額が高額で、返済も長期にわたりやすいおまとめローンは審査が厳しめです。おまとめローンはしっかりと審査対策をした上で申し込んでください。

そこでこの記事では、おまとめローンの審査で見られるポイント、審査に通りやすくするためのコツについて説明していきます。

また、審査に落ちてしまった場合の対処法もまとめました。

まずは、おまとめローンの審査基準について見ていきましょう。

目次

おまとめローンの審査で重点的にチェックされるポイントとは?

おまとめローンの審査では主に次の3点が重点的にチェックされます。

おまとめローンの審査基準

- 継続して返済できる安定した収入があること

- おまとめ金額に見合った年収があること

- 信用情報に大きな問題がないこと

おまとめローン独自の特別な審査があるわけではありませんが、通常のローンに比べると厳しめにこの3つをチェックされるでしょう。

それでは、どのような基準でおまとめローンの審査が行われるのかを以下で説明していきます。

継続して返済できる安定した収入があること

おまとめローンの返済期間は通常のカードローンよりも長期になりやすいです。そのため、継続して返済できる安定した収入がないとおまとめローンの審査には通りません。

返済期間は商品、契約内容によって異なりますが、長い場合は10年程度になります。

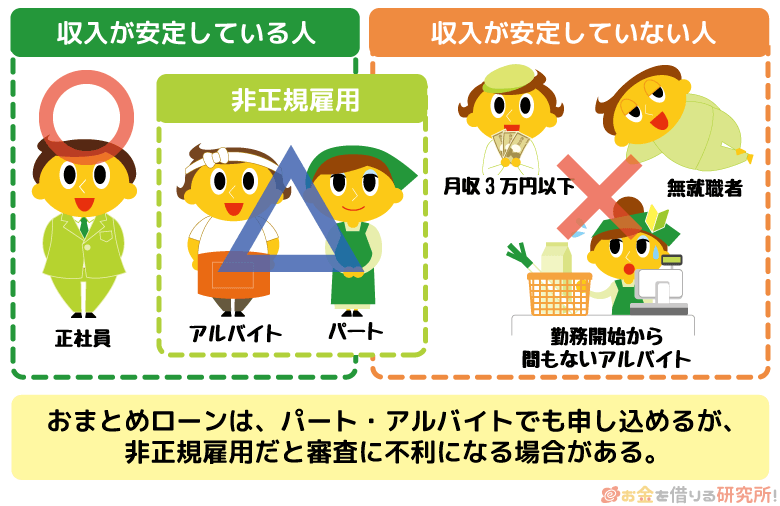

一部の銀行ではパート・アルバイトの利用不可という商品もあり、より高い安定性を求めている証拠だといえるでしょう。

パート・アルバイトでも申し込める商品は多いですが、非正規雇用だと審査で不利になる場合もあるので注意してください。

おまとめ金額に見合った年収があること

通常のカードローンの場合、収入の金額よりも安定性が重要だといわれています。高収入でなくても、毎月安定した収入があれば十分に審査通過の可能性があるのです。

一方、おまとめローンは一本化する金額に見合った年収があることもポイントになります。

消費者金融や信販会社・クレジットカード会社が取り扱う貸金業法にもとづくおまとめローンは総量規制の対象外です。

つまり、審査の結果次第で年収の1/3超も借りることができるのですが、年収に対して一本化する金額が高額過ぎれば審査通過は厳しいでしょう。

やはり年収の1/3を超えるようなおまとめのハードルは高くなると思ってください。

銀行のおまとめローンの場合、申込条件に最低年収が決められていることもあります。

商品によっては申し込みに最低150万円~300万円程度の年収が必要なので、事前に年収に関する条件がないかは確認しておいてください。

先ほどの話とも関係しますが、おまとめローンには返済期間があります。その期間内に無理なく返済できるだけの年収は必要になるでしょう。

信用情報に大きな問題がないこと

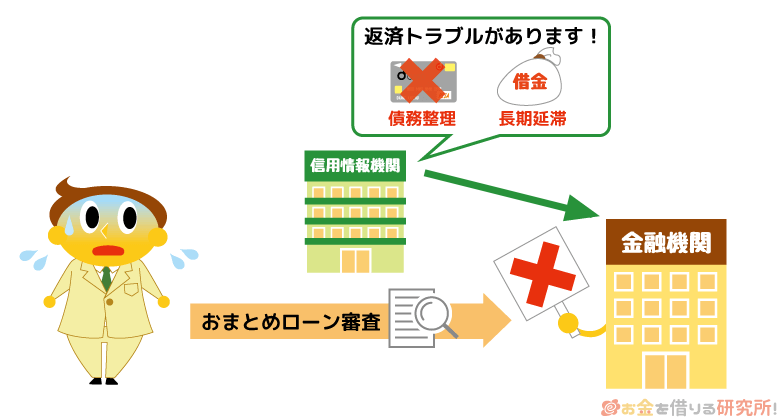

おまとめローンの審査でも信用情報が確認されます。

信用情報には現在のクレジットカードやローンの契約状況、これまでの利用状況などが登録されていて、何かしらの返済トラブルが登録されていると審査通過は難しくなるでしょう。

例えば、2ヶ月~3ヶ月以上の長期延滞、債務整理などは5年~10年間も信用情報に残ります。そのため、過去5年~10年以内にこのような返済トラブルを起こしている方は要注意です。

これらは異動情報(金融事故情報)に該当するため、いわゆる信用情報がブラックな状況になります。この場合、おまとめローンの審査にはほぼ通りません。

また、短期的な返済遅れについても信用情報に載ります。どのように評価するかは審査をする金融機関によって異なりますが、たとえ短期の延滞でも影響はあるのです。

すでに支払いに遅れが出ているような状況でのおまとめは厳しいので、延滞が発生する前におまとめローンを利用しましょう。

おまとめローンの審査に通りやすくするコツ

おまとめローンの審査は厳しいので、審査対策をした上で申し込みをするようにしましょう。

収入や信用情報などの属性によっては審査通過が難しい場合もありますが、おまとめローンの審査に通りやすくするためのコツはあります。

少しでも審査通過率を上げるには、以下のような審査対策を検討してください。

おまとめローンの審査に通りやすくするコツ

- 借入件数や借入金額を減らしておく

- 取り引きのある金融機関の商品を利用する

- 勤続年数が1年以上になってから申し込む

- 自身の信用情報を確認しておく

- 不動産などを担保にする

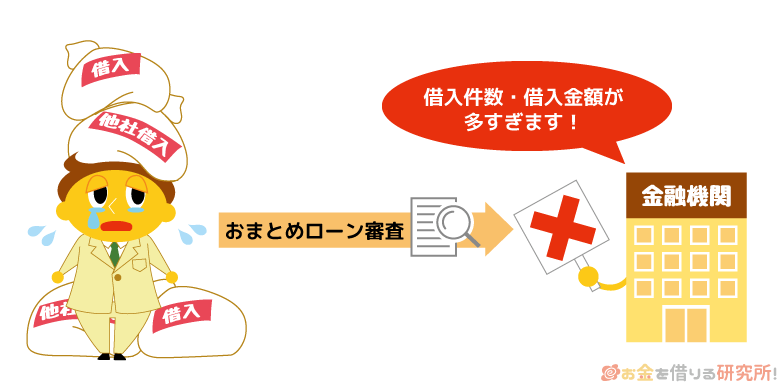

借入件数・借入金額を減らしておく

おまとめローンは複数の借り入れがある人向けの商品ですが、あまりにも借入件数や借入金額が多いと審査通過は厳しいです。

いくらおまとめローンでも5件を超える借り入れ、年収の1/3を大幅に超えるような借り入れの一本化は難しいでしょう。

もしすぐに返せそうな少額借入があるなら、事前に完済・解約した上でおまとめローンに申し込むといった対策が取れます。

借入件数や借入金額についてはおまとめローンの申し込み時に申告します。

「審査が不安だしちょっと少なめに申告しても大丈夫かな?」と考える人も中にはいるかもしれませんね。

ですが、審査をする金融機関は信用情報を通じて借入件数や借入金額を把握できるので、正直に申告するようにしてください。

取り引きのある金融機関の商品を利用する

おまとめローンは様々な金融機関で扱われています。

例えば、銀行ではフリーローンタイプのおまとめローンを扱っている他、おまとめに向いているスペックのカードローンで一本化することも可能です。

そして、消費者金融などの貸金業者が扱うのは貸金業法にもとづく商品です。

先ほどもふれましたが、消費者金融のおまとめローンは「総量規制の対象外で年収の1/3超も借りられる」ということに加えて、「おまとめ前と比較して毎月の返済額が減額される」といった特徴もあります。

どの商品にするか迷うかもしれませんが、現在取り引きのある金融機関のおまとめローンを利用するのも選択肢の1つです。

取り引きのある金融機関の場合、返済実績も評価してもらえる可能性があります。これまで一度も遅れることなくしっかりと返済してきたなら、審査を有利に進められるでしょう。

ただし、おまとめローンの扱いがない消費者金融や銀行もありますし、その金融機関の商品があなたに合ったものかも分かりません。

まずはおまとめローンの扱いがあるかを調べて、その後、しっかりと商品スペックを他社と比較するようにしてください。

勤続年数が1年以上になってから申し込む

おまとめローンの審査では収入の安定性が重要ということもあり、勤続年数もポイントになります。

これはカードローンの審査でもいわれることですが、勤続年数が短いとまだ生活が安定していないと見られ、審査で不利になることがあるのです。

おまとめローンはこの傾向がより強く、最低でも勤続年数が1年以上になってからの方が安心でしょう。転職直後、開業・独立直後などの申し込みは避けてください。

また、詳しくは後述しますが、基本的におまとめローンでは年収を証明できる書類が必要になります。職場が変わったばかりだと、そもそも指定の書類を用意できないケースも多いので注意しましょう。

自身の信用情報を確認しておく

過去に延滞などの返済トラブルがあった人は自身の信用情報を確認しておきましょう。

信用情報機関には日本信用情報機構(JICC)、シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)の3つがあります。

金融機関は必ず1つ以上の信用情報機関の会員で、クレジットカードやローンなどの契約内容、利用状況は加盟している信用情報機関に共有されます。

返済トラブルの内容によっては5年~10年もネガティブな情報が残るので、心当たりがある人は自身の登録内容をチェックしてください。

審査に通らない場合、信用情報の登録内容が影響しているかもしれません。

また、シー・アイ・シーでは月単位の返済状況も過去2年にさかのぼって確認することが可能です。短期の延滞も分かるので、数日支払いが遅れた場合も注意しましょう。

登録されたタイミングが分かれば、いつ信用情報から削除されるのかも分かります。近いうちに削除されるのであれば、登録期間の終了を待って申し込んでも良いでしょう。

不動産などを担保にする

多くのおまとめローンは無担保・保証人不要で利用できます。

そのため、申込者の属性や信用情報が審査対象になるのですが、一部の商品は土地や建物といった不動産を担保にできます。

もしものときは担保を返済に充てることができるため、担保を設定することで信用情報の評価や年収の低さを補えるのです。

金融機関にとって不動産担保型のおまとめローンは比較的低リスクなので、無担保で契約できなかった人も、担保を用意することで契約できるかもしれません。

また、担保があると大きな金額を低い金利で借りやすくなるといったメリットもあります。

ただし、そもそも担保にできるような不動産を持っていないといけませんし、返済できなくなると担保にした土地や建物は没収されるリスクもあるので注意してください。

おまとめローンの審査に通らない人の特徴

おまとめローンの審査基準は非公開なので、審査に通るかは申し込んでみないと分からず、審査に落ちてしまった場合もその理由は教えてもらえません。

ですが、次のような人はおまとめローンの審査に通りにくいと考えられるので注意が必要です。

おまとめローンの審査に通らない人の特徴

- パート、アルバイトで年収が低い

- カードローンの返済に遅れが出ている

- 申込内容が事実と異なる

パート・アルバイトで年収が低い

ある程度の返済能力が求められるおまとめローンは、パート・アルバイトなど収入が安定しているとはいえず、低収入だと審査に通りづらいです。

もちろん、パートやアルバイトでも毎月安定した収入があると認められれば、審査に通る可能性はあります。

ですが、おまとめローンは通常のカードローンに比べると融資額が大きく、返済も長期にわたるため、審査には落ちやすくなると考えてください。

特に会社員(正社員)から非正規雇用に変わった場合は要注意です。会社員のときは信用もあり、年収も高くたくさん借り入れできたかもしれませんが、非正規雇用だと返済能力は落ちていると考えられます。

会社員時代に増えた借り入れを、非正規雇用になった後でおまとめするのは簡単ではありません。

繰り返しになりますが、銀行などの商品の中にはパート・アルバイトを融資対象から外しているものもあります。

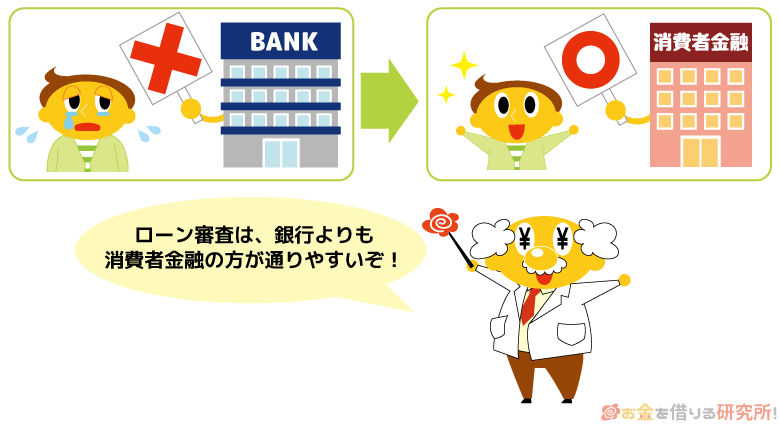

銀行の審査が厳しめなのはおまとめローンも一緒なので、パート・アルバイトなどで働き、収入もあまり多くないという方は消費者金融を選ぶと良いでしょう。

カードローンの返済に遅れが出ている

おまとめローンに申し込みをする段階で、借り換えの対象となるローンの返済が遅れている場合も審査には通りません。

中には過去に返済トラブルがあっても、今の収入や支払い状況に問題がなければ対応してくれる金融機関もあります。ですが、現在も遅れがあるならほぼ無理ですし、過去半年などの直近での遅れも審査をかなり不利にするでしょう。

おまとめローンの申し込みは返済に遅れが出てから検討しても遅いのです。毎月の支払いに遅れが出る前に一本化して、余裕を持って返済できるようにしてください。

もし返済がギリギリでいつ遅れてもおかしくないような状況なら、月々の返済額を減らせないかを現在の借入先に問い合わせても良いです。

1社でも遅れが出るとおまとめしにくくなるので、何とか返済を継続しながら、できるだけ早く一本化してしまいましょう。

申込内容が事実と異なる

おまとめローンの審査で重要な項目については申込内容を鵜呑みにせず、必ず別の方法でも正確な情報か確認されます。

おまとめローンで特に注意すべきなのは他社借入と年収です。もし申し込みフォームに入力した年収や他社借入が事実と異なると分かったなら、金融機関から信用してもらえず審査には落とされるでしょう。

金融機関によってもどこまで細かく申告するかは異なりますが、申し込みの段階で、どこから、どれだけのお金を借りているかを申告します。

多少の誤差は許されるでしょうが、他社借入については信用情報でも確認され、申告内容と大きく違う場合は故意に隠そうとしたみなされるかもしれません。

もし記入方法で迷ったならコールセンターで確認することをおすすめします。

また、収入に関しては、勤務状況を電話による在籍確認、年収を収入証明書の提出で確認するのが一般的です。

カードローンだと収入証明書不要で申し込めるケースもありますが、おまとめローンは源泉徴収票や確定申告書といった書類が必要になるでしょう。

審査に通りやすくするために年収を多く、他社借入を少なく申告するのは逆効果なので注意してください。

おまとめローンの審査に通らない場合の対処法

おまとめローンの審査で否決されてしまった場合、いくつかの対処法があります。

置かれている状況によって適切な方法は異なりますが、まずは次の4つを検討してみてください。

おまとめローンの審査に通らない場合の対処法

- 審査の甘いおまとめローンを探す

- 対策した上で審査を受け直す

- 全額ではなく一部を借り換える

- 債務整理で借金を減額する

毎月の返済が苦しい人はできるだけ早く次の行動に移りましょう。まだ返済に遅れが出ていなくても、延滞してしまってからでは選択肢が限定されてしまいます。

それでは、どのような対処法があるのかを以下で説明していきます。

審査の甘いおまとめローンを探す

おまとめローンと一口にいっても様々な金融機関で扱われているため、審査が厳しめの商品も、甘めの商品もあります。

例えば、低金利な銀行の商品よりは、少し高めの金利でも消費者金融のおまとめローンの方が審査通過率は高くなるでしょう。銀行のおまとめローンの審査に通らない場合は、消費者金融の商品を検討するのがおすすめです。

また、審査基準も金融機関によって異なり、特に審査に落ちてしまうような原因に心当たりがないなら、その金融機関の審査と相性が良くなかっただけかもしれません。

1社ダメでもおまとめローンを組めないわけではないので、自分でも審査に通りそうな商品を探してください。

審査が甘いおまとめローンはある?審査に通りやすいおまとめローンを見つけるコツ

対策した上で審査を受け直す

今すぐに延滞の危険性があるわけでなければ、しっかりと審査の対策をした上で同じ、もしくは別のおまとめローンに申し込むと良いでしょう。特に同じくらいの審査難易度の別商品に申し込むケースでは審査対策が必須です。

先ほど紹介したおまとめローンの審査に通りやすくするコツはそのまま審査対策になります。

審査基準が非公開である以上、何が原因で否決されたのかは分かりません。できる限りの対策を取ってから、おまとめローンの審査を受けるようにしてください。

基本的に審査が甘いといわれるようなおまとめローンの貸付条件は良くないです。そのため、審査に通らないからといって、あまりにもマイナーな商品でおまとめするのはおすすめしません。

できるだけ良い条件でおまとめしたい人、まだ延滞の危険性がない人は、まずは審査対策をしましょう。

全額ではなく一部を借り換える

おまとめローンで借り入れの全額を一本化しようと思うと、どうしても融資総額は高額になります。おまとめローンも融資額が高額になれば、審査のハードルは上がるので、状況次第では一部だけの借り換えも考えましょう。

このようなケースでは、限度額の範囲内で追加借入できる銀行カードローンが便利です。

例えば、他社借入の総額が100万円で、審査の結果、限度額50万円で銀行カードローンを契約できたとします。この場合、まずは銀行カードローンの限度額いっぱいである50万円を借りて、他社借入の返済に充てます。そして、残りは限度額に空きができてから徐々に借り換えていけば良いのです。

全額を一度にまとめることができなくても、この方法なら段階的に一本化することができるでしょう。

追加借入できない返済専用のおまとめローンでは取れない方法なので、徐々に借り換えていくならできるだけ低金利な銀行カードローンを選んでください。

年収に対して一本化しようと考えている金額が大きすぎる場合に有効な方法です。

債務整理で借金を減額する

すでに返済に遅れが出ている場合、信用情報が原因で審査にまったく通らない場合はおまとめではなく、債務整理を検討しましょう。

債務整理は信用情報に事故情報として登録されるため、その後、5年~10年はローンを組んだり、クレジットカードを契約したりできなくなります。ですが、長期延滞や強制解約も同様に事故情報に該当するため、返せない借金があるなら債務整理をするのも1つの手なのです。

また、事故情報の削除は延滞の解消から期間を数え始めるケースもあり、だらだらと延滞を長引かせるのは得策ではありません。どうしても返せないのであれば、思い切って債務整理する方が早く問題を解決できることもあるのです。

ただ、いきなり債務整理といわれても、何を、誰に相談したら良いのか分かりませんよね。

実は、債務整理でどのくらい借金が減るかをインターネットから簡単にチェックできるサービスもあります。まずはこのような無料のサービスを利用してチェックしてもらうと良いでしょう。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

おまとめローンの審査にかかる時間

おまとめローンを組む場合、審査にどのくらいの時間がかかるのかも気になりますよね。審査を待っている期間も利息は徐々に増えていくため、一本化するのが早いに越したことはありません。

実際の審査にかかる期間は申し込みの曜日や時間帯などによっても左右されます。全体的にカードローンに比べて審査は遅いので、1週間程度は見ておくと良いでしょう。

消費者金融はおまとめローンも最短即日審査

もし急いでいるなら消費者金融のおまとめローンがおすすめです。消費者金融はおまとめローンも最短即日で審査結果を連絡してくれます。

自動契約機やネットで契約できる商品もあり、審査だけでなく、最短即日でのおまとめも可能です。

銀行、信販会社・クレジットカード会社の場合、早くても審査に2、3日かかることが多いので消費者金融と比較すると時間はかかるでしょう。

審査後の契約・融資には時間がかかる場合も多い

最近のカードローンはネット上で契約を完結できる商品が多い一方で、おまとめローンはネットで契約できない商品がまだまだあります。

申し込みはネットからでも、契約などの段階では店舗への来店、契約書の郵送などが必要になるのです。そのため、審査結果が出てから、実際におまとめローンで借り換えが完了するまでにはもう少し時間がかかるでしょう。

借り換える前に次の返済日を迎えるケースも十分にあります。おまとめローンは時間に余裕を持って申し込むようにしてください。

担保や保証人が必要だと審査に時間がかかる

土地などを担保にする場合、保証人が必要な場合は通常よりも審査に時間がかかります。

基本的には申込者の収入などの属性情報と信用情報だけで審査できますが、それに加えて、担保になる土地、保証人の調査が必要だとそれだけ長い時間がかかるのです。

ただし、担保や保証人を用意するのには「金利や融資額が優遇される」「審査に通りやすくなる」といったメリットがあります。

保証人を設定できるおまとめローンはほぼありませんが、土地担保型の商品は大手でも一部扱いがあります。

利用できる人は限られますが、担保にできるような土地があり、高額なおまとめを考えている人にとっては選択肢の1つになるでしょう。

おまとめローンの審査で必要になる書類

おまとめローンの審査で必要になる書類は、通常のカードローンと異なる場合も多いです。本人確認書類に加えて収入証明書も必要なケースが多く、その他にも書類提出を求められることがあります。

おまとめローンの審査で必要になる書類

- 本人確認書類

- 収入証明書

- 借入状況が分かる書類

- 解約証明書

借入状況が分かる書類、解約証明書については金融機関から指示があった場合に用意すれば大丈夫です。また、金融機関によっては別途指示されることもあるので、その指示に従って必要書類を準備してください。

本人確認書類

カードローンと同様に、おまとめローンの審査でも本人確認書類は必須です。基本的に運転免許証やマイナンバーカードなどの顔写真付きの本人確認書類を用意しましょう。

各種健康保険証しか持っていないなど、顔写真付きの本人確認書類がない場合は、住民票などの現住所の記載されている書類も必要になります。

金融機関によって利用できる書類は異なるので、顔写真付きの本人確認書類を持っていない人は特に注意してください。

収入証明書

おまとめローンでも希望する限度額によっては収入証明書が不要なケースもあります。ですが、おまとめでは融資が50万円を超えるケースも多く、基本的には必須だと考えた方が良いでしょう。

また、本人確認書類以上に利用できる収入証明書は金融機関によって違います。以下のような収入証明書を使えることが多いものの、詳細は商品ごとに確認してください。

- 源泉徴収票

- 確定申告書

- 住民税決定通知書

- 所得(課税)証明書

- 給与明細書(直近2ヶ月分)

借入状況が分かる書類

おまとめローンの審査では、借り換える金融機関との契約状況が分かる書類を提出することもあります。その場合は、契約書、利用明細書といった書類の提出を求められるでしょう。

また、おまとめ先が他社への返済を代理で行うケースでは、所定の振込依頼書を記入することもあります。金融機関によって対応が異なるため、申し込みから借り換えまでの流れを確認しておくとスムーズだと思います。

解約証明書

おまとめに必要な金額を借りた後、自分自身で他社への返済をする場合、本当におまとめのために利用したかを確認されることもあります。その場合は、解約証明書をおまとめ後に提出するのが一般的です。

おまとめローンは資金使途が決まっているタイプのローンなので、他社への返済以外で利用することはできません。

基本的にはおまとめローンを扱う金融機関が契約者名義で返済してくれることも多いですが、解約証明書の提出が融資の条件になることもあるので覚えておいてください。

【まとめ】おまとめローンの審査は厳しめ!対策した上で自分に合った商品を申し込もう

おまとめローンの審査について説明してきました。

どうしてもおまとめローンの審査は、通常のカードローンなどと比べて厳しくなります。ただ、特別な審査があるわけではなく、審査で見られるポイントは一般的なローンと同様です。

安定した収入があり、信用情報に問題がなければ、十分におまとめローンの審査に通る可能性があります。

もしおまとめローンの審査が不安なら、「借入件数・借入金額を減らしておく」「取り引きのある金融機関の商品を選ぶ」などの審査対策を行うと良いでしょう。

中にはパート・アルバイトの方だと申し込めない、年収制限があるおまとめローンも存在するので、自分に合った商品を選ぶようにしてください。

金利など貸付条件を重視するなら銀行、銀行がダメだった方や審査に不安がある方は消費者金融のおまとめローンがおすすめです。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。