おまとめローンで返済の負担を楽にしたいと思っても、「すでに複数社から借りているから審査が厳しそうで不安…」という人も多いですよね。

できるだけ審査基準が甘くて、審査に通りやすいおまとめローンを探している方もいるでしょう。

いったい何に注目すればおまとめローンの審査が甘い(厳しい)のか分かるのでしょうか?

そこでこの記事では、審査に通りやすい商品を見つけるためのコツについて説明していきます。

審査が不安で申し込みを迷っている方、審査に落ちた経験がある方はぜひ商品選びの参考にしてください。

目次

誰でも通るような審査の甘いおまとめローンはあるの?

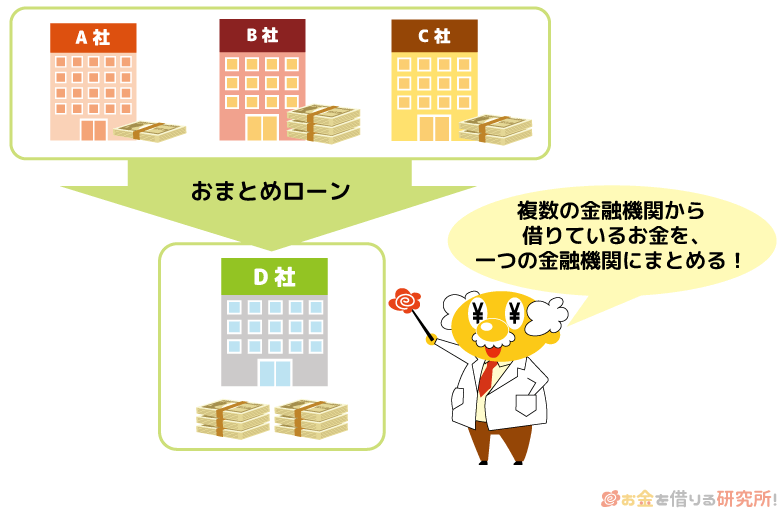

おまとめローンとは複数の借り入れを1つにまとめ、返済の負担を軽減することを目的にしたローンです。

通常のカードローンやフリーローンとは違って、返済するための商品になるわけですが、そもそも審査が甘いおまとめローンは存在するのでしょうか?

絶対に借りられるおまとめローンは存在しない!

結論からいうと、誰でも審査に通るようなおまとめローンは存在しません。

ただし、審査基準は金融機関によって異なるため、「A社の審査に落ちた人でも、B社とは契約できた」なんてケースはあります。

つまり、「誰でも審査に通る」という意味で審査が甘いおまとめローンはありませんが、審査通過率の高いおまとめローンは出てくるわけです。

法規制などもあり、おまとめローンを扱う金融機関が「うちは審査が甘いですよ。」と宣伝することは絶対にありません。

そのため、不確かな噂や怪しい広告などに惑わされずに、自分でも利用できそうなところを冷静に探すことが重要になります。

審査の甘いおまとめローンがない理由

なぜ誰でも審査に通るようなおまとめローンは存在しないと断言できるのかという、主に次のような理由があります。

- 審査を甘くすると金融機関が損をする

- 金融機関にとっておまとめローンはリスクが高い

- おまとめローンは融資額が大きくなりやすい

審査を甘くすると金融機関が損をする

返済に苦しんでいる人にとっておまとめローンはとても役立つ商品ですが、基本的な仕組みは通常のローンと一緒です。

他社から借りているお金を完済するための資金を貸してもらい、契約者は金利と借入残高に応じた利息を金融機関に対して支払います。

この利息がお金を貸す金融機関の利益になるのです。ただし、返済途中に自己破産するなどして、貸したお金が返ってこないケースもあります。

この貸し倒れが増えると消費者金融や銀行、保証会社などは損をしてしまうので、「たくさんお金を借りてほしいが、返せないリスクのある人には貸したくない」というのが本音なのです。

審査を甘くすれば多くの人に借りてもらえるかもしれませんが、その分、貸し倒れによる不良債権が増えるでしょう。

そのような事態に陥らないためにも、金融機関はおまとめローンの審査を甘くできないのです。

金融機関にとっておまとめローンはリスクが高い

通常のカードローン、フリーローンにも貸し倒れのリスクはあります。ですが、おまとめローンは返済に困っている人向けの商品ということもあって、その審査は通常よりも慎重にならざるを得ません。

おまとめローンは、分散していたリスクを1つの金融機関が負うことになります。

例えば、3社から50万円ずつ借りていて返済不能になった場合、各社50万円ずつの損失になります。

しかし、3社の50万円を別の金融機関で一本化した後に返済不能になると150万円というより大きな損失になるのです。

貸し倒れの合計額は一緒でも、その損失を複数社で負担するのと、1社が全額を負担するのでは意味合いが違いますよね。

もちろん、しっかりと全額返ってくるケースがほとんどですし、完済するまでは利息も発生します。それでもリスクが高いため、おまとめ目的での融資は審査が厳しくなりやすいのです。

おまとめローンは融資額が大きくなりやすい

おまとめローンの審査が甘くない理由としては、融資金額が高額になることも挙げられます。

通常のカードローンの場合、多くの方は少額借入に利用していると思います。限度額も、実際に借りている金額も50万円以下の方がほとんどでしょう。

一方、おまとめローンは複数の借り入れを一本化するわけですから、自ずと通常のカードローンよりも融資額は高額になります。

消費者金融のおまとめローンだと1万円から契約できる商品もありますが、複数社からの借り入れを1社でまとめると50万円や100万円を超える場合が多いはずです。

おまとめローンも希望する融資額が高額になれば、審査のハードルは上がります。このような融資額の影響もあり、おまとめローンの審査は甘くないといえるのです。

審査が甘いおまとめローンを探している方必見!商品選びで意識したいポイント

もし審査が甘いおまとめローンを探しているなら、次のようなポイントを意識しましょう。

審査が甘いおまとめローンを見つけるポイント

- 銀行より消費者金融を選ぶ

- 返済専用の商品を選ぶ

- 極端に低金利な商品は避ける

ただし、これらは審査の甘いおまとめローンを見つけるためのポイントです。

当たり前ですが、金利は低い方が返済の負担を軽減できますし、もしものときのために追加借入できるタイプの商品を選択するのもありです。

あくまでも審査難易度を基準にした場合の選び方になります。どの商品を選ぶのが良いのかについては次章以降でふれているので、そちらも参考にしてみてください。

それでは、具体的に意識すべきポイントについて以下で説明していきます。

おまとめローンも銀行より消費者金融を選ぶ

おまとめローンは大きく2種類に分類できます。

1つは消費者金融や信販会社・クレジットカード会社が扱う貸金業法という法律にもとづく商品で、もう1つは銀行が扱うおまとめに利用できるカードローンやフリーローンです。

これら2種類のおまとめローンにはいくつかの違いがありますが、銀行に比べて消費者金融の審査が甘いのはおまとめローンも、カードローンも一緒です。

そのため、審査の通りやすさを重視するなら銀行ではなく、消費者金融のおまとめローンを選ぶと良いでしょう。

消費者金融のおまとめローンと銀行カードローンでの借り換えを徹底比較!

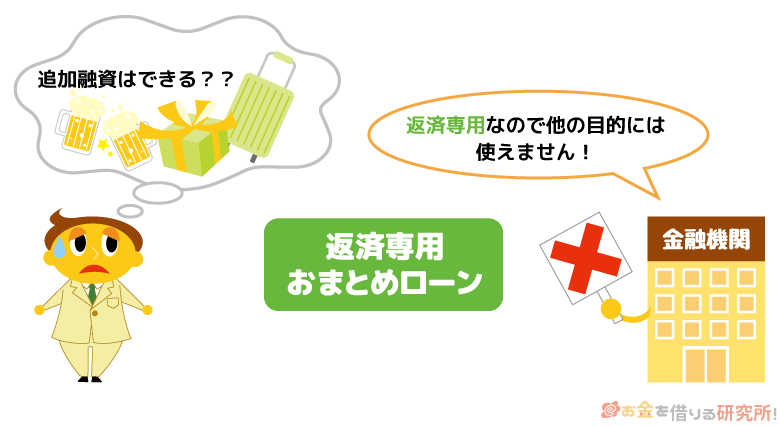

返済専用の商品を選ぶ

おまとめ自体は通常のカードローンでも行えます。

カードローンは事業性資金を除いて資金使途が原則自由なので、審査に通れば、他社への返済資金を借りることもできるのです。

ただ、通常のカードローンだと借りたお金を何に使ったかは契約者本人にしか分かりません。例えば、申し込みの段階ではおまとめに利用するといっていても、実際には買い物や趣味で浪費してしまうこともあり得ます。

お金を貸す側としては、資金使途がはっきりしている方が安心して融資できますよね。

そのため、追加借入はできない返済専用の商品の方が、おまとめ資金の融資を受けやすいのです。

審査基準は商品ごとに違うため一概にはいえませんが、同じ金額でも通常のカードローンより返済専用のおまとめローンで融資を受ける方がハードルは下がります。

おまとめ専用の商品、もしくはおまとめ利用がはっきりと認められている商品を選んでください。

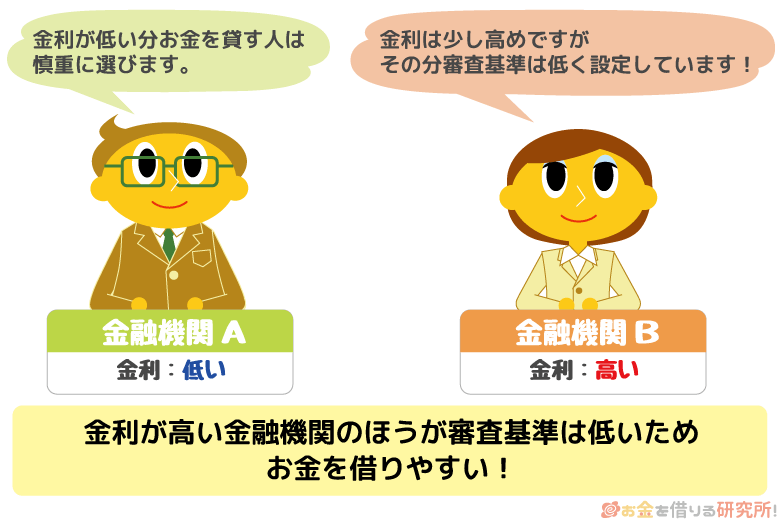

極端に低金利な商品は避ける

先ほどもいいましたが、利息は金融機関にとっての利益です。極端に低金利な商品は利益率が低いため、その分、契約者を厳選しないといけません。

利益が小さいのに、貸し倒れのリスクは高いとなると金融機関も苦しいので、低金利な商品の審査基準は自ずと厳しくなります。

条件の良い商品ほど契約者を選ぶのです。

大手消費者金融のおまとめローンは、同じ会社で扱っているカードローンと金利があまり変わらない場合も多いです。

金利の低さを重視するなら銀行がおすすめですが、他社よりも極端に低金利なおまとめローンの審査は厳しいと思ってください。

信用情報に問題がなく収入も安定しているなら低金利なおまとめローンがおすすめ

繰り返しになりますが、誰でも審査に通るような緩い審査のおまとめローンは存在しません。

ですが、信用情報に大きな問題がなく、収入も安定しているなら審査通過の見込みは十分にあります。このような方は審査の甘いところではなく、より良い条件でおまとめできる商品を選びましょう。

楽天銀行スーパーローン

金利や毎月の返済額の見直しを考えている人には、楽天銀行スーパーローンがぴったりです。

楽天銀行はネットバンクで実店舗や自社のATMを持たず、その分、人件費や設備、土地などにかかる費用を浮かすことができます。

そのため、ネットバンクならではの金利で融資することができ、今より利息の負担を軽減できる可能性も高いでしょう。

また、楽天銀行スーパーローンは借り換え目的での利用に対応していますが、通常のカードローンです。借り入れの必要があるときは、限度額の範囲内なら追加融資を受けられるのもメリットになります。

さらに、楽天会員ランクに応じた審査優遇もあるので、楽天ユーザーの方には特におすすめです。

まずは、現在の金利や返済額を楽天銀行スーパーローンと比べてみてください。

楽天銀行スーパーローン

| 金利 | 年1.9%~14.5% |

|---|---|

| 限度額 | 10万円~800万円 |

| 申込条件 | 毎月安定した定期収入がある方 以下の全ての条件を満たす方 ①満年齢20歳以上62歳以下の方(※1) ②日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ③お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ④楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 (※2) ※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ※2 当行が認めた場合は不要です |

横浜銀行カードローン

神奈川県内や東京都内に自宅、職場がある人には横浜銀行カードローンもおすすめです。

横浜銀行は地方銀行ということもあって、申し込みは神奈川県内全域、東京都内全域、群馬県の前橋市・高崎市・桐生市に住んでいる、もしくは勤め先がある方に限られるので注意してください。

公式サイトにもおまとめ利用可能な旨が記載されていて、商品スペックも低金利、高限度額とおまとめ向きです。

全国からの申し込みができない点はデメリットですが、おまとめに利用できる銀行カードローンとしては有力な選択肢の1つになるでしょう。

横浜銀行カードローン

| 金利 | 年1.5%~14.6% |

|---|---|

| 限度額 | 10万円~1,000万円 |

| 申込条件 | 以下の条件をすべて満たす方。 ①契約時満20歳以上69歳以下の方 ②安定した収入のある方、およびその配偶者(学生不可) ③以下の地域に居住、またはお勤めの方 ・神奈川県内全域 ・東京都内全域 ・群馬県の前橋市、高崎市、桐生市 ④保証会社の保証を受けられる方 ⑤横浜銀行および保証会社の個人情報の取り扱いに同意できる方 |

ライフカード おまとめ専用サポートローン

ライフカードといえばクレジットカードのイメージが強いと思いますが、おまとめ専用のローン商品も扱っています。

ここまでに紹介した商品と違って追加借入できない返済専用の商品です。返済に専念したい方、銀行の審査は厳しいという方はライフカードのおまとめ専用サポートローンを検討しましょう。

ただし、銀行に比べると金利は若干高めになるケースもあるので注意が必要です。特に最大限度額の500万円に近い金額をまとめる場合は、下限金利も低い銀行の商品に分があります。

また、申し込みは満26歳以上に限定されている点、おまとめに最短でも7日かかる点にも注意してください。

ライフカード おまとめ専用サポートローン

| 金利 | 年12.0%~16.5% |

|---|---|

| 限度額 | 最大500万円(他社借入のうち元本部分の範囲に限る) |

| 申込条件 | 満26歳以上で安定した収入のある方 |

オリックス・クレジット VIPフリーローン

オリックス・クレジットは消費者金融ですが、大手消費者金融のおまとめローンと比べると金利の低さが特徴です。

金利は銀行並みで、消費者金融間でのおまとめでも十分に金利は下がるでしょう。

ただ、先ほどもいったように、低金利な商品は審査基準が厳しくなります。オリックス・クレジットのVIPフリーローンの場合、「年収400万円以上」という年収制限もあるので注意してください。

契約も100万円からで、ある程度の金額をまとめたい人向けの商品だといえます。

審査基準は非公開なので断言できませんが、銀行よりも審査は厳しいかもしれません。よほど審査に自信がない限りは、この記事で紹介した銀行の商品をおすすめします。

オリックス・クレジット VIPフリーローン

| 金利 | 年3.0%~14.5% |

|---|---|

| 限度額 | 100万円~800万円 |

| 申込条件 | 以下の条件をすべて満たす方。 ①日本国内に居住している方 ②申し込み時の年齢が満20歳以上65歳未満である方 ③年収400万円以上の方 |

信用情報や収入の安定性に不安があるなら消費者金融のおまとめローン

基本的な申込条件は満たしているものの、審査に不安があるなら消費者金融のおまとめローンがおすすめです。金利面では銀行や信販会社の商品に負けてしまいますが、その分、審査のハードルは下がります。

また、少額の借り入れを様々なところから行っている場合、1つにまとめることで金利が下がるケースもあるでしょう。

先ほど紹介したライフカード、オリックス・クレジットのおまとめローンと同じように貸金業法にもとづく商品で、おまとめ前より貸付条件が悪くなることはありません。

銀行や低金利なおまとめローンの審査が厳しい方は、次のような大手消費者金融のおまとめローンを検討してください。

大手消費者金融のおまとめローン

| 消費者金融 | 金利(実質年率) | 融資限度額 |

|---|---|---|

| プロミス おまとめローン | 6.3%~17.8% | 最高300万円まで |

| アイフル おまとめMAX・かりかえMAX | 3.0%~17.5% | 1万円~800万円 |

大手の審査に通らない人は中小規模の金融機関が扱うおまとめローンも検討

大手消費者金融の審査に通らないときは、中小規模の貸金業者が扱うおまとめローンも検討して良いでしょう。

大手消費者金融のおまとめローンを組めない場合、信用情報に傷がついているかもしれません。2ヶ月~3ヶ月以上の長期延滞は信用情報に記録され、その情報が削除されるまでには5年間もかかります。

かなり前のことでもおまとめローンの審査に大きく影響するので注意が必要です。

信用情報に傷がついていると大手の審査にはほぼ通りませんが、中小規模の貸金業者だと、現在の収入が安定していれば融資してくれる場合もあります。

誰でもおまとめできるような甘さではないものの、大手消費者金融、銀行に比べると融資の判断は柔軟でしょう。どうしても大手の審査に通らない方は以下のようなおまとめローンも考えてみてください。

中小消費者金融のおまとめローン

| 消費者金融 | 金利(実質年率) | 融資限度額 |

|---|---|---|

| 新生パーソナルローン かりかエール | 10.5%~18.0% | 10万円~400万円 |

| 中央リテール 無担保おまとめローン | 10.95%~13.0% | 最高500万円まで |

| いつも おまとめローン | 8.0%~18.0% | 最高300万円まで |

| ライフティ おまとめローン | 8.0%~18.0% | 最高300万円まで |

| アロー 借換ローン | 15.00%~19.94% | 最高200万円まで |

| キャネット おまとめローン | 12.0%~20.0% | 1万円~300万円 |

| AZ おまとめローン | 7.0%~18.0% | 30万円~300万円 |

| エニー 無担保借換ローン | 5.0%~15.0% | 50万円~500万円 |

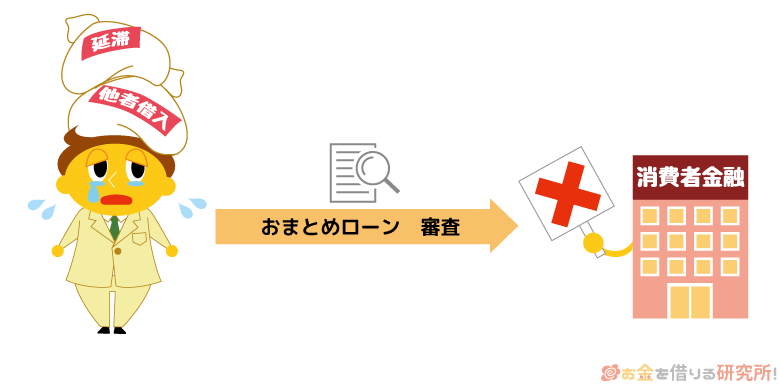

審査難易度に関係なくおまとめローンを利用できない人もいるので注意

審査の甘いおまとめローンについて説明してきました。

「大手よりも中小の方が甘い」などの傾向はあるものの、審査難易度に関係なく次のような方はおまとめローンを契約できないので注意してください。

おまとめローンを利用できない人

- 他社延滞中の人

- 無職(無収入)の人

おまとめで解決できる状況ではない可能性が高いので、「家族や親族から援助を受ける」「債務整理などの法的な解決策を取る」といった必要があるでしょう。

特に、すでに長期延滞していて、督促が頻繁に来る場合は債務整理も検討してください。債務整理によってどの程度借金が減額されるのかを無料で診断してくれるサービスもあるので、まずはそのようなサービスを利用してはどうでしょうか?

どのような場合におまとめローンの利用ができないのかについて以下で説明していきます。

他社延滞中の人

中小規模の貸金業者も現在の収入が安定していなければ融資しません。そのため、審査を受ける段階で他社延滞中だと審査に通らないでしょう。

中小規模の貸金業者も信用情報機関に加盟しているため、審査では他社でのローンやクレジットカードの利用状況もチェックします。

現状で返済できていないなら、おまとめしても返せないだろうと判断されるのです。

もし延滞しているローンなどがあれば、まずはその延滞を解消することを優先してください。

無職(無収入)の人

おまとめローンもローンなので、金融機関は返済の見込みがない人にお金を貸しません。例えば、無職で収入がないのであれば、おまとめローンの利用は不可です。

リストラなどが原因で無職になり、これまで通りの返済ができなくなったという人もいるかもしれませんが、無職のままおまとめローンを契約することはできないのです。

返済に遅れが出ないようにしながら、次の仕事を見つけて安定した収入を作りましょう。そうすればおまとめローンの審査に通る可能性が出てきます。

【まとめ】審査の甘いおまとめローンはない!自分の属性に合った商品選びがポイント

繰り返しになりますが、誰でも借りられるような審査の甘いおまとめローンはありません。

金融機関はしっかりとお金を返してくれる人にしか融資しないので、延滞している借り入れがある人、現在安定した収入がない人などはおまとめローンも利用できないのです。

特におまとめローンは他社借入がある人のための商品で、融資額も大きくなるため審査は厳しめになるでしょう。

ただ、通常のローン契約と同じように、ある程度安定した収入があり、信用情報にも問題がなければ十分に審査通過の可能性はあります。

銀行の商品には金利の低いものも多く、より良い条件で借り入れを一本化できるかもしれません。

「借入先を1つにして返済の管理を楽にする」「月々の返済額を下げる」という意味では、大手消費者金融、中小消費者金融のおまとめローンも効果的です。

年収や雇用形態、他社借入の状況など自分の属性によってぴったりのおまとめ先は変わります。まずは金利などの貸付条件を優先して、審査に通らない場合はより柔軟に対応してくれそうな金融機関を選ぶと良いでしょう。

おまとめローンの審査と審査基準!おまとめローンの審査に通らない場合の対策とは?

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。