「カードローンの返済ができないときの対処法を知りたい」

「返済日が迫っているのにお金を用意できない!」

「すでに延滞していて何度も連絡が来ている…」

返済したい気持ちはあっても、どうしてもカードローンの返済が難しいことはあります。

例えば、「ケガや病気で入院することになり働けない」「借入金額が大きすぎて返しても返しても借金が減らない」といったケースもあるでしょう。

何も対策をせずに金融機関からの連絡を無視していると、最終的には一括返済請求をされたり、給与が差し押さえられたりするかもしれません。

カードローンの返済がどうしてもできない場合にも対処法はあるので、そうなる前に自分から動くことが重要です。

この記事では、カードローンを返済できないときの対処法についてまとめました。

カードローンの返済は時間が解決してくれる問題ではないので、どのような対処法があるのかを知り、早めに行動するようにしてください。

目次

カードローンを返済できないリスクは大きい!

まずは簡単にカードローンの返済ができないとどのようなリスクが生じるのかを説明していきます。

カードローンを返済できない場合のリスク

- カードローンの利用停止

- 遅延損害金の発生

- 電話や書面での督促

- 信用情報に傷がつく

- 一括返済請求

- カードローンの強制解約

- 給与の差し押さえ

ただし、1日でも遅れればこれらすべてのリスクが生じるというわけではないので安心してください。

返済日までに入金がなくても、たいていは「うっかり返済日を忘れていた」というケースなので、消費者金融や銀行から返済確認の連絡は来ますが、そこで速やかに支払えば大事にはならないでしょう。

延滞を解消するまではカードローンが利用停止になる、延滞期間中の遅延損害金を請求されることはあっても、そこまで大きなリスクではありません。

問題は期日を過ぎているのに返済の目処がまったく立っていない場合、返済できない期間が長期にわたる場合です。

滞納が長引くと「期限の利益」(分割払いの権利)を失い、借入残高の全額をすぐに返すように請求される可能性もありますし、信用情報に傷がつけば他社のローンやクレジットカードの審査へも影響します。

このように様々なリスクがあるので、もし日払いのアルバイトをしたり、不用品を売ったりして延滞を回避できるならそうすべきでしょう。もしくは、家族や知り合いに事情を説明して、お金を借りられないか頼んでみても良いかもしれません。

ですが、ケガや病気が原因で働けないならアルバイトも無理ですし、不用品を売るにしても限界があります。頼れる人もいないというときは、いったいどうすれば良いのでしょうか?

もし自分の力だけではどうしようもないなら、専門家の力を借りて借金問題を解決してください。

詳しくは次章で説明しますが、カードローンの返済ができないときは弁護士や司法書士の助けを借りて借金を減額したり、返済の義務を免除してもらったりができるのです。

自力で返済の目処が立たないときは債務整理を検討!

自力で返済の目処が立たないのであれば、専門家のサポートを受けながら債務整理することも検討してください。

債務整理は返せなくなった借金の問題を解決する手続きの総称で、基本的には弁護士や司法書士などの専門家に依頼をします。

借金問題を放置すると状況はどんどん悪化していくので、どうしても返済できないときは早めに債務整理すべきか見極めましょう。

債務整理の方法は主に3つ

債務整理にはいくつか方法があるのですが、主なものは次の3つです。

- 任意整理

- 自己破産

- 個人再生

一口に債務整理といっても、どの方法を選ぶかによって結果は大きく変わります。

例えば、任意整理は債権者と話し合って、利息の負担をゼロにしてもらったり、一括ではなく3年程度の分割払いを認めてもらったりするために裁判外で交渉する債務整理です。

交渉が成立すれば利息の心配はいらないものの、反対にいえば元金は返さないといけません。

一方、自己破産や個人再生は裁判を通して行う債務整理です。

自己破産は聞いたことがあると思いますが、借金の支払いができない状態だと裁判所が認めると、カードローンなどの返済義務が免除されます。

個人再生は借金を1/5程度まで減額できる上に、ローンが残っている自宅を手放すことなく手続きすることも可能です。

「借金はいくらあるのか」「安定した収入があり返済を継続できるのか」などによって適切な方法は違ってくるでしょう。

債務整理をするのであれば、弁護士などの専門家に相談しながらどの方法を取るべきかを決めてください。

債務整理をするメリット・デメリット

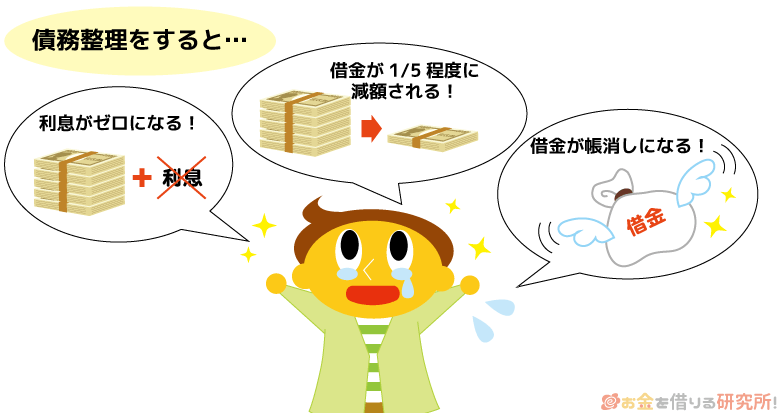

前述の通り、債務整理にはいくつかの種類があります。ただ、すべての手続きに共通するメリットは「借金返済の負担を軽減してくれる」ということです。

「利息がゼロになる」「1/5程度まで減額される」「借金が帳消しになる」など方法によって効果は異なりますが、今のままでは返済していけないというときにとても有効な方法だといえます。

ただし、お金を貸していた消費者金融や銀行などの債権者は損をしてしまうため、誰でも簡単に債務整理できるわけではありません。

債務整理をするには、いくつかのデメリットもあるのです。

その代表的なものが、信用情報への影響になります。

カードローンは延滞しても信用情報に傷がつきますが、債務整理をしても傷がつくことになるのです。

そのため、債務整理をすると5年間~10年間は新たにローンを組む、クレジットカードを作ることができなくなると思ってください。

債務整理は抱えている借金の問題を解決し、生活の立て直しを図るのが目的でもあります。

「カードローンの返済ができなくなっても、また債務整理をすれば良いや」といった甘い考えを持たせないためにも、しばらくは借り入れができなくなるのです。

それでも、早めに債務整理を検討すれば取れる選択肢も多いですし、債権者からの督促で精神的に辛い思いをする期間も短くて済みます。

他にも債務整理の方法ごとにデメリットがあるので、自身の生活にどのような影響があるのかも専門家に聞いておきましょう。

まずは借金を減額できるかのチェックがおすすめ

債務整理の相談や依頼は法律事務所で行いますが、いきなり電話で相談したり、来所の予約をしたりするハードルは高いですよね。事務所によっては相談料がかかることもあり、気軽に行えるものでもありません。

そこでおすすめしたいのが、法律事務所が行っている借金の減額できるかチェックするサービスです。

減額チェックはインターネットから簡単に申し込め、「債務整理で借金がいくら減るのか」「過払い金は発生しているか」などを無料でチェックできます。

実際に債務整理を依頼する場合は費用がかかりますが、このサービスは無料です。

「まずはどのくらい借金が減るのかを知りたい」「どの債務整理の方法が良いか分からない」という方は、無料減額相談を受けてみてください。

利息の負担を軽減するなら借り換え・おまとめがおすすめ

すでにカードローンの返済がまったくできない状態なら債務整理を検討すべきです。

ただ、債務整理には様々なデメリットもあるので、まだ何とか返済できる場合は借り換え・おまとめがおすすめです。

債務整理と違い、借り換えやおまとめは信用情報へ傷がつきません。

「今月は何とか凌げたけど、この先の返済は厳しいかもしれない」という方向けの解決策といえるでしょう。

金利を下げるなら銀行カードローンでの借り換えが有効

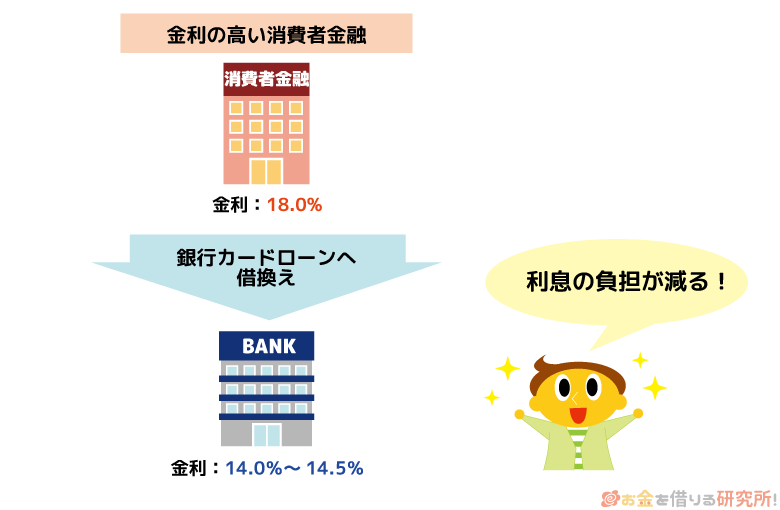

利息は借入残高、金利、借入期間に応じて加算されます。借り換えはこのうちの金利を下げることで、利息の負担を軽減することができるのです。

消費者金融のカードローンは金利が高めなので、より低金利な銀行カードローンで借り換えると良いでしょう。

50万円を借り換えるケースを例に挙げます。

50万円借り換えによる利息負担の軽減効果

| 消費者金融 | 銀行カードローン | |

|---|---|---|

| 金利 | 年18.0% | 年14.5% |

| 毎月の返済額 | 13,000円 | 13,000円 |

| 最終回の返済額 | 10,057円 | 442円 |

| 借入期間 | 58ヶ月 | 53ヶ月 |

| 利息の累計 | 251,057円 | 176,442円 |

| 総返済額 | 751,057円 | 676,442円 |

例では借り換えで年3.5%ほど金利が下がっていますが、それだけで約7万5千円も利息が減ります。

借入残高がもっと大きい場合、さらにゆっくり返していく場合は、借り換えによる効果がより顕著に出るでしょう。

借り換えに向いているカードローンの特徴

カードローンを借り換えるときは、金利に注目してください。そして、特にチェックしてほしいのが上限金利です。

カードローンは審査によって限度額が決まるため、金利の下限だけをチェックしても意味がありません。

例えば、年18.0%のカードローンでお金を借りている場合、次のような2つのカードローンがあったらどちらが借り換えに向いていると思いますか?

- カードローンA:年4.0%~14.5%

- カードローンB:年1.7%~17.8%

カードローンBの下限金利を見ると年1.7%とかなり低いのですが、そこで勘違いをしてはいけません。上限金利は年17.8%なので、審査の結果次第では現状から年0.2%しか金利が下がらないのです。

一方、カードローンAを選ぶと、審査に通過さえすれば年14.5%以下の金利が約束されています。

カードローンの下限金利が適用されるケースはほとんどないので、必ず今適用されている金利よりも借換先の上限金利が低いかをチェックしましょう。

借り換えに向いているのは、上限金利が低いカードローンなのです。

全額の借り換えが難しいときは段階的な借り換えもおすすめ

金利と同様にカードローンの限度額も審査で決まるため、現在の借入残高の全額をすぐに借り換えられないケースもあるでしょう。

限度額が十分でないときは、段階的にでも良いのでより低金利なカードローンで借り換えてください。

そして、返済が進み限度額に余裕ができたら、徐々に借入先が1つになるように借り換えを進めていきます。

すぐに全額を借り換えられるのが一番良いですが、一部だけの借り換えでも効果は期待できます。

しばらくは2社へ返済することになるので、両方とも延滞しないように注意が必要です。

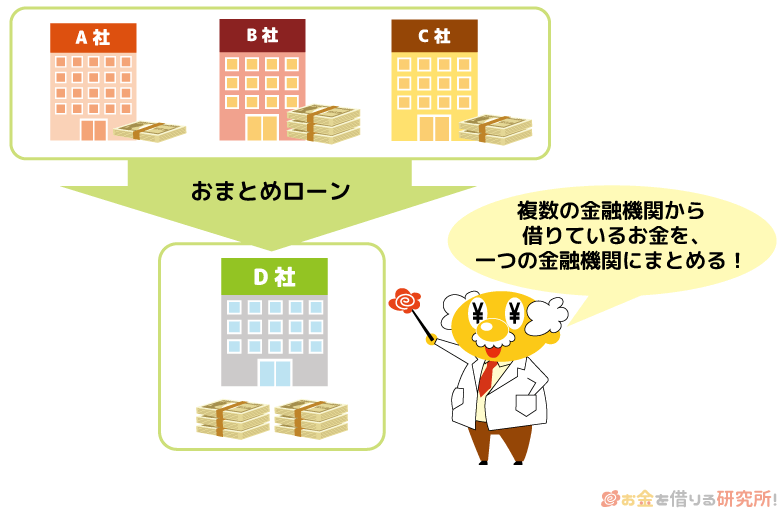

複数のカードローンで借りているならおまとめも検討

すでに複数のカードローンでお金を借りているなら、おまとめローンによる一本化が有効です。

おまとめローンは「金利が下がる」「毎月の返済額が下がる」といった効果を期待できます。

おまとめローンには2種類あり、1つは消費者金融などが取り扱う貸金業法にもとづく商品、もう1つは銀行が取り扱うおまとめ対応のフリーローンなどの商品です。

通常、消費者金融は総量規制の対象になるため、年収の1/3を超える金額を借りられません。ですが、貸金業法にもとづくおまとめローンは総量規制の例外にあたり、年収の1/3を超える借り入れも認められています。

例えば、おまとめローンを利用する前に、次のような返済計画を立てていたとします。

おまとめ前の返済例

| A社 | B社 | C社 | |

|---|---|---|---|

| 金利(実質年率) | 18.0% | 18.0% | 17.5% |

| 借入金額 | 90万円 | 40万円 | 60万円 |

| 借入期間 | 5年間 | 5年間 | 5年間 |

| 毎月の返済額 (最終回) |

22,854円 (22,815円) |

10,157円 (10,142円) |

15,073円 (15,061円) |

| 利息の累計 | 471,201円 | 209,405円 | 304,368円 |

| 総返済額 | 1,371,201円 | 609,405円 | 904,368円 |

この場合、毎月およそ5万円を返済していき、完済するまでの利息の合計はおよそ100万円です。

一例ですが、おまとめローンにより一本化することで、次のように返済額が変わります。

おまとめ前後の比較

| おまとめ前 | おまとめ後 | |

|---|---|---|

| 金利(実質年率) | 17.5%~18.0% | 15.0% |

| 借入金額 | 190万円 | 190万円 |

| 借入期間 | 5年間 | 5年間 |

| 毎月の返済額 (最終回) |

48,084円 (48,018円) |

45,200円 (45,236円) |

| 利息の累計 | 984,974円 | 812,036円 |

| 総返済額 | 2,984,974円 | 2,712,036円 |

普通は毎月の返済額を減らすと返済期間が延び、利息も増えてしまいます。しかし、おまとめによって金利が下がれば、毎月の返済額と利息の両方を下げることができるのです。

上記の例の場合、毎月の返済額を約3,000円減らしても、利息も17万円ほど減額されます。

バラバラだった返済日も毎月1回になるので、管理が楽になるでしょう。

返済専用ローンなら支払いに集中できる

おまとめローンは消費者金融の扱う商品も、銀行が扱う商品も返済専用ローンです。借り換えのための資金が一括融資され、その後は、おまとめローンへの返済だけをしていきます。

何かあっても追加でお金を借りることはできませんが、その分、返済に集中できるでしょう。

おまとめローン契約中でも、別のカードローンなどでお金を借りることは可能です。

しかし、おまとめローンを返済している最中は、借入残高をこれ以上増やさないようにしてください。

おまとめローンを利用すれば返済が簡単に楽になると油断すれば、すぐにまた返済できない状態になってしまうでしょう。

おまとめ後は返済期間と総返済額もチェック

おまとめローンは主に毎月の返済額と金利を下げてくれますが、返済期間と総返済額については返済計画によります。

例えば、毎月の返済額を下げることばかり意識していると、返済期間が延びてしまい、結果として総返済額が増えてしまうこともあるのです。

先ほど紹介した例では、金利が下がることで、月々の返済額を下げても総返済額を減額できていました。

ただ、返済プラン次第では総返済額が増えるため、おまとめ後の返済計画はしっかりと確認しておきましょう。

延滞してからのおまとめ審査は厳しいので注意

おまとめローンで一本化することで返済の負担を軽減できますが、おまとめローンもローンであることには変わりません。

つまり、延滞してからの審査は非常に厳しいのです。おまとめローンに申し込むのであれば、返済に遅れが出る前に審査を受けましょう。

もしすでに延滞しているならおまとめは難しいので、債務整理を検討してください。

返済できなくてもすぐにカードローン会社に相談するのはNG?

カードローンの返済ができなくなってしまった場合、「消費者金融や銀行に相談すべきかな?」と悩みますよね。

実際、「カードローンの返済ができないときは事前に連絡を入れましょう。」といっているウェブサイトもあります。

本当にカードローン会社に相談してしまって大丈夫なのでしょうか?

実は、「返済できない」といっても人によって状況が異なるため、早めに相談すべき場合、まだ相談しなくても大丈夫な場合の両方があるのです。

どのような場合はすぐに相談すべきなのか、まだ相談するのは早いのかについて説明していきます。

延滞する前なら相談しない方が良い場合もある

これまでカードローンを延滞したことがなく、「次回の返済がもしかしたらできないかも…」というくらいなら、銀行や消費者金融へ相談するのはまだ早い可能性が高いです。

一時的な金欠で返済できない場合は、短期のアルバイトをするなり、不用品を売るなりすれば次回の返済は何とかなるでしょう。

また、この機会におまとめ・借り換えをして、返済の負担を軽減できないか検討しても良いです。

おまとめ・借り換え後の初回返済は1~2ヶ月後になることが多いので、計画的に利用すれば時間の猶予が少しだけできます。

相談するだけでは根本的な解決にならない

銀行や消費者金融はコールセンターで返済に関する相談を受け付けていますが、相談すれば問題が勝手に解決するわけではないので注意してください。

例えば、いっさい返済できないような状態なのであれば、相談してもあまり意味はないでしょう。

延滞後、カードローンが利用停止になり、淡々と書面や電話での督促、一括返済請求、裁判での債権回収と進んでいきます。

問題を根本から解決するためには何とか返済資金を用意するか、債務整理するかしかないのです。

カードローン会社のコールセンターでは、返済資金の用意の仕方や債務整理について相談に乗ってくれるわけではありません。

状況次第では法律事務所や後で紹介する公的機関に相談すべき場合もあるのです。

不用意に相談すると余計な心配に繋がることもある

次回の返済が厳しそうだと現段階で思っても、やりくりしたり、家族からサポートを受けたりすることで何とかお金を用意できることもあるでしょう。

その場合、相談することで「今後の返済は大丈夫なのかな?」と銀行や消費者金融は不安に思います。

余計な不安を抱かせないためにも、まずは本当に返済できないのかをしっかりと判断してください。

実際に延滞しなければ大丈夫だと思いますが、返済能力が疑われると限度額を下げられるといった可能性は十分にあります。

返済日を過ぎているなら早めに電話すべき

銀行や消費者金融に早めに連絡を入れるべきなのは、すでに返済日を過ぎているケースです。

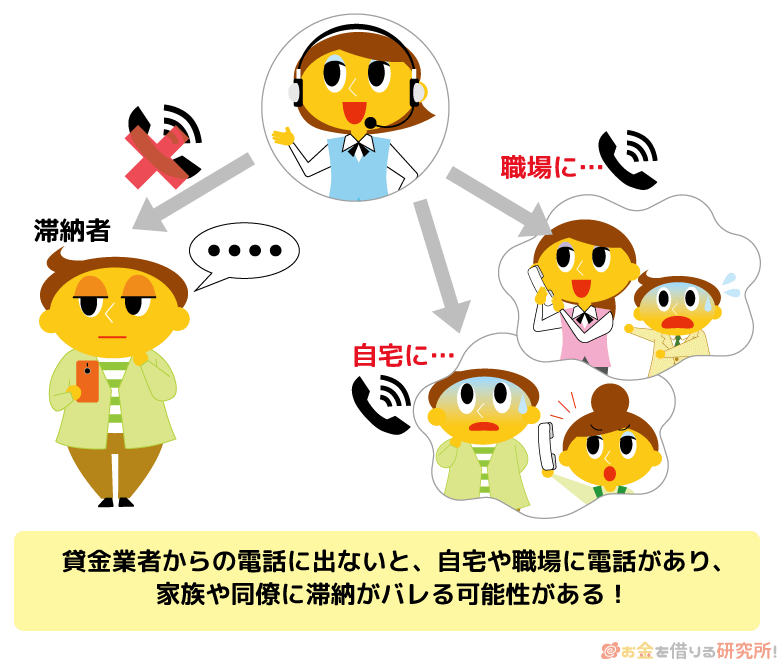

返済日までに入金がないと電話や書面での督促が行われるため、家族と一緒に暮らしている人はバレる可能性が高まります。

先ほど相談するだけでは根本的な解決にならないといいましたが、早めに連絡を入れて返済する意思を示せば、督促は待ってくれるでしょう。

反対に銀行や消費者金融から連絡が来ているのに対応しないと悪い印象を与えるだけでなく、連絡がつかなければ、自宅や会社に電話がかかってくることもあります。

確実に返済日を過ぎてしまう場合、もしくはすでに過ぎている場合は、状況を悪化させないためにも早めに相談をするようにしてください。

早めに相談すれば支払いを待ってもらえる?

繰り返しになりますが、返済遅れの多くは「うっかり入金を忘れていた」というケースです。そのため、はじめての延滞ならいきなり厳しく対応されることはありません。

例えば、「次の給料日まで待ってもらえれば返済できる」という場合は、延滞を謝罪し、入金予定日を伝えてください。そうすれば、入金予定日までは督促を待ってもらえるでしょう。

一部のカードローンはネットの会員ページからも入金予定日を一時的に変更できるので、どうしても今月は返済日に間に合わないというときは、電話やネットで入金予定日を変更すると良いです。

ただし、これまでに何度も延滞している場合は、支払いを待ってもらえない可能性が高いです。

銀行や消費者金融によっても対応は異なるので、「待ってもらえるのが当たり前」だと思ってはいけません。

加えて、督促の開始は待ってもらえても、遅延損害金が請求されたり、信用情報に延滞が記録されたりすることはあります。

支払いを待ってもらえても、延滞している状態であるということは覚えておいてください。

利息だけの返済にしてもらえることもある?

カードローン会社にもよりますが、相談すれば一時的に返済額を減額してくれることもあります。

手持ちのお金ではもともとの返済額を払えないというときは、減額してもらえないか相談しても良いでしょう。

ケースバイケースですが、利息のみの支払いにしてくれることもあるのです。

利息だけを返済していてもカードローンの借入残高はいっさい減らないので、一時しのぎの方法になりますが、まったく返済しないケースとは違って延滞扱いにはなりません。

ただ、これはあくまでも一時的な措置であって、ずっと利息だけの返済で良いわけではないので注意してください。

「カードローンの返済ができない!」というときに相談できる主な公的機関

カードローンの返済ができないときは、債務整理やおまとめローンなどの解決策がありますが、人によってどの方法がベストかは異なります。

すでにどの方法を選択するか決まっているのであれば良いですが、なかなか自分一人で決めるのは難しいですよね。

そんなときは、どのような解決方法があるのか、どの方法が自分に合っているのかを相談できる公的機関を利用すると良いでしょう。

銀行や消費者金融、または法律事務所に相談するよりも中立的な立場からのアドバイスを貰えます。

例えば、次のような機関ではカードローンの返済に関する相談ができます。

カードローンの返済相談ができる公的機関

- 日本貸金業協会

- 全国銀行協会

- 日本クレジットカウンセリング協会

日本貸金業協会

日本貸金業協会の貸金業相談・紛争解決センターでは、電話、FAX、郵便、来協で相談を受け付けています。

カードローンの返済に関する相談ができるほか、多重債務にならないための「貸付自粛制度」の申込受付もしています。

借り入れの状況や収入などを確認した上で、アドバイスや必要な情報をもらえるので、借金問題を解決するヒントを得られるでしょう。

また、必要な場合は、別の相談機関も紹介してくれます。

貸金業相談・紛争解決センター 相談窓口

| 電話番号 | 0570-051-051 |

|---|---|

| 受付時間 | 9:00~17:00(土・日・祝日、12/29~1/4を除く) |

| 公式ホームページ | https://www.j-fsa.or.jp/personal/contact/consultation_desk.php |

全国銀行協会

全国銀行協会では銀行と取り引きのある方を対象にカウンセリングサービスを実施していて、経済的な理由でカードローンなどの返済ができなくなった場合の相談を受けてくれます。

相談方法は電話、もしくは面談方式で、専門のカウンセラーや銀行業務に詳しい相談室の職員が対応してくれます。

また、専門のカウンセラー以外でも良い場合は、「カードローン相談・苦情窓口」で銀行カードローンの返済に関する相談も可能です。

銀行カードローンの返済に困っている方は、全国銀行協会の相談室を利用すると良いでしょう。

全国銀行協会相談室

| 電話番号 | 050-3540-7553(カウンセリングサービス) 050-3385-6098(カードローン相談・苦情窓口) |

|---|---|

| 受付時間 | 9:00~17:00(祝日、銀行休業日を除く) |

| 公式ホームページ | https://www.zenginkyo.or.jp/adr/ |

日本クレジットカウンセリング協会

日本クレジットカウンセリング協会は、クレジットカードのキャッシング、カードローンなどで多重債務になっている方向けの相談を受け付けています。

家計のカウンセリングも行ってくれるので、借金問題そのものだけでなく、家計管理の改善にも役立つでしょう。

電話で相談を受け付けているので、多重債務ほっとラインへ電話をかけてください。

多重債務ほっとライン

| 電話番号 | 0570-031640 |

|---|---|

| 受付時間 | 10:00~12:40、14:00~16:40(土・日・祝日、12/28~1/4を除く) |

| 公式ホームページ | http://www.jcco.or.jp/ |

カードローンの返済ができなくなる前に知っておきたい上手な返済のコツ

延滞する前なら借り換え・おまとめで返済の負担を軽減できますし、すでに滞納していてどうしても返済できない場合も債務整理であれば行えます。

ただ、債務整理をするとしばらくはローンを組んだり、クレジットカードを作ったりはできません。

そのため、債務整理は返済できない場合の最終手段だといえるでしょう。

このような状態にならないためにも、カードローンは計画的に利用することが重要です。

カードローンのリボ払いは毎月の返済金額が少ない分、完済に時間がかかり、最終的な利息の負担は大きくなりやすい特徴があります。

できるだけ繰上返済や一括返済をして、問題なく返済できているうちからカードローンの使い方を工夫してください。

借り換えやおまとめも100%審査に通る保証はないので、必要最低限の金額だけを借りて、できるだけサッと完済してしまうのが良いでしょう。

【まとめ】カードローンの返済ができないときは債務整理を検討!まずは無料相談をしよう

カードローンを返済できない場合の対処法について説明してきました。

アルバイトをしたり、家族に相談したりして何とかお金を工面できるに越したことはありませんが、返済の目処が立っていないなら債務整理を検討すべきでしょう。

債務整理をすれば借金が減額され、完済までの道筋をつけることができます。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

延滞する前なら借り換えやおまとめローンも有効ですが、審査があるので、返済能力が不十分だったり、返済に遅れが出ていたりすると厳しいです。

債務整理なら返済に遅れが出てからでも問題なく行え、自己破産に関しては減額どころか、借金の返済義務が免除されます。

「ケガや病気で働けず収入が途絶えた場合」「リストラなどで職を失った場合」「返しきれないほど多額の負債の場合」には、自己破産も選択肢の1つになるでしょう。

ただし、ほとんどの方は任意整理という比較的デメリットの少ない債務整理で問題を解決できています。

いきなりどの債務整理が自分に合っているかは分からないと思うので、まずは法律事務所が行っている無料相談を受けてはどうでしょうか?

どの債務整理が適しているか、どのくらい借金が減るのか、過払い金は発生しているのかなどを無料で相談できるため、実際に依頼するかはそれを確認してからでも遅くはありません。

メリットが大きい分、デメリットもあるので、債務整理に踏み切るかは無料相談を受けた上で慎重に判断してください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。