カードローンの契約には必ず審査があるため、審査基準を満たせなければお金を借りることはできません。

中には「消費者金融の審査は甘い」と考えている人もいるかもしれませんが、大手の審査通過率(成約率)は基本的に30%~50%程度です。

どのカードローン会社も必ずチェックする審査項目もあるので、審査に落ちた場合は、次の商品の申し込みを行う前に「どのような原因でカードローンの審査に落ちるのか?」を確認しておきましょう。

この記事では「何社も受けているのに、なぜか審査に通らない……」「審査に落ちた原因を知りたい!」という方向けにカードローンの審査に落ちる理由と審査に落ちたときの対処法についてまとめました。

また、審査落ちが不安な人のために申し込み時の注意点や商品選びのポイントも解説していきます。審査落ちの経験がある方、審査に不安を感じている方はぜひ参考にしてください。

目次

カードローンの審査に落ちても理由は教えてくれない

カードローンの審査に落とされてしまった場合、何が理由で審査に通らなかったのか知りたいですよね。

しかし、コールセンターに電話をしたとしても、審査落ちの理由を教えてくれることはありません。

これはどのカードローン会社でも同じだと考えてください。カードローンの詳細な審査基準は非公開であり、結果に関係なく、判断理由が開示されることはないです。

なぜ審査落ちの理由を教えてくれないのでしょうか?

審査落ちの理由を教えてもらえない理由のひとつは、カードローンの審査は複数の項目から総合的に判断しているからです。

カードローンの審査結果は年収や雇用形態のみで決めているわけではなく、そのほかの申し込み時に入力した内容や信用情報の登録内容、提出書類なども考慮したうえで総合的に融資の可否を判断しています。

そのため、基本的に審査落ちの理由をひとつに絞ることはできません。

また、審査結果の判断理由を申込者に開示した場合、虚偽の内容で再申し込みをして、審査に通ろうとする人も出てくるでしょう。このような不正を防ぐためにも審査結果の判断理由は非公開になっています。

審査結果の判断理由は教えてもらえないが、どのカードローンも審査でチェックする共通のポイントはあるぞ。カードローンの審査落ちにはいくつかのパターンがあるのじゃ。以下ではカードローンの審査に落ちる主な理由について説明していくぞ。

カードローンの審査に通らない理由は大きく分けるとこの3つ!

カードローンの審査で否決された理由を金融機関から教えてもらうことはできなくても、おおよそのあたりを付けることはできます。

カードローンの審査に落ちてしまう理由は、大きく分けると次の3つのうちのいずれかになるでしょう。

カードローンの審査に落ちる3つの理由

- 信用情報

- 返済能力

- 在籍確認

カードローンの審査は仮審査、本審査の順番で進みますが、本審査というのは提出された本人確認書類や収入証明書のチェック、在籍確認などがメインの作業になります。

基本的に年収や信用情報などは仮審査で見られるため、比較的早いタイミングで否決の連絡があったなら仮審査に通らなかった可能性が高いです。

審査の詳細は非公開なので、会社によって審査内容や手順が異なることもありますが、まずは「信用情報」と「返済能力」が原因で審査に落とされたのではないかを疑い、その後、「在籍確認」や「提出した書類」についても考えると良いと思います。

理由1 「信用情報」が原因でカードローン審査に落ちる

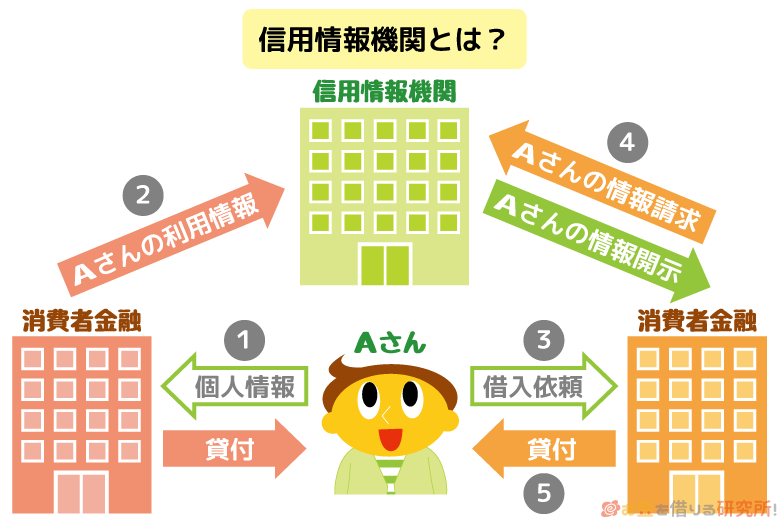

カードローンを扱っている会社は信用情報機関に加盟しています。これは消費者金融でも、銀行でも、クレジットカード会社でも共通です。

日本には日本信用情報機構(JICC)、シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)という3種類の指定信用情報機関が存在し、カードローン会社はいずれか1つ以上に加盟しているのです。

信用情報機関では、加盟している会社から共有されたクレジットカードや各種ローンの利用履歴が管理されています。

その中には、今契約している商品の情報だけでなく、過去の支払い履歴や債務整理の情報も含まれます。

カードローンの審査をする際には、それらの情報を確認して、過去に返済トラブルを起こしていないかが必ずチェックされるのです。

また、3社の信用情報機関は提携関係にあるため、債務整理などの返済能力の評価に大きな影響を与える情報は共有されています。

そのため、いずれかの信用情報機関に債務整理などの返済トラブルの情報が登録されていたなら、カードローンの審査に通ることはないでしょう。

カードローンの審査に通らない場合の対策については後述するが、信用情報が原因の場合、すぐに別のカードローンの申し込みを行うのはNGじゃぞ。どのカードローン会社も審査では申込者の信用情報をチェックするため、信用情報がブラックだと審査に通るのは難しいのじゃ。信用情報の保有期間は登録される情報によって異なるが、債務整理などの異動情報は5年間~10年間が目安になるぞ。カードローンの申し込みを行うのは、異動情報が自身の信用情報から抹消されてからにすべきじゃろう。

理由2 「返済能力」が原因でカードローン審査に落ちる

カードローンの契約には基本的に保証人や担保が不要です。

銀行などのカードローンでは保証会社を利用するケースもありますが、いずれの場合も、原則として申込者本人の安定した収入が必須です。そのため、十分な返済能力がなくても、カードローンの審査には落ちてしまいます。

過去に各種ローンやクレジットカードなどで延滞のトラブルを起こしたことがなく、信用情報に問題がないのであれば、返済能力が原因でカードローン審査に落ちてしまった可能性が高いです。

返済能力は申込者の収入や勤務先、雇用形態、他社借入状況などから判断されます。

カードローン会社によって審査の基準は異なりますが、「借りたお金を延滞することなく返済できるか?」は申込内容などを参考に判断されることになります。

「年収が高い人」や「収入が安定しているといわれる職業の人」は返済能力が高く評価される一方で、融資希望額に対して年収が低すぎたり、仕事を転々としていたりすると返済能力は低いと見なされます。

また、返済能力の評価には、他社借入の有無や家賃・住宅ローンの負担額、同一生計の家族の有無なども関係してきます。

つまり、安定した収入があっても、そのほかの支出によって返済に回せる十分なお金がないと判断されれば、カードローンの審査には通らないということです。

理由3 「在籍確認」が原因でカードローン審査に落ちる

繰り返しになりますが、カードローンの審査に通るためには申込者本人の安定収入が必要です。

収入の有無を確認するために給与明細書や源泉徴収票、確定申告書などの提出を求められるケースもありますが、カードローンの場合、「収入証明書なしだと申し込めない」というわけではありません。

カードローンの審査においては申込者の勤務先を確かめる「在籍確認」があり、勤務先の確認を行うことで、「毎月一定の収入を得ている」と判断します。

在籍確認は基本的に本審査で行われるので、仮審査後に否決の連絡があったなら勤務先の確認が取れなかった可能性もあるでしょう。

例えば、「申し込みフォームに記載されている職場に何度も電話をしたのに繋がらない」「電話は繋がったが勤めていることの確認が取れない」「休職中で安定収入があるとは判断できない」というケースでは審査には通りません。

最近では、大手消費者金融を中心に原則、在籍確認の電話なしのカードローンが増えていますが、その場合も提出書類などで勤務先を確認しています。

嘘の勤務先で審査を受けても必ずバレますし、「電話番号が間違っていた」「指定された書類を提出できない」なども審査に落ちる原因になるので注意してください。

申込条件を満たしていてもカードローン審査に通らない人の特徴

各カードローンには申込条件があり、それらを満たしていない場合、審査に通ることはできません。

しかし、それらの条件を確認した上で申し込みをしたのに、審査に落とされてしまった人もいるのではないでしょうか?

カードローン会社が公式ホームページなどに記載しているのは、あくまでも最低限満たすべき条件です。

そのため、申込条件を満たしているように思えても、以下のようなケースに該当するならカードローンの審査には落ちてしまうでしょう。

カードローン審査に通らない人の特徴

- カードローン申込時の信用情報に傷が付いている

- 延滞中のローンやクレジットカードの支払いがある

- 収入が安定しておらず返済能力が低い

- 在籍確認によって勤め先を確かめることができない

- 指定された書類の提出を行えない

- 他社借入が多く返済の見込みがないと判断された

- 新規融資で総量規制に抵触する可能性がある

- 虚偽の情報で申し込みを行った

審査基準は会社によって異なるものの、上記についてはどのカードローンにもあてはまると思って良いでしょう。

カードローンの審査に落とされてしまった人は、該当しているものがないかを確かめてみてください。

どのような人がカードローン審査に通らないのかについて以下で詳しく説明していきます。

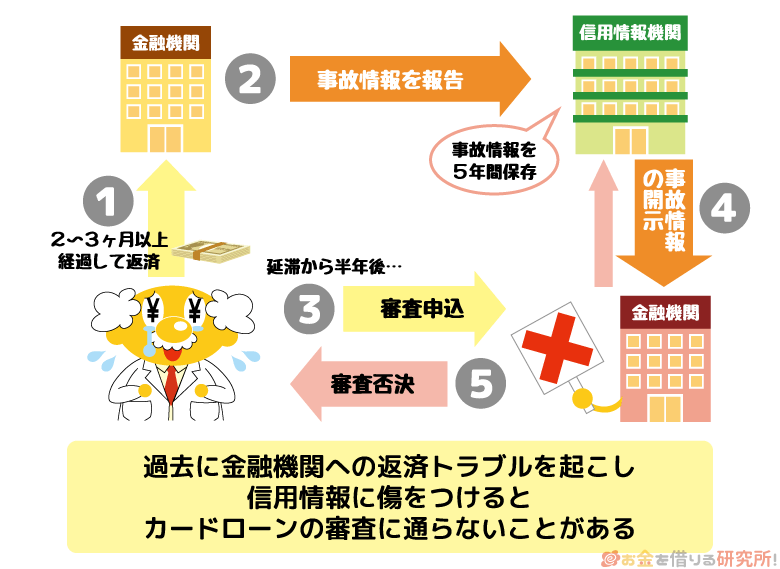

カードローン申込時の信用情報に傷が付いている

カードローンの審査を行う消費者金融や銀行などは信用情報機関に加盟していて、審査では申込者の信用情報を確認します。そのため、信用情報に傷が付いている状態だと、審査に通ることはほぼできません。

融資するかどうかは金融機関の判断に委ねられるため、絶対に通らないわけではないものの、過去に延滞や債務整理を行なっている人に対して積極的にお金を貸そうと思わないのは当然です。

「クレジットカード」「カードローン」「自動車ローン」「住宅ローン」「携帯電話・スマホの機種代金の分割払い」などは信用情報を利用しているため、それらで過去に返済トラブルがあったなら信用情報に傷が付いている可能性があるでしょう。

「信用情報に傷が付いている」とは、返済能力の評価に関係する延滞などの返済トラブルの情報(異動情報)が登録されている状態のことです。

「信用情報がブラックになっている」「ブラックリストに登録されている」などというケースもありますが、この場合、カードローンの審査に通る可能性は限りなく低いと思ってください。

具体的には以下のような内容が異動情報として扱われ、信用情報の評価に著しい影響を与えます。

信用情報がブラックになるケース

- 長期延滞(2ヶ月~3ヶ月以上)

- 債務整理(任意整理、個人再生、自己破産など)

- 強制解約

- 代位弁済

ちなみに、過払い金の返還請求自体は異動情報に該当しません。

ただし、請求先の金融機関に債務がある場合は債務整理の扱いになるので注意してください。過払い金返還請求は、完済している状態と債務の残っている状態で扱いが異なることを覚えておきましょう。

スマホの機種代金を分割払いする場合も、信用情報の登録内容は確認されるぞ。支払いは毎月の通信料や通話料などの請求と一緒になっていることも多く、スマホ代の支払いが遅れると機種代金の分割払いも延滞したことになるのじゃ。カードローンやクレジットカードの支払い遅れに比べて信用情報への影響を忘れやすいため注意してくれ。一方、公共料金やインターネットの通信料などは分割払いしているわけではなく、信用情報も利用していないので、たとえ滞納した経験があってもカードローンの審査に影響はないのじゃ。

延滞中のローンやクレジットカードの支払いがある

信用情報において異動情報として扱われるのは延滞期間が2ヶ月~3ヶ月以上になった場合です。そのため、短期間の延滞は異動情報に該当しません。

ただし、解消されていない延滞がある場合、カードローンの審査に通ることはないでしょう。延滞中でも借りられるカードローンは存在しないと考えてください。

短期間の延滞も信用情報への影響はありますし、延滞中のローンなどがある場合、まずは現在の支払い遅れを解消することが大切です。

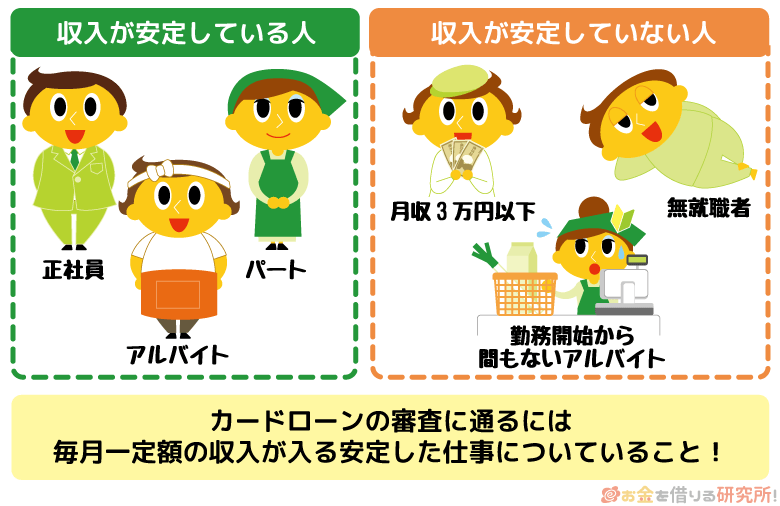

収入が安定しておらず返済能力が低い

カードローンの審査では本人に十分な返済能力があるかどうかを見られるため、収入があっても基準に達していないと判断され融資を受けられないケースもあります。

働いていて収入があるなら最低限の条件はクリアしていると考えられますが、審査に通るかどうかは別問題です。

「公務員は安定している」「個人事業主やフリーターは安定していない」といわれることも多いですが、特定の職業や就業形態だと審査に通らないということはありません。

もちろん、一般的に安定性が高いといわれるような仕事の方が審査で有利になるものの、どんな仕事でも審査通過は可能です。

ただし、単発のアルバイトを繰り返して生活している場合には安定性が低いと見なされ審査には通りにくくなるので注意してください。

単発バイト以外にも、夜の仕事や日雇い作業員は安定性に欠ける上、在籍確認が取れないこともあり審査には通りにくくなります。

特に非正規雇用や個人事業主、法人の代表者などは勤続年数も重要で、できれば勤続年数が1年以上だと安心でしょう。

正社員や公務員の方に比べて離職率が高い傾向にあるため、働き始めてすぐのカードローン申し込みだと審査に落とされてしまうことがあります。

在籍確認によって勤め先を確かめることができない

カードローンの審査では申込者の勤務先を確かめる「在籍確認」が行われます。

銀行カードローンや信販系カードローンなどでは電話で在籍確認をするケースが一般的で、担当者から「◯◯様をお願いできますでしょうか?」といったような電話がかかってきます。

本人が電話に代わるもしくは「◯◯は午後からの出社予定となっています。」など勤務実態の分かる返答があれば在籍確認が取れたことになります。

一方で、電話が繋がらなかったり、働いていることの確認ができる返答を得られなかったりすると審査には通りません。

また、派遣社員の方に多いのですが、派遣元では登録している社員への取り次ぎをしないケースがあり、在籍確認できないこともあります。

あらかじめ勤務先の担当者に事情を伝えておくか、金融機関の担当者に電話以外の方法で勤務先を確認してもらえないかを相談しておくと良いでしょう。

ちなみに、在籍確認の電話でカードローンの申し込みを職場に知られる可能性は低いです。申込者のプライバシーには十分に配慮してくれ、第三者に具体的な用件を伝えることはありません。

カードローン審査における在籍確認の方法や会話内容については以下の記事で詳しく紹介しています。

カードローンの在籍確認の電話では何を聞かれる?在籍確認の内容と周りにバレないための注意点

指定された書類の提出を行えない

カードローンの申し込みには本人確認書類や収入証明書の提出が必要です。カードローン会社や審査内容、手続き内容によっても必要な書類は変わってきますが、指定された書類の提出を行えない場合も審査に通ることはありません。

また、提出した書類に不備があっても再提出となります。いつまで経っても再提出しなかったり、指定した書類を用意できなかったりしてもカードローンの契約は行えないため、カードローン会社からの案内を確認のうえ、必要書類を準備してください。

加えて、申込内容と提出書類で確認された情報が異なるケースも審査に落ちる可能性があります。

例えば、申し込みフォームに入力した年収と収入証明書に記載されている金額が大きく違う、勤務先や年齢などに齟齬がある場合などが挙げられます。

よくあるのは審査に通りたくて年収を多めに申告したというケースです。

申し込みフォームの入力内容を鵜呑みにはせず、在籍確認や提出された書類でも真実かどうかは確認されます。小さな嘘でもバレれば、信用を失い審査に落ちるので、正確な情報で申し込むことを心がけてください。

「本人確認書類の有効期限が切れている」「本人確認書類に現住所が記載されていない」「結婚して氏名が変わっている」「現在の職場での収入を証明できる書類がない」「収入証明書が前年度のものしかない」などのケースでは、追加で書類の提出を求められるケースもあるじゃろう。提出した画像データが不鮮明な場合は、再度撮影して、提出すれば問題ないが、別の書類を用意しなくてはいけないケースもあるから注意するのじゃ。

他社借入が多く返済の見込みがないと判断された

申込者の返済能力を判断するうえでは、収入に加えて、他社借入状況も重要になります。

ほかのカードローンやクレジットカードキャッシングなどの利用がない人は気にしなくて大丈夫ですが、他社借入がある場合、借入残高の分だけ返済能力は低く評価されます。

他の会社からの借り入れがあるなら、毎月の収入の中で自由に使えるお金は少なくなります。

新たに融資をすることで返済能力を超えてしまう可能性があると判断されれば、毎月一定の収入があってもカードローンの審査には通りません。

他社借入状況は信用情報で確認でき、審査を行う金融機関は正確な金額を把握可能です。

他社借入残高はカードローンの申し込み時に自己申告しますが、本来の金額より低く申告してもバレるので正確な金額を申告するようにしましょう。

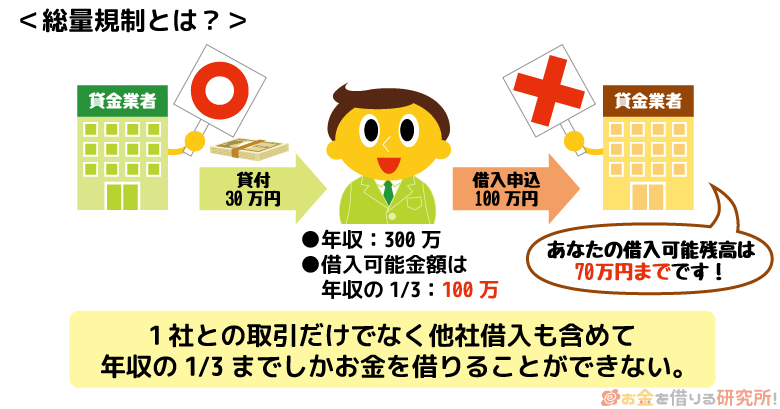

新規融資で総量規制に抵触する可能性がある

消費者金融のカードローンやクレジットカード会社のキャッシングサービスは総量規制の対象になります。総量規制は貸金業者に適用される年収の1/3超の融資を原則禁止するというルールです。

前述のとおり、他社借入はカードローン審査に落ちる原因のひとつですが、総量規制の基準額を超えている場合、法律上においても、新規で融資を受けることはできません。

総量規制は貸金業者側が守らないといけないルールであり、悪質な法律違反については業務停止などの厳しい処分が待っています。

年収の1/3に達しないかは自分自身でもチェックできるため、もし総量規制に抵触するなら申し込みを控えましょう。

総量規制は消費者金融やクレジットカード会社などの貸金業者での借入残高を合計し、その金額に新たなカードローン契約で希望する限度額を足すことによって確認してください。

その額が年収の1/3を超えていると総量規制によって審査に通ることはありません。

カードローンの審査で他社借入として申告するものについては以下の記事で解説しています。

カードローンの他社借入件数とは?他社からの借入金額や借入残高の申告について

総量規制の基準額を超えていなくても、複数社から借り入れがある状態はカードローンの審査に通りづらいぞ。他社借入件数に関しては法律による基準はないものの、3件を超えていると多重債務と判断される可能性が高いじゃろう。借入件数もカードローンの審査結果に影響するため注意してくれ。

虚偽の情報で申し込みを行った

カードローンの審査では、申込内容をそのまま鵜呑みにするわけではありません。

審査結果に直接関係するような情報は信用情報や提出書類、電話連絡などで確認しており、申込内容と異なる部分があり、虚偽の情報での申し込みと判断されれば審査に落ちるでしょう。

申し込み時の入力ミスの場合、基本的に電話などで確認があったタイミングで修正すれば大丈夫です。

その一方で、審査を有利に進めるための嘘だと思われるとそのまま審査に落ちてしまいます。

入力ミスが原因で審査に落ちるケースもないとはいえないため、年収や勤務先、雇用形態、他社借入金額などで嘘をつかないというのはもちろんのこと、申し込みを完了する前に入力内容に間違いがないかも見直すようにしてください。

審査落ちを防ぐためのカードローン申し込み時の注意点

カードローンの審査落ちを防ぐための申し込み時の注意点や申し込みの前に知っておくべきポイントについてまとめました。

カードローンの申し込みを行うタイミングでは、以下の点を意識しましょう。

審査落ちを防ぐためのカードローン申し込み時の注意点

- カードローン会社のお試し審査を受けてみる

- カードローンの申込内容に誤りがないかをよく見直す

- 必要最低限の希望金額で申し込みをする

- 期間を空けずの連続での申し込みは控える

- 収入証明書などの必要書類を事前に準備しておく

- ほかのローンの延滞中に申し込みを行わない

- クレジットカードなどでクレヒスを育てておく

カードローン会社のお試し審査を受けてみる

多くのカードローン会社は借入診断(お試し審査)で、「お金を借りられるか?」を簡易的に診断できるようになっています。

限られた項目での診断になり、実際の審査結果と異なるケースもありますが、基本的な条件を満たしていることのチェックができるので、必ず診断結果を確認してから申し込みましょう。

借入診断で入力する項目は主に「年齢」「年収」「他社借入」の3つです。

もし借入診断で「融資不可」または「判定不能」といったような結果が出たなら、審査に通ることはないと考えてください。

事前に借入診断を行えるカードローンや診断結果が良くても実際の審査に落ちてしまうケース、診断結果から考えられる審査に通らない原因などについては以下の記事で解説しています。

カードローンのお試し審査(お借入診断)で審査の不安を解決!実際の審査に落ちるケースも解説

カードローンの申込内容に誤りがないかをよく見直す

カードローンの審査では、返済能力があるかどうかはもちろんのこと、「お金にだらしなくないか」「しっかりと返済を行ってくれる信用に足る人物か」も重要になります。

そのため、申込内容にいくつも誤りがあれば、金融機関から信用されず融資も受けられないでしょう。必ず申し込みを確定する前に入力内容に間違いがないかを確かめてください。

入力内容は本人確認書類や収入証明書の記載内容、在籍確認や信用情報の照会結果とも照合されます。嘘が審査落ちの原因になるのは当然ですが、勘違いや入力ミスも審査結果に影響する可能性があるので注意しましょう。

審査の担当者が入力内容に誤りを発見した場合、電話などで申込者本人に確認を取ってくれるケースもありますが、勤務先や連絡先などの重要な情報が間違っていると一発で審査落ちになるかもしれません。

カードローンの申し込みをするときにはスマホや書類で正確な情報を確認しながら入力し、入力内容を送信する前に最低一回は見直しを行ってください。

必要最低限の希望金額で申し込みをする

カードローンは契約した限度額の範囲で繰り返し借り入れできるタイプのローン商品ですが、その限度額は金融機関側が審査によって決定します。

そのため、申し込み時に申告する希望金額よりも高くなることもあれば、低くなることもあります。

カードローンの審査に落ちてしまった方は、「必要以上に高い限度額を希望しなかったか?」を思い出してみてください。

年収に対して高すぎる限度額を希望していた場合や多額の他社借入があるのにさらにまとまった金額を借りようとしていた場合には、「返済計画を立てられない人物」と見なされてしまうかもしれません。

現在の収入や他社借入の状況を踏まえた上で、必要最低限の限度額でカードローンの申し込みをしましょう。

基本的にカードローンの限度額は契約後に増額可能です。まずは必要最低限の限度額で契約することを優先して、どうしても足りないケースやもしもに備えて余裕のある限度額に変更したいときは、あとから増額の審査を受けることをおすすめします。

期間を空けずに連続での申し込みは控える

中には「何社も審査を受ければ、1社くらいは貸してくれるだろう」と考えて、いくつものカードローンに申し込みをした人もいるかもしれません。

しかし、複数のカードローンを同時に申し込んだり、期間を空けずに連続で申し込んだりするのはNGです。

カードローンの申込履歴は信用情報に一定期間残ります。申込履歴が信用情報に登録されるのは6ヶ月間だけですが、何件もの記録が載っていると「かなりお金に困っているな……」「融資するのにはリスクがある」とマイナスの印象を与えてしまいます。

このような多数の申込履歴の影響で審査に通りづらい状態は「申し込みブラック」と呼ばれます。もし2社、3社と審査に落ちているなら、申し込みブラックを避けるために、前回の申し込みから6ヶ月以上の期間を空けるようにしてください。

収入証明書などの必要書類を事前に準備しておく

カードローンの審査では収入証明書が必要になるケースもあります。申し込み時には年収も申告しますが、審査の内容に応じて提出を求められるので、事前に用意しておくとスムーズでしょう。

例えば、「1社から50万円超を借りる場合」や「複数社から100万円超を借りる場合」は収入証明書による返済能力の確認が法律上必須です。

また、これらに該当しないケースでも、安定収入の有無を確認するために給与明細書や源泉徴収票、確定申告書などの提出を求められることがあるので注意してください。

特に他社借入がある場合は、新規融資で総量規制に抵触する可能性もあり、正確な年収を把握するのに収入証明書をチェックされるケースが多いです。

指示された書類を提出できない場合、カードローンを契約できないため、現在の収入を証明できる書類を手元に準備しておきましょう。

ほかのローンの延滞中に申し込みを行わない

カードローンの審査では信用情報が確認されますが、そのタイミングで他社のローンやクレジットカードの利用状況も把握されます。

例えば、他社でローンを延滞していることなども分かるため、延滞中はカードローンの申し込みを行わないようにしましょう。

少額であっても、短期間であっても、他社のローンで返済に遅れがでている場合、カードローンの審査に通ることはありません。

カードローンの申し込みをする前に、延滞を解消するようにしてください。

延滞が信用情報に事故情報として登録されるのは2ヶ月~3ヶ月以上になったタイミングです。ただし、2ヶ月未満なら信用情報に影響がないわけではありません。

短期間でも延滞にはさまざまなデメリットがあるので、できるだけ早く延滞を解消しましょう。

クレジットカードなどでクレヒスを育てておく

クレジットヒストリー(クレヒス)は、信用情報期間に登録されているクレジットカードや分割払い、各種ローンの利用履歴のことです。

信用情報の評価においてもっとも重要なのは「債務整理などの異動情報の記載がないこと」です。ただし、「これまでにクレジットカードやローンなどの利用があるか?」「返済期日に遅れることなく支払いできているか?」なども評価の対象になります。

また、信用情報に記録がいっさいない状態も良くありません。20歳前半までなら信用情報に履歴がなくても不自然ではありませんが、30代や40代以降でクレジットカードの利用やスマホの分割払い、自動車ローンなどの情報が何も登録されていない人は要注意です。

カードローンの審査を行う担当者は「理由があってクレジットカードやローンを利用できなかったのでは?」と債務整理などを疑い、審査に悪影響を与えるケースもあります。

そのため、カードローンに比べて契約しやすいクレジットカードを一定期間使用するなどして、信用情報に支払いの実績を作りましょう。

毎月、支払いを継続していけば信用情報にその記録が登録されていくので、信用情報にクレヒスがまったく登録されていないスーパーホワイトの状態から脱却が可能です。

信用情報に傷がつくような返済トラブルがあっても、問題の解決後、5年~10年でそれらの記録は削除されるぞ。ただし、異動情報が登録されている期間中はローンやクレジットカードなどの契約は難しく、それらの記録が削除される頃には、信用情報には何も登録されていないホワイトな状態になるのじゃ。「ローンなどをこれまでに利用した経験がないのか」もしくは「利用できない状態だったのか」は金融機関目線だと分からないため、信用情報の照会でクレヒスを確認できない人を敬遠するケースもあるのじゃ。

カードローンの審査に落ちないための対策

一度カードローンの審査に落ちた場合は、可能な範囲で審査対策を行ってから、別の商品に申し込むようにしましょう。カードローンの審査に落ちないための対策についてまとめました。

カードローンの審査に落ちないための対策

- 属性情報などの状況を改善する

- 信用情報の登録内容を確認する

- 他社借入残高を減らしておく

カードローンの詳細な審査基準は非公開である以上、ひとつずつあたりをつけて改善していくしか方法はないじゃろう。ただし、カードローンの審査内容は、商品ごとに大きく異なるわけではないぞ。どのカードローンでも審査でチェックするポイントに大きな違いはないのじゃ。一度審査に落ちたなら、冷静に「何が原因で否決されたのか?」「申し込みの前に改善できる部分はないか?」を考えるのじゃ。

属性情報などの状況を改善する

カードローンの審査ではさまざまな項目がチェックされますが、返済能力の有無を判断する際のベースとなるのは属性情報です。

属性情報とは申込者の年収や勤務先、雇用形態、勤続年数、住居形態、居住年数、同一生計家族の有無などの個人の属性に関する情報を指します。

これらの属性情報に変化があれば、カードローンの審査結果が変わるかもしれません。

年収は審査結果への影響が大きい部分ですが、収入を増やすのは、なかなか簡単ではないですよね。

そこで簡単にできる属性情報の改善として「勤続年数と居住年数が1年を超えるのを待つこと」をおすすめします。

勤続年数や居住年数が1年未満の場合、生活、収入が安定していないと見なされる可能性があります。特に勤続年数が1年未満で、なおかつ、アルバイトなどの非正規雇用の方は勤続年数による影響が大きいでしょう。

信用情報の登録内容を確認する

「どこの審査にも通らない……」という人は、信用情報の登録内容が原因になっているケースもあります。

信用情報の登録内容は必ず確認されるため、長期延滞や債務整理、強制解約などの金融事故の情報(異動情報)が登録されている場合、基本的にどのカードローンの審査にも通ることはありません。

契約の可否を判断するのは金融機関ですが、異動情報が登録されているブラックな状態では、「十分な返済能力や信用力を有していない」として審査に落ちる可能性が高いです。

過去の延滞が信用情報に残っているケースもあるので、心配な方は、開示手続きによって自身の登録内容を確認すると良いでしょう。自分自身の情報に関しては、各信用情報機関の公式ホームページなどから開示の手続きが可能です。

すでに解決済みの問題であれば、一定期間の経過で情報は自動的に削除されます。削除されるまでは申し込みを控えて、信用情報が回復してから審査を受けるようにしてください。

他社借入残高を減らしておく

カードローンやクレジットカードキャッシングなどの利用がある方は、その利用残高を減らしておくのも効果的です。

返済能力の評価は収入だけでなく、他社借入の有無も大きく影響します。毎月一定の収入を得ていても、他社借入のせいで「十分な返済能力がない」と判断されるケースもあるので注意してください。

再度審査を受ける前に「できるだけ返済を進めて、借入残高を減少させておく」「利用予定のないカードローンやキャッシング枠は解約しておく」などの対策を行いましょう。

【審査落ちの経験がある方向け】カードローン選びのポイント

過去に審査落ちの経験がある方や審査に不安を感じている方向けにカードローン選びのポイントを紹介していきます。

繰り返しになりますが、カードローンの審査に落ちても、その理由を教えてもらうことはできません。次に申し込むカードローンをなんとなくで決めていると、連続で審査に落ちてしまうケースもあるでしょう。

そのようなケースを防ぐためにも以下のポイントを意識して、次に審査を受けるカードローンを選んでください。

審査落ちを防ぐためのカードローン選びのポイント

- 審査通過率が良好なカードローン会社を選ぶ

- 審査に落とされた経験があるカードローン会社は避ける

- 審査の難易度を意識して、厳しいところは避ける

- 複数の借り入れがあるならおまとめローンも候補に入れる

審査通過率が良好なカードローン会社を選ぶ

カードローン会社の中には「審査通過率(成約率)」を公開しているところもあります。一度審査に落とされてしまった人はできるだけ審査通過率が良好なカードローンを選ぶのがおすすめです。

審査通過率を公開しているのは大手消費者金融が中心で、通過率の高いカードローンはおよそ40%となっています。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

銀行カードローンについては審査通過率が公開されていませんが、これらのカードローン会社よりも審査が厳しくなると思ってください。

もし審査に落ちたのが銀行なら、上記のようにデータが公開されていて、一定以上の審査通過率がある大手消費者金融カードローンを選びましょう。

実際、全銀協の発表した資料によると銀行カードローン利用者のうち審査落ちを経験しているのは7.7%だそうです。(※ 銀行カードローンに関する消費者意識調査に関する報告(平成30年1月18日)より)

つまり、銀行カードローンの審査に通過できる人は、消費者金融や別の銀行の審査ではほとんど落ちていないのが現状なのです。可能性がゼロではありませんが、過去に審査落ちしている人は、できるだけ通過率の高いカードローンから申し込みを検討しましょう。

審査に落とされた経験があるカードローン会社は避ける

基本的には一度審査に落とされていても、2回、3回と申し込みをして、再度審査を受けることはできます。そのときに前回よりも返済能力が上がっていたのであれば、十分に審査通過の可能性はあるでしょう。

しかし、カードローン会社側の審査基準は一緒なので、2回目以降の申し込みも結果は変わらないかもしれません。

そのため、一度審査に落ちたカードローンへの再申し込みは避けるのが無難な選択です。カードローン会社が変われば審査基準も変わるため、同じ会社の審査を受けるよりも可能性があります。

銀行カードローンの審査を受ける場合は保証会社も確認しておくと良いじゃろう。同じ企業が複数の銀行カードローンの保証会社を務めているケースも多いぞ。審査基準は商品によって異なるものの、審査は保証会社も行うため、過去に否決されている保証会社はできるだけ避けるべきじゃな。主な銀行カードローンの保証会社については以下の記事でまとめているので参考にしてくれ。

銀行カードローンの保証会社とは?都市銀行、ネット銀行、地方銀行の保証会社を一覧で紹介

審査の難易度を意識して、厳しいところは避ける

どのカードローン会社も詳細な審査の基準などは公開していません。そのため、正確に審査の難易度をはかることはできませんが、一般的に審査が厳しいといわれているようなカードローンへの申し込みは避けてください。

再度申し込みをするのであれば、前回と同じくらいの難易度もしくは少し難易度を下げましょう。

例えば、消費者金融に比べて、銀行や労働金庫、信用金庫などの金融機関のカードローン、クレジットカード会社が扱う信販系カードローンは審査が厳しいといわれています。

実際、「前年度の年収が200万円以上」「同一の職場での勤続期間が1年以上」「学生の申し込みは不可」などの消費者金融にはない条件がある商品も多いです。

消費者金融の審査も甘いわけではありませんが、審査に不安がある場合は、銀行カードローンや信販系カードローン以外をおすすめします。

もし大手消費者金融カードローンの審査に通るのが難しいなら、あわせて中小規模の消費者金融も検討してみましょう。

複数の借り入れがあるならおまとめローンも候補に入れる

借り入れの目的が他社への返済で、複数のカードローンを利用している場合、新規で別の商品を契約するのではなく、おまとめローンによる借り換えも考えましょう。

複数社からの借り入れを1社にまとめることで、返済の管理が楽になるだけでなく、毎月の返済額や金利が下がる可能性もあります。

一般的に、他社への返済はカードローンの利用目的としては歓迎されません。しかし、おまとめローンは他社で借入残高がある人向けの商品なので、利用目的を理由に否決されることもないため安心してください。

借入件数が1件のみであれば、借り換え向きの銀行カードローンの利用も効果的ですが、他社借入や収入の状況によっては審査通過が難しいでしょう。

おまとめローンのメリットやデメリット、返済負担が軽減される仕組みについては以下の記事で詳しく解説しています。

おまとめローンとはどんな仕組み?メリット・デメリットとオススメのおまとめローンを紹介

どうしても審査に通らない!カードローン以外で問題を解決するには?

「カードローンの審査に落ちてしまって、どこからもお金を借りられない……」という場合は、別の方法で問題を解決できないかを検討してみましょう。

カードローン以外にもお金を借りる方法はありますし、借りずに現金を用意することも可能です。

例えば、以下のような方法でもお金を工面できます。

カードローン以外の問題の解決方法

- クレジットカードにキャッシング枠を設定する

- フリマアプリなどで不用品を売却する

- 後払いアプリを利用する

カードローン以外のお金を借りる方法には「質屋」「生命保険の契約者貸付」「勤務先の従業員貸付」などもあるぞ。ただし、これらの方法は「毎月一定の収入があれば利用できる」というわけではないのじゃ。質屋であれば担保になるブランド品が必要で、契約者貸付は解約返戻金のある生命保険に加入していること、従業員貸付は勤務先に制度があることなどが最低限の条件になってくるぞ。以下では比較的利用しやすい解決策を紹介していくので、自分にあった方法を探してくれ。

クレジットカードにキャッシング枠を設定する

クレジットカードの中にはキャッシング枠を設定できる商品もあり、カードローンと同じように利用可能枠の範囲内でお金を借りられます。

クレジットカードの発行時にキャッシング枠を付けなかった人も、あとから設定できるので、必要に応じてWebの会員専用ページなどから手続きしてください。

キャッシング枠の追加には審査があります。すでに持っているクレジットカードでもキャッシングの利用が認められないケースもありますが、審査ではショッピング枠の利用状況も考慮されます。

そのため、普段のクレジットカードの利用に大きな問題がなければ、その点がキャッシングの審査でプラスになるケースもあるでしょう。

一方で、借入専用のカードローンと比較すると「低い金利が適用されづらい」「最大限度額が低い」「クレジットカードの利用可能枠に影響する」などがデメリットとして挙げられます。

カードローンとクレジットカードキャッシングの違いについては以下の記事を参考にしてください。

クレジットカードのキャッシングとカードローンの違いとは?7つの項目で徹底比較!

フリマアプリなどで不用品を売却する

カードローンやクレジットカードキャッシングの審査に通りづらい場合は、フリマアプリなどで不用品を売却するというのも選択肢のひとつになるでしょう。

フリマアプリなら質屋と違ってブランド品や貴金属、ジュエリーなどがなくても不用品を現金に変えられます。

その一方で、高く売れるものがなければまとまった金額を手にするのは難しいですし、出品や発送の手間もかかります。

また、アプリ上の売上金を現金化するのに時間がかかるケースもあるので、今すぐに現金が必要というケースには向きません。

スピードを重視するのであれば、不用品をリサイクルショップに持ち込むことも検討してください。

後払いアプリを利用する

「買い物したいけど、手元に現金がなくて困っている」という場合は、後払いアプリの利用もおすすめです。

後払いアプリであればクレジットカードを持っていない人も、すぐに買い物ができて、通常、利用金額は翌月末までの支払いになります。

また、後払いのサービスの利用にも審査はありますが、カードローンやクレジットカードなどの審査と違って基本的に信用情報は確認されません。

例えば、後払い機能が付いているプリペイドカードの場合、これまでの入金(チャージ)や決済の履歴、そのほかサービスの利用状況、年齢などを参考に審査が行われます。

無条件で後払いできるわけではないものの、カードローンやクレジットカードなどに比べて利用しやすいでしょう。

後払いアプリについては以下の記事で紹介しているので、詳しくはそちらも参考にしてください。

後払いアプリ一覧!審査なし・本人確認なしで今すぐ使えるサービスはある?

一定の条件を満たす場合は、国からお金を借りる公的な貸付制度を利用できるケースもあるぞ。民間の金融機関と違って、利益を目的にしていないため、無利子もしくは非常に低い金利で融資を受けられるのが特徴じゃ。まずは住んでいる自治体のホームページなどでどのような制度があるかを確認してみると良いじゃろう。

カードローンの審査落ちに関するよくある質問

一度審査に落ちたカードローンに再申し込みしても大丈夫?

一度審査に落ちたことがあるカードローンでも、再度申し込みを行うことで、審査に通るケースもあります。

ただし、申込者の返済能力に変化がなければ、基本的に審査結果も変わりません。

また、カードローン会社によっては、前回の審査から6ヶ月以内の再申し込みを原則禁止としているケースもあるので注意してください。

前回の審査から期間が空いていない場合、年収や勤務先、雇用形態、他社借入状況などが変わらないケースも多いでしょう。

一度審査に落ちたカードローンを再申し込みで契約するのは難しいため、お金を借りる必要があるときは、別商品への申し込みがおすすめです。

カードローンの審査に落ちた履歴はいつまで残る?

消費者金融やクレジットカード会社、銀行などは信用情報機関に加盟しています。

信用情報にはローンやクレジットカードなどの契約内容や利用状況が登録されていますが、カードローンの審査に落ちた履歴も一定期間は残ります。

ただし、実際には審査落ちの履歴が残るわけではありません。

信用情報を照会することで分かるのは「カードローンの申し込みを行ったこと(審査のために信用情報が確認されたこと)」や「契約の内容」などです。

例えば、申し込みの記録があるにも関わらず、契約を行っていなければ、審査に落ちたのだと判断されるでしょう。

カードローンの申込履歴が信用情報に登録される期間は6ヶ月です。

5年以上登録される異動情報(金融事故の情報)に比べると登録期間は短いですが、多数の申込履歴が信用情報に載っている状態は審査に通りづらいため注意してください。

審査落ちの心配がないカードローンはある?

どんなカードローンにも審査はあり、申込者の返済能力を厳しくチェックしたうえで、契約の可否や契約金額を判断しています。

そのため、審査落ちの心配がないカードローンというのは存在しません。

一般的には銀行カードローンの審査は厳しく、消費者金融の審査は甘いといわれることもあります。

しかし、審査が甘ければ、貸し倒れの発生率が高くなりますし、消費者金融などの貸金業者が対象となる貸金業法では返済能力の調査も義務付けられています。

審査基準はカードローン会社により異なりますが、誰でも借りられるようなカードローンはないと思ってください。

また、「審査が甘い」という文言で広告を行っているのは違法業者の可能性が高いです。

「審査の甘いカードローンって本当にないの?」という方は、以下の記事も参考にしてください。

審査が甘いカードローンはある?審査に通りやすいカードローンの探し方

カードローンの審査落ちは他社の審査にも影響する?

基本的にカードローンの審査落ちが他社の審査に対して直接的に影響することはありません。

ただし、カードローンの審査では信用情報が確認されて、そのタイミングで過去6ヶ月のクレジットカードやローンなどの申込履歴が分かります。

短期間に複数の商品の審査を受けている場合、金融機関から返済能力を疑われ、審査に通りづらい状態になるケースがあります。

また、連続でカードローンの審査に落ちているケースでは、審査に通らない何かしらの原因があると考えられます。

まずは審査に落ちる要因がないかを見直して、可能な範囲で審査対策を行いましょう。

特に2社、3社と連続で審査に落ちている方は、次の申し込みをより慎重に判断してください。

正社員でもカードローンの審査に落ちることはある?

パートやアルバイトで働く方、個人事業主や企業の経営者の方に比べて、正社員として働く人は収入が安定していて、カードローン審査においては有利だといわれています。

ただし、カードローンの審査ではさまざまな項目がチェックされ、総合的に契約の可否が判断されます。

そのため、収入が安定していても、そのほかの項目が原因で審査に落ちるケースはあるでしょう。

例えば、「年収に対して他社借入金額が多い」「就職・転職したばかりで勤続期間が短い」「過去にクレジットカードやローンの支払いに遅れがあった」などのケースでは、雇用形態・労働形態に関係なくカードローンの審査に通りづらいです。

一方、パート・アルバイトなどの非正規雇用で働く方や個人事業主などの事業所得者の方も、安定した収入があって、そのほかの審査項目にも問題がなければ、十分にカードローンの審査に通る可能性はあるでしょう。

雇用形態・労働形態は収入の安定性を判断するうえで重要な項目のひとつですが、それ以外にもさまざまな項目がチェックされると思ってください。

カードローンの審査に年収の基準はある?

カードローンの申し込みに「安定した継続収入」は必須ですが、具体的な年収の基準は設けられていないケースがほとんどです。

そのため、「年収が~万円以下だと審査に落ちる」ということはありません。

審査では年収以外の項目もチェックしており、複数の項目から総合的に返済能力の有無を判断しています。

実際、大手消費者金融のアコムでは契約者の年収に関するデータを公開していて、およそ4人に1人は年収200万円以下となっています。(アコム 2024年3月期第3四半期「データブック」より)

一部の銀行や労働金庫のカードローンの場合、「前年度の年収が150万円~300万円以上であること」などの条件を設けているケースもありますが、そのような条件がなければ100万円程度の年収でも審査に通る可能性はあるでしょう。

ちなみに、カードローンの審査における収入は給与所得や事業所得を指し、仕事以外で得たお金(仕送りや宝くじの当選金など)は含みません。

審査結果は他社借入や希望の融資額にも左右されるものの、毎月一定の収入を安定して得ているなら十分に審査通過は可能です。

【まとめ】カードローンの審査に通らないときは原因を考えることが重要!審査対策をしてから次の申し込みをしよう

カードローンの審査に落ちる原因は「返済能力不足」「信用情報の問題」「高額な他社借入」「提出書類の不備」「在籍確認の結果」などさまざまです。

審査の基準はカードローン会社によって異なりますが、原因を解消しなければ、別の商品の審査にも通らないケースがあるので注意してください。

カードローンの審査に落ちた場合、まずは原因を考えるようにしましょう。

可能なら次の申し込みを行う前に「他社借入を減らす」「信用情報を確認する」「属性情報の改善を試みる」などの対策をしておけば、審査通過の可能性を上げられるケースもあります。

また、大手消費者金融カードローンの審査通過率(成約率)は30%~50%ほどで、銀行カードローンや信販系カードローンはさらに低い数字になるといわれています。

詳細な審査基準についてはどこも非公開ですが、審査落ちの経験がある方や審査に不安を感じている方は、審査が厳しいといわれるところは避けるべきでしょう。

信用情報にはカードローンの申込履歴も残るため、何も考えずに連続で審査を受けるのはおすすめしません。

短期間に複数のカードローンの申し込みを行っていると審査に通りづらい「申し込みブラック」と呼ばれる状態になることもあります。

この記事で紹介したカードローンの審査に落ちる原因や審査に通るためのポイントを確認のうえ、次に申し込む商品を慎重に検討してください。

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。