必要なときにお金を借りるならカードローンが便利ですが、カードローンの審査を受けるときには、本人確認書類や収入証明書などの書類を用意しないといけません。

本人確認書類は運転免許証や健康保険証でOKなのですぐに準備できますが、収入証明書に関しては、すぐに用意できないという人もいるのではないでしょうか?

働き始めたばかりで給与の振り込みがまだの方、給与明細書を紛失してしまった方、給与明細書が紙ではない方などもいますよね。

そのような方には、収入証明書不要のカードローンがおすすめです。

本人確認書類については必須ですが、収入証明書はなくても申し込めるカードローンがあるのです。

この記事では収入証明書なしでも申し込めるカードローンについて説明していきます。

どのカードローンを選ぶと良いのか、なぜ収入証明書不要で審査ができるのか、どのようなときに収入証明書の提出を求められやすいのかなどについてまとめました。

収入証明書不要のカードローンを探している方は、ぜひ申し込みの参考にしてください。

目次

カードローンが収入証明書不要でも審査できるのはどうして?

これまでカードローンを利用したことのない人は、「どうして収入証明書不要で審査できるの?」と不思議に思いますよね。

カードローンの契約では申込者に安定した収入があるかを審査されますが、どうやって収入証明書なしで審査をするのでしょうか?

カードローンというのは担保や保証人なしで申し込める少額融資向けの商品です。担保や保証人が不要ということもあり、申込者の収入がとても重要になります。

ただ、収入については収入証明書などの書類以外でも確認することが可能です。

まず、申し込みフォームでは年収と勤務先を申告しますし、本当に働いているかは在籍確認(勤務先への電話連絡)でチェックされます。

特に在籍確認はカードローンの審査において重要で、勤務先の確認が取れたということは、働いており一定の収入があるということに繋がるのです。

さらにもう1点重要なのが信用情報です。

信用情報には過去5年~10年間分のクレジットカードやローンの利用状況、および現在の契約内容などが登録されています。

そのため、信用情報を見れば、その人が別の金融機関への支払いで問題を起こしていないか、現在どれくらいの借金があるのかなどが一目瞭然なのです。

大手に分類されるような金融機関の審査では、この信用情報がとても重要視されます。信用情報に延滞などの問題があると審査通過は非常に厳しくなるでしょう。

ですが、信用情報で他の金融機関との取引履歴も確認できるからこそ、収入証明書を提出しなくてもその人の返済能力を調査し、カードローンの審査を行うことができるのです。

収入証明書不要でお金を借りるなら消費者金融のカードローンがおすすめ

収入証明書不要でお金を借りたいと思っている方には、消費者金融のカードローンがおすすめです。

特に大手消費者金融の場合は、審査で収入証明書の提出が不要になるケースをしっかりと記載していることが多いです。そのため、一定の条件を満たすことで、収入証明書なしで審査を受けられます。

大手消費者金融の貸付条件(金利、限度額)と収入証明書の提出に関する条件を表にまとめました。

収入証明書不要の消費者金融カードローン

| 消費者金融 | 金利(実質年率) 限度額 |

次のいずれかに該当する場合は収入証明書の提出が必要です |

|---|---|---|

| プロミス | 4.5%~17.8% 1万円~500万円 |

・希望の借入金額が50万円を超える場合 ・希望の借入金額と他社での借入残高の合計が100万円を超える場合 |

| レイク | 4.5%~18.0% 1万円~500万円 |

・契約限度額が50万円を超える場合 ・契約限度額と他社での借入総額の合計が100万円を超える場合 ※他社とは、使途自由の類似無担保融資サービスを提供している会社のことを表します。 |

| アイフル | 3.0%~18.0% 1万円~800万円 |

・契約限度額が50万円を超える場合 ・契約限度額と他社での借入総額の合計が100万円を超える場合 ・就業状況の確認など審査の過程で必要だと判断した場合 |

基本的に消費者金融は、カードローンを50万円以下の限度額で申し込めば収入証明書不要になる可能性が高いです。

ただし、別の貸金業者での借入残高があるケースでは、その借入総額の合計と合算して100万円を超えても収入証明書を提出する必要があります。

また、アイフルでは、「就業状況の確認など審査の過程で必要だと判断した場合」も収入証明書の提出が必要です。

実は条件に明記していなくても、このように審査で必要だと判断すれば収入証明書を提出しないといけないことは多いです。そのため、他社借入がなく、希望する限度額が50万円以下でも収入証明書の提出を求められることもあると思ってください。

大手消費者金融はだいたい同じ条件ですが、プロミスは「上記に該当しなければ収入証明書の提出は不要です。」とはっきりと記載されています。

上記の4社なら収入証明書なしでの契約も可能ですが、迷ったらプロミスを選択することをおすすめします。

本人確認書類だけでカードローンの申し込みができる

カードローンの申し込みで必要になる書類は主に本人確認書類、収入証明書の2つです。

そのため、収入証明書不要の場合は、本人確認書類1枚で申し込みができます。(別途、書類の提出を求められる場合があります。)

本人確認書類は運転免許証など顔写真付きのものであれば、それ1枚で大丈夫です。

次のようなものを本人確認書類として利用できるため、氏名、生年月日、住所(現住所が記載されているもの)の3点が確認できる有効期限内のものを準備しましょう。

カードローンの本人確認書類

- 運転免許証

- パスポート

- 個人番号カード

- 住民基本台帳カード

- 在留カード(外国籍の方)

- 特別永住者証明書(外国籍の方)

顔写真のない各種健康保険証や古い住所が記載されている上記の本人確認書類しか持っていない方は、別途、現住所を確認できる住民票や公共料金の領収書などの提出も求められます。

収入証明書の提出は不要でも、以上のような書類は必要なので事前に確認しておきましょう。

書類の提出はネット・アプリからカンタンに行えて便利

カードローンの審査で必要になる書類の提出は、インターネットから簡単に行えます。

公式ホームページの書類提出フォーム、申し込み後に届く案内メールに記載されているリンクなどから指定の書類を提出しましょう。

また、公式アプリをリリースしている場合は、そのアプリ経由で提出することも可能です。スマホを持っている方なら、スマホのカメラで書類を撮影し、そのまま提出すると手間が少ないと思います。

公式ホームページから提出する方法も面倒ではありませんが、スマホがあるなら、インターネットからカードローンの申し込みを行い、書類提出の案内がメールなどであったタイミングでアプリもダウンロードしておくと良いでしょう。

収入証明書不要でカードローンを契約しやすい3つの条件

前述の通り、消費者金融では収入証明書なしで審査を受けることも可能です。

プロミスのように「これらに該当しなければ収入証明書はいりませんよ。」となっていれば分かりやすいのですが、それでも給与明細書や源泉徴収票がないと審査できないこともあるでしょう。

もしできるだけ収入証明書なしで審査を受けたいなら、次の3つがポイントになります。

収入証明書不要でカードローンを契約しやすい3つの条件

- 希望する限度額が少額であること

- 会社員などの給与所得者であること

- 申込先が大手消費者金融であること

これらの条件を満たしていれば収入証明書なしで審査を受けられる可能性が高くなります。

それぞれについて、以下で詳しく説明していきます。

1. 希望する限度額が少額であること

各消費者金融の条件で見た通り、他社借入がない方は「50万円以下」というのが1つの基準になるでしょう。

ただし、希望する限度額が高額になると、審査をする側も慎重になります。

収入証明書不要でカードローンを契約するためには、50万円以下に加えて、希望する限度額は必要最低限にするようにしてください。

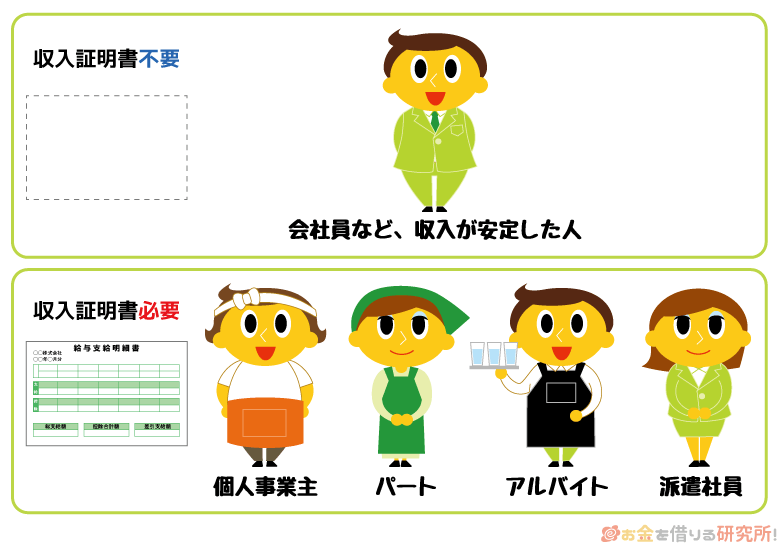

2. 会社員などの給与所得者であること

繰り返しになりますが、収入証明書不要でカードローンの審査を行えるのは、書類以外で返済能力を確認できるためです。

反対にいえば、書類以外の方法で返済能力の確認が難しいのであれば、収入証明書も必要になるということです。

例えば、会社員や公務員の方は、在籍確認が取れれば一定の収入があるのだと確認できますが、個人事業主だと在籍確認が取れても収入があるかは分かりません。

そのため、個人事業主など事業所得が主な収入である人は、収入証明書の提出を求められやすくなります。

加えて、パート・アルバイト、派遣社員の方などもシフト数や契約内容によって、収入が大きく左右されます。

在籍確認や信用情報だけでは審査結果を出せないというときは、収入証明書の提出を求められる可能性が高いのです。

3. 申込先が大手消費者金融であること

消費者金融には先ほど例に挙げた大手だけでなく、小~中規模の消費者金融もたくさんあります。

小~中規模の消費者金融は「大手よりも審査が甘い、柔軟」などといわれることもありますが、必ずしもそうとは限りません。

確かに、小~中規模の消費者金融は大手の審査に落ちた人の受け皿という役割もあります。

しかし、大手の審査に落ちた人に対して融資を行うからこそ、審査は慎重に行わなければいけないのです。

また、大手消費者金融には膨大な過去の利用者データがあるため、それらの統計情報を活用することで、限られた情報だけでもかなり正確に申込者の与信を評価できます。

簡単にいえば、「20代前半のアルバイトで、勤続3年だとこれくらい貸しても大丈夫だろう」「40代の会社員で10年以上同じ職場で働いているけど、結婚していて子どもも多いからこれくらいが限界かな?」といった判断がこれまでの会員の情報をもとに行われるわけです。

実際には、信用情報や他社借入などの情報も加味されるわけですが、金融機関は収入証明書がなくてもこのような方法である程度の収入と返済能力を把握できます。

反対に小~中規模の消費者金融では、このような多くのデータ、それを活用するノウハウを持たないこともあり、収入証明書の提出が必須ということも多いです。

収入証明書なしでカードローンを契約したいなら、大手消費者金融を選んでください。

法律で決められている「収入証明書なし」でお金を貸してはダメなケース

大手消費者金融に関しては、ほぼ同じような収入証明書の条件となっていますが、それには法律が関係しています。

消費者金融などを対象とした貸金業法では、書類によって申込者の返済能力を確認しなければいけない場合が決められているのです。

それにより、次のいずれかに該当する場合は、収入証明書不要で審査することはできません。

収入証明書不要で審査できないケース

- 1社と50万円を超える限度額で契約を結ぶ場合

- 他社借入と希望額の合計が100万円を超える場合

このどちらかに該当するなら、どの消費者金融でも必ず法律で決められた収入証明書の提出が必要になります。

また、法律では、貸金業者が返済能力を書類で確認しないといけない場合は決められているものの、それに該当しなくても金融機関の判断次第で提出を求められることはあるので注意してください。

法律によって収入証明書の提出が必要なケースについて以下で説明していきます。

- 1社と50万円を超える限度額で契約を結ぶ場合

1つ目が、1社と50万円以上の限度額で契約を結ぶ場合です。

カードローンは限度額の範囲であれば任意の金額をキャッシングできますが、その限度額が50万円を超えるなら収入証明書は必須になります。実際に借りる金額ではなく、限度額が基準になるので注意してください。

他の貸金業者からの借り入れがない場合は、この50万円に注意すれば収入証明書不要で審査を受けられる可能性が高くなるでしょう。

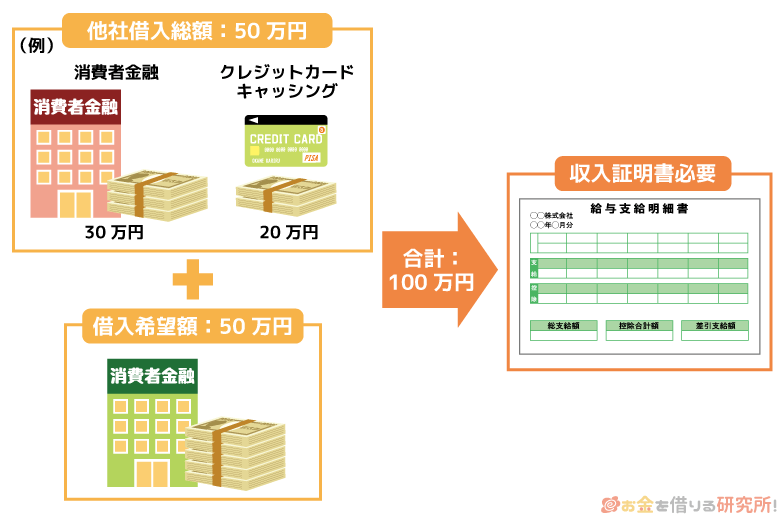

- 他社借入と希望額の合計が100万円を超える場合

新たに契約するカードローンの限度額が50万円以下でも、他社借入の残高と合算したときに100万円を超えると収入証明書が必須です。

この他社借入とは、基本的に貸金業者による無担保の融資を指します。

そのため、消費者金融のカードローンやクレジットカードのキャッシングサービスなどの借入残高が対象になると考えてください。

例えば、銀行からの借り入れ、担保のある借り入れ(住宅ローンや自動車ローンなど)に関しては含まれません。カードローンに少額で申し込みをしたとしても、すでに他社借入があると収入証明書の提出が必要になるケースもあるのです。

銀行カードローンは収入証明書の提出に対して厳しくなったって本当?

ここまでは消費者金融を収入証明書不要で利用するための条件について説明してきましたが、銀行カードローンはどうなのでしょうか?

実は、以前と比べると銀行は収入証明書の提出に対して厳しくなっています。

主な銀行カードローンの収入証明書の提出条件

| 銀行カードローン | 収入証明書の提出が必要なケース |

|---|---|

| 楽天銀行スーパーローン | 原則必要です。 |

| 三井住友銀行 カードローン | 申込金額が50万円を超える場合は「現在の収入が確認できる書類」の提出が必要になります。 |

| 三菱UFJ銀行 バンクイック | 50万円超の利用限度額を希望する場合は、収入証明書のコピーが必要になります。 「源泉徴収票」「住民税決定通知書」「納税証明書その1・その2(個人事業主の方)」「確定申告書第1表・第2表」のいずれか1点を用意してください。 |

| みずほ銀行カードローン | 利用限度額が50万円超の場合必要です。 |

大手銀行カードローンでは以上のような条件で、収入証明書の提出を求められます。

先ほど紹介した貸金業法は消費者金融などの貸金業者を対象とする法律であり、銀行は別の法律に則って融資をしています。

ただ、一時期、銀行カードローンによる多重債務が社会問題になったことを受け、金融庁から指摘が入りました。

それまでは数百万円という限度額まで収入証明書不要で審査をすることもあったのですが、それ以降は貸金業法に準じる形を取っており、50万円を超えるかが基準となっています。

また、原則必須としている銀行や、審査内容によって収入証明書の提出を判断するという銀行も多いので、銀行カードローンは収入証明書が必要になりやすいといえるでしょう。

銀行カードローンも少額の審査では収入証明書不要のケースが多い

先ほど挙げたような銀行カードローンでは、申し込みの限度額が少額なら収入証明書の提出が不要になる可能性もあります。

メガバンクに関しては、希望する限度額が「50万円以下であること」が基準になるでしょう。

収入証明書不要で銀行カードローンを契約するためには、できるだけ少額で申し込みをするのがポイントです。

ですが、他社借入が多い、収入が不安定などの理由で、50万円以下の申し込みでも収入証明書が必要になることは考えられます。

大手消費者金融に比べると、収入証明書の提出が必要になるケースは多いと思ってください。

銀行カードローンの審査は収入証明書を用意しておいた方がスムーズ

銀行カードローンは大手消費者金融と違い、収入証明書が必要になる条件をはっきりと書いていないところもあります。

そのため、銀行カードローンに申し込みをする方は、基本的に収入証明書を用意しておくのがおすすめです。

「50万円以下の申し込みだから大丈夫だろう」と油断をしていると、収入証明書が必要だとなったときに焦ってしまいます。

また、三菱UFJ銀行 バンクイックのように利用できる収入証明書に「給与明細書」が含まれていないこともあるため、事前にどのような書類が必要になるかもしれないのかを調べておくと良いでしょう。

収入証明書不要のカードローンでも担当者の判断で提出を求められやすい人とは?

消費者金融、銀行カードローンを問わず、「申込内容や信用情報、在籍確認だけだと返済能力が不安だな…」という場合は、収入証明書の提出を求められることになります。

例えば、次のような方は、担当者の判断で収入証明書の提出を求められやすいでしょう。

収入証明書の提出を求められやすい人

- パート、アルバイトなど月々の給与に波がある人

- 個人事業主、自営業など主な収入が事業所得の人

- 属性に合わない高額な年収を得ている人

- 短期延滞が信用情報に登録されている人

収入証明書は客観的に収入を証明してくれる信頼性の高いものです。

以上に該当する場合は、担当者の判断によって収入を証明できる書類の提出を指示される可能性が高いので、念のため、用意しておくと良いと思います。

パート・アルバイトなど月々の給与に波がある人

企業に勤めていても雇用形態がパート・アルバイトなどの非正規雇用だと、収入が安定しておらず収入証明書の提出を求められることがあります。

大手消費者金融なら申込条件をクリアしていれば、パート・アルバイトの方も十分に審査通過の可能性がありますが、どうしても正規雇用の方と比べると収入は不安定です。

例えば、時給1,000円で月に160時間勤務し、それを1年間継続したとします。

そうすると年収は192万円となるわけですが、これはあくまでも週5日、1日8時間の勤務を継続した場合です。

パート・アルバイトだとシフト数、勤務時間によって大きく年収が変わるため、収入は不安定になりやすいでしょう。

そのため、パート・アルバイトの場合は、自己申告の年収をそのまま鵜呑みにできないケースも多く、より客観的に証明できる収入証明書の提出を求められることがあるのです。

個人事業主・自営業など主な収入が事業所得の人

記事の前半では在籍確認も申込者の安定収入を確認する上では重要と説明しましたが、審査を受けるのが個人事業主・自営業者などの場合は、在籍確認をしても安定収入の確認はできません。

給与所得者であれば雇用されているなら一定の収入を得ているのだと分かりますが、個人事業主・自営業者など主な収入が事業所得の方はそうともいえないのです。

パート・アルバイトなどの非正規雇用の方以上に、収入証明書の提出を求められやすい雇用形態だといっても良いでしょう。

少額でカードローンを申し込んでも確定申告書などの提出を指示される可能性が高いため、あらかじめ用意しておいた方がスムーズに契約できます。

「開業したばかりで確定申告を行なっていない」という方は、できるだけ少額で申し込み、収入証明書の提出を求められる可能性を下げるなどの対策が必要です。

もし不安なら申し込みの前にその旨を相談してみてください。

「審査内容によっては収入証明書がないと判断できない場合もあります。」というケースもあれば、「他社借入がない方は、50万円以下の申し込みに関しては収入証明書不要で審査できます。」というケースもあるでしょう。

事前に確認しておき、後者のような対応を取っているなら確定申告前の方も安心です。

属性に合わない高額な年収を得ている人

「20代のアルバイトなのに、年収が1,000万円を超えている」などのように、その人の属性に合わないような高額な年収を得ているケースも収入証明書が必要になりやすいです。

簡単にいえば「嘘の情報で申し込みをしているのでは?」と疑われやすいということになります。

もちろん、本当なのであればまったく問題はありません。

ただ、収入が不安定といったケースでなくても、収入証明書の提出を求められる場合があるのだと覚えておきましょう。

短期延滞が信用情報に登録されている人

信用情報はカードローンの審査で重要な役割を担っていますが、そこに短期間の延滞情報が載っていると審査ではマイナスになります。

長期延滞や債務整理などは、その情報が確認された時点で否決になる可能性が高いものの、短期延滞に関しては判断が分かれることもあるのです。

そのため、「収入証明書を提出してもらい、現在の収入を確認した上で最終的な判断を下そう」というケースもあります。

また、他社借入が多いといった場合も、収入証明書の提出を求められやすいでしょう。

もし担当者から求められた場合は、速やかに所定の方法で収入証明書を提出するようにしてください。

収入証明書不要のカードローンでも後から提出を求められることがある?

収入証明書はカードローンを契約した後でも提出を求められるケースがいくつかあります。

契約後に収入証明書の提出を求められるケース

- カードローンの限度額、借入状況に変化があった場合

- カードローン契約者の勤務先や年収などが変わった場合

- 金利の引き下げなどの案内があった場合

求められた際に指示を無視して提出をしないでいると、限度額を引き下げられたり、カードの利用を止められたりする可能性もあるので注意してください。

また、収入証明書を提出することで金利の引き下げに繋がることもあるため、今後もカードローンを利用する方は、時間のあるときに最新の収入証明書を提出しても良いでしょう。

カードローンの限度額・借入状況に変化があった場合

貸金業法で決められている返済能力を書類で確認しないといけないケースは、新規申込の審査に限った話ではありません。

カードローンを契約した後も、増額や他社での利用によってどちらかに該当すると収入証明書を提出する必要があるのです。

増額によって限度額が50万円を超えるとき

カードローンの限度額は商品ごとに決められている金額までなら審査を受けることで増額できます。

ただし、これまでに収入証明書を提出していなかった人が50万円を超える限度額に増額する場合は、新規申込時と同様に収入を証明する書類が必要になるのです。

そのため、増額を考えている人は、収入証明書を用意した上で申請すると良いでしょう。

他社借入が増えて残高の合計が100万円を超えるとき

カードローンは契約期間中でも定期的に信用情報がチェックされます。

信用情報を見ると他社借入の残高も分かるので、別の会社からの借り入れが新規契約時より増えていても収入証明書の提出を求められることがあるのです。

この定期的な信用情報の確認を途上与信といいますが、途上与信の際に借入残高の総額が100万円を超えそうなら収入証明書の提出を求められるでしょう。

先ほどもいったように、この指示を無視してしまうと、100万円を超えないように限度額を減らされる、これ以上借りられないように利用停止の措置をとるといったことがあるのです。

また、50万円以下の範囲でカードローンを増額する場合でも、新規契約時より他社借入が増えていて総額が100万円を超えるなら、同じように収入証明書が必要になります。

カードローン契約者の勤務先や年収などが変わった場合

カードローンの契約中に勤務先や年収などが変わったときは、会員専用ページなどから登録情報の更新を行います。

勤務先や年収の変化は返済能力に直結するため、その辺りのタイミングで収入証明書の提出を求められることもあるでしょう。

登録情報に変更があった場合は、速やかに届け出る必要があるとカードローンの会員規約には書かれています。

情報の更新を怠っており、何かのきっかけで勤務先が変わったことなどがカードローン会社に知られると「意図的に不利な情報を隠していたのでは?」と疑われてしまうかもしれません。

転職や年収に大きな変化があった方は、できるだけ早く情報の変更をしましょう。

金利の引き下げなどの案内があった場合

カードローンを一定期間、返済に遅れることなく利用していると、金利の引き下げや増額の案内が届くこともあります。

審査内容にもよりますが、その案内から金利の引き下げ、増額の申し込みをする場合も、最新の収入証明書が必要になるでしょう。

また、大手消費者金融などでは1年に1回くらいのペースで、最新の収入証明書を提出することで参加できるキャンペーンを開催している場合もあります。

提出は少し面倒に感じるかもしれませんが、より正確に返済能力を評価してもらえれば、貸付条件が良くなる可能性はあるので、案内があったタイミングやキャンペーンが開催されているタイミングは積極的に最新の収入証明書を提出するようにしてください。

【まとめ】収入証明書不要でカードローンを契約するには限度額50万円以下がポイント!

収入証明書不要で契約できるカードローン、収入証明書の提出を求められやすい・求められにくいケースについて説明してきました。

各カードローン会社によって少しだけ条件が異なることもありますが、消費者金融に関しては貸金業法に則り必ず書類で返済能力を確認するケースが決まっています。

それ以外であれば収入証明書不要で審査を受けられる場合もあり、他社借入がないなら50万円以下の限度額で申し込みをすると本人確認書類だけで大丈夫な可能性が高いです。

銀行カードローンは貸金業法の対象ではないものの、金融庁からの指摘があってからは、貸金業法を意識して各銀行内の基準を作っている傾向があります。

そのため50万円までだと収入証明書がいらないケースもありますが、審査自体は消費者金融よりも厳しめになると思ってください。

原則必須、審査内容で判断するといった方針の銀行も多いため、収入証明書不要でカードローンの審査を受けたい方には大手消費者金融がおすすめです。

希望額が50万円以下でも収入証明書の提出を求められることはあるものの、少額の申し込みなら収入証明書の提出なしになることも多いでしょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。