マイカーローン(自動車ローン)は、車を購入する際に多くの方が利用されますが、やはり金利は気になりますよね。

マイカーローンでは100万円を超えるような借り入れも珍しくないですし、数年かけて完済するのも普通ですので金利は重要になってきます。

ローンの年数を長くすれば月々の支払いは小さくなるものの、その分、たくさんの利息を負担しなくてはいけません。

そのため、金利は少しでも低い商品を選んだ方が良いでしょう。

それでは、マイカーローンの金利はどれくらいが目安で、どのくらいなら低金利といえるのでしょうか?

この記事では、マイカーローンの金利相場、金利を比較するときのポイントについて説明していきます。

また、ローンを完済するまでのシミュレーションと長期で見たときに金利の負担を減らすコツについてもまとめました。

「低金利なマイカーローンを探している」「金利の差がどのくらいの負担になるか知りたい」「金利がよく分かっていない」という方はぜひ参考にしてください。

目次

自動車ローンの金利を比較するときのポイント

自動車ローンの金利相場を見る前に以下のポイントを押さえておきましょう。

自動車ローンの金利を比較するときのポイント

- マイカーローンには「固定金利」と「変動金利」がある

- 実際に適用される金利は審査で決定する

- 金利とは別に保証料がかかることもある

何となくしか分かっていないと金利で損をしてしまうかもしれません。具体的にどのような点がポイントになるのかを以下で説明していきます。

マイカーローンには「固定金利」と「変動金利」がある

金融機関のホームページを見て気が付いた人もいると思いますが、マイカーローンの金利には「固定金利」と「変動金利」の2種類ある場合もあります。

◯%という数字が一緒でも固定金利と変動金利とでは、後々の負担が違ってくることもあるので注意してください。

片方の金利の商品しか扱っていない場合もありますが、ローンを何年間で組むかなどによって固定金利が良いケース、変動金利が良いケースもあるのです。

固定金利とは?

固定金利では、マイカーローンの契約期間中の利率がいっさい変わりません。

例えば、年3.0%で契約したら、その間ずっと年3.0%の金利が適用されるのです。

金融機関は経済情勢によって定期的に金利を見直しますが、固定金利であればその影響を受けません。

マイカーローンを長期で組む場合、契約期間中に金利が見直される可能性も高くなります。運良く金利が下がるケースもありますが、反対に金利が上がることも十分に考えられるのです。

良くも悪くも景気による影響を受けにくい固定金利は、この後で説明する変動金利に比べて返済の予定を立てやすいでしょう。

固定金利は「金利が途中で上がるリスクを回避したい人」「はじめから月々の返済額がしっかりと決まっている方が安心な人」におすすめです。

変動金利とは?

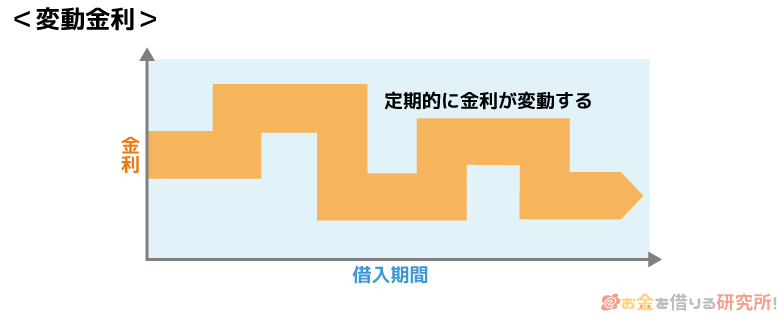

変動金利の場合、契約期間中でも適用される利率が変わる可能性があります。

基本的に金利の見直しは年2回行われ、それによって向こう半年間に適用される利率が決定されるのです。

正確には各金融機関で金利を比較する必要がありますが、現在は全体的に固定金利よりも変動金利の方が低い傾向にあります。

そのため、契約期間中、金利の変動がなかった場合は、変動金利でマイカーローンを組んだ方が利息の負担は小さいでしょう。

ただし、景気が上向き、お金を借りたい人・企業が増えると金利も上昇していきます。一気に金利が上昇する可能性は低いものの、そのようなリスクも0ではありません。

マイカーローンの契約期間は短いと3年、長くても10年ほどです。契約期間中に金利が上昇するリスクを受け入れられるかが、変動金利を選ぶかどうかのポイントになるでしょう。

変動金利は「短期で完済できる人」「金利が上昇しても耐えられる余裕がある人」におすすめです。

実際に適用される金利は審査で決定する

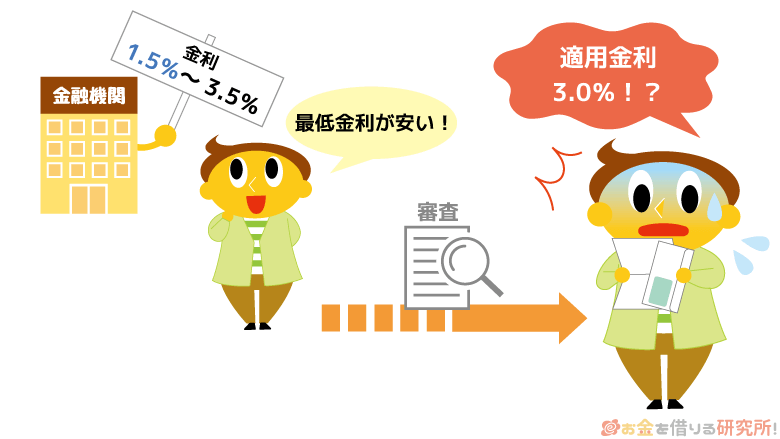

マイカーローンの中には金利が「◯%~△%」のように幅のある形で表示されている商品も多いです。その場合、実際に適用される利率はその幅の中で審査によって決まります。

例えば、金利が年1.5%~3.5%となっているなら、最低で年1.5%、最高で年3.5%という意味になります。

どのくらいの利率が適用されるかは審査結果が出るまで分かりませんが、比較する場合は金利の上限を基準にするようにしてください。

最低金利はマイカーローンの借入金額が商品の限度額に近い高額なときに適用されるものなので、比較の際は金利の上限を比べた方が現実的なのです。

金利とは別に保証料がかかることもある

マイカーローンでは、金利とは別に保証料などの手数料がかかる場合もあります。

銀行などのマイカーローンの場合、保証人は不要でも保証会社を利用するのが一般的です。

金融機関によっては保証料を金利とは別に設定していることもあり、そうなると表示の金利よりも実際の金利が高いことになります。

保証料を金融機関が負担する場合は、金利の中に保証料も含まれていると考えて良いでしょう。

ですが、保証料を別としている金融機関もあるので、比較するときには保証料も加味して年率を計算するようにしてください。

自動車ローンの金利相場はどれくらい?

それでは、自動車ローンの金利相場について見ていきましょう。自動車ローンには次のような種類があり、それぞれ目安となる金利の相場が違います。

自動車ローンの種類

- 銀行などのマイカーローン

- 自社ローン

- ディーラーローン

商品による差もあるので一概にはいえないものの、金利を重視するなら銀行が扱っているマイカーローンがおすすめです。

上記3種類の中でもっとも低金利な傾向にあるので、月々の負担、最終的な利息の負担も抑えやすいでしょう。

銀行や保険会社などのマイカーローンの金利相場

銀行、労働金庫、JAバンク、保険会社などの金融機関が扱っているマイカーローンの金利相場は、年1%台~3%台ほどです。

新車を購入しようと思うと車両の価格だけでも100万円以上になることも多く、住宅ローンほどではありませんが、十分に高額な借り入れに分類されるでしょう。

そのため、少しの金利の差でも、月々の負担、利息は大きく変わるのです。

大手金融機関の金利を表にまとめました。

銀行や保険会社などのマイカーローンの金利

| マイカーローン | 金利 | 借入金額 |

|---|---|---|

| 損保ジャパン ジャパンダ・ネットマイカーローン |

年1.90%~2.95% (固定・保証料込) |

20万円~1,000万円以内 |

| 三菱UFJ銀行 ネットDEマイカーローン |

年2.975% (変動金利) |

50万円~1,000万円以内 |

| 横浜銀行マイカーローン | 年0.9%~2.4% (変動金利) |

10万円~1,000万円以内 |

| 福岡銀行マイカーローン (ニューオートローンDX)※1 |

年2.7%~3.3% (変動金利) |

10万円~1,500万円以内 |

| 中央労働金庫 カーライフローン ※2 |

年3.675%(変動金利) 年3.900%(固定金利) |

1万円~1,000万円以内 |

※ 2020年8月時点の金利です。最新の情報は各金融機関でご確認ください。

※1 Web以外(郵送・店頭など)での申し込みの場合、年2.8%~3.3%になります。

※2 中央労働金庫の「団体会員の構成員の方」「生協会員の組合員および同一生計家族の方」は別の金利が適用されます。表の金利はそれ以外の「一般の勤労者の方」に適用される利率です。

これらはすべて金利の中に保証料も含まれています。上限金利を見るとだいたい年2%台半ばから後半くらいが相場といえるでしょう。

年4%を超えていたらマイカーローンの中では高めの金利だといえます。

自社ローンの金利相場

自社ローンは自動車販売店が独自に用意している支払い方法です。

「自社ローン」と呼ばれるものの、厳密には銀行やローン会社が扱う商品と異なり金利はありません。

自社ローンを利用すると、車両の購入代金を分割で支払っていくことになります。金利はないものの車両の価格が通用よりも高くなるため、実質的には金利を負担しているようなものなのです。

上乗せされる金額は販売店、車両によって異なりますが、先ほど紹介した銀行などのマイカーローン、この後に紹介するディーラーローンよりも割高になると考えて良いでしょう。

自社ローンは中古車販売店でよく利用される支払い方法です。

マイカーローン、ディーラーローンの審査に通らなかった人にとっては1つの選択肢になると思いますが、車両価格の10%~20%ほどが上乗せになることもあります。

検討する順番としては、マイカーローン、ディーラーローンの次になるでしょう。

ディーラーローンの金利相場

ディーラーローンは車両販売店が提携している信販会社などのローンのことです。

基本的には車両価格の全額を借りるフルローンが一般的ですが、「残クレ」と呼ばれる車両価格の一部だけを対象にローンを組むという方法もあります。

全体的な傾向だけでいえば、銀行などのマイカーローンと比べると金利は少し高めです。

ただし、ディーラーローンの場合、購入する車両によって金利が異なります。

商品ごとに一律で金利が決まっているマイカーローンとは異なる部分なので、単純に比較できないケースもあることを覚えておいてください。

フルローンと残クレのどちらを利用するかでも金利の相場が違うので、それぞれのケースを見ていきましょう。

フルローンの金利

フルローンの金利相場は年3%台~8%台です。だいたいこの程度の金利になると思って良いでしょう。

ただ、前述の通り、購入する車によって適用される金利は変わります。例えば、中古車を購入するケースなどは高めの金利になるでしょう。

年3%台であればマイカーローンとさほど変わりませんが、年8%前後は自動車ローンにしては少し高めでしょう。

ローンの金額がそこまで大きくなく短期間で完済できるようなら良いですが、購入を考えている車両の金利が高めのときは慎重に検討してください。

残価設定型クレジットの金利

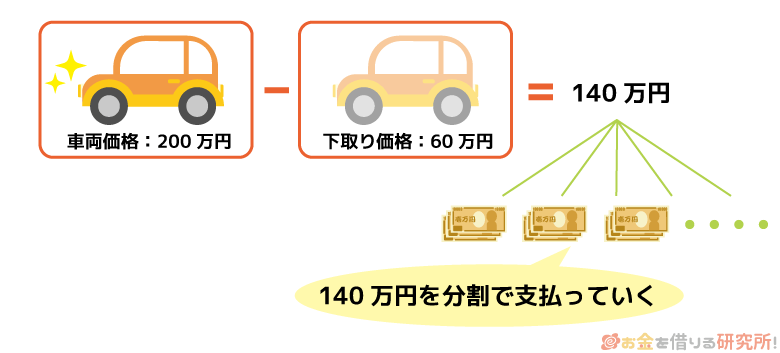

残価設定型クレジット(残クレ)では、数年後の予想下取り価格(車両価格の3~5割程度)を車両価格から差し引いた金額を分割で支払っていく方法です。

例えば、車両価格が200万円で下取り価格が60万円の場合、残りの140万円を分割で支払っていきます。

フルローンよりも借入金額は減るため、月々の返済額、利息は減ります。

ですが、残価の支払いを終えた段階で車両を返却する、下取り価格を払って買い取るなどの対応が必要になるので、「とりあえず月々の負担を減らしたい人」「数年おきに乗り換えたい人」向けの方法になるでしょう。

フルローンと同様に分割払いにする部分については金利が設定されます。一例ですが、ホンダファイナンスの残クレでは年3.5%の金利です。

車種によってはキャンペーンなどで1%台になることもありますが、だいたい年3%前後になります。

フルローンに比べて低金利な印象ですが、残クレの場合、車両価格の一部しか支払っていない点に注意してください。また、販売店や購入する車種によっては残クレが利用できないケースもあります。

残クレを希望する人は、金利だけでなく、車の乗り方も考慮するようにしてください。

低金利な自動車ローンを選ぶなら銀行や保険会社のマイカーローンがおすすめ

金利重視で自動車ローンを選ぶのであれば、まずは銀行などの金融機関や保険会社の扱うマイカーローンをあたってください。

先ほど見たように、マイカーローンはディーラーローン、自社ローンよりも低金利です。

横浜銀行のような地方銀行にも低金利なマイカーローンはありますが、その銀行の営業エリア内に自宅や住所がないと申し込めません。

普段から地元の地銀をメインバンクで使っている人はそこをあたってみても良いかもしれませんが、全国から申し込めて金利も低いという点では、損保ジャパンや三菱UFJ銀行のマイカーローンが良いでしょう。

特に損保ジャパンの「ジャパンダ・ネットマイカーローン」は契約時の金利が完済までずっと変わらない固定金利なので安心です。

その一方で、ディーラーローンは車両購入と並行して販売店、提携ローン会社が手続きを進めてくれるため、用意する書類が少ない、手間がかからないといったメリットがあります。

しかし、マイカーローンと比べると高めの金利になるので注意してください。

お店で話をしていたら何となくディーラーローンを利用することになってしまうのはもったいないです。

見積もりをお願いする分には問題ありませんが、別でマイカーローンを契約した方が金利は低くなるかもしれません。

自分で商品を探して手続きを進めなくてはいけませんが、低金利な自動車ローンを探しているなら銀行や保険会社のマイカーローンがおすすめです。

銀行マイカーローンとディーラーローンの金利・審査などで違いを比較

低金利な銀行マイカーローンはディーラーローン・他金融機関の借り換えにも使える

ディーラーローン、自社ローンというのは、その販売店で購入する車でのみ利用できる支払い方法です。

その一方で、銀行などのマイカーローンは資金使途が幅広く、新車や中古車の購入だけでなく、ディーラーローンなどの借り換えにも使えます。

資金使途は商品ごとに決められているので確認が必要ですが、すでにディーラーローンなどを利用している人もより金利の低いマイカーローンで借り換えできれば将来的な負担を軽減できます。

また、商品によっては残価設定型の自動車ローンを借り換えることも可能です。

今の自動車ローンの金利を下げたい人、将来的な負担を軽減したい人は、マイカーローンによる借り換えも検討してください。

ただし、残りの支払い期間が短い場合、借り換えによって金利を下げてもあまり意味がないケースもあります。

新たにマイカーローンを利用するために事務手数料などがかかることもあるため、それらも考慮した上で借り換えがお得かを考えましょう。

マイカーローンの金利(利息)シミュレーション

銀行などのマイカーローン、自動車販売店が提携するディーラーローンなどの金利を見てきましたが、金利が違うとどのくらい返済の負担は変わるのでしょうか?

ここからは、マイカーローン、ディーラーローンの2つを想定した利息のシミュレーションをしていきます。

最初は3年でローンを組むケースを見ていきましょう。

3年で自動車ローンを組む場合の返済額

| 借入金額 | 100万円 | 200万円 | 300万円 |

|---|---|---|---|

| マイカーローン (年1.5%) |

約102万円 (月約28,000円) |

約204万円 (月約56,000円) |

約306万円 (月約85,000円) |

| マイカーローン (年2.5%) |

約103万円 (月約28,000円) |

約207万円 (月約57,000円) |

約311万円 (月約86,000円) |

| マイカーローン/ ディーラーローン (年3.5%) |

約105万円 (月約29,000円) |

約210万円 (月約58,000円) |

約316万円 (月約87,000円) |

| ディーラーローン (年5.5%) |

約108万円 (月約30,000円) |

約217万円 (月約60,000円) |

約326万円 (月約90,000円) |

| ディーラーローン (年8.0%) |

約112万円 (月約31,000円) |

約225万円 (月約62,000円) |

約338万円 (月約94,000円) |

300万円の自動車ローンを3年で組む場合、年1.5%のマイカーローンと年8.0%のディーラーローンとでは30万円以上の利息の差になります。

その一方で、借入金額が100万円なら10万円の差で、月々の支払いも3千円しか変わりません。つまり、高額でない自動車ローンを短期で返すなら、そこまで金利を重視しなくても良いということです。

もちろん、10万円は小さくありませんが、例えば年3.5%~5.5%くらいのディーラーローンならマイカーローンと負担はそこまで変わらないのです。

必ず金利だけでなく、実際にローンを組んだときにどのくらいの負担になるのかを考えるようにしましょう。

次に5年で自動車ローンを組む場合について見ていきます。

5年で自動車ローンを組む場合の返済額

| 借入金額 | 100万円 | 200万円 | 300万円 |

|---|---|---|---|

| マイカーローン (年1.5%) |

約103万円 (月約17,000円) |

約207万円 (月約34,000円) |

約311万円 (月約51,000円) |

| マイカーローン (年2.5%) |

約107万円 (月約17,000円) |

約212万円 (月約35,000円) |

約319万円 (月約53,000円) |

| マイカーローン/ ディーラーローン (年3.5%) |

約109万円 (月約18,000円) |

約218万円 (月約36,000円) |

約327万円 (月約54,000円) |

| ディーラーローン (年5.5%) |

約114万円 (月約19,000円) |

約229万円 (月約38,000円) |

約343万円 (月約57,000円) |

| ディーラーローン (年8.0%) |

約121万円 (月約20,000円) |

約243万円 (月約40,000円) |

約364万円 (月約60,000円) |

ローンの期間を長くすると月々の負担は小さくなる反面、借入残高の減少スピードが落ちて利息は増えます。3年で自動車ローンを組んだ場合と比較するとよく分かると思います。

例えば、300万円の自動車ローンを5年で組んだとき、年1.5%の金利だと月々およそ51,000円の支払いです。3年ローンだと月々およそ85,000円の支払いになるため、かなり負担が違いますよね。

一方、3年でローンを組む場合よりも最終的な負担は増えるので、その点をよくチェックしてください。

最後に8年で自動車ローンを組むケースを見ていきます。

8年で自動車ローンを組む場合の返済額

| 借入金額 | 100万円 | 200万円 | 300万円 |

|---|---|---|---|

| マイカーローン (年1.5%) |

約106万円 (月約11,000円) |

約212万円 (月約22,000円) |

約318万円 (月約33,000円) |

| マイカーローン (年2.5%) |

約110万円 (月約11,000円) |

約220万円 (月約23,000円) |

約331万円 (月約34,000円) |

| マイカーローン/ ディーラーローン (年3.5%) |

約114万円 (月約11,900円) |

約229万円 (月約23,000円) |

約344万円 (月約35,000円) |

| ディーラーローン (年5.5%) |

約123万円 (月約12,000円) |

約247万円 (月約25,000円) |

約371万円 (月約38,000円) |

| ディーラーローン (年8.0%) |

約135万円 (月約14,000円) |

約271万円 (月約28,000円) |

約407万円 (月約42,000円) |

このように長期、かつ高額なローンになると、金利が非常に重要です。

年1.5%、年8.0%の金利を比べると、借入金額が100万円でも約30万円、借入金額が300万円だと約90万円もの差になります。

年1.0%の金利の違いでも影響は大きいので、少しでも低金利な自動車ローンを選んだ方が良いでしょう。

また、銀行などのマイカーローンだと最長10年ほどまで支払い期間を指定できますが、ディーラーローンは最長でも7~8年の場合が多いです。

ローンの年数を長くして月々の負担を減らしたい人は、最長の支払い年数も確認してください。

「余裕がなくて長期でローンを組んだが、金利が高くて困っている」という人は、途中で借り換えても良いと思います。

ディーラーローンから銀行などのマイカーローンへ乗り換えるケースなら金利は下がる可能性が高いです。

加えて、次章でも説明する繰り上げ返済などを利用すれば、金利による負担を減らすこともできます。

このようなシミュレーションは各金融機関のホームページでもできます。

いくつか自動車ローンの候補がある方は、シミュレーションしながら返済額がどのくらい違うのかも参考にしてください。

マイカーローンの金利負担を減らすコツ

最後にマイカーローンで金利の負担を軽減するためのコツをまとめました。

少しでも低い利率でローンを組みたい人、利息を減らしたい人は、次のことをマイカーローンの申し込み時、契約期間中に意識してみてください。

マイカーローンの金利負担を減らすコツ

- できるだけ上限金利の低いマイカーローンを選ぶ

- 変動金利は固定金利よりも低い利率になっていることが多い

- 取り引きのある金融機関で金利引き下げがないかを確認する

- 繰り上げ返済をすることで効率的に借入残高を減らしていく

できるだけ上限金利の低いマイカーローンを選ぶ

繰り返しになりますが、マイカーローンを選ぶときは上限金利を見てください。

例えば、次のようなマイカーローンがあったなら、上限金利の低いBを選びましょう。

マイカーローンA:年1.0%~3.5%(変動金利・保証料込)

マイカーローンB:年2.0%~2.5%(変動金利・保証料込)

加えて、◯%~△%のようになっている場合、どのように金利が決まるかもチェックすべきです。

通常は◯%~△%の間で審査結果に応じて金利が決まるという意味ですが、金融機関によっては特定の条件を満たす方は◯%、それ以外の方は△%となっていることもあります。

その場合、審査結果を待たなくても何パーセントの金利になるか事前に分かるので、念のため、確認するようにしてください。

変動金利は固定金利よりも低い利率になっていることが多い

マイカーローンのように高額なローンを組むときは、変動金利と固定金利で迷うかもしれませんが、基本的に変動金利は固定金利よりも低い利率になっています。

例えば、この記事でも紹介した中央労働金庫のマイカーローンは、変動金利型、固定金利型を選択できますが、変動金利の方が低金利です。

中央労働金庫 カーライフローンの金利

| 申込区分 | 金利 | |

|---|---|---|

| 変動金利 | 固定金利 | |

| 団体会員の構成員の方 | 年2.400% | 年2.900% |

| 生協会員の組合員および同一生計家族の方 | 年2.600% | 年3.100% |

| その他の一般勤労者の方 | 年3.675% | 年3.900% |

※ 2020年9月30日までの融資実行分に適用される金利です。

どの程度の開きがあるかは金融機関によって異なるものの、途中で金利が上昇するリスクを許容できるなら変動金利を選ぶのがお得でしょう。

ただし、家計の状況によってどの程度のリスクまで許容できるかは異なります。

返済プランなども考えた上で変動金利、固定金利のどちらが良いかを決めてください。

取り引きのある金融機関で金利引き下げがないかを確認する

金融機関によってはマイカーローンのキャンペーンを実施しており、通常よりも低い利率で契約できるケースもあります。

ちょうど良いタイミングでキャンペーンが開催されていたなら、通常でも低金利なマイカーローンをさらに低い金利で利用できるでしょう。

また、中にはマイカーローン以外の取り引きがあると、金利の引き下げを受けられることもあります。

例えば、その銀行を給与の振込先にしていると金利が優遇されるなどです。

ユーザーの囲い込みを狙ってこのような仕組みになっている商品もあるので、普段から取り引きのある金融機関、マイカーローンの申し込みを考えている金融機関を確認してみてください。

繰り上げ返済をすることで効率的に借入残高を減らしていく

マイカーローンは決められた期間で分割払いをしていくわけですが、契約期間中に繰り上げ返済することは可能です。

繰り上げ返済をすれば予定されていたスケジュールよりも早く借入残高が減っていくので、完済までの期間を短縮できるだけでなく、負担する利息も減らせます。

借入残高が少ない状態での繰り上げ返済はあまり意味がないので、できるだけ早いタイミングで行うと効率的でしょう。

ただし、金融機関によっては繰り上げ返済に手数料がかかります。繰り上げ返済のたびに手数料がかかると損なので、マイカーローンを選ぶときは手数料の有無も確認することが重要です。

他にもボーナス併用払いの設定をしたり、頭金を入れローンの金額を減らしたりすることでも最終的な負担は減るので検討してみてください。

【まとめ】金利重視なら銀行マイカーローンがおすすめ!月々の負担、支払い総額のバランスのチェックも重要

自動車ローンの金利について見てきました。

自動車ローンを組む場合、銀行などで扱われているマイカーローン、もしくは販売店が提携するディーラーローンが有力な選択肢になると思います。

どちらにもメリット、デメリットがありますが、金利重視ならマイカーローンがおすすめです。

商品によって差はあるものの、全体的な傾向としてマイカーローンはディーラーローンよりも低い金利設定になっています。

そして、マイカーローンの金利を比較するときは「上限金利を基準にする」「金利の種類(固定・変動)を確認する」「保証料を考慮する」ことも忘れないでください。

また、金利だけでなく、月々の返済額、最終的な支払い総額も比較しておきましょう。少額の自動車ローンを短期で支払い切る場合と高額な自動車ローンを長期で完済する場合とでは、1%の金利が持つ影響は違います。

申し込みをするマイカーローンをある程度まで絞り込めたら、金利によって月々の負担、支払い総額がどのくらい変わるのかもチェックしてください。

低金利なマイカーローンでも支払い期間を長くして月々の負担を減らすと、思っている以上に支払い総額は増えるかもしれません。

それぞれのバランスも見ながら自分にあった商品を選ぶことが重要なのです。

マイカーローン審査申し込みの流れを徹底解説!審査で重要視される点とは?

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。