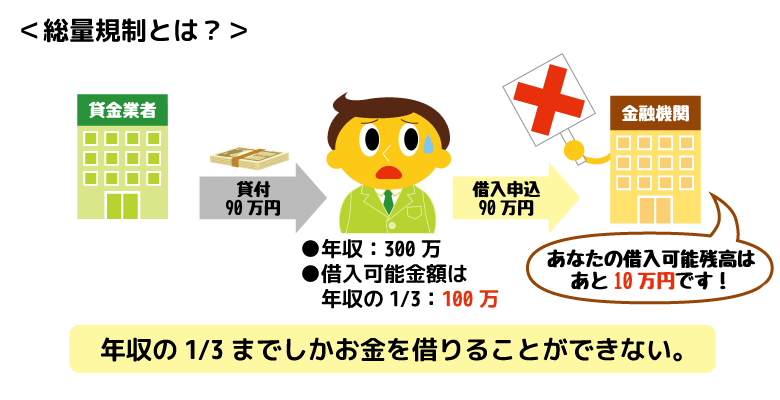

カードローンなどでお金を借りる場合、「年収の3分の1以上は借りられない」という話を聞いたことがあると思います。

これは貸金業法で定められている総量規制というルールのためです。

以前はこのようなルールはなく審査に通れば自由にお金を借りられたのですが、消費者金融などによる過剰融資が社会問題化したため、法律が改正されました。

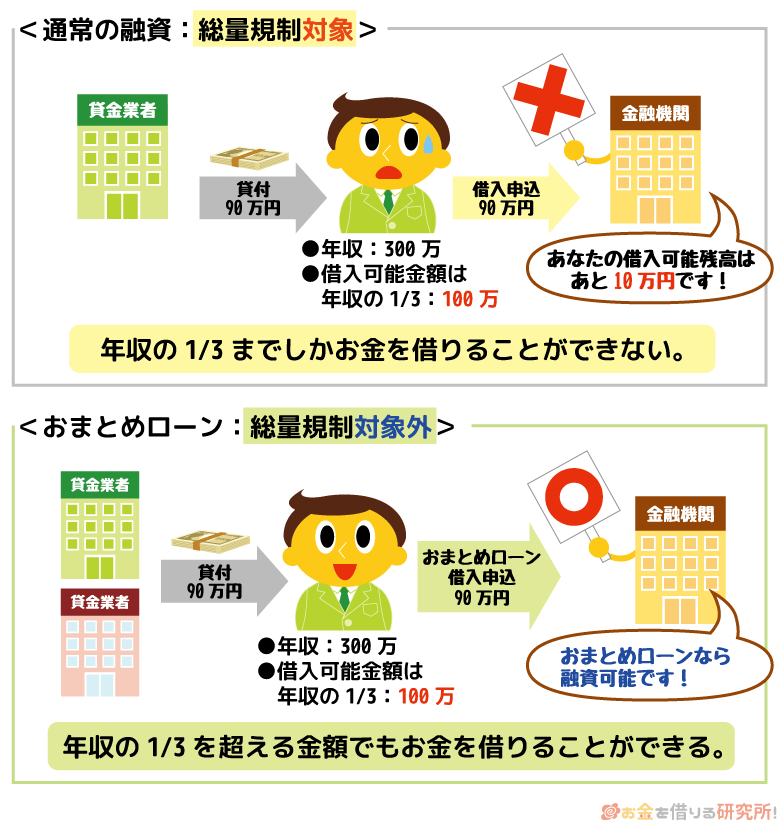

正確には、年収の3分の1を超えるような新たな借り入れの契約を禁止しています。

例えば、年収300万円の人が借りられるのは100万円までで、借入残高が90万円なら10万円超の新たな借り入れの契約はできないということです。

ただし、場合によっては、総量規制オーバーでもお金を借りることができるので安心してください。

この記事ではどのような場合に総量規制でもお金を借りられるのか、総量規制対象外のカードローン、年収の3分の1以上借りるときの審査などについて説明していきます。

目次

総量規制オーバーでもお金を借りられる3つの方法

はじめに総量規制でもお金を借りられる方法について見ていきましょう。

個人がお金を借りる場合は原則的に総量規制の対象になりますが、借りる相手が個人なら影響はありません。そのため、この記事では金融機関からお金を借りるケースを前提に話を進めていきます。

総量規制でもお金を借りられる方法はいくつかあるものの、主な方法は以下の3つになるでしょう。

総量規制でもお金を借りられる3つの方法

- 銀行で借りる

- おまとめローンで借りる

- 配偶者貸付で借りる

- 銀行で借りる

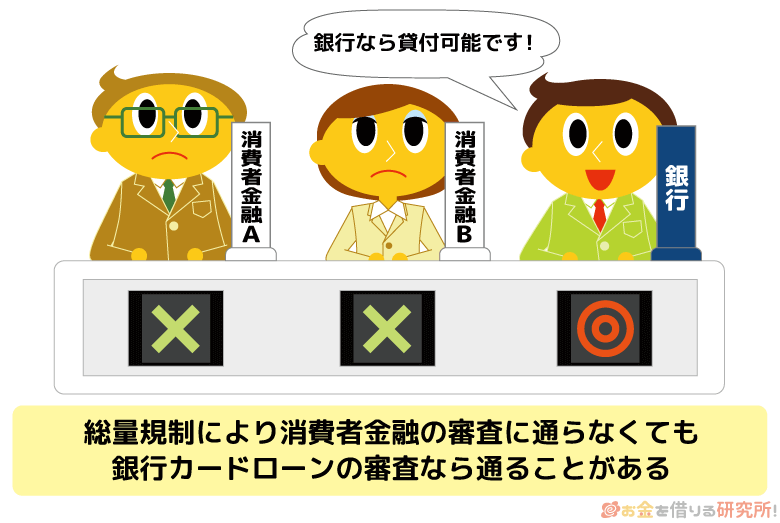

総量規制は貸金業法のルールなので、対象は貸金業者に限定されます。

つまり、先ほどいったように個人からの借り入れには影響せず、他にも銀行、労働金庫のような金融機関には別の法律が適用されるのです。

貸金業者とは消費者金融、クレジットカード会社、信販会社などを指します。そのため、銀行からお金を借りる場合、総量規制は適用されません。

ただし、各銀行も総量規制と同じような年収に応じた貸付上限を設けていて、年収の3分の1以上を借りるのは難しいでしょう。

具体的な基準は非公開ですが、最大でも年収3分の1、もしくは2分の1程度が限度だといわれています。

- おまとめローンで借りる

おまとめローンは複数の借り入れを1つにまとめるためのもので、消費者金融などでは貸金業法にもとづく商品を扱っています。

前述の通り、消費者金融は総量規制の対象です。ただし、貸金業法にもとづくおまとめローンは総量規制対象外とされていて、年収の3分の1超でも借りられます。

借り入れを一本化して、完済の目処を立てるならおまとめローンを扱う消費者金融で借りると良いでしょう。また、一部の銀行でもおまとめ利用できるローンを扱っているものの、貸金業法にもとづく商品ではありません。

他社へ返済するためのお金を借りられる点はどちらも一緒です。しかし、貸金業法にもとづく消費者金融のおまとめローンは確実に有利な条件で借り換えられる一方で、銀行の場合は審査結果などにも左右されます。

消費者金融のおまとめローンと銀行カードローンでの借り換えを徹底比較!

オススメのおまとめローン

おまとめローン利用者の口コミや評判を徹底調査! - 配偶者貸付で借りる

結婚していて配偶者に安定した収入がある人は、配偶者貸付という制度を利用した借り入れも可能です。

これもおまとめローンと同様に総量規制の対象外とされている制度の1つで、夫婦の年収を合算して、その金額の3分の1を上限に借り入れできます。

そのため、自身の年収の3分の1を超えてしまいそうなケースでも、配偶者貸付なら借り入れできる可能性があるのです。

ただし、配偶者貸付に対応した商品を扱っている貸金業者は多くありません。おまとめローンは大手消費者金融でも扱っていますが、配偶者貸付でお金を借りるなら中小規模の消費者金融、もしくは一部のクレジットカード会社になるでしょう。

総量規制対象外のカードローン

ここまで説明してきたように総量規制でもお金を借りる方法はあります。カードローンに限っていっても、銀行法が適用される銀行カードローン、もしくは消費者金融のおまとめローンなら借りられる可能性はあるのです。

銀行法が適用される銀行カードローン

銀行は銀行法という法律に則って貸付業務を行っています。そのため、直接的に貸金業法における総量規制の影響を受けることはありません。

ただ、先ほどもいったように総量規制に準じた社内基準を作っていて、年収の3分の1を超える借り入れは難しいのが実情です。

法律で規制されているわけではないため、返済能力を超えない範囲で借りられる可能性はありますが、審査通過のハードルは高いと思ってください。

銀行カードローンで借りるメリットは主に金利で、消費者金融よりも返済の負担を軽減できるでしょう。

主な銀行カードローン

| 銀行カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| 楽天銀行スーパーローン | 1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 10万円~800万円 |

| みずほ銀行カードローン | 2.4%~14.0% | 10万円~800万円 |

総量規制でも借りれる消費者金融のおまとめローン

通常、消費者金融のカードローンは総量規制の対象になります。ただ、以下のような消費者金融では貸金業法にもとづくおまとめローンを扱っていて、総量規制の対象外です。

総量規制でも借りれる消費者金融のおまとめローン

| おまとめローン | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス おまとめローン | 6.3%~17.8% | 1万円~300万円 |

| アイフル おまとめMAX・かりかえMAX | 3.0%~17.5% | 1万円~800万円 |

| 新生パーソナルローン かりかエール | 10.5%~18.0% | 10万円~400万円 |

いずれも返済専用のローンで、おまとめ以外の目的での利用は不可です。

プロミス おまとめローン

プロミスのおまとめローンは最大300万円まで、金利年6.3%~17.8%の範囲で借りられます。消費者金融の場合は年18.0%を上限金利としているケースが多いものの、プロミスは少し低めの金利設定です。

おまとめの対象は他の貸金業者からの借り入れなので、銀行カードローン、クレジットカードのリボ払いなどは含みません。

また、ネットからの申し込みは受け付けておらず、店舗(自動契約機)、もしくは電話からの申し込みになります。

アイフル おまとめMAX・かりかえMAX

アイフルには「おまとめMAX」と「かりかえMAX」という2種類のおまとめローンがあります。

おまとめMAXはアイフルを利用している、もしくは利用したことがある方向けのおまとめローンです。これまで一度もアイフルを利用したことがない場合は、かりかえMAXの方に申し込んでください。

金利や限度額は一緒なので、その点については心配いりません。

また、アイフルのおまとめローンは貸金業者に加えて、銀行のローン、クレジットカードのリボ払いも対象にできます。

基本的に銀行からの借り入れ、クレジットカードのリボ払いは、一般的な消費者金融のカードローンに比べて低金利です。ただ、アイフルのおまとめローンは貸金業法にもとづく商品なので、確実におまとめ前よりも有利な条件で借り換えられます。(加重平均金利と月々の返済額が下がります。)

申し込みはネットから、契約はアイフルの店舗で行いましょう。近くに店舗がない人は郵送での契約も可能です。

アイフルおまとめローン「おまとめMAX」「かりかえMAX」の審査から借り入れまでの流れ

新生パーソナルローン かりかエール

他の3社に比べて知名度は劣りますが、新生パーソナルローンはSBI新生銀行グループの消費者金融です。

かりかエールはプロミスやアコムよりも大きい最大400万円までのおまとめに対応しています。

ただし、金利は年10.5%~18.0%で、下限金利はやや高めです。通常、融資額が大きくなれば適用される金利は下がるものの、かりかエールだと一桁の金利にはなりません。

もし300万円を超えるおまとめなら、アイフルのおまとめローンを選んだ方が良いでしょう。

中小規模の消費者金融にも総量規制対象外のカードローンある?

前章で紹介したのは大手に分類される消費者金融のおまとめローンですが、中小規模の消費者金融にも総量規制対象外のカードローンはあるのでしょうか?

大手の方が審査は厳しいので、収入などに不安がある場合は気になるところですよね。

中小規模であっても貸金業者なら総量規制の対象になるため、年収の3分の1を超えるお金は借りられません。ただ、おまとめローンを扱っている業者はいくつかあります。

中小規模の消費者金融のおまとめローン

| おまとめローンを扱う 中小消費者金融 |

金利(実質年率) | 限度額 |

|---|---|---|

| アロー | 15.00%~19.94% | 200万円まで |

| いつも | 4.8%~18.0% | 1万円~500万円 |

| エニー | 5.0%~15.0% | 50万円~500万円 |

| サンワフィナンシャル | 6.8%~18.0% | 1万円~300万円 |

| 中央リテール | 10.95%~13.0% | 500万円まで |

| フクホー | 7.30%~20.00% | 5万円~10万円未満 |

| 7.30%~18.00% | 10万円~100万円未満 | |

| 7.30%~15.00% | 100万円~200万円 |

大手に比べて貸付条件が良くないケースもありますが、いずれも法律にもとづく商品なので、おまとめ前よりも有利な条件になるという点は共通しています。

ですが、中小規模のおまとめローンはローンカードを発行しないタイプがほとんどです。加えて、全国対応していない業者もあるので、事前に確認するようにしてください。

大手の審査がどうしても厳しいようなら、このような貸金業者のおまとめローンも検討しましょう。

クレジットカードは総量規制の対象外?

記事の前半でも少しだけふれましたが、クレジットカード会社も貸金業者なので、総量規制の対象になります。

ただし、総量規制は貸付業務に関するルールであるため、クレジットカードでの買い物には影響しません。

総量規制が影響するクレジットカード会社のサービス

| サービス | 具体例 | 貸金業法の総量規制 |

|---|---|---|

| ショッピング | ・1回払い ・分割払い ・リボ払い |

対象外 |

| キャッシング | ・クレジットカードのキャッシング枠 ・クレジットカード会社発行のカードローン |

対象 |

キャッシングの利用は総量規制の対象

クレジットカードには任意でキャッシング枠を設定できる商品も多く、審査で決められた範囲で借り入れも行えます。

クレジットカード会社も貸金業者になるため、キャッシング枠の利用は総量規制の対象です。つまり、貸金業者での借入残高を計算するときは、クレジットカードのキャッシングサービスで借りている金額も含める必要があります。

また、三井住友カード カードローンなどクレジットカード会社が発行するカードローンも当然ながら総量規制の対象になるので覚えておきましょう。

ショッピングは総量規制の対象外でリボ払いも可能

一方、クレジットカードでの買い物は総量規制の対象ではありません。そのため、たとえ貸金業者からの借り入れが年収の3分の1に達していても、クレジットカードのショッピング枠は自由に使えますし、新たな契約を結ぶことも可能です。

ただし、クレジットカードのショッピング枠に関しては、割賦販売法など別の法律による規制があります。クレジットカードのリボ払いはこの割賦販売法で上限が決められており、支払い能力を超えないよう法律上の仕組みがあるのです。

借入残高の影響はないものの、年収によって利用できる金額の上限が決まるという点は一緒なので注意してください。

年収の3分の1に影響されずお金を借りられるケース

もう少し詳しく総量規制でもお金を借りられるケースについて説明していきます。

繰り返しになりますが、貸金業者を利用する場合は、年収の3分の1までに制限されるというのが原則です。

ただ、ここまでに紹介したおまとめローンや配偶者貸付のような例外もありましたよね。

実は、総量規制には除外貸付けや例外貸付けといったものがあり、これらに該当する場合は貸金業者からの借り入れでも総量規制の対象外になります。

総量規制における「除外」貸付け

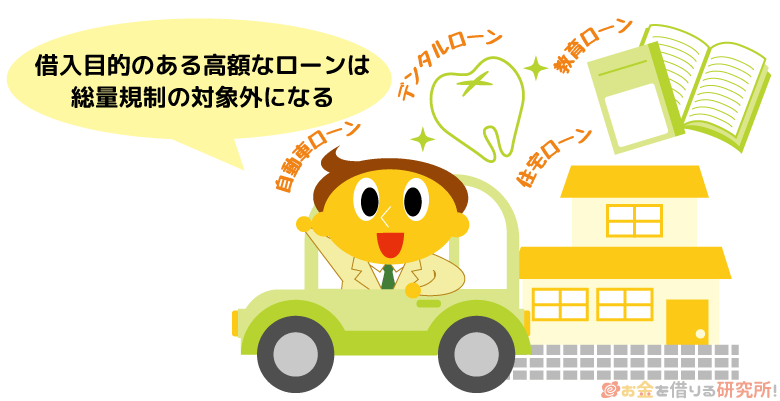

まずは「除外」貸付けについて見ていきましょう。除外貸付けとは、ローンの性質上、総量規制に馴染まないようなものをいいます。

代表的なのは住宅ローンや自動車ローンで、これは総量規制における借入残高には算入されません。

例えば、住宅ローンはかなり高額になるケースもあるので、借入残高に含めてしまうと、それ以外にお金を借りるのは難しくなりますよね。

総量規制は返済能力を超えた過剰な融資を防ぐためのルールで、担保があるなどでその心配がないものは除外貸付けに分類されるのです。

総量規制における除外貸付けの例

- 住宅ローン

- 自動車ローン

- 高額医療費の借り入れ

- 有価証券を担保とする借り入れ

- 不動産を担保とする借り入れ(契約者、担保提供者の住む家は除く)

- 売却予定の不動産を売却することで返済できる借り入れ

総量規制における「例外」貸付け

次に「例外」貸付けについて説明します。例外貸付けでも年収の3分の1超を借りられますが、除外貸付けと違って借入残高には算入されます。

つまり、年収300万円の人が100万円のおまとめローンを組んだなら、除外貸付け、例外貸付け以外の貸金業者からの借り入れは行えません。

おまとめローンなどは顧客にとって有利になるものなので例外的に認められているものの、通常のカードローン、クレジットカードのキャッシングでの借り入れは不可です。

総量規制における例外貸付けの例

- おまとめローン

- 緊急で必要な医療費の借り入れ

- 社会通念上、緊急で必要だといえる資金の借り入れ

- 個人事業主の借り入れ

- つなぎ資金の借り入れ

※ それぞれ要件があります。

法人の借り入れ

また、総量規制は個人がお金を借りるときに適用されるものなので、法人の借り入れには関係ありません。

そのため、法人が貸金業者でお金を借りる場合、年商や代表者の年収によって貸し付けが制限されることはないのです。

もちろん、返済できるかどうかはしっかりと審査されますが、返済の見込みがあれば融資を受けられる可能性があります。

年収の3分の1以上借りるための審査は厳しい?

総量規制の対象外になるケースについて説明してきましたが、紹介したような制度や商品なら確実に審査通過できるわけではありません。

「年収の3分の1を超えてはいけない」というのは法律上のラインであって、それ以下でも審査に落ちてしまうケースはありますよね。

総量規制対象外のケースも同様で、法律上、貸し付けはできても、審査に通すかどうかは金融機関の判断によるのです。

銀行は自主規制で総量規制以上を貸さない場合もある

総量規制は消費者金融などによる過剰な貸し付けを背景にできたルールですが、貸金業法の改正以降、今度は銀行カードローンによる返済能力を超えた借り入れが問題になりました。

銀行は貸金業者ではないということもあって、銀行カードローンが抜け道のようになっていたのです。

総量規制で消費者金融などの過剰な貸し付けを防止しても、銀行がどんどんお金を貸しては意味がありませんよね。そういった現状もあって、金融庁からの指導が銀行に対して行われました。

現在、銀行は総量規制に準じた形の限度額に関する基準を設けているといわれています。法律ではなく、自主規制にはなりますが、銀行でも年収の3分の1以上を借りるのは難しくなったのです。

パート・アルバイトだと銀行の審査に通りづらい

ローン審査では収入の金額に加えて、安定性も重要になります。そのため、パート、アルバイトなどの非正規雇用は、審査で不利になることが多いでしょう。

特に注意したいのが銀行のローン審査です。銀行にはおまとめ向けの商品を扱っているところもあるという話をしましたが、中にはパート、アルバイトは融資対象外の商品もあります。

おまとめはそれなりに金額が大きくなるため、パート、アルバイトでは難しいということでしょう。

必ず事前に申込条件を確認するようにしてください。

おまとめローンは他社借入ありでも審査に通りやすい

おまとめには返済専用のおまとめローンを利用する方法と、通常のカードローンをおまとめに利用する方法があります。

通常のカードローンなら追加借入もできるというメリットがありますが、審査のことを考えると返済専用のおまとめローンがおすすめです。

おまとめローンはそもそも他社借入がある人のためのローンなので、通常のカードローンよりも他社借入に対しては寛容でしょう。

延滞しているとほぼ審査に通らない

今回紹介したすべてのローンでいえることですが、すでに延滞している場合はほぼ審査に通らないと思ってください。

総量規制でも借りられるローンはありますが、それは審査が甘いわけではありません。

延滞中の借り入れがある場合、新たにお金を貸しても返ってこないと判断される可能性が高いのです。

金融機関は年収や借入残高をどうやって把握するの?

総量規制では「年収の3分の1」というのがポイントになりますが、金融機関はどうやって年収、借入残高を把握しているのでしょうか?

年収は収入証明書を提出する

ローンを組むにあたって収入証明書は必須ではありません。ただ、年収の3分の1以上借りるケースでは、収入証明書も必要になる可能性が高いです。

法律上、1社から50万円を超える借り入れ、または2社以上から100万円を超える借り入れでは、収入証明書の提出が必須になります。

年収の3分の1以上借りるとなると、どちらかに該当するケースがほとんどでしょう。

借入残高は信用情報で確認される

また、金融機関からの借入残高は信用情報を照会することで確認できます。申し込み時に残高や件数を少なく申告してもバレるので、正直に記入してください。

嘘をついたと判断されると審査に落とされてしまうでしょう。

年収の3分の1以上借りたいときのポイント・注意点

最後に年収の3分の1以上借りたいときのポイントと注意点についても説明していきます。

年収の3分の1以上借りたいときのポイントと注意点

- 資金使途に合ったローンを選ぶ

- 自身の年収と借入残高を正確に把握しておく

- 返済に遅れが出ているなら債務整理の相談も

- 闇金などの借入方法は危険

資金使途に合ったローンを選ぶ

銀行カードローンは原則資金使途が自由ですが、総量規制における例外貸付け、除外貸付けについては資金使途が決まっているものもあります。

そのため、どのような目的で年収の3分の1以上借りたいのかはっきりさせておきましょう。貸金業者であっても資金使途によっては例外貸付け、除外貸付けに該当して、新たな融資を受けられるかもしれません。

自身の年収と借入残高を正確に把握しておく

総量規制をオーバーしそうと思ったら、まずは自身の正確な年収と借入残高を把握するようにしてください。

例えば、副業をしている場合、2社以上で勤務している場合、すべての給与、所得を合算して年収を計算できます。他にも年金、不動産の賃貸収入(事業として行っているケースは除く)なども年収に含まれます。

また、借入残高は実際に借りている金額であって、契約しているカードローンの限度額ではありません。

貸金業法における借入残高には算入しない除外貸付けなどもあるので、年収や借入残高に含むもの、含まないものに勘違いがないか確認しておきましょう。

返済に遅れが出ているなら債務整理の相談も

基本的に延滞中の借り入れがあるとローンは組めません。

貸金業法にもとづくおまとめローンは銀行のおまとめローンに比べて利用しやすいといわれていますが、延滞があると厳しいでしょう。特に大手は信用情報を重視するため、解消した延滞でも影響があります。

もし延滞を解消するのが難しいような状況なら、おまとめよりも債務整理の相談をすべきです。

5年間~10年間ほどは新たなローン、クレジットカードの利用などが厳しくなるものの、借金の減額、返済義務の免除などが可能です。

闇金などの借入方法は危険

闇金とは無許可で営業する違法な貸金業者のことで、総量規制に関係なく融資をしています。ただ、法外な利息を請求されるだけでなく、取り立てなどで危険な目に遭う危険性もあるでしょう。

総量規制対象外の借入方法はあっても、収入の安定性や信用情報が原因で、なかなか審査通過できないケースもあります。正規の金融機関から借りられない人を闇金はターゲットにしているので、甘い言葉で融資の勧誘を受けるかもしれません。

ですが、闇金の利用にはリスクしかなく、周りに迷惑がかかることもあるのです。通常の生活が難しくなることもあるため、絶対に利用しないでください。

街金や闇金でのキャッシングをおすすめ出来ない訳とは

街金・闇金・サラ金の違いとは?

ソフト闇金とは?普通の闇金との違いや知られざる危険性・口コミを紹介

【まとめ】年収の3分の1以上を借りたいときは消費者金融のおまとめローンがおすすめ!

年収の3分の1以上でもお金を借りられる方法について説明してきました。

いくつか例外的に融資を受けられる方法はありますが、返済資金を借りるなら消費者金融のおまとめローンが良いでしょう。法律にもとづく商品だから安心で、顧客にとって有利な条件で借り換えられ、段階的に借入残高を減少していけます。

他社借入がある人のための返済専用ローンなので、通常のローンに比べて借入件数には寛容です。

また、そもそも貸金業法の対象ではない銀行のローンを利用するという手段もあります。ただし、銀行も年収の3分の1を超えるような貸し付けには慎重で、法律による規制はなくても実際には厳しいケースが多いと思ってください。

他にも資金使途によっては総量規制の除外貸付け、例外貸付けに該当するかもしれません。正確な年収、借入残高を調べて、資金使途に合った選択をするようにしましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。