メガバンクの1つである「みずほ銀行カードローン」の審査は厳しいと思われている方も多いと思います。

銀行カードローンの審査は厳格で時間がかかるというイメージがありますが、メガバンクであればなおさらですよね。

この記事ではみずほ銀行カードローンの審査基準について解説していきます。

また、記事の後半では審査に落ちやすい人の特徴、審査通過率を上げるためのコツについてもふれているので、ぜひ参考にしてください。

目次

みずほ銀行カードローンの申し込みで審査されるポイント

最初にみずほ銀行カードローンの審査ではどのような点が見られるのかについて押さえていきましょう。

みずほ銀行カードローンの審査では主に次の3点が見られます。

みずほ銀行カードローンの審査で見られるポイント

- 申込内容から安定した収入があるか

- 信用情報から過去に返済トラブルを起こしていないか

- 提出書類や在籍確認から申告した内容に嘘はないか

カードローンは少し専門的な言葉を使用すると「金銭消費貸借契約」です。

つまり、契約通りに返済しますという約束をした上で私たちは金融機関からお金を借りています。

ただ、お金を貸す以上、金融機関としては約束を鵜呑みすることはありません。

カードローンというのは担保や保証人がいらないので、返済できるだけの経済力があること、返済する意思があることを信用してもらわないといけないのです。

約束通りにお金を返してくれる人物だと信じてもらうために、上記の3点が非常に重要になります。

1. 申込内容から安定した収入があるか

まず審査で見られるのは安定した収入があるかどうかです。

みずほ銀行カードローンに申し込むときには、年収や勤務先を申告します。

加えて、今の職場で何年くらい働いているのか、業種や役職、雇用形態なども聞かれ、申し込みフォームに入力した内容から総合的に収入の安定性が測られるのです。

カードローンの審査に利用される申込内容を「属性情報」ということもあります。

2. 信用情報から過去に返済トラブルを起こしていないか

属性情報に加えて、みずほ銀行カードローンの審査で重要になるのが「信用情報」です。

言葉を聞いたことがある人も多いと思いますが、信用情報とは過去5年(または10年)から現在に至るまでのローンやクレジットカードの利用状況、契約内容のデータのことをいいます。

なぜ、このようなデータが重要なのかというと、過去に何らかの返済トラブルを起こしている人物は、今後も同様の問題を起こす可能性が高いためです。

信用情報で重要なのは、良い情報が載っていることではなく、悪い情報が載っていないことです。

そのため、過去にローンやクレジットカードで延滞したことがなければ問題ないでしょう。

3. 提出書類や在籍確認から申告した内容に嘘はないか

属性情報はカードローンの審査に通過するために重要ですが、みずほ銀行は申込内容を鵜呑みにするわけではありません。

審査で特に重要な項目については、別途、書類や電話で確認を取ります。

例えば、申告した収入に嘘がないかは源泉徴収票などの収入証明書を見れば分かりますし、そもそも働いているのかは勤務先に電話をかけることで確認可能です。

当たり前ですが、申込内容で嘘をつく人物を約束通り返済してくれると信じることはできないでしょう。

嘘はもちろんですが、入力間違いもないように注意してください。

みずほ銀行カードローンの審査基準

それでは、みずほ銀行カードローンの審査基準について見ていきましょう。

みずほ銀行では、審査の詳細に関しては公開していません。

詳細とは、例えば年収がいくら必要とか、勤続年数は何年以上が好ましいといったことです。

そもそも、カードローンの審査というのは総合的に融資の可否が判断されるため、年収100万円で審査に通る人もいれば、年収300万円で審査に落ちる人もいます。

ただ、みずほ銀行カードローンでどのような人が融資を受けられるのかという基準は申込条件として公開されているので、まずはその基準をチェックしてください。

みずほ銀行カードローンの審査基準

- 契約時の年齢が満20歳以上66歳未満であること

- 申込者本人に安定した収入があること

- みずほ銀行指定の保証会社(オリコとアイフル)の保証が受けられること

それぞれの項目についてもう少し詳しく説明していきます。

1. 契約時の年齢が満20歳以上66歳未満であること

みずほ銀行カードローンで融資が受けられる人の年齢は20歳以上66歳未満とされています。

基本的に、契約時の年齢がこの範囲に入っていれば問題ありません。

ただし、20歳になったばかりの人は勤続年数が短い、収入が低い、66歳に近い人は定年退職によって将来の安定収入が見込めないという理由で審査に不利になることがあります。

直接的ではありませんが、年齢も審査結果に影響することがあるのです。

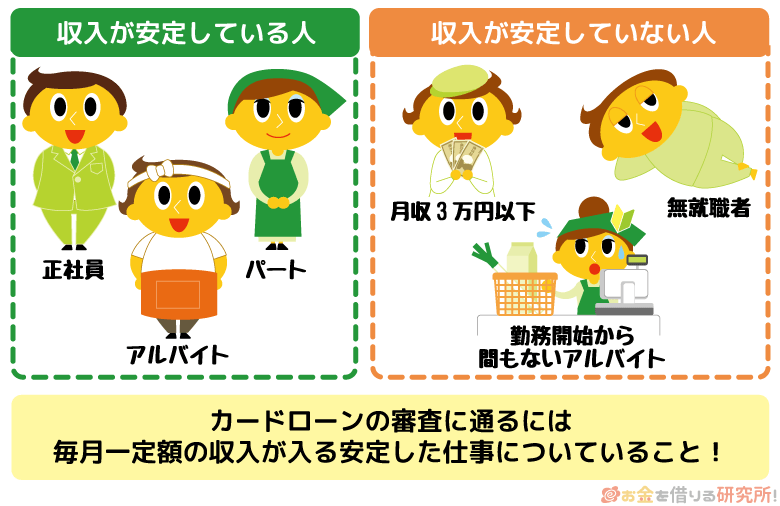

2. 申込者本人に安定した収入があること

みずほ銀行カードローンでは申込者本人に安定した収入が必要です。

先ほども説明したようにカードローンというのは保証人も担保も要りません。

そのため、申込者自身が安定して収入を得ているかどうかが非常に重要になります。

また、ここでのポイントは「安定した」という文言です。

収入があるというだけでなく、月による収入の波が小さく、将来的な収入も見込めないと審査に通過できないでしょう。

会社勤めの人は、働いている限り毎月一定の金額が振り込まれるため、この条件を満たせる可能性が高いです。

ただし、就業形態や雇用形態はあくまで審査項目のひとつであり、アルバイト・パート、契約社員、派遣社員、自営業者でも安定していると判断されれば審査通過の見込みは十分にあります。

安定していないと判断される可能性が高いのは、月3万円以下など月給が極端に少ない人、非正規雇用で今月から勤務を開始したばかりの人、開業したばかりの自営業者で収入を書類で確認できない人などです。

3. みずほ銀行指定の保証会社(オリコとアイフル)の保証が受けられること

みずほ銀行カードローンの申し込みは保証人不要ですが、保証会社の保証は必要になります。

みずほ銀行カードローンの保証会社はオリコとアイフルです。

カードローンのような個人向け融資に関しては、銀行よりもオリコのようなクレジットカード会社の方が審査のノウハウを持っています。

そのため、みずほ銀行カードローンの審査の基本的な部分はオリコがみずほ銀行に代わって行うのです。

カードローンの審査は仮審査と本審査の2つに分けることができます。

- 仮審査

- 申込内容や信用情報から返済能力がある人物かを審査する(オリコ)

- 本審査

- 書類や勤務先が正しいかを確認し、仮審査の結果を踏まえて融資の可否を最終判断する(みずほ銀行)

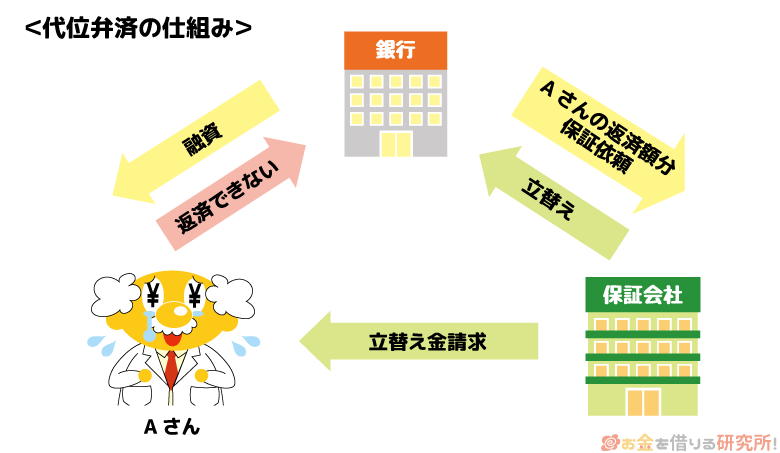

銀行から保証会社へは保証業務に対する報酬が支払われますが、保証した人物が返済できなくなり債権の回収が難しいと判断された場合には、保証会社がその債権を引き受けます。

オリコは返済されていない額をみずほ銀行へと支払い、その後は、新しい債権者として保証した人物が自社に返済・弁済するように促していくのです。

このような保証会社が代わりに返済を行うこと代位弁済といいますが、代位弁済が増えると保証会社は損をしてしまうため、本当に返済できるのかを仮審査にて見極めます。

返済能力があると判断された人だけがオリコの保証を受けることができ、その後の本審査へと進むことができるのです。

また、本審査では書類や職場の確認作業が主なので、申込内容や提出書類に不備がなければ大丈夫でしょう。

仮審査に通ったのに本審査で否決されてしまうというケースはあまりありません。

みずほ銀行カードローンの審査を受けるために必要なもの

ローンにも住宅ローン、自動車ローン、その他のフリーローンなど様々な種類があります。

ローンの種類によって審査に必要なものが違いますが、カードローンは準備するものが少ないという点がメリットの1つです。

人によっては運転免許証1枚だけでも申し込めます。

ただ、場合よっては手元になくて用意するのに時間がかかってしまうケースもあるでしょう。

そうなると、融資を受けるまでが遅くなってしまうので注意してください。

みずほ銀行カードローンの審査を受けるのに必要なものは以下の通りです。

みずほ銀行カードローンの審査に必要なもの

- みずほ銀行の口座

- メールアドレス

- 本人確認書類

- 収入証明書

- 印鑑

みずほ銀行の普通預金口座

みずほ銀行カードローンの場合、みずほ銀行口座がないとカードローンの利用ができません。

すべての銀行カードローンではありませんが、他にも住信SBIネット銀行 Mr.カードローンやセブン銀行カードローンでは自社口座を保有していることが利用条件になっています。

今みずほ銀行口座を持っていないという人も、カードローンと一緒に口座開設を申し込むことが可能です。

また、カードローンに申し込む前や、審査の途中で口座開設の手続きをしても問題ありません。

ただし、カードローンと口座開設を同時に申し込むためには運転免許証が必要です。

免許の交付を受けていないという人は、カードローンの仮審査結果が出てから口座開設をしてください。

みずほ銀行に自分名義の口座がないという人は、同時申込をするか、別途、開設の手続きをしましょう。

パソコンやスマホのメールアドレス

みずほ銀行カードローンはネット以外に、郵送、電話、店頭での申し込みができます。

これらの申込方法の中でも、契約までがスムーズであること、24時間いつでも申し込めることを考えるとネット経由での申し込みがおすすめです。

ただし、ネット申込にはパソコンやスマホのメールアドレスが必要になります。

審査の結果や契約に関する案内はメールで届くので、スマホのキャリアメール、またはパソコンのフリーメールアドレスを利用しましょう。

契約後もメールが届くことがあるので、できるだけ普段から受信を確認しているアドレスを使用してください。

またフィルタの設定によっては迷惑メールに振り分けられる可能性もあるので、迷惑メールフォルダの確認もしておくと良いと思います。

もし受信設定をしているなら「@p.onet.orico.co.jp」、「@e-mail.mizuhobank.co.jp」からのメールを受け取れるようにしましょう。

みずほ銀行から求められる各種書類

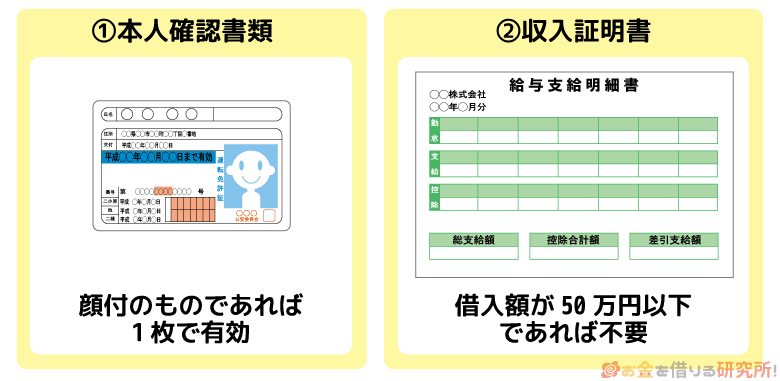

カードローンの契約をするためにはみずほ銀行へ本人確認書類と収入証明書を提出します。

本人確認書類については口座の有無や申込内容に関係なく必要になる一方、収入証明書は利用限度額が50万円を超えた場合に必須です。

本人確認書類

みずほ銀行カードローンで有効な本人確認書類は以下の通りです。

みずほ銀行カードローンの本人確認書類

- 運転免許証

- 運転経歴証明書

- パスポート

- 住民基本台帳カード

などなど

以上の書類の中から1つを用意しますが、運転免許証を持っている人は免許証を提出すると良いでしょう。

また、提出する書類には正しい氏名、住所、生年月日が記載されている必要があります。

結婚や引越しなどで氏名や住所が変更になっている場合には別の書類の提出も必要なので、事前にみずほ銀行に確認しておくとスムーズです。

収入証明書

みずほ銀行カードローンでは利用限度額が50万円を超える場合に収入証明書が必要になります。

該当する人は以下の書類を準備しましょう。

みずほ銀行カードローンの収入証明書

- 源泉徴収票

- 住民税決定通知書、課税証明書

- 納税証明書(その1・その2)

給与所得者(正社員、アルバイト・パートなどの会社員)は源泉徴収票がもっとも用意しやすいと思います。

一方、事業所得者(自営業、法人の代表など)は住民税決定通知書、課税証明書、納税証明書(その1・その2)が利用可能です。

給与明細、確定申告書は他の金融機関で収入証明書として認められていますが、みずほ銀行カードローンでは認められないので注意してください。

みずほ銀行に届け出ている印鑑

みずほ銀行カードローンはWEB完結に対応しているので、来店不要・郵送不要で契約することも可能です。

ただし、みずほ銀行口座を持っていない人、みずほ銀行に来店して契約をする人は印鑑も必要で、郵送手続き、または来店が必須になります。

みずほ銀行の口座を持っていない場合には、申込前、または審査途中にみずほ銀行の店舗に本人確認書類と印鑑を持参して口座開設の手続きをします。

もしくは、インターネット経由でカードローンと口座開設を同時に申し込むという人は、みずほ銀行から口座開設のための書類が自宅に送られてくるので、記入・押印してから返送してください。

一般的にシャチハタと呼ばれるような朱肉を使わずに押せるはんこは利用できないので、銀行印として利用できるものを使いましょう。

また、みずほ銀行の口座を持っていも店頭でカードローンを申し込む場合には印鑑が必要です。

みずほ銀行口座の届出印が必要になるので、印鑑を複数持っている人は間違わないように注意しましょう。

みずほ銀行カードローンは1年ごとに審査の上で契約を自動更新

みずほ銀行カードローンは契約時の審査以外にも、契約を更新するための審査も行われます。

みずほ銀行カードローンの契約期間は1年間(入会月から1年後の10日まで)です。

ただし、カードローンの利用に問題がなければ、基本的には毎年契約が自動更新されていきます。

初回契約時のように書類を提出したり、勤務先に連絡がきたりということはありません。

また、契約が更新されるのは69歳までであり、満70歳以上になると原則として契約は更新されないです。

もし契約が更新されないというときでも借入残高の一括返済を求められるわけではなく、あとは借入残高が0円になるまで返済だけをしていきます。

長期の延滞があったり、短期でも頻繁に延滞していたりすると契約が更新されない可能性があるので、カードローンの利用の仕方には注意してください。

みずほ銀行カードローンの審査が遅いといわれる理由

銀行カードローンの審査は消費者金融と比較して遅いというイメージがあると思います。

みずほ銀行カードローンに関しても審査は遅いのでしょうか?

みずほ銀行カードローンの審査にかかる時間、審査結果の回答が遅くなってしまう理由を見ていきましょう。

みずほ銀行カードローンの審査時間はどのくらい?

みずほ銀行カードローンの審査にかかる時間はおよそ3営業日~1週間です。

審査の状況によっても前後するので、あくまでも目安だと思ってください。

また、申込方法によっても審査時間が変わってきます。

申込方法ごとの最短審査時間は以下の通りです。

みずほ銀行カードローンの最短審査時間

| 申込方法 | 最短審査時間 |

|---|---|

| ネット申込(パソコン・スマホ) | 翌営業日以降 |

| 郵送(メールオーダー) | 申込書到着後、翌々営業日以降 |

| 電話 | 申込受付後、翌々営業日以降 |

| 店頭窓口 | 翌々営業日以降 |

できるだけ早く審査結果を受け取るのであれば、ネット申込がおすすめです。

最短で翌営業日には審査結果が分かるので、これなら一般的な銀行カードローンの審査スピードと変わりません。

ただし、最短なので、1日経っても審査結果が回答されないということもあります。

申し込みができていれば審査は進んでいるので、少なくても3営業日程度は様子を見てください。

みずほ銀行カードローンの審査結果が出るのが遅い!どんな状況?

みずほ銀行カードローンの審査結果が遅いと感じたら、次のようなケースに該当している可能性があります。

審査基準ギリギリで融資の判断に時間がかかっている

カードローンの審査結果がすぐ出るのは、審査基準を満たしているとすぐ分かるケース、反対に審査基準を満たしていないとすぐ分かるケースです。

審査に時間がかかっているということは、融資の判断に迷っていると想像できます。

明らかに審査基準を満たしていなければすぐ否決の通知があるはずなので、時間がかかっているからといって審査に落ちるわけではありません。

審査結果の連絡があるまで焦らずに待ちましょう。

申込内容に誤りがあり確認作業が生じている

申し込みフォームの入力内容に間違いがあると、正しい情報を確認するのに時間がかかってしまいます。

一度、申込者本人に確認の連絡が入るケースもあり、その場合にはなかなか審査結果が出ないでしょう。

入力した内容に間違いがないかをよく確認してから申し込みを完了させてください。

また、みずほ銀行からメールや電話がきていないかも確認しましょう。

みずほ銀行の休業日(土日・祝日)をはさんでいる

みずほ銀行では土日や祝日が休業日となっているので、その間は審査が進みません。

そのため、みずほ銀行カードローンの最短審査時間は、1日ではなく1営業日なのです。

例えば、金曜日の夜に申し込みをすると、翌週の月曜日から審査が開始され、審査結果のメールが届くのは火曜日以降になります。

これは1営業日で審査が終了した場合なので、審査に時間がかかれば申し込みをしてから1週間程度の待ち時間が発生するケースもあるので注意してください。

警察庁データベースにヒットした

2018年1月からすべての銀行カードローンの審査で警察庁データベースでの照会作業が導入されました。

カードローンが犯罪組織の資金源になるのを防止するのが目的であり、申込者が反社会的な勢力に属していないかを警察庁のデータベースで検索します。

照会結果は早ければ1営業日で分かりますが、もしデータベースにヒットして反社会的な勢力とのつながりが疑われると、次は都道府県警察への二次照会になり今度は1~2週間もかかるのです。

一般の人がこのような理由で審査が遅くなるのは稀ですが、可能性としてはあるので覚えておきましょう。

みずほ銀行カードローンの審査に落ちやすい人の特徴

銀行カードローンの審査は消費者金融よりも厳しいといわれており、審査基準を確認してから申し込みをしても融資が受けられなかったという人も一定数います。

例えば、次のような人はみずほ銀行カードローンの審査に落ちやすいでしょう。

みずほ銀行カードローンの審査に落ちる理由

- 雇用形態や勤続年数から収入が安定していないと判断された

- 延滞などで信用情報に傷がついている

- 保証会社(オリコとアイフル)で過去に返済トラブルがあった

- 他社借入が多く返済能力が低いと判断された

- 在籍確認が取れなかった

1. 雇用形態や勤続年数から収入が安定していないと判断された

みずほ銀行カードローンの審査基準の1つである「安定した収入」がないと判断されると審査には通りません。

カードローンの審査では、単純に年収が多いということではなく安定性が重視されます。

そのため、非正規雇用や自営業者であったり、勤続年数・業歴が1年未満であったりすると今後の収入が不安視され審査では不利です。

アルバイトやパートだと審査に通らない、勤続年数が1年未満だと審査に通らないというわけではありませんが、総合的に見て収入が安定していないと判断される可能性は高まるでしょう。

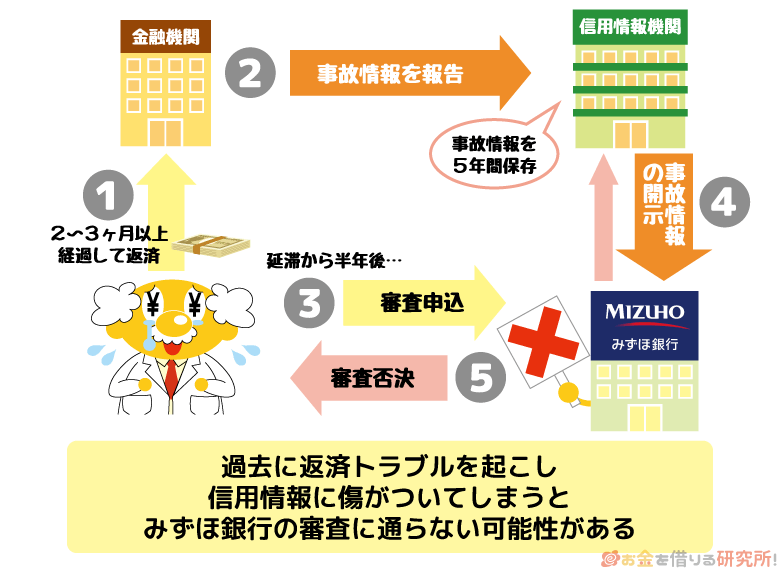

2. 延滞などで信用情報に傷がついている

ほぼ確実にみずほ銀行カードローンの審査に通過できないのは、信用情報に延滞などが登録されているケースです。

大手カードローンでは信用情報をとても重視する傾向にあり、延滞などのトラブルを起こしている人へはリスクを背負ってまで融資をしようとは考えません。

ここでいう延滞とは2ヶ月~3ヶ月以上の長期の延滞ですが、短期間でも延滞があれば信用情報の評価は下がるでしょう。

他にも、債務整理、代位弁済、強制解約などが信用情報に登録されているとみずほ銀行カードローンの審査に通ることはないと思ってください。

3. 保証会社(オリコとアイフル)で過去に返済トラブルがあった

みずほ銀行カードローンの審査を行うのはみずほ銀行だけでなく、オリコとアイフルも仮審査の段階で保証会社として申込者の返済能力をチェックします。

先ほど説明した延滞などの信用情報に登録されている記録は一定期間が経過すれば削除されますが、オリコとアイフルを相手に返済トラブルを起こしてしまったという場合は要注意です。

信用情報機関で管理されている情報には登録期間が決められていますが、オリコとアイフル自身が管理している社内情報は一定期間で削除されるとは限りません。

もし、過去にオリコとアイフルのクレジットカード、カードローンなどで返済トラブルがあったという人は、別の会社が保証会社をしている銀行カードローンを選んだ方が無難でしょう。

みずほ銀行カードローンに申し込みをしても、オリコとアイフルからの保証を受けられない可能性が高いです。

4. 他社借入が多く返済能力が低いと判断された

返済能力の評価には他社借入も重要です。

みずほ銀行カードローンに申し込みをする段階で、すでに他の消費者金融や銀行カードローンでの借り入れがあるなら、返済能力の評価が下がり、審査に通りにくくなります。ただ、金利が低いためみずほ銀行カードローンで借り換え希望される方は多いです。

一般的には、他社借入が3件以上あると新しくカードローンを契約するのは難しいといわれています。

もちろん、借入残高や自身の年収にも審査結果は左右されますが、目安として覚えておきましょう。

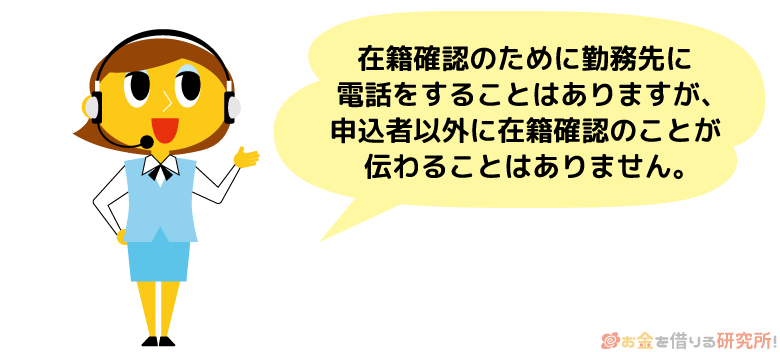

5. 在籍確認が取れなかった

みずほ銀行カードローンでは申込者が本当に勤務しているのかを確認するために電話による在籍確認を実施しています。

在籍確認では申込者のプライバシーに配慮して、本人以外に在籍確認であることは伝えません。

また、本人が電話に出る、電話に代わることでも働いていると確認できますが、本人の不在時には、「◯◯(申込者)はただいま席を外しております。」といったような回答でも在籍確認が取れたことになります。

一方で、何度電話してもつながらないなど勤務の実態が確認できなかったケースでは在籍確認が取れないので審査には通りません。

みずほ銀行カードローンの審査に通過するためのポイント

最後にみずほ銀行カードローンの審査に通過するためのポイントを紹介していきます。

先ほど説明した審査に落ちやすい人の特徴に該当するなら、ぜひチェックしてください。

必要最低限の額で申し込みをする

みずほ銀行カードローンに申し込みをするときは、必要最低限の利用限度額を希望しましょう。

みずほ銀行カードローンは最大800万円までの借り入れができるので、高額融資を積極的にしていると思うかもしれません。

しかし、この最大800万円というのは、あくまでも最大借入額であり、このような高額融資を受けられる人はとても少数です。

希望する金額が高額だと審査通過のハードルも上がってしまいます。

また、年収に見合わない額を希望すると、返済計画が立てられない人物だと見なされ、審査に落とされてしまうかもしれません。

初回の契約時には収入証明書が不要な50万円までで、必要最低限の額を希望すると良いでしょう。

みずほ銀行カードローンでは、利用限度額を10万円、20万円、30万円、50万円、100万円、それ以降はネット申し込みの場合には50万円単位で選択できます。

どうしてもまとまったお金が必要な人は、審査基準が厳しくなることを覚悟した上で申し込みをしてください。

みずほ銀行口座をメインバンクにして利用実績を作る

みずほ銀行カードローンのような自社の口座が必須になっているカードローンでは、口座の利用履歴というのも審査に無関係ではありません。

例えば、みずほ銀行をメインバンクにしていて、給料の振り込みなどで定期的に入金があるなら、そのことからも安定した収入があると分かります。

ただ、申し込みの直前に給与の振込先をみずほ銀行にしても意味がなく、この方法を取るにはそれなりの時間がかかるでしょう。

加えて、オリコでは口座情報を確認できないため、影響があるのは本審査の段階だと考えられます。

みずほ銀行をメインバンクにすれば大丈夫という話ではなく、融資を受けられる可能性を少しでも上げる方法の1つだと考えてください。

勤続年数が最低でも1年以上になってから申し込みをする

勤続年数は収入の安定性を判断するための項目の1つなので、まだ働きはじめて1年未満だという人は申し込みのタイミングを遅らせても良いでしょう。

収入を上げたり、正社員になったりは難しいですが、勤続年数であれば簡単に対策できます。

できるだけ早く融資を受けたいという人には向いていませんが、もうすぐ勤続年数が1年を超えるという場合には申し込みの少し時期を遅らせることも考えてみてください。

また、みずほ銀行カードローンでは給与明細を収入証明書として利用できないため、勤続年数が1年未満で源泉徴収票が発行されていない人は利用限度額50万円超での申し込みができません。

就職・転職したばかりの人は勤続年数、利用限度額に注意しましょう。

他社借入を減らしておく

消費者金融や銀行カードローン、クレジットカードのキャッシング枠での借り入れがある人は、みずほ銀行カードローンへ申し込む前に借入残高を減らせないかを考えてください。

みずほ銀行カードローンは低金利なので、できるだけ金利が高い消費者金融やクレジットカードのキャッシングによる借り入れを減らすと良いでしょう。

また、借入残高だけでなく、完済して解約すれば借入件数も減るので、みずほ銀行カードローンの審査にはプラスになります。

収入があり、信用情報に問題はないのに審査に落ちてしまうという人は、他社借入が原因の可能性が高いです。

他社借入が多いと返済能力を超えてしまう危険性もあるので、完済できるものはしてしまい無理のない借り入れになるようにしましょう。

【まとめ】みずほ銀行カードローンの審査基準は厳しめ!安定収入と信用情報が重要視される

みずほ銀行はメガバンクということもあり、消費者金融や地方銀行カードローンよりも審査基準が厳しいといえます。

仮審査をするのはオリコですが、少しでも返済能力に不安な点があれば審査通過は難しいでしょう。

大切なのは収入が安定していて、借入金額が年収に対して無理なく返済できる範囲に収まっているかどうかです。年収が平均より低くても非正規雇用でも、定期的な収入があれば審査通過の見込みは十分にあります。

大手カードローン会社の審査では安定収入と信用情報が重要視されますが、だからといって、一部の人しか利用できないということではありません。

まずは、この記事で説明したみずほ銀行カードローンの審査基準と自分自身の状況を照らしわせて、問題がないかをセルフチェックしましょう。

そして、審査に落ちやすい人の特徴にあてはまっていないか、審査に通過するためのポイントを実践できないかもあわせて確認してください。

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。