カードローンを契約したいと思ったら金融機関の審査を避けて通ることはできません。

はじめてカードローンに申し込みをする方も、すでに審査落ちを経験してしまっている方も「審査なしでお金を借りられたら良いのに・・・」と思っているのではないでしょうか?

しかし、法律を遵守している金融機関が審査なしでお金を貸すことはなく、「審査なしで融資します」と言っているような業者は闇金の可能性が高いので注意してください。

審査なしのカードローンやキャッシングサービスはありませんが、借入先選びを工夫すれば審査の不安は解消できます。

この記事では「なぜお金を借りるのに審査が必要なのか?」「審査が不安な場合はどの商品を選べば良いのか?」「審査に通るためのポイントは何か?」「カードローン以外なら審査なしでお金を借りられるか?」などについて解説していきます。

なぜ審査なしのカードローンを探しているかによって適切な解決策は違ってくるので、自身の状況にあった方法をこの記事を参考に見つけてください。

審査通過率が高いカードローン

目次

金融機関から審査なしでお金を借りることができない理由

「カードローンを利用するうえで審査は避けて通れない」と言いましたが、なぜ審査が行われるのでしょうか?

お金を借りる側としては、審査なしの方が簡単で、すぐに借り入れができるため便利なように思えます。

カードローンで審査が必須である理由は、「金融機関のリスク回避」および「法律による取り決め」の2点から説明できます。

金融機関が貸し倒れのリスクを回避するためにも審査は必須

金融機関が営利目的で行う貸し付けには必ず金利が設定されており、元金だけでなく、利息の支払いも必要です。

その利息が金融機関にとっての利益になるのですが、失業などで完済する前に貸した相手が返済能力を失う可能性もあります。

返済が滞れば遅延損害金も加算されるものの、返済能力がなければ支払いは行われません。最終的には自己破産などの債務整理が行われるケースもあり、そうなれば金融機関にとっては大きな損害になるでしょう。

貸したお金の回収ができなくなることを「貸し倒れ」と言います。貸し倒れの件数増加は金融機関の経営状態を悪化させるため、金融機関はお金を貸す相手が「本当に返済をしてくれるのか?」を見極める必要があります。

そのためにも、金融機関は必ず融資を希望する相手を審査して、返済能力の有無を慎重に判断するのです。

法律上、貸金業者には返済能力の調査義務がある

総量規制などが規定されている貸金業法には、融資を希望する相手の返済能力を調査することを消費者金融などの貸金業者に義務付けています。

貸金業法では、主に以下のような内容に関する事項が調査項目としてあげられています。

- 収入

- 資力

- 信用情報

- 借り入れの状況

- 返済計画

具体的にはカードローンの申込内容や信用情報などを確認することで、これらを把握して、返済能力の有無が判断されることになります。

貸し倒れのリスクを回避したいというのはもちろんですが、法律によっても、審査をしなくてはいけないということが決められているのです。

消費者金融などの貸金業者が自社の利益のみを追求して、自由に融資を行った場合、多重債務者、自己破産者が増加すると予想されます。そうなると、健全な生活を送ることができない人が増えてしまうでしょう。

そのような事態に陥るのを防ぐために、法は、消費者金融などに審査を義務付けています。

原則、年収の1/3を超える融資は禁止

法律によってカードローンなどの新規契約時には審査が必要になりますが、「ただ審査を実施すれば良い」というわけではありません。

例えば、貸金業法には総量規制というルールがあり、原則として年収の1/3を超える融資(ほかの貸金業者からの借り入れを含む)は禁止されています。これに違反すると業務改善命令や業務停止命令などの行政処分の対象になります。

貸金業者は新規融資が総量規制に抵触しないことの確認のために、申込者の年収および他社借入総額を把握する必要があります。申込者の年収については必要に応じて収入証明書で確認を行いますし、信用情報を照会することで他社借入も把握可能です。

消費者金融などの貸金業者からお金を借りる場合、必ず総量規制の確認が行われることを覚えておきましょう。

「審査なし」の文言で勧誘を行うことはできない

正規の業者であれば「審査なし」や「審査が甘い」「ブラックでも大丈夫」などの文言で勧誘を行うことはありません。貸金業法では「審査なしでお金を借りられるような表現」や「債務整理を行った人でも簡単に借り入れできるような表現」などが禁止されています。

「審査なし」などの表現は同法第16条(誇大広告の禁止等)に抵触する可能性が高いです。繰り返しになりますが、このような文言で勧誘を行っているなら、それは闇金なので注意しましょう。

【条件付き】金融機関が行うような審査なしでお金を借りられる方法

消費者金融や銀行などのカードローンには必ず審査があります。基本的にカードローンは無担保ローンなので、申込者の返済能力(安定収入の有無など)が非常に重要になります。

ただし、お金を借りられるのは、何も消費者金融や銀行だけではありません。一定の条件を満たせば、金融機関が行うような審査なしでお金を借りる方法もいくつか存在します。

金融機関が行うような審査なしでお金を借りられる方法

| 借入方法 | お金を借りるための条件 |

|---|---|

| 質屋 | 担保にできるような品物(質草)があること |

| 契約者貸付 | 契約者貸付制度のある生命保険に加入していること |

| 従業員貸付 | 従業員貸付制度のある企業に勤めていて、利用条件を満たすこと |

収入・信用情報の審査がない質屋からの借り入れ

質屋でお金を借りる場合、預けた品物が担保になります。

質屋が行う融資の特徴は次の2つです。

- 預けた品物の評価額の範囲内で貸付金額が決定される

- 品物が担保になり、利用者の信用情報や年収の確認はなし

質屋は「買い取り」と「質預かり」の2つの業務をしており、お金を借りたい場合には質預かりを利用します。

質屋は預かったものの価値を評価して、その評価額に応じた金額が貸付額になるのです。カードローンのように申込者の収入や信用情報を審査することはなく、評価の対象は預けたものだけです。

そのため、預けるものがあれば、無職であったり、信用情報がブラックであったりしても借り入れができます。

ただし、利息は発生するため、元金だけを返済すれば良いというわけではありません。返済できない場合には預けたものの所有権が質屋に移る(質流れ)ので、その点には注意してください。

カードローンやクレジットカードキャッシングに比べて、質屋でお金を借りる場合の金利は高めになるケースが多いぞ。これは「預けた品物を保管するコスト」を質屋が負担しているからじゃ。一般的な金融機関からの借り入れとは異なる部分もあるから注意するのじゃぞ。

解約返戻金の一部を借りる生命保険の契約者貸付制度

生命保険の中には契約者貸付制度に対応しているものもあり、解約返戻金の一定範囲内で融資を受けられます。契約者貸付制度を利用できるかは契約内容にもよるので、詳しくは加入している保険会社のホームページなどで確認してください。

契約者貸付制度の場合、基本的に返済はいつ行っても大丈夫です。ただし、貸付金額の元金と利息の合計が解約返戻金額を超えると、保険が失効する可能性もあるので注意しましょう。

契約者貸付はもともと解約時に払い戻されるはずだった金額を前借りする仕組みなので、返済能力に関する審査はありません。

カードローンやクレジットカードキャッシングの上限金利よりも低い利率で借り入れできるなどのメリットもありますが、利用できる人が限られるうえに、保険失効のリスクがあることも覚えておきましょう。

会社からお金を借りる従業員貸付制度

勤務先によっては従業員向けの貸付制度を有するところもあります。金融機関の行う融資は基本的に利益目的です。

その一方で、従業員貸付は、従業員の資金需要を会社がサポートする福利厚生の一環として行われています。金融機関が扱うカードローンなどのローン商品よりも低金利という点が、利用者にとっては大きなメリットになります。

また、審査は行われるものの、企業が従業員に行う融資ということもあって、信用情報の確認は実施されません。

ただし、「雇用形態や勤続年数に制限がある(正社員のみなど)」「資金使途に制限がある」「連帯保証人が必要なケースも多い」などのデメリットもあります。貸付条件や利用条件などは企業ごとに異なるため、詳しくは勤務先の規定や担当部署で確認するようにしてください。

審査ありでも大手消費者金融ならすぐにお金を借りられる

前述のとおり、消費者金融や銀行などの金融機関が扱うカードローンの場合、必ず審査があります。

また、質屋や契約者貸付なら審査なしでお金を借りることも可能ですが、無担保のカードローンに比べると利用できる人は限られるでしょう。

「すぐにお金を借りたい」「はじめてで審査が不安」という場合は、大手消費者金融がおすすめです。

「金融機関からの融資は時間がかかる」というイメージを持っている人もいるかもしれません。しかし、大手の消費者金融であれば最短3分~20分ほどで審査は完了し、すぐにお金を借りられます。

最短即日融資にも対応可能なので、今日中にお金を借りたいと思っている方でも十分に間に合うでしょう。(※ 申し込みの時間帯によっては翌営業日の連絡になることもあります。)

ただし、融資までにかかる時間は審査状況によりますし、金融機関によっても差が出てきます。そこで審査スピードを重視している方におすすめできる消費者金融カードローンを3つ厳選したので、自身の要望にかなった申込先を選んでください。

審査スピードを重視するならプロミスがおすすめ

とにかく審査のスピードをもっとも重視するという方はプロミスがおすすめです。プロミスはCMなどもしているため商品名を聞いたことがあるという方も多いと思います。

審査は最短3分なので、即日融資も十分に期待できるでしょう。(※ お申込み時間や審査によりご希望に添えない場合がございます。)

プロミスはWeb完結に対応していて、申し込みだけでなく、契約や借り入れ・返済もネット上で行えます。また、プロミスのスマホアプリでお金を借りる場合、近くのセブン銀行・ローソン銀行ならカード不要で出金も可能です。

銀行振込は会員ページからも行えますが、Web完結で契約するのであれば、アプリを利用すると便利でしょう。もし審査が不安なら、先に「お借入診断」を受けてみてください。生年月日・税込年収・他社借入金額から「お金を借りられるか?」を確認できます。

プロミスで即日融資を受ける流れや当日融資のタイムリミットなどについては、以下の記事で詳しく説明しています。

プロミスで即日融資を受ける方法!今日中に借りられる営業時間は何時まで?

レイクは申込画面ですぐに審査結果の確認が可能

「審査結果の連絡を待っている時間が嫌」という方には、レイクがおすすめです。

レイクならインターネットからの申し込み後、最短15秒で審査結果を確認できます。申込画面で審査結果を確認できるので、審査に通ったら、そのまま画面の案内に従って必要事項を入力していきましょう。

ただし、画面上で審査結果を確認できるのは以下の「審査結果のお知らせ時間」に限られます。

審査結果のお知らせ時間(Webから申し込みの場合)

| 平日・土曜日・日曜日・祝日 | 8:10~21:50 |

|---|---|

| 毎月第3日曜日 | 8:10~19:00 |

※ 年末年始を除きます。申込内容によっては、「電話」もしくは「メール」で審査結果をお知らせする場合があります。

Webであれば申し込みは24時間受付ですが、時間外の申し込みは翌営業日の審査開始となり、メールなどで結果がお知らせされます。契約の手続きもWebで行えて、融資スピードは最短15分(※1)です。

また、はじめてレイクを契約する方には無利息期間のメリットもあります。

契約額が50万円未満の方は60日間の無利息期間が適用され、契約額が50万円以上の方は365日間の無利息期間が適用されます。(※2)

実際にどちらの無利息期間が適用されるかは審査の結果によって決まりますが、レイク公式ホームページの「1秒診断」で検討可能な借入れ額が確認できます。参考にするとよいでしょう。

レイクで最短即日融資を受ける方法と流れ!即日借りるタイムリミットを解説

※1 21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中の振り込みが可能です。ただし、一部金融機関およびメンテナンス時間等を除きます。

※2 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

SMBCモビットなら自宅以外でローンカードを受け取れる

「自宅への郵送物をなしにしたい!」という人におすすめなのがSMBCモビットです。

大手消費者金融のサービスならカードレスで契約することで、契約時に発生する自宅への郵送物をなしにできます。SMBCモビットに関しても以下のいずれかの手続きを行えば、来店不要かつ郵送物なしのカードレスで契約可能です。(※ 審査内容によっては郵送物が発生することもあります。)

SMBCモビットを郵送物なしで契約する方法

- 「オンライン本人確認」を行う ※1

- 返済方法を口座振替で登録する ※2

しかし、「コンビニをよく利用するので、ローンカードを持っておきたい」という人もいるでしょう。SMBCモビットの場合、自宅への郵送以外にも「三井住友銀行ローン契約機」や「コンビニ等」(※3)でカードを受け取れます。

自宅への郵送物も、ローン契約機への来店も避けたい場合は、コンビニ等での受け取りを利用してください。契約時に受取場所を「コンビニ等(ローソン・ミニストップ・郵便局・はこぽす)」にすれば、店舗の営業時間内なら土・日・祝日でも好きなタイミングで受取可能です。

ローンカードはゆうパックで送られて、指定の店舗に到着すると、登録したスマホにSMSで通知が届きます。

SMBCモビットで即日融資を受ける流れ!申込・借入方法ごとに流れが違うので注意!

※1 スマートフォンのカメラで「指定の本人確認書類」および「顔」を撮影して、本人確認を行う方法です。

※2 指定の金融機関口座(本人名義)をWebで登録する必要があります。

※3 審査結果によってはコンビニ等での受け取りができないケースもあります。

「審査落ちが不安……」ローン審査に通るためのポイント

「借り入れの経験が少なく、漠然と審査に対する不安を持っている方」や「過去に審査で否決された経験があり審査なしのカードローンを探している方」は、借入先選びが非常に重要になります。

どの金融機関の審査も甘くはありません。しかし、基本的な申込条件をクリアしていれば、十分に融資を受けられる可能性はあります。

審査に不安を感じている理由によって適した選択肢は変わってくるでしょう。検討すべき借入方法やカードローンの審査内容、審査に通るためのポイントを紹介するので、自身の状況に近いものを参考にしてみてください。

収入や他社借入が不安ならまずは借入診断

「はじめてカードローンの申し込みをする」「収入が少ない」「アルバイトで収入を得ている」などの理由で「審査で不利になるのではないか?」と思っている方は、大手の消費者金融を選んでください。

カードローンは高収入であったり、正社員であったりしないと契約ができないわけではありません。借りたい金額と自身の収入とのバランスに問題がなければ、審査に通過する見込みは十分にあります。

しかし、そうはいっても審査に落ちてしまう人がいるのも事実なので、まずは大手消費者金融の公式サイトで「借入診断」を受けてみましょう。

借入診断では年齢、収入、他社借入などを入力することで、「基本的な申込条件をクリアしているか?」「融資を受けられる見込みがあるか?」をすぐに調べることができます。

参考までに大手消費者金融の成約率とともに、借入診断の入力項目をまとめました。

大手消費者金融カードローンの成約率と借入診断の入力項目

| カードローン | 成約率 | 入力する項目 |

|---|---|---|

| プロミス | 40.3% |

・生年月日 ・年収 ・他社借入金額 |

| アコム | 39.8% |

・年齢 ・年収 ・他社借入状況 |

| アイフル | -(公式HP参照) |

・年齢 ・年収 ・他社借入金額 |

| レイク | 31.1% |

・年齢 ・年収 ・他社借入金額 |

| SMBCモビット | 非公開 |

・年齢 ・年収 ・他社借入金額 |

※ 2022年4月~2023年3月の平均成約率(参照:アコムIR情報、SBI新生銀行決算関連資料)

限られた項目での診断なので実際の審査結果と異なる場合もありますが、各社数秒で診断結果を出してくれます。

「融資可能」という診断結果が出たのであれば、審査に大きな不安を抱く必要はありません。

ただし、借りたい金額が高額になると、審査基準も厳しくなります。

限度額は増額することも可能なので、最初は必要最低限で申し込みをするようにしてください。

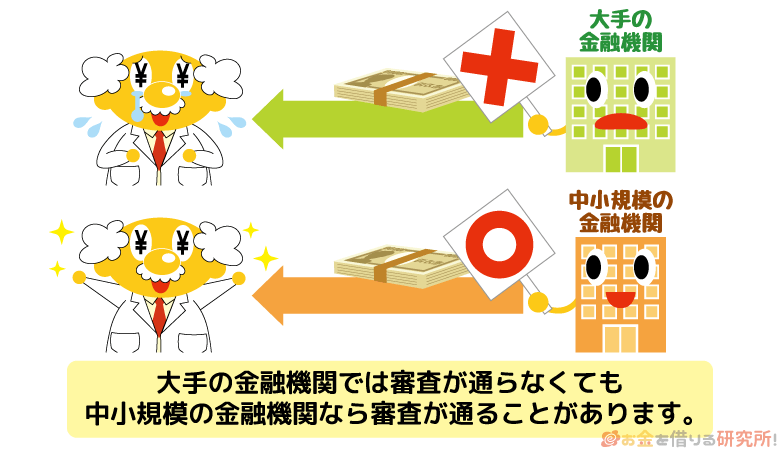

過去に審査落ちの経験がある方は中小消費者金融も検討

はじめての申し込みではなく、過去に審査で否決されてしまった経験があるという場合にはより慎重に申込先を検討した方が良いでしょう。

カードローンの審査は会社によって基準が異なり、一社で否決されても、別の会社であれば審査に通過できたというケースもあります。

ただし、一般的に銀行や信販系のカードローンなどは審査が厳しい部類になるので、審査落ちの経験があるならそのような商品は避けるのが無難です。

ローン商品を扱う金融機関ごとの審査難易度の傾向は以下のようになっています。

【金融機関ごとの審査難易度の傾向】

労働金庫/ 信用金庫>大手銀行/ 信販系カードローン>地方銀行/ ネットバンク>スマホ決済系キャッシングサービス>大手消費者金融>中小消費者金融

例えば、以前に大手消費者金融のカードローン審査に落ちたのであれば、銀行カードローンや信販系カードローンの審査に通過する見込みは薄いです。

「信用情報に債務整理などの金融事故の情報が登録されている」「延滞中の借入先がある」といったケースではいずれの金融機関の審査も厳しいですが、そうでなければ中小規模の消費者金融も借入先の候補にすることをおすすめします。

大手の審査に落ちてしまったらといって、借り入れを諦める必要はありません。

中には実際に会っての審査(対面与信)をする会社もあり、大手の審査でダメだった方でも、現在の収入が安定していれば融資を受けられる可能性があるのです。

無職・専業主婦の方は借入先選びが重要

専業主婦(夫)を含めて、自分自身に収入がない無職の方だと、金融機関から融資を受けるのは難しいのが現状です。

特に消費者金融などの貸金業者の場合、貸金業法における総量規制によって原則、年収の3分の1を超える貸し付けはできません。そのため、法律上、無職で働いていない方や専業主婦の方は、消費者金融などのカードローンを利用することができないと考えてください。

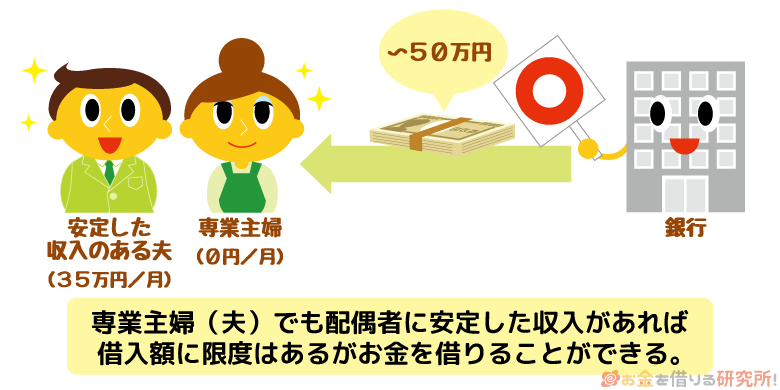

ただし、配偶者に安定した収入がある専業主婦であれば、お金を借りられるケースがあります。

「専業主婦」と「それ以外の無職の方」に分けて、お金を借りたいときの解決策を紹介していきます。

専業主婦OKの銀行カードローンと貸金業者の配偶者貸付け

総量規制は消費者金融やクレジットカード会社などの貸金業者が対象になります。

銀行などの預金取扱金融機関は、貸金業者に該当しません。

そのため、一部の銀行では、配偶者に安定収入のある専業主婦(夫)も申し込めるカードローンを扱っています。銀行なら専業主婦も利用可能なカードローンは存在するので、銀行が扱う商品を検討しましょう。

ただし、専業主婦の場合、銀行カードローンの限度額が制限されるケースも多いです。通常は商品の限度額の範囲内で、審査に結果に応じた契約限度額が設定されますが、専業主婦に関しては「最大で50万円まで」のような制限がつきます。

また、銀行カードローン以外には「配偶者貸付」対応のローン商品を利用するという選択肢もあります。

前述のとおり、消費者金融やクレジットカード会社などの貸金業者は、総量規制によって本人に収入がない人への融資は行えません。しかし、総量規制にはいくつかの例外があり、そのひとつが「配偶者貸付」です。

配偶者貸付は「配偶者の同意を得たうえで申し込みを行い、夫婦2人の合計年収の3分の1を上限としてお金を借りられる制度」です。

配偶者の収入証明書、同意書などが必須なので、家族にバレずにお金を借りることはできませんが、お金の使い道によっては検討の価値があるでしょう。

パートなどで働く主婦の方や専業主婦の方がカードローンを利用する方法については、以下の記事も参考にしてください。

配偶者貸付に対応したローン商品を扱っているのは、主に中小消費者金融やクレジットカード会社・信販会社じゃ。大手消費者金融は対応しておらんぞ。また、配偶者貸付でお金を借りるのにも審査が必要なことは覚えておいてくれ。

無職の方はアルバイトでも良いので就職することを優先

基本的にカードローンは「無担保」「保証人なし」なので、本人に安定収入がなければ申し込めません。専業主婦などの一部例外はあるものの、無職だと消費者金融でも、銀行でもお金を借りることはできないのです。

お金を借りたい理由にもよりますが、できるだけ早く借りたいのであればまずは就職することを優先すべきです。

カードローンの申し込みは正社員以外のアルバイト・パート、派遣社員、契約社員でもできるため、仕事が決まり働き出せば融資対象になります。

勤続年数が1年未満だと見込み年収での審査となりますが、少額であれば借りられる可能性はあります。ほとんどのカードローンは申込条件を満たしていれば、パート・アルバイトで働く人も申込可能です。

ただし、銀行カードローンは審査が厳しめなので、大手消費者金融が主な選択肢になるでしょう。

大手消費者金融なら「パート・アルバイトでも申込可能」という旨が公式ホームページに記載されていますし、最低1万円から契約できるため、求められる年収の基準も高くありません。

毎月安定して、一定額の収入を得ている方であれば、審査に通る可能性は十分にあります。

他社借入があるなら銀行や消費者金融のおまとめローン

カードローンは「他社借入」が多いほど審査に通りにくくなります。

他社での借入残高は返済能力の評価に影響しますし、消費者金融などの貸金業者の場合、「総量規制に抵触するため、新規で融資を受けられない」というケースもあります。

審査に通りにくい場合は、希望する限度額を下げたり、事前に残高を減らしたりするなどの他社借入があっても審査に通るための対策を行うべきでしょう。

また、「月々の返済の負担を減らしたい」「他社借入が多くて、毎月の返済が苦しい」という場合は、低金利な銀行カードローンや消費者金融のおまとめローンで借り換えるのもおすすめです。

銀行カードローンは金利の見直しにおすすめ

消費者金融のカードローンやクレジットカードキャッシングは、上限金利が年18.0%程度に設定されている商品が多いです。

実際の利率は商品の金利の範囲内で審査によって決定されますが、上限金利での契約になっているケースも少なくありません。

もしカードローンやクレジットカードのキャッシングの金利を見直したいなら、銀行カードローンを検討してください。

銀行カードローンは消費者金融のカードローンやクレジットカードキャッシングに比べて、上限金利が低い傾向にあります。

毎月の返済額の中には利息返済分も含まれるので、金利が下がれば、元金の返済に充当される割合が増えて、よりスピーディに完済できる可能性が高くなります。

総量規制は消費者金融などに適用されるルールじゃ。しかし、銀行も総量規制を意識して、融資の限度額を決定する傾向が強くなっておるぞ。銀行の場合は、業界や各行の自主規制によって過剰融資の防止に取り組んでおるのじゃ。

年収の1/3超でもおまとめローンでの一本化は可能

消費者金融などの貸金業者が扱う「貸金業法に基づくおまとめローン」は総量規制の例外に該当します。そのため、審査の結果次第では年収の1/3超の金額も借り換えることができます。

また、おまとめローンなら「金利が下がる」「月々の返済負担が減る」「借入先をひとつにできる」などのメリットも期待できます。

多くの消費者金融では貸金業法に基づくおまとめローンを扱っているので、他社への返済のためのお金を借りたかったという方には最適でしょう。

おまとめローンは返済専用の商品です。金融機関から一括で融資を受けた後は、取り決めに従って返済だけを行なっていきます。

借入先が一社となることで返済日の管理も楽になるので、多重債務から抜け出すためには有効な方法だと言えます。

おまとめローンを扱う貸金業者はたくさんあります。以下の表では大手消費者金融のおまとめローンの基本的なスペックをまとめました。

大手消費者金融の貸金業法に基づくおまとめローン

| おまとめローン | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミスおまとめローン | 年6.3%~年17.8% | 1万円~300万円 |

| アイフル「おまとめMAX」「かりかえMAX」 | 年3.0%~年17.5% | 1万円~800万円 |

| レイク「レイク de おまとめ」 | 年6.0%~17.5% | 1万円~500万円 |

| SMBCモビットおまとめローン | 年3.0%~年18.0% | 最大800万円 |

信用情報に傷がある方は登録が消えるまで待つのが賢明

金融機関からお金を借りようと思っても信用情報に傷があって審査に通らないという方もいるでしょう。

カードローンの審査では主に「年収や雇用形態などの属性情報」と「ローンなどの契約・利用状況が分かる信用情報」の2つを利用して融資の可否を判断します。

どの金融機関でも複数の項目から総合的に審査結果を出すのですが、もし信用情報に傷があるなら、高収入であったり、大企業に勤めていたりしても審査に通ることはほぼありません。

それほどまでに信用情報の評価は重要であり、金融事故の情報(異動情報)が登録されているいわゆるブラックな状態であれば、その情報が削除されるまで待つのが賢明です。

信用情報は内容によって保有される期間が決まっているため、その期間が経過すれば自動的に消えていきます。主に消費者金融が加盟しているJICC(日本信用情報機構)では、次のような登録内容と登録期間になっています。

信用情報の登録期間(JICC)

| 登録内容 | 登録期間 |

|---|---|

| 延滞 | 延滞継続中 および 延滞解消から1年間 |

| 債務整理 | 5年間 |

| 保証実行 | 5年間 |

| 破産申立 | 5年間 |

| 債権譲渡 | 1年間 |

例えば、消費者金融で延滞をしているとその情報はずっと信用情報機関に登録され、解消しても1年間はデータ照会をすることで確認が可能です。

また、債務整理の場合には5年間も記録が残るので、長期にわたって信用情報への悪影響が続くことになります。

信用情報に傷が付いている状態を「ブラックリストに載っている」と表現することもありますが、ブラックリストに載っている間の借り入れは諦め、記録が削除された後、申し込みをするようにしてください。

生活が苦しい場合は公的な貸付制度を検討する

「働ける状態ではない」「働いても最低限の生活ができない」という場合には国や地方自治体から補助、貸し付けが受けられるかもしれません。

公的な貸付制度の目的は、理由があって、通常の生活が困難な方の経済的なサポートをすることです。営利目的の融資ではないため、民間の金融機関が行う貸し付けよりもずっと低金利です。

また、制度によっては無利子で借り入れできたり、返済開始までの据置期間が設定されていたりもします。

民間の金融機関が扱うローン商品の場合、返済能力が高ければ、審査に通りやすいです。

その一方で、公的な貸付制度や支援制度は、一定以上の収入があると、利用できない制度もあります。制度ごとに利用条件が異なるため、住んでいる地域の福祉事務所などで相談してください。

審査なしでも利用してはいけない借入方法

カードローンなどを扱う消費者金融やクレジットカード会社、銀行からお金を借りる場合、必ず返済能力の審査が実施されます。

質屋や契約者貸付制度など一部審査なしの方法もありますが、まったくの条件なしでお金を借りることはできません。

もし審査なし・条件なしでお金を借りられる方法があったなら、それは危険性のある方法だと思ってください。

例えば、以下のような方法は、審査なしでも利用してはいけません。

審査なしでも利用してはいけない借入方法

- クレジットカードのショッピング枠現金化

- 無登録業者(闇金)からの借り入れ

- ネットを介した個人間融資

クレジットカードのショッピング枠の現金化を行う

クレジットカードのキャッシング枠でお金を借りるのには、何の問題もありません。

その一方で、ショッピング枠を利用して、間接的にお金を借りる「ショッピング枠の現金化」は、クレジットカードの利用規約で禁止されているケースが多いです。

直ちに違法となる可能性は低いものの、現金化目的でのクレジットカード利用は強制解約になるリスクがあるので注意してください。

日本クレジット協会もショッピング枠現金化に対する注意喚起を行っています。

「換金目的でカードを利用することは、「クレジットカード会員規約」に違反する行為で、カードの利用ができなくなったり、結局は自分の債務を増やすことになります。また、犯罪や思わぬトラブルに巻き込まれるケースもあります。

クレジットカードのショッピング枠の現金化には「商品買い取り型」と「キャッシュバック型」の2つの方法があります。

クレジットカードショッピング枠を現金化する方法

| 商品買い取り型 | クレジットカードで購入した商品を専門の業者が買い取る方式 |

|---|---|

| キャッシュバック型 | 特定の商品を購入することで、現金化業者が一定金額を購入者へとキャッシュバックする方式 |

どちらもクレジットカードのショッピング枠を利用することで現金を手にしており、間接的にクレジットカード会社からお金を借りたようなものです。

現金化業者の中には独自のノウハウを持っており、カード会社にバレることなく現金化をする会社もあるようです。

しかし、ショッピング枠での買い物なので「翌月などに一括返済をする必要がある」「審査がないため返済能力を超えてしまう可能性が高い」などの問題点があります。

無登録で営業している闇金からお金を借りる

消費者金融やクレジットカード会社といった貸金業者は、国や都道府県から登録を受けて営業しています。

この登録を受けずに営業しているのがいわゆる「闇金」で、その多くは法定金利を無視した利率を適用したり、悪質な取り立てをしたりしています。

近年では、ソフト闇金と呼ばれる「一見、闇金には見えないような優しい対応をする違法業者」も存在するようです。

どちらにせよ、法律に違反しており、一度関係を持ってしまえば「法外な利息を取られる」「違法な取り立てで家族や職場に迷惑がかかる」といった危険性があります。

闇金は法律で禁止されているような方法で債権回収するため、消費者金融で借りられなかったような人に対しても貸し付けをします。

法律に違反する可能性が高い債権回収の方法

- 給料日直後に待ち伏せをする

- 家族に返済を迫る

- 会社や家族にバラすと脅す

- 他社から借りて返済を行うように強要する

- 換金できそうな財産を勝手に没収する

闇金の場合は、無理やりにでも借金を回収します。

そのため、ほぼ審査なしで貸し付けをしますが、自分自身だけでなく、周りにも迷惑をかけてしまう危険性があるので絶対に利用してはいけません。

SNSやネットの掲示板で知らない人から個人間融資を受ける

個人間融資にも適用される法律上のルールというのもありますが、友人や家族からお金を借りること自体に問題はありません。

しかし、SNSやインターネットの掲示板などを介して、知らない人から融資を受けるのには危険性があります。

個人間融資といいながらも、「実際には闇金からの勧誘だった」というケースもありますし、借金や個人情報を利用され、脅迫を受けるような事件も発生しています。

SNSなどを利用した個人間融資は別のトラブルに発展する可能性が高いです。甘い言葉で勧誘があっても、知らない人からの個人間融資の誘いを受けてはいけません。

家族や友人に頼まれてお金を貸すという場合、基本的には貸金業に該当せんぞ。ただし、SNSなどで継続して融資の勧誘をするのは、貸金業に該当するじゃろう。個人間融資は借りる側に危険性があるだけでなく、貸す側が貸金業法に違反する可能性も高いのじゃ。

どこの審査にも通らない状態なら借りるよりも減らすことを優先すべき

「様々な金融機関に融資を頼んだけども断られてしまった。」という方は、借りることではなく、借金を減らすことを考えた方が良いかもしれません。まだ返済に遅れなどがない状態なら、おまとめローンを利用することで返済の負担を軽減することができるでしょう。

しかし、すでに延滞が発生していたり、信用情報に傷が付いていたりするとおまとめローンの審査に通過することも難しいのが現実です。借金は返済しないとどんどん利息が増えていき、最終的に支払うべき金額も膨れ上がってしまいます。

どうしても完済できる目処が立たないというときは、債務整理によって「返済義務を免除してもらう」「返済すべき金額を減らしてもらう」なども検討してください。

主な債務整理の方法

| 債務整理 | 減額効果 | 裁判 | 概要 |

|---|---|---|---|

| 任意整理 | 低い | 不要 | 利息をカットして元金だけの返済になるように金融機関の担当者と交渉を行います。 |

| 個人再生 | 高い | 必要 | 借金の総額に応じて、最大10分の1まで減額することができます。 |

| 自己破産 | 全額 | 必要 | 税金などを除いた借金全額の債務が免除されます。 |

安定収入があるなら任意整理か個人再生を検討

任意整理はもっとも多く利用される債務整理方法で、比較的少額で弁護士などに依頼でき、手続き期間も短いという特徴があります。

利息をカットして、返済期間を延長することで毎月の負担を小さくできますが、元金の減額は期待できない点に注意が必要です。

その一方で、個人再生は元金も含めて大きな減額効果が期待できます。しかし、手続き後の返済プランである「個人再生計画案」を、裁判を通して承認してもらう必要があります。

任意整理と個人再生は手続き後も借金が残るため、その残りを、3年を目処に完済しなくてはいけません。

そのため、安定した収入や返済能力がないと利用することができない方法であり、場合によっては「交渉が上手くまとまらない」「裁判で認められないと」いうこともあるのです。

収入なしなら自己破産を検討

「安定した収入がない」もしくは「任意整理や個人再生での借金問題の解決が難しい」などの場合には、自己破産という方法があります。

自己破産という言葉を聞いたことがある人も多いと思いますが、借金の返済が不能だと裁判を通して認められれば、一部の債務を除いてすべての返済義務が免責されるのです。

一部の債務とは税金、損害賠償などが該当しますが、金融機関からの借り入れ、個人からの借り入れについては返済の必要がなくなります。

ただし、自己破産をすることで借金の返済義務はなくなるものの、最低限の財産以外はすべて没収され、債権者への返済にあてられることは覚えておきましょう。

どの債務整理の方法が一番良いのかは人によって異なるので、メリット、デメリットを判断するためにも、まずは法律事務所の無料相談などを利用するようにしてください。

金融機関の審査に通らない場合の「借りる以外」の選択肢

どこからもお金を借りられない場合、返済能力や信用情報に問題があると考えられます。

どのような状況なのかで適切な対処法は変わってくるでしょう。

例えば、「返済に遅れは出ていないものの、他社借入が多くて、月々の返済に困っている」というときはおまとめローンが有効です。

もしすでに延滞していておまとめローンの審査にも通らないなら、債務整理で月々の返済額を減らしたり、借金自体を減額したりすることも選択肢になります。

また、「信用情報が原因で審査に通らない」という場合も、質屋などであれば融資を受けられます。担保として預ける品物が必要になりますが、質屋の審査対象は物であって、利用者の信用情報を確認することはありません。

そのほかにも借りる以外の選択肢としては、以下のような方法が考えられます。

借りる以外でお金を用意する方法

- 短期バイトや副業で稼ぐ

- 不用品をリサイクルショップやフリマアプリで売却する

- 後払いや分割払いのサービスを利用する

- 利用可能な公的な支援制度を探す

- ポイントサイトで貯めたポイントを現金や電子マネーと交換する

例えば、「次の給料日がくれば、お金を用意できる」という場合、後払いサービスや分割払いサービスを利用することで、手持ちがなくても買い物できます。

VISAブランドのプリペイドカードである「バンドルカード」はチャージ額の範囲内で利用できますが、コンビニや銀行ATMでチャージする以外に、アプリで金額を指定するだけですぐにチャージできる「ポチっとチャージ」が可能です。(※ 利用には年齢制限(満18歳以上)があり、年齢確認・利用規約への同意が必要です。また、手数料および審査があります。)

「ポチっとチャージ」でチャージした金額は翌月末までに支払えば良いですが、チャージ金額に応じた手数料の負担が必要になります。借り入れではないので、利息は発生しないものの、手数料がかかることは覚えておきましょう。

審査なしのカードローンを探している人によくある質問

少額融資なら審査なしでお金を借りられる?

カードローンやクレジットカードキャッシングなどでお金を借りる場合、必ず返済能力の審査が実施されます。

「少額融資なら審査なしで受けられる」ということはありません。

返済能力の調査に関しては法律で義務付けられていて、申込者の安定収入の有無や信用情報などを確認したうえで、融資の判断が行われます。

ただし、希望する融資額・限度額が高額なケースに比べて、求められる年収のハードルは下がるでしょう。

パート・アルバイトでも良いので毎月一定の収入があって、信用情報にも問題がなければ、少額融資を受けられる可能性は十分にあります。

少額融資におすすめのカードローン!1万円2万円3万円なら最短30分審査で即日融資可能!

カードローンの審査に通らない理由は?

カードローンの審査に通らない場合、考えられる主な原因は「返済能力」や「信用情報」です。

返済能力は安定収入の有無だけでなく、他社借入なども影響します。

毎月一定の収入があっても、すでに借りている金額が高額なら、「十分な返済能力がない」と判断されるかもしれません。

また、カードローンの審査では必ず信用情報を確認されるため、延滞していたり、金融事故の情報が登録されていたりする状態で審査を受けても通らないでしょう。

カードローンの審査に落ちた理由を教えてもらうことはできません。

安易にカードローンの申し込みを行うのではなく、原因を考えたうえで、次の行動に移るようにしてください。

カードローンの審査に落ちる理由については以下の記事でも解説しています。

カードローンの審査になぜ通らない?ローンの審査落ちの理由と対処法

在籍確認なしのカードローンはある?

カードローンの審査では申込者の勤務先を確認されることになります。

銀行カードローンなどでは在籍確認の作業を電話連絡で行うケースが多く、担当者から勤務先に電話がかかってきて、働いていることの確認が取られます。

その一方で、消費者金融の場合、「原則、在籍確認のための電話連絡なし」というところもあります。

大手消費者金融については電話以外の方法で勤務先を確認するので、基本的に電話連絡はありません。(※ 審査結果によっては電話で確認するケースもあります。)

いずれのケースも申込者の勤務先はしっかりと確認されますが、電話連絡を避けたい人は大手消費者金融のサービスを選ぶと良いでしょう。

「お金を借りたいけど、会社への電話連絡が不安……」という方は、以下の記事を参考にしてください。

在籍確認なしのカードローンは存在する?会社への電話連絡を回避するコツ

クレジットカードキャッシングは審査なしでお金を借りられる?

お手持ちのクレジットカードがキャッシングサービスに対応していて、キャッシング枠が設定されているなら新たな審査なしで借り入れできます。

設定されている利用限度額の範囲内であれば、クレジットカードを使って提携ATMなどからキャッシングできるほか、指定の金融機関口座への振り込みで借りることも可能です。

これはクレジットカードに新規入会するときや、契約後にキャッシングの審査をすでに受けているからです。

そのため、キャッシング枠未設定のクレジットカードでお金を借りるには、キャッシング枠を設定するための審査を受けなくてはいけません。

「キャッシング枠を設定したかを覚えていない」という方は、カードと一緒に郵送されてきた契約書、もしくはインターネットの会員サービスで確認しましょう。

カードローンとクレジットカードキャッシングの違いについては以下の記事を参考にしてください。

クレジットカードのキャッシングとカードローンの違いとは?7つの項目で徹底比較!

融資の後に審査が実施される?インビローンとは?

インビローンの「インビ」とは、インビテーション(invitation)を省略したもので、日本語では「招待」という意味です。

つまり、自分から率先して申し込みをするのではなく、銀行から「お金を借りませんか?」と招待があった上で申し込むタイプのローンを言います。

銀行ATMを利用していると「このATMでカードローンの契約ができます。」などの表示がされることがあり、この案内に従って手続きをすることですぐに借り入れができるのです。

審査なしということではなく、銀行での取引状況、口座残高などを判断材料とすることで、事前審査を通過した人にのみインビローンの案内を表示させているのです。

インビローンは、ATMから手続きをするとキャッシュカード、もしくは専用のローンカードで借り入れができ、正式な審査はその後に進んでいきます。

もしその後の審査に落ちてしまった場合でも、一括返済などを請求されることはなく、分割で返済をしていけば問題ありません。かなり魅力的な内容に聞こえるかもしれませんが、残念ながら、現在インビローンを行なっている銀行はかなり少なくなっています。

2018年1月以降、銀行カードローンの審査では申込者の情報を警察庁データベースで照会することが義務化されました。そのため、その銀行に口座を持っており、取引状況が良好でもすぐに審査結果を出すことができなくなったのです。

インビローンの案内がATMに表示される条件は公開されていませんので、あまり期待はせずに、もしチャンスがあったら検討するくらいの気持ちでいましょう。

【まとめ】審査なしでカードローン契約は不可!状況に合った方法を選択しよう

消費者金融や銀行などが扱うカードローンの契約には必ず審査があります。

もし「無審査」を謳うような業者があったなら、それは闇金の可能性が高いです。闇金からの借り入れは危険なので、絶対に利用してはいけません。

質屋や契約者貸付制度を利用すれば、審査なしでお金を借りることもできます。しかし、無担保のカードローンと比較して、利用できる条件は厳しく、利便性も劣るでしょう。

基本的な申込条件を満たしていて、信用情報にも問題がなければ、カードローンの審査に通る可能性はあります。審査通過率(成約率)が公開されていて、借入診断も受けられる大手消費者金融などを第一に検討してください。

消費者金融や銀行などの金融機関を利用する以上、「審査なし」でお金を借りることはできません。

ただし、借入先選びを工夫すればすぐにお金を借りたい「職場連絡をなしにしたい」「審査落ちを回避したい」といったケースにはそれぞれ解決策があります。

借入方法や借入先はたくさんあるので、自身の状況にあった選択肢を見つけてください。

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。