お金を貸す以上、金融機関も慎重に審査を行いますが、必要以上に不安に思う必要はありません。

どの金融機関であっても審査で見るポイントはだいたい共通なのです。

また、具体的な審査基準は非公開とされていますが、最低限満たすべき申込条件は公表されていますし、審査に落ちてしまう人の特徴というのもあります。

この記事ではカードローンでお金を借りるために知っておきたい審査の流れについて説明をしていきます。

この記事で分かること

- カードローンに申し込むための条件とは?

- カードローン審査で見られるポイント

- 審査の流れ

- 審査に落ちてしまう人の特徴

- 審査通過率をアップさせるコツ

- 審査に落ちてしまったときの対処法

これからはじめてカードローンを申し込もうと思っている方にも、すでに一度審査落ちしている方にもきっと参考になるはずです。

記事の後半では審査の甘いカードローンや、審査に落ちたときの対処法についてもふれているので、ぜひ最後まで読んでくださいね。

目次

カードローンの審査基準は非公開

カードローンの審査基準については、各社が非公開としています。

そのため、申し込みをした結果、否決されてもその理由などを教えてくれることもありません。

ただし、各社の審査基準は分からなくても、申込条件の確認は可能です。

実際に大手カードローンの申込条件を確認していきましょう。

カードローンの審査申込条件

| カードローン | 融資対象の年齢 | 申込条件 |

|---|---|---|

| プロミスの審査 | 18歳以上74歳以下(高校生を除く) ※4 |

・申込者本人に安定した収入があること |

| アコムの審査 | 20歳以上 | ・安定した収入と返済能力があること ・アコムの審査基準を満たすこと |

| レイクの審査 | 満20歳~70歳 | 安定した収入のある方(パート・アルバイトで収入のある方も可) |

| アイフルの審査 | 20歳以上69歳以下 | ・定期的な収入と返済能力があること ・アイフルの審査基準を満たすこと ・給与所得者、自営業者、パート・アルバイト、派遣・出向・嘱託社員、主婦、学生のいずれかに該当すること ※1 |

| SMBCモビットの審査 | 20歳以上74歳以下 ※4 | ・安定した定期収入があること ・SMBCモビットの審査基準を満たすこと |

| 楽天銀行 スーパーローンの審査 |

20歳以上62歳以下 ※2 | ・毎月安定した定期収入があること ・日本国内に居住していること ・楽天カード株式会社、もしくはSMBCファイナンスサービス株式会社の保証を受けられること |

| 三菱UFJ銀行 カードローン 「バンクイック」の審査 |

満20歳以上65歳未満 | ・原則安定した収入があること ・アコム株式会社の保証を受けられること ・外国人のお客さまは永住許可を受けている方 |

| みずほ銀行カードローンの審査 | 20歳以上66歳以下 | ・安定かつ継続した収入が見込めること ・オリエントコーポレーションの保証を受けられること |

| イオン銀行カードローンの審査 | 20歳以上65歳以下 | ・安定かつ継続した収入が見込めること ※3 ・イオンクレジットサービス株式会社、オリックス・クレジット株式会社の保証が受けられること |

| 三井住友銀行カードローンの審査 | 20歳以上69歳以下 | ・原則安定した収入があること ・SMBCコンシューマーファイナンスの保証が受けられること |

※1 専業主婦、年金受給のみの方の申し込みはできません。(貸付条件はこちら)

※2 パート・アルバイトの方は60歳以下となります。

※3 収入があっても学生の方の申し込みはできません。

※4 収入が年金のみの方は申し込みできません。

カードローンの審査通過に必要な2つの条件

各社、言葉は違いますが「安定した収入があること」というのが共通の条件になっています。

また、20歳以上というのは共通ですが、上限年齢については会社によって差があるので注意が必要です。

それでは、もう少し詳しく2つの条件について見ていきましょう。

融資対象の年齢であること

カードローンでお金を借りるためには20歳以上でないといけません。

法律で決められているわけではないものの、民法上は未成年者が単独で契約をすることはできないとされています。

そのため、一部の学生ローンでは高校生を除く18歳、19歳の学生も親権者の同意があれば融資対象としていますが、基本的には未成年者はお金を借りることはできないと思ってください。

20歳を超えたばかり、定年が近いというケースだと高額の融資を受けるのは難しいものの、対象年齢に入っていれば問題はありません。

安定した収入と返済能力があること

カードローンは担保、保証人不要で契約ができます。

誰にも迷惑をかけることなく申し込みができる点はメリットですが、自身の収入と返済能力だけが審査の対象になるのです。

アルバイトやパートであっても定期的に収入を得ていれば申し込みはできるものの、審査基準を超えているとするかは金融機関の判断次第となります。

審査を行うのは申込先が消費者金融であればその金融機関一社です。

一方で、銀行カードローンの場合には、銀行に加えて、保証会社も審査を行います。

審査基準については銀行の意向も反映されますが、保証会社が「保証可能」と判断するかどうかが非常に重要です。

消費者金融なら申し込みの前に借入診断(お試し審査)ができる!

利用を考えているカードローン会社の申込条件を満たしていると確認しても、やはり審査に通るかは不安ですよね?

そんな方のために多くの消費者金融では借入診断ができます。

借入診断では、年齢、年収、他社借入状況などの数項目を入力するだけで、すぐにお金を借りられそうかを診断してくれるのです。

大手の消費者金融、および一部の銀行カードローンでも利用できるので、審査が不安な方はまずは借入診断をしましょう。

借入診断(お試し審査)ができるカードローン

| カードローン | 診断サービスの名称 | 入力する項目 |

|---|---|---|

| プロミス | お借入シミュレーション(詳細) |

・生年月日 ・年収 ・他社借入金額 |

| アコム | 3秒診断(詳細) |

・年齢 ・年収 ・他社借入金額 |

| アイフル | 1秒診断(詳細) |

・年齢 ・雇用形態 ・年収 ・他社借入金額 |

| レイク | 1秒診断 |

・年齢 ・年収 ・他社借入金額 |

| SMBCモビット | お借入診断(詳細) |

・生年月日 ・年収 ・他社借入金額 |

| 三菱UFJ銀行カードローン 「バンクイック」 |

お借入診断(詳細) |

・年齢 ・年収 ・他社借入件数 ・他社借入金額 |

診断の結果はあくまでも目安ですが、基本的な条件を満たしているのか、審査に通過する可能性はあるのかを調べるのには十分です。

借入診断では信用情報の確認はされないため、診断結果に関係なく信用情報機関への登録もありません。

闇雲にカードローンの申し込みをして、もし立て続けに審査落ちしてしまうと、その信用情報の記録が次の審査に影響することもあります。

そのような状況を避けるためにも、借入診断を活用するようにしてください。

カードローン審査で見られる属性情報と信用情報とは?

カードローンの申込条件について理解したら、次に審査でチェックされるポイントについて見ていきましょう。

カードローンの審査では様々な項目を総合的に見て融資の可否が決定されますが、それらは大きく①属性情報、②信用情報の2つに分けることができます。

カードローンの審査で見られる属性情報とは?

カードローンの申込条件として「安定した収入」、「返済能力」という言葉が使われていましたが、それらがあるかの判断に利用される申込書に記入した内容が属性情報になります。

中でも審査結果に直結するのは勤務先や収入に関する部分でしょう。

例えば、収入は少ないよりも多い方が良いですし、勤め先は上場しているような大手だったり、公務員だったりした方が安定性が高いと判断されます。

一部ですが、次のような項目が属性情報として審査に利用されるのです。

代表的な属性情報

- 勤め先企業の大きさ

- 雇用形態

- 収入の額

- 勤続年数

- 家賃や住宅ローンの支払い金額

- 家族構成

などなど

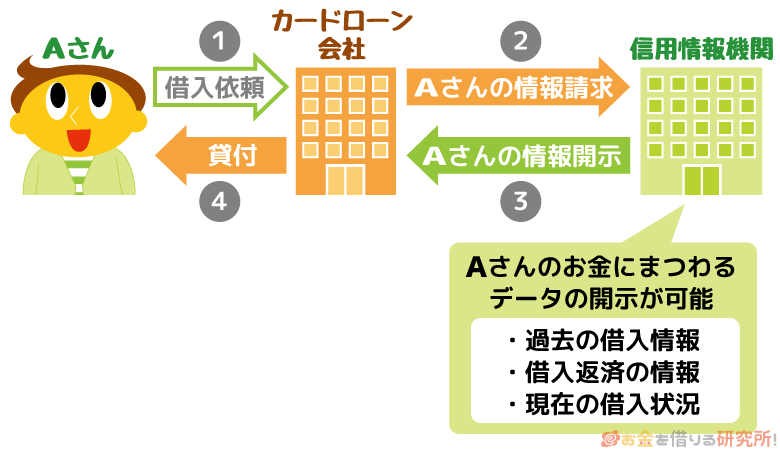

カードローンの審査で見られる信用情報とは?

「信用情報」という言葉を耳にしたことが一度はあると思いますが、これはこれまでのクレジットカードやカードローンの利用状況だと思ってください。

カードローン会社は信用情報機関に加盟していて、申込者にこれまで返済トラブルがなかったかデータ照会をします。

登録されている会社、内容によっても異なりますが、過去5年間~10年間程度の利用状況が残っているため、信用情報に問題があればカードローンの審査には通りません。

俗にいうブラックリストに載っている状態であり、この期間中はカードローン審査だけでなく、クレジットカードや分割払いの契約も難しくなります。

次に該当する場合には信用情報がブラックになっている可能性が高く、審査に通るのは難しいでしょう。

信用情報がブラックになるケース

- 他社のカードローンで延滞した経験がある

- クレジットカードの未払いがあった

- スマホなどの端末代金の支払いが遅れた

- 家賃の滞納(保証会社ありの場合のみ)

- 債務整理をした

- 金融機関から強制解約をされた

- 保証会社が代位弁済を行った

自身の信用情報に限っては開示手続きができます。

もし、以上のようなケースに心当たりがある方は、過去のことであっても信用情報を確認して、記録がまだ残っているのかをチェックしてから申し込みを検討した方が良いでしょう。

カードローン審査の流れ!お金を借りるまでの2段階の審査とは?

次に実際にカードローン申し込みをした場合の審査の流れについて説明をしていきます。

金融機関によって流れが違ったり、個別の状況で手順が前後することもありますので、一般的な流れだと思ってください。

カードローン審査の流れ

| 手順 | 概要 |

|---|---|

| 1. 申し込み | 申し込みはインターネットからもでき、自分自身について、職場について、借入希望金額についてなどを入力していきます。 ネット申し込みであれば、24時間いつでも手続きが可能です。 |

| 2. 審査受付 | 申し込みをすると、金融機関側で審査を開始します。 ただし、金融機関ごとに審査の対応時間が決まっており、すぐに審査が開始されない時間帯、曜日もあります。 |

| 3. 仮審査結果の連絡 | 消費者金融の場合、最短3分~25分ほどで審査結果の連絡がメール、もしくは電話であります。 審査結果に関係なく連絡は来ますが、銀行の場合には数日かかることも一般的です。 |

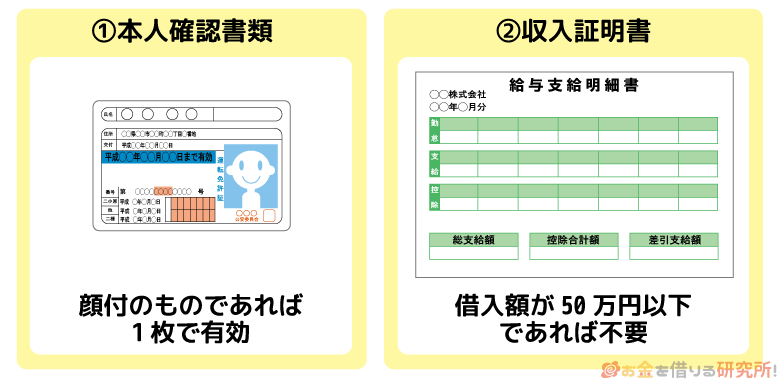

| 4. 必要書類の提出 | 本人確認書類、および収入証明書を提出します。 収入証明書については金融機関から提出を求められないケースもありますが、本人確認書類は必須です。 スマホからだと、カメラアプリで撮影をして、そのままアップロードできるため、来店、郵送の必要はありません。 |

| 5. 在籍確認 | 申し込みで申告した勤務先で本当に働いているかを確認するために、金融機関が職場に電話連絡を行います。 |

| 6. 本審査の完了 | 申込内容に嘘、偽りがないと提出された書類、在籍確認でチェックできたら正式に審査完了です。 |

| 7. 契約手続き | ネット、来店、郵送などで契約をすれば、借り入れができるようになります。 |

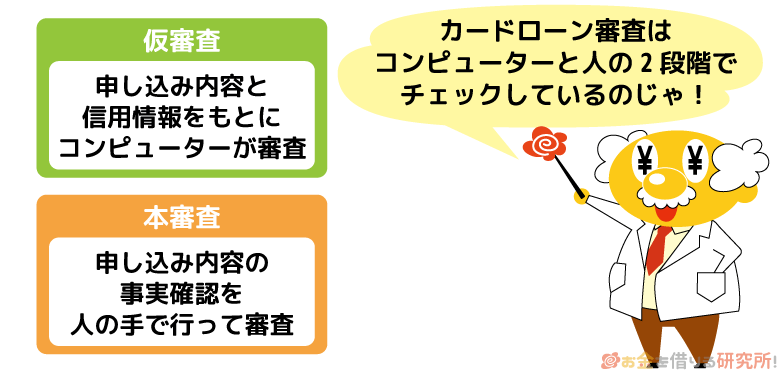

以上のような流れで進んでいきますが、ポイントは仮審査、本審査の2段階にカードローンの審査は分かれているということです。

なぜ2段階での審査をしているのか、それぞれの審査で見るポイントについて説明していきます。

カードローンは仮審査と本審査の2段階で融資の可否を決める

カードローンではスコアリング審査が採用されていることが多く、申込内容を点数化することで融資の可否を決めています。

例えば、年収が600万円以上だと5点、450万円以上は3点、300万円以上は1点などのような感じです。

この方式での審査は過去の利用者のデータを活用しており、必ずしも人が担当する必要はありません。

そのため、大手の金融機関を中心に自動スコアリング審査が導入されていて、申込内容をもとにコンピューターが自動的に採点、融資の可否を判断してくれます。

その後、人でしかできない項目の審査をするというふうに、2段階に工程を分けることで効率的に審査結果を出すことが可能なのです。

仮審査は申込内容の評価と信用情報のチェック

仮審査については申込内容をもとにしたスコアリング審査の結果だと思ってください。

この段階でチェックされるのは申込内容、および信用情報です。

収入がない、信用情報がブラックであるなど一発で審査落ちになるケースもありますが、スコアリングの結果、総合的に見て基準に達していないということもあります。

コンピューターが主体となって評価をするため、大手の消費者金融では最短3分~25分というスピーディな審査時間が実現できるのです。

この仮審査に通過をすればお金を借りられる見込みが高いため、一度申込者へ連絡をした上で、次の段階の審査に入っていきます。

本審査は申込内容に嘘・間違いがないかを書類や電話で確認する

二次審査とも言える本審査では、コンピューターが審査結果を出すために利用した申込内容に間違いがないかを人の手で確認していきます。

申込内容の全項目の裏どりをされるわけではありませんが、収入、勤務先、住所などに間違いがあれば確認の電話が来る、もしくは、そのまま審査落ちとなることもあるのです。

本審査では主に次の2つが行われます。

- 提出された書類と申込内容に齟齬がないかの確認

- 申告された職場に本当に勤めているかの電話確認

収入がない人に融資をすれば貸し倒れとなるリスクが非常に高いため、どの金融機関であっても在籍確認は徹底されています。

また、指定された必要書類を準備できないという場合にも、審査に通過することはありません。

カードローンの契約で必要になる書類

カードローンで必要になるのは本人確認書類、収入証明書の2種類です。

本人確認書類

- 運転免許証

- パスポート

- 個人番号カード

- 健康保険証

など

収入証明書

- 源泉徴収票

- 給与明細書

- 確定申告書

- 住民税決定通知書

など

本人確認書類は運転免許証のように顔写真付きであれば1枚で有効ですが、健康保険証などの顔写真がないもの、現住所の記載がないものについては住民票、公共料金の領主書など別の書類も必要になります。

また、収入証明書は借入希望金額が50万円以下であれば不要としている金融機関が多いです。

消費者金融は、一社から50万円を超える金額を借りる場合、他社借入との合計で100万円を超える場合には必ず収入証明書にて返済能力を調査しなくてはいけないと法律で義務付けられています。

そのため、どちらかに該当する場合には必ず収入証明書も必要なので事前に準備しておいてください。

ただ該当しないケースであっても金融機関が審査のために必要だと判断すれば提出が求められる他、自営業者だと開業届などの事業の実態が確認できる書類なども用意しなくてはいけないことがあります。

運転免許証などの本人確認書類1枚で申し込みができることも多いですが、指示があった場合にはしっかりと用意しましょう。

カードローンの審査では在籍確認が必須

在籍確認とは、金融機関の担当者が職場に電話連絡をして、申込者が本当に籍を置いているのかを確認する作業のことです。

ただし、「カードローンの在籍確認なのですが・・・」といった内容を申込者以外に伝えることはないので安心してください。

申込者がそこで働いていることの確認ができれば良いため「◯◯さんはいらっしゃいますでしょうか?」と電話の取り次ぎを求めるだけで、具体的な用件は伝えません。

本人に取り次ぎができた場合はもちろん、本人不在でも「◯◯は外に出ておりまして、本日はそのまま帰宅する予定です。」のように在籍が確認できる受け答えであれば良いのです。

電話は担当者の個人名でかかってくるので、在籍確認があるからといって職場にバレるのではと不必要に不安にならなくて大丈夫です。

在籍確認が理由で審査に落ちてしまうのは

「◯◯という人物はおりません。」

「社員のことに関してはお答えできません。」

のようにはっきりといないと言われた場合、いるとも、いないとも言われなかった場合です。

また、会社が休みの日、会社に人がいない時間帯だと在籍確認が取れずに審査がそこでストップしてしまいます。

そうなると、時間、日にちを改めて在籍確認がされるため審査が完了するまでに時間がかかることもあるの覚えておきましょう。

カードローンの審査基準や流れは消費者金融と銀行カードローンで違う?

銀行カードローンの審査には次のような特徴があります。

銀行カードローンの審査の特徴

- 審査には一営業日以上がかかる

- 保証会社が審査を行う

- 土日の審査を受け付けていない金融機関が多い

- 警察庁データベースへの照会を行う

- 消費者金融よりも審査基準が厳しい

以前まで、カードローンの審査は消費者金融でも、銀行でも大きな違いはありませんでした。

しかし、2018年1月から銀行カードローンでは警察庁データベースへの照会作業を審査の過程で実施することになったのです。

照会結果が出るまでには一日以上必要なので、銀行カードローンの審査は最短でも一営業日がかかります。

データベースに照会をする目的は反社会的勢力へお金が流れるのを防ぐことですが、それによって審査に時間がかかり、即日融資ができなくなりました。

また、銀行カードローンは消費者金融の審査よりも厳しい傾向にあるというのは以前のままなので、審査に自信がない人、お急ぎの人は銀行カードローンを避けた方が良いでしょう。

カードローン審査に落ちる人の5つの特徴

金融機関ごとの申込条件を確認して、事前診断をしても審査基準が非公開となっている以上は、予想に反して審査に落ちてしまうこともあるでしょう。

カードローンの審査に落ちやすい人の特徴を5つあげたので、該当するものがないかを確認してみてください。

カードローン審査に落ちる人の5つの特徴

- 収入が少ない、不安定である

- 借入希望金額に対して収入が見合わない

- 他社借入金額、件数が多すぎる

- 信用情報に傷がついている

- 短期間に複数のカードローンへ申し込んでいる

- 収入が極端に少ない、不安定である

収入は多さではなく、安定性が重視されます。

平均よりも高収入である必要はなく、毎月一定の金額を長期間稼いでいる方が評価は高いのです。ですが、あまりにも収入が少ない場合には、そもそも安定的に収入が得られていないケースも多く、審査には通りづらくなります。

また、自営業者、法人の代表者などは働いていれば安定した収入があるとは限らないため、給与所得者と比べて安定性が低く見られるのです。

他にも、夜の仕事、スポーツ関係、芸能関係など働ける年齢が限定的だと将来の収入が不安視されるため評価は低くなるでしょう。

- 借入希望金額に対して収入が見合わない

審査に通過するだけなら年収の多さはあまり関係ありません。

しかし、限度額がいくらで契約を結べるかには年収の額の影響は非常に強いでしょう。主婦をしながらパートをしている方、学生をしながらアルバイトをしている方だと扶養家族から外れない範囲で収入を得ているという人も多いと思います。

例えば、年収100万円くらいの方が、10万円程度の限度額を希望するのは十分に現実的です。

しかし、それが20万円、30万円となってくると、年収100万円では少なすぎると見なされる可能性が高いでしょう。

審査に通過できるかは借入希望金額に収入が見合っているかも重要なのです。 - 他社借入金額、件数が多すぎる

カードローンに申し込みをする際に、他社からの借り入れがあると審査では不利になります。

毎月の給料の中から他社への返済分も捻出する必要があるため、他社借入がない人と比べて返済能力が低く見られるのです。ここでの他社借入とは、消費者金融や銀行のカードローン、クレジットカードのキャッシング枠のことを言います。

特に消費者金融のカードローン、クレジットカードのキャッシング枠は総量規制の対象です。

貸金業法における総量規制では、年収の3分の1を超える金額を貸し付けてはいけないとされています。

そのため、年収によって、法律上、金融機関が審査に通すことができないケースというのもあるのです。総量規制による借入限度額の例

年収 借入限度額 600万円 200万円 300万円 100万円 100万円 33万円 - 信用情報に傷がついている

先ほどもふれた通り、カードローンの審査において信用情報の評価はとても重要になります。

信用情報に登録があること自体はマイナスではなく、むしろ、カードローンやクレジットカードなどを滞納なく利用しているというのはプラスの評価になるのです。

しかし、一度でも、過去に返済トラブルを起こしてしまえば一定期間はその影響が残り、カードローン審査には通りません。

信用情報の登録期間(JICCの場合)

登録内容 登録期間 長期延滞 1年間 債務整理 5年間 保証履行 5年間 強制解約 5年間 破産申立 5年間 申し込み 6ヶ月 上記の表は、信用情報機関の一社であるJICC(株式会社日本信用情報機構)での登録内容の一部と登録される期間です。

長期延滞でも延滞の解消から1年間、債務整理などでは5年間もその記録が残ってしまいます。

この記録は希望しても削除してもらうことはできず、登録期間が終了するのを待つしかありません。カードローンの審査結果を決めるのは金融機関ですが、信用情報の登録内容は非常に重要なので、傷がついている間は申し込みを控えた方が無難でしょう。

- 短期間に複数のカードローンへ申し込んでいる

信用情報には、カードローンの申込履歴も残ります。

加えて、契約をしたかどうかも分かるため、申し込みをしたのに契約がなければ、審査に落ちたものと判断される可能性が高いです。あまりにも短期間に多くのカードローンに申し込みをして、契約ができていない場合には、申込記録も次の審査結果に影響することがあります。

短期間に複数の会社に借り入れを申し込んでいるとお金に困っている印象を与えてしまうのです。

一度、カードローンの申し込みをすると6ヶ月間はその記録が残るので、可能であれば半年は期間を空けた方が良いと思います。

どうしてもすぐにお金を借りたいという場合には、焦って二社目に申し込むのではなく、どのカードローンなら審査に通りそうかをよく考えてからにしましょう。

カードローン審査に落ちる可能性を低くするコツ

無職なのにカードローンの審査に通るような裏技はありませんが、少しでも審査落ちの可能性を低くするコツは存在します。

また、「審査に落ちそうかな?」と思ったら申し込みを見送り、先に審査で不利になる要因を潰していくというのも有効です。

安易な申し込みでカードローン審査に落ちてしまうのを防ぐには、次の5つを実践しましょう。

- 申込条件の確認はしっかりと行う

記事の冒頭でも説明した通り、カードローンは金融機関ごとに申込条件が設定されています。

年齢、安定収入という2点が条件となっていることが多いものの、金融機関によって上限年齢が違ったり、他社にはない条件があったりするのです。カードローンに申し込む際は、必ず申込条件を細かくチェックした上で手続きを進めていきましょう。

条件を満たしていなければ、申し込みをしても審査に通過することはありません。専業主婦は消費者金融へ申し込みできない

特に注意したいのは専業主婦の方のカードローン申し込みです。

消費者金融は総量規制の対象なので、そもそも収入がない人へは法律上、貸し付けができません。

そのため、配偶者に安定した収入があっても、専業主婦の方だと消費者金融の審査に通ることはないのです。また、銀行カードローンについても、専業主婦への融資をしているのは一部だけなので注意してください。

銀行は総量規制の対象外ですが、金融機関によって専業主婦を融資対象としているかどうかには差があります。(参考:専業主婦がお金を借りれるカードローン)

まずは、配偶者に安定収入があることを条件に専業主婦への融資も可能かどうかを確認しましょう。

資金使途には融資NGとなるものもある

他にも資金使途(お金の使い道)によっては、それが原因で審査に落ちてしまうこともあります。

多くの金融機関が共通して禁止しているのは、事業性資金として借り入れをすることです。申込条件に明記しているカードローンもある一方で、中にはよく探さないと見つからないようなカードローンもあります。

また、書いていなくても、他社への返済、ギャンブル、投資などはカードローンの利用目的としては敬遠されるものです。

事業性資金であればビジネスローン、他社への返済であればおまとめローンのように別の商品があるので、資金使途に不安がある方は事前に確認した方が良いでしょう。

- 事前診断で審査通過の見込みを確認する

ほとんどの消費者金融には事前診断があるので、はじめてカードローンに申し込みをする方はぜひ利用してください。

入力項目は少ないので、必ずしも実際の審査結果と一致するわけではありませんが、最低限の条件を満たしているかどうかを素早くチェックできます。

診断結果の画面から新規申込をすることも可能なので、まずは診断をして、良い結果を確認してから申し込みへ進みましょう。

もし事前診断の段階で「融資不可」、「融資できるかの判断ができない」という場合には、実際に申し込みをしても審査に通らない可能性が高いです。

審査で否決された理由は教えてもらえなくても、診断結果の理由は表示されるので、改善のヒントになるかもしれません。

- 過去に返済トラブルがあった場合には信用情報を確認する

これまで返済トラブルが一切なかったという方には無関係ですが、何かしらの心当たりがあるなら信用情報の確認は必須です。

信用情報に登録される期間は、だいたい5年間~10年間なので、直近5年で債務整理などの経験があるなら信用情報はブラックな状態でしょう。

自身の信用情報は開示手続きができるので、心配な方は確認するようにしてください。

どのような情報が、いつから記載されているのかが分かるので、登録期間を確認することで削除されるまでの年数を計算できます。日本には三社の信用情報機関があり金融機関によって加盟している会社が異なるので、まずは、どの信用情報機関で開示手続きをすれば良いのかを調べてください。

信用情報機関と加盟している主な金融機関

信用情報機関 加盟している主な金融機関 JICC ・消費者金融

・クレジットカード会社

・信販会社

・保証会社

・リース会社CIC KSC ・銀行

・信用金庫

・協同組合

・信用組合信用情報がブラックな間はカードローンの審査に通ることはまずないため、時期を遅らせた方が良いでしょう。

- 申込内容の間違い、書類に不備がないかよく見直しする

カードローンの申し込み自体は10分程度で完了しますが、必ず申込内容、提出書類に不備がないかを確認するようにしてください。

何か不備があった際に確認の連絡が入れば良いですが、内容によっては虚偽の情報での申し込みだとして審査に落とされてしまう可能性もあります。

住所、勤務先などは正確な情報が確認できる免許証、名刺などを手元に置いておくと間違いを減らせるでしょう。

申し込みに不備があれば審査に時間がかかることも考えられ、可能であった即日融資が受けられなくなることもあります。

最低でも一回は申込内容を見直し、書類を提出する際も画像は鮮明か、必要な箇所が欠けずに写っているかをよくチェックするようにしてください。

- 借入希望金額は必要最低限で申し込みをする

カードローンは借りたい金額が高額であればあるほど、審査基準も厳しくなります。

限度額が100万円でも必要な10万円だけを借り入れすることはできますが、初回の申し込みでは必要最低限の金額を申告するようにしてください。限度額は契約後でも、増額申請によって増やすことができるので、まずは審査に通過して契約を完了させることを優先しましょう。

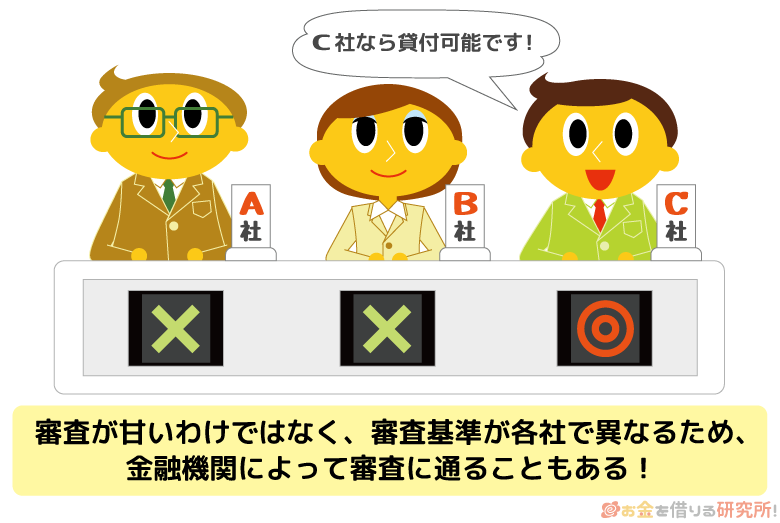

審査が甘いカードローンって存在する?

どうしても審査が不安という方は、審査がないカードローンや審査の甘いカードローンを探してしまうかもしれません。

しかし、誰でも審査に通るようなカードローンも、堂々と審査が甘いというようなカードローンも存在しません。

ただ、審査基準は金融機関によって異なるため、ある一社で否決されても、他社の審査には通過できるという可能性はあるのです。

一般的には、消費者金融よりも銀行の審査が厳しく、中小規模の金融機関よりも大手の方が審査が厳しいという傾向があります。

そのため、大手の銀行カードローンに申し込むよりは、中小の消費者金融に申し込みをした方が審査に通過できる可能性は高いということになるのです。

しかし、中小の消費者金融は金利が高い、自動契約機がないなどあまりおすすめできません。

審査が不安なら、まずは大手の消費者金融を検討すると良いでしょう。

大手の消費者金融ではIR情報の一つとして、どのくらいの申し込みがあって、そのうちの何人が契約に至ったのかという成約率を公開しています。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

審査に通っても、適用金利や限度額が不満だったり、より条件の良い他社の審査に通ったりして契約をしなかった人もいるでしょう。

従って、実際の審査通過率はもう少し高い可能性があります。

成約率を見ればプロミス、アコムがおすすめです。

それでも審査に落ちてしまったときはどうすれば良い?

「カードローンの審査に落ちてしまう人の特徴に該当しないかを確認した!」

「審査落ちの可能性を下げるコツを実践した!」

それでも、審査に落ちてしまう可能性は0にはなりません。

事前にやれることをやっても審査に落ちてしまったら、次のような対策を検討しましょう。

審査落ち後に検討すべき行動

- より審査が甘そうなカードローンへ申し込む

- 属性情報などの改善をはかる

- 他社借入を減らす

- カードローン以外の方法を検討する

- 借り入れの必要性を見直す

属性情報の改善は短期間での実行が難しいため、すぐに取れる対策は他のカードローンへ申し込むことでしょう。

ただし、焦って立て続けに申し込みをしても良い結果は期待できないので、まずは本当にお金を借りる必要があるのかを見直した上で、それでも必要という場合に次の申込先を慎重に探してください。

契約後にも審査が行われるケースってある?

無事にカードローンの契約ができた後にも審査が行われることがあります。

審査結果によっては、利用停止、限度額の減額といった措置が取られる可能性もあるのです。

そのような措置が取られるのは、延滞など利用状況に問題があった場合なので審査に通過したからと油断をせずに、返済期日を守ってカードローンを利用しましょう。

契約後に審査が行われるのは、主に次の3つの場合です。

- 契約期間中(途上与信)

- 契約の更新時期

- 増額申請をしたとき

契約期間中(途上与信)にも定期的に審査がある

カードローンは新規申込時だけでなく、契約期間中においても定期的に信用情報で利用状況が確認されます。

これを途上与信といい、実施されるタイミングに決まりはありません。

しかし、延滞が多い、他社での借入残高が増えているなど新規契約時にはなかったマイナス要因が出てくると契約内容の見直しが行われることがあるのです。

余程のことがなければ利用停止にはなりませんが、他社での利用状況も含めて確認されるということをしっかりと覚えておきましょう。

契約の更新時期にも審査が行われる

金融機関によっては、一年ごとの自動更新のような契約になっているカードローンもあります。

途上与信の実施時期に決まりはありませんが、この契約更新のタイミングでは必ず審査が行われると思った方が良いでしょう。

遅れなく返済をしていれば契約が更新されないということはないでしょうが、契約の継続、契約内容が見直されるタイミングではあることは間違いありません。

増額申請をしたときにも審査がある

また、限度額の増額を申請したときにも審査が行われます。

増額の審査では、利用状況、信用情報の確認だけでなく、前回の審査から時間が経っていると収入証明書の再提出が求められたり、再度、在籍確認が実施されたりすることもあるのです。

カードローンは利用限度額が増えると、適用される金利は下がる傾向にあるため、利息の負担を減らすのにも増額は有効ですが、年収が増えた、勤続年数が増えたなどのポジティブな要因がないと認められない可能性が高いでしょう。

【まとめ】カードローン審査が不安なら大手消費者金融をまずは検討!

お金を借りたくても無職であったり、債務整理をしていたりすると、どのカードローンに申し込みをしても審査に通ることはありません。

最低限の条件をクリアしていると確認できた方は、まずは大手消費者金融を借入先として検討することをおすすめします。→ おすすめ消費者金融一覧

成約率が公開されているためどのくらいの人が契約に至っているかを確認できるという安心感もありますし、事前診断の利用も可能です。

審査基準は、大手よりも中小が甘いと考えられていますが、他社借入がないはじめてのカードローン申し込みなら気にする必要はないでしょう。

まずは大手の消費者金融、審査に自信があり急ぎでなければ銀行、他社借入、収入・雇用形態などに不安があれば中小消費者金融のように申込先を変えても良いと思います。

どのカードローン会社であっても審査で見るポイント自体に大きな違いはないので、この記事を参考にしながら申込先を選んでください。

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要 レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。 60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。※ 貸付条件