消費者金融などから借りているお金を銀行カードローンで借り換えようと思っている方は多いですよね。

ですが、すべての銀行カードローンが借り換えに向いているわけではないので注意してください。

例えば、今回紹介するPayPay銀行 カードローン(旧ジャパンネット銀行カードローン)は、返済に関する利便性は高いものの、他の銀行カードローンに比べて金利が高めというデメリットもあるのです。

そのため、別のカードローンに乗り換えることで、金利の見直しをしたいという人にはおすすめできません。

同じネットバンクのカードローンでいえば、楽天銀行スーパーローンは金利面でのメリットが十分にあり、楽天銀行に口座がない人でもカードローンだけを契約できて便利です。

PayPay銀行 カードローンに特別なこだわりがあるわけでなければ、楽天銀行スーパーローンでの借り換えを検討すると良いでしょう。

もし、PayPay銀行 カードローンで借り換えるなら、審査結果を見た上で、何パーセントの金利になるかを確認してからにしましょう。

金利は審査によって決まるため、その結果次第では借り換えにも十分に利用できます。

この記事では、PayPay銀行 カードローンを借り換えに使うメリットとデメリットについてまとめました。

メリット、デメリットの両方を比較した上で、PayPay銀行 カードローンで借り換えるかを決めましょう。

目次

PayPay銀行 カードローンは借り換えに利用しても大丈夫なの?

「そもそもPayPay銀行 カードローンは借り換えに使っても大丈夫なの?」と思っている人もいますよね。

確かに、PayPay銀行 カードローンは、借り換えに特化した商品ではありません。

銀行の中にはおまとめ・借り換えに特化したローンを扱っているところもあり、PayPay銀行でも過去には専用商品がありました。

ただし、PayPay銀行の「借り入れおまとめローン」は新規申込の受け付けを終了しています。

そのため、借り換えも通常のカードローンで行う必要があるのですが、PayPay銀行のカードローンは借り換えに利用できるのでしょうか?

資金使途は自由なので借り換えにも利用可能

PayPay銀行 カードローンは資金使途が自由です。(事業性資金を除く)

つまり、カードローンで借りたお金は何に使っても良いのです。借り換えについても禁止されていないので、PayPay銀行 カードローンで借りたお金は他社から借りているお金の返済に使えます。

さらに、カードローンは限度額の範囲内で繰り返し利用できます。他社に返済した上で限度額に空きがあれば追加で借り入れもできるのです。

もちろん、借り換えに利用するときは追加借入も慎重に行った方が良いので、無理な返済にならないように計画的に借りてください。

限度額は最大1,000万円で高額な借り換えにも対応

借り換えを考えている人の中には、1社だけでなく、2社、3社からお金を借りている人もいますよね。その場合、借り換えに利用するカードローンの限度額が低いと、全額を借り換えられないケースも出てくるでしょう。

しかし、PayPay銀行 カードローンは最大1,000万円という限度額です。最大1,000万円の限度額は銀行カードローンの中でも高い方で、高額な借り換えにも対応できます。

限度額は審査で決まるため希望通りの金額で契約できるとは限りませんが、商品自体の限度額は十分でしょう。

PayPay銀行 カードローンで借り換えるメリット

PayPay銀行 カードローンで借り換えをする場合、次のようなメリットがあります。

PayPay銀行 カードローンで借り換えるメリット

- バラバラの返済日を月1回にまとめて返済管理が楽になる

- 定額自動入金サービスで他行がメインバンクでも返済しやすい

- 毎月の返済額を下げられる場合もある

- 追加返済は手数料無料、一円単位で行える

記事の冒頭でもいいましたが、PayPay銀行 カードローンの金利は、借り換え向きではありません。

ですが、返済に関する利便性は高いので、返済のしやすさという面ではメリットもあるのです。

どのようなメリットがあるのかを以下で詳しく見ていきましょう。

バラバラの返済日を月1回にまとめて返済管理が楽になる

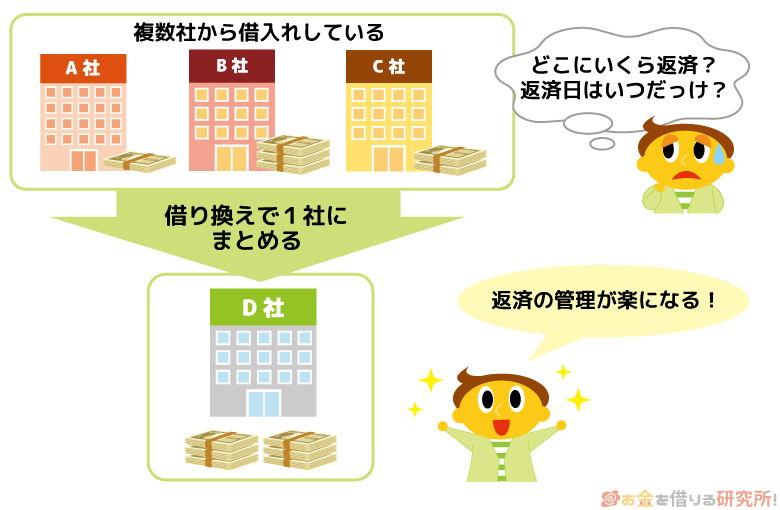

複数のカードローンを1社で借り換えるメリットの1つは、返済の管理が楽になることです。

返済日がバラバラだと、いつまでに、いくら支払うのかを管理するのも大変ですよね。借り換えによって1社にまとめることができれば、返済は月1回で、返済額の確認も1社だけで良くなります。

PayPay銀行 カードローンは、返済日を1日~28日、または月末から自由に指定できます。

もともと返済日が決められているカードローンもありますが、PayPay銀行 カードローンなら自分の都合の良い日にできるのです。

例えば、給料日の直後に返済日を指定しておけば、返済に必要なお金を用意しやすいでしょう。

さらに、PayPay銀行 カードローンはPayPay銀行の普通預金口座からの自動引き落としで返済をするため、わざわざATMへ行く必要もありません。

返済の管理を楽にできるという点は、PayPay銀行 カードローンで借り換えるメリットでしょう。

定額自動入金サービスで他行がメインバンクでも返済しやすい

PayPay銀行 カードローンは「PayPay銀行の普通預金口座を持っていること」が契約条件の1つで、毎月の返済はその口座からの引き落としです。

普段からPayPay銀行を給与の振込先に指定していれば良いですが、職場によっては特定の金融機関しか選択できないケースもありますよね。

メインバンクが別にあるときは、返済日の前にPayPay銀行へお金を移動させなければいけません。

ですが、PayPay銀行には「定額自動入金サービス」があり、毎月一定額を自動で別の金融機関からPayPay銀行の口座へ移動させることができるのです。

毎月自分でお金を移動させる手間はかからず、自動的に入金してくれるため延滞もしにくいでしょう。

「給与の振込先を変更する」「別の金融機関からお金を引き出してPayPay銀行の口座に入金する」といった必要がない点はPayPay銀行 カードローンで借り換えるメリットになります。

毎月の返済額を下げられる場合もある

多くのカードローンは借入残高に応じて返済額が決まる仕組みを取っていますが、毎月いくらの返済が必要かは商品によって異なります。

PayPay銀行 カードローンの場合、残高スライド元利定額返済方式の(A)と(B)があり、好きな返済方式を自分で選ぶことができるのです。

(A)方式は返済額が低めに設定されており、余裕を持ってゆっくり返していきたい人に向いています。

一例として借入残高が200万円までのケースを見てみましょう。

PayPay銀行 カードローンの返済額

| 約定返済日前日の最終借入残高 | (A)方式 | (B)方式 |

|---|---|---|

| 10万円以下 | 3,000円 | 10,000円 |

| 10万円超30万円以下 | 6,000円 | |

| 30万円超50万円以下 | 10,000円 | |

| 50万円超80万円以下 | 15,000円 | 20,000円 |

| 80万円超100万円以下 | 20,000円 | |

| 100万円超150万円以下 | 25,000円 | 30,000円 |

| 150万円超200万円以下 | 30,000円 |

このように(A)方式は返済額の増え方が緩やかになっています。また、PayPay銀行 カードローンは一般的な消費者金融と比べても月々の返済額は低めです。

そのため、色々な消費者金融でキャッシングしている場合は、PayPay銀行 カードローンで借り換えると返済額が下がるかもしれません。

まずは今の返済額をPayPay銀行 カードローンと比べてみてください。

追加返済は手数料無料・一円単位で行える

カードローンを効率的に返済していくためには追加返済がポイントになります。毎月の返済だけだとなかなか残高は減りません。

ただ、追加返済が重要だと分かっていても、手数料がかかってしまうと気軽にはできませんよね。

PayPay銀行 カードローンの場合、追加返済はネット、もしくはセブン銀行ATM・イオン銀行ATM・ローソン銀行ATMで行えますが、どちらも手数料は無料です。

さらに、ネットから返済するときは金額を一円単位で指定できるため、少しの金額であっても手数料を気にせずに入金できます。

手数料がかかってしまうとなると、手数料と利息の両方を調べた上で追加返済すべきかを計算しないといけません。

PayPay銀行 カードローンなら少額であっても、手数料を気にすることなく追加返済できるのです。

PayPay銀行 カードローンで借り換えるデメリットと注意点

前述の通り、PayPay銀行 カードローンは返済がしやすく、その点は借り換えに向いています。

その一方で、PayPay銀行 カードローンにはデメリットもあり、借り換えに利用する場合には注意が必要です。

PayPay銀行 カードローンで借り換えるデメリットと注意点

- PayPay銀行 カードローンの金利は借り換えに向かない

- 毎月の返済額を下げると返済期間が長期化しやすい

- 返済専用ではないので安易な追加借入に注意

特に注意すべきなのは金利です。いくら返済の利便性は高くても、金利が上がり、利息も増えてしまうなら借り換える意味がありません。

PayPay銀行 カードローンのどのような点が借り換えに向かないのかを以下で詳しく説明していきます。

PayPay銀行 カードローンの金利は借り換えに向かない

PayPay銀行 カードローンの金利は年1.59%~18.0%です。他の銀行や消費者金融と比べてみると分かりますが、低金利といえるような水準ではありません。

大手カードローン会社の金利と限度額

| カードローン | 実質年率 | 限度額 |

|---|---|---|

| PayPay銀行 カードローン | 1.59%~18.0% | 最大1,000万円 |

| 楽天銀行スーパーローン | 1.9%~14.5% | 最大800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 最大800万円 |

| プロミス | 4.5%~17.8% | 最大500万円 |

| アコム | 3.0%~18.0% | 最大800万円 |

このようにPayPay銀行 カードローンは、どちらかといえば消費者金融に近い金利設定なのです。

実際に適用される金利は審査で決まりますが、比較するときは金利の上限を見てください。今契約しているカードローンの金利よりも借り換えに利用する商品の上限金利が低ければ、確実に利息の負担を小さくすることができます。

800万円を超えるような借り換えでない限りは、別の銀行カードローンで借り換えた方が良いでしょう。

限度額100万円未満だと金利は下がらない可能性が高い

カードローンの金利は審査によって決まるため、PayPay銀行 カードローンで借り換えるべきかは審査の結果次第というところもあります。

例えば、PayPay銀行 カードローンは100万円未満の限度額だと、年18.0%の金利が適用されます。

100万円未満の借り換えでも100万円以上の限度額でカードローンを契約することは可能です。

しかし、少額の借り換えに向かないのは事実で、審査結果を見ないと金利が今より下がるのかも分かりません。

それなら楽天銀行スーパーローンのような銀行ならではの金利設定の商品を最初から選んだ方が良いでしょう。

借り換えに利用するなら150万円以上の限度額は必要

もしPayPay銀行 カードローンで借り換えるなら、最低でも150万円以上の限度額はほしいです。

限度額が100万円以上になると徐々に金利も下がっていきます。PayPay銀行 カードローンの限度額300万円までの限度額と金利の関係を表にまとめました。

PayPay銀行 カードローンの限度額ごとの適用金利(300万円まで)

| 利用限度額 | 適用金利 |

|---|---|

| 250万円以上300万円未満 | 年8.0% |

| 200万円以上250万円未満 | 年10.0% |

| 150万円以上200万円未満 | 年12.0% |

| 100万円以上150万円未満 | 年15.0% |

| 100万円未満 | 年18.0% |

PayPay銀行 カードローンも限度額が150万円以上200万円未満になると年12.0%という低金利になります。このくらいの金利になるのであれば、十分に借り換えによって利息を軽減できるでしょう。

審査結果では限度額も通知されるので、そのときに何パーセントの金利になるかもチェックした上で借り換えてください。

毎月の返済額を下げると返済期間が長期化しやすい

PayPay銀行 カードローンは返済方式を選択でき、借り換えることで今より返済額を下げることも可能です。

ただし、月々の返済額を下げると借入残高が減少するペースが落ち、結果として利息は増えてしまうケースもあります。

「毎月の返済が厳しくてどうかにかしたい!」という場合は良いですが、返済総額が増えないかにも注意してください。

特に借り換えによって金利が下がっていない場合、月々の返済額を下げると利息はほぼ確実に増えてしまうでしょう。

PayPay銀行 カードローンは借入残高が減ると、自動的に引き落とされる金額も減る返済方式を取っています。

毎月の負担は減るものの、積極的に追加返済をしないと利息は増えやすい返済方式でもあるのです。

PayPay銀行 カードローンのホームページから返済のシミュレーションができるので、契約する前に確認することをおすすめします。

返済専用ではないので安易な追加借入に注意

PayPay銀行 カードローンで借り換えることで毎月の返済額や金利が下がったとしても、借入残高そのものが減ったわけではありません。

中には借り換えたことに満足して、すぐに追加借入を行ってしまう人もいます。

PayPay銀行 カードローンは返済専用の商品ではなく、通常のカードローンなので限度額内での追加借入も自由です。

ですが、借り換えの目的で利用するなら、完済できる目処が立つまでは安易に借入残高を増やすことなく返済していきましょう。

PayPay銀行に限った話ではないものの、通常のカードローンで借り換える場合、返済専用の商品よりも返済計画をしっかりと立てて、その計画を守ることが重要になります。

PayPay銀行 カードローンで借り換えた場合の返済シミュレーション

PayPay銀行 カードローンで借り換えを行った場合、利息や月々の返済額はどのように変化するのでしょうか?

繰り返しになりますが、PayPay銀行 カードローンは、銀行の中では高めの金利です。そのため、審査を受けてみて適用される金利が分かってから、実際に借り換えるかを決めてください。

ここでは、返済のシミュレーションとして50万円、100万円、150万円を借り換えるケースを試算しました。

消費者金融からの借り換えを想定していて、PayPay銀行 カードローンは「借り換える金額=限度額」として金利を設定しています。

あくまでも一例ですが、PayPay銀行 カードローンで借り換えるときの参考にはなるでしょう。

比較対象として楽天銀行スーパーローンも表に加えています。(※ 実際の金額、期間と異なる場合があります。参考値としてご覧ください。)

50万円の借り換えシミュレーション

| 借り換え前 (消費者金融) |

借り換え後① (PayPay銀行) |

借り換え後② (楽天銀行) |

|

|---|---|---|---|

| 金利 | 年18.0% | 年18.0% | 年14.5% |

| 毎月の返済額 | 13,000円 | 10,000円 | 13,000円 |

| 返済期間 | 4年10ヶ月 | 7年10ヶ月 | 4年5ヶ月 |

| 利息の累計 | 251,057円 | 430,898円 | 176,442円 |

PayPay銀行 カードローンは100万円未満の限度額だと年18.0%の金利になります。そのため、大手消費者金融からの借り換えでは金利が下がらないでしょう。

毎月の返済額は3,000円減らせていますが、その結果、返済期間が延びて、利息も増えてしまっています。

もしこれが楽天銀行スーパーローン(年14.5%)での借り換えで、月々13,000円の返済なら、利息の累計はおよそ18万円です。

適用される金利次第ではありますが、利息のことを考えた場合、できるだけ上限金利の低い商品を選んだ方が確実だといえます。

100万円の借り換えシミュレーション

| 借り換え前 (消費者金融) |

借り換え後① (PayPay銀行) |

借り換え後② (楽天銀行) |

|

|---|---|---|---|

| 金利 | 年15.0% | 年15.0% | 年14.5% |

| 毎月の返済額 | 26,000円 | 20,000円 | 26,000円 |

| 返済期間 | 4年5ヶ月 | 6年7ヶ月 | 4年5ヶ月 |

| 利息の累計 | 371,743円 | 579,052円 | 352,922円 |

消費者金融1社からの借り入れが100万円以上になる場合、年15.0%以下の金利にしなければいけないと法律で決められています。

PayPay銀行 カードローンも100万円以上150万円未満だと年15.0%の金利なので、ここでも金利に差が出ないかもしれないのです。

ただし、色々な消費者金融から合計100万円を借りていて、それぞれの金利は年18.0%だというケースもあるでしょう。そのようなケースだとPayPay銀行 カードローンで1つにまとめる意味はあります。

一方、楽天銀行スーパーローンは限度額100万円以上200万円未満だと、金利は年8.6%~14.5%とされています。

表はもっとも高い金利が適用されたケースを想定しましたが、それでも2万円ほど利息が減りました。

150万円の借り換えシミュレーション

| 借り換え前 (消費者金融) |

借り換え後① (PayPay銀行) |

借り換え後② (楽天銀行) |

|

|---|---|---|---|

| 金利 | 年15.0% | 年12.0% | 年12.05% |

| 毎月の返済額 | 30,000円 | 30,000円 | 30,000円 |

| 返済期間 | 6年7ヶ月 | 5年10ヶ月 | 5年10ヶ月 |

| 利息の累計 | 868,611円 | 589,806円 | 593,702円 |

限度額が150万円になると、PayPay銀行 カードローンもかなり金利が下がります。

消費者金融の年15.0%からの借り換えでも30万円近く利息が減っています。バラバラの消費者金融でキャッシングしていて、年18.0%の借り入れがあるなら、より利息を減らせるでしょう。

また、楽天銀行スーパーローンは限度額が100万円でも、150万円でも、適用される金利は年8.6%~14.5%です。

表ではその間を取った金利にしましたが、PayPay銀行 カードローンより高くなるケースもあれば、低くなるケースもあるので注意してください。

限度額ごとに金利が一律に決まるという意味では、PayPay銀行 カードローンの方が分かりやすいといえます。

前述の通り、少なくてもこれくらいの金利にならないと借り換えの効果は薄いです。

加えて、PayPay銀行 カードローンは借入残高の減少に応じて、毎月の返済額も自動的に減っていく返済方式なので、追加返済によって返済のペースが落ちないようにしてください。

自動引き落としだけで完済する場合、途中で毎月の返済額が下がるため、表よりもかなり返済期間がかかり、利息の累計は増えてしまいます。

PayPay銀行 カードローンは毎月の返済額を下げやすいものの、金利を下げるためにはある程度の限度額が必要になると考えてください。

PayPay銀行 カードローンで借り換える流れ・手順

最後にPayPay銀行 カードローンで借り換えを行う手順についてもまとめました。

思ったほどは金利が下がらないことも十分に考えられるので、借り換えるかを判断するタイミングが非常に重要になるでしょう。

PayPay銀行 カードローンで借り換える流れ

- 現在の借入状況を調べる

- カードローンの申し込み

- 本人確認書類・収入証明書を提出する

- 審査結果・限度額をメールで確認する

- 契約・借換資金の借り入れ

- 借りたお金で他社借入を完済する

- PayPay銀行 カードローンの返済を開始

借り換えに利用するという前提で、特に注意すべき点を重点的に説明していきます。

- 現在の借入状況を調べる

借り換えるかの判断をするためには、現在の借入状況が分かっていないといけません。まずは、現在の借入先、借入金額、月々の返済額、金利などを調べてメモしておきましょう。

1社だけなら比較するのは簡単ですが、色々な会社からキャッシングしている場合はしっかりと借入状況をまとめておいてください。

- カードローンの申し込み

PayPay銀行のカードローンは、インターネットからの申し込みになります。公式ホームページから申し込みフォームへ進み、カードローンの申し込みをしてください。

ただし、カードローンの契約には自分名義のPayPay銀行普通預金口座が必要です。持っていない場合は、カードローンと口座開設を一緒に申し込めるので、公式ホームページから同時申込しましょう。

- 本人確認書類・収入証明書を提出する

カードローンの審査には本人確認書類が必要になります。書類提出はネットや専用スマホアプリから行えるので、スマホなどで撮影したデータを送信してください。

口座開設を同時申込している場合、口座開設申込書、本人確認書類の写しなどの郵送が必要になることもあるので、指示に従って手続きを進めましょう。また、審査内容によっては収入証明書の提出も求められます。

利用目的が借り換えの場合、希望限度額が高額になることも多いですよね。収入証明書の提出も必要になる可能性が高いので、源泉徴収票や確定申告書などを事前に用意しておきましょう。

- 審査結果・限度額をメールで確認する

PayPay銀行 カードローンは審査結果をメールで通知してくれます。そのときに限度額も分かるので、適用される金利もあわせて確認してください。

審査に通過できても、借り換えに利用できないような限度額だったり、現在より金利が上がったりするなら意味がありません。

①「現在の借入状況を調べる」で調べた金利などと比較しながら、借り換える意味があるかを判断しましょう。基本的に金利が下がらないなら借り換えの効果は薄いので、審査に通っていても契約しないという選択肢もあるのです。

また、人によっては「金利は下がるけど限度額が足りない」「金利が下がるものと、上がるものがある」といったケースもあるかもしれません。

そのようなケースでは、一部だけを借り換えるか、全額の借り換えを目標に他社の審査を受けるかの判断も必要になるでしょう。

- 契約・借換資金の借り入れ

PayPay銀行 カードローンは、銀行側の手続き完了メールが届き次第、利用できるようになります。

すでにキャッシュカードが手元にある人は、セブン銀行ATM・イオン銀行ATM・ローソン銀行ATMでキャッシングするか、ネットから振込融資の手続きをして入金されたお金を引き出しましょう。

また、借りる金額が分かっている場合は、申し込み時に「初回自動借入」サービスを希望しておくと、契約完了と同時に指定金額を口座に振り込んでくれます。(振り込める金額は限度額の範囲内で、限度額を超える場合は取り消しになります。)

一方、口座開設を同時申込している人は、基本的にキャッシュカードなどを受け取り、初期設定を済ませてからでないとカードローンの利用ができません。

ただし、口座がない人は初回のみ初期設定前に他行の口座で振込融資を受けることができます。

カードローンの利息は1日単位で増えていくため、金利が下がるなら1日でも早く借り換えてしまった方が良いです。このようなサービスも活用して、早めに借り換えの手続きを進めてください。

- 借りたお金で他社借入を完済する

PayPay銀行 カードローンで他社への返済資金を借りたら、そのお金で今借りている会社への返済をします。

借入金額の一部だけを返すこともできますが、残高があると利息は増えていきますし、返済を管理する手間も残るので全額返済がおすすめです。

全額返済するには銀行振込、ATM、ネットバンキングなどの方法があり、どの方法で手続きできるかは借入先によって異なります。

消費者金融などが扱う貸金業法にもとづくおまとめローンの場合、貸金業者側が返済を代行してくれることも多いです。

しかし、通常のカードローンで借り換えるときは、自身で他社への返済の手続きをする必要があるので、借入先ごとに全額返済の方法を調べてください。

- PayPay銀行 カードローンの返済を開始

PayPay銀行 カードローンの返済日は毎月1日~28日、月末から自由に選択できるので、給料日の後など返しやすい日を指定してください。

また、初回借入の場合、借入日を含む20日以内の返済日はスキップされます。

例えば、返済日が毎月26日で、9/10に初回借入を行ったとしましょう。この場合、9/26の返済日はスキップされて、初回返済日は10/26になるのです。

ただし、無利息期間中でも月々の返済はあるので注意してください。PayPay銀行 カードローンは、初回借入日から30日間は利息0円になりますが、利用状況によっては無利息期間中に初回返済日を迎えるケースもあるのです。

返済日、引き落とし金額などはPayPay銀行のローンアプリで確認できるのでぜひ活用してください。

借り換えによって借入先がPayPay銀行1社になったのであれば、返済の管理はかなり楽になると思います。

ここまでが借り換えの一連の流れです。繰り返しになりますが、借り換えても借入残高が減るわけではないので、追加返済なども活用しながらスピーディに完済できるように工夫しましょう。

【まとめ】PayPay銀行 カードローンでの借り換えは金利に注意!上限金利の低い商品が借り換えにはおすすめ

PayPay銀行 カードローンを借り換えに利用するメリット・デメリット、実際の流れなどについて説明してきました。

PayPay銀行 カードローンは返済日を自由に選べる、追加返済に手数料がかからないなど返済のしやすさという点ではメリットがあります。また、毎月の返済額を低めに設定することもできるため、月々の負担は軽くなるかもしれません。

その一方で、限度額が150万円以上にならない場合、正直にいって金利は高めです。消費者金融とほぼ変わらないような金利設定なので、金利は下がらないケースが多いでしょう。

もしPayPay銀行 カードローンを借り換えに利用するなら、まずは審査を受けてみて、適用される金利を確認してください。

ただし、契約にはPayPay銀行の口座が必須なので、持っていない人は別の銀行カードローンを選んで良いと思います。借り換えで利息の負担を軽減するためには、金利を下げることが重要です。

同じネットバンクなら楽天銀行スーパーローンは口座開設が不要であり、借入条件の見直しにもぴったりでしょう。借り換えに利用するカードローンは、上限金利に着目して、今の金利より下がる可能性が高いのかを基準に選んでください。

PayPay銀行 カードローンの返済方法について

PayPay銀行 カードローンの審査について

PayPay銀行 カードローンの限度額を上げる方法

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。