PayPay銀行 カードローン(旧ジャパンネット銀行カードローン)は、専用のスマホアプリからいつでも振込融資が受けられ、お手持ちのPayPay銀行のキャッシュカードで借りたお金を引き出せます。

セブン銀行ATM、イオン銀行ATM、ローソン銀行ATMならキャッシュカードでの直接の借り入れに対応しており、便利にキャッシングできるようになっていますが、カードローンを利用する際は返済についても忘れてはいけません。

実は、PayPay銀行 カードローンは返済日を自由に選択できたり、月々1,000円からの返済も可能だったりと返済もしやすいのです。

この記事では、そんなPayPay銀行 カードローンの返済方法について徹底解説していきます。

返済方法や返済日、最低返済額などの基本的な情報から、返済に遅れそうなときの対処法まで返済について詳しくまとめました。

PayPay銀行 カードローンは返済しやすいといっても、延滞してしまうと様々なデメリットがあります。

返済に遅れないためのコツなどもあわせて紹介するので、PayPay銀行 カードローンを利用している方、これから申し込もうと思っている方はぜひ最後まで読んでください。

目次

PayPay銀行 カードローンの月々の返済は自動引き落とし

PayPay銀行 カードローンの契約には、PayPay銀行の普通預金口座が必須です。

すでに口座を持っている方はカードローンだけを申し込めば良いですが、口座がない場合は、公式ホームページから口座開設とカードローンを同時申込しましょう。

PayPay銀行 カードローンの利用に口座が必須ということもあり、月々の返済はこの普通預金口座からの引き落としになります。

自分名義のPayPay銀行口座に十分な残高を用意しておくと、毎月の返済日に自動的に引き落とし(返済)が実施されるのです。

この引き落としによる毎月の返済を「約定返済」といいます。

詳しくは次章で説明しますが、約定返済と別に追加で返済することはできるものの、まずはこの約定返済をしっかりと行ってください。

この約定返済さえ行えていれば、PayPay銀行 カードローンが延滞になることはありません。

PayPay銀行 カードローンは追加返済(繰上返済)も可能!

PayPay銀行の普通預金口座からの引き落としは約定返済であり、借入残高がある場合は毎月行う最低限の返済です。

ですが、この最低返済額をコツコツと返していくだけでは、なかなか借入残高は減らないでしょう。

そこでおすすめなのが追加返済(繰上返済)です。

追加返済は効率的に借入残高を減らすために重要で、引き落とし以外の方法での返済はすべて追加返済の扱いになります。

PayPay銀行 カードローンは、約定返済の引き落としだけでなく、追加返済するときも手数料がかかりません。好きなタイミングに、好きな金額を追加返済できるので、お財布に余裕があるときは積極的に追加返済しましょう。

ちなみに、PayPay銀行 カードローンでは追加返済をした月も約定返済があります。追加返済をするときも、引き落としに必要な金額を口座に残しておくようにしてください。

PayPay銀行 カードローンで追加返済する2つの方法

PayPay銀行 カードローンで追加返済する方法は次の2つです。

- ネットから返済

- セブン銀行ATM・イオン銀行ATM・ローソン銀行ATMで返済

追加返済には、約定返済とは別に利息以外の借入残高の一部を返済する「一部繰上返済」と、利息を含めた全額を完済する「全額繰上返済」があります。

返済方法はどちらも共通ですが、全額返済ならではの注意点もあるので、その点については後ほど説明していきます。

まずは基本的な追加返済の手順を押さえていきましょう。

1. ネットから追加返済をする方法

PayPay銀行 カードローンは、借り入れ、返済などの取り引きは基本的にネット経由で行えます。

PayPay銀行の公式ホームページにログインする、もしくはスマホの「ローンアプリ」から追加返済の手続きをしてください。

アプリから追加返済する手順

- アプリにログインする

- メニューを開く

- メニューで「追加返済」を選択する

- 金額を指定して返済を確定する

PayPay銀行の公式ホームページから追加返済する場合は、ログイン後、「ローン」のタブから手続きをしますが、流れはほぼ一緒なので安心してください。

スマホアプリはパターン認証、生体認証(指紋認証、顔認証)に対応していて、一度設定をすれば毎回ログイン情報を入力する必要はありません。スマホを持っている方は、アプリを利用すると追加返済も簡単です。

ネットからの追加返済は一円単位で金額を指定でき、手数料もかからないので、月末や給料日前など毎月決まったタイミングで追加返済すると良いでしょう。

2. セブン銀行ATM・イオン銀行ATM・ローソン銀行ATMで追加返済をする方法

PayPay銀行 カードローンは基本的にネット上で取り引きをしますが、セブン銀行ATM・イオン銀行ATM・ローソン銀行ATMであればキャッシュカードを使って直接の出金(借り入れ)、入金(返済)もできます。

ただし、普通に現金を口座に入金するだけでは返済にならないので注意してください。

ATMから追加返済するときは、以下の手順で手続きしましょう。

ATMから追加返済する手順

- ATMにキャッシュカードを挿入する

- メニューから「カードローン」を選択する

- 希望の取り引きで「ご返済」を選択する

- 返済する金額をATMに入金する

PayPay銀行のキャッシュカードは挿入向きによって取り引きメニューが変わります。カードローンの返済は「キャッシュカードのご利用」と書かれた向きでATMに挿入してください。

また、ATMでは硬貨の取り扱いができず、1回あたり50枚を超える紙幣は取り引きできません。紙幣の枚数を気にする必要はないでしょうが、硬貨の入金ができないことは覚えておきましょう。

PayPay銀行は提携ATM利用時に所定の手数料がかかることもありますが、セブン銀行ATM・イオン銀行ATM・ローソン銀行ATMでのカードローン利用に関しては手数料無料です。

入金単位には注意する必要があるものの、手数料を気にする必要はありません。

PayPay銀行以外が給与の振込口座になっている人は、ATMで直接、追加返済すると簡単でしょう。

全額返済(一括返済)する方法と注意点

カードローンの利息は1日単位で増えていくため、全額返済するときは完済予定日の必要金額を調べておく必要があります。

全額返済に必要な金額を調べるには、PayPay銀行の公式ホームページにログイン後、「ローン」>「全額返済シミュレーション」の順に進んでください。

そうすれば、その日から次々回の約定返済日までで、利息を含めて全額返済するのに必要な金額を調べることができます。

また、ネットから返済する場合、メニューに「全額返済」があるので、そのボタンを押せばすぐに全額返済することも可能です。(一部返済から借入残高が0円になるように返済した場合、利息が含まれないため全額返済になりません。)

今すぐに全額返済するならこの方法が簡単でしょう。

ATMからも全額返済は可能ですが、その場合はいくつか注意点があるので以下で説明していきます。

ATMからの全額返済は入金額に注意

前述の通り、ATMでは硬貨の取り扱いができません。

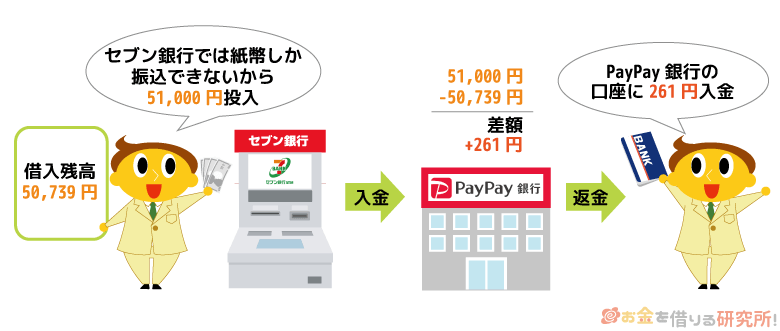

借入残高に利息を加算した金額には千円未満の端数が発生していることもほとんどで、全額返済するときは少し多めに入金する必要があります。

例えば、全額返済に必要な金額が、50,739円だとしましょう。この場合、51,000円や60,000円のように必要金額以上になるように紙幣だけを入金するのです。

差額については自身のPayPay銀行の口座に振り込みで返金されます。また、ATMからの全額返済では、必ず借入残高と利息の合計以上の入金が必要です。

借入残高以上でも、借入残高と利息の合計未満の入金はできないので注意してください。

セブン銀行ATMでの全額返済の例

| 内訳 | 入金予定額 | 結果 | |

|---|---|---|---|

| 借入残高 | 利息 | ||

| 50,000円 | 739円 | 51,000円 | 差額261円が口座に返金。 |

| 60,000円 | 差額9,261円が口座に返金。 | ||

| 50,000円 | 借入残高(50,000円)以上、借入残高と利息の合計(50,739円)未満なので入金不可。 | ||

借入残高だけをすべて返して、利息が残ってしまうような金額の入金はできません。全額返済するときは利息も含めて、その合計金額以上を入金するようにしましょう。

旧商品のカードローンはセブン銀行ATMからの返済ができない

PayPay銀行 カードローンが正式な通称と使われ始めたのは2021年4月5日からで、2020年1月15日よりセブン銀行ATMでの借り入れ、返済を直接行えるようになったことを受けた変更になります。

それ以前の旧タイプカードローン、またはクレジットラインといった商品を契約している場合、ATMで直接返済するためには切替申込が必要です。

最近申し込んだ人は関係ありませんが、該当する人はPayPay銀行の公式ホームページから手続きをしてください。

PayPay銀行 カードローンの返済日はいつ?

PayPay銀行 カードローンの月々の返済は引き落としですが、返済日は人によって異なります。

約定返済日は毎月1日〜28日、もしくは月末から自身で指定できるので、給料日の少し後に返済日を設定しておくと良いでしょう。

また、PayPay銀行 カードローンは、土・日・祝日も約定返済が必要です。

原則として返済日の前日までにPayPay銀行の口座にお金を準備しておいてください。

今月の返済日を確認する方法

もしいつが返済日か分からなくなったなら、PayPay銀行のホームページにログインする、もしくはローンアプリで確認しましょう。

特にローンアプリは、アプリから借り入れした直後に次回の返済日や返済額も表示してくれて便利です。

詳しくは後述しますが、借入直後など次の返済日がスキップされるケースもあります。例外的に約定返済の引き落としがない月もあるので、心配な方はホームページやアプリから確認するようにしてください。

約定返済日を変更する方法

「転職して給料日が変わった!」なんてこともありますよね。そのようなときは、約定返済日を変更することも可能です。

PayPay銀行のホームページにログイン後、「ローン」>「契約内容変更」から手続きをしてください。初回契約時と同じように、毎月1日~28日、または月末の中から新しい返済日を指定できます。

ただし、以下の期間は約定返済日を変更できません。

約定返済日を変更できない期間

- 約定返済日の当日

- 無利息特約中から初回の約定返済日までの間

給料日が変わって返済しにくいときは、新しい職場の給料日にあわせて返済日を変更すると良いでしょう。

返済忘れを防げる便利なサービス

PayPay銀行 カードローンは自動引き落としで返済を実施してくれますが、そもそも口座にお金がなければ延滞になってしまいます。

PayPay銀行にはそのような事態を防ぐための便利なサービスがあるのです。

返済忘れを防げる便利なサービス

- 約定返済日のお知らせサービス

- 定額自動入金サービス

約定返済日のお知らせサービス

PayPay銀行 カードローンは事前に設定しておくことで、返済日をお知らせしてくれます。

ローンアプリならプッシュ通知対応で、アプリを起動しなくても返済日が近づいていることを知らせてくれるのです。

また、メールによる通知サービスもあるので、スマホを持っていない方はそちらを利用すると良いでしょう。

定額自動入金サービス

PayPay銀行には定額自動入金サービスがあり、他行の自分名義の口座からPayPay銀行の口座へ毎月、指定金額を自動的に入金してくれます。(金額は1万円以上1億円以下、千円単位で指定できます。)

定額自動入金サービスを使えば、他行がメインバンク・給与の振込先という方も、わざわざ自分でお金を移動させる手間がなく簡単です。

この設定をしておけば、「うっかり入金を忘れてしまった!」なんてことにはならないでしょう。

定額自動入金サービスの申し込みはPayPay銀行のホームページから行え、手数料はかかりません。

PayPay銀行の定額自動入金サービス

| 引き落とし日 | 毎月5日、または27日(金融機関休業日は翌営業日) |

|---|---|

| 入金日 | 引き落とし日の4日後 |

| 利用できる金融機関 | 三井住友銀行、三菱UFJ銀行、みずほ銀行、りそな銀行、埼玉りそな銀行、ゆうちょ銀行、楽天銀行、住信SBIネット銀行、イオン銀行、セブン銀行、SBI新生銀行、地方銀行、信用金庫 |

返済日のお知らせを貰っても、仕事などで忙しく入金する時間がなかったり、忘れてしまったりすることもありますよね。

残高不足で引き落としできないと延滞になるので、このようなサービスも利用すると良いでしょう。

PayPay銀行 カードローンの最低返済額は毎月いくら?

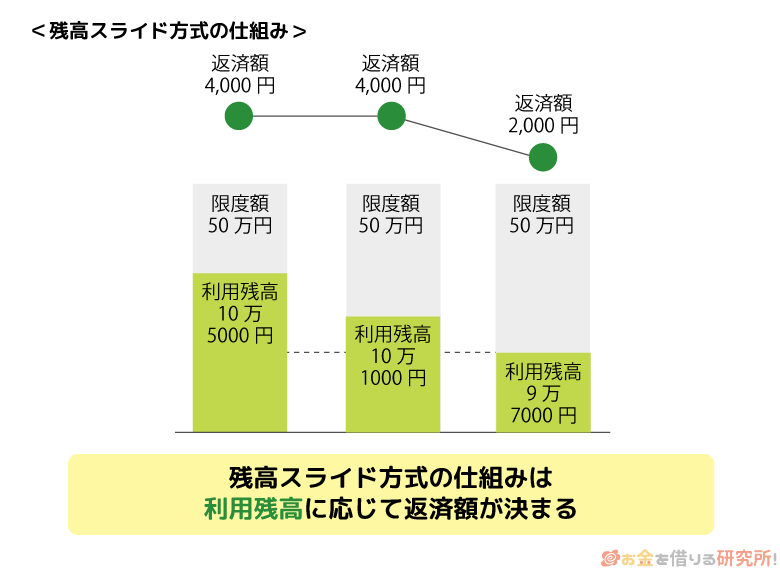

PayPay銀行 カードローンの返済方式は「残高スライド元利定額返済方式」です。約定返済日の前日の最終借入残高を基準にして、その金額に応じた一定額が引き落とされます。

また、返済方式には(A)と(B)の方式があり、どちらを選択するかによって月々の返済額が違うので注意してください。

PayPay銀行 カードローンの毎月返済額

| 約定返済日前日の最終借入残高 | (A)方式の約定返済額 | (B)方式の約定返済額 |

|---|---|---|

| 10万円以下 | 3,000円 | 10,000円 |

| 10万円超30万円以下 | 6,000円 | |

| 30万円超50万円以下 | 10,000円 | |

| 50万円超80万円以下 | 15,000円 | 20,000円 |

| 80万円超100万円以下 | 20,000円 | |

| 100万円超150万円以下 | 25,000円 | 30,000円 |

| 150万円超200万円以下 | 30,000円 | |

| 200万円超250万円以下 | 35,000円 | 50,000円 |

| 250万円超300万円以下 | 40,000円 | |

| 300万円超400万円以下 | 45,000円 | 60,000円 |

| 400万円超500万円以下 | 50,000円 | 70,000円 |

| 500万円超600万円以下 | 55,000円 | 80,000円 |

| 600万円超700万円以下 | 60,000円 | 90,000円 |

| 700万円超800万円以下 | 70,000円 | 100,000円 |

| 800万円超900万円以下 | 75,000円 | 110,000円 |

| 900万円超1,000万円以下 | 80,000円 | 120,000円 |

※ 利息額が最低返済額を超える場合、その利息額がその月の返済額になります。

例えば、約定返済日の前日にキャッシングして借入残高が20万円になった場合、(A)方式だと6,000円、(B)方式だと10,000円が翌日に引き落とされます。

(A)方式は最低返済額が少なめに設定されているので、自分のペースでゆっくり返していきたい人向けだといえるでしょう。その一方で、(B)方式は最低返済額が多めに設定されていて、早めに完済したい人向けです。

月々の返済額が多いと早く完済できて利息の節約になるため、無理なく返せそうなら(B)方式をおすすめします。

ただし、表の返済額を見て少しでも厳しいと思ったなら(A)方式にしておきましょう。

追加返済は手数料無料で自由に行えるので、約定返済は少なめにする分、無理のない範囲で追加返済を行っていくという方法もあるのです。

もし(A)方式も厳しい場合は、さらに返済額が少ない「ゆとりコース」もあります。毎月の返済額が1,000円からと少額で、月々の負担が最も少ないコースです。

返済方式は随時変更可能なので、どうしても返済が厳しい時期だけゆとりコースにするのも方法のひとつですね。

次回の返済額はローンアプリでも確認できるので、実際に引き落とされる金額はアプリでチェックすると良いでしょう。

PayPay銀行 カードローンの返済シミュレーション

PayPay銀行 カードローンの月々の返済額については確認しましたが、約定返済だけで完済する場合、どのくらいの利息、どのくらいの期間になるのでしょうか?

借入金額10万円、30万円、50万円の3ケースで返済のシミュレーションをしてみました。(金利はすべて年18.0%です。)

PayPay銀行 カードローンの返済シミュレーション

| 借入金額 | 返済方式(A) | 返済方式(B) | |

|---|---|---|---|

| 10万円 | 返済期間 | 3年11ヶ月 | 11ヶ月 |

| 約定返済額 | 3,000円 | 10,000円 | |

| 利息の総額 | 39,611円 | 9,155円 | |

| 30万円 | 返済期間 | 10年 | 3年5ヶ月 |

| 約定返済額 | 6,000円(6年2ヶ月) 3,000円(3年10ヶ月) |

10,000円 | |

| 利息の総額 | 281,469円 | 101,500円 | |

| 50万円 | 返済期間 | 14年5ヶ月 | 7年10ヶ月 |

| 約定返済額 | 10,000円(4年5ヶ月) 6,000円(6年2ヶ月) 3,000円(3年10ヶ月) |

10,000円 | |

| 利息の総額 | 609,531円 | 430,898円 | |

※ 利用状況、契約内容によって金額、期間は異なります。1つの参考値としてご覧ください。

※ 約定返済額の()内は、その金額を支払う期間です。期間を記載していないものは、返済期間中、借入残高の減少による約定返済額の変動はありません。

(A)の方式を選んだ場合、月々の負担は小さくなるものの、(B)方式に比べて利息が増えてしまいます。借入金額が10万円でも、およそ3万円の利息の差が生じるのです。

また、(A)方式は借入金額によって約定返済額が細かく変動するため、50万円の借り入れだと途中で6,000円、3,000円と2回も返済額が減少します。

返済開始時は(B)方式と同額を支払っていても、途中から返済のペースが落ちてしまいます。そういう理由があり、完済するまでに長い期間がかかり、利息の総額も増えやすいのです。

このようなシミュレーションはPayPay銀行 カードローンのホームページから、いつでも自分で条件を指定して行えます。

実際にお金を借りる前に返済シミュレーションをして、月々の返済額だけでなく、返済期間や利息の総額もチェックしておきましょう。

どちらの返済方式を選択していても約定返済と別に追加返済することは可能です。

上記の表は約定返済のみで完済を目指すケースのシミュレーションなので、追加返済をすれば返済期間は短縮されて、利息も減らせます。

余裕のある月は追加で返済して、できるだけ早く完済できるように工夫してください。

PayPay銀行 カードローンの返済に遅れそうなときはどうすれば良い?

急な出費などが重なってしまい返済金額を用意できないケースも出てくるかもしれませんよね。PayPay銀行 カードローンの返済に遅れそうなときはどうすれば良いのでしょうか?

個人の状況によって対処法は異なりますが、次のような方法を検討してみてください。

PayPay銀行 カードローンの返済に遅れそうなときの対処法

- 返済方式を変更する

- 約定返済日のスキップ機能を利用する

- PayPay銀行のローンセンターに相談する

返済方式の変更、返済日のスキップで対応できれば良いですが、どうしても次回の返済が厳しいときは早めに相談することが重要です。

それぞれの方法について以下で詳しく説明していきます。

返済方式を変更する

先ほど約定返済額について見ましたが、返済方式(A)と(B)では借入残高が同額でも、毎月の返済額が異なるケースも多いです。

そのため、返済額が多めに設定されている(B)方式を選んでいる人は、(A)方式へ変更することで次回の返済額を減らせるでしょう。

ただし、約定返済日当日は返済方式を変更できません。

「給料が減らされて(B)方式での返済が辛くなった…」「出費が重なり、次回の返済額を減らしてほしい」というケースは、早めに返済方式の変更をしてください。

返済方式の変更は、PayPay銀行のホームページにログインしたら、契約内容の変更から手続きできます。

もともと(A)方式で返済している方、(A)方式に変更しても返済が難しい方は、次に紹介する返済日のスキップを検討してください。

返済日を1ヶ月分スキップする

PayPay銀行 カードローンは毎月1回の約定返済が原則ですが、いくつかのケースでは返済日が1ヶ月分スキップされることもあります。

この約定返済日のスキップ機能を利用することで、本来行うはずだった返済をその次の返済まで待ってもらえるのです。

スキップ機能の対象になる4つのケース

| ①初回借入の直後 | 初回借入日を含む20日以内の約定返済日はスキップされます。 |

|---|---|

| ②完済状態からの借入再開時 | 一度、借入残高を全額返済した後に借入再開する場合、借入日を含む20日以内の約定返済日はスキップされます。 |

| ③変更日を含む10日以内の約定返済日 | 急な出費、予定外の買い物などで次回の返済が厳しいときは、次回の約定返済日を変更でき、その変更日を含む10日以内の約定返済日はスキップされます。 |

| ④延滞解消の直後 | 延滞解消日を含む10日以内の約定返済日はスキップされます。 |

※ スキップ機能が適用された場合、次回の約定返済日に2ヶ月分の利息が清算されます。また、スキップ機能適用後、取引状況によっては約定返済日が再度変更されることもあります。約定返済日はローンアプリで確認してください。

お金がないからカードローンを利用するのに、借り入れの直後に返済日があるのは嫌ですよね。そのようなケースは自動的に約定返済日がスキップされるため、返済開始までに1ヶ月程度の余裕ができるのです。(①「初回借入の直後」)

他にも、借入残高が0円の状態からまたお金を借りるとき(②「完済状態からの借入再開時」)、延滞していた支払いを解消した後(④「延滞解消の直後」)も同じようにスキップされます。

もし次回の返済日までにお金を用意できないなら、約定返済日を変更して③「変更日を含む10日以内の約定返済日」でスキップ機能を利用すると良いでしょう。

例えば、9月18日に約定返済日を毎月25日に変更したとします。その場合、変更日を含む10日以内の約定返済日に該当するため、9月25日の引き落としはスキップされ、次回の返済は10月25日になるのです。

およそ1ヶ月の猶予が生まれるので、その間に返済に必要なお金を用意してください。

ただし、無利息期間中、無利息期間終了後に初回返済を済ませていない場合など、②~④のスキップ機能の対象にならないケースもあります。

多用できる方法ではありませんが、「今月だけ乗り切れれば何とかなる!」というときは、スキップ機能を上手に使いましょう。

スキップ機能でも対処できないときは早めに相談

返済方式の変更やスキップ機能でも対処できないときは、早めにPayPay銀行のローンセンターに相談してください。

約定返済が行われていないと、PayPay銀行から電話がかかってきます。

その電話にしっかりと出ることは当然ですが、次回の返済ができないと事前に分かっているなら、こちらからローンセンターに電話をかけて相談しても良いでしょう。

基本的に電話をしても怒られるということはありません。担当者が事情を聞いた上で、対応方法を提案してもらえます。

PayPay銀行のローンセンターは平日9時~17時までが営業時間です。土・日・祝日、および年末年始は休業日なので、平日に時間を作って相談しましょう。

もしPayPay銀行 カードローンの返済日を過ぎてしまったら?

PayPay銀行 カードローンの返済日を過ぎてしまうと、延滞を解消するまで、自動融資機能を含めたカードローンの借り入れができなくなります。

さらに、通常の利息とは別に遅延損害金が発生するため、返済額も増えてしまいます。延滞期間が長期になると信用情報への深刻な影響、期限の利益の喪失(一括返済請求)といったリスクも出てくるでしょう。

もしPayPay銀行 カードローンの返済日を過ぎてしまったら、できるだけ早く引き落としに必要な金額を返済に利用しているPayPay銀行の普通預金口座に入金してください。

返済金額を入金しておけば、自動で引き落としをしてくれます。

ただし、遅延損害金の清算もあるので、必要な金額はPayPay銀行ローンセンターで事前に確認しておくとスムーズでしょう。

【まとめ】PayPay銀行 カードローンは月千円からの返済も可能!追加返済をして効率的に完済しよう

PayPay銀行 カードローンの返済について詳しく説明してきました。

毎月の返済はPayPay銀行の普通預金口座からの引き落としなので、ローンカードを使って自身で返済する必要はありません。口座にお金を入れておけば、自動的に約定返済額を引き落としてくれます。

契約内容、借入残高によって月々の返済額は異なりますが、PayPay銀行 カードローンは3万円以下の利用なら月1,000円からの返済も可能です。

まずは延滞しないことを第一に考えて、毎月の返済に無理のない返済方式を選びましょう。

また、ローンアプリやセブン銀行ATMから追加返済することもできます。引き落としによる約定返済だけだと借入残高が減るスピードは遅いので、お財布と相談しながら追加返済も行ってください。

借入残高が早く減り、返済期間が短縮されて利息の節約にもなります。返済期間や利息は公式ホームページでシミュレーションできるので、効率的に返済するための工夫をするだけでなく、計画的にカードローンを利用することも意識してみてください。

PayPay銀行 の審査について

PayPay銀行 借り方や借入までの流れ

PayPay銀行 の借り換えについて

PayPay銀行の限度額を増額する方法

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。