カードローンの返済が苦しいときは、借り換えを検討しましょう。

今契約している商品よりも低い金利のカードローンに乗り換えることで、利息の負担を大きく軽減できるかもしれません。

そして、カードローンやリボ払いの借り換えにおすすめのひとつが、この記事で紹介する「三井住友カード カードローン」です。

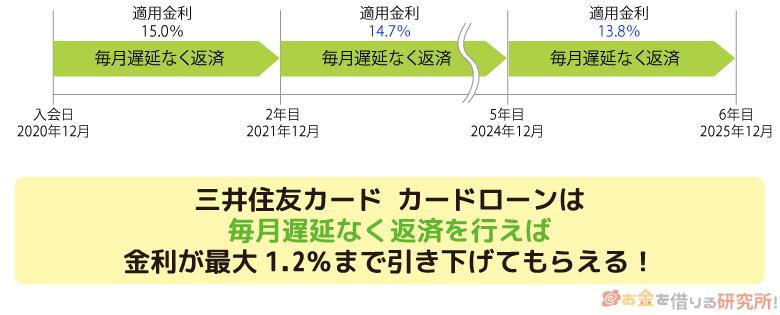

三井住友カード カードローンは銀行カードローン並の金利であることに加え、返済の実績に応じて毎年0.3%ずつ(最大1.2%まで)の金利引き下げがあり、利息を軽減しやすい特徴を持っています。

ただし、三井住友カード カードローンにはデメリットもあるので、場合によっては思ったように借り換えできないケースもあります。

この記事では三井住友カード カードローンを借り換えに利用するメリット・デメリット、借り換えの流れについてまとめました。

今お金を借りているカードローンの利息が高いと感じている方は、ぜひ借り換えの参考にしてください。

目次

三井住友カード カードローンは借り換えに利用可能!そのメリットとは?

三井住友カードにおまとめローンという商品はなく、総量規制対象ですが、三井住友カード カードローンを借換え・おまとめに利用することもできます。

では三井住友カード カードローンで借り換えをするメリットについて確認していきましょう。

三井住友カード カードローンで借り換えるメリット

- 資金使途は自由なので借り換えとしての利用もOK

- 低金利なので借り換えによって利息の負担を軽減

- 返済が長期になっても返済実績によって金利の引き下げあり

もっとも大きなメリットは、そもそもの金利設定が低いことです。

借り換えはより低い金利でカードローンを契約できないと利息の負担を減らせません。

そういう意味では、金利の低さは借り換えで真っ先に比較すべき項目だといえます。

三井住友カード カードローンで借り換えをするメリットについて以下で詳しく説明していきます。

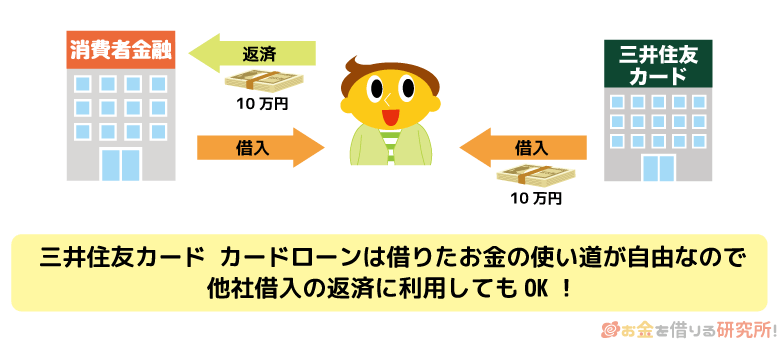

資金使途は自由なので借り換えとしての利用もOK

ほとんどのカードローンは資金使途が原則自由であり、申し込み時に利用目的を請求書などで証明する必要はありません。

これは三井住友カード カードローンでも同様で、資金使途は「自由」とされています。

そのため、他のカードローンで借りているお金を、三井住友カード カードローンを使って返済することも可能です。

中には他社への返済を利用目的として敬遠しているカードローン会社もあるので、借り換えを考えている人は注意してください。

低金利なので借り換えによって利息の負担を軽減

先ほども説明したように、借り換えをする場合には金利が重要です。借り換えをしても金利がほぼ同じであったり、反対に上がってしまったりすると意味がありません。

三井住友カードにはローンカードの発行される通常のカードローンと、カード発行のないカードローン(振込専用)という2つの商品があります。

それぞれで金利の設定は異なりますが、どちらも低金利なので利息の負担を軽減できる可能性が高いです。

利用限度額ごとの金利設定は次の通りです。

三井住友カード カードローンとカードローン(振込専用)の金利

| 限度額 | 金利(実質年率) | |

|---|---|---|

| カードローン | カードローン(振込専用) | |

| 50万円以下 | 15.0% | 14.4% |

| 60万円~100万円 | 12.4% | 11.8% |

| 110万円~290万円 | 9.8% | 9.2% |

| 300万円~490万円 | 7.8% | 7.2% |

| 500万円~690万円 | 4.5% | 4.5% |

| 700万円~890万円 | 3.5% | 3.5% |

| 900万円 | 1.5% | 1.5% |

消費者金融からお金を借りている人は、年18.0%くらいの金利でカードローンを契約していることが多いでしょう。

三井住友カード カードローンは年15.0%、カードローン(振込専用)は年14.4%が上限金利なので、今よりも低い利率でカードローンを契約できるケースが多いと思います。

借り換えを考えている人は、上記表で限度額ごとの金利を確認して、今よりも金利が下がるのかを比較してください。

返済が長期になっても返済実績によって金利の引き下げあり

借り換えを検討している場合、借入残高がそれなりに多いと思います。

そのため、追加借入をせずに返済だけを続けていったとしても、数年の返済期間がかかることもあるでしょう。

カードローンの利息は1日単位で加算されていくため、返済期間が長くなるということは、それだけ多くの利息を負担するということでもあるのです。

しかし、三井住友カード カードローンは返済実績によって毎年、金利の引き下げを受けることができます。

毎月の返済に遅れることなく1年間利用すれば、毎年0.3%ずつ翌年度の金利が引き下げられるのです。(最大1.2%まで)

つまり、利用限度額50万円で三井住友カード カードローン、カードローン(振込専用)を契約していても、5年目には上限金利よりも年1.2%低い利率が適用されることになります。

金利の引き下げサービス(利用限度額50万円の場合)

| カードローン | カードローン(振込専用) | 引き下げ幅 | |

|---|---|---|---|

| 初年度 | 15.0% | 14.4% | -0.0% |

| 2年目 | 14.7% | 14.1% | -0.3% |

| 3年目 | 14.4% | 13.8% | -0.6% |

| 4年目 | 14.1% | 13.5% | -0.9% |

| 5年目 | 13.8% | 13.2% | -1.2% |

通常のカードローンでは、増額の審査を受けて限度額自体を増やさないと金利の引き下げは難しいでしょう。

ですが、三井住友カード カードローンは毎月の返済に遅れることなく、コツコツと支払いを続けていれば確実に金利を引き下げられ、長期での利用にもおすすめなのです。

ただし、返済遅れがあると翌年度の引き下げがなくなったり、引き下げサービス自体の適用が終了したりするため注意してください。

※ 現在、三井住友カード カードローンは、お申し込みを停止しております。三井住友カード カードローンをご検討の方は、三井住友カードが提供するカードローンブランド、SMBCモビットがおすすめです。

三井住友カード カードローンとカードローン(振込専用)はどっちが借り換え向き?

先ほども少しだけふれましたが、三井住友カードには通常のカードローンとカードローン(振込専用)という2つの商品があります。

どちらも資金使途が自由なので借り換えに使えますが、基本的にはカードローン(振込専用)がおすすめです。

三井住友カード カードローン(振込専用)は、ローンカードの発行はなく借り入れは銀行振込で行います。

カード発行にかかる費用を浮かせられるということもあり、通常のカードローンよりも上限金利が年0.6%も低く設定されています。

繰り返しになりますが、カードローンの借り換えには金利がもっとも重要です。

そのため、できるだけ金利の低いカードローン(振込専用)を選んだ方が良いでしょう。

三井住友カード カードローンとカードローン(振込専用)の適用利率が一緒になるのは限度額が500万円以上の場合です。

そもそも限度額500万円以上で審査に通ること自体が非常に困難ではありますが、借り換える金額が500万円未満ならカードローン(振込専用)を選べば損はありません。

三井住友カード カードローンで借り換えるのにはデメリットもある?

どんなカードローンにもデメリットはあります。それは三井住友カード カードローンでも同様で、特に借り換えに利用する場合には以下の点に注意しましょう。

三井住友カード カードローンで借り換えるデメリット

- 総量規制の対象なので高額融資が難しい場合もある

- 審査は厳しめなので融資を受けられない可能性もある

- 審査時間は遅めですぐの借り換えはできない

- 毎月の返済額は高め設定で月単位の負担が増えることもある

- 追加返済をする場合には手数料に注意が必要

デメリットを把握せずに申し込みをしてしまうと、思ったように借り換えができない可能性もあります。

それぞれのデメリットについて詳しく説明していくので、しっかりと確認してください。

総量規制の対象なので高額融資が難しい場合もある

三井住友カード カードローンは、クレジットカード会社が発行する信販系カードローンです。

「三井住友」と聞くと「銀行かな?」と思うかもしれませんが、銀行カードローンではありません。

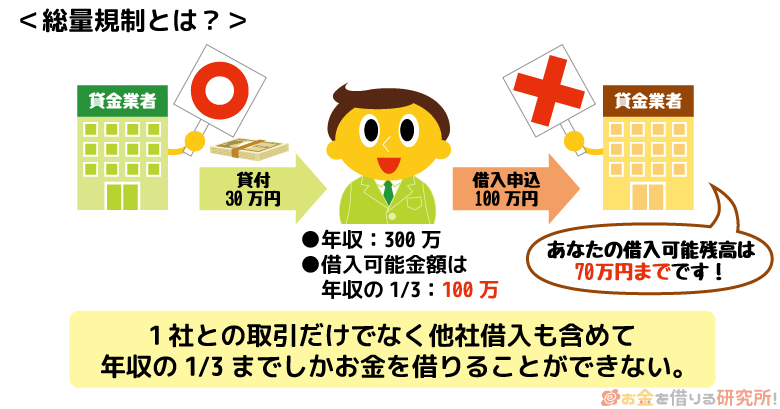

そのため、消費者金融と同じように貸金業法における総量規制の対象になります。

総量規制では消費者金融やクレジットカード会社からの貸し付けを年収の1/3までに制限しています。

つまり、年収300万円の方は、最高でも100万円までしか借りられないのです。

カードローンの借り換えでは、少なくても1社は他社借入がある状態で審査を受けることになりますよね。

その場合、他社での借入残高と新しく契約するカードローンの限度額の合計が年収の1/3以下にならないといけません。

また、審査の結果次第では年収の1/3まで借りられないケースも多く、まとまった金額の借り換えができない場合もあるので注意しましょう。

もし年収の1/3を超えてしまうなら銀行カードローンや、総量規制の例外になる返済専用のおまとめローンを検討してください。

審査は厳しめなので融資を受けられない可能性もある

いくら金利が低くても、審査に通らなければ借り換えることはできません。

三井住友カード カードローンは、数あるカードローンの中でも審査基準は厳しめです。加えて、他社借入は返済能力に大きく影響するので、融資を受けられない可能性も十分にあります。

ダメ元とまではいいませんが、審査に通らない可能性も考えた上で申し込みをした方が良いでしょう。

カードローンの審査では収入の安定性がまずは重要ですが、借り換えの場合には、年収の金額も大切になります。

審査に通るかは申し込みをしてみないことには分かりませんが、少なくてもお試し審査を受けてから申し込みをしてください。

三井住友カード カードローンの公式ホームページでは「新規カード入会申込 審査シミュレーション」ができ、希望限度額や年収、他社借入の状況などを入力した上で審査通過の見込みがあるかを診断できます。

あくまでも診断結果は参考ですが、お試し審査で悪い結果なら、実際の審査にも落ちてしまう可能性がとても高いです。

審査時間は遅めですぐの借り換えはできない

三井住友カード カードローンの審査には時間がかかり、申し込みからカード発行までは最短でも3営業日です。

信販系カードローン自体は銀行カードローンではないため、一律で即日融資ができないということはありません。

しかし、消費者金融のように即日融資に対応しているカードローンというのは少なく、三井住友カード カードローンはどんなに早くても翌営業日の銀行振込になります。

ローンカードが郵送で自宅に到着するまではおよそ1週間、手続きに時間を要する場合には3週間ほどかかってしまうこともあるのです。

消費者金融と同じような融資スピードだと勘違いしていると、思ったように借り換えできないでしょう。

三井住友カード カードローンで借り換えるときには、できるだけ余裕を持って手続きを進めるようにしてください。

毎月の返済額は高め設定で月単位の負担が増えることもある

三井住友カード カードローンは低金利なので、利息の負担を減らせる可能性は高いです。

例えば、借入残高が50万円の場合、年18.0%で借りていると1ヶ月あたり7,397円の利息が発生しますが、年15.0%なら6,164円で済みます。

1ヶ月だけでも1,000円以上の差が生まれるのです。

しかし、利息が減ったからといって、毎月の返済金額も減るとは限りません。

三井住友カード カードローンは他のカードローンと比べて、毎月の最低返済額が高めに設定されています。

そのため、最低返済額で支払いを続けた場合、最終的に負担することになる利息はかなり減らすことができるものの、月単位での負担は増えてしまうケースもあるのです。

最低返済額は利用残高に応じて変動するので、借り換え後、無理なく支払いができるのかを事前にチェックしておきましょう。

三井住友カード カードローンの返済額は次のようになっています。

三井住友カード カードローンの最低返済額

| 借入残高 | 毎月の最低返済額 |

|---|---|

| 入会時 | 5,000円+利息 |

| 10万円超 | 10,000円+利息 |

| 50万円超 | 15,000円+利息 |

| 70万円超 | 20,000円+利息 |

| 110万円超 | 30,000円+利息 |

| 170万円超 | 40,000円+利息 |

| 200万円超 | 50,000円+利息 |

三井住友カード カードローンでは元金定額返済方式で返済額が決まります。

他社のカードローンでは最低返済額の中に元金も利息も含まれることが多いですが、三井住友カード カードローンの場合、元金の返済に充当される部分だけが定額になっています。

返済方法は銀行口座からの自動引き落としになるので残高さえあれば問題はないものの、利息分が不足していても延滞になるので注意しましょう。

追加返済をする場合には手数料に注意が必要

前述の通り、三井住友カード カードローンの返済は口座振替になります。

この自動引き落としであれば手数料はかかりませんが、追加返済(臨時返済)するときには手数料を利用者が負担しないといけないケースもあるため注意してください。

三井住友カード カードローンで追加返済する方法は次の3つです。

三井住友カード カードローンで追加返済する方法

- 次回の引き落としを増額する

- 指定口座に銀行振込で入金する

- 提携ATMから入金する

3つのうち、手数料がかからないのは次回の引き落としを増額する方法です。

引き落とし額の増額は、三井住友カードの会員専用サービス「Vpass」から行いましょう。

増額されるのは次回の引き落としだけなので、それ以降は通常通りの引き落としとなります。

ただし、指定の期間内に手続きをしないと次回の返済日に間に合わないこともあります。

選択した返済期日や利用している金融機関によって異なるので、詳細は三井住友カードの公式ホームページで確認してください。

一方、追加返済で手数料がかかってしまうのが、ATMからの返済と銀行振込です。

ATMを利用できるのはローンカードを持っている方に限定されますが、利用の都度、10,000円以下は110円、10,000円超は220円の手数料がかかってしまいます。

銀行振込は利用する金融機関に他行振込無料回数があれば、手数料の負担なく返済することもでき、インターネットバンキングなら24時間いつでも追加返済が可能です。(※ 銀行振込で追加返済する場合、事前の申し込みが必要になります。)

せっかく追加返済するのであれば、少しでも多くの金額を返済に回せた方が良いので手数料の有無を確認しておきましょう。

※ 現在、三井住友カード カードローンは、お申し込みを停止しております。三井住友カード カードローンをご検討の方は、三井住友カードが提供するカードローンブランド、SMBCモビットがおすすめです。

三井住友カード カードローンでの借り換えをシミュレーション

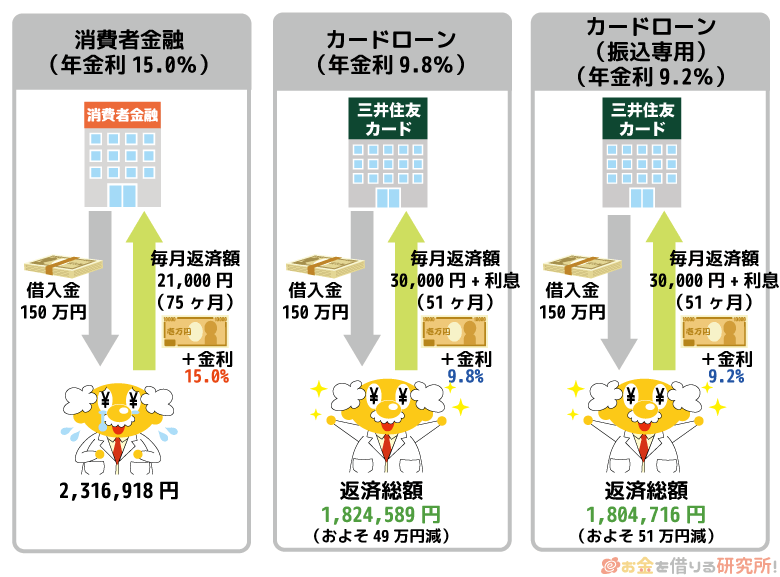

次に三井住友カード カードローンで借り換えをすると、どのくらい利息が減るのかを見ていきましょう。

利用状況や契約内容によっても返済額などは変わるためあくまでも目安になりますが、50万円、100万円、150万円の借り換えを想定しました。

それぞれの場合で、年15.0%~18.0%の消費者金融で返済を続けたときの返済額、返済期間も記載しているので比較してみてください。(※ 三井住友カード カードローンは毎月元金定額返済方式、消費者金融は残高スライド元利定額返済方式の返済シミュレーション結果をもとに試算しています。参考値としてご覧ください。)

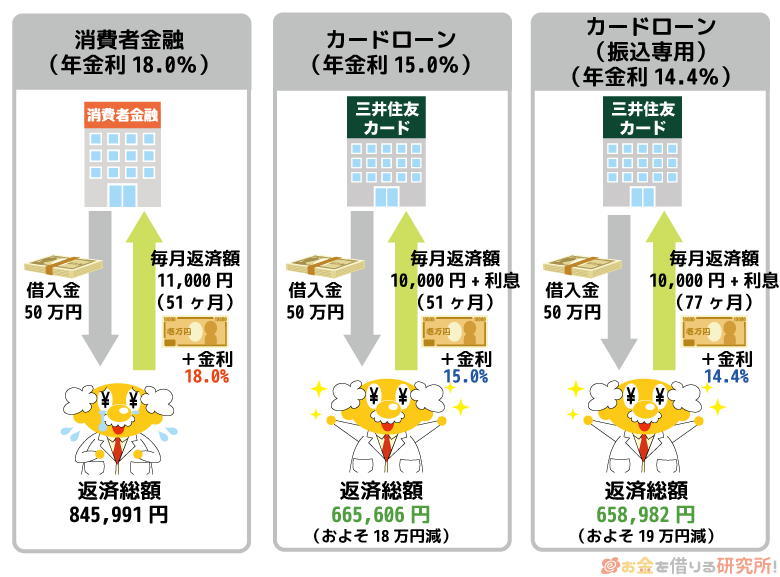

50万円を借り換えた場合

| カードローン (適用金利) |

毎月の返済額 | 返済総額 (利息の累計) |

返済期間 |

|---|---|---|---|

| 三井住友カード カードローン(振込専用) (年14.4%) |

1万円+利息 | 658,982円 (158,982円) |

51ヶ月 |

| 三井住友カード カードローン (年15.0%) |

1万円+利息 | 665,606円 (165,606円) |

51ヶ月 |

| 消費者金融 (年18.0%) |

11,000円 | 845,991円 (345,991円) |

77ヶ月 |

借入残高が少ないケースでは、金利の違いが利息には大きく影響しないこともあります。

ただ、今回比較した中ではもっとも少額な50万円でも、利息の累計は20万円ほどの差が開くのです。

今借りている利率が年18.0%であれば、十分に三井住友カード カードローンで借り換える価値があるでしょう。

ちなみに、カードローンとカードローン(振込専用)では、利息は1万円も差がありません。

この差は、借り換える金額が100万円、150万円と大きくなっていくにつれて広がっていくので注意してください。

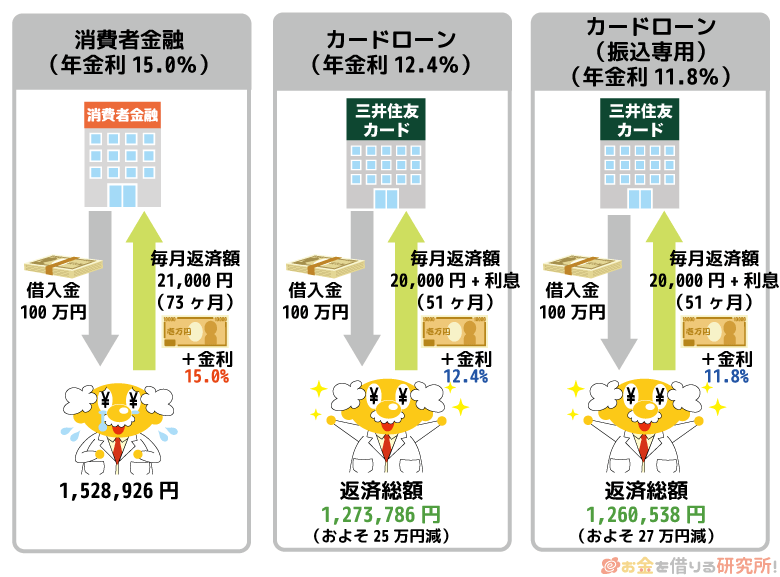

100万円を借り換えた場合

| カードローン (適用金利) |

毎月の返済額 | 返済総額 (利息の累計) |

返済期間 |

|---|---|---|---|

| 三井住友カード カードローン(振込専用) (年11.8%) |

2万円+利息 | 1,260,538円 (260,538円) |

51ヶ月 |

| 三井住友カード カードローン (年12.4%) |

2万円+利息 | 1,273,786円 (273,786円) |

51ヶ月 |

| 消費者金融 (年15.0%) |

21,000円 | 1,528,926円 (528,926円) |

73ヶ月 |

利息制限法にもとづき、消費者金融でも元金が100万円以上になれば金利は年15.0%以下になります。

しかし、三井住友カード カードローンやカードローン(振込専用)と比べると、返済の負担はまったく違いますね。

金利年15.0%の消費者金融から借り換えるだけで、大きく負担を減額できるのです。

また、記事の前半で借り換えに利用するなら三井住友カード カードローン(振込専用)がおすすめだという話をしたのを覚えていますでしょうか?

金利は年0.6%しか違いませんが、利息を見ると1万円以上の差になっています。借入残高が高額になるほど、金利0.1%の重みは徐々に顕著になっていくのです。

最後に、150万円を借り換えた場合も見ていきましょう。

150万円を借り換えた場合

| カードローン (適用金利) |

毎月の返済額 | 返済総額 (利息の累計) |

返済期間 |

|---|---|---|---|

| 三井住友カード カードローン(振込専用) (年9.2%) |

3万円+利息 | 1,804,716円 (304,716円) |

51ヶ月 |

| 三井住友カード カードローン (年9.8%) |

3万円+利息 | 1,824,589円 (324,589円) |

51ヶ月 |

| 消費者金融 (年15.0%) |

31,000円 | 2,316,918円 (816,918円) |

75ヶ月 |

この場合、消費者金融と比べて50万円前後も利息は減り、完済するまでにかかる期間も2年ほど短縮できます。

さらに、三井住友カード カードローンでは返済に遅れがなければ、2年目以降は表の金利から年0.3%ずつ引き下げがあります。

そのため、実際にはもっと利息の差は広がるでしょう。

なぜこれほどまでに利息が違うのかというと、その理由は金利と返済方式にあります。

金利については言わずもがなですが、三井住友カード カードローンだと元金に充当する分とは別に利息が計算される返済方式なので、返済開始の当初から効率的に借入残高を減らしやすいのです。

もちろん、低金利による恩恵も大きいですが、デメリットでも説明したように毎月の返済額が増えるケースも多く、自動的に返済のペースが上がることになります。

その点をふまえて、三井住友カード カードローンで借り換えをおすすめできるのはどんな人なのかを見ていきましょう。

※ 現在、三井住友カード カードローンは、お申し込みを停止しております。三井住友カード カードローンをご検討の方は、三井住友カードが提供するカードローンブランド、SMBCモビットがおすすめです。

三井住友カード カードローンでの借り換えをおすすめできる人

ここまでの内容から三井住友カード カードローンでの借り換えが向いている人についてまとめていきます。

三井住友カード カードローンでの借り換えをおすすめできる人

- 消費者金融からの借り入れがメインである

- 借入残高に対して年収に十分な余裕がある

- 返済を1年以上の期間で考えている

消費者金融からの借り入れがメインである

三井住友カード カードローンは低金利ですが、銀行カードローンと比較すると圧倒的に好条件というわけではありません。

銀行カードローンによっては、ほぼ同じくらいの金利設定ということもあります。

年1.0%でも金利が下がるのは良いことですが、そのくらいの差だとよほどの高額借入、長期返済でなければわざわざ借り換えをするメリットはないでしょう。

そのため、まずは今の借り入れが主に消費者金融からであることが1つのポイントになります。

先ほどのシミュレーションでも見ましたが、消費者金融からの借り換えなら大きく負担を軽減できる可能性が高いです。

もし銀行カードローンからの借り入れだというなら、契約しているカードローンで増額審査を受けて金利の引き下げを目指す、毎月の返済金額を増やして早期完済できるようにするなどの工夫をすると良いと思います。

借入残高に対して年収に十分な余裕がある

三井住友カード カードローンは総量規制の対象ということもあり、年収によって借りられる最大金額が変わります。

他社借入が多い場合などは、収入が安定していても、総量規制の影響で契約が難しいというケースも出てくるでしょう。

また、三井住友カード カードローンで借り換えると最終的な負担は大きく軽減できるものの、月単位での支払いは増えるケースもあります。

今の段階で毎月の支払いがギリギリという方は、借り換えをしても返済が滞ってしまう可能性が高いので注意してください。

どちらかといえば、返済に行き詰まってからではなく、収入・生活に十分な余裕があるうちに検討すべき借り換え先なのです。

返済を1年以上の期間で考えている

三井住友カード カードローンは低金利ですが、短期で完済できる場合には金利による利息への影響は小さいです。

そもそも借りている金額が少額で、短期完済できるようなケースでは、借り換えをするメリットは小さいかもしれません。

三井住友カード カードローンは返済実績に応じて金利が引き下げられていくということもあり、借り換えに利用するなら1年以上の返済計画である方が金利の恩恵を受けられます。

もちろん、契約している間は限度額の範囲で追加借入することも自由なので、金利の引き下げが無駄になるわけではありませんが、念の為、覚えておきましょう。

※ 現在、三井住友カード カードローンは、お申し込みを停止しております。三井住友カード カードローンをご検討の方は、三井住友カードが提供するカードローンブランド、SMBCモビットがおすすめです。

三井住友カード カードローンで借り換えをする方法・流れ

最後に三井住友カード カードローンで借り換えをする流れについても確認していきましょう。

借り換えをしたからといって、カードローンの返済が急に楽になるわけではありません。

借り換える前の準備、借り換えた後の返済がとても重要なので、どのような流れで手続きを進めるのかをしっかりと確認してください。

三井住友カード カードローンで借り換える流れ

- 現在の借入状況を整理する

- 三井住友カード カードローンの申し込みをする

- 口座振替の登録をネットで行う

- 必要書類をアップロードする

- 審査結果の連絡を待つ

- 借り換えに必要な金額を借りる

- 借入先への返済を行う(借り換え)

- 三井住友カード カードローンの返済を開始する

それでは、それぞれのステップについて丁寧に解説していきます。

- 現在の借入状況を整理する

多くの人が忘れがちですが、最初に現在の借入状況を整理しておきましょう。

整理するのは「どこから」から借りているか、「いくら」借りているか、金利は「何パーセント」かの3点です。この3点をあらかじめ整理しておけば、三井住友カード カードローンで借り換えたときに、どのくらいの金利が適用され、毎月の返済額はいくらになるのかが分かりやすくなります。

少なくても借り換えによって金利が下がること、毎月の返済額に無理がないことの2点は確認してください。

- 三井住友カード カードローンの申し込みをする

三井住友カード カードローンでの借り換えを決めたら申し込みをしましょう。

三井住友カードの公式ホームページから申し込めるので、申し込みフォームに氏名や住所、勤務先の情報などを入力していきます。

申し込み時には希望する商品(カードローン・カードローン(振込専用))も選択するので、どちらにするのかを決めてから手続きしてください。

限度額は審査によって決まりますが、申し込みをする段階で希望額を申告します。

①「現在の借入状況を整理する」で調べた借入残高をもとに、希望の限度額を指定しましょう。また、三井住友カード カードローンは、9:00~19:30に申し込みを完了し、電話番号認証・Vpass登録をすると、最短5分で借り入れできます。(新規契約時点でのご利用枠が50万円の方対象。)

カード到着前に利用できるので、大変便利です。

少しでも早く借り換えたい方は、即時発行の受付時間である9:00~19:30に申込みをするようにしましょう。

- 口座振替の登録をネットで行う

三井住友カードのホームページでカードローンの申し込みをした後、返済に利用する金融機関で口座振替の登録を行います。

「らくらく発行」というインターネット上での口座振替登録に対応している場合、選択した金融機関のホームページに移動してそのまま手続きを進めていけます。口座番号などの分かる通帳やキャッシュカードを手元に用意しておき、ネットバンキングならログイン情報が分かる状態にしておきましょう。

三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行などの多くの銀行でらくらく発行できますが、対応していない金融機関の場合、三井住友カードからの郵送物を待って手続きしないといけません。

その場合、カードローンの契約までに時間がかかるので注意が必要です。

- 必要書類をアップロードする

返済用の口座を設定したら、本人確認書類と収入証明書をアップロードで提出します。

※ らくらく発行できない場合、必要書類の写しを同封して三井住友カードから届く申込書類を返送します。借り換えの場合、収入証明書が必須になる可能性が高いので、両方とも用意しておきましょう。

三井住友カード カードローンの必要書類

本人確認書類 現住所が記載されている以下の書類いずれか2種類が必要になります。

・運転免許証(運転経歴証明書も可)

・パスポート

・健康保険証

・住民票、印鑑登録証明書(発行日より6ヶ月以内のもの)

・個人番号カード収入証明書 以下の書類いずれか1つが必要になります。

・源泉徴収票

・給与明細書(直近2ヶ月分)

・確定申告書

・税額通知書※ 現住所が記載されている本人確認書類が1種類しかない場合、別途、公共料金(電気・都市ガス・水道・NHK受信料)の領収書、社会保険料の領収書、国税、地方税の領収書または納税証明書のいずれかが必要です。また、本人確認書類に現住所が記載されていない場合、本人確認書類1種類+領収書など2種類が必要になります。

- 審査結果の連絡を待つ

審査の結果はメールで連絡があります。

審査完了までは必要書類の提出を終えてから数日かかるケースも多いので、連絡が来るまで待ちましょう。

一向に連絡がこない場合には、三井住友カードの公式ホームページへ行き、「審査状況照会」をしてください。申し込み時に通知された番号、生年月日、電話番号を入力すると、現在の審査の進捗状況を確認することができます。

- 借り換えに必要な金額を借りる

審査に通ったら、借り換えに必要なお金を借りていきます。

9:00~19:30に申し込みを済ませた人は、最短5分審査完了後、Vpassアプリに登録することですぐに利用できます。

上記の時間外に申し込みをした人は、ローンカードなどが自宅に届いてからの利用となるので、要注意です。

カードの発行に約1週間かかるので、お急ぎの方は即時発行の受付時間内に申し込みをしましょう。

- 借入先への返済を行う(借り換え)

三井住友カード カードローンでお金を借りたら、そのお金で借り入れを清算します。

全額返済の方法はカードローンによって異なるので、利用しているカードローン会社のホームページなどで確認してください。

中には千円未満の借入残高は無利息残高になり返済しなくて良いケースもありますが、その状態では解約ができません。

今後は、借入残高を増やしてしまわないように、完済したカードローンは解約することをおすすめします。三井住友カード カードローンは十分に低金利ですし、最大900万円までの融資に対応可能です。

そのため、他のカードローンの契約を残しておくメリットはほぼないでしょう。 - 三井住友カード カードローンの返済を開始する

借り換えた後は、三井住友カード カードローンの返済に専念しましょう。

申し込み時に口座振替の登録をするので、毎月の返済はその口座からの引き落としになります。返済忘れの心配はないですが、口座残高があるかはしっかりと確認しておいてください。

三井住友カード カードローンは利用残高に応じた定額+利息の引き落としになるため、毎月の返済額が少し分かりにくいというデメリットがあります。

「思ったよりも利息が多くて、引き落としできなかった…」ということがないように、少し多めに残高を用意しておくことが重要です。

また、事前に手続きをすれば次回の引き落とし額を増額することもできます。

お金に余裕があるときは増額して、より早く完済することを目指しましょう。

※ 現在、三井住友カード カードローンは、お申し込みを停止しております。三井住友カード カードローンをご検討の方は、三井住友カードが提供するカードローンブランド、SMBCモビットがおすすめです。

【まとめ】三井住友カード カードローンは低金利で借り換えにおすすめ!審査・返済シミュレーションしてから申し込もう

この記事でも何度もいいましたが、借り換えをするなら金利がとても重要です。

三井住友カード カードローンは低い金利設定に加えて、最大1.2%までの適用利率引き下げサービスがあるので、まさに借り換えにはぴったりなカードローンでしょう。

消費者金融の場合、金利が高めということもあり、三井住友カード カードローンによる借り換えが特に有効になります。

銀行カードローンだと同じ金利水準であるケースも多いので、まずは三井住友カード カードローンの金利と今の契約内容を比較してみてください。

1年以上の返済期間になる場合、金利の引き下げがあるため、それも考慮した上で借り換えを検討すると良いと思います。

ただ、焦って申し込みをするのではなく、必ず審査と返済のシミュレーションをしておきましょう。

三井住友カード カードローンは低金利ですが審査は厳しめです。お試し審査を受けて、借り換えられる見込みはあるのかを診断してください。

そして、三井住友カード カードローンは毎月元金定額返済という少し変わった返済方式なので、同じ借入残高でも借り換える前よりも月単位の返済額が増えることもあります。

その分、早く完済できるものの、すでに毎月の返済が苦しいなら借り換えはおすすめできません。

返済シミュレーションで、最終的な返済総額や返済期間だけでなく、毎月の返済額もイメージしておきましょう。

三井住友カード カードローンの評判や口コミを見てみる!

三井住友カード カードローンの限度額を上げる方法をチェック!

三井住友カード カードローンの借り入れについて詳しく

三井住友カード カードローンの審査基準について

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。