NTT docomoが発行する「dカード」は、ドコモのスマホを使っていない方にも人気のあるクレジットカードです。

手元にお金がなくても買い物ができるクレジットカードは非常に便利ですが、使い過ぎには注意しましょう。

今月いくらの買い物をしているのかを把握せずについつい使い過ぎてしまい、後で請求に驚いたという経験がある人も多いと思います。

「やばい、dカードの利用代金を支払うお金がない」「支払いが遅れそう。このままだと延滞してしまう。」

この記事ではdカードの支払いを延滞したり滞納するとどのようなデメリットがあるのかと延滞を解消する方法についてまとめました。

また、記事の後半では、お金がなくてすぐに延滞を解消することができない場合の対処法についてもふれています。

対処するタイミングが早ければ早いほど、取れる選択肢は増えるでしょう。

滞納を放置していると、dカードだけでなく、別のクレジットカードや今後のローン審査にも影響が出てしまうかもしれません。

この記事を参考にしながらできるだけ早く問題を解決してください。

FP北村氏

FP北村氏 ファイナンシャルプランナー北村由紀氏のコメント

現金不要で便利なカード払いですが、身近なスマホアプリを利用することでますます手軽になり、うっかり使い過ぎて大慌てとなるケースもあるようです。メインカードとして様々な生活費の支払いをカード払いにしている場合、延滞で利用停止となると生活全般に影響する上、他のカード作成やローン審査に影響しかねません。月々の利用状況を把握することが大切ですが、使い過ぎてしまった場合も早めに気付けば対策を準備できます。

すぐに延滞を解消するなら

目次

dカードの支払いを延滞や滞納するとどうなる?

dカードは毎月10日が支払い日で、金融機関の休業日にあたる月は翌営業日に口座振替が行われます。

前々月の16日~前月15日までの利用分が、当月10日の支払い日に引き落とされますが、実際の金額などはdカードの会員ページから確認すると確実でしょう。

また、ドコモのクレジットカードにはdカード GOLDというゴールドカードもありますが、基本的に支払い日や延滞時の対処法については通常のdカードと共通です。

dカード/ dカード GOLDを滞納すると次のようなことが起こります。

dカードの支払い滞納後に起こること

- 数日以内に支払い確認のハガキが自宅に届く

- 延滞中はクレジットカードが利用停止になる

- 支払い遅れの日数に応じた遅延損害金が発生する

- dカードの利用限度額などの契約内容が変更になる

- 信用情報に傷がつくとクレカやローン審査にも影響が出る

- 最悪のケースでは訴訟を起こされる可能性もある

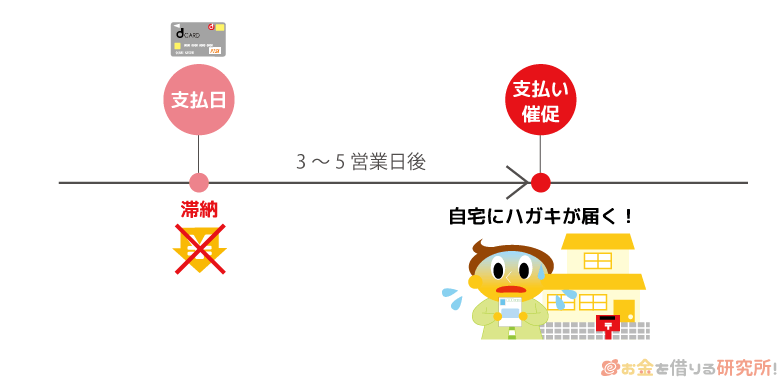

数日以内に支払い確認のハガキが自宅に届く

dカードの支払い日から3~5営業日ほどで自宅にハガキ(通知文)が届きます。

ハガキには前回の支払いができていない旨や請求金額、その支払い方法などが記載されているので確認しましょう。

dカードはドコモの発行するクレジットカードですが、支払いに関する業務については「ニッテレ債権回収株式会社」に委託されています。

そのため、6営業日が経過してもハガキが届いていないという場合には、dカードのコールセンターではなくニッテレ債権回収のドコモdカード受託センターに問い合わせてください。

また、dカードでは支払い日を過ぎた契約者に対して、自動音声による連絡を行う場合もあります。

この連絡の発信元もニッテレ債権回収なので、ドコモじゃないからといって無視しないように注意しましょう。

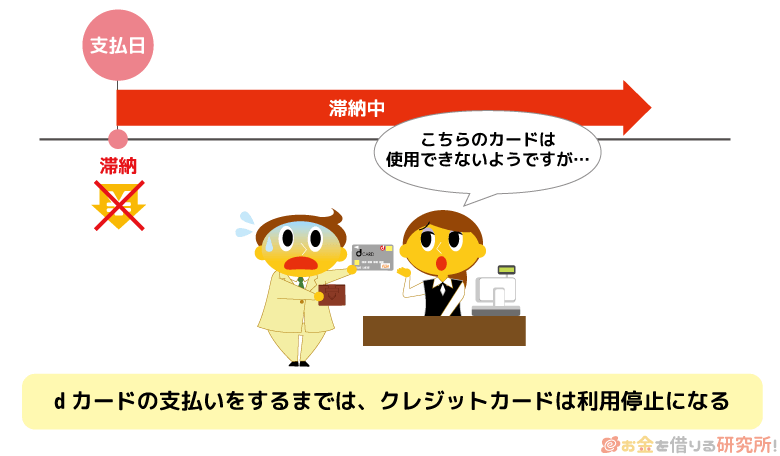

延滞中はクレジットカードが利用停止になる

dカードを延滞している期間中は、クレジットカードが利用停止になります。

支払い状況の確認はリアルタイムでない場合もあるため、多少のタイムラグが生じるケースもありますが、引き落としができなかったことが確認されたらすぐにdカードが使えなくなるのです。

この利用停止は基本的に一時的なものなので、延滞している請求を支払えば利用停止は解除されます。

この支払いの確認にも数日の時間がかかり、延滞している請求金額の支払いからおよそ2営業日後の利用再開です。

ただし、2回目以降の延滞についてはより厳しい対応が取られるケースもあるので注意してください。

何度も延滞を繰り返している場合、すぐに利用停止が解除されないという可能性もあるのです。

支払い遅れの日数に応じた遅延損害金が発生する

dカードの支払い日の翌日から延滞を解消するまでの間は遅延損害金が発生します。

この遅延損害金は延滞を解消するときではなく、2ヶ月後のdカードの支払いと合算される形で請求されるので覚えておきましょう。

dカードの場合、ショッピングとキャッシングで遅延損害金の利率が異なります。

dカードの遅延損害金利率

| 年率 | 1日に発生する金額の目安 (10万円利用の場合) |

|

|---|---|---|

| ショッピング | 14.5% | 39.7円 |

| キャッシング | 20.0% | 54.7円 |

10万円の利用を想定して、1日あたりに発生する遅延損害金の目安額についてもあわせて記載しましたが、そこまで大きな金額ではありませんね。

10万円くらいの金額を数日延滞しただけであれば、数百円の遅延損害金で済むのです。

ただ、延滞している金額が高額だったり、延滞している日数が長期化したりすると、その分だけ負担は増えるため注意してください。

例えば、30万円のショッピング利用を1ヶ月延滞した場合の遅延損害金は次のようになります。

30万円 × 14.5% × 1/365 × 30 = 3,575円

延滞を解消する方法については後述しますが、いずれかの方法で1日でも早く支払いを行いましょう。

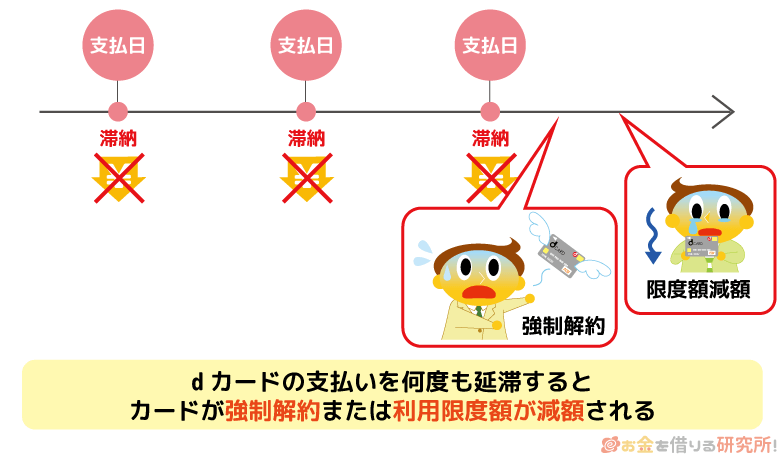

dカードの利用限度額などの契約内容が変更になる

クレジットカードの支払いは遅れれば、遅れるほどリスクが大きくなります。

この点についてはdカードも同様で、本来の引き落とし日の翌月以降に延滞を解消した場合には強制解約の可能性が高くなるのです。

また、これまでに何度も延滞しているようなケースでは、利用限度額などの契約内容が変更になる可能性もあります。

とくに2回以上延滞している場合、利用限度額を減額するといった措置が取られることも多いです。

加えて、延滞の期間が2ヶ月以上に渡るとその間の支払いを一括請求されることもあるので注意しましょう。

信用情報に傷がつくとクレカやローン審査にも影響が出る

dカードを契約するときには利用規約に承諾しているはずですが、その規約の中には信用情報機関とクレジットカードの利用状況を共有することへの承諾も含まれています。

ドコモは株式会社日本信用情報機構(JICC)、株式会社シー・アイ・シー(CIC)という2つの信用情報機関の会員です。

信用情報機関へは会員のクレジットカード会社、消費者金融、銀行などから契約者の利用状況が集められており、会員はその情報を照会して、クレジットカードやローンの申込者の返済能力を審査するのに役立てます。

dカードの支払いに遅れてしまうと、その情報はNTT ドコモや委託先のニッテレ債権回収が知るだけでなく、信用情報にも登録されます。

そのため、別のクレジットカードを発行したり、ローンを組んだりしようと思った場合、審査をする金融機関にもdカードを延滞したことがバレてしまうのです。

短期の延滞でも信用情報の評価は下がりますが、より深刻な影響になるのは2ヶ月~3ヶ月以上の延滞です。

これは債務整理などと同じ異動情報に該当するため、クレジットカードを発行したり、ローンを組んだりがしばらくはできなくなるでしょう。

2ヶ月~3ヶ月以上の支払い遅れは延滞を解消しても5年間は記録が残るため注意してください。

最悪のケースでは訴訟を起こされる可能性もある

dカードの支払い遅れが1ヶ月以上になると強制解約のリスクも高まりますが、解約されても支払い義務がなくなるわけではありません。

強制解約された後も督促のハガキや電話は続きます。

そして、最悪のケースでは、このまま督促しても意味がないと判断され訴訟を起こされる可能性もあるのです。

債権回収会社から何度も郵送物が届いたり、裁判所からの支払督促が来たりすれば、家族と一緒に住んでいるならクレジットカードの延滞がバレる可能性も高まるでしょう。

督促は無視していればやり過ごせるものではないため、できるだけ早く適切な対処をすることが重要なのです。

クレジットカードの強制解約で起こるリスクとは?理由や原因と対処法を解説!

dカードの支払い日に間に合わなかった・残高不足だった場合の対処法

ここからはdカードの延滞を解消する方法について見ていきましょう。

これまでの利用状況などによって若干対応が異なるケースもありますが、基本的にdカードでは電話連絡などをしなくても延滞を解消できるようになっています。

例えば、うっかり残高不足になってしまい引き落としができなかったという場合には、必要な金額を口座に入金しておくだけで自動的に再度口座振替をしてくれるケースもあるのです。

dカードの支払い日に間に合わなかったときは、次のどちらかの方法で支払いができます。

dカードの延滞を解消する方法

- 口座振替の登録をしている金融機関で再引き落としする

- 指定口座への振り込みで支払いをする

口座振替に利用している金融機関によっては再引き落としできないため、そのときは指定の口座へ直接振込してください。

それぞれの方法について以下で詳しく説明していきます。

口座振替の登録をしている金融機関で再引き落としする

dカードの毎月の支払いは口座振替ですが、延滞した請求の支払いも引き落としで対応してもらえます。

ただし、振替先に指定している金融機関によって2回目以降の引き落としのタイミングが異なるので注意してください。

また、再引き落としに対応していない金融機関もあり、その場合には後で説明する「指定口座への振り込みで支払いをする」方法によって延滞を解消しましょう。

毎営業日、再引き落としのある金融機関

以下の金融機関で口座振替をしている場合、支払い日の翌日から毎営業日、再引き落としをしてくれます。

毎営業日、再引き落としのある金融機関

- みずほ銀行

- 三菱UFJ銀行

- 三井住友銀行

- りそな銀行

- 埼玉りそな銀行

- 横浜銀行

例えば、10日の引き落としが残高不足で行えなかったなら、翌日に必要な金額を口座へ入金すればすぐに引き落としを行ってくれるのです。

対象はシティバンクと一部の地方銀行だけですが、比較的スピーディに延滞を解消できます。

ただし、月末が金融機関の休業日になっている場合には、その前の営業日が最終引き落とし日になるので注意が必要です。

20日に再引き落としのある金融機関

dカードの振替先がゆうちょ銀行の場合、本来の支払い日に引き落としができないと、次回は20日の引き落としになります。(20日が休業日の場合には翌営業日です。)

ゆうちょ銀行での再引き落としはこの1回だけです。支払い日から10日ほどの期間が空きますが、必ずそれまでにお金を用意しましょう。

早めに口座へ入金する分にはかまいませんが、20日までは引き落とされないので注意してください。

引き落としの前に口座から貯金を引き出してしまうと、また残高不足になってしまうかもしれません。

加えて、延滞が解消されるのは口座に入金した日付ではなく、引き落としが行われた日です。

例えば、11日にゆうちょ銀行の口座へ入金しても、実際に延滞が解消されるのは20日を過ぎてからになります。

それまでは、dカードが利用停止の状態になるのです。

指定口座への振り込みで支払いをする

上記以外の金融機関で口座振替をしている場合、再引き落としはできません。

支払い日の数日後にハガキが届くので、指定の銀行口座に直接振込をしてください。振込先の口座や金額などについては、そのハガキに記載されています。

また、届いた書類にバーコード付の支払い用紙があれば、コンビニ(ローソン)のレジで延滞料金を支払うことも可能です。

先ほどもいいましたが、支払い日から1週間ほど経過してもハガキが来ないというときは、ニッテレ債権回収のドコモdカード受託センターに問い合わせてください。

dカードの支払い日を過ぎる前なら請求金額の調整も可能

滞納しているdカードの支払い方法について見てきましたが、できれば支払い日を過ぎる前にどうにか対処できると良いですよね。

実は、支払い日を過ぎる前であれば、次回の引き落とし金額を調整する方法もあるのです。

「支払い日は分かっているけど、そのお金がない!」という場合には、次のような方法を検討してください。

dカードの請求金額を調整する方法

- あとからリボ

- こえたらリボ

- あとから分割

dカードは後からでも、利用明細を見ながらリボ払いや分割払いに支払い方法を変えることができるのです。dカードの会員ページなどから手続きしましょう。

一方、支払い日を過ぎた請求に関しては、支払い方法を変更することができません。

それぞれに手続きできる期間が決められているので、次回の支払いが厳しいというときは早めに対応することが重要です。

dカードの「あとからリボ」

「あとからリボ」は、dカードで行った1回払い、2回払い、ボーナス一括払いをリボ払いに変更できるサービスです。

リボ払いにすると支払いが毎月一定になるため、無理のない範囲の支払い金額に変更できます。

あとからリボを登録できる期間は振替先の金融機関ごとに決まっているので注意してください。

例えば2020年5月11日分の支払いをあとからリボにする場合、以下のような申込期限になっています。(一部の金融機関を抜粋しています。)

あとからリボの申込期限(2020年5月11日支払い分の場合)

| 口座振替の設定をしている金融機関 | あとからリボの申込期限 |

|---|---|

| みずほ銀行、三井住友銀行、三菱UFJ銀行 | 4月27日 |

| りそな銀行、埼玉りそな銀行、横浜銀行、ゆうちょ銀行 | 4月30日 |

| PayPay銀行、イオン銀行、SBI新生銀行 | 4月29日 |

| セブン銀行 | 5月6日 |

※ あとからリボの申込期限は月によって異なります。最新の情報はdカードの公式ホームページで確認してください。

リボ払い分の指定支払額は途中で変更することもできますが、リボ払いには15.0%(実質年率)の手数料がかかります。

そのため、一時的に請求金額を調整したら、できるだけ早めにリボ払い分を返してしまいましょう。

dカードの「こえたらリボ」

こえたらリボでは事前に金額を指定しておき、その金額を超えた分だけリボ払いできるというサービスです。

一括で無理なく支払える金額を指定しておけば、月によっては一括払いになるためリボ払いの手数料が発生しません。

ただし、こえたらリボでの支払いが開始される月は、登録手続き後に案内されるため、次回の請求に間に合わないケースもあります。

そのため、次回の支払いが厳しいというときは、「あとからリボ」を先に検討した方が良いでしょう。

dカードの「あとから分割」

あとから分割は、1回払い、2回払い、ボーナス一括払いを後から分割払いに変更できるサービスです。

あとから分割は1回の利用金額が50,000円以上の場合に行えるため、大きな買い物をした場合に役立ちます。

申込期限はあとからリボと同様なので、支払い方法を変更したいときには早めに手続きしましょう。

あとから分割の対象分については、12.00%~14.75%(実質年率)の手数料がかかります。

分割する回数を増やすと1ヶ月の負担は小さくなるものの、支払いを終えるまでにかかる手数料は増えてしまうので注意してください。

大きな買い物によって一時的に支払いが厳しいというときは、「あとからリボ」よりも「あとから分割」が良いでしょう。

dカードの支払いに必要なお金をすぐに用意できない場合はどうすれば良い?

繰り返しになりますが、dカードは支払い日を過ぎてしまうと、支払い方法を変更することができません。

そのため、すでに延滞している場合には、どうにかしてお金を用意しなければ延滞を解消できないのです。

もし失業などで支払いの見込みが一切立たないなら、クレジットカード会社や専門の機関(日本クレジットカウンセリング協会など)に相談すべきでしょう。

ただ、出費が重なることで一時的に支払いができないだけであれば、立て替えがおすすめです。

頼れる人が身近にいるなら、家族や友人などからお金を借りるという方法もあるでしょう。

それが難しい場合には、一時的な立て替えのためにクレジットカードのキャッシングやカードローンを利用する方法もあります。

クレジットカードのキャッシングで立て替える方法

クレジットカードにはショッピング枠とは別に、借り入れができるキャッシング枠がついているものもあります。

dカードにもキャッシング枠をつけることができますが、すでにキャッシングが設定されているクレジットカードを持っているなら、そのカードで立て替えるのが早いです。

ただし、クレジットカードのキャッシングサービスは金利が高かったり、翌月一括払いだったりします。

クレジットカードのキャッシングで立て替えるときは、キャッシングの貸付条件をしっかりと確認してください。

また、新しくキャッシングの設定を一から行うのは、審査に時間がかかります。

キャッシング枠のあるクレジットカードを持っていない方は、次に説明するカードローンによる立て替えをすると良いでしょう。

カードローンで立て替える方法

カードローンは借入専用のサービスなので、クレジットカードよりも借り入れに関しての利便性は高いです。

例えば、大手消費者金融のカードローンには無利息期間があるものも多く、はじめて契約する方は一定期間の利息が0円になります。

次回の給料日に借りたお金を返せるようなケースでは、無利息カードローンがお得です。

また、消費者金融は即日融資にも対応しています。申し込みの当日に借り入れできるため、支払い日が迫っている場合、すでに過ぎている場合もスピーディにお金を用意できるでしょう。

借りたお金は分割払い(リボ払い)で返していくことも可能なので、すぐに全額返せない場合も安心です。

クレジットカードでキャッシングするよりも便利な点が多いので、ぜひカードローンも検討してみてください。

dカードの滞納・支払い遅れでよくある質問

dカードを滞納した場合のデメリットや延滞を解消する方法について説明してきましたが、しっかりと理解できたでしょうか?

最後にdカードの滞納に関するよくある質問についても回答していきます。

延滞しているdカードの請求金額をドコモショップで支払うことはできる?

この記事でも説明した通り、本来の支払い日に残高不足で引き落としができなかった場合には、再引き落とし、銀行振込、支払い用紙(コンビニ)のいずれかで支払いを行います。

つまり、ドコモショップへ行ってもdカードの料金を支払うことはできません。

再引き落としに対応している金融機関なら口座に入金して、それ以外は銀行振込か支払い用紙で延滞を解消しましょう。

dカードを滞納するとドコモのスマホ・ケータイが止められることはある?

dカードはドコモの発行するクレジットカードですが、その支払いを滞納していてもドコモで契約しているスマホ・ケータイが止められることはないです。

クレジットカードとスマホ・ケータイの契約は別のものになります。

ただし、dカードでスマホなどの料金を支払っているなら、クレジットカードが利用停止になることでスマホ料金も延滞してしまう可能性はあります。

その場合、スマホ料金の滞納を解消しないと、回線が止められてしまうので注意してください。

dカードは強制解約されても、また申し込める?

dカードの延滞を解消するのが本来の支払い日の翌月以降になった場合、強制解約される可能性が高いです。

そして、一度強制解約されてしまうと、二度とdカードの審査に通ることはないでしょう。

クレジットカードの強制解約は信用情報に5年間登録されますが、ドコモやニッテレ債権回収では社内情報としてずっと記録が残ります。

そのため、信用情報から強制解約の記録が消えた後でも、dカードをまた契約するのは難しいのです。

dカードへの申し込み自体はできますが審査に落ちる可能性が高いため、別のクレジットカードを利用した方が良いでしょう。

【まとめ】dカードの滞納は再引き落としでも対応可能!銀行によって支払い方法が違うので注意

dカードの支払い日は毎月10日(金融機関の休業日は翌営業日)で、1日でも過ぎると滞納になります。

シティバンクなどで毎月の引き落としをしている方は、その口座に入金するとすぐに再引き落とししてくれるので、できるだけ早く入金しましょう。

ゆうちょ銀行に関しては次の20日に再引き落としされるため、それまでに入金すれば大丈夫です。

その他の金融機関では再引き落としできません。dカードの支払いに関する業務が委託されているニッテレ債権回収からハガキが届くので、その記載内容に従って銀行振込、またはコンビニで支払いをしてください。

数日の延滞ならまだデメリットは小さいですが、翌月まで延滞を解消できないとなると強制解約などのリスクも考えられます。

支払い日まで十分な期間があるなら、支払い方法をリボ払いや分割払いに変更することで次回の引き落とし金額を調整すると良いでしょう。

もし「あとからリボ」や「あとから分割」の申込期限や支払い日を過ぎているなら、無利息期間のあるカードローンで一時的に立て替えることも考えてください。

滞納によってdカードを強制解約されたり、信用情報に影響が出たりする前に対処することが重要です。

FP北村氏

FP北村氏 ファイナンシャルプランナー北村由紀氏のコメント

支払日に対応できないと気付いたら1日でも早く対策し「クレジット=信用」を守ることが大切です。リボ払いなどを検討後、それでも難しいときには、本コラムにあるように上手にカードローンを利用するのも一案です。同時に、失敗を繰り返さないようカードの使い方の見直しが重要です。dカードにはお得な家族カードもあり、家族で利用の場合は特に引落し額も大きくなるでしょう。まずは、カード決済で毎月必ず支払う料金をリスト化して、それ以外に毎月いくら支払い可能か予算を確認しましょう。そして「口座へうっかり入金し忘れ」を防ぐためにも、1か月のお金の動きを明確にし、カードの枚数は最低限に整理することを心掛けてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。