クレジットカードの支払いを長期に渡って延滞し、督促を無視していると強制解約になります。

この「クレジットカードの強制解約」を甘く考えたりしていませんか?

一時的な利用停止と違って、強制解約されてしまったクレジットカードは二度と使えなくなります。

クレジットカードを滞納していて強制解約通知が届いた方は、手遅れになる前に対処することがとても大切です。

クレジットカードの強制解約には、そのカードが利用できなくなるだけでなく、他にもたくさんのリスクがあるので注意が必要です。

この記事では、クレジットカードの強制解約で起こりうるリスクについてまとめました。

また、どんな場合に強制解約になってしまうのか、どうすれば強制解約のリスクを回避できるのかについても説明していきます。

クレジットカードの強制解約通知が来ている人、強制解約の不安がある人はぜひ参考にしてください。

目次

クレジットカードが強制解約になる主な理由

そもそもクレジットカードが強制解約になるのは、主に次のような理由からです。

クレジットカードが強制解約になる主な理由

- クレジットカードの長期滞納

- 信用情報の悪化

- クレジットカード会社での規約違反

中には「いきなりカードが強制解約になった!」という人もいるかもしれませんが、その場合も上記のいずれかに該当するでしょう。

どのようなときにクレジットカードが強制解約になるのかについて説明していきます。

クレジットカードの長期滞納

強制解約の原因でもっとも多いのが長期間の滞納です。

クレジットカードの支払いが滞っている場合、まずはカードが利用停止になります。その後、電話やハガキなどで督促があり、いつまでも支払わないでいると強制解約になるのです。

クレジットカード会社によってスケジュールは異なるものの、延滞から2ヶ月~3ヶ月程度で強制解約になる場合が多いようです。

このケースでは、事前に「強制解約予告通知」といった名前のハガキが自宅に届きます。

「クレジットカードの料金を滞納しているので、◯月◯日までに支払いの確認が取れなければ解約しますよ。」といった内容のいわば最後通告です。

このような通知が来るため、長期滞納が原因の場合は、「突然、強制解約された!」というような状況にはならないでしょう。

ただし、クレジットカード会社からの電話を無視していたり、自宅に届いた郵送物をしっかりと確認しなかったりすると、いつの間にか強制解約になっているかもしれないので注意してください。

信用情報の悪化

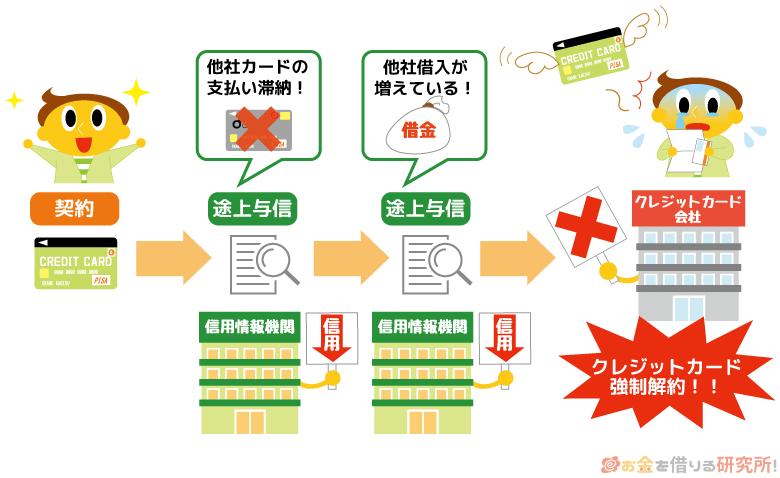

クレジットカードの支払いに遅れていなくても、信用情報が悪化したなら強制解約になるかもしれません。

信用情報にはローンやクレジットカードの契約内容、利用状況が載っており、クレジットカード会社はカード発行時だけでなく、契約後も定期的にチェックしているのです。

この契約後の審査を「途上与信」といいます。

信用情報が悪化していると途上与信にひっかかり、クレジットカードの契約内容が見直されるでしょう。

例えば、前回の途上与信よりも他社借入が増えていたなら、「借入総額がかなり増えているから、あまり大きな買い物はできないように限度額を下げよう。」といったような判断になるのです。

クレジットカードやカードローンなどの利用残高が増えただけなら、利用限度額の減額で済むかもしれません。

ですが、他社に対して任意整理などの債務整理を行った場合、他社で長期延滞を起こしている場合は、支払い能力に問題ありとみなされ、強制解約になる可能性が高いです。

どのくらいの頻度で審査を行うのかはクレジットカード会社によって異なるものの、キャッシングも利用しているなら①「借入残高が10万円超だと3ヶ月に一度」、②「①かつ1ヶ月の借り入れが5万円超だと1ヶ月に一度」の途上与信が法律で義務付けられています。

この①、②以外にも途上与信は行われるので、他社での返済トラブルがあった後で強制解約になったなら、信用情報の悪化が原因だと考えられます。

クレジットカード会社での規約違反

延滞や信用情報の悪化に心当たりがない場合、クレジットカード会社での規約違反が原因かもしれません。

なかなかすべての規約を把握している人はいないと思います。だからこそ、知らぬ間に規約違反を犯しているケースもあるのです。

主なクレジットカードの規約違反

- ショッピング枠の現金化行為

- 虚偽情報での申し込み

- 登録情報の変更忘れ

- 他人へのカード貸与

- 反社会的勢力への所属

- その他、カード会社に不利益を与える行為

普通にクレジットカードを利用している分には問題ないでしょう。

ただ、お金に困り現金化に手を出してしまったり、友人に頼まれてカードを貸したりはすべて規約違反になるのです。

加えて、勤務先や年収などを偽ってクレジットカードの申し込みをするのも、連絡先や仕事が変わったときに変更の届けを出さないのも違反になります。

登録情報の変更が少し遅れたくらいで強制解約になることはないでしょうが、規約違反にならないように注意してください。

延滞を理由に強制解約されないためには支払いが絶対条件!

先ほどもいいましたが、クレジットカードの強制解約の多くは延滞が原因です。

この記事を読んでいる方の多くも、支払いができずに強制解約の危機に直面しているのではないでしょうか?

クレジットカードの強制解約は、一時的な利用停止と違って信用情報へ影響します。信用情報がブラックになると、その後、5年程度はクレジットカードやローンの契約が制限されてしまいます。

そうならないためには、事態が悪化する前にクレジットカードの料金を支払うしかありません。

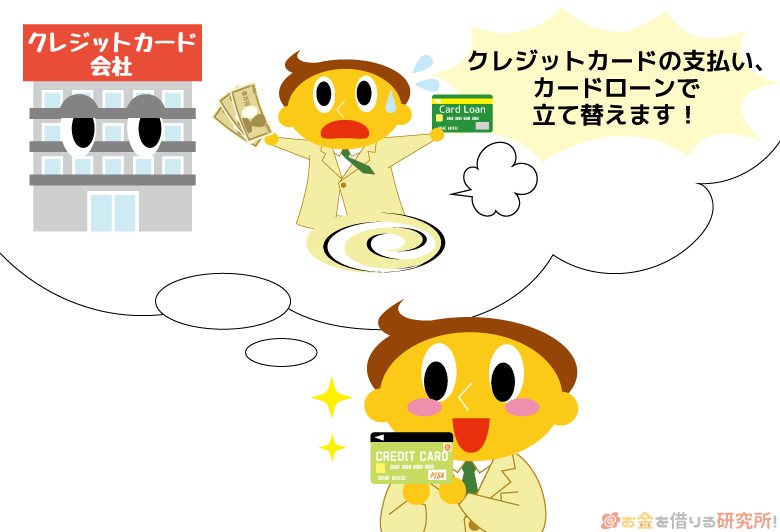

もしお金がなくてクレジットカードの料金を払えないなら、カードローンによる立て替えを検討してみてください。

早い段階ならカードローンで一時的に立て替えるのもアリ

クレジットカードが強制解約になれば信用情報はブラックになってしまうので、支払いに必要な現金がないときは、カードローンで不足額を一時的に借りるのです。

借りたお金でクレジットカードの料金を支払ってしまえば、信用情報が今以上に傷つくのを防げます。

ただし、カードローンの契約には安定した収入が必要です。

基本的に未成年の学生、自身に収入のない専業主婦の方の契約はできませんが、パートやアルバイトでも毎月収入のある方なら審査に通る可能性は十分にあります。

一度信用情報に傷がつくと何年も影響が残るので、早い段階ならカードローンで立て替えてしまうのもありでしょう。

カードローンで立て替えたお金は分割払いで返していける!

「カードローンで立て替えても、結局は一緒じゃない?」

このように思う人もいるかもしれませんが、カードローンの返済方法はクレジットカードと異なります。

クレジットカードは基本的に一括請求ですが、カードローンで立て替えることによって分割払いにすることができるのです。

例えば、クレジットカードで20万円の請求があっても、立て替えることで、毎月1万円のように負担を減らすことができます。

また、カードローンには借入残高に応じた最低返済額が決められていて、その金額以上なら好きな額を返済可能です。

生活を立て直すまでゆっくり返していっても良いですし、一時的な金欠を乗り切った後でまとめて完済してしまっても良いのです。

実は、カードローンの金利はクレジットカードの遅延損害金とあまり変わらない

カードローンを利用する上で金利は気になりますよね。

カードローンは分割払いで返していけますが、その分、借入残高に対して利息が発生します。

クレジットカードは一括払いや2回払いだと手数料がかからないので、カードローンでの立て替えは損だと感じる人もいるでしょう。

ですが、クレジットカードも延滞している場合には、遅延損害金が発生します。

ショッピングは年14.6%、キャッシングだと年20.0%というのが目安で、たとえ一括払いでしかクレジットカードを使っていなかった人も遅延損害金の負担は必要なのです。

カードローンの場合、限度額によって適用される金利は変わりますが、消費者金融は年18.0%、銀行カードローンは年14.5%程度になります。

上手に立て替えれば信用情報の悪化を防げる上に、実は、金利もクレジットカードの遅延損害金とあまり変わらないのです。

クレジットカードの立て替えに利用するカードローンの選び方

「早速、カードローンで立て替えよう!」と思っても、色んなカードローンがあってどれが良いのかわかりませんよね。

確かに、カードローンにはたくさんの商品がありますが、その種類は大きく分けると「消費者金融」と「銀行カードローン」の2つです。

どちらを使っても立て替えることはできますが、それぞれに異なる特徴があるので、自身のニーズに合った方を選ぶようにしてください。

消費者金融、銀行カードローンの特徴、おすすめの商品について以下で説明していきます。

すぐに立て替えるなら消費者金融のカードローン

クレジットカードを滞納している以上、いつ信用情報に傷がついてもおかしくありません。そのため、1日でも早く対処することが重要なのです。

そんなすぐに立て替えたいときにぴったりなのが消費者金融のカードローンで、即日融資にも対応しています。(申し込みの曜日・時間帯によって翌営業日以降になります。)

また、以下のような消費者金融には無利息期間もあるため、はじめての契約なら一定期間は利息0円でお金を借りられてお得です。

すぐに立て替えたいときにおすすめの消費者金融カードローン

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

| レイク※1 | 4.5%~18.0% | 1万円~500万円 |

※1 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

金利の負担を抑えたいなら銀行カードローン

金利の負担を抑えたい方、消費者金融に抵抗がある方には銀行カードローンが向いています。多くの銀行カードローンの上限金利は年14.0%~14.5%くらいで、消費者金融よりも低金利です。

無利息期間はないものの、クレジットカードショッピングの遅延損害金と同じくらいの利率に設定されています。

また、クレジットカードのショッピングリボの手数料率と比べても差はない場合が多く、リボ払いもあわせて借り換えるといった使い方もできるでしょう。

以下のような銀行カードローンは金利の負担を抑えやすくておすすめです。

金利の負担を抑えたい人におすすめの銀行カードローン

| 銀行カードローン | 金利(年率) | 限度額 |

|---|---|---|

| 楽天銀行スーパーローン | 1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 10万円~800万円 |

| 三菱UFJ銀行カードローン | 1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 2.0%~14.0% | 10万円~800万円 |

クレジットカードの強制解約にはどんなリスクがある?

この記事の中でも何度かふれましたが、クレジットカードの強制解約はそのカードだけの問題ではありません。

一時的な利用停止のようにそのカードが使えなくなるだけではなく、生活全般に影響が出てしまう危険性もあるのです。

クレジットカード強制解約のリスクに関しては、主に以下の3点を知っておくべきでしょう。

クレジットカードの強制解約で起こる影響

- 強制解約は信用情報に記録される

- 強制解約になっても督促は続く

- 最悪の場合、裁判に発展する危険性もある

1. クレジットカードの強制解約は信用情報に記録される

クレジットカードの強制解約は信用情報に異動情報として記録されます。異動情報は金融事故情報とも呼ばれ、この情報が登録されているのが「信用情報がブラックな状態」です。

信用情報に登録されている内容は「クレジットヒストリー(クレヒス)」ともいいますが、強制解約の記録はクレヒスを大きく傷つけることになります。

クレジットカード会社は信用情報機関に加盟していて、入会審査でクレヒスを確認します。

信用情報機関はいくつかあり、クレジットカード会社の場合は、株式会社シー・アイ・シー(CIC)と株式会社日本信用情報機構(JICC)の会員になっていることが多いでしょう。

信用情報機関によって登録される内容は異なり、CICでは強制解約を登録しません。ですが、JICCでは強制解約も登録されますし、2ヶ月~3ヶ月以上の延滞も金融事故の扱いなります。

そのため、強制解約になっていなくてもクレヒスに傷がついている可能性もあるので注意してください。

信用情報がブラックだと具体的には以下のような影響が生活に出ます。

他のカードも利用できなくなる可能性がある

まず、強制解約によってクレヒスに傷がついてしまうと、強制解約されていないクレジットカードも利用できなくなる可能性があります。

「このカードはちゃんと支払っているのになんで?」と思うかもしれませんが、これには信用情報が関係しています。

先ほどの途上与信の話を覚えていますか?

他のクレジットカード会社も途上与信でクレヒスの状態を確認しているため、そのときに強制解約のような異動情報を発見すれば、「この人にクレジットカードを使わせるのは危険だな。」と判断するでしょう。

キャッシングがない場合、途上与信はいつ行われるか決まっておらず、たとえ強制解約の記録が載っていてもどうするかはそのクレジットカード会社次第です。

ですが、滞納していないクレジットカードも他社での強制解約を受けてそのうち使えなくなるかもしれないのです。

ブラックリストに登録されている間は新規契約も不可

強制解約はクレヒスに5年間登録されることになります。

この期間はブラックリストに登録されている状態なので、新規でクレジットカードやローンを契約することも難しいです。

途上与信と同様に判断は審査をする金融機関に委ねられますが、審査に通ることはほぼないと思ってください。

新しくクレジットカードやローンの申し込みをするなら、信用情報機関のホームページなどから情報開示の手続きをすると良いでしょう。強制解約の登録期間が終了していれば、自身の信用情報からその記録が削除されているはずです。

また、強制解約とは別に長期延滞などの金融事故が登録されているかもしれません。延滞を解消した時期によってもブラックリストに登録される期間は変わるので、不安な方は必ず開示申請してください。

2. クレジットカードが強制解約になっても督促は続く

勘違いしている人もいるかもしれませんが、強制解約になってもクレジットカード会社は利用金額の回収を諦めたわけではありません。

強制解約後も滞納している料金の請求は続くのです。

さらに、クレジットカード会社が自社で回収するのは難しいと判断すると、債権回収会社に依頼がいく場合もあります。名前の通り債権回収を専門にする業者で、これまでよりも督促は厳しくなるでしょう。

以前は弁護士や弁護士法人のみに許されていましたが、法改正によって民間の業者も債権回収を行えるようになりました。

クレジットカード会社から業務の委託を受けているケース、債権そのものが譲り渡されているケースがあり、その後は債権回収会社に対して支払いをする必要があります。

債権回収会社は基本的に一括での支払いを求めてくるため、何ヶ月も滞納しているとかなりの金額をまとめて払わないといけません。

一括で払えない場合は、分割払いの交渉をすることになるでしょう。

3. 最悪の場合、裁判に発展する危険性もある

クレジットカード会社や債権回収会社が返済の意思がないと判断した場合、支払督促や訴訟による債権回収を試みます。つまり、クレジットカードの滞納が裁判に発展することもあるのです。

前段階としては「◯月◯日までに返済しなければ法的手続きに入ります。」という予告通知が届きます。その書類に記載されている期限までに何のアクションも取らなければ、いつ裁判になってもおかしくはありません。

延滞が事実である以上、裁判では圧倒的に不利です。

給与などの差し押さえの危険性もあるので、できるだけ早い段階で問題を解決して、もし裁判所から手紙が届いたなら無視をせずにしっかりと対応してください。

クレジットカードの強制解約でよくある質問

最後にクレジットカードの強制解約に関してよくある質問についても回答していきます。多くの方が疑問に思うことを厳選して回答したのでぜひ参考にしてください。

クレジットカードを強制解約されると住宅ローンも組めなくなる?

クレジットカードの強制解約は、もちろん住宅ローンの審査にも影響します。強制解約は5年が経過すると信用情報から消えますが、注意したいのはブラックリストの登録期間が終了した直後の審査です。

ブラックリストに登録されている間は基本的にクレジットカード、ローンが利用できません。そのため、ブラックリストの登録期間が明ける頃には信用情報にクレヒスがないような状態になります。

信用情報が真っ白な場合、「もしかしてブラックだったのかな?」と疑われ、審査に通りづらくなることがあるのです。20代前半ならまだしも、30代、40代で信用情報が真っ白だと疑われやすいので注意してください。

特に住宅ローンは他のローンやクレジットカードなどよりも審査基準が厳しいため、信用情報の評価も影響しやすいでしょう。

信用情報が回復した後は審査に通りやすいクレジットカード、スマホ本体の分割払いなどを契約してクレヒスを作っていくと良いと思います。

強制解約後に同じクレジットカードを再契約するのは可能?

使いやすいクレジットカード、気に入っていたクレジットカードは強制解約後もまた契約したいと思いますよね。

しかし、強制解約後の再契約は基本的にできないと思ってください。滞納していたクレジットカード料金を清算しても、そのカードが復活することはありません。

確かに5年経てば信用情報からは強制解約の記録が削除されます。そうなれば信用情報を見ても強制解約されたことは分かりませんが、そのときに契約していたクレジットカード会社は別です。

クレジットカード会社は独自に顧客情報を管理しているため、過去に強制解約した顧客の情報は社内に残っている可能性があります。

信用情報を照会しなくても過去のトラブルを把握できるので、強制解約後の再契約は難しいのです。

クレジットカードが強制解約になるとETCカードも使えない?

車を運転される方はETCカードも契約している場合が多いと思いますが、ETCカードはクレジットカードに付帯するサービスです。そのため、本カードが解約になるとETCカードも一緒に使えなくなるので注意してください。

ETCカードの他に家族カードも同様で、もとのクレジットカードが強制解約になれば、それに紐づくカードはすべて使えなくなります。

家族カードや家族会員名義のETCカードが急に利用できなくなれば、家族に事情を説明しなければならないでしょう。

家族に滞納が知られる原因にもなりうるので注意が必要です。

クレジットカードの強制解約が原因で公共料金を払えないとどうなる?

電気やガス、水道などの公共料金をクレジットカードで支払っている方もいますよね。クレジットカードが強制解約になった場合、支払い方法を変更する必要があります。

すでにクレジットカード会社に請求が行っているとカード会社側での滞納になりますが、強制解約後は別の方法で支払いをしないと電気や水道などが止まる危険性もあるのです。

公共料金は滞納したからといって、すぐに供給を止められることはありません。ライフラインは生活への影響が強いため、ある程度の猶予があるのです。

もしクレジットカードが強制解約になったら、公共料金など定期的な請求を支払っていなかったかを確認してください。

未成年の学生でもクレジットカードの強制解約は信用情報に影響する?

クレジットカードは18歳以上なら学生でも作れますが、未成年だからといって対応が甘くなることはありません。

自身で契約しているクレジットカードなら強制解約は信用情報に影響してしまいます。

そのため、学生のときに強制解約されたなら、社会人になってもしばらくはクレジットカードを作ったり、ローンを組んだりはできないのです。

就職活動への悪影響はありませんが、長期延滞によってクレジットカードが強制解約になるような状況だと親バレなどのリスクは高まるでしょう。

【まとめ】クレジットカードの強制解約は生活にも影響あり!リスクの回避には1日でも早い支払いが重要

クレジットカードの強制解約は信用情報に登録されるため、生活への影響は避けられません。

しばらくはクレジットカードやローンの新規契約ができず、支払い状況に問題がない他のカードも使えなくなる可能性が高いです。

強制解約後も支払いの義務は残り、問題をそのまま放置していると最悪の場合は裁判になるかもしれません。

「クレジットカードが強制解約されたくらいで…」と甘く考えてはいけないのです。

このようなリスクを回避するためには、できるだけ早く滞納しているクレジットカード料金を支払うことが重要になります。

信用情報が傷つく前ならカードローンで一時的に立て替えるのが良いでしょう。分割払いで滞納していた金額を支払っていけますし、カードローンの金利は滞納中の遅延損害金と比べてもあまり変わりません。

面倒だからと問題の解決を後回しにしていると事態はどんどん悪化していくので、1日でも早く適切な対応をするようにしてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。