クレジットカードのキャッシング枠は契約時の審査で決定されますが、借入枠が足りなくなったときは限度額を増額してもらうこともできます。

当初はキャッシングする予定がなかった場合、10万円や20万円といった少額で契約した人も多いかもしれませんね。

増額には審査が必要で、商品ごとの限度額もありますが、そんなときはクレジットカード会社に申請してキャッシング枠を増やしてもらうと良いでしょう。

限度額いっぱいまでキャッシングして追加借入できない場合だけでなく、もしもに備えてキャッシング枠を大きくしておきたい場合にも増額申請すると良いでしょう。

ただし、お金を借りるためにクレジットカードのキャッシング枠を増額するメリットは少ないです。キャッシングはクレジットカードのメインサービスではないので、増額してまで借入金額を増やすことはおすすめしません。

例えば、お金を借りるということで言えば、消費者金融や銀行カードローンでお金を借りる方が、利息の負担は小さくできるでしょう。

この記事では、クレジットカードのキャッシング枠を増額する方法に加えて、なぜメリットが少ないといえるのか、なぜカードローンがおすすめなのかについても説明していきます。

キャッシング枠を増額しようと考えている方は、増額申請をする前にぜひ一度目を通してください。

目次

クレジットカードのキャッシング枠を増額する方法は主に2種類

クレジットカードのキャッシング枠を増額する主な方法は次の2つです。

キャッシング枠の増額方法

- インターネット

- 電話

クレジットカードによってはネットや電話で手続きすると、申込書が自宅に郵送されてくるケースもありますが、基本的にこの2つの方法を押さえておけば問題ありません。

また、増額申請の方法によって増額できる最大限度額、審査にかかる時間が異なることもあります。例えば、JCBのクレジットカードは、インターネットからの増額申請は最大50万円までとされています。

各クレジットカードの公式ホームページから確認できるので、詳細はそちらでチェックしてください。

1. インターネットからの増額申込

各クレジットカード会社の会員ページから増額申請をする方法です。メンテナンスなどの時間を除いて24時間いつでも利用でき、基本的に電話や郵送での手続きもいりません。

審査結果はメールなどで通知が来るので、審査に通れば新たに設定された限度額までキャッシングできるようになります。

インターネットからの増額申込に大きなデメリットは特にありませんが、先ほど挙げたJCBの例のように増額できる金額が制限されるケースもあるようです。

そのようなケースは、次に説明する電話での増額申込をすると良いでしょう。

2. 電話での増額申込

クレジットカード会社のカスタマーセンターに電話をして増額申請する方法です。インターネットで電話番号を調べても良いですし、クレジットカードの裏面を確認すれば番号が記載されているでしょう。

ネットからの手続きとは違って、スタッフが対応する場合は受付時間が決まっていることも多いでの注意してください。また、混み合っていると電話が繋がりにくかったり、通話料がかかったりするケースもあります。

「電話の方が安心できる」という方もまだまだ多いと思いますが、このようなネットにはないデメリットもあることを覚えておきましょう。

加えて、楽天カードなどでは「会員ページからの増額申請ができない場合のみ、電話からの申し込みも可能」とされています。電話で増額申請をしようと思っている方は、そもそも電話での増額を受け付けているかも確認するようにしてください。

電話をしたのに結局ネットから手続きすることになれば二度手間です。

クレジットカードのキャッシング枠を増額するメリットは少ない訳

冒頭でもいいましたが、クレジットカードのキャッシング枠を増額するメリットは少ないです。

デメリットとまではいえないものの、お金を借りるのであれば借入専用のカードローンを使った方が便利なケースは多いでしょう。

キャッシング枠を増額するメリットが少ないといえる理由には次のようなものがあります。

キャッシング枠の増額にメリットが少ない理由

- 増額しても金利が下がりにくい

- ショッピング枠を圧迫しやすい

- 増額審査には時間がかかる

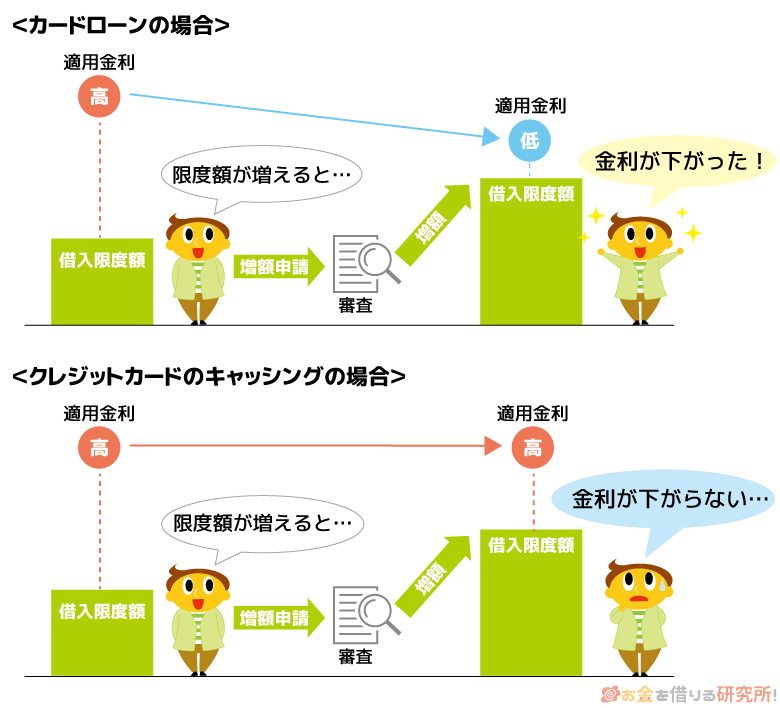

増額しても金利が下がりにくい

クレジットカードでキャッシングすると金利に応じた利息が発生します。金利は商品や契約内容によっても異なりますが、クレジットカードには金利が一律の商品も多いので注意が必要です。

例えば、エポスカードのキャッシングサービスは1万円~50万円で契約できて、金利は限度額に関係なく18.0%(実質年率)になります。

限度額の範囲で繰り返し借り入れできる極度型のローン商品の場合、限度額が上がれば、金利は反対に下がっていくのが一般的です。

ただ、クレジットカードのキャッシングは限度額が100万円未満の商品も多く、エポスカードのように限度額が上がっても金利は下がらないケースもあるのです。

ショッピング枠を圧迫しやすい

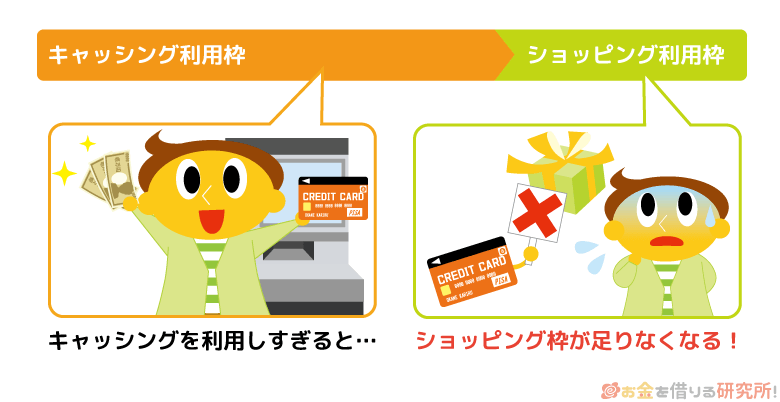

キャッシング枠の限度額を増額するだけならショッピング枠への影響はありません。

ですが、増額した後で追加借入するのであれば、キャッシングの利用残高が増えることでショッピングの利用枠を圧迫してしまうこともあるでしょう。

クレジットカードのショッピング枠とキャッシング枠は別々に利用限度額が設定されますが、その両方を含むカード全体での上限もあります。そのため、キャッシングの利用金額が増えると、ショッピングに利用できる金額が減ってしまう危険性もあるのです。

メインで利用しているクレジットカードでないなら問題はないかもしれませんが、普段の買い物で使用しているカードでキャッシングもする場合は注意してください。

増額審査には時間がかかる

キャッシング枠の増額を考えているときは、すぐにお金を借りたいケースも多いですよね。

もしもに備えて増額したい場合はゆっくり手続きしても良いですが、「追加でキャッシングしたいけど、限度額が足りない!」なんてときはそうもいきません。

ただ、キャッシングの限度額を増やすためには、クレジットカード会社の審査に通る必要があります。カード会社によって審査にかかる時間は違いますが、数日から1週間、2週間ほど見ておいた方が良いでしょう。

クレジットカード会社側で限度額の変更手続きが完了すれば持っているカードでキャッシングできるものの、すぐに限度額が上がるわけではないのです。

家賃や公共料金の支払いなど期限のあるものだと、その期限の後に増額されても意味がありませんよね。基本的にキャッシング枠の増額審査には時間がかかるものだと考えて、できるだけ早めに増額申請をするようにしてください。

クレジットカードのキャッシング枠は属性によって増額できないケースもある

クレジットカードのキャッシング枠は審査で限度額が決まりますが、年齢や職業などの属性によっては商品の限度額とは別に「最大でも10万円まで」のような制限がかかることもあります。

例えば、三井住友カードのキャッシングサービスは10万円~300万円の利用枠です。ただし、年齢や職業によっては以下のような制限がかかります。

属性によるキャッシング枠の制限(三井住友カードの場合)

| 制限の対象になる方 | キャッシング枠 |

|---|---|

| 学生の方 | 5万円まで |

| 65歳~69歳の方 | 50万円まで |

| 70歳以上の方 | 10万円まで |

| 未成年の方(学生を除く) | 30万円まで |

このキャッシング枠の制限はあくまでも三井住友カードの場合です。ですが、学生だったり、65歳以上の高齢者だったりは一般的に限度額が低くなりやすい属性だといえるでしょう。

学生は「学業が本文であること」、高齢者は「健康面などから高額融資のリスクが高いこと」が理由だと考えられます。学生のアルバイト収入は限られますし、65歳以上だと健康的にこの先何年間働けるか分かりませんよね。

キャッシング枠の審査は年齢や年収、雇用形態など様々な項目から総合的に行われますが、上記のような制限で増額しづらいケースもあることを覚えておきましょう。

クレジットカードのキャッシング枠を増額するには審査が必須

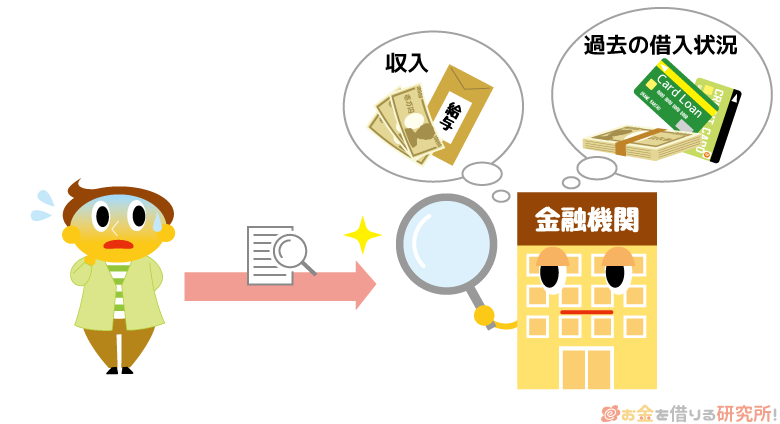

すでに何度もふれていますが、クレジットカードのキャッシング枠を増額するためには審査が必要になります。

ただ増額申請するだけでなく、クレジットカード会社の審査に通ってはじめて限度額が増額されるのです。

この点はクレジットカードのショッピング枠を増やす際も一緒ですが、無理のない範囲でのカード利用になるように限度額が決められます。

キャッシングの増額審査で見られるポイント

キャッシング枠を増額してもらうためには次のようなポイントが重要になります。

- これまでのクレジットカードの利用状況が良好であること

- 他社への返済に遅れがないこと

- 十分な返済能力があること

これまでのクレジットカードの利用状況が良好であること

新規発行するケースと増額審査で異なるのは、これまでのクレジットカードの利用状況が確認されるかどうかです。

新規契約時はこれまでの利用履歴がそもそも存在しないため、申込者の属性や信用情報などから判断するしかありません。ですが、増額審査の場合は、カードを発行してからこれまでの利用状況も加味されることになります。

例えば、キャッシング、ショッピングの支払いに遅れたことがあると増額審査には通りづらくなるのです。また、ほとんどカードを利用していない状態もプラスにはならないでしょう。

適度にショッピング、キャッシングを利用していても、しっかりと返済できていることが重要になります。

他社への返済に遅れがないこと

クレジットカードを新規発行するときだけでなく、増額審査時も信用情報(クレヒス)が確認されます。

信用情報を見れば他社で契約しているローンやクレジットカードの支払い状況も分かるため、もし他社への返済に遅れが出ているならそのこともバレてしまうのです。

たとえ他社でのことだとしても、返済トラブルがあった人のキャッシング枠を増額するのはハイリスクだと判断されるでしょう。

特に増額審査を受ける直近に延滞などがあった場合は、審査結果への影響は強くなるため注意してください。

十分な返済能力があること

いくらクレジットカードの利用状況が良好で、信用情報に問題がなくても、返済能力が足りないと増額は厳しいです。

返済能力は様々な項目から判断しますが、もっとも重要なのは年収でしょう。クレジットカードのキャッシングは総量規制の対象なので、(他の貸金業者からの借り入れも含めて)申込者の年収の1/3を超えない範囲で限度額が決められます。

キャッシング枠を増額することで年収の1/3を超えないか、返済能力を超える危険性がないかはしっかりとチェックされるのです。

クレジットカード会社から増額案内が来ることもある

キャッシング枠のあるクレジットカードを持っていると、カード会社からメールやハガキ、電話などで増額案内が来るケースもあります。

これは「カードの利用状況が良好であること」「入会から一定期間が経過していること」などの条件をクリアした人に対して送られる案内です。この案内を受け取っている場合、キャッシング枠を増額できる可能性は高いでしょう。

ただし、「審査に通ればキャッシング枠を増額できますよ」という案内であって、まだ審査に通ったわけではありません。詳細な審査は増額申請があってから行われるため、増額案内から申し込んでも審査に落ちてしまうケースがあるのです。

案内が来ていなくてもキャッシング枠の増額はできるので、あくまでも目安の1つだと考えてください。

クレジットカードのキャッシング審査では何が見られる?審査に落ちる理由も解説!

クレジットカードの増額審査でキャッシング枠が減額されてしまうケース

クレジットカードの限度額を増額する審査では、そのときの返済能力に応じた限度額に再設定されることになります。

そのため、前回の審査時よりも返済能力が低下していたなら、増額ではなく減額されてしまうこともあるのです。

次のようなケースは減額リスクが高いため、増額申請は慎重に検討すべきでしょう。

減額リスクがあるケース

- クレジットカードの返済遅れが頻繁にあった場合

- 転職などで以前よりも年収が低下している場合

- 他社借入が契約時よりも増加している場合

- クレジットカードの返済遅れが頻繁にあった場合

クレジットカードの返済遅れが多いとカード会社からの信用を失うため、限度額を引き下げられやすい状態になります。返済遅れがあまりにも頻繁にある場合は、その前に減額される可能性が高いですが、増額申請が引き金になることもあるのです。

心当たりがある方は、無理に増額を狙わない方が良いでしょう。

- 転職などで以前よりも年収が低下している場合

クレジットカードの契約後、転職などで大幅な年収ダウンがあった方は減額されてしまう可能性が高いです。

年収の減少だけでなく、雇用形態が非正規になった場合、自営業になった場合なども注意しましょう。

勤務先は変更になった段階でクレジットカード会社へ届け出る必要があります。増額の審査を受ける前に最新の登録内容になっているかもチェックしておいてください。

- 他社借入が契約時よりも増加している場合

先ほどもいいましたが、クレジットカードのキャッシングは総量規制の対象になります。そのため、クレジットカード会社、消費者金融などの貸金業者からの借入総額が増えている場合、総量規制による影響で減額されることもあるのです。

年収も下がっているなら総量規制に抵触しやすくなるため、ダブルで減額されるリスクが高まるでしょう。

ただし、クレジットカード会社は定期的に契約者の他社借入をチェックしており、増額審査を受けなくても勝手に減額されることがあります。総量規制は法律で決められているルールなので、抵触するようであれば増額は諦めてください。

クレジットカードでキャッシング枠を増額するよりもカードローンが良い理由

クレジットカードのキャッシング枠は増額できますが、お金を借りるならカードローンをおすすめします。

この記事で説明したようにクレジットカードのキャッシング枠を増やすメリットは少なく、カードローンを新規契約する方が便利で、お得なのです。

カードローンをおすすめする理由

- キャッシングよりも高い限度額、低い金利で契約しやすい

- 審査がスピーディで即日融資にも対応できる

- ショッピングの利用枠を圧迫することがない

- 新規契約なら無利息期間で借り入れできる場合も多い

キャッシングよりも高い限度額・低い金利で契約しやすい

キャッシングは金利が一律で、増額できても利率は変わらないケースも多いです。

一方、カードローンは100万円を超えるような高額融資に対応しているということもあって、増額することで金利の引き下げも期待できます、

特に銀行カードローンなら上限金利が低く設定されているため、年18.0%の金利になることが多いキャッシングよりも利息の負担は小さくなるでしょう。

繰り返し利用できるカードローンやキャッシングだからこそ、できるだけ低い金利の商品を選んでください。

審査がスピーディで即日融資にも対応できる

持っているクレジットカードのキャッシング枠を増額するのにも、数日から1週間、2週間かかるケースは多いです。もちろん、審査対応の早いクレジットカード会社もありますが、すぐにお金が必要なときは注意すべきでしょう。

その点、カードローンを新規契約するのであれば、最短即日でお金を借りることも十分にできます。大手消費者金融は最短3分~のスピード審査なので、スムーズに手続きが進むと申し込みから融資までは1時間程度で済むのです。

急いでいる人にはクレジットカードのキャッシング枠を増額するよりも、即日融資に対応している消費者金融をおすすめします。

ショッピングの利用枠を圧迫することがない

クレジットカードの利用枠にはショッピング、キャッシングの両方が含まれるため、お金を借りることで買い物に使える金額が減ってしまうこともあります。

カード1枚に2つの機能がある点は便利ですが、このようなデメリットもあるのです。普段からショッピングでクレジットカードを利用する機会が多い人ほど、借り入れとは分けるべきでしょう。

別でカードローンを1枚持っておけば、このようなデメリットはありません。クレジットカードは買い物にだけ利用して、お金を借りるときはカードローンを使うのがおすすめです。

新規契約なら無利息期間で借り入れできる場合も多い

中には「カードローンを新規契約するのは面倒…」と感じている人もいるかもしれませんが、ここまで説明してきた以外にも新規契約のメリットはあります。

主に大手消費者金融のカードローンですが、新規契約者向けの特典として無利息期間があり、一定期間はお金を借りても利息がいっさい増えません。

キャッシング枠の増額にはないメリットなので、カードローンを新規契約するときは無利息期間の有無もチェックすると良いでしょう。

【まとめ】クレジットカードのキャッシング枠の増額はおすすめしない!お金を借りるならカードローンで

クレジットカードのキャッシング枠は、商品の限度額内なら審査を受けて増額してもらうことができます。

キャッシングできる最大額は増えるものの、審査には時間がかかりますし、ショッピングの利用枠を圧迫するケースもあるので注意が必要です。

また、金利が一律の商品の場合、限度額が増額されても金利は変わりません。借りる金額が増えればそれだけ利息も増えるため、この点には特に注意してください。

このような理由からお金を借りたいときはクレジットカードではなく、カードローンの利用をおすすめします。

カードローンの方が金利を下げやすいですし、無利息期間を活用すればさらにお得に借入可能です。

ショッピング枠を圧迫するといったデメリットもないため、借りる金額が高額になるケースほど、カードローンを利用するメリットは大きくなるでしょう。

キャッシングの限度額が足りないときは、すぐに増額申請するのではなく、カードローンの契約も検討してみてください。

クレジットカードのキャッシング金利を比較!クレジットカードの金利が低いところは?

即日発行・即日利用できるクレジットカードキャッシング!おすすめはコレ

クレジットカードでキャッシング出来るのは便利だけどデメリットはあるの?

クレジットカードのキャッシングで土曜日に借り入れする方法

主婦がクレジットカードでキャッシングする方法

おすすめのキャッシング機能付きクレジットカード

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。