キャッシング機能をつけられるクレジットカードならショッピングだけでなく、現金を借りることもできるため急な出費があったときにも役立ちますよね。

ただ、クレジットカードのキャッシング機能にはデメリットも多いことを知っていますか?

結論からいってしまえば、お金を借りる予定がないならキャッシング枠は0円でも良いですし、借り入れの予定があるならクレジットカードではなくカードローンの利用がおすすめです。

クレジットカードのメインのサービスは商品代金の支払いなので、実は、キャッシングの貸付条件や利便性はあまり良くありません。

この記事ではクレジットカードのキャッシング機能にはどのようなデメリットがあるのかを詳しくまとめました。

気になるキャッシングの金利や信用情報への影響も説明していくので、キャッシングサービスの利用・契約を検討中の方はぜひ参考にしてください。

目次

クレジットカードにキャッシング機能を付けるデメリット

クレジットカードにキャッシング機能を付ける場合、次のようなデメリットが考えられます。

クレジットカードキャッシングのデメリット

- ショッピングの利用枠を圧迫する

- ついつい借りすぎてしまうことがある

- 返済が遅れるとショッピングも利用できなくなる

- 審査が長引きやすい

- 他社で組めるローンの金額が減る

申し込み時にあまりよく考えずにキャッシング機能を付けていた人もいるかもしれませんが、クレジットカードでお金を借りるならこのようなデメリットがあることも押さえておきましょう。

それでは、クレジットカードキャッシングのデメリットについて以下で説明していきます。

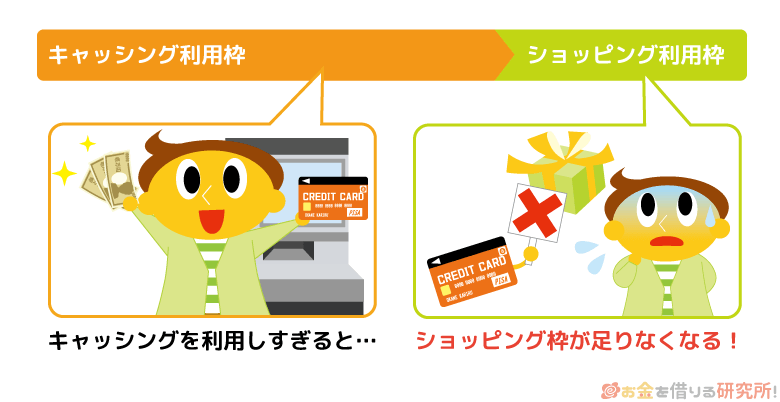

ショッピングの利用枠を圧迫する

クレジットカードはショッピング、キャッシングそれぞれに利用枠が決められ、その限度額の範囲なら自由に買い物や借り入れに使えます。ただし、カード全体の利用枠というものもあり、キャッシングすることでショッピングに使える金額が減ってしまうこともあるのです。

例えば、カード全体、ショッピング、キャッシングの利用枠がすべて50万円だとしましょう。この場合、キャッシングで30万円を借りると、ショッピングに利用できるのは20万円までになります。

また、ショッピングの利用枠がそのままカード全体の利用枠になり、それ以下の金額でキャッシングの利用枠が決められるケースも多いです。

普段からクレジットカードでの買い物が多い人ほど、利用枠の圧迫には注意した方が良いでしょう。

ついつい借りすぎてしまうことがある

キャッシングサービスは、いつも使っているクレジットカードで手軽に借り入れできる点がメリットです。

個人がお金を借りる方法にはカードローンやフリーローンもありますが、はじめての借り入れにはクレジットカードのキャッシングを利用する人も多いです。

ただ、手軽に利用できるからこそ、ついつい借りすぎてしまわないように注意してください。

詳しくは後述しますが、キャッシングには利息が発生するため、元金に利息を加えて返済しないといけません。キャッシングしただけで信用情報が傷つくことはないものの、返済に遅れてしまうとその記録はしばらく残り、ローンやクレジットカードなどの審査に通りづらくなります。

キャッシングサービスを利用するなら、しっかりと返済計画を立てた上でお金を借りるようにしましょう。

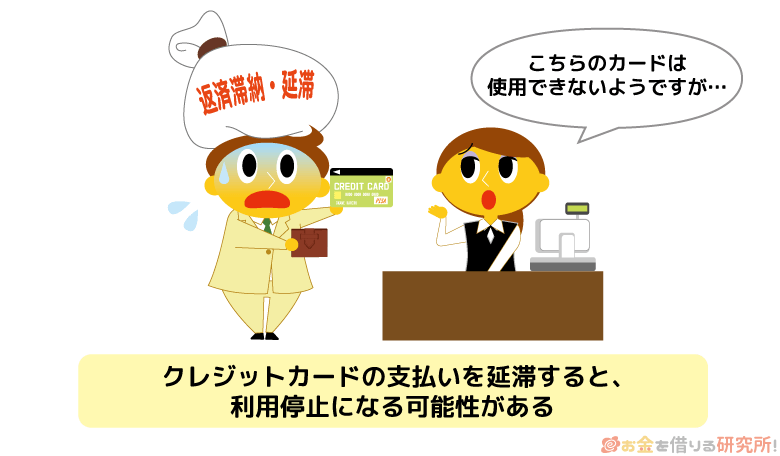

返済が遅れるとショッピングも利用できなくなる

クレジットカードのショッピングとキャッシングの返済は別々に行われます。

ですが、キャッシングの返済に遅れが出るとカードそのものの利用ができなくなるため、買い物にも使えなくなるので注意してください。

ショッピングとキャッシングの両方を利用するのであればそれぞれいくらの引き落としになるのかを把握しておきましょう。

審査が長引きやすい

クレジットカードの発行審査(入会審査)とキャッシング枠の審査は別々に実施されますが、結果の連絡は両方が終わってからです。

基本的にキャッシングはカード発行よりも審査に時間がかかります。クレジットカードによっても審査にかかる時間は異なりますが、キャッシング枠を希望することでカード発行だけよりも審査が長引くかもしれません。

すぐにお金を借りる予定がない場合、不要なキャッシング枠は付けずにクレジットカードの申し込みをした方が良いでしょう。

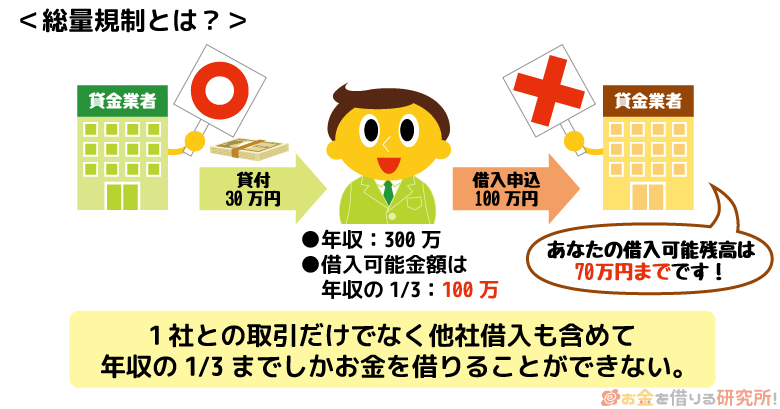

他社で組めるローンの金額が減る

クレジットカードのキャッシングを利用すると、他社で組めるローンの金額が減ることもあります。

例えば、消費者金融などは貸金業法の対象で、総量規制というルールによって貸付総額が最大で契約者の年収の1/3までに制限されます。

クレジットカードのキャッシングについても総量規制に含まれるため、借入残高のせいで他社から借りられる金額が減るかもしれないのです。

また、キャッシングは実際に借りていなくても、枠があるだけで返済能力を低く評価されるケースもあります。キャッシングは限度額の範囲内でいつでも自由に借りることができるので、金融機関によっては、限度額いっぱいまで借りているものとして審査をするのです。

キャッシングしたからといって信用力が下がるわけではないものの、住宅ローンなどでまとまった金額を借りたいときは注意してください。

住宅ローン、自動車ローンなどはキャッシングよりも低金利なので、それらで大きな金額を借りたいときは利用していないキャッシング枠を0円にするなどの対策を取ると良いでしょう。

クレジットカードのキャッシングは「金利」もデメリット?

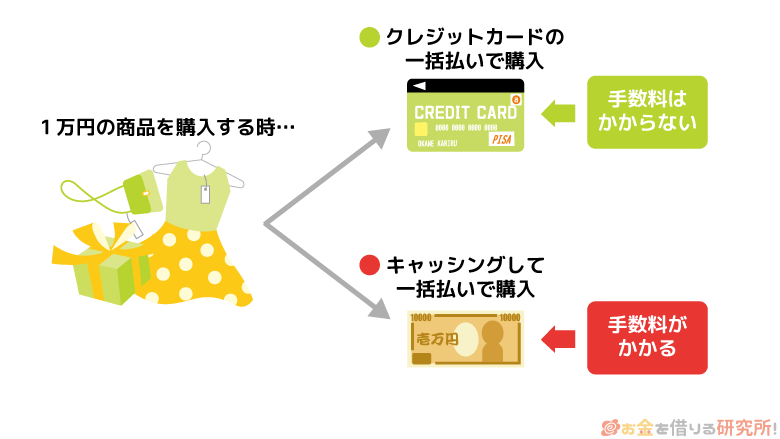

先ほどもふれましたが、クレジットカードのキャッシングでは金利に応じた利息の負担も必要です。

クレジットカードで買い物をする場合、1回払いだと手数料はかかりません。1万円の買い物なら、引き落とされるのも1万円です。

一方、キャッシングに関しては、1日単位で利息が加算されていきます。そのため、1万円借りた場合、後日返済するのは1万円+利息になるのです。

お金を借りる以上、利息を負担するのはしょうがないのですが、キャッシングの金利はクレジットカードの分割払いやカードローンでの借り入れと比較しても負担が重くなることも多いので注意してください。

キャッシングはショッピングの分割払いよりも負担が大きい

クレジットカードで買い物をするとき、支払い方法によっては手数料がかかります。

例えば、3回以上の分割払いでは、クレジットカード会社に立て替えてもらった金額に分割回数に応じた手数料を上乗せして払うことになります。

この点はクレジットカードのキャッシングと似ているのですが、基本的に分割払いで発生する手数料よりもキャッシングの利息の方が負担は重いです。

だから、クレジットカード払いできるものなら、キャッシングでお金を借りて支払うよりも分割払いにした方が良いでしょう。

10万円をキャッシングして6回で完済できるように返済計画を組んだ場合とショッピングで10万円を6回払いにした場合を比較してみました。

キャッシングの利息とショッピングの手数料の比較

| キャッシング | ショッピング | |||

|---|---|---|---|---|

| 支払金額 | 利息 | 支払金額 | 手数料 | |

| 1 | 18,479円 | 1,479円 | 17,350円 | 1,168円 |

| 2 | 18,227円 | 1,227円 | 17,346円 | 971円 |

| 3 | 17,976円 | 976円 | 17,346円 | 777円 |

| 4 | 17,724円 | 724円 | 17,346円 | 582円 |

| 5 | 17,473円 | 473円 | 17,346円 | 388円 |

| 6 | 15,221円 | 221円 | 17,346円 | 194円 |

| 合計 | 105,100円 | 5,100円 | 104,080円 | 4,080円 |

※ キャッシングは金利年18.0%、分割払いは年13.75%の手数料率で計算しています。金額は参考値で、実際とは異なる場合もあります。

どちらも6回で完済する計画ですが、この短い期間でも1,000円以上の差になりました。

キャッシングの金利、ショッピングの手数料率はカードや契約内容によって異なるものの、現金しか利用できないような場所でなければキャッシングよりも分割払いを優先すべきなのです。

ショッピングの一括払い・2回払いは手数料無料

クレジットカードのショッピング利用で手数料がかからないのは一括払い(1回払い)と2回払いまでです。

3回以上の分割払い、もしくはリボ払いなどの支払い方法を選択する場合は、カードごとに決められている手数料が発生します。

また、意外と知られていませんが、ボーナス一括払いについても手数料がかかりません。実際の支払いを最大で半年程度遅らせられるため、高額な買い物には役立つでしょう。

ただし、支払いが済むまでは、ショッピングの利用可能枠が戻らない点には注意してください。

ショッピングの分割払いは回数によって手数料率が変わる

ショッピングはクレジットカード会社に商品代金を立て替えてもらう仕組みであり、直接的にお金を借りているわけではありません。そのため、利息は発生しませんが、分割払いではクレジットカード会社への手数料の支払いが必要です。

分割払いの手数料率はクレジットカード会社によっても違いますが、おおむね年15%以下で設定されています。

例として楽天カードの手数料率を見てみましょう。分割回数によって年12.25%~15.00%の手数料率になります。

分割払いの手数料率(楽天カードの場合)

| 手数料率(実質年率) | 支払回数 |

|---|---|

| 12.25% | 3回 |

| 13.50% | 5回 |

| 13.75% | 6回 |

| 14.50% | 10回 |

| 14.75% | 12回 |

| 15.00% | 15回、18回、20回、24回、30回、36回 |

クレジットカードのキャッシング金利は18.00%(実質年率)であることが多いため、分割払いするよりも割高になりやすいのです。

手数料率だけでなく、分割払いできる回数などもクレジットカードによって異なるため、申し込みの前に確認してみてください。

カードローンと比べても金利は高め

クレジットカードのキャッシング以外にカードローンでも借り入れできますが、全体的な傾向としてキャッシングの金利は高めです。

基本的に融資額・限度額が大きいと金利は低くなる仕組みなので、少額借入向けのキャッシングは金利が高めになります。

反対に消費者金融や銀行などのカードローンは最大限度額が大きく、キャッシングよりも低金利になりやすいのです。

主なクレジットカード、カードローンの金利と限度額を比較してみましょう。

クレジットカードキャッシングとカードローンの比較

| 商品名 | 金利 | 限度額 |

|---|---|---|

| 楽天カード | 年18.0% | 10万円~90万円 |

| エポスカード | 年18.0% | 1万円~50万円 |

| プロミス | 年2.5%~18.0% | 1万円~800万円 |

| アコム | 年2.4%~17.9% | 1万円~800万円 |

| アイフル | 年3.0%~18.0% | 1万円~800万円 |

| 楽天銀行スーパーローン | 年1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 年1.5%~14.5% | 10万円~800万円 |

消費者金融とは下限金利が違う

先ほど例に挙げた楽天カードなどのようにクレジットカードのキャッシングでは、限度額に関係なく一律の金利になる商品も多いです。

法律上、10万円以上100万円未満の限度額であれば年18.0%が適用できる金利の上限になります。100万円を超えると年15.0%以下まで金利は下げないといけませんが、多くのキャッシングサービスはそもそもの限度額が100万円未満なのです。

そのため、プロミスやアコムといった消費者金融のカードローンと上限金利は変わらないものの、より低い金利で契約できる可能性があるのは消費者金融だといえます。

銀行カードローンなら上限金利も低い

より確実に低い金利でお金を借りるなら銀行カードローンがおすすめです。銀行カードローンは消費者金融に比べて厳しめの審査になりますが、その分、上限金利が低く設定されています。

例えば100万円未満の限度額での契約になっても、銀行カードローンなら年14.5%程度で借り入れできるのです。一般的なキャッシングや消費者金融の金利と比べて年3.0%程度は低くなるでしょう。

金利を重視するのであれば、カードローンの中でも銀行が扱う商品を選んでください。

クレジットカードでキャッシングするならこんな点にも注意

クレジットカードでのキャッシングには次のような注意点があります。

クレジットカードでキャッシングするときの注意点

- 一括払いしかできない商品もある

- キャッシングはポイント還元の対象外になることが多い

- キャッシングの不正利用は補償されない場合もある

これまでショッピングだけで、キャッシングの利用経験がない方は特に注意すべきでしょう。クレジットカードによっても差があるので、お金を借りる前に確認するようにしてください。

一括払いしかできない商品もある

クレジットカードのキャッシングで借りたお金は、一括払い、もしくはリボ払いで返済していきます。ただし、商品によっては一括払いしかできないものもあり、ショッピングの一回払いと同じような感じで翌月以降に全額が返済用口座から引き落とされるのです。

1ヶ月~2ヶ月後にまとめて返済しなくてはいけないので、あまり大きな金額を借りるのには向きません。クレジットカードでキャッシングするなら返済方法もチェックしておきましょう。

キャッシングはポイント還元の対象外になることが多い

ポイントサービスのあるクレジットカードであれば、ショッピング利用分に対してポイントが発生します。ですが、キャッシング利用分はポイント還元の対象外で、借り入れでポイントは貯まりません。

キャンペーンなどを行っているケースもあるかもしれませんが、基本的にポイント還元はショッピング利用分だけだと考えてください。

キャッシングの不正利用は補償されない場合もある

クレジットカードには不正利用の被害に遭ったときの補償が付いているのが一般的です。

しかし、契約者個人のクレジットカード管理に問題があったようなケースは補償されない場合もあるので注意してください。

ショッピングは暗証番号がなくても利用できてしまうことも多いですが、キャッシングは暗証番号が分からないと少額の借り入れもできません。そのため、推測されやすい暗証番号を設定していたなどで、盗難に遭ったカードを不正利用されたなら補償されない可能性もあるのです。

キャッシングしない方にもいえることですが、カードや暗証番号の管理には十分に注意しましょう。

「クレジットカードにキャッシング機能を付けるべき?」と迷ったらいらない可能性が高い

記事の冒頭でもいいましたが、クレジットカードを申し込む段階で「そもそもキャッシング枠いるかな?」と思っているなら、キャッシング枠は0円で大丈夫でしょう。

審査に通れば後からキャッシング機能を付けることもできますし、借り入れの必要性が出てきたタイミングで自身のニーズに合ったカードローンなどの別商品を契約しても良いです。

事前に審査を通しておけばクレジットカードですぐに借り入れできる点はキャッシングを付けるメリットですが、借り入れの予定がなく、どうしようか迷っているならキャッシングサービスはおそらく不要だと思います。

この記事で説明したようなデメリットもキャッシングにはあるので、必要性をあまり感じていないならキャッシング機能なしでクレジットカードの申し込みをしてください。

借り入れの予定があるならキャッシングよりもカードローンが便利

お金を借りる予定があるなら、クレジットカードのキャッシングよりもカードローンをおすすめします。

クレジットカードの付帯サービスであるキャッシングよりも借入専用のカードローンの方が貸付条件は良いです。また、クレジットカードのキャッシングのようにショッピング枠への影響もありません。

クレジットカードはキャッシング枠を0円で契約して、お金を借りるときはカードローンを利用してください。

はじめての借り入れには無利息期間のあるカードローンがおすすめ

特にはじめてお金を借りる方におすすめなのが、無利息期間のある消費者金融のカードローンです。

この記事でも比較しましたが、クレジットカードのキャッシングと消費者金融カードローンの上限金利に大きな差はありません。ただ、カードローンなら限度額によって金利が変動するため、キャッシングよりも低金利になりやすいでしょう。

さらに、初回契約者向けの特典として無利息期間があるカードローンも多く、一定期間は利息0円で借り入れできます。

先ほどの比較でも紹介したプロミス、アコム、アイフルなどには無利息期間があるので、「はじめての借り入れで利息が心配…」という方はこのようなカードローンを選んでください。

ちなみに、消費者金融のカードローンは審査が早く、最短30分審査も可能です。即日融資にも対応しており、お金が必要なときすぐに借りられる点もメリットになります。

まとまった金額の借り入れ・長期利用には銀行カードローンがおすすめ

数万円~20万円程度の借り入れではなく、50万円を超えるような額をまとめて借りたいときには銀行カードローンが向いています。

借入金額が大きいと1日あたりの利息も高額になり、返済が長引くケースでは返済総額に大きな差が出やすいです。そのため、まとまった金額を借りるとき、長期で返済計画を組むときは少しでも低金利な銀行カードローンを選びましょう。

無利息期間のない商品が多く、即日融資はできないものの、その分、銀行ならではの低い金利でお金を借りられます。

カードローン会社のホームページへ行けば返済のシミュレーションができるので、まずは月々の返済額や返済総額などを調べてみてください。

【まとめ】クレジットカードのキャッシングにはデメリットも多い!利便性・金利重視なら借入専用のカードローンがおすすめ

クレジットカードキャッシングのデメリットについて説明してきました。

キャッシング機能を付けることで買い物にも、借り入れにも使えるクレジットカードは便利ですが、メインのサービスはショッピングです。借入専用のカードローンと比較すると金利が高い、限度額が小さいなどのデメリットが目立ちます。

そのため、クレジットカードに申し込むときはキャッシング枠を0円にして、借り入れの予定があるなら別途カードローンを契約するのがおすすめです。

この方法であれば、クレジットカードのキャッシングのようにショッピングに利用できる枠が減るなんてこともありません。

少額借入を予定している方、急いでいる方には無利息期間のある消費者金融、まとまった金額を借りたい方、審査に自信のある方には低金利な銀行カードローンが向いています。

カードローンも商品によって様々な違いがあるので、自信のニーズに合った商品を選びましょう。

即日発行・即日利用できるクレジットカードキャッシング

日曜日にクレジットカードでキャッシングする方法

クレジットカードキャッシングの増枠する方法

主婦がクレジットカードキャッシングするには

おすすめクレジットカードキャッシング3選

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。