カードローンにはいくつかの種類があることを知っていますか?

有名なのは消費者金融と銀行カードローンの2つですが、それら以外にも信販系カードローンというものがあるのです。

信販系カードローンは、消費者金融とも、銀行カードローンとも違った特徴があります。

お金を借りたいけど、どのカードローンにすれば良いのかまだ分からないという方は、信販系カードローンとはどのようなものかも知っておくと良いでしょう。

ただし、詳しくは後述しますが、信販系カードローンは初心者向けの商品が少ないため、はじめてお金を借りるという人には向いていません。

そのため、あまり選択肢を増やしたくないという人は消費者金融、少し範囲を広げても銀行カードローンまでを確認しておけば十分だと思います。

信販系カードローンに申し込む場合には、しっかりと特徴やメリットとデメリットを知ることが重要です。

この記事では、そもそも信販系カードローンとは何か?審査のポイントは?という基本的な部分から、そのメリット・デメリット、代表的な商品まで幅広く紹介していきます。

お金を借りる前に信販系カードローンの特徴だけでも知っておきたいという方はぜひ参考にしてみてください。

目次

信販系カードローンとは?

最初に信販系カードローンとは何かについて説明していきます。

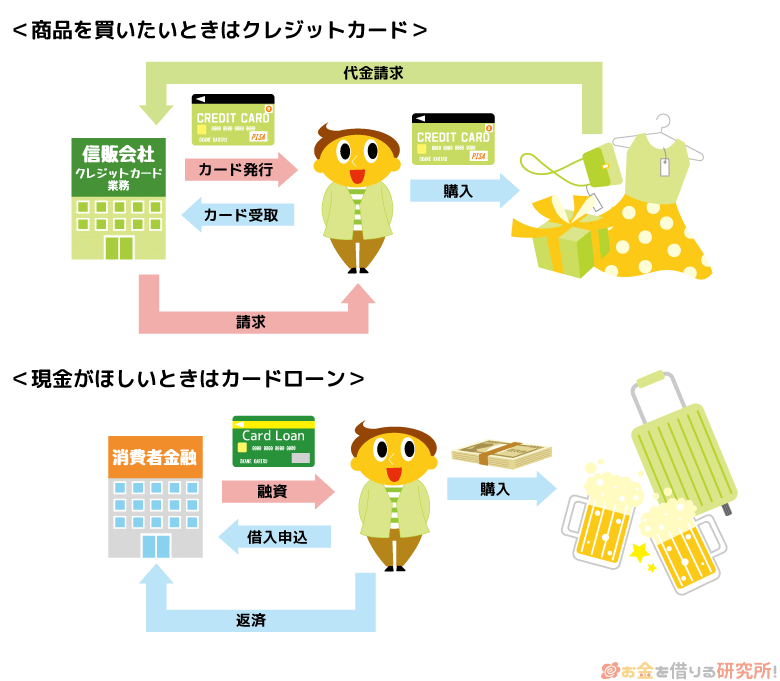

信販系の「信販」とは信販会社を指します。

つまり、信販会社が発行しているカードローンを「信販系カードローン」というのです。

また、信販会社では様々な業務を行なっており、その一つにクレジットカードの発行があります。そのため、クレジットカード会社が発行しているカードローンと考えても間違いではありません。

クレジットカード会社であれば、例えば「JCB CARD LOAN FAITH」のような知名度の高い会社も多いため、カードローンも安心して利用できるでしょう。

信販会社でお金を借りる3つの方法

信販会社でお金を借りるには、カードローンを含めて主に次の3つの方法があります。

信販会社でお金を借りる3つの方法

- カードローン

- クレジットカードのキャッシング

- 目的別ローン

クレジットカードと比べると知名度は低くなるでしょうが、信販会社の中にはカードローンとクレジットカードの両方を扱っている会社も多いです。

商品にもよりますが、クレジットカードにはショッピングで使う以外に、キャッシング機能を付帯できるものもあります。

また、メディカルローンや自動車ローンのように特定の目的にのみ利用できるタイプのローンを扱っている場合もあります。

いずれもお金を借りる方法ではありますが、資金使途が原則自由で、利用限度額の範囲内で繰り返し借り入れできる点がカードローンのメリットになるでしょう。

信販系カードローンとクレジットカードキャッシングの違い

先ほど紹介した信販会社でお金を借りる方法の中でも似ているのが、カードローンとクレジットカードキャッシングです。

どちらもカードを使ってお金を借りることができますが、大まかには次のような差があります。

信販系カードローンとクレジットカードの違い

| 信販系カードローン | クレジットカード | |

|---|---|---|

| ショッピング | × | ◯ |

| キャッシング(借り入れ) | ◯ | △ |

| 年会費 | 無料 | 有料の場合もあり |

| 金利 | 低め | 高め |

| 限度額 | 高め | 低め |

| 審査 | 厳しめ | 普通 |

カードローンは借入専用のサービスである一方、クレジットカードの場合には、メインのショッピングサービスに加えて、付帯サービスとしてキャッシング機能が付いています。

中にはショッピングサービスだけでキャッシング機能がないクレジットカードもあるので注意してください。

また、キャッシング機能がある場合でも、クレジットカードはメインがショッピングになるため、付帯サービスであるキャッシングの金利や限度額などはカードローンに劣ります。

加えて、クレジットカードのキャッシングでお金を借りると、分割ではなく、翌月の一括返済になるものもあります。

数万円を一度きり借りたいというケースで、持っているクレジットカードにキャッシング機能が付いているなら、それでお金を借りても良いでしょう。

しかし、「クレジットカードは持っているがキャッシング機能は付いていない」「ある程度の金額を借りたい」「できるだけ良い条件で借り入れしたい」というときはカードローンを選んでください。

信販系カードローンの特徴とメリット・デメリットとは?

次に信販系カードローンの特徴について、消費者金融や銀行とも比較しながら見ていきましょう。

信販系カードローンにはメリットもあれば、デメリットもあります。

記事の冒頭でも説明したように信販系カードローンはやや初心者にとっては使いにくい側面もあるため、どのような特徴があるのかをしっかりと確認してください。

信販系カードローンの特徴

- 銀行並みに金利が低いカードローンもある

- 融資スピードは消費者金融と比べて若干遅い

- 消費者金融と同様に総量規制の対象になる

- 借入枠がクレジットカードと共通になることもある

それでは、それぞれの特徴について以下で説明していきます。

銀行並みに金利が低いカードローンもある

カードローンを選ぶときに、金利はとても重要ですよね。

一般的には、消費者金融の金利は高めで、銀行カードローンは低金利の傾向があります。

それでは、信販系カードローンはどうなのかというと、実は、銀行カードローン並みの金利のものも多いのです。

大手に限定して、それぞれのカードローンの金利を比較してみました。

大手カードローンの金利比較

| カードローンの種類 | カードローン | 金利(実質年率) |

|---|---|---|

| 信販系カードローン | 三井住友カード カードローン | 1.5%~15.0% |

| 信販系カードローン | JCB CARD LOAN FAITH | 4.40%~12.50% |

| 信販系カードローン | クレディセゾン マネーカード | 15.0% |

| 消費者金融 | プロミス | 4.5%~17.8% |

| 消費者金融 | アコム | 3.0%~18.0% |

| 消費者金融 | レイク | 4.5%~18.0% |

| 消費者金融 | SMBCモビット | 3.0%~18.0% |

| 消費者金融 | アイフル | 3.0%~18.0% |

| 銀行カードローン | 楽天銀行スーパーローン | 1.9%~14.5% |

| 銀行カードローン | 三菱UFJ銀行カードローン 「バンクイック」 |

1.4%~14.6% |

| 銀行カードローン | みずほ銀行カードローン | 1.8%~14.6% |

| 銀行カードローン | 三井住友銀行 カードローン | 1.5%~14.5% |

もちろん、商品による差もあるため一概にはいえないのですが、上記表の通り、信販系カードローンには銀行並みの金利の商品がいくつもあります。

ただし、消費者金融と違い無利息期間がない場合も多いです。

そのため、信販系カードローンも一長一短なので、借りる金額やその他の特徴も確認しながら自分に合っているかを判断してください。

融資スピードは消費者金融と比べて若干遅い

お金を借りるときには、融資スピードも大切です。

いくら低金利でも、融資を受けるのに時間がかかっては、必要なタイミングに間に合わないかもしれません。

それでは意味がないので、今申し込みをすると、いつまでに融資を受けられるかも確認しておきましょう。

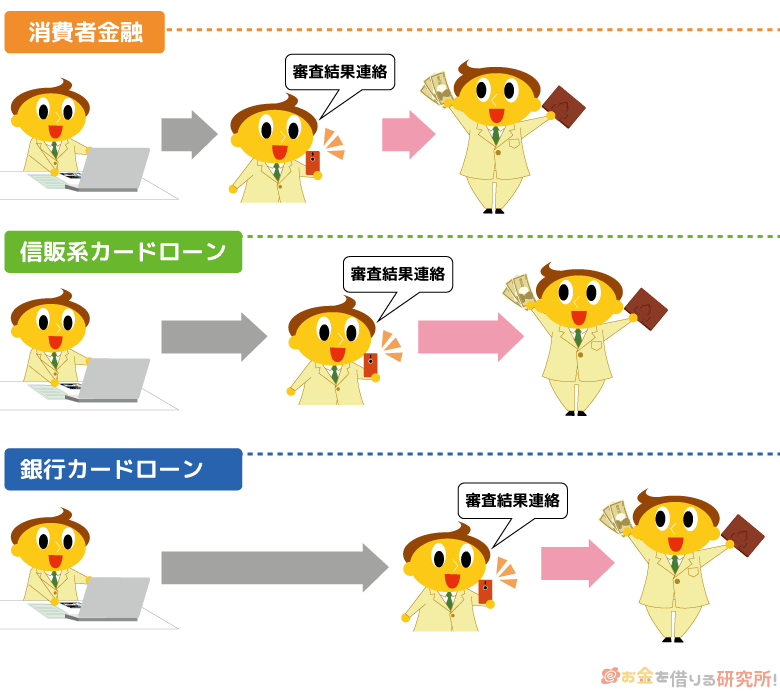

まず審査にかかる時間については、消費者金融 > 信販系カードローン > 銀行カードローンという順番になります。

銀行カードローンは、2018年1月より即日融資が停止になっていて、最短でも申し込みの翌営業日の融資になりました。

その理由は審査の過程で申込者が反社会的な組織と関連がないかを警察庁のデータベースで照会するようになったためです。

もともと銀行カードローンの審査は遅めだったのですが、この変更によって1日で審査が終わることはなくなりました。

一方、信販系カードローンは警察庁データベースでの照会がありません。

消費者金融と比較すると若干審査に時間がかかるケースは多いものの、即日審査に対応している信販系カードローンもあるのです。

ただし、融資までの時間を考えた場合には、銀行カードローンよりも遅いことがあるので注意してください。

消費者金融と違い信販系カードローンにはローン契約機がありません。そのため、審査が即日で完了しても、カードを郵送で受け取るまでに数日かかることも少なくないのです。

また、中には審査だけでも数日かかる信販系カードローンもあるため、お急ぎの場合には消費者金融を選ぶと良いでしょう。

信販会社はカードローン業務がメインというわけではないため、利便性が劣る部分もあるのです。

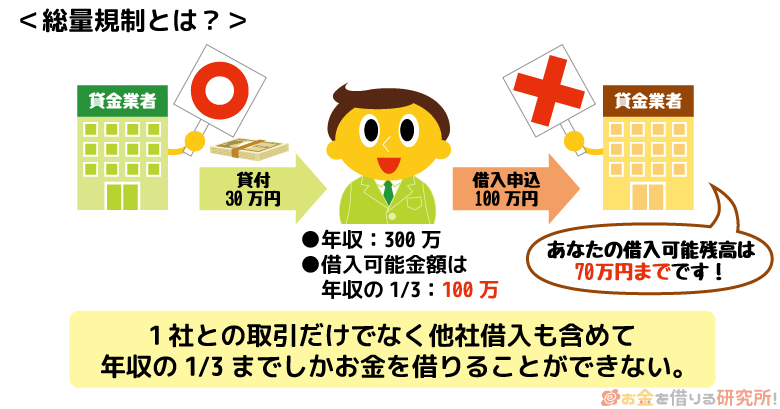

消費者金融と同様に総量規制の対象になる

信販系カードローンは消費者金融と同じように貸金業法に従って貸し付けが行われています。

そのため、信販系カードローンも貸金業法で定められている総量規制の対象になるのです。

総量規制とは貸金業者からの借り入れを年収の1/3までに制限して、借りすぎを防止するためのルールです。

最近では、銀行カードローンも貸金業法に準じる形で自主規制をしていることが多いといわれていますが、信販系カードローンの場合には、法律上、年収の1/3超を借りることはできません。

実際、どの程度の金額を借りられるかは審査の結果次第ですが、まとまった金額を借りるのであれば銀行カードローンが向いているでしょう。

また、50万円超の借り入れを希望する場合、他社借入との総額が100万円超になる場合には、源泉徴収票や確定申告書といった収入証明書が必要になります。

この点も法律によって定められていることなので、まとまった額を借りたいときは収入証明書を用意してください。

借入枠がクレジットカードと共通になることもある

クレジットカード会社が発行しているカードローンの場合、借入枠がクレジットカードと共通になることもあります。

例えば、ある信販系カードローンの審査を受けた結果、利用限度額が100万円になったとしましょう。

カードローンは利用限度額の範囲で繰り返し借り入れできるため、借入金額が100万円に達しない限りは、好きなときに、好きな金額を借りられます。

しかし、同じ会社でクレジットカードを発行していて、キャッシング機能も付けたとします。

もし、そのクレジットカードのキャッシング枠が限度額30万円なら、2つの合計がカードローンの限度額である100万円を超えないようにしないといけないのです。

カードローン単体で100万円まで、クレジットカード単体で30万円までという限度額に加えて、その会社からの借り入れが100万円を超えないようにする必要もあります。

この辺りは、そのクレジットカード会社によってルールが異なるため、事前に確認しておいてください。

先ほども説明しましたが、基本的にはクレジットカードのキャッシングよりも、カードローンの方が低金利です。

そのため、不要なキャッシング枠は付けず、クレジットカードはショッピングにだけ利用すると良いでしょう。

信販系カードローンの審査は甘い?厳しい?

最後に信販系カードローンの審査についても確認していきましょう。

どんなに貸付条件の良いカードローンでも、契約できなければ意味がありません。

カードローンの審査は、クレジットカードの発行審査と比べるとかなり厳しいため、残念ながら否決されてしまう人も一定数います。

審査ではどのような点が見られるのか、消費者金融や銀行カードローンの審査と比較するとどうなのかを把握した上で申し込みをしてください。

信販系カードローンの審査で見られるポイント

まずは、信販系カードローンの審査で見られるポイントについてです。

審査で見られるポイントは、消費者金融や銀行カードローンとほぼ共通だと思ってください。

先ほど説明したように、銀行カードローンの場合、審査の過程で警察庁データベースへの照会を行うなどの違いはあるものの、基本的には安定した収入があり、返済能力が十分あるのかを申込内容などをもとに見ていくことになります。

信販系カードローンの審査で見られるポイント

- 収入の安定性

雇用形態、勤続年数、勤務先、収入証明書などをもとに毎月安定した収入があるかどうかを判断される

- 在籍確認

信販会社の担当者が申込者の勤め先に電話をかけ、本当に働いているかを確認される

- 他社借入の状況

他社での借入状況をもとに、新規融資をしても返済できるだけの余裕があるかを判断される

- 信用情報

信用情報機関に登録されている他社のローンやクレジットカードの利用状況をもとに、直近の支払いに滞りがないか、過去に債務整理などの返済トラブルを起こしていないかが確認される

大手の場合には、インターネットの申込情報をコンピューターが点数をつけることで融資の可否を決める自動スコアリング方式が仮審査で採用されているといわれています。

この仮審査に通過した人だけを対象に、担当者が在籍確認の電話をかけたり、提出された書類をチェックしたりする本審査が実施されるのです。

審査の詳細は非公開ですが、どのカードローン会社の審査でも見るポイントに大きな差はないでしょう。

信販系カードローンと消費者金融・銀行の審査を比較

次に、信販系カードローンと消費者金融、銀行カードローンの審査を比較していきます。

前述の通り、審査の詳細は公開されていないため具体的に「A社よりもB社が厳しい」ということは難しいですが、大まかな傾向としては次のような審査難易度になっています。

消費者金融 < 信販系カードローン ≦ 銀行カードローン

あくまでも傾向ですが、消費者金融よりも信販系カードローンや銀行カードローンの審査が厳しくなります。

そして、信販系カードローンと銀行カードローンはほぼ同じ、もしくは若干、銀行カードローンの審査が厳しいと考えてください。

ただし、全体的な傾向なので、商品による差にも注意が必要です。

商品ごとの審査の厳しさを推測するときには、金利と最低限度額を参考にすると良いと思います。

低金利なカードローンは契約者を厳選するため、その分だけ審査は厳しくなりますし、最低限度額が高いということは契約のハードルも高いということです。

多くの消費者金融は最低1万円から契約できる一方、信販系カードローン、銀行カードローンは最低でも10万円以上での契約という商品も多いので注意しましょう。

実は、もっとも利用しやすい消費者金融でも、審査に通っているのは2人に1人ほどです。

およそ50%の審査通過率でも高い方なので、審査に自信がないのであれば、信販系カードローンや銀行カードローンは避けて、消費者金融のカードローンに申し込みをしてください。

【まとめ】信販系カードローンは低金利だが審査は厳しめ!利便性重視なら消費者金融も検討しよう

信販系カードローンの特徴や代表的な商品について見てきましたが、消費者金融や銀行カードローンとの違いは分かったでしょうか?

信販系カードローンの中には、銀行カードローン並みに低金利な商品もありますが、審査も銀行並みの厳しさになります。

また、審査に時間がかかる商品も多く、自動契約機でのカード受け取りもできないため、基本的に即日融資を受けることはできません。

大手消費者金融のような無利息サービスのあるカードローンも少数なので、利便性では消費者金融に劣るでしょう。

そのため、よほど心惹かれる商品がない限りは、低金利でお金を借りたい人は銀行カードローン、すぐに借りたい・無利息で借りたい人は消費者金融を選べば間違いありません。

特にはじめてカードローンを利用する方は、消費者金融がおすすめです。

消費者金融は即日融資も可能で無利息期間があるだけでなく、24時間の振込融資やカードレス契約に対応している、手数料無料のATMがある商品も多く借入経験がなくてもきっと使いやすいはずです。

消費者金融に抵抗がある人もいるかもしれませんが、過剰な貸し付けや行き過ぎた督促を禁止する法律もあり適正に事業が運営されていますし、大手の多くは銀行傘下なので安心してください。

ぜひこの記事も参考にしながら、あなたにぴったりのカードローンを選んでください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。