「急な出費でお金を借りたい」というときは、即日融資にも対応している消費者金融のカードローンが便利です。

ただ、「消費者金融の金利は高いって聞くけど大丈夫?」と不安に思っている方もいますよね。

確かに消費者金融は銀行などと比べると金利は高めの傾向ですが、実は、高額な借り入れでなければ返済の負担はそこまで大きくありません。

加えて、法律で金利の上限が決められているため、驚くような利息を請求されるなんてこともないのです。

この記事では、消費者金融の金利について徹底解説していきます。

消費者金融と銀行との比較だけでなく、金利を比較するときのポイントや金利を下げるコツなどもまとめました。

「消費者金融でお金を借りたいけど金利が不安」という方はぜひ参考にしてください。

目次

消費者金融の金利は法律で上限が決まっているって本当?

消費者金融は銀行よりも金利が高い傾向だといいましたが、その上限は決まっています。金利は金融機関が自由に決められますが、必ずその上限以下にしなければいけません。

この金利の上限を定めているのが「利息制限法」という法律です。

お金を借りる側はどうしても弱い立場になるため、このような制限が設けられているのです。

利息制限法による融資金額ごとの金利上限

利息制限法では融資金額ごとに適用できる金利の上限が次のように決められています。

利息制限法による融資金額ごとの金利上限

| 融資金額 | 金利の上限 |

|---|---|

| 10万円未満 | 年20.0%まで |

| 10万円~100万円未満 | 年18.0%まで |

| 100万円以上 | 年15.0%まで |

10万円未満の少額融資については年20.0%までの金利を課すことができます。

ただ、実際に年20.0%の金利になるケースは少なく、大手消費者金融のカードローンであれば年18.0%程度の金利になることが多いでしょう。

法律上、年20.0%までなら問題ないものの、カードローンの限度額は大抵10万円以上になるということもあり、商品の上限金利を年18.0%程度にしている消費者金融がほとんどなのです。

サラ金や街金に分類されるような小規模の消費者金融では、10万円未満の融資に対して年18.0%~20.0%の金利を適用するケースはありますが、そこまで多くありません。

上限を超える金利は無効なので支払いの必要なし

利息制限法を超える金利だった場合、上限を超えた分については無効なので支払う必要がありません。

そして、利息制限法に違反した金融機関は行政処分や刑事罰の対象になります。

消費者金融は国や都道府県から登録を受けた上で、このような法律に従って営業を行なっています。

もし行政処分や刑事罰の対象になると、営業を続けることはできないでしょう。

また、利息制限法で決められている金利の上限は遅延損害金についても同様です。

いかなる場合も金利が年20.0%を超えることはありませんし、融資額によっては年18.0%、15.0%と上限は下がっていきます。

この上限を超える利率で融資をしている業者があれば、それは闇金の可能性が高いので注意してください。

消費者金融の金利の相場はどれくらい?中小~大手までの金利を一挙比較

それでは、実際に消費者金融の金利を見てみましょう。

消費者金融を利用する人のほとんどは大手を選びますが、今回は参考までに中小規模の業者も含めて金利を一覧にまとめました。

限度額とあわせて確認してみてください。

消費者金融の金利と限度額

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

| セントラル | 4.80%~18.00% | 1万円~300万円 |

| フタバ | 1~10万円未満 14.959%~19.945% 10~50万円未満 14.959%~17.950% |

1万円~50万円 |

| アロー | 15.00%~19.94% | 200万円まで |

| スカイオフィス | 15.00%~20.0% | 1万円~50万円 |

| エニー | 18.0%~20.0% | 1万円~100万円未満 |

この中で大手といえるのはプロミス、アコム、レイク、SMBCモビット、アイフルまででしょう。

いずれも年18.0%以下の金利で、限度額は最大で500万円~800万円となっています。

それら以外の消費者金融の中には利息制限法による上限ギリギリのところもあり、限度額が100万円未満ということも多いですね。

上の表から分かるように、中小規模の消費者金融よりも大手の方が金利は低くなっています。

事業規模が大きいとサービスの利便性も高くなるので、消費者金融を利用するときは大手の中から選んだ方が良いでしょう。

消費者金融の金利を比較するときのポイント

次に消費者金融の金利を比較するときに知っておきたいポイントについてお話しします。

以下のポイントを押さえておかないと、数字に惑わされ間違った見方をしてしまうかもしれません。

消費者金融の金利を比較するときのポイント

- 消費者金融の金利は審査によって決まる

- 基本的には金利の上限で比較を行う

- 限度額ごとの金利も確認する

これらのポイントについて以下で詳しく説明していきます。

消費者金融の金利は審査によって決まる

先ほど見たように消費者金融の金利は◯%~△%のように幅があります。

もっとも低い◯%を下限金利、もっとも高い△%を上限金利といい、実際に適用される利率はそれらの間で審査により決まります。

そのため、審査結果が出る前から具体的に何パーセントでの契約になるかを知ることはできません。

基本的には金利の上限で比較を行う

消費者金融の金利を比較するときは下限金利を見てしまいがちですが、基本的には上限金利で比較をしてください。

下限金利は最大限度額で契約できた場合に適用される金利です。

プロミスを例に挙げると、年4.5%でカードローンを契約できるのは限度額500万円の人になります。

つまり、実際に下限金利で消費者金融のカードローンを契約できる人はほんの一握りなのです。ほぼ適用されないだろう金利で比較しても意味がありません。

特にはじめて契約するときは低めの限度額、高めの金利になりやすいです。そのため、複数の消費者金融を比較するときは、その上限に着目しましょう。

限度額ごとの金利も確認する

基本的にカードローンは限度額に応じて金利が決まる仕組みで、高い限度額だと金利は低くなりやすいです。

消費者金融で限度額ごとの細かい金利幅を公表しているところは少数ですが、細かな金利を記載しているところもあります。

このような記載があるなら確認しておくと、希望する限度額で契約できた場合の目安が分かりますね。

ただし、記載がなくても利息制限法にもとづき100万円以上になれば年15.0%以下の金利になり、限度額が高くなると金利は下がっていくという点は共通です。

公式ホームページに記載があれば参考にするくらいの気持ちで考えると良いでしょう。

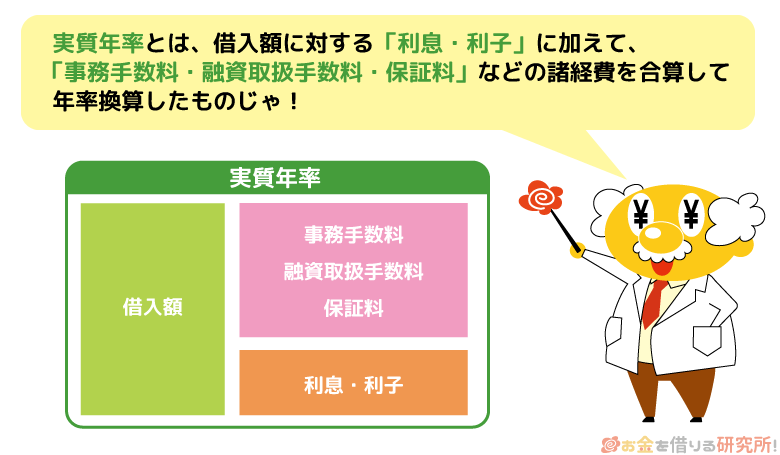

消費者金融の金利表記で使われる「実質年率」って何?

消費者金融の金利の相場を説明するときに「実質年率」という言葉を使いましたが、これがどういう意味か知っていますか?

実質年率とは諸々の手数料や保証料なども含めた利率を意味します。手数料や保証料などがかかっているとしてもそれは実質年率に含まれ、別途請求されることはありません。

例えば、「このカードローンは金利10.0%だけど、利息とは別に毎月手数料も払ってください。」といわれたら「結局、金利は10.0%よりも高いんじゃ…」と思いますよね。

実際の名目は手数料などであっても、それを徴収するのであれば利息として計算し、実質の年率を表記する必要があります。

これが実質年率の考え方です。

消費者金融などでは、原則としてこの実質年率で利率を表記することが義務付けられています。

詳細を記載せずに実質年率を表示しない、金利の書き方を変えて実際よりも低い利率であるかのように見せるなどの行為は、「景品表示法」という法律に違反することになります。

ここまでの知識は不要ですが、利息以外に手数料、保証料はかからないと覚えておくと良いでしょう。

ちなみに、ATMや銀行振込の手数料、ローンカードの再発行手数料などは利息とは別に負担が必要です。実質年率でも利息以外に自己負担が必要なケースもあるので注意してください。

消費者金融の金利は高い?銀行カードローンと金利を比較

先ほどは消費者金融の中で金利を比較しましたが、金利が低めといわれる銀行と比べるとどうなのでしょうか?

銀行にも都市銀行、ネット銀行、地方銀行など様々な種類がありますが、それぞれから代表的な銀行カードローンの金利と限度額を表にまとめました。

銀行カードローンの金利と限度額

| 銀行カードローン | 金利(年率) | 最大限度額 |

|---|---|---|

| 楽天銀行スーパーローン | 1.9%~14.5% | 800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 800万円 |

| みずほ銀行カードローン | 2.0%~14.0% | 800万円 |

| 三菱UFJ銀行カードローン「バンクイック」 | 1.4%~14.6% | 800万円 |

| オリックス銀行カードローン | 1.7%~14.8% | 800万円 |

| auじぶん銀行カードローン※1 | 1.48%~17.5% | 800万円 |

| 東京スター銀行カードローン | 1.8%~14.6% | 1,000万円 |

| 横浜銀行カードローン | 1.5%~14.6% | 1,000万円 |

| ちばぎんカードローン | 1.7%~14.8% | 800万円 |

※1 通常コースの場合です。au限定割(誰でもコース・借り換えコース)とは金利が異なります。

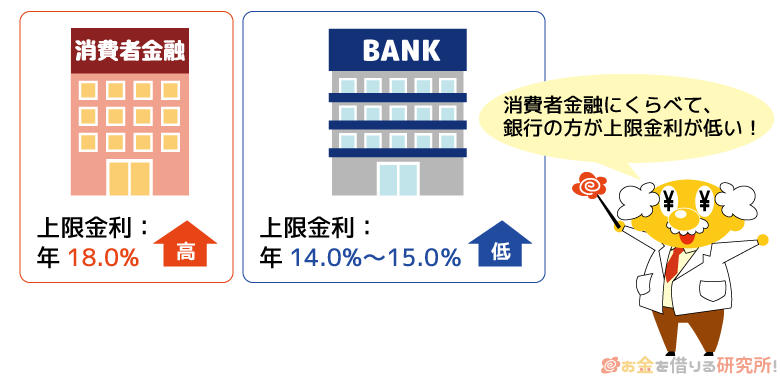

金利の上限は消費者金融の方が高い傾向にある

消費者金融の上限金利は年18.0%ほどだったのに対して、銀行カードローンは年14.0%~15.0%ほどの商品が多数です。

そのため、消費者金融の上限金利は銀行よりも高い傾向にあるといえます。その一方で、下限金利は大手消費者金融と大差ありません。

前述の通り、下限金利を比較して商品を選ぶのはあまり意味がありませんが、消費者金融も限度額が高ければ銀行並みの金利になるということです。

銀行カードローンも限度額に応じて金利が決まる点は一緒で、基本的に限度額ごとの細かい金利も公表されています。

そして、上限金利が適用されるのは限度額が100万円未満のときで、100万円以上になると一段階低い金利幅の中で適用される利率が決まる、というケースが多いです。

もし必要な金額が100万円以上なら、その場合の金利も確認しておくと良いでしょう。

銀行カードローン同士で比較したとき、「上限金利はAが低いけど、限度額100万円のときはBの方が低い」なんてこともあります。

銀行の金利が消費者金融よりも低い理由

消費者金融並の銀行カードローンもありますが、基本的には銀行の方が低金利でしたね。この理由は、カードローンのサービスを提供するターゲットと資金力の違いです。

銀行はカードローンの他に住宅ローンや自動車ローンなどの個人向け融資、法人向け融資もしており、融資以外にも投資商品の取り扱いなど業務は色々とあります。

そのため、カードローンで無理に契約者を増やす必要はありません。

返済能力が高く、貸し倒れのリスクが低い人を厳選して融資していけば十分なのです。

金利の低さを重視してカードローンを選ぶ人は多いですし、消費者金融と比べて利息は少なくてもしっかりと返済されれば確実に利益になります。

加えて、銀行には資金力があることも金利の低さに関係しています。

お金を貸す側の立場で考えてみましょう。

例えば、資金100万円を誰かに貸して、その利息で利益をあげるとします。その場合、少しでも高い金利で融資しないと、大した利息にはなりませんよね。

ですが、資金が1億円あったならどうでしょうか?

金利を下げたとしても融資した1億円の返済と利息の支払いがしっかりあれば、十分な利益を確保できるはずです。

資金力で消費者金融が銀行に勝つのは難しいため、消費者金融は即日融資などの利便性を売りにして、銀行カードローンとはターゲットを分けています。

また、消費者金融の金利が高めなのは、融資対象を銀行よりも広く取っているのも理由です。

貸し倒れのリスクをある程度許容する代わりに、金利を少し高くすることで万が一の場合に備えているのです。

消費者金融での利息計算方法とその際の注意点

ここからは消費者金融の利息についても見ていきましょう。

金利は借り入れに対して適用される利率(%)ですが、利息はお金を貸してもらったことの対価(円)になります。

つまり、借りたお金の元金とは別に、実際にどのくらいの金額を負担するのかという話です。

基本的に利息は、次の式で計算することができます。

借入残高 × 年率 ÷ 365日 × 借入日数 = 利息

例えば、消費者金融から年18.0%で10万円を借りたときの、30日後の利息は次のようになります。

10万円 × 18.0% ÷ 365日 × 30日 = 約1,479円

金利が高いといわれる消費者金融でも、30日後の利息は1,500円にも満たないのです。

ただし、実際に負担する利息はこの式の通りにはならないケースも多いので注意してください。

カードローンは契約期間中に追加借入したり、返済日に一定額を返したりして、借入残高が頻繁に変わります。

上記の式ではそのような借入残高の変動を考慮していないため、実際の金額と異なる場合が出てくるのです。

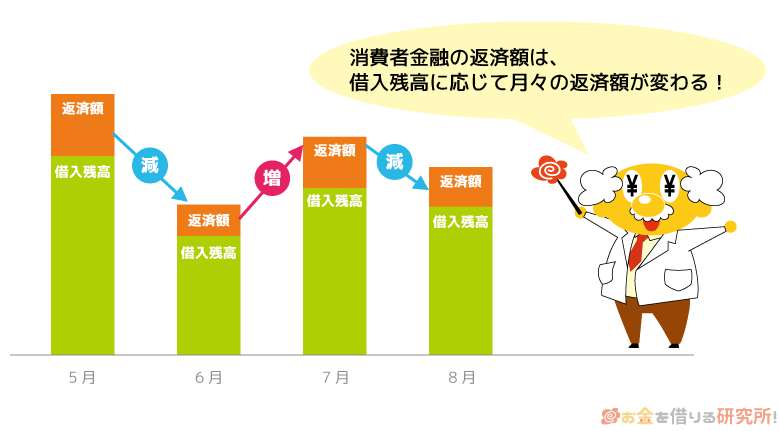

月に1回の約定返済で借入残高は変動する

消費者金融では主にカードローンによる融資をしています。

カードローンは審査で決まる限度額の範囲内であれば、好きなときに、好きな金額を借り入れできます。

そして、借入残高に応じて決まる最低返済額を毎月の返済日に支払っていくのです。この毎月の支払いを約定返済といい、少なくてもこのタイミングで借入残高は変わるでしょう。

消費者金融へは自由に繰り上げ返済もできる

カードローンは約定返済と別に任意の金額を追加で返済することもでき、これを繰り上げ返済や追加返済といいます。

約定返済で決められているのは、最低でも支払わないといけない金額です。

そのため、「約定返済だけだとなかなか残高が減らない」と感じたら、繰り上げ返済も行うと良いでしょう。

繰り上げ返済をすれば借入残高が減るため、その後、発生する利息は少なくなります。

消費者金融によって返済方式は違う

消費者金融によって返済方式は異なり、商品によっては契約時に選択できる場合もあります。

様々な返済方式がありますが、借入残高に応じて最低返済額が変動していく方式が一般的でしょう。借入残高が増えると返済額も増え、反対に、借入残高が減ると返済額も減っていきます。

他には、契約限度額に応じて毎月一定額を返していくという返済方式もあります。この場合、借入残高が減っても毎月の負担は変わりません。

そして、商品概要などに表記されている返済額に利息分を含むかどうかという違いもあります。

例えば、利息も含めて5,000円を払った場合と、5,000円とは別に利息を払った場合となら、後者の方が早く借入残高が減っていきます。

このような事情があるため、より実際に近い返済額を調べるのには返済シミュレーションの利用がおすすめです。

消費者金融の金利でカードローンの返済をシミュレーション

各消費者金融の公式ホームページでは返済シミュレーションを行えます。

先ほど紹介した式よりも簡単に、実際の金額に近い返済額を調べられるので、カードローンの申し込みをする前に1回は試してみてください。

返済シミュレーションも追加借入・繰り上げ返済、個別の契約日・返済日などは考慮されないため、実際の数値とは異なりますが、目安を調べるのには十分でしょう。

消費者金融の返済シミュレーションの結果をいくつかのパターンに分けてまとめました。(実際の数字とは異なる場合があります。参考値としてご覧ください。)

10万円を借りた場合

| 金利(実質年率) | 返済期間 | 毎月の返済額 (最終回の返済額) |

利息の累計 |

|---|---|---|---|

| 18.0% | 12ヶ月 | 9,167円 (9,174円) |

10,011円 |

| 18.0% | 24ヶ月 | 4,992円 (4,992円) |

19,808円 |

| 15.0% | 12ヶ月 | 9,025円 (9,029円) |

8,304円 |

| 15.0% | 24ヶ月 | 4,848円 (4,856円) |

16,360円 |

まず10万円を借りた場合ですが、想像よりも金利や返済期間による影響は小さいと思います。年15.0%~18.0%くらいの金利で、少額借入なら大きな差にはならないのです。

ただ、これに油断して追加借入をどんどんしてしまうと、当初のシミュレーションを遥かに超える利息になるでしょう。

少額借入でも返済計画をしっかりと立てて、無理のない範囲でカードローンを利用してください。

30万円を借りた場合

| 金利(実質年率) | 返済期間 | 毎月の返済額 (最終回の返済額) |

利息の累計 |

|---|---|---|---|

| 18.0% | 12ヶ月 | 27,503円 (27,511円) |

30,044円 |

| 18.0% | 24ヶ月 | 14,977円 (14,970円) |

59,441円 |

| 15.0% | 12ヶ月 | 27,077円 (27,078円) |

24,925円 |

| 15.0% | 24ヶ月 | 14,545円 (14,563円) |

49,098円 |

借入金額が30万円くらいになると、少しずつ金利による差が出てくるので注意しましょう。

返済期間が24ヶ月の場合、同じ期間で返しても年15.0%と年18.0%では利息の累計に1万円の差が出ます。

また、毎月の返済額もそれなりの金額です。

返済期間を短くすると利息は減るものの、毎月の負担は増えることになるため、そのバランスを考えながら計画を立てるようにしてください。

50万円を借りた場合

| 金利(実質年率) | 返済期間 | 毎月の返済額 (最終回の返済額) |

利息の累計 |

|---|---|---|---|

| 18.0% | 24ヶ月 | 24,962円 (24,953円) |

99,079円 |

| 18.0% | 36ヶ月 | 18,076円 (18,061円) |

150,721円 |

| 15.0% | 24ヶ月 | 24,243円 (24,239円) |

81,828円 |

| 15.0% | 36ヶ月 | 17,332円 (17,343円) |

123,963円 |

50万円もの借り入れになると、金利や返済期間によって大きく利息が変わります。

年18.0%の金利で借りて、36ヶ月で完済する計画を立てると、利息の累計はおよそ15万円です。

余裕を持った返済計画だとしても、50万円の借り入れに対して15万円の利息が発生している点は無視できません。

最低返済額での支払いならより返済期間を延ばせるでしょうが、これ以上の利息が発生することになります。

高額な借り入れで完済までに時間がかかるのはしょうがないので、繰り上げ返済を活用するなどして、少しでも早く残高が減るように工夫しましょう。

また、方法次第では消費者金融の金利を下げたり、利息を節約したりすることも可能です。次章ではそのコツについて説明していくので、そちらも参考にしてみてください。

消費者金融のカードローンで金利を下げるコツ

消費者金融の金利は高いといわれますが、記事の前半で説明したように高いのは上限金利だけです。

消費者金融でも、審査結果によっては銀行と変わらないような金利が提示されることもあります。

はじめから銀行並の低金利というのはさすがに難しいかもしれませんが、次のような方法なら今の金利を下げたり、利息の負担を軽減したりできます。

消費者金融のカードローンで金利を下げるコツ

- 1つのカードローンの限度額を増額していく

- 返済に遅れず優良顧客として認めてもらう

- 上限金利の低いカードローンへ切り替える

- 無利息期間を活用して利息を軽減する

1つのカードローンの限度額を増額していく

消費者金融は大手だけで何社かありますが、複数のカードローンを少額で契約するのは損です。

繰り返しになりますが、カードローンは限度額に応じて金利が決まります。

そのため、少額のカードローンをいくつも契約するよりも、1つのカードローンの限度額を増額していく方が低金利になりやすいのです。

最初に決まった限度額は審査を受ければ増額することもできます。

現在の金額で足りなくなった場合、新規でカードローンを契約するのではなく、今の限度額を増額できないか審査を受けてみてください。

もちろん、限度額が増えても、無理に借りる必要はありません。もしもに備えて増額する、金利を下げるために増額することも可能なので、まずは増額申請をしましょう。

返済に遅れず優良顧客として認めてもらう

自分から増額の申請をしなくても、長く利用していると金利の引き下げを提案されることがあります。

これは返済に遅れることなくこれまでカードローンを利用してきたことで、優良顧客と認められたためです。

どのような基準で金利の引き下げをするかは公表されていませんが、利用実績を積むことでも金利は下げられるのです。

ただし、契約期間が長いというだけだと、金利は下がらないでしょう。コンスタントにカードローンを利用していて、かつ、返済に遅れがないことが重要になります。

上限金利の低いカードローンへ切り替える

「今すぐに金利を下げたいが増額できなかった」というケースでは、思い切ってカードローンを切り替えるという方法もあります。

はじめての契約では上限金利になりやすいため、今の金利よりも上限金利が低いカードローンへ切り替えられれば確実に返済の負担を軽減できます。

ですが、大手消費者金融に関していうと、プロミス以外の上限金利はどこも年18.0%です。消費者金融間での切り替えだと、金利は下がらない可能性が高いでしょう。

そのため、どうしてもという場合は、銀行カードローンも検討してください。

審査は厳しめではあるものの、上限金利は消費者金融よりも低い商品が多いため、今よりも低い金利でカードローンを契約できるかもしれません。

無利息期間を活用して利息を軽減する

金利を下げる方法ではありませんが、消費者金融の無利息期間を活用することで利息を軽減することは可能です。

無利息期間は主にはじめて契約する方に向けた特典で、カードローンを利用しても一定期間は利息が発生しません。

金利が一緒なのであれば、少しでも無利息期間の条件が良い消費者金融を選んではどうでしょうか?

高額な借り入れ、長期の返済では金利を重視すべきですが、そうでないなら無利息期間を利用すると銀行よりもお得に借り入れできるかもしれません。

昔の金利も今では違法に?消費者金融のグレーゾーン金利について

最後にグレーゾーン金利についても少しだけ説明しておきます。

「グレーゾーン金利」という言葉を聞いたことがある方も多いと思いますが、かつては、利息制限法と出資法の2つの法律で金利の上限が異なったため、利息制限法を超えるものの、出資法は超えないという金利が存在しました。

これがグレーゾーン金利で、具体的には年20.0%超~年29.2%以下を指します。

ただ、法改正によってグレーゾーン金利は完全に撤廃されており、現在はこのような金利で融資が行われることはありません。

金利の上限はその時代の法律によっても変わるため、昔の金利が現在は違法ということもあるのです。

過去に消費者金融を利用していて、グレーゾーン金利での借り入れがあった場合、払い過ぎた利息(過払い金)は返還請求できます。

人によってはかなりの金額になっていることもあるため、思い当たる節があるなら早めに確認してください。過払い金の返還には期限があり、時効を迎えると請求できなくなります。

【まとめ】消費者金融の金利は年18.0%が目安!増額や無利息期間を上手に使って借り入れしよう

消費者金融の金利について説明してきました。

審査の結果次第では一桁台にもなりますが、はじめて契約する方は年18.0%が1つに目安になるでしょう。

銀行カードローンと比べれば上限金利は高いものの、借りる金額や返済期間によっては、利息はそこまで変わらないケースもあります。

その辺りは、各消費者金融の公式ホームページで返済シミュレーションを利用して確認してみてください。

また、消費者金融のカードローンも増額したり、無利息期間を活用したりすれば、金利の引き下げ、利息の軽減が可能です。

消費者金融には即日融資やカードレス契約、無利息期間など銀行カードローンにはないメリットがたくさんあります。

サービスの利便性は消費者金融の方が高いため、はじめてのカードローンなら銀行よりも使いやすいと思います。

この記事で紹介した金利を下げるコツなども試しながら、計画的にカードローンを利用しましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。