金融機関でお金を借りるときには、フリーローンやカードローン、目的別ローンなど様々な商品がありますが、基本的にそれらは事業性資金の借り入れに対応していません。

自身で事業を営む個人事業主や、企業を経営する法人の代表者が事業の運転資金、設備資金などを借りるためには専用の商品を利用する必要があるのです。

それが、ビジネスローン(事業者ローン)で、主に銀行や消費者金融などで扱われています。

ただし、ビジネスローンは一般的なローンと異なる部分も多いです。

そこでこの記事では、事業性資金を借りる方法から審査に通るポイント、商品の選び方まで、ビジネスローンについて徹底解説していきます。

「ビジネスローンがどのようなものかよく分からない」「自分に合った商品の選び方を知りたい」「審査に通るのか不安」という方はぜひ参考にしてみてください。

事業資金の事ならココ

目次

そもそもビジネスローン(事業者ローン)とは?

まずは、ビジネスローンとはどのようなものかについて簡単に説明します。

ビジネスローンは事業者ローン、事業ローンともいわれ、法人や個人事業主などの事業者向けに、ビジネスのための資金(事業性資金)を融資するものです。

どのような人が申し込めるのか、どのような目的で利用できるのかを見ればより理解できるでしょう。

ビジネスローンを利用できる人

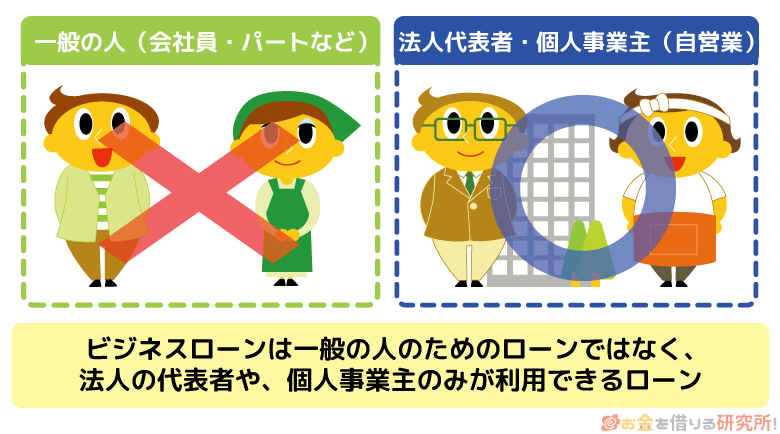

ビジネスローンも一般的なカードローンやフリーローンと同じように申込条件があります。

他のローンと大きく異なるのは、ビジネスローンに申し込めるのは法人の代表者、個人事業主などの事業者に限定されるという点でしょう。

ただし、ビジネスローンの中には、融資対象者が法人のみ(個人事業主のみ)といった商品もあるので注意が必要です。

また、個人の場合、基本的には開業届を出していないと利用できません。

主な収入が勤め先からの給与で、副業による収入も得ていてビジネスローンの利用を検討しているケースなどはよく申込条件を確認するようにしてください。

ビジネスローンを利用できる人・できない人

| 利用できる | ・法人 ・個人事業主(自営業) |

|---|---|

| 利用できない | ・会社員(正社員) ・公務員 ・パート、アルバイト ・派遣社員 ・契約社員 ・無職 ・主婦 ・年金生活者 |

ビジネスローンの資金使途

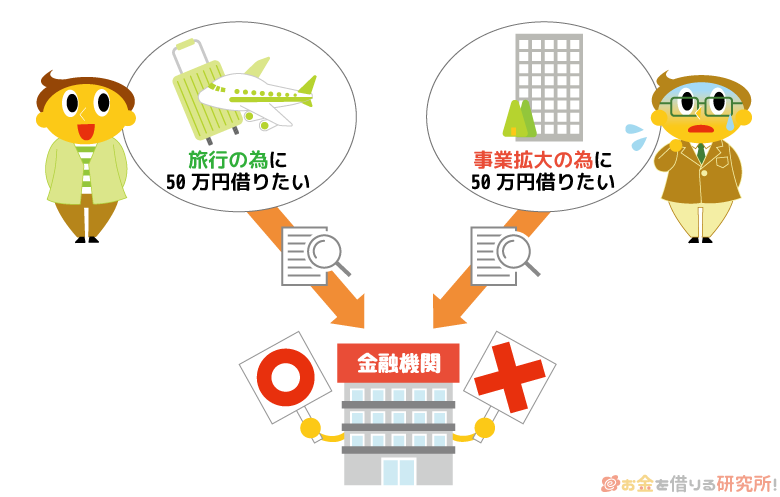

一般的なカードローンは資金使途が「原則自由」とされていますが、多くの金融機関では「ただし、事業性資金を除く」という但し書きがつきます。

つまり、一般的なローンを事業性資金のために利用することは認められていないのです。

その理由の1つは、プライベートな目的での融資と事業性資金の融資では、審査内容が変わるからです。

例えば、会社員で働く人に海外旅行の費用として50万円を貸すとします。その際は、働いていることや年収、信用情報などを確認すれば、返済能力が十分にあるのかを審査できるでしょう。

しかし、事業性資金を融資する場合、その事業内容もしっかりと確認しないと審査結果を出せません。

事業を拡大するために50万円を貸してほしいといわれても、その事業が上手くいきそうにないなら返済の見込みは薄いため、融資を断られてしまいます。

通常のローンであれば、申込者の仕事内容の詳細までは確認しないことが多いものの、ビジネスローンではそこもしっかりと審査する必要があるのです。

通常のローンをビジネス目的で使うことはできないため、事業性資金の融資に対応している専用のローンを組みましょう。

ただし、ビジネスローンの中には、個人事業主であればプライベートな資金に利用可能な場合もあります。

個人事業主で、ビジネス以外にプライベートな目的にもローンを利用したいという方は、その点もしっかりと確認して商品を選ぶと良いでしょう。

ビジネスローンの資金使途

| プライベートでの利用 | ビジネスでの利用 | |

|---|---|---|

| ビジネスローン | △ | ◯ |

| 一般的なローン | ◯ | × |

ビジネスローン(事業者ローン)の選び方

ビジネスローンと一口にいっても様々な商品があります。そのため、どの商品が自分に合っているのか分かりにくいと思います。

多くの人は真っ先に金利を確認するかもしれませんが、他にも見るべきポイントはいくつもあるのです。

ここでは、ビジネスローンの選び方として、次の5つの基準を説明していきます。

ビジネスローン(事業者ローン)を選ぶ基準

- 金融機関の種類

- 融資方法

- 金利

- 限度額

- 融資スピード

ただ、ビジネスローンを選ぶ基準は1つでなくても問題ありません。

例えば、「まずは融資スピードで候補を絞り、その中でできるだけ金利の低い商品を探す」といった選び方も正解です。

重要なのはビジネスローンを選ぶときに、どのような点を見て比較すれば良いのかを知ることです。

それぞれの選び方について以下で詳しく説明していくので、自分の場合は何を重視するのかを考えていきましょう。

ビジネスローンを金融機関の種類(銀行・ノンバンク)で選ぶ

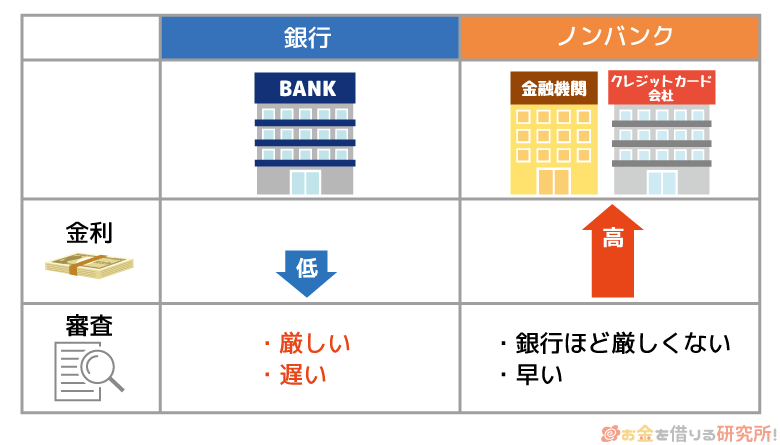

ビジネスローンを扱っている金融機関は、銀行、そして銀行以外のノンバンクに分けることができます。

どちらも事業性資金の融資を受けられるという点は共通ですが、全体的な傾向として、金利などの貸付条件は銀行の方が良いでしょう。

ですが、銀行のビジネスローンは審査に時間がかかる上に、審査基準も厳しくなります。

ビジネスローンを扱うノンバンクの金融機関は主に消費者金融や信販会社(クレジットカード会社)です。

銀行の商品よりも金利は高めですが、審査は早く、銀行ほど審査基準も厳しくありません。

そのため、優先度としては、銀行、ノンバンクの順番で商品を検討すると良いでしょう。

また、利用するためのハードルはグッと上がりますが、政府系の金融機関である日本政策金融公庫でも事業性資金の借り入れは可能です。

一般の金融機関ではない分、金利は銀行よりも低めですが、申し込みの手続きや審査にはそれなりの時間がかかります。

基本的には銀行、ノンバンクのどちらかをおすすめしますが、かなりまとまった金額の融資を考えているケースなどは、あわせて検討しても良いでしょう。

金融機関の種類別 ビジネスローンの特徴

| 銀行 | ノンバンク | 政府系 | |

|---|---|---|---|

| 金利 | 低い | 高い | 非常に低い |

| 融資限度額 | 高い | 低い | 高い |

| 審査難易度 | 厳しい | 普通 | 非常に厳しい |

| 融資スピード | 普通 | 早い | 非常に遅い |

ビジネスローンを融資方法で選ぶ

一般的なカードローンでは事業性資金の借り入れができないといいましたが、実は、ビジネス目的で利用できるカードローンもあります。

カードローンタイプのビジネスローンは、主に個人事業向けですが、このような商品であれば繰り返し利用可能です。

基本的にビジネスローンはフリーローンのような証書型が多く、この場合は銀行振込によって一括融資されます。(この記事ではフリーローンタイプと呼びます。)

カードローンタイプのように繰り返しの利用はできず、証書型のビジネスローンで融資を受けられるのは一度きりです。

事業性資金を借りるときに、具体的な利用目的が明確に決まっているのであれば、フリーローンタイプで問題ありません。

一方で、「色々な目的で利用したい」「今後、またお金が必要になるかもしれない」という人にはカードローンタイプが向いているでしょう。

審査で決まる限度額の範囲内で、必要なときに、必要な金額を自由に借り入れできます。

ビジネスローンの融資方法

| カードローンタイプ | フリーローンタイプ | |

|---|---|---|

| 繰り返しの借り入れ | 可能 | 不可能 |

| 返済方法 | ATM返済も可能 | 口座振替 |

| 融資限度額 | 低め | 高め |

| 融資対象 | 主に個人事業主 | 個人事業主、法人 |

ビジネスローンを金利で選ぶ

事業者によっても必要な金額は様々だと思いますが、事業性資金の借り入れはかなり高額になるケースも多いです。

金利が高ければ返済の負担は大きくなるため、ビジネスローンを選ぶときには金利も重要になるでしょう。

先ほどもふれましたが、傾向としては、銀行の方がノンバンクよりも低金利です。もちろん、商品によって金利は異なりますし、審査結果でも適用される利率は変わります。

そのため、一概にはいえないものの、金利重視で選ぶなら銀行のビジネスローンがおすすめです。

その一方で、ノンバンクのビジネスローンは、銀行に比べて金利が高めになります。特に金利の上限が高めに設定されており、借りる金額がそこまで高額でないケースには要注意です。

少額の借り入れでは上限金利が適用されやすいため、融資額が少額のケースほど差が出るでしょう。

ビジネスローンを限度額で選ぶ

具体的な資金使途によっても必要な金額は変わってくると思います。また、個人事業主よりも、法人の方が必要な融資額は大きくなりやすいでしょう。

そのため、高額融資が必要な場合には、その金額に対応できるかもチェックしてください。

一般的に、カードローンタイプのビジネスローンは限度額が低めです。

限度額は数百万円程度の商品が多く、それ以上の融資を受けたいのであれば、フリーローンタイプが良いでしょう。

基本的にビジネスローンでは、担保・第三者による保証が必要ありません。(法人の場合、代表者の連帯保証が原則必要です。)

ただ、一部の金融機関では不動産を担保とするビジネスローンもあり、その場合にはより大きな金額を、低金利で借り入れできます。

このような不動産担保型のビジネスローンであれば、数千万円~1億円程度の融資にも対応可能です。

ビジネスローンを即日対応など融資スピードで選ぶ

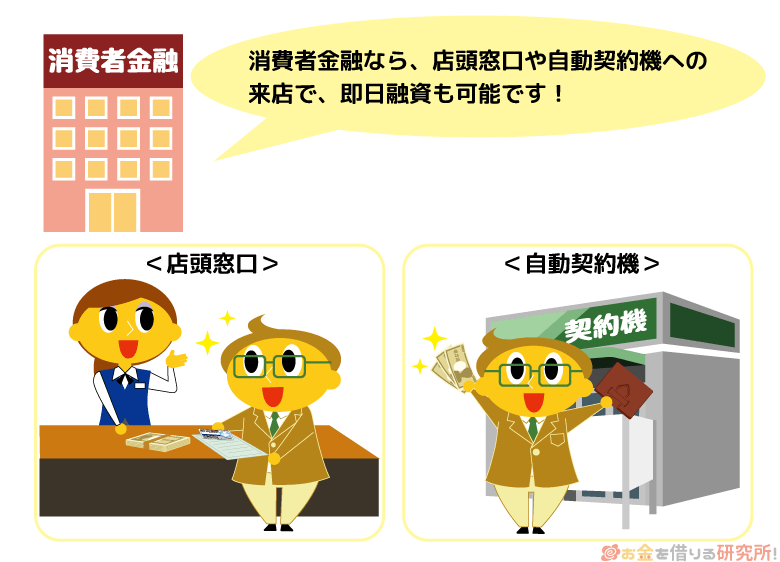

取引先への支払いなど、すぐにでも資金が必要なケースもありますよね。どのような目的でビジネスローンを利用するかにもよるでしょうが、お急ぎの場合には、ノンバンクがおすすめです。

ノンバンクのビジネスローンは審査が早く、融資までが非常にスピーディです。

例えば、消費者金融のビジネスローンであれば、店頭窓口や自動契約機に来店して契約手続きができるため、スムーズに進めば即日融資も行えます。

通常のカードローンと比べると審査、契約に時間がかかるものの、大手消費者金融のビジネスローンならスピーディな借り入れが可能です。

その一方で、銀行などのビジネスローンは融資に時間がかかる傾向にあります。

特に契約の手続きが郵送だと、それだけでも1週間程度の期間がかかるでしょう。

いつまでに資金を調達する必要があるのかによって、銀行が良いのか、ノンバンクが良いのかを選んでください。

「低金利な銀行が良いが、1日でも早く借りたい」というケースでは、ノンバンクで融資を受け、その後、銀行で借り換えるといった方法もあります。

その場合は、銀行の商品が事業性資金の借り換えに対応している必要がありますが、このような方法があることも覚えておきましょう。

おすすめビジネスローン(事業者ローン)一覧

ここからは、おすすめのビジネスローンをノンバンク、銀行に分けて紹介していきます。

「銀行は低金利だが、審査は厳しく融資に時間もかかる」「ノンバンクの金利は高めだが、融資がスピーディ」というのが全体的な特徴です。

ただ、商品ごとにその特徴は異なるので、先ほど説明した選び方を参考にしながら商品の内容を確認していってください。

今回紹介するビジネスローンの基本的な情報を表にまとめました。

おすすめビジネスローン(事業者ローン)一覧

| ビジネスローン | 融資対象 | 貸付条件 | ||

|---|---|---|---|---|

| 個人 | 法人 | 金利(実質年率) | 最大限度額 | |

| ビジネクスト ビジネスローン | ◯ | ◯ | 3.1%~18.0% | 1,000万円 |

| ビジネクスト カードローン | ◯ | ◯ | 5.0%~18.0% | 内容 |

| オリックス・クレジット VIPローンカード BUSINESS | ◯ | × | 6.0%~17.8% | 500万円 |

| プロミス 自営者カードローン | ◯ | × | 6.3%~17.8% | 300万円 |

| アイフル 事業サポートプラン | ◯ | ◯ | 3.0%~18.0% | 500万円 |

| アコム ビジネスサポートカードローン | ◯ | × | 12.0%~18.0% | 300万円 |

| オリコ CREST for Biz | ◯ | × | 6.0%~18.0% | 300万円 |

| PayPay銀行 ビジネスローン | ◯ | ◯ | 4.8%~13.8% | 500万円 |

| みずほ銀行 みずほスマートビジネスローン | × | ◯ | 1%台~14% | 1,000万円 |

| 東京スター銀行 スタービジネスカードローン | ◯ | ◯ | 6.5%~14.5% | 500万円 |

| 楽天銀行ビジネスローン | ◯ | ◯ | 銀行所定の利率 (要確認) |

1億円以下 |

ビジネスローンの中には、カードローンタイプとフリーローンタイプの両方を扱っていて、それぞれの貸付条件が違うものもあります。

また、融資対象が個人事業主だけのもの、法人だけのものもあるので注意してください。それぞれの商品について、以下で説明していきます。

ノンバンクのビジネスローン

ビジネスローンを扱っているノンバンクの金融機関は、主に消費者金融と信販会社です。この記事でも、ノンバンクのビジネスローンとして消費者金融と信販会社の商品を紹介していきます。

AGビジネスサポート ビジネスローン・カードローン

AGビジネスサポートはアイフルグループに属する事業者向けの金融機関で、事業性資金の融資のほか、ファクタリング、法人向けクレジットカードなども扱っています。

AGビジネスサポートの事業者ローンは、フリーローンタイプとカードローンタイプがあり、融資額と金利が少し違うので注意してください。

契約の手続きは原則として来店不要です。

審査自体は早いので、郵送や担当者の訪問による契約でもスピーディに融資を受けられるでしょう。

限度額は最大1,000万円までで、カードローンタイプなら繰り返しの借り入れも可能です。

カードローンタイプにも対応していて、融資も早いため、ローンの利便性、融資スピードを重視するならビジネクストがおすすめです。

AGビジネスサポート ビジネスローン・カードローン

| ビジネスローン | カードローン | |

|---|---|---|

| 金利(実質年率) | 3.1%~18.0% | 5.0%~18.0% |

| 融資額 | 50万円~1,000万円 | 1万円~1,000万円 (新規は最大500万円) |

| 保証人 | 原則不要(法人は原則、代表者による連帯保証が必要) | |

| 返済方式 | ①元利均等返済 ②元金一括返済 |

元金定率リボルビング返済 |

| 返済期間・回数 | ①最長5年・60回以内 ②最長1年・12回以内 |

最長5年・60回以内 |

オリックス・クレジット VIPローンカード BUSINESS

オリックス・クレジットのVIPローンカード BUSINESSは、経営者や個人事業主のためのカードローンタイプのビジネスローンです。

事業性資金としての利用だけでなく、1枚持っていればプライベートな目的にも使えます。

ローンカードは郵送での受け取りになりますが、契約はWEBで行えるため、スムーズに審査が進めば即日での契約も可能です。

ただし、審査結果の連絡は平日9時~19時であるものの、即日融資を受けるためには、平日14:30までに手続きを完了させないといけません。

最短60分審査ですが、お急ぎの方は時間に余裕を持って手続きをしましょう。

オリックス・クレジット VIPローンカード BUSINESS

| 金利(実質年率) | 6.0%~17.8% |

|---|---|

| 融資額 | 50万円~500万円 |

| 保証人 | 不要 |

| 返済方式 | リボルビング払い、または1回払い |

| 返済期間・回数 | リボルビング払いの場合、利用内容によって異なります。1回払いでは、28日~61日となります。 |

プロミス 自営者カードローン

プロミスの扱う事業者向けのカードローンが「自営者カードローン」です。

通常のカードローンとは違い、インターネットからの申し込みはできず、自動契約機、電話のいずれかになります。

自営者カードローンの契約は自動契約機で行うことになるため、審査がスピーディに進めば即日融資を受けることも可能ですが、それぞれの営業時間内に来店する必要があるので注意してください。

また、自営者カードローンの申し込みは個人事業主だけで、法人の利用はできません。

プロミス 自営者カードローン

| 金利(実質年率) | 6.0%~17.8% |

|---|---|

| 融資額 | 300万円まで |

| 保証人 | 不要 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 返済期間・回数 | 最終借入後原則最長6年9ヶ月・1回~80回 |

アイフル 事業サポートプラン

アイフルの事業サポートプランには無担保型と不動産担保型がありますが、この記事では利用しやすい無担保型を紹介します。

また、個人事業主向けの個人プラン、企業向けの法人プランに分かれます。個人プランに関しては、申し込みから契約までのすべてをネットで行うWEB完結が可能です。その場合は、ローンカードを郵送で受け取ることになります。

申し込みはインターネットから24時間365日行え、来店しての契約もできるので、融資を急いでいる方などは来店契約を選択しても良いでしょう。

アイフル 事業サポートプラン(無担保)

| 金利(実質年率) | 3.0%~18.0% |

|---|---|

| 融資額 | 1万円~500万円 |

| 保証人 | 原則不要(法人プランは代表者の連帯保証が原則必要) |

| 返済方式 | 【個人プラン】 ・借入後残高スライド元利定額 リボルビング返済方式 ・元利定額返済方式 ・元金一括返済方式(カードローン可) 【法人プラン】 ・借入後残高スライド元利定額 リボルビング返済方式 ・元利定額返済方式 ・元金一括返済方式 |

| 返済期間・回数 | 最長10年・120回 |

アコム ビジネスサポートカードローン

アコムのビジネスサポートカードローンは個人事業主向けの商品なので、法人の利用はできません。

申し込みはインターネットや店舗(自動契約機)などから行えます。

郵送では書類の受け取り、返送が必要なので、借り入れまでに時間がかかるでしょう。

即日融資を希望する場合は、インターネットもしくは来店での契約を選択してください。

また、すでにアコムで通常のカードローンを契約している方も、ビジネスサポートカードローンに切り替えを行うことで利用可能です。

アコム ビジネスサポートカードローン

| 金利(実質年率) | 12.0%~18.0% |

|---|---|

| 融資額 | 1万円~300万円 |

| 保証人 | 不要 |

| 返済方式 | 定率リボルビング方式 |

| 返済期間・回数 | 最終借入日から最長8年7ヶ月・1回~89回 |

オリコ CREST for Biz

クレジットカード会社として有名なオリコの扱うカードローンタイプのビジネスローンが「CREST for Biz」です。

利用対象は個人事業主のみで、申し込みはインターネット、必要書類の提出は郵送にて行います。その後、自宅にカードが届くことになるため、ATMでの利用は受け取り後です。

ただし、すでにオリコとの契約があり、引き落とし用の口座が登録されている場合には、必要書類をFAXで送るスピード申込ができます。

スピード申込なら、郵送での手続きよりも早く契約できるでしょう。

オリコ CREST for Biz

| 金利(実質年率) | 6.0%~18.0% |

|---|---|

| 融資額 | 10万円~300万円 |

| 保証人 | 不要 |

| 返済方式 | 元利定額リボルビング方式(残高スライド) |

| 返済期間・回数 | 1ヶ月~159ヶ月・1回~159回 |

銀行のビジネスローン

次に銀行の扱うビジネスローンを見ていきましょう。

ノンバンクのビジネスローンには個人事業主しか利用できないものもあった一方で、銀行の場合には法人しか申し込めないものもあるので注意してください。

PayPay銀行 ビジネスローン

PayPay銀行では法人向け、個人事業主向けそれぞれのビジネスローンを扱っています。

最大500万円までの融資に対応していて、金利は4.8%~13.8%(年率/変動金利)と消費者金融と比べて低く設定されています。

また、PayPay銀行は実店舗を持たないネット銀行ということもあり、契約まで来店不要です。

「ノンバンクのビジネスローンは金利が高くて…」という方はPayPay銀行のビジネスローンを選ぶと良いでしょう。

契約にはPayPay銀行の普通預金口座の開設が必要で、借り入れはインターネットから手続きをしてその口座で振込融資を受けます。

現金が必要なケースは、PayPay銀行のキャッシュカードを使いATMからお金を引き出してください。

PayPay銀行 ビジネスローン

| 金利(実質年率) | 4.8%~13.8% |

|---|---|

| 融資額 | 10万円~500万円 |

| 保証人 | 不要(法人の場合、代表者の連帯保証が原則必要) |

| 返済方式 | 元利定額返済(残高スライド) |

| 返済期間・回数 | 1年ごとの契約自動更新(5年ごとに再契約) |

みずほ銀行 みずほスマートビジネスローン

みずほ銀行では「みずほスマートビジネスローン」という事業性資金の融資に対応した商品を扱っています。

ただ、他の銀行のビジネスローンとは異なり、すでにみずほ銀行との取り引きがある(一定期間、普通預金または当座預金の口座を持っている)法人のみ利用可能な商品です。

対象となる法人にはみずほ銀行からメールなどで案内(インビテーション)が届き、そのインビテーションがないと申し込めません。

そのため、法人の口座をみずほ銀行で開設している方向けのビジネスローンになります。

取り引きのある法人のみ利用できるため、申し込みから契約までのすべてをオンラインで行え、正式な審査申込から借り入れまで最短2営業日です。

また、決算書を提出する必要もなく、銀行取引などのデータをもとにアルゴリズムによって審査結果が出るという点も特徴です。

事業用の口座をみずほ銀行で開設している法人であれば候補になりますが、借り入れの期間は12ヶ月以内なので、短期で返済できる目処が立っていないと利用できないでしょう。

みずほ銀行 みずほスマートビジネスローン

| 金利(実質年率) | 1%台~14% |

|---|---|

| 融資額 | 10万円~1,000万円 |

| 保証人 | 代表者の連帯保証が必要 |

| 返済方式 | 元金均等返済 |

| 返済期間・回数 | 12ヶ月以内 |

東京スター銀行 スタービジネスカードローン

東京スター銀行は東京都に本店がある地方銀行です。スタービジネスカードローンというカードローンタイプの事業者ローンを扱っていて、申し込みは全国から行えます。

インターネットから申し込みを行い、契約の手続きは郵送になります。

個人事業主、法人の両方の申し込みが可能で、保証会社(アイフル、もしくはオリックス・クレジット)を利用するため、保証人が要りません。

東京スター銀行 スタービジネスカードローン

| 金利(実質年率) | 6.5%~14.5% |

|---|---|

| 融資額 | 50万円~500万円 |

| 保証人 | 代表者の連帯保証が必要 |

| 返済方式 | 残高スライドリボルビング方式 |

| 返済期間・回数 | 1年ごとの契約自動更新(69歳まで) |

楽天銀行ビジネスローン

楽天銀行ビジネスローンは2016年から取り扱いが開始された比較的新しい商品です。

個人事業主も法人も申し込めますが、楽天銀行の普通預金口座を持っていること、3期分の確定申告書・決算書を提出できることなど、やや申込条件が厳しめになっています。

他の金融機関で収入を証明できる書類を提出する場合には1~2期分で良いことが多いです。開業してから1年~2年というケースでは申込条件をクリアできないので注意しましょう。

また、担保や保証品が原則必要で、かなりまとまった金額を借りたい事業者向けのビジネスローンです。

ちなみに、楽天銀行ではありませんが、楽天カードでもグループ加盟店向けにビジネスローン(楽天スーパービジネスローン)を扱っています。

楽天市場に出店している、楽天カードに加盟しているという事業者で、そこまで高額な融資を希望していない方は、そちらもあわせて確認してみてください。

楽天銀行ビジネスローン

| 金利(実質年率) | 楽天銀行所定の利率(要確認) |

|---|---|

| 融資額 | 100万円~1億円以下 |

| 保証人 | 原則、経営者もしくは実質的支配者の保証が必要 (原則、担保の提供も必要) |

| 返済方式 | ・毎月元金均等返済 ・期日一括返済 |

| 返済期間・回数 | 5年以内 |

ビジネスローンの申込条件と審査通過のためのポイント

ビジネスローンも一般的なローンと同様に、融資にあたっては審査があります。

ただ、申込者は個人事業主や法人の代表者であること、事業性資金としての借り入れであることなどから、通常のローン審査と異なる部分もあるのです。

特にはじめてビジネスローンに申し込みをする方は「私でも申し込めるの?」「この売上でも審査に通るの?」などの不安があるでしょう。

ここからは、ビジネスローンの申し込みと審査について説明していきます。

ビジネスローンに申し込むための条件

ビジネスローンは商品ごとに申込条件が決められていて、その条件をクリアしていないと審査に通ることはありません。

商品による差も大きいですが、おおむね次のような点が申込条件になります。

ビジネスローンの申込条件

- 一定年数以上の業歴があること

- 指定期間の収入を証明する書類を提出できること

- 申込者が融資対象年齢の範囲内であること

- 保証会社の保証を受けられること

- 申し込みの時点で税金などの滞納がないこと

基本的に申込条件はノンバンクよりも銀行、個人事業主よりも法人の方が厳しいです。

申込条件とは審査に通過するための最低条件なので、まずはその条件を満たしているかを確認するようにしてください。

個人事業主と法人に分けて、申込条件についてもう少し詳しく説明します。

個人事業主のビジネスローン申込条件

個人事業主がビジネスローンに申し込みをする場合、業歴が1つのポイントになるでしょう。

求められる年数は商品ごとに異なりますが、最低でも1年の業歴は必要です。通常のカードローンは勤続年数1年未満でも申込可能ですが、ビジネスローンだとそうはいきません。

個人事業主のような事業所得者は給与所得者と違い、働いているからといって安定した収入があるとは限りません。

特に開業したばかりのころは収入が不安定で、事業が軌道に乗る前に廃業へと追い込まれるケースも多いです。

そのため、「業歴~年以上」のような条件が設けられています。

この業歴の条件を満たし、指定された期間の確定申告書の写しを提出できるなら、基本的な申込条件はクリアできるでしょう。

法人のビジネスローン申込条件

法人がビジネスローンを利用する場合には、その代表者が申し込みをすることになります。

必要書類については後述しますが、指定された期間の決算書が審査で必要になるため、設立したばかりの法人だと申込条件を満たせない可能性もあるので注意してください。

申込者が代表になったばかりというのは問題ありませんが、必要な期間分の決算書を提出できない場合は融資対象になりません。

個人事業主と比べてビジネスローンの申し込みに必要な書類は多くなるので、事前に確認をした上で早めに準備しましょう。

ビジネスローンの審査方法

記事の前半でもふれましたが、事業性資金を融資するビジネスローンは通常のローンよりも慎重に審査が行われます。

ですが、審査方法が大きく変わるわけではなく、基本的に一般的なカードローンやフリーローンと同じコンピューターによるスコアリング審査です。

申し込みフォームに入力された情報などをコンピューターが決められたルールで採点していき、基準点を超えるかどうかで融資の可否が判断されます。

もちろん、ビジネスローンは数千万円~1億円程度の融資になることもあるため、そのようなケースではいっそう審査は慎重になるでしょう。

ただ、数十万円~数百万円くらいの融資なのであれば、一般的なローンと同じような審査方法が取られると考えて大丈夫だと思います。

ビジネスローンの審査で重要になるポイント

ビジネスローンの審査で重要なのは「事業の状態と将来性」「信用情報」の2点です。

ローンの審査では「貸したお金をしっかりと返済してくれる人物か」が見られるわけですが、ビジネスローンの場合、申込者だけでなく事業そのものも審査に対象になると思ってください。

中には「前年が赤字だと審査に通らない」と考えている人もいるかもしれませんが、そうとは言い切れません。

事業の状態を確認した上で、返済の見込みがあると判断されたなら、審査に通る可能性があります。

事業の状態と将来性

一般的なローンを利用する場合に見られるのは主に年収ですが、ビジネスローンの審査ではより詳しく事業について確認されます。

個人事業主であれば確定申告書類、法人であれば決算書類などを提出するため、申込内容だけでなく様々な情報をもとに事業の状態を審査されるのです。

また、それら以外にも、別途書類の提出を指示されるケースもあります。指示があったら速やかに用意して提出しましょう。

例えば、個人事業主の場合には、所定のフォーマットの事業計画書を提出することも多いです。

現状だけでなく、将来性も審査に反映されるため、通常のローン以上にしっかりと書類を準備してください。

申込者(法人の代表者)の信用情報

ビジネスローンの審査では事業の状態だけでなく、申込者の信用情報もチェックされます。

一般的なローンと見る点は一緒で、過去にローンやクレジットカードの支払いでトラブルがなかったかを確認されます。

法人の場合、申し込みをする代表者の信用情報が対象になるということを覚えておきましょう。

また、ビジネスローンだと、税金などの滞納も審査結果に影響するので注意してください。

金融機関によっては申込条件に含まれていることもあり、所得税・法人税に滞納があると審査通過は難しくなります。

ビジネスローンの申し込みで必要な書類

通常のカードローンであれば、本人確認書類のみで申し込めることもあります。

しかし、ビジネスローンに関しては、申込者の本人確認書類に加えて収入を確認できる書類も必須です。

実際に必要な書類は商品によっても違いますが、個人事業主、法人それぞれの必要書類について見ていきましょう。

個人事業主の場合の必要書類

個人事業主の方がビジネスローンに申し込む場合、次のような書類が必要です。

- 本人確認書類(運転免許証など)

- 確定申告書

- 事業内容を確認するための書類(金融機関所定の書類など)

- 借入計画書(金融機関所定の書類)

必須といって良いのが本人確認書類と確定申告書の2つです。

ただ、開業してから1年未満だと確定申告前というケースもあるでしょう。

開業1年未満で最新の確定申告書を提出できない場合、ビジネスローンの申込条件を満たせない可能性が高いので注意してください。

その他には、金融機関から事業内容を確認するための書類、借入計画書などの提出を求められることがあります。

どちらも金融機関所定の書類なので、指示に従って記入すれば問題ありません。

事業の実態を確認するために開業届などが必要なケースもありますが、必須ではないため指示されてから用意しても良いでしょう。

法人の場合の必要書類

法人がビジネスローンに申し込む場合、次のような書類が必要になります。

- 代表者の本人確認書類(運転免許証など)

- 決算書

- 商業登記簿謄本

法人の場合は代表者による申し込みとなるため、代表者の本人確認書類が必須です。ただ、収入に関しては代表者ではなく、企業の財務状況を知るために決算書を提出します。

この記事で紹介したビジネスローンの中だと、みずほ銀行のみずほスマートビジネスローンなどは決算書不要ですが、それは銀行との取引情報を審査に利用するためです。

決算書不要で申し込めるビジネスローンは一部なので、指定された期間分の決算書が必須だと思ってください。

また、商業登記簿謄本が必要なこともあります。「発行から3ヶ月以内のもの」などの指定もあるため、提出の指示があったら確認しておきましょう。

ビジネスローンの申し込みから融資実行までの流れ

消費者金融などのビジネスローンであれば即日融資に対応している商品もありますが、通常のカードローン、フリーローンと比べて融資までに時間がかかる傾向にあります。

ただ、申し込みから融資実行までの基本的な流れは一緒です。

ビジネスローンの申し込みから融資実行までの流れ

- ビジネスローンの申し込み

- 必要書類の提出

- 審査受付・審査結果の回答

- 契約・融資

各商品の説明でも契約の流れに少しだけふれましたが、ネット完結できない商品もたくさんあり、契約のために来店や郵送での手続きが必要なケースも多いです。

商品によって利用の流れは違うものの、大まかに申し込みから融資までの流れについて説明していきます。

- ビジネスローンの申し込み

ビジネスローンの申し込みは、基本的にインターネットから行えます。

銀行や消費者金融などの店舗でも申し込みは可能ですが、時間、場所を問わず行えるネット申し込みがおすすめです。

ビジネスローンの申し込みで入力する内容は、一般的なローンと変わりません。

自身の氏名、住所、連絡先、仕事などについて入力し、申し込みを済ませてください。

ただし、ビジネスローンなので、事業に関する入力項目が通常より多いこともあります。それでも、スムーズに進めていけば数分~10分程度ですべての項目を入力できるので、入力内容に間違いがないか確認した上で申し込みましょう。

- 必要書類の提出

インターネットからビジネスローンの申し込みをした後、審査に必要な書類を提出します。

書類の提出についてはメール、電話などで案内があるため、その指示に従って提出してください。

ネット完結できるビジネスローンであれば、書類の提出もネットから可能です。ただ、来店で契約が必要な場合には、申込内容と信用情報などをもとに仮審査を行い、書類は来店時に提出して正式な審査結果を出すケースもあります。

他にも、インターネットからの申し込み後、正式な審査申込の書類が自宅に届き、必要書類と一緒に返送するというパターンもあります。

金融機関によっても提出方法は違うので、あらかじめ必要な書類とあわせて確認しておくとスムーズでしょう。

- 審査受付・審査結果の回答

ビジネスローンの審査は通常のカードローンと比べると時間がかかるものの、大手消費者金融は即日での結果連絡も可能です。

インターネットであれば24時間いつでも審査の受け付けをしてくれますが、審査結果の回答を行う時間は決まっています。

即日融資が可能なビジネスローンでも、お急ぎの場合はできるだけ早い時間帯に申し込みを済ませてください。また、ノンバンクよりも銀行の方が、審査は遅い傾向にあります。

融資の金額にも左右されますが、銀行のビジネスローンだと早くても2~3営業日は審査結果の連絡にかかるでしょう。大型のローンだと1週間以上、審査に時間がかかることも少なくありません。

銀行のビジネスローン、大型融資を希望している場合は、時間に余裕を持って手続きを進めることが重要です。 - 契約・融資

無事にビジネスローンの審査に通過したなら、正式に契約を行い、融資を受けます。

契約の手続きを来店で行うケースでは、その場で書類にサインをして契約完了です。

ネット完結できる場合には、契約内容をネットから確認し、画面の指示に従って手続きを進めてください。店舗を持たないネット銀行、信販会社では郵送で書類が送られてくることも多いです。

その場合は、同封されている案内を確認しながら必要事項を記入した上で書類を返送しましょう。金融機関側での確認・契約手続きが済んだ後、フリーローンタイプのビジネスローンであれば、指定の口座に一括で融資額が振り込まれます。

一方、カードローンタイプの場合、受け取ったカードを使い限度額の範囲内で自由に借り入れできます。

店頭で契約をしたならその場でカードを受け取れるものの、それ以外は郵送での受け取りです。

そのため、初回借入までに時間がかかることもありますが、銀行振込での借り入れも併用できるケースが多いので、急いでいる場合は利用すると良いでしょう。カードローンタイプであれば月に1回のリボルビング返済が基本です。

ですが、商品によっても返済方式は異なるため、しっかりと返済の計画を立てた上で、ビジネスローンを活用してください。

ビジネスローンの申し込みをする前に知っておきたい基礎知識

最後にビジネスローンで事業性資金を借りるにあたって知っておきたい基礎知識についてまとめて説明していきます。

ビジネスローンは基本的に無担保で申し込める

ビジネスローンは一般的なカードローンよりも利用しにくいというイメージがあるかもしれませんが、基本的には担保も保証人も不要で申し込めます。

そのため、申し込みのハードルがとても高いわけではないのです。

法人の申し込みでは、代表者の連帯保証が原則必要になるものの、個人事業主であればどちらも要りません。

また、一部、不動産担保型のビジネスローンもあり、担保がある分、より大きな金額を低金利で借りることが可能です。

条件は厳しくなるものの、貸付条件は良くなるので、利用できる場合は検討しても良いでしょう。

ビジネスローンによる融資には印紙代などがかかることもある

一般的なカードローンでは基本的に利息やATM利用以外に手数料はかかりません。

しかし、ビジネスローンでは契約時に印紙代(実費)などの手数料がかかることも多いので注意してください。

高額ではありませんが、心配な方は契約時に手数料がかかるのを事前に確認しておくと良いでしょう。

個人事業主はビジネスローンであれば年収の1/3超の融資も可能

消費者金融などの貸金業者で個人が融資を受ける場合、その金額は年収の1/3までに制限されます。これは貸金業法における総量規制で決められているルールです。

ですが、個人事業主がビジネスローンで事業性資金を借りるケースについては、その例外とされていて、総量規制対象外となります。(要審査)

年収の1/3を超えての借り入れができるかは審査の結果次第ですが、ビジネスローンであれば年収による制限を受けずに融資を受けられるのです。

ただし、ビジネスローンで借りている金額は総量規制に含まれます。

ビジネスローンで年収の1/3に相当する金額を借りた場合、借入残高が減るまでは総量規制の対象になる通常のカードローンなどは利用できません。

また、希望する金額が高額だと審査基準は厳しくなるため、それらを理解した上で申し込みましょう。

ビジネスローンでは開業資金を借りられない場合が多い

意外と見落としがちですが、ビジネスローンでは開業のための資金を借りられない場合が多いです。ビジネスローンで借りられるのは、事業の運転資金や設備資金などになります。

そのため、これから事業をはじめようと思っている方は注意してください。

その場合は、自己資金で事業を開始し後々ビジネスローンを利用する、または、開業資金も借りられる日本政策金融公庫などを検討する必要があるでしょう。

【まとめ】事業性資金を借りるならビジネスローン!貸付条件・申込条件の確認が重要

ビジネスローンでお金を借りる方法や商品の選び方などについて説明してきました。

資金使途が自由のカードローンやフリーローンでも、事業性資金を借りることはできません。個人事業主、法人などが事業のためにお金を借りるのであれば、ビジネスローンを利用してください。

ただ、事業を開始したばかりだと、申込条件を満たしていないこともあるでしょう。

商品によって求められる業歴や必要な確定申告書・決算書の期間は違い、金利などが良くても申込条件を満たしていなければ融資を受けられません。

そのため、貸付条件だけでなく、申込条件や必要な書類もしっかりと確認した上で申し込むことが重要です。

ぜひこの記事で紹介した商品の選び方も参考にして、あなたにあったビジネスローンを見つけてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。