「誰にでもお金を貸してくれるカードローンないかな?」

「絶対に審査通過できるカードローンが知りたい!」

「どの消費者金融にも審査が通らない…」

なかなかカードローンの審査に通らなかったり、審査が不安だったりすると、このように思いますよね。

ですが、本当に誰でも借りられるカードローンなんて存在するのでしょうか?

もし「誰でも審査が通る」と謳っているカードローン会社があったなら、それは闇金(ヤミ金)の可能性が高いです。

この記事では、絶対に借りられるカードローンが存在しない理由と「絶対に審査通る」などの宣伝を信じてはいけない理由について説明していきます。

また、記事の後半では、審査に通りやすそうなカードローンを見つけるポイント、そして、どうしても審査に通らない場合の対処法もまとめました。

カードローンの審査に通らず焦っている方はぜひ参考にしてください。

目次

カードローンでお金を借りるには審査が不可避!

カードローンの契約には必ず審査があります。

ただ、お金を借りる方法にはいくつかあり、生命保険加入者のための契約者貸付や物を担保にお金を借りる質屋であれば金融機関のような審査はありません。

しかし、それには契約者貸付のある生命保険に加入している、抵当に入れられるような価値のある財産を持っている必要があります。

契約者貸付は解約返戻金の一部を貸し出す制度ですし、質屋は物を担保にすることでお金が返ってこなかったときのリスクを回避しています。

カードローンというのは無担保・保証人不要のローンなので、契約にあたっては必ず審査が実施されるのです。

カードローンの審査は何のためにあるの?

そもそもカードローンの審査は何のために行われるのでしょうか?カードローンで借りたお金はリボ払いで返していきますが、月々の返済は「元本の一部+利息」です。

融資した金額をそのまま返してもらっても金融機関にお金を貸すメリットはありません。貸した金額に加えて、利息が支払われるからこそ事業としての融資が成り立つのです。

審査をせずにカードローンの契約を結んでしまえば、返済能力のない人に融資をしてしまう危険性があります。

契約者が借りたお金を返す前に自己破産してしまったら、金融機関は貸したお金さえも回収できないでしょう。

このようなリスクを避けるためにも、カードローンの契約には必ず審査があるのです。

また、消費者金融などの貸金業者に関しては、法律においても返済能力の調査を義務付けられています。

(返済能力の調査)

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。引用元: 貸金業法第13条

貸金業者が無闇にお金を貸すようになれば、多重債務者、自己破産者の増加が予想されます。さらに、貸したお金が返ってこないと、督促でもトラブルが起きる可能性も高くなるでしょう。

貸金業が健全に営まれるためにも、このような法規制があるのです。

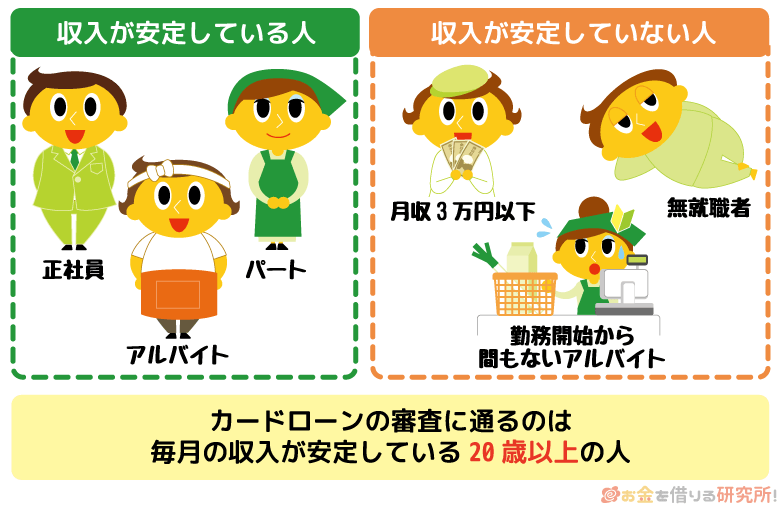

カードローンの審査に通るのはどんな人?

カードローンに関する詳細な審査基準は公開されていません。審査基準は金融機関ごとに異なり、申し込まないと融資を受けられるか分からないのです。

ただ、カードローンの審査に通るための最低限の条件(申込条件)は公開されています。

カードローンでは「20歳以上であり、安定した収入と返済能力があること」というのがおおむね共通の条件です。

簡単にいえば「貸したお金をしっかりと返してくれる人物か」という点を金融機関は審査でチェックし、そのために申込者の収入などを見ます。

また、法律では審査に信用情報を利用することも規定されています。

安定した収入があってもすでに多額の借り入れがあるなら新規融資で返済能力を超過する危険性が高く、過去に延滞や債務整理などがあったなら信用されないでしょう。

新規融資によって申込者の返済能力を超える場合は、貸付契約を行ってはいけないという決まりもあり、金融機関はこのような法律に則って審査を実施しているのです。

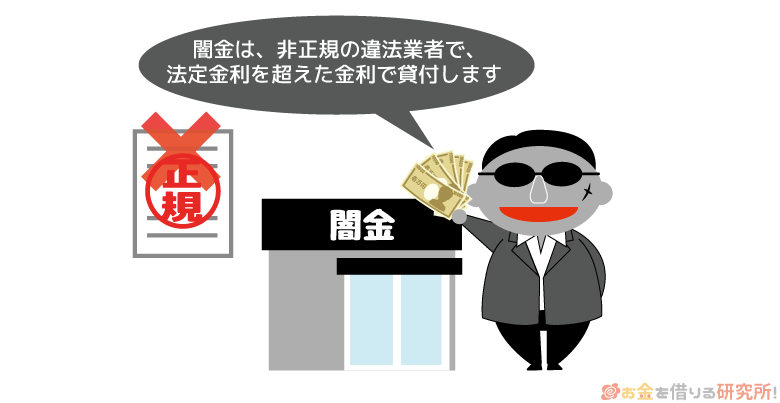

「誰でも借りられる!」は危険!違法業者(闇金)の可能性が高い

もし「誰でも借りられる」などの宣伝文句を使用している業者があるなら、それは闇金の可能性が高いです。

闇金とは国や都道府県からの登録を受けずに営業する違法業者のことで、法定利息を超えた金利での貸し付け、暴力的な取り立てなどの問題が起きています。

闇金で借り入れするのは非常に危険なので、どんなにお金に困っても利用してはいけません。

正規の貸金業者は広告にも規制がある

「なぜ広告の文章だけで闇金だといえるの?」と思いますよね。

実は、正規の貸金業者に関しては広告についても規制があり、「誰でも借りられる」といった言葉で融資の勧誘をすることは認められていません。

消費者金融などの誇大広告を禁止する法律

法律には次のような条文があり、「誰でも借りられる」というのもこれに該当するといえます。

(誇大広告の禁止等 )

(前略)貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、次に掲げる表示又は説明をしてはならない。

(中略)

②他の貸金業者の利用者又は返済能力がない者を対象として勧誘する旨の表示又は説明

③借入れが容易であることを過度に強調することにより、資金需要者等の借入意欲をそそるような表示又は説明

(後略)引用元: 貸金業法第16条第2項

上記は貸金業法第16条第2項の第2号、および第3号の抜粋ですが、正規の貸金業者にはこのような規制があるのです。

これに違反するような広告を行った場合、その業者は貸金業法違反で行政処分を受けることとなり、業務停止などの厳しい措置が待っています。

そのため、真っ当な営業を行っている貸金業者であれば、「誰でも借りられる」なんていう事業の存続さえも危うくするような宣伝はしないのです。

正規の業者なら使用しない宣伝文句の例

先ほど条文を見た貸金業法には具体的にどの言葉がダメで、どの言葉なら良いのか記載されていません。

しかし、次のような宣伝文句は貸金業法第16条に抵触する可能性が高く、正規の業者なら使用しないと思って良いでしょう。

正規の業者なら使用しない宣伝文句の例

- 誰でも借りられます

- 絶対に借りられる

- 誰でも審査に通ります

- どなたでも貸します

- ブラックOK

- 他店で断られた方歓迎

- 無審査

- 失業中の方も可

これらはあくまでも一例ですが、このような宣伝文句を使っていたら闇金の可能性が高いです。一度、お金を借りれば、様々なトラブルに巻き込まれてしまう危険性があるため、絶対に利用してはいけません。

闇金は違法な取り立てをするから誰にでも貸せる

実際、正規の金融機関の審査に落ちた人でも、闇金であればお金を借りられるかもしれません。

しかし、いくら闇金でも貸したお金が返ってこなければ損をします。そのため、まったくの無審査というわけではないでしょうが、なぜ闇金はほぼ誰にでもお金を貸せるのでしょうか?

それは、闇金は正規の金融機関ができない違法な方法で取り立てをするからです。

闇金の行う違法な取り立ての例

正規の金融機関も、契約者の返済が滞っていたなら督促はしますが、無理に返済を迫ったり、勝手に財産を没収したりすることはないです。

そのような行為は違法なので、その事実を訴えられたら事業を継続できなくなります。

しかし、そもそも違法業者である闇金は、法律を無視した次のような方法でも取り立てをするのです。

闇金の行う違法な取り立ての例

- 他社での借り入れで返済することを強要する

- 財産を勝手に換金して返済に充てる

- 脅迫、暴力で返済を迫る

- 家族など第三者に対して取り立てをする

正規の金融機関でカードローンの審査に落ちる主な理由は返済能力不足です。

本来であればお金を貸しても返済できそうにない人を闇金がターゲットにするのは、それでも貸したお金を回収できるという自信があるからでしょう。

闇金と正規の業者を見分ける方法

先ほど説明したような宣伝文句を使っていたら、その業者は闇金だと思った方が良いですが、街金やサラ金と呼ばれる中小規模の貸金業者だと、闇金と区別が付きづらいこともあるでしょう。

少しでも怪しいと思ったら利用しないのが原則ですが、正規の貸金業者かを調べる方法、闇金かをチェックする方法はいくつかあります。

まず、国や都道府県からの登録を受けているかどうかは、金融庁の「登録貸金業者情報検索サービス」で調べることが可能です。

公式ホームページなどに表示が義務付けられている登録番号や、代表者名などから検索できるので、登録を受けた業者かはこのサービスで調べましょう。

一方、借り入れを考えている業者が闇金でないかは日本貸金業協会の「ヤミ金(悪失業者)の検索」サービスで調べてください。

このサービスでは、違法行為の報告がなかったかを業者名や電話番号などからチェックすることができます。

ただし、正規業者を装っているケース、被害報告がまだないケースもあり、確実に闇金と正規業者を見分ける方法はありません。

そのため、よほどの理由がない限りは、知名度の高い大手カードローン業者や銀行グループの業者などを利用すべきでしょう。

街金・闇金・サラ金の違いとは?取り立てや嫌がらせがある悪徳金融会社の見分け方!

インターネットの「誰でも借りられる」「絶対に審査が通る」は信じて大丈夫?

インターネット上には色々なサイトがありますが、中には「誰でも借りられる」「絶対に審査が通る」などと宣伝をして、中小規模の貸金業者での借り入れを勧めているケースもあるでしょう。

しかし、審査がある以上、「誰でも借りられる」「絶対に借りられる」ということはありえません。

ネットには根拠がない情報もあり、都合の良すぎる甘い言葉が書かれていても鵜呑みにしてはいけないのです。

もし審査に懸念があるなら、絶対に審査が通るカードローンを探すのではなく、あなたが審査に通りそうなカードローンを探してください。

絶対に審査が通るカードローンは存在しませんし、そのようなカードローンを探していると闇金のホームページに誘導されてしまうかもしれません。

次章では、審査に通りそうなカードローンを見つけるためのポイントについて説明していきます。

「誰でも借りられる」はない!審査に通るカードローンを見つけるためのポイント

前述した通り、カードローンは申し込みをしないと審査に通るか分かりません。

ただ、どの程度の審査難易度なのかが分かるポイントは存在します。加えて、審査が不安な理由に応じて確認すべきポイントもあるのです。

ぜひ以下の点をカードローン選びの参考にしてください。

審査に通るカードローンを見つけるためのポイント

- 審査の通りやすさは審査通過率を参考にする

- 他社借入が多い人はお試し審査で確認する

- 過去に返済トラブルがあっても中小規模の消費者金融なら可能性あり

- 信用情報がブラックになっているかは開示手続きで分かる

審査の通りやすさは審査通過率を参考にする

大手消費者金融の一部のみですが、株主向けのIR情報にて審査通過率を公開しています。

審査通過率は、申込者のうち何割が契約に至ったのかを示す数字です。この割合が大きいほど、多くの人が契約できているということになります。

審査が不安な人は、審査通過率の低いカードローンは避けて、審査が甘いカードローンでも紹介した、少しでも審査通過率の高いカードローンを選ぶと良いでしょう。

数字を公開していない消費者金融もありますが、大手に関しては40%前後という審査通過率になっています。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

上記表においてレイクは審査通過率が他社よりも低くなっています。

「大手と呼ばれるところは、どこも審査が厳しいんでしょ?」というイメージがあるかもしれませんが、審査通過率が高いところ、低いところがあるのです。

申し込みをした人が違うため、単純に比較できるものではないかもしれませんが、審査が不安な人は審査通過率の高い消費者金融を選んだ方が安心でしょう。

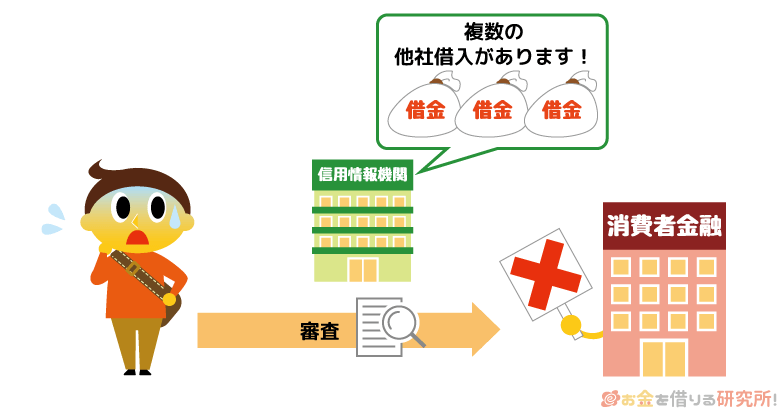

他社借入が多い人はお試し審査で確認する

誰でも借りられるカードローンを探していた方の中には、「他社借入が多くて審査に通らない!」という人もいると思います。

法律で返済能力の調査が金融機関に義務付けられているのは、新たな融資によって消費者の返せる範囲を超えてしまうのを防ぐことも目的の1つです。

そのため、返済能力に直結する他社借入は、カードローンの審査結果にも大きく関係します。

一般的には、他社借入件数が3件を超えると多重債務とみなされ、審査に通りづらくなるといわれています。

もし他社借入が不安なら、各カードローン会社のお試し審査を利用しましょう。

他社借入の金額、件数を入力するタイプのお試し審査では、申し込みをする前に最低限のラインを確認することができるのです。

お試し審査で「融資不可」「入力内容だけでは判断できない」といった結果がでた場合、申し込みをしても否決される可能性が高いと思ってください。

実際の審査結果と異なる可能性もあり、「融資可能と思われます」のような結果が出ても、審査で否決されるケースはあります。

例えば、信用情報などはお試し審査で利用されないため、そこに否決の原因があってもお試し審査では分かりません。

ただ、お試し審査で良い結果が出たのに実際の審査では否決されるケースに比べて、お試し審査でダメだった人が実際に申し込みをすると審査に通ったというケースは少ないと思った方が良いでしょう。

過去に返済トラブルがあっても中小規模の消費者金融なら可能性あり

先ほど信用情報についても少しだけふれましたが、大手のカードローン会社では信用情報が重視されます。

信用情報に延滞などの返済トラブルが登録されていると審査に通りません。

信用情報の評価が良いと審査で有利になるという使われ方もしますが、どちらかというと、「審査に通す人」ではなく、「審査に通せない人」を見つけるという意味合いが強いです。

中小規模の消費者金融も信用情報を利用しますが、独自審査と呼ばれる大手とは異なる審査方式を取っていることもあります。

そのため、信用情報に延滞などの記録があっても、現在の収入が安定していれば審査に通過できる可能性があるのです。

いずれにせよ審査はしっかりと行われますが、過去にローンやクレジットカードなどで延滞があった方は、中小規模の消費者金融を選んでも良いかもしれません。

信用情報がブラックになっているかは開示手続きで分かる

「信用情報がブラックだから、どのローンの審査にも通らない…」という人もいるでしょう。

ブラックとは、信用情報に長期延滞や債務整理などの異動情報が登録されている状態を指します。

信用情報は自分自身のものであれば、開示手続きをすることでどのような内容が載っているかを見ることが可能です。

消費者金融の場合、日本信用情報機構(JICC)、シー・アイ・シー(CIC)の2つの信用情報機関に加盟しているケースが多いです。

信用情報の開示はそれぞれで行う必要があり、1社ごとに手数料がかかります。

そのため、信用情報がブラックになるような心当たりがない方は、無闇に開示手続きする必要はないでしょう。

信用情報に登録されている内容は、一定期間が経過すれば削除されます。

過去に延滞などの返済トラブルを起こしていて、その情報の影響がいつまで残るのかを知りたいときなどに開示手続きをしてください。

絶対に借りられるカードローンはない!審査に通らない属性の場合はどうすれば良い?

カードローンの審査に通るためのポイントを見てきましたが、どうしても審査に通らない属性の方というのもいます。

その場合、すぐにカードローンを利用するのは難しいでしょう。

審査に通らないのに何社ものカードローンに申し込みをするのは、時間も無駄になりますし、他社借入があるならその間にも利息はどんどんと増えていきます。

そのため、自身の状況に応じて、まずは何をすれば良いのかを把握するのが重要です。

無職で収入のない人はアルバイトでも良いので安定収入を作る

記事の前半でもいいましたが、カードローンを利用するためには安定した収入が必須です。

無職だと安定した収入がある状態ではないため、カードローンの審査に通ることはありません。

消費者金融などの貸金業者に関しては法律で収入のない人への貸し付けが禁止されていて、銀行も返済能力のない人にお金を貸すことはないです。

無職で収入のない人は、アルバイトなどでも良いので安定した収入を作る必要があります。

無職にも融資する業者があったとしたら、それは闇金の可能性が高いでしょう。

そのような違法業者からお金を借りると、別の問題に巻き込まれてしまうかもしれません。

お金を借りずに済む方法を考えるか、カードローンに申し込むにしてもアルバイトを始めてからにしてください。

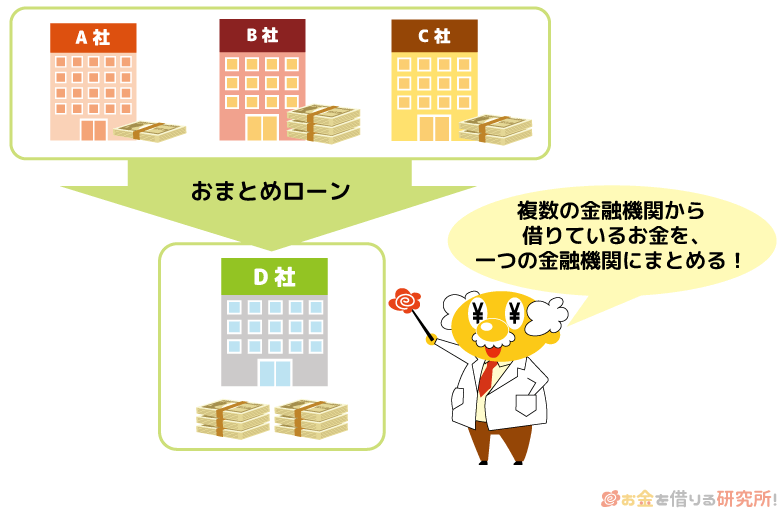

総量規制が理由で審査に通らないならおまとめローンで返済に専念

貸金業者は総量規制の対象で、年収の1/3を超える借り入れはできません。総量規制を超えてしまうような状態は、すでに多重債務に近いといえるでしょう。

そのため、まずは貸金業法にもとづくおまとめローンで、返済の負担を軽減すると良いです。

おまとめローンは借入先を一本化することで、金利の引き下げ、月々の返済額の減額などを期待できます。

おまとめローンで借りたお金は、他社借入を返済するためにのみ利用でき、それ以外の目的での利用はできません。

ただ、貸金業法にもとづくおまとめローンは総量規制の対象外であり、年収の1/3を超える金額にも対応できます。

他社への返済のために誰でも借りられるカードローンを探していたなら、返済専用のおまとめローンで借金を返すことに専念しましょう。

おまとめローンとはどんな仕組み?メリット・デメリットとオススメのおまとめローンを紹介

支払いが滞っている借り入れがある人は延滞を解消することが優先

カードローンなどの返済に1日でも遅れがあると、そのことが信用情報に登録されます。

他社への返済に現在も遅れがある人に、新規融資をするような金融機関はありません。

もし支払いが滞っている借り入れがあるなら、その延滞を解消するのが優先です。

数日の延滞だとまだ影響は小さいですが、延滞日数が長くなるにつれて影響は深刻になります。

2ヶ月~3ヶ月以上の延滞は異動情報に該当するため、信用情報が完全にブラックになってしまいます。そうなれば、たとえ延滞を解消しても、カードローンの審査には通りづらくなるでしょう。

信用情報がブラックになると5年~10年間は影響が残るため、両親などに頼って延滞を解消することも考えた方が良いです。

長期延滞で返済の見込みが立たないときは債務整理も検討

延滞している借り入れがあり、どうしても返済の目処が立たないという場合は債務整理も検討してください。

債務整理も信用情報に記録されるため、手続きをすると一定期間はクレジットカード、ローンなどの契約が難しくなります。

ですが、債務整理をすれば、借金を減額することも可能です。延滞が長引くと利息は増えますし、金融機関からの督促の頻度も増すでしょう。

返せない状態での時間稼ぎはまったく意味がありません。もし返済の見込みがまったく立たないなら、法律事務所で債務整理の相談をすることも考えてみてください。

【まとめ】誰でも借りられるカードローンはない!怪しい広告は闇金かもしれないので注意

「誰でも借りられるカードローンはあるのか?」という疑問について回答してきました。

正規の金融機関であれば必ず審査が実施されるため、「誰でも借りられる」「絶対に審査が通る」ということはありえません。

また、法律においてもそのような言い回しでの融資の勧誘は禁止されています。

そのため、都合の良すぎる怪しい広告があったなら闇金を疑ってください。甘い言葉で他社の審査に落ちた人を勧誘し、法外な利息を取る悪徳業者かもしれないのです。

そのような怪しい業者にひっかからないためにも、知名度の高い大手カードローン業者を利用すると良いでしょう。

審査通過率など審査難易度の分かる情報を参考にしながら、どのカードローンなら審査に通りそうかを見極めるようにしてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。