お金が足りない時、テレビや街の広告でよく見かけるアイフルでお金を借りようと考えている人も多いでしょう。しかし、簡単に融資を受けられると思っていませんか?

確かに、アイフルはパソコンやスマホからいつでもインターネット申し込みができ、早ければ18分ほどで審査が完了します。(※ お申込み時間や審査状況によりご希望にそえない場合があります。)

運転免許証などの本人確認書類だけでの申し込みも可能で、面倒な書類準備がないのも事実です。(※ 場合により収入証明書が必要になります。)

しかし、申し込みが簡単であること、審査が早いことと、審査の甘さは関係ありません。基準を満たしていなければ審査には通らず、アイフルからお金を借りることはできないのです。

しっかりと働いていて収入がある方なら、十分に審査通過の見込みはあるでしょう。

この記事では、アイフルで借入を検討している方にアイフルの審査基準、審査の流れについて説明していきます。

また、アイフルの審査に落ちてしまう人の共通点もまとめました。

アイフルの審査に通るか不安を感じている方は、ぜひ申し込みの参考にしてください。

目次

アイフルの審査に通るための申込条件

最初にアイフルの申込条件を見ていきましょう。

アイフルのカードローンに申し込みをすると審査が行われ、お金を貸しても大丈夫なのかを判断されます。

実際に審査に通るかどうかは申し込みをしてみないと分かりません。

ただし、確実に融資を受けられないケースというのは存在し、それが以下の条件を満たしていない場合です。

アイフルの審査申込条件

- 満20歳以上、69歳以下であること

- 定期的な収入、および返済能力があること

- アイフルの審査基準を満たすこと(貸付条件はこちら)

アイフルのカードローンを契約できるのは、20歳以上、69歳以下の方だけです。

未成年の方は申し込めませんし、審査に通り契約した方も70歳以上になると追加借入ができなくなります。

また、多くの方が不安に感じているのは、収入に関する審査ではないでしょうか?

アイフルでは「定期的な収入」「返済能力」という表現が使われていますが、同じ職場から毎月給料を貰っている方なら、最低限の条件をクリアしていると考えて大丈夫です。

反対に、預金や財産はあっても働いていない方、日雇いや短期アルバイトで定職に就いていない状態の方だと条件をクリアできないでしょう。

加えて、アイフルの審査基準を満たす必要もあるので、働いていれば確実に借り入れできるわけでもありません。

アイフルの審査基準は外部に公開されているものではないんじゃ。だから融資対象の年齢があること、無職だと審査に通らないことを最低限把握しておけばよいじゃろう。

アイフルはパート・アルバイトでも審査に通る?

アイフルで借り入れを考えている人の中には、アルバイトやパート勤務の主婦の方も多いと思います。

「パート、アルバイトだと定期的な収入とはいえない?」と思うかもしれませんが、実は、正社員ではなくても、アイフルを利用できます。

アイフルの公式サイトでは会員の就業形態の割合を公開しており、そのデータによると約1/4がパート(主婦)やアルバイトなどだそうです。

アイフル会員の就業形態の割合

| 就業形態 | 割合 |

|---|---|

| 正社員 | 64.9% |

| パート・アルバイト、契約社員、嘱託社員 | 23.6% |

| 経営者 | 11.5% |

融資を受けられるかどうかは審査の結果次第ですが、アイフルでは満20歳以上でパートやアルバイトによる定期的な収入がある方、返済能力がありアイフルの基準を満たす方は学生や主婦の方も申し込めます。

ただし、非正規雇用者の収入は正社員と比べて低いこと、勤務日数によって毎月の収入が大きく変動することを踏まえると、正社員よりは審査で不利になると思ってください。

アイフルの審査通過には年収いくら必要?

アイフルの審査基準は非公開ということもあるので、明確に「~万円以上」という年収のラインは分かっていません。

ただ、収入が多いに越したことはありませんが、より重要なのは安定しているかです。

まとまった額の借り入れには、それなりの年収が必要になるでしょう。しかし、審査通過を目標にするのであれば、平均的な年収を下回っていても問題ありません。

そのことは、契約者の1/4がパート・アルバイトなどの非正規雇用者であること、学生、主婦でも申し込めることからも分かります。

アイフルのカードローンは最低1万円から契約できるので、少額融資であれば年収が100万円以下でも審査通過の見込みはあります。

例えば、学生のアルバイト、主婦のパートで月5万円~10万円くらいの収入だったとしても、年収が低いことだけを理由に融資を断られるというケースはないでしょう。

できれば、パート・アルバイトでも100万円~200万円くらいの年収があった方が安心じゃが、100万円以下だと審査に落ちるということはないぞ。

アイフルの審査が不安なら「1秒診断」を利用しよう

「アイフルでお金を借りたいけど、審査が不安で申し込みを迷っている…」という方はお試し審査を行ってみてください。

アイフルの公式サイトには「1秒診断」というお試し審査サービスがあり、申し込みの前に、融資が受けられるかどうかを簡単に診断できます。

1秒診断で利用する情報は、以下の4つです。

1秒診断の入力項目

- 年齢

- 雇用形態

- 年収

- 他社借入金額

4項目を入力後、「診断開始」ボタンを押して、「ご融資可能と思われます。」という結果が表示されれば、実際の審査にも通る可能性が高いです。

正式な審査ではより多くの入力情報、信用情報をもとに融資の可否を判断されるため、1秒診断の結果はあくまでも参考ですが、最低限の基準をクリアできているかをチェックするのには役立ちます。

明らかに審査基準を満たしていない場合、審査に落ちる可能性が高い場合には「お借り入れできません。」「お借り入れ可否を判断できませんでした。」と表示されます。

この場合は、申し込みをせずに、審査に落ちる原因を考えた方が良いでしょう。その際には、記事後半の「アイフルの審査に落ちる人の共通点」が役立つと思います。

アイフルのカードローン審査の流れ

アイフルの審査はとてもスピーディですが、短い時間で様々な項目をチェックしています。

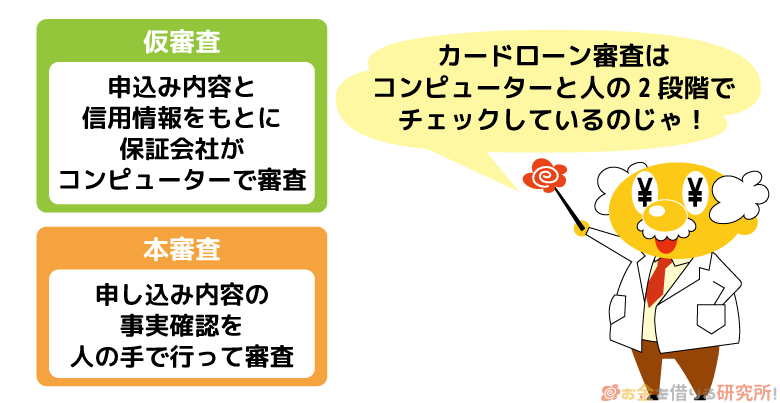

お金を借りるための審査と聞くと非常に時間がかかるイメージを持つかもしれませんが、アイフルでは審査を2段階に分けることで効率的に融資の可否を判断しているのです。

ここからはアイフルのカードローン審査の流れについて説明していきます。

アイフルは仮審査と本審査の2段階審査

アイフルでは、仮審査と本審査の2段階で審査を行います。

これは、コンピューターによる審査と人の手による審査を別々で行った方が、審査にかかる時間を短縮できるからです。

アイフルのカードローンに申し込むと、最初にコンピューターによる仮審査が行われます。

この仮審査はいわば一次審査であり、一次審査に通過した人だけがアイフルの担当者による本審査を受けられるのです。

すべてを人の手でチェックした方が、細かいところまで目が届きます。

しかし、それでは時間がかかってしまいますし、審査担当者によって基準にばらつきが出てしまうかもしれません。

そのため、コンピューターに任せられる部分は、コンピューターが審査を行うことで、素早く、同じ基準で融資の判断ができるのです。

アイフルの仮審査とは?

仮審査はコンピューターが申込内容、および信用情報をチェックしていきます。

大手消費者金融では自動スコアリングという方式で仮審査が実施されているといわれています。

申込者の年収、職場、雇用形態などの申込内容をコンピューターがアイフルの基準に従って採点(スコアリング)していくのです。

そして、採点した結果がアイフルの社内で決められている基準を超えているかどうかで、仮審査の結果が決まります。

アイフルの本審査とは?

申込内容や信用情報はコンピューターで処理できるため、アイフルだけでなく、他の大手カードローン会社でも仮審査はコンピューターが行っているというケースが多いです。

一方、本審査ではコンピューターにできない部分を人が審査していきます。

例えば、提出された書類と申込内容に齟齬がないかのチェック、勤め先に電話をして働いていることを確認するなどです。

本審査は、仮審査のように点数を付けるものではなく、申し込みフォームに入力された情報が正しいかどうかを確認するために行います。

そのため、申込内容に嘘がなければ、本審査は心配ないでしょう。仮審査に通った方が、本審査で落ちてしまうというケースは稀です。

アイフルの審査は最短18分でスピーディ

アイフルでは、最短18分で審査を行ってくれます。(※ お申込み時間や審査状況によりご希望にそえない場合があります。)

ただし、審査状況によっては30分以上かかってしまうこともあるので、即日融資を希望する場合には早めに申し込みましょう。

アイフルは土日・祝日も21時まで審査対応

アイフルでは24時間申し込みを受け付けていますが、審査をしてくれる時間帯は決まっています。

アイフルが審査を実施してくれるのは9:00~21:00です。

土日、祝日も平日と同じように審査をしてくれますが、21時を過ぎての申し込みは翌営業日の審査開始になります。

加えて、21時までに審査結果が出なかった場合も、審査結果の連絡は翌日以降です。そのため、審査が18分で終わらない可能性や、契約手続きにかかる時間も考慮してください。

即日で審査結果を受け取って契約を完了させるためには、遅くても20時までに申し込みをしましょう。

アイフルの審査時に提出する必要書類

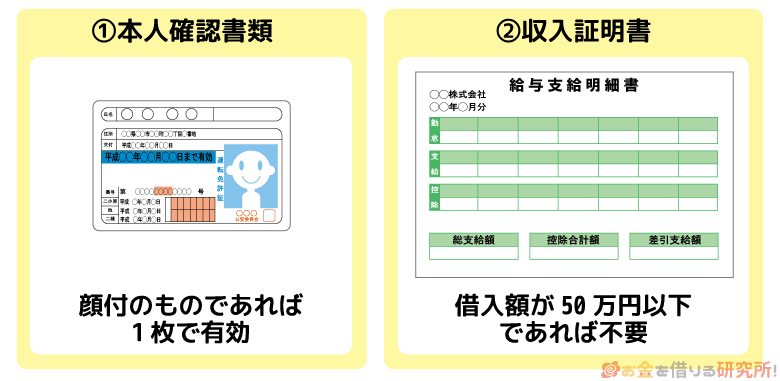

アイフルの本審査では、次の2つの書類が確認されます。

アイフルの本審査で必要な書類

- 本人確認書類

- 収入証明書

提出が必要な書類を準備できない、申込内容と書類の記載内容が異なるという場合、審査には通過できません。

仮審査に通過できていても、提出した書類に問題があれば本審査で否決されてしまうので注意しましょう。

アイフルで必要な本人確認書類と収入証明書について詳しく説明していきます。

アイフルの本人確認書類一覧

カードローンの審査では、本当に本人が申し込みをしたのかを運転免許証などの本人確認書類で確かめます。

運転免許証を持っていなくても、顔写真の付いているパスポート(※所持人記入欄があるもの)、マイナンバーカードなどであれば本人確認を行えます。

アイフルの本人確認書類

- 運転免許証

- 運転経歴証明書

- パスポート(※所持人記入欄があるもの)

- マイナンバーカード

- 特別永住者証明書

- 在留カード

ただし、顔写真の付いていない本人確認書類しか持っていない方、および、提出する本人確認書類に現住所が記載されていない方は、別途書類の提出が必要なので覚えておきましょう。

顔写真のない本人確認書類を利用する場合、現住所が記載されていない場合には、以下の組み合わせで書類を準備してください。

顔写真付きの本人確認書類がない場合

- (A)から2点

- (A)1点+(B)1点

- (A)1点+補完書類1点

| (A) | ・資格確認書 ・年金手帳 ・母子健康手帳 |

|---|---|

| (B) | ・戸籍謄本(抄本) ・住民票 ・住民票記載事項証明書 |

| 補完書類 | ・公共料金の領収書(電気、ガス、水道、固定電話、NHK) ・納税証明書 ・印鑑登録証明書 |

※ 提出された書類で、氏名、現住所、生年月日の3点が確認できる必要があります。

※ 有効期限のない公的証明書は、発行日から6ヶ月以内のもののみが有効です。

※ 公共料金の領収書は、直近2回分までのもので、領収押印が必要です。

また、顔写真付きの本人確認書類も、(A)も持っていない場合には、(B)1点+アイフルからの簡易書留の受け取りでも本人確認が可能です。

場合によっては簡易書留での対応ができないケースもあるので、資格確認書なども準備できないという人は、アイフルに相談してから申し込みをした方が良いでしょう。

アイフルの収入証明書類一覧

アイフルの審査では、以下に該当する場合に収入証明書が必要になります。

本人確認書類とは異なり、全員が提出するものではありませんが、必要に応じて提出できるように準備しておくと契約がスムーズです。

収入証明書が必要なケース

- アイフルの利用限度額が50万円を超える場合

- アイフルの利用限度額と他社借入の総額が100万円を超える場合

- 就業状況の確認のためにアイフルが必要だと判断した場合

①と②は貸金業法という法律で決められているケースですが、それ以外にも、アイフルが審査のために必要だと判断した場合には、収入証明書を提出しないと契約できません。

アイフルでは以下の収入証明書を利用できるので、いずれか1枚を準備してください。

アイフルの収入証明書

- 源泉徴収票

- 給与明細書 ※1

- 確定申告書

- 住民税決定通知書

- 納税通知書

- 青色申告決算書

- 所得証明書

- 年金証書、年金通知書 ※2

※1 直近2ヶ月分が必要です。ただし、地方税額が記載されているものは1ヶ月分で良い場合もあります。また、賞与があった方は、直近1年の賞与明細書も提出してください。

※2 年金以外に定期的な収入が必要です。年金が主な収入である場合には申し込みできません。

多くの書類を収入証明書として利用できますが、給与所得者の方は源泉徴収票、自営業者の方は確定申告書が提出しやすいです。

今の仕事を始めたばかりじゃと源泉徴収票や確定申告書といった書類を用意できない場合もあるじゃろう。その場合には、給与明細書など別の書類を提出するのじゃ。

アイフルの審査通過率は何パーセント?

記事の冒頭で「アイフルの審査は甘くない」ということをお伝えしましたが、そのことは客観的に数字で確認することもできます。

アイフルでは、企業・IR情報の中でカードローンへの申込者数、契約者数を公開しています。

一般的に「審査通過率」と呼ばれるのは、その中の「成約率」という項目で、カードローンの新規申込者のうち、何割が契約に至ったかを示す数字のことです。

この割合が大きいほど多くの人が審査に通過できているということになります。

アイフルの審査通過率は、月によって多少上下することはありますが、1年を通しておよそ3人に1人が審査に通っています。

中には「3人に1人しか審査に通らないの?」と驚いた方もいるかもしれません。

しかし、申込者の中には定期的な収入がない方、過去に返済トラブルを起こした経験のあるいわゆるブラックな方も含まれます。

そのため、しっかりと働いており、毎月収入を得ている方であれば、さほど心配はいらないでしょう。

アイフルの審査は他の消費者金融よりも甘い?厳しい?

アイフルの審査通過率は他の消費者金融と比較しても決して低くありません。

大手消費者金融の中だとアコム、プロミスも審査通過率を公開しており、同じくらいの数字になっています。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

まったく同じ人が申し込みをしているわけではないので、単純に数字を比較して審査が厳しいとか審査が甘いということはできません。

ただ、大手3社がおおむね同じ審査通過率なので、アイフルだけ審査基準が厳しいということはないでしょう。

アイフルと銀行カードローンの審査の比較

消費者金融の中ではアイフルの審査の厳しさは平均的ですが、銀行カードローンと比べるとどうなのでしょうか?

銀行カードローンでは審査通過率を公開していないため数字を比較することはできませんが、一般的には、銀行の方が消費者金融よりも厳しい審査基準を設けているといわれています。

つまり、40%よりもさらに低い審査通過率になるということです。

銀行カードローンのメリットは金利の低さですが、金利を低くする分、返済能力が高く延滞のリスクが低い人を厳選して融資を行っています。

カードローン利用者の中には、借りたお金を返せなくなってしまう人も一定数います。

低金利でお金を貸した上に、返済されないとなると銀行にとって大きな損害になってしまうので、低金利な銀行カードローンは審査基準が厳しいのです。

ただ、3万円程度の少額の借り入れだと金利が違っても利息に大きな差は生まれません。

審査スピードや利便性を考えると、少額借入の方、お急ぎの方、はじめてお金を借りる審査が不安な方は銀行よりもアイフルが向いています。

アイフルの審査に落ちる人の共通点

最後にアイフルの審査に落ちてしまっている人の共通点を紹介します。

前章で見たように申込者の半分くらいはアイフルの審査に落ちてしまっています。

審査に通らない人には共通点があるので、審査に不安を感じた方は自分自身がいずれかに該当しないかを申し込みの前にチェックしておきましょう。

アイフルの審査に落ちる人の共通点

- 収入の安定性、返済能力が基準に満たない

- 他社借入の金額、件数が多い

- 信用情報に傷がついている

- 在籍確認が取れない

- 短期間に2社以上のカードローンに申し込んでいる

アイフルの審査では、様々な項目を総合的に判断して融資の可否が決められます。そのため、アイフル公式サイトの1秒診断だけでは、分からないこともあるのです。

審査に落ちる2人に1人にならないために、1秒診断だけでなく、上記の項目に該当しないかも確認してください。

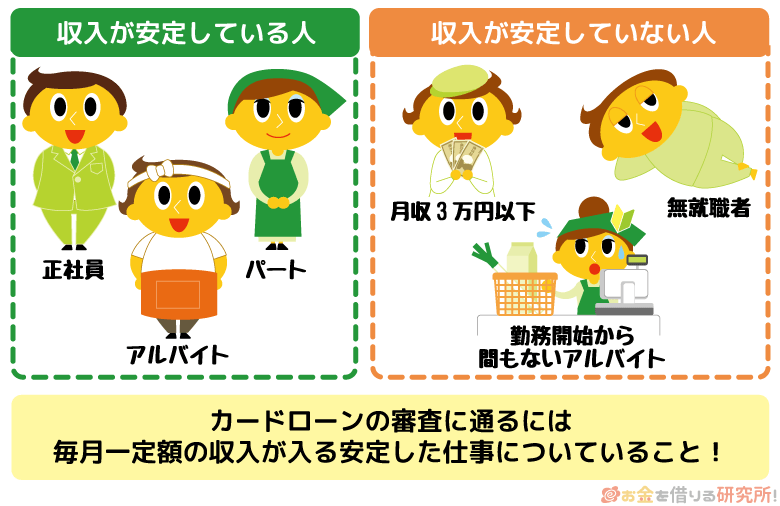

1. 収入の安定性、返済能力が基準に満たない

カードローンでお金を借りるためには、やはり収入が安定していることが重要です。(貸付条件はこちら)

繰り返しになりますが、「年収~万円以上」といったような明確な審査基準は非公開なので、年収の額だけで審査に通るか、落ちてしまうかを判断することはできません。

しかし、以下の3つに該当する方は、収入の安定性が低く評価される傾向にあります。

収入の安定性が低いケース

- 安定した職業に就いていない

- 年収が100万円未満である

- 勤続年数が1年未満である

それでは、1つずつ確認していきましょう。

安定した職業に就いていない

アイフルは、特定の職業へ融資しないということはありません。ただ、一般的に安定していないといわれる職業の場合には、審査では不利になるでしょう。

例えば、水商売などのナイトワーク、画家・作家などの芸術関係、漁業、農業従事者などです。

いずれも個人事業主(自営業者)として事業所得を得ている方が多いと思いますが、事業所得者は会社から給与を貰っている方と比べると事業実態の確認が取りづらく、働いているからといって安定した収入があるとも限りません。

特に、水商売などは離職率の高さ、働ける期間の短さなどもネックになるでしょう。

そのため、事業所得者は、利用限度額に関係なく収入証明書の提出を求められるケースが多いです。

安定した収入があると認めてもらえれば、問題なく審査を突破できるので安心してください。

年収が100万円未満である

年収が100万円前後でも、カードローンの審査に通ることは可能です。

学生や主婦の方は、両親や配偶者の被扶養者になっていることも多く、その場合は扶養の範囲内でアルバイトやパートをしていると思います。

ただ、年収が100万円に満たない場合には、審査に通りづらくなると思った方が良いでしょう。

また、審査に通っても利用限度額は10万円前後になる可能性が高いです。

もしアイフルの審査に落ちる人の共通点の中に、他にも当てはまるものがあるなら要注意です。

勤続年数が1年未満である

基本的に、働き始めは離職率が高くなる傾向にあります。

そのため、同じ年収でも、勤続年数が1年未満の人よりも、3年、5年と長期で働いている人の方が審査には有利です。

アイフルでは、仕事に就いた段階で申し込みができます。しかし、今月働き始めたばかり、働き始めてから数ヶ月しか経っていないという場合には、収入が安定していないと見られやすくなるのです。

また、勤続1年未満だと申告する年収は、実際に貰った金額ではなく、見込み年収になります。

例えば、アルバイトで月5万円の収入を得ている、得る予定の場合だと、見込み年収は60万円(5万円×12ヶ月)です。

あくまでも見込みの概算になるので、実際の金額と誤差が出ても問題ありません。

ただ、アイフルも見込み年収であるという前提で審査を行うため、額面通りには審査してもらえないでしょう。

2. 他社借入の金額・件数が多い

すでにアイフル以外の消費者金融や銀行カードローンでお金を借りている場合には、その借入金額や借入件数も審査に影響します。

特に、消費者金融などの貸金業者からの借り入れは総量規制に該当するので注意してください。

貸金業者からの借り入れは、年収の1/3までと法律で決められています。

また、年収の1/3以下の他社借入であっても、借りている金額の分だけ返済能力は低く見積もられるでしょう。

他社借入がいくらあるのかは申し込み時に申告もしますが、正確な額は信用情報でアイフルが確認します。

審査への影響を気にして低く申告したり、意図的に申告しなかったりしてもバレますし、虚偽情報での申し込みを理由に審査に落とされる可能性もあるので注意してください。

3. 信用情報に傷がついている

アイフルのような大手消費者金融では、信用情報を重視する傾向があります。

たとえ、今の収入は安定していたとしても、過去に返済トラブルを起こしていれば融資を行わないのです。

返済トラブルが信用情報に登録されている状態を、「信用情報に傷がついている」、「ブラックリストに載っている」などともいいます。

返済トラブルとは、ローンやクレジットカードを延滞したり、債務整理によって借金を減額・免除してもらったりのことです。

一度、信用情報に傷がつくと回復するまでに5年間~10年間はかかります。

登録された内容は一定期間で消えることになっていますが、その間はアイフルの審査には通らないと思った方が良いでしょう。

4. 在籍確認が取れない

アイフルでは、原則電話による在籍確認を行っていません。必要な場合でも、事前に本人の同意を得ない限り行いません。

ただし、必要にもかかわらず在籍確認が取れなかった場合は、審査に通りません。

審査がスムーズに進むためにも、アイフルが求める情報はしっかり提出しましょう。

5. 短期間に2社以上のカードローンに申し込んでいる

信用情報にはカードローンに申し込みをした記録も残ります。

申込記録が残るのは6ヶ月なので長い期間ではありませんが、短期間に2社以上の申し込みをするのは避けてください。

複数の申込記録が信用情報に載っていると「お金に困っていて、複数の業者から借りようとしている」と思われてしまいます。

闇雲に複数のカードローンへ申し込むのは逆効果なので注意しましょう。

もしすでに2社、3社と否決されてしまっているなら、最後の申し込みから6ヶ月空けた上で申し込みましょう。

【まとめ】アイフルの審査は安定収入と信用情報がポイント!申し込み前に1秒診断がおすすめ

アイフルの審査は最短18分とスピーディですが、短い時間の中で安定した収入があるのか、過去に返済トラブルを起こしていないかをしっかりと確認されます。

安定した収入があり、信用情報にも問題がないなら、アイフルの審査に不安を感じなくて大丈夫です。

ただ、アイフルの審査通過率は他社と比較しても平均的なので、誰でも融資が受けられるような甘いものではありません。

審査通過の可能性を少しでも上げるために、アイフル公式サイトの1秒診断をぜひ活用してください。

正式な申し込みではないので、信用情報などは診断の対象にはなりませんが、審査通過の可能性を簡単にチェックできます。

審査に落ちてしまえば、新たな申し込み先を探し、一から必要事項を入力しなくてはいけないので、手間がかかるだけでなく、融資を受けられる時間もどんどん遅くなってしまいます。

できるだけ1回の審査で融資が受けられるよう、申込み前に今回の記事をよく見直しておきましょう。

アイフルの借入の流れ

アイフルは即日融資にも対応

アイフルの返済方法について

アイフル自動契約機でのお金の借り方や契約の流れ!

アイフル利用者の口コミについて

アイフルの増額審査について

アイフルおまとめローンについて

※ レイクの無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。