大手消費者金融カードローンといえば「アコム」「プロミス」「アイフル」「SMBCモビット」「レイク」の5つが有名です。

名前を聞いたことのあるカードローンは多くても「どこに申し込めば良いか分からない!」あるいは「プロミスとアコムならどっち?」という方もいると思います。

各社の公式サイトを見たり、口コミなどを調べたりしても、一見しただけではどこが良いか分かりませんよね。

実は、大手の消費者金融カードローンに限っていえば、比較しやすい金利や限度額、審査スピードなどに大きな差はないです。

何となく目に付く数字だけを比較しても、どの消費者金融カードローンがベストなのかを判断することは難しいでしょう。

そこで、消費者金融カードローンを選ぶときには「何をもっとも重視するのか」をまずははっきりさせましょう。

例えば、「できるだけ利息の負担を抑えたい人」と「とにかく今日中にお金を借りたい人」とではおすすめの消費者金融カードローンが異なります。

この記事では大手消費者金融カードローンであるプロミス、アコム、レイク、SMBCモビット、アイフルの5つを対象に、次の9項目の比較を行なっていきます。

消費者金融を比較する際の9項目

- 金利と限度額

- 審査基準と審査通過率

- 即日融資の受けやすさ

- 無利息の期間や内容

- バレにくさ

- 毎月の最低返済額

- 手数料無料の借り入れ・返済方法の充実度

- 女性にとっての使いやすさ

- 申し込みに必要な書類の多さ

はじめてカードローンに申し込むという方も、何を比較すれば良いのかが分かると借入先を選びやすいと思います。

また、記事の後半では比較した結果を踏まえて、それぞれの消費者金融カードローンの特徴・向いている人についてもまとめました。

すでに重視する項目が決まっている方も一通り目を通していただくと、最初は考えていなかった項目の重要性に気づき、優先順位が変わるかもしれません。

これからカードローンでお金を借りようと思っている方は、ぜひ記事を最後まで読んでください。

目次

アコム・レイク・プロミス・SMBCモビット・アイフルを9つの項目で比較

日本貸金業協会の調査によると、借入先を選ぶ際におよそ50%の人が金利の低さを重視するそうです。

しかし、記事の冒頭でも説明したように大手消費者金融カードローンの金利に大きな違いはありません。

また、「金利の低さに惹かれて申し込みをしたのに、審査に落ちて借りられない!」となっても意味がないです。

そのため、まずは自分自身が何を重視したいのかを考えて、次に他の人はどんなことを重視しているのかも知るようにしましょう。

そうすることで、あなたのニーズをバランスよく満たしてくれるカードローンが見つかります。

それでは、大手消費者金融カードローンを9つの項目で比較していきましょう。

1. 消費者金融の金利や限度額で比較

お金を借りる際に金利の低さはとても重要です。

金利が高いと発生する利息も増えてしまうため、返済の負担は大きくなります。

金利は低いに越したことはないので、他の条件に差がなければ0.1%でも低金利な方を選ぶようにしましょう。

大手消費者金融カードローンの金利と限度額をまとめました。

大手消費者金融カードローンの金利(実質年率)

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス(詳細はこちら) | 2.5%~18.0% | 1万円~800万円 |

| アコム(詳細はこちら) | 2.4%~17.9% | 1万円~800万円 |

| レイク(貸付条件・詳細はこちら) | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット(詳細はこちら) | 3.0%~18.0% | 1万円~800万円 |

| アイフル(詳細はこちら) | 3.0%~18.0% | 1万円~800万円※1 |

※1 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

限度額については、最大500万円または800万円なので十分すぎる金額でしょう。

カードローンの利用目的にもよりますが、趣味やレジャーの費用、生活費などに充てるのであればいずれの商品でも問題ありません。

そして、金利についても各社似たような数字となっています。

これは利息制限法という高すぎる利息を規制するための法律が影響しています。利息制限法によって元金に応じて適用できる金利の上限が決められているのです。

利息制限法

| 元金 | 利息の上限 |

|---|---|

| 元金が10万円未満の場合 | 年20.0%まで |

| 元金が100万円未満の場合 | 年18.0%まで |

| 元金が100万円以上の場合 | 年15.0%まで |

各社はこの利息制限法を遵守しています。金利が年20.0%を超えることはありませんし、10万円以上の融資であれば必ず年18.0%以下の金利になります。

以上のようなルールに則って利息を設定しているため、どの消費者金融カードローンも同じような金利になっているのです。

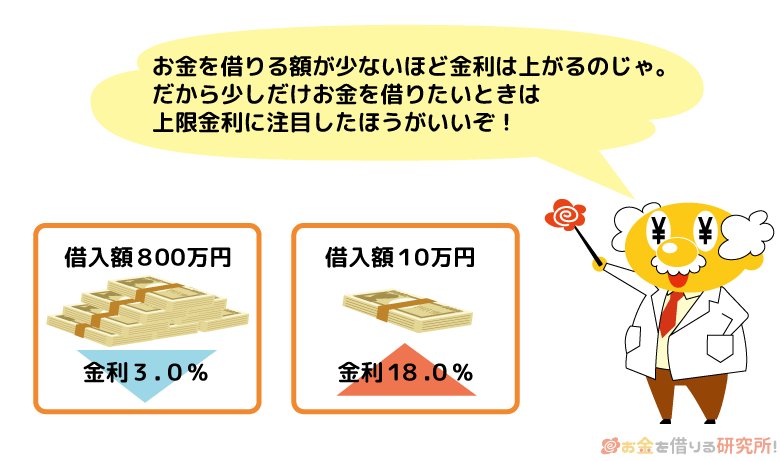

また、金利を見る際に重要なのは、「3.0%」のような最低金利(下限金利)に惑わされないことです。

「下限金利が年4.5%のカードローンよりも、年3.0%の商品を選んだ方が良いのでは?」と考えるかもしれませんが、実は、カードローンの金利で見るべきは「18.0%」という最高金利(上限金利)です。

カードローン選びで失敗しないためにも、金利の仕組みについて確認していきましょう。

適用金利や契約限度額は審査で決まるので申し込まないと分からない

ほとんどのカードローンでは、年◯◯%~△△%のような形で金利が表記されています。

例えば、金利が年3.0%~18.0%の場合、下限金利と上限金利には年15.0%もの開きがあります。

このように表記されている理由は、カードローンの金利と限度額は審査によって決定されるためです。

審査の結果、利用限度額が低いと年18.0%に近い利率、利用限度額が高額だと年3.0%に近い利率が適用されます。

もちろん、先ほど説明した利息制限法は適用されるため、利用限度額が100万円以上なら確実に年15.0%以下の利率となります。

ただし、はじめてカードローンの申し込みをした場合、少額での契約になることが多く、上限金利での借り入れだと思っておいた方が良いです。

初回申込から利用限度額が100万円を超えるケースは少なく、ましてや最高限度額で審査に通るということはほぼありません。

契約してから「想像よりも金利が高い……」と困らないように、カードローンを選ぶ際は上限金利をチェックするようにしましょう。

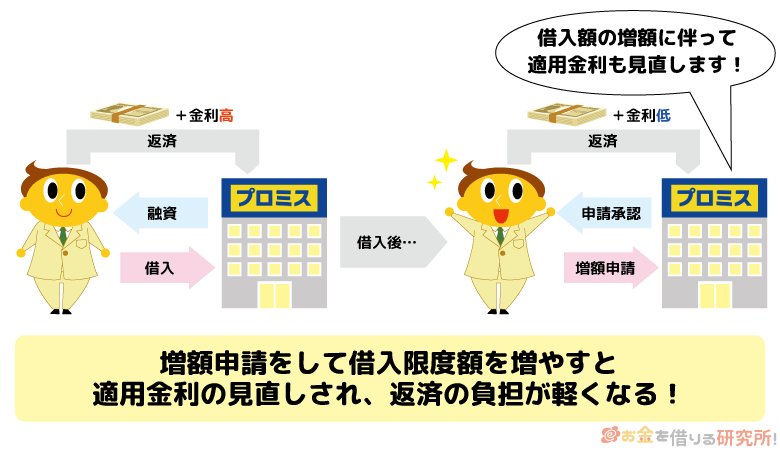

契約後の増額で金利が下がることもある

カードローンは契約後に利用限度額を増やす増額の申し込みもできます。

限度額を増やすことで、その金額に応じた利率に見直してもらうことも可能なので、後々、増額も検討してみてください。

もし確実に低い金利で借り入れをしたいなら、消費者金融ではなく銀行カードローンが向いています。

銀行カードローンには上限金利が年15.0%程度の商品も多いため、「まとまった金額を借りたいので、金利重視で選びたい」という人は低金利な銀行カードローンがおすすめです。

ただし、銀行カードローンは消費者金融よりも審査の基準が厳しく、審査にかかる時間も早くありません。

「少しだけお金を借りたい」「すぐにお金を借りたい」「収入が少なく審査が不安」という方は消費者金融カードローンを選びましょう。

2. 消費者金融の審査基準と審査通過率で比較

はじめて消費者金融を利用する方は特に、カードローンの審査が不安だと思います。

審査の詳細についてはどのカードローンでも非公開とされているため、申し込みをしてみないことには融資を受けられるかどうかは分かりません。

そのため、まずは各社が設定している申込条件を確認してください。

大手消費者金融カードローンの申込条件

| 消費者金融 | 申込条件 |

|---|---|

| プロミス(詳細はこちら) | ・満18歳以上(高校生を除く)、74歳以下であること ・本人に安定した収入があること ※ 収入が年金のみの方は申込み不可 |

| アコム(詳細はこちら) | ・20歳以上であること ・安定した収入と返済能力があること ・アコムの基準を満たすこと |

| レイク(詳細はこちら) | ・満20歳以上、70歳以下であること ・安定した収入があること ※ パート・アルバイトで収入がある方も可 |

| SMBCモビット(詳細はこちら) | ・満20歳以上、74歳以下であること ・安定した定期収入があること ※ 収入が年金のみの方は申込み不可 |

| アイフル(詳細はこちら) | ・満20歳以上、69歳以下であること ・定期的な収入と返済能力があること ・アイフルの基準を満たすこと(貸付条件はこちら) |

基本的にどのカードローンも年齢と収入の2つを最低限の申込条件としています。

どの消費者金融でも20歳以上であること、安定した収入があることという点は共通です。(プロミスを除く)

しかし、これだけでは審査の難易度は分かりませんよね。そこで審査の厳しさを測るためのひとつの指標になるのが「審査通過率(成約率)」です。

審査通過率とは「申込者のうち、何割の人が契約に至ったか」を指します。すべてのカードローンでその数値が公開されているわけではないものの、審査に通るか不安な方はできるだけ審査通過率の高いところを選ぶようにしましょう。

プロミスやアコムの審査通過率はおよそ40%程度

消費者金融の中でも高い審査通過率になっているのが、プロミスやアコムです。

これらの消費者金融であればおよそ40%の審査通過率となっています。一社目のカードローンに選ばれることが多いので、審査通過率が高いようです。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

もしかしたら消費者金融の審査は甘いと思っている方もいるかもしれません。

しかし、審査通過率が40%でも、半数以上が審査に落ちている計算になります。

収入が不安定であったり、他社への返済に追われていたりする場合には、審査に落ちてしまう可能性も十分にあります。

基本的な申込条件を満たしている方なら大きな心配はいりませんが、「それでも審査が不安!」という方は各社の公式ホームページで借入診断を受けてみてください。

「年齢」「年収」「他社借入状況」など少ない項目で、「お金を借りられるか?」の目安を簡単に診断できます。(※ 実際の審査結果と異なる場合もあります。審査結果を保証するものではありません。)

レイクの審査通過率は低めなので注意

プロミスやアコムなどの消費者金融カードローンと比較して審査通過率が低いのがレイクです。

レイクの審査通過率は31.1%で、審査に通過して契約に至ったのはおよそ3人に1人となっています。(※ IRデータをもとに算出した2022年4月~2023年3月までの平均です。)

やや低めの審査通過率なので、審査に不安を感じているならレイクはおすすめしません。

ある程度、審査に自信がある人だけレイクに申し込むようにしましょう。

SMBCモビットは審査通過率を公開していない

前述のとおり、すべてのカードローンで審査通過率が公開されているわけではありません。

例えば、SMBCモビットの審査通過率は非公開です。

そのため、ほかのカードローンと審査通過率を比べることはできません。

また、SMBCモビットには無利息期間がないため、「無利息以外の部分を重視したい」というカードローン利用経験者向けのサービスになっています。

審査通過率が公開されていない以上、確かなことはいえませんが、審査は厳しめである前提で申し込みを検討した方が良いでしょう。

3. 消費者金融を即日融資の受けやすさで比較

「できるだけ早くお金を借りたい!」という方も多いと思いますが、消費者金融カードローンなら最短即日融資が可能です。

融資までにかかる時間は、審査状況や審査内容によっても異なりますが、早ければ申し込みから20分以内でお金を借りられます。

ただし、どの消費者金融であっても、必ず即日融資が受けられるというわけではありません。

即日融資の受けやすさの判断材料になる「最短審査時間」「自動契約機の営業時間」「当日振込の対応」「スマホATM取引」について比較していきます。

最短審査時間は3分~20分まででやや差がある

審査がないカードローンはないの?と思っている方もおられるかもしれませんが、消費者金融のカードローンに申し込みをすると必ず審査が行われます。

審査に通ることはもちろんですが、審査に時間がかかってしまっても即日融資は受けられません。

大手消費者金融カードローンの審査時間は最短3分~20分程度です。

最短なのでそれ以上の時間がかかってしまうケースはあるものの、どの商品でもかなりスピーディに審査結果が出ます。

ただし、24時間いつでも審査を行ってくれるわけではなく、各社の審査対応時間は決まっているので注意してください。

大手消費者金融カードローンの審査時間と審査対応時間

| 消費者金融 | 最短審査・融資時間 ※1 | 審査対応時間 |

|---|---|---|

| プロミス(詳細はこちら) | 最短3分融資 | 9:00~21:00 |

| アコム(詳細はこちら) | 最短20分融資 | 9:00~21:00 |

| レイク(詳細はこちら) | Webで最短15分融資 | 8:10~21:50 ※2 |

| SMBCモビット(詳細はこちら) | 最短15分融資 | 9:00~21:00 |

| アイフル(詳細はこちら) | 最短18分融資 | 9:00~21:00 |

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 毎月第3日曜日は8:10~19:00です。

最短融資時間は3分~20分ですが、申込む時間や曜日、審査状況によって翌日以降の審査回答になる場合もあります。

また、申込が混み合っていると審査に時間がかかることもあります。即日融資を希望する方は遅くても審査対応時間の1時間前には申し込みを済ませましょう。

自動契約機の営業時間は21時までが多い

ローンカードで即日融資を受けたい方は、インターネット申し込み後に自動契約機でカード発行を行うのがおすすめです。

自動契約機を利用すれば、カードの郵送を待つ必要がありません。

来店で申し込みから行うと自動契約機内での待ち時間が発生するので、申し込みはネットで済ませて、カードの受取方法で来店を指定するのがスムーズです。

来店でのカード発行後は、併設されている自社ATMやコンビニなどの提携ATMですぐに借り入れできます。

ただし、自動契約機は24時間営業ではありません。自動契約機の営業時間は21時までのところが多く、店舗によって異なるケースもあります。

できるだけ早めに申し込みを済ませたら、最寄りの店舗の営業時間も確認しておくと良いでしょう。自動契約機の設置台数には差があるので、あらかじめ来店できる範囲に店舗があることを確認しておいてください。

自動契約機の営業時間

| 消費者金融 | 自動契約機の営業時間 |

|---|---|

| プロミス(詳細はこちら) | 9:00~21:00 ※契約機により営業時間が異なる |

| アコム(詳細はこちら) | 9:00~21:00※年中無休(年末年始は除く) |

| レイク(詳細はこちら) | 平日・土曜日:9:00~21:00 日曜日:9:00~19:00 ※年末年始を除く(SBI新生銀行カードローン自動契約機) |

| SMBCモビット(詳細はこちら) | 9:00~21:00 ※営業時間は店舗により異なる。(三井住友銀行ローン契約機) |

| アイフル(詳細はこちら) | 9:00~21:00 |

※ 店舗によって営業時間が異なる場合もあります。

早い時間帯に審査通過していても、自動契約機への来店ができないと当日中のカード受け取りはできません。

申し込みはインターネットでスマホからも行えますが、仕事終わりが遅い方は自動契約機の営業時間もしっかりと確認してください。

また、一部の消費者金融カードローンでは銀行内に設置されているローン契約機を利用可能です。

例えば、三井住友銀行内のローン契約機ではプロミス、SMBCモビットのカード発行ができます。各カードローンの公式サイトでは、銀行内にあるローン契約機の営業時間や場所も検索可能です。

「消費者金融カードローンの自動契約機を利用するのに抵抗がある」という方は、銀行内のローン契約機でもカードを受け取れるプロミスやSMBCモビットを選びましょう。(※ 三井住友銀行内ローン契約機でプロミスの申し込みはできません。申込手続き中の方などの各種手続き(カード発行など)に利用できます。)

24時間振込をしてくれる場合もある

大手消費者金融では振込融資にも対応しているため、契約が済んでいれば、カードがなくても借り入れが可能です。

以前は銀行の窓口営業時間でしか振り込みができなかったのですが、最近では24時間振込に対応している場合もあります。

2019年10月からモアタイムシステムという新しい銀行取引サービスが導入されたため、多くの銀行が平日の夜間、土・日・祝日でも当日中に振り込みができるようになりました。

振り込みをしてくれる時間は銀行によっても違うので、消費者金融カードローンごとにどの銀行口座だと即日振込が受けやすいのかを調べておくと良いでしょう。

金融機関によって差が出やすいのは、土・日・祝日や夜間の振込対応じゃ。曜日や時間帯によっては翌営業日の入金になるじゃろう。急いでいる場合は金融機関ごとの入金時間も確認しておくのじゃぞ。

スマホATM取引は原則24時間利用できる

大手消費者金融カードローンは公式スマホアプリを出しています。

アプリはスマホATM取引に対応しており、セブン銀行やローソン銀行ATM(※1)ならカードレスで借り入れ・返済できます。カードレスで契約すればローンカードを受け取る必要もありません。

提携ATM利用時の手数料(※2)はかかるものの、来店や郵送の手間が嫌な人はスマホATM取引対応の大手消費者金融カードローンをカードレスで契約すると良いでしょう。

※1 スマホATM取引に対応しているATMは商品によって異なります。詳しくは各カードローンの公式ホームページなどで確認してください。

※2 取引金額1万円以下は110円、1万円超は220円の手数料がかかります。

4. 無利息サービスの期間や内容で消費者金融を比較

消費者金融よりも銀行カードローンの方が低金利であるという話をしましたが、消費者金融の多くははじめて利用する方のために無利息サービスを用意しています。

無利息サービスが適用されている間は、利息が一切発生しないため、短期的には低金利な銀行カードローンよりも利息の負担を抑えやすいです。

カードローンは少額融資に利用されることが多いということもあり、返済にかかる期間はそこまで長くなりません。

返済期間や借入金額によっては金利重視で銀行カードローンを選ぶよりも、無利息期間のあるカードローンで借りるメリットの方が大きいでしょう。

大手消費者金融だとプロミス、アコム、レイク、アイフルの4つのカードローンに無利息期間があります。各社でサービスの適用条件や内容が異なるので注意してください。

無利息期間の観点からいえば、おすすめなのはレイクとプロミスです。

無利息期間が充実しているのはレイク

先ほど説明したようにレイクは審査自体が厳しいという特徴はあるものの、他社よりも無利息の期間が長めです。

レイクの無利息期間

| 特典内容 | 注意事項 |

|---|---|

| 365日間無利息 | ・初めての契約 ・Webで申込み、契約 ・契約額が50万円以上(お借入れ額1万円でも可能) ・契約後59日以内に収入証明書類の提出とレイクでの登録が完了 |

| 60日間無利息 | ・初めての契約 ・Webお申込み ・契約額が50万円未満 |

※ 無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

Webで申し込みをしないと上記無利息期間の対象にはならないので、必ずパソコンやスマホから申し込みをしてください。

365日間の無利息期間が適用されるには、契約額50万円以上という条件のほか、収入証明書類の提出が必要です。

源泉徴収票、確定申告書、所得(課税)証明書、給与明細書(直近2ヶ月分)、住民税決定通知書・納税通知書のうち、提出できるものを用意しましょう。

無利息期間を上手に使って利息の負担を減らしたい方にはレイクがぴったりです。

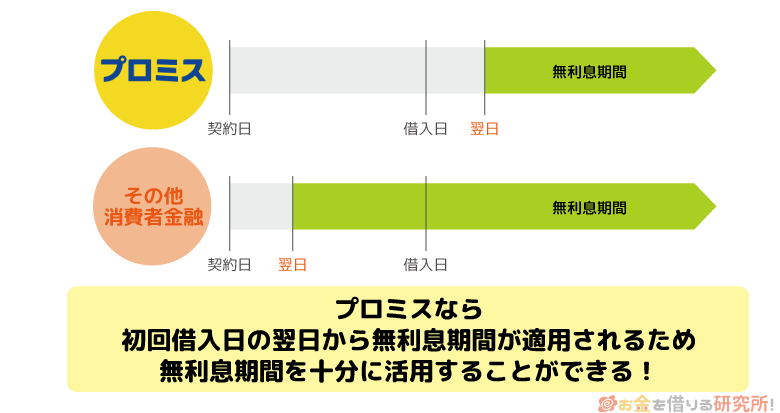

プロミスの無利息期間は「初回借入の翌日から」がポイント

プロミスの無利息期間は初回借入の翌日から30日間です。

他社の無利息期間は「初回契約日の翌日から」なのに対して、プロミスでは借り入れをするまでは無利息期間が消化されません。

そのため、お金が必要なタイミングまで時間がある方、もしものときに備えてカードローンを作っておきたい方にはプロミスが最適です。

無利息サービスの対象ははじめてプロミスを利用する方で、申し込みの際にメールアドレスとWeb明細の登録が必須です。

厳しい条件ではないので必ずメールアドレスとWeb明細の登録を行なってください。

5. 郵送物なし・カードレス・WEB完結対応のバレにくさで消費者金融を比較

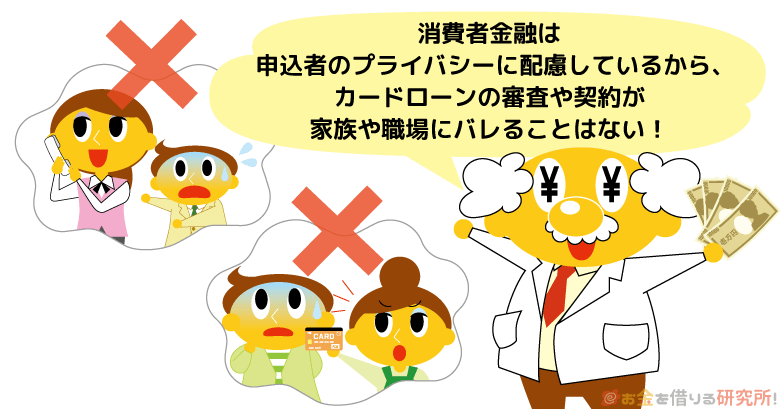

消費者金融を利用していることを家族や職場に知られたくないという方がほとんどだと思います。

審査や契約の過程で職場に電話をしたり、自宅に書類を送ったりということもありますが、申込者のプライバシーに配慮してくれるため、基本的には家族や職場に借り入れがバレることはありません。

自動契約機を利用することでカードや契約書類はその場で受け取れますし、中には来店不要・郵送物なしのWEB完結で利用できるサービスもあります。

振込融資やスマホATM取引を利用することでローンカードがなくても借り入れは可能です。

バレにくさを重視するなら「郵送物なしで契約できるか」「カードレスで利用できるか」「WEB完結に対応しているのか」などのプライバシーへの配慮もチェックしておきましょう。

大手消費者金融カードローンのプライバシーへの配慮について比較しました。

大手消費者金融カードローンのプライバシーへの配慮

| 消費者金融カードローン | プライバシーへの配慮 |

|---|---|

| プロミス(詳細はこちら) | 郵送物なし、来店不要のWEB完結に対応。 ローンカードを発行しないカードレスも可。 原則、勤務先への電話連絡なし。 |

| アコム(詳細はこちら) | 郵送物なし、来店不要のWEB完結に対応。 ローンカードを発行しないカードレスも可。 原則、勤務先への電話連絡なし。 |

| レイク(詳細はこちら) | 郵送物なし、来店不要のWEB完結に対応。 ローンカードを発行しないカードレスも可。 電話による在籍確認なし※1 |

| SMBCモビット(詳細はこちら) | 郵送物なし、来店不要のWEB完結に対応。 ローンカードを発行しないカードレスも可。 原則、勤務先への電話連絡なし。 |

| アイフル(詳細はこちら) | 郵送物なし、来店不要のWEB完結に対応。 ローンカードを発行しないカードレスも可。 原則、勤務先への電話連絡なし。 アプリアイコンの着せ替えが可能。 |

※ 審査結果や手続きの内容によっては郵送物が発生することもあります。

※ 確認が必要な場合、電話連絡による在籍確認が実施されることもあります。

※1 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

大手消費者金融カードローンならインターネットで申し込みから契約までを済ませることができ、スマホATM取引にも対応しています。

また、自動契約機で契約・カード発行することでも、基本的に自宅への郵送物は避けられます。ローンカードの発行を希望する場合は、来店での手続きについても確認しておきましょう。

「原則、勤務先への電話連絡なし」で審査を進めてもらえる

カードローンの審査では申込者の勤務先の確認が行われます。ただし、大手消費者金融カードローンの多くは申込内容や提出書類で確認するため、原則、勤務先への電話連絡はありません。

銀行カードローンや信販系カードローンなどでは電話連絡による在籍確認が一般的なので、この点は大手消費者金融カードローンを選ぶメリットになるでしょう。

例えば、プロミスの場合、「98%の申込者に対して電話での在籍確認を行わなかった(※1)」というデータが公式ホームページ上で公開されています。

審査結果次第では勤務先への電話連絡が必要になりますが、「会社への電話連絡が不安」という方は大手消費者金融カードローンならどこを選んでも大丈夫です。

※1 調査期間:2023年8月1日~2023年8月31日。調査対象:Webもしくは無人店舗で申し込み後に契約した方。

郵送物なし・カードレスで契約するときは条件に注意

カードローンという呼び方が一般的ですが、大手の場合はカードレスによる契約にも対応しています。カードレスで契約するなら来店や郵送物の受け取りは必要なく、プライバシー重視で商品を選びたい人におすすめです。

ただし、郵送物なしやカードレスで契約したい人は、条件も確認しておくようにしましょう。指定の本人確認書類や金融機関口座が必要になるケース、審査結果によっては郵送物の受け取りが必要になるケースもあります。

例えば、「運転免許証を持っていない方」「インターネットバンキング対応の金融機関口座を持っていない方」などは、あらかじめ手続きの流れや条件を確認しておくと安心です。

6. 毎月の最低返済額で消費者金融を比較

カードローンで借りたお金はリボ払いで分割返済していきます。返済額についてはカードローンごとに異なるため、支払いが必要な毎月の最低額は確認しておきましょう。

借入残高ごとの各カードローンの最低返済額を比較しました。

大手消費者金融カードローンの最低返済額

| 消費者金融カードローン | 借入残高 | ||

|---|---|---|---|

| 5万円 | 10万円 | 30万円 | |

| プロミス(詳細はこちら) | 2,000円 | 4,000円 | 11,000円 |

| アコム(詳細はこちら) ※1 | 3,000円 | 5,000円 | 13,000円 |

| レイク(詳細はこちら) ※2 | 3,000円 | 4,000円 | 11,000円 |

| SMBCモビット(詳細はこちら)※3 | 2,000円 | 4,000円 | 11,000円 |

| アイフル(詳細はこちら) ※4 | 5,000円 | 5,000円 | 13,000円 |

※ 契約内容によっては表の金額と異なる場合があります。

※1 アコムでの契約限度額が30万円以下の場合です。

※2 残高スライドリボルビング方式の場合です。また、基準となる残高は「契約期間中の最大の利用残高」です。

※3 実質年率18.0%の場合です。また、2022年9月26日以降に契約された方に適用される返済額です。2022年9月25日以前に契約された方は返済額が異なる場合もあります。

※4 返済期日を35日ごとのサイクル制にした場合です。

最低返済額以上であれば好きな額を入金できます。毎月の返済が不安な方は、最低返済額の低い商品を選んで、余裕があるときだけ多めに返済すると良いでしょう。

例えば、プロミスは比較的低めに最低返済額が設定されているのでおすすめです。契約内容や返済方式によって最低返済額が異なる商品もあるため、心配な方は各社の公式ホームページで返済シミュレーションをしてみてください。

毎月の返済額や返済総額などを簡単にシミュレーションできます。

7. 手数料無料の借り入れ・返済方法が充実しているかで消費者金融を比較

消費者金融のカードローンに入会金や年会費などはかかりません。

基本的には借りたお金に対する利息だけを負担すれば良いのですが、借入方法や返済方法によっては手数料がかかることもあります。

そのため、手数料無料の取引方法が充実しているかの比較も重要です。

各社の手数料無料で利用できるATM一覧

カードローンをATMで利用する場合に手数料が自己負担になるケースもあります。

カードローンによって手数料無料で借り入れ・返済できるATMが異なるため、カードを発行する人は確認しておきましょう。

特に借り入れや返済を頻繁に行うケースでは、手数料のかからないATMが自宅や職場の近くにあった方が便利です。

大手消費者金融カードローンの手数料がかからないATM

| 消費者金融カードローン | 手数料のかからないATM |

|---|---|

| プロミス(詳細はこちら) | ・プロミスATM ・三井住友銀行ATM |

| アコム(詳細はこちら) | ・アコムのATM |

| レイク(詳細はこちら) | なし |

| SMBCモビット(詳細はこちら) | ・三井住友銀行ATM |

| アイフル(詳細はこちら) | ・なし |

自社でATMを完備している場合、そこでの借り入れ、返済なら手数料は無料です。

自動契約機に併設されているケースが多いので、来店してカードを受け取った方は自社ATMで初回借入をすると良いでしょう。

加えて、プロミスとSMBCモビットでは三井住友銀行ATMが手数料無料で使えます。

手数料が発生する場合、10,000円以下の取引は110円で、10,000円を超える取引だと220円になります。

手数料の発生するATMを頻繁に利用していると最終的には無視できない金額になってしまうかもしれません。手数料無料のATMを確認して、近くにないときは別の借入方法・返済方法も併用してください。

消費者金融カードローンに比べて、銀行カードローンは手数料無料で利用できるATMの種類が多いぞ。主にローンカードによる取り引きを考えているなら、銀行カードローンも候補になるじゃろう。

ATM以外の手数料がかからない取引方法

大手消費者金融カードローンならインターネットや電話で振込依頼をすれば、直接、自分名義の口座に入金してもらうこともできます。

この振込融資にかかる手数料は金融機関が負担してくれるため、利用者の負担はありません。

ただし、その後にキャッシュカードで現金を引き出す際には、金融機関所定の手数料がかかるケースもあるので注意してください。

借り入れ・返済時の手数料負担が気になる方は、以下のような取引方法を選択しましょう。

ATM以外の手数料がかからない取引方法

| 借入方法 | 銀行振込(ネットキャッシング) |

|---|---|

| 返済方法 | 口座振替/ インターネット返済 |

8. 専用ダイヤルありで女性でも使いやすいかで消費者金融を比較

消費者金融というと男性が利用しているイメージが強いかもしれませんが、アイフルとアコムが公開している情報によるとおよそ30%が女性会員だそうです。

考えてみれば当然ですが、お金に困るシチュエーションがあるのは男性でも、女性でも変わりませんよね。

しかし、カードローンのイメージから申し込みを迷っている女性も多いのではないでしょうか?

そこでおすすめなのが女性オペレーター専用ダイヤルのある消費者金融です。

借りる前の質問、カードローン利用中の相談を女性のスタッフにしたい方には、専用ダイヤルのあるプロミスとアイフルが向いています。

プロミスに関しては、レディースキャッシングという名称がついていますが、商品の内容は通常のカードローンと一緒です。

一方、アイフルは女性オペレーターが対応する、女性専用ダイヤルを用意しています。

女性専用ダイヤルのある消費者金融

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス レディースキャッシング(公式) | 2.5%~18.0% | 1万円~800万円 |

| アイフル | 18.0% | 1万円~800万円 |

金利などの面を比較すると、プロミスのレディースキャッシングのメリットの方が大きいでしょう。

大手消費者金融カードローンを中心に「原則、電話連絡なし」「カードレス契約対応」の商品が増えておるぞ。Web完結で手続きするのであれば、女性専用ダイヤルのない商品でも問題ないじゃろう。

9. 申し込みに必要な書類の多さで消費者金融を比較

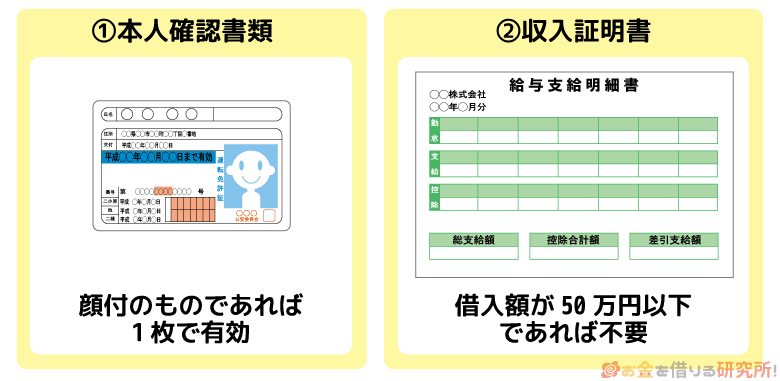

カードローンの申し込みには本人確認書類が必須になります。

この点はどのカードローンでも一緒なので、氏名、生年月日、現住所が確認できる運転免許証など、各金融機関が指定する書類を準備してください。

また、貸金業法という法律では、以下に該当する場合に収入証明書も確認することを金融機関に義務付けています。

法律上、収入証明書が必須なケース

- 利用限度額が50万円を超える場合

- 利用限度額と他社借入の総額が100万円を超える場合

法律上、どちらかに該当したなら源泉徴収票や確定申告書といった収入証明書も提出しないといけません。

ただし、上記に該当しなければ不要というわけではなく、金融機関の判断次第で収入証明書の提出を求められることもあるのです。

本人確認に利用できる書類は、手続きの方法によっても異なるぞ。「本人確認書類2点が必要」「自宅で郵送物の受け取りが必要」といったケースもある。顔写真付きの本人確認書類がなかったり、記載の住所が古かったりする人は特に注意するんじゃ。

大手消費者金融カードローンを比較して分かったそれぞれのメリット

ここまで5つの大手消費者金融カードローンを様々な角度から比較してきました。

最後に比較した結果をもとにそれぞれのカードローンにはどのようなメリットがあるのか、どんな方におすすめなのかをまとめていきます。

プロミスを他社と比較したメリット

プロミスは即日融資が受けやすく、無利息期間などのサービス面も充実しているのが特徴です。

審査時間、融資時間は最短3分(※1)と消費者金融の中でもスピーディです。(※ お申込み時間や審査によりご希望に添えない場合がございます。)

24時間振込に対応している金融機関が多く、スマホATM取引も可能なので、カードレスで利用しても不便ではないでしょう。

消費者金融のメリットである無利息期間もあり、はじめてプロミスを利用する方はメールアドレスとWeb明細を登録すれば初回借入の翌日から30日間は利息0円です。

利用者がカードローンに求める条件の多くをクリアしているので、はじめて消費者金融を利用する方はプロミスを選ぶと失敗が少ないと思います。

- 最短3分で融資可能 ※1

- はじめてなら初回借入の翌日から30日間無利息

- 三井住友銀行ATMの手数料が無料

- アプリの利用や月々の返済でVポイントが貯まる ※2

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 プロミスアプリからの申し込みが必要です。

アコムを他社と比較したメリット

プロミスと比較すると若干上限金利が高かったりと少しデメリットはあるものの、アコムも即日融資が可能で、無利息期間があるという点は一緒です。

そんなアコムは自動契約機でのカード受け取りを考えている方、併設されているアコムATMを使おうと思っている方におすすめです。

他社のカードローンにも手数料のかからない自社ATMを完備しているところがありますが、24時間営業ではないため、深夜は手数料のかかるコンビニの提携ATMを利用せざるを得ません。

しかし、アコムのATMに関しては24時間営業(※1)なので、いつでも手数料無料で借り入れや返済ができるのです。

自宅や職場の近くなどアクセスしやすい位置にATMがある方は、アコムも有力な候補になるでしょう。

- 最短20分融資 ※2

- 契約の翌日から30日間は金利0円 ※3

- 手数料無料のアコムATMが24時間営業

- 土日も24時間、振込融資が可能 ※4

- ACマスターカードの最短即日発行にも対応 ※5

※1 営業時間は店舗によって異なります。詳しくはアコムの公式ホームページで確認してください。

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 アコムでの契約がはじめての方が対象です。

※4 金融機関や時間帯などによってはご利用いただけない場合がございます。

※5 申し込みの時間帯や審査結果によってはご希望に添えない場合がございます。また、ACマスターカードの発行に対応していない自動契約機(むじんくん)もあります。

レイクを他社と比較したメリット

レイクの大きなメリットは無利息期間の長さです。契約額が50万円以上の方(※1)は、条件を満たせば365日間無利息になります。

約1年もの間、利息なしで借りられるのは、大手消費者金融の中でレイクだけです。

その一方で、公開されている審査通過率(成約率)はあまり高くありません。審査は厳しめだと予想されるので、審査に自信がない方はよく検討してください。

審査落ちの連絡が来てから次の候補に申し込みをするとなると即日融資も受けにくくなります。また、信用情報には申込履歴も残るので、できれば短期間に複数のカードローンに申し込むのは避けたいところです。

レイクの申し込みを検討している場合、まずは公式ホームページで「1秒診断」を受けてみましょう。

- 無利息期間の長さ ※1

- Webで最短15分融資 ※2

- 郵送物なしのスマホ完結に対応 ※3

※1 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※2 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※3 本人確認の方法によっては郵送物が発生することもあります。

SMBCモビットを他社と比較したメリット

SMBCモビットは周りにバレる危険性をできるだけ低くしたいという人に最適です。

ほかの大手消費者金融カードローンと同様に郵送物なし・来店不要のWEB完結による契約に対応(※1)していますし、原則、勤務先への電話連絡(※2)もありません。

また、モビットカードを発行する場合、三井住友銀行内ローン契約機への来店に加えて、コンビニ等(※3)で受け取ることも可能です。

プライバシーへの配慮は万全なので、カードレスで契約したい人だけでなく、カード発行を希望する人にもおすすめです。所定の返済でVポイントを貯めたり、ポイントで返済できたりする(※4)点もSMBCモビットのメリットになるでしょう。

その一方で、SMBCモビットに無利息期間はありません。メリットとデメリットの両方を把握したうえで、自分にあったカードローンを選びましょう。

- コンビニ等でカード受け取りが可能 ※3

- 三井住友銀行ATMの手数料が無料

- 返済でVポイントが貯まる(利息分200円で1ポイント)

- 1ポイント、1円相当で返済に利用できる

※1 手続きの方法や審査結果によっては郵送部が発生することもあります。

※2 確認が必要なときは、電話連絡による在籍確認が実施されます。その場合、事前に申込者の同意を得たうえで、電話連絡が行われます。

※3 審査結果によっては受取方法を指定されることもあります。

※4 ポイントを貯めるには、「Vポイント利用手続き」もしくは「モビットカード(Vポイントカード一体型)の選択」が必要です。

アイフルを他社と比較したメリット

アイフルは即日融資、スマホATM取引、無利息期間など基本的なサービスが充実しています。

最短18分融資(※1)とスピーディですし、カードレスのWeb完結で契約することも可能です。アイフルの公式スマホアプリはセブン銀行ATM・ローソン銀行ATMにてカードレスで借り入れ・返済でき、振込融資やインターネット返済といった取引方法にも対応しています。

また、はじめてアイフルを契約する方は、最大30日間の金利0円(※2)で利用できます。無利息期間が契約日の翌日から自動的に開始するという点には注意すべきですが、十分にメリットの多いカードローンです。

ただし、アイフルに無料で利用できるATMはありません。借り入れ・返済時の手数料を節約するためには、「振込融資」「インターネット返済」「口座振替」を活用すると良いでしょう。

「カードやアプリで提携ATMを利用したい!」という方は、手数料に注意してください。

- 最短18分融資で急いでいるときも安心 ※1

- はじめて契約する場合、最大30日間の金利0円 ※2

- 来店不要、郵送物なしで契約できる ※3

※1 お申込み時間や審査状況によりご希望にそえない場合があります。

※2 「アイフルをはじめて利用する方」かつ「無担保キャッシングローンを利用する方」が対象です。

※3 審査結果や手続きの内容によっては、来店や郵送物の受け取りが必要になるケースもあります。

大手消費者金融カードローンに関するよくある質問

消費者金融で一度でもお金を借りるとやばい?

「消費者金融でお金を借りるのはやばい?」と思っている人もいるかもしれません。

しかし、消費者金融は大手だけでなく、中小も国や都道府県から登録を受けて営業しています。

貸金業法や利息制限法などの法律に則って営業しているため、計画的に利用すれば危険ということはないです。

消費者金融カードローンを利用する場合、まず注意すべきは「返済日に遅れないこと」です。

延滞によって信用情報に傷がつけば、5年~10年程度はローンの契約などが難しくなるでしょう。

この点は銀行カードローンや信販系カードローンを利用するときも同様です。

消費者金融は銀行に比べてやや金利が高めなので、早めに完済できるような返済計画を意識してください。

一度審査に落ちたら別の大手消費者金融カードローンも契約できない?

カードローンの審査基準は商品ごとに異なります。

そのため、一度審査に落ちてしまった人も、別の大手消費者金融カードローンを契約できる可能性はあります。

一般的に銀行カードローンの審査は消費者金融よりも厳しいといわれていますが、消費者金融カードローンも審査が甘いわけではありません。

消費者金融の審査に落ちる人も一定数いるので、否決されたときは、別の商品への申し込みを検討しましょう。

ただし、「安定した定期収入がない」「総量規制に抵触する」「信用情報に問題がある」などの場合、ほかの商品の審査にも落ちてしまう可能性が高いので注意してください。

大手消費者金融カードローンの複数社からお金を借りても大丈夫?

カードローンは複数契約することもできます。

ただし、複数社からお金を借りる場合、返済管理が大変になります。

延滞は信用情報に登録され、ローンやクレジットカードなどの審査に影響するため注意してください。

また、消費者金融からの借入状況も信用情報の照会によって把握されます。

消費者金融からの借り入れは総量規制の対象で、原則、年収の1/3を超えることはありません。

すでにお金を借りている消費者金融がある場合は、他社借入の状況も審査結果に影響することを覚えておきましょう。

【まとめ】消費者金融は目的別に比較するのがおすすめ!ぴったりのカードローンを探そう

「プロミス」「アコム」「レイク」「SMBCモビット」「アイフル」の大手消費者金融カードローンを9つの項目で比較してきました。

一見似ているように思えても、項目ごとに比較していくと様々な違いがありましたね。

すべての人を満足させるようなカードローンというのはなかなか難しいです。そのため、あなたが重視する項目をはっきりさせたうえで、それぞれのカードローンを比較するようにしてください。

そうすれば、あなたにぴったりのカードローンが見つかるでしょう。どんなカードローンにも他社と比較したときのデメリットはありますが、重視する点を明確にしておけば失敗は少なくなります。

この記事では比較結果をもとに各商品のメリットについてもまとめているので、ぜひその部分も参考にしながら最適な消費者金融カードローンを選んでください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。