消費者金融のアコムではACマスターカードというクレジットカードを発行していますが、ネットでは「一般的なクレジットカードよりも審査が甘い」といった噂があるのを知っていますか?

ACマスターカードもカードローンと同じように契約には審査があります。審査の基準はクレジットカード会社によって異なるので、他社で否決された人でも「ACマスターカードなら契約できた!」というケースはあるでしょう。

ただし、収入や信用情報などはしっかりと確認されるため、誰でも簡単に契約できるとはいえません。実際、ACマスターカードの審査で否決されてしまった人も多いのです。

この記事では、ACマスターカードの審査についてまとめました。審査が甘いといわれる理由から、審査の基準や流れ、否決されやすいケースまで詳しく説明していきます。

これからACマスターカードの審査を受けようと思っている方はぜひ最後まで読んでください。

目次

ACマスターカードの審査が甘いと思われているのはなぜ?

ACマスターカードだけでなく、クレジットカードの審査基準は公開されていません。そのため、本当にACマスターカードの審査が甘いかどうかは分からないのです。

それではなぜACマスターカードの審査は甘いと思われているのでしょうか?おそらく次のような理由が考えられます。

ACマスターカードの審査が甘いといわれる理由

- 消費者金融のアコムが発行するクレジットカードである

- リボ払い専用で月々の支払額が少ない

- 申し込みの前に3秒診断できる

理由① 消費者金融のアコムが発行するクレジットカード

記事の冒頭でもいいましたが、ACマスターカードは消費者金融のアコムが発行するクレジットカードです。

消費者金融は審査が甘いというイメージを持っている人も多く、ACマスターカードの審査も甘いだろうと考えられています。

確かに銀行などの金融機関に比べて消費者金融の審査は甘めです。ただし、それはカードローンの場合なので、クレジットカードも同じとは限りません。

消費者金融のアコムは一般的なクレジットカード会社と異なる独自の審査基準を持っているともいわれていますが、甘いと断定することはできないでしょう。

理由②リボ払い専用で月々の支払額が少ない

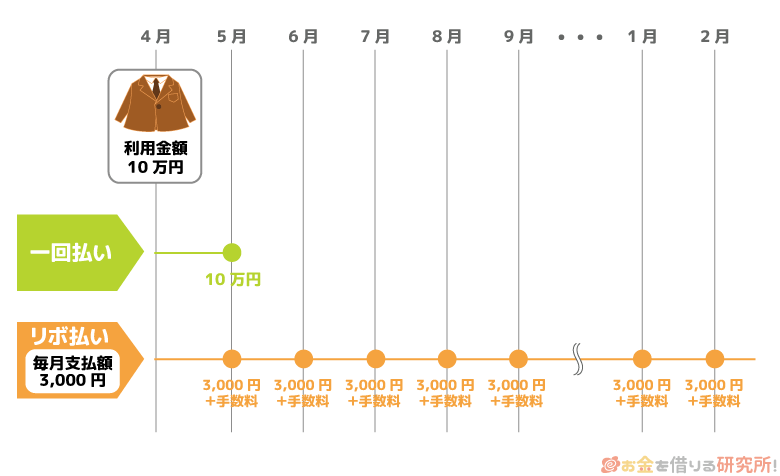

2つ目の理由はACマスターカードの支払い方法です。ACマスターカードは基本リボ払いのクレジットカードで、毎月一定額を支払っていく返済方式になっています。

一般的なクレジットカードは一括払いが通常なので、1ヶ月間に利用した金額が支払日にまとめて引き落とされますよね。

一方リボ払いは分割して払っていく方式で、一括払いでクレジットカードを利用するよりも月々の負担は小さくなるのです。

例えば、一括払いで10万円分の買い物をしたら、返済日には10万円以上の口座残高がないと支払えません。それがリボ払いなら、利用残高が10万円でも毎月3,000円~5,000円程度の支払いでよく、ゆっくりと返していけます。

まとめて10万円支払う能力がなくても、リボ払いであれば問題なく返済していけるでしょう。

リボ払いは一括払いが難しい人向けの支払い方法でもあるため、リボ払い専用のACマスターカードは多少年収が低くても、持ちやすいクレジットカードだと考えられているようじゃな。

理由③ 申し込みの前に3秒診断できる

ACマスターカードはクレジットカードの中では珍しく、申し込みの前に「3秒診断」という事前診断を受けられます。

アコムのホームページから年齢、年収、他社借入金額の3点を入力することで、簡単にカード発行できる可能性があるか診断できるのです。これまでキャッシング機能付きクレジットカードに申し込んだことのない人にとっては便利なサービスでしょう。

あくまでも目安にはなるものの、事前に診断結果が分かっていると安心ですよね。

はじめてでも安心して審査を受けられるようなサービスがあるという意味では、ACマスターカードは申し込みやすいクレジットカードだといえます。

以上のような理由から、ACマスターカードの審査は甘そうだと思われているのです。

ACマスターカードの審査に通るための最低条件とは?

繰り返しになりますが、ACマスターカードの審査基準は公開されていないため、事前に審査に通るかチェックすることはできません。

ですが、少なくても満たしている必要がある最低限の申込条件は公開されています。

ACマスターカードの申込条件

これはアコムが発行するカードローンと同様の申込条件になっています。ACマスターカードはアコムのカードローンと一体になったクレジットカードなので、同様の申込条件が適用されるのです。

ACマスターカードを作れない人

申込条件をクリアしていなければ審査を受けても通ることはありません。そのため、次のような方はACマスターカードの審査に通らない属性だと考えてください。

- 無職の方

- 専業主婦の方

無職

ACマスターカードに申し込みをする段階で仕事に就いていない場合、安定した収入を得ているとはいえません。無職だと審査には通らないため、パート・アルバイトでも大丈夫なので、仕事を始めてから申し込みましょう。

ACマスターカードの審査では勤務状況を確認されます。そのため、無職の場合だけでなく、病気やケガで仕事を離れているときも審査には通らないでしょう。

専業主婦

一般的なクレジットカードであれば、専業主婦なら本人に収入がなくても契約できる場合が多いです。しかし、それはキャッシングサービスをクレジットカードに付けないからであり、カードローン機能が付くACマスターカードは契約できません。

もしショッピングに利用するクレジットカードを持ちたいなら、他社のクレジットカードにキャッシング枠を付けずに申し込んでください。

基準を満たせば審査に通る可能性がある人

一方、次のような方はアコムの基準を満たせば審査に通る可能性があります。

- 個人事業主(自営業)

- 年金受給者

- 学生(大学生など)

個人事業主(自営業)

個人事業主や自営業者は、企業などで働く給与所得者に比べて収入の安定性が劣るといわれています。しかし、それは一般的な傾向であり、審査に通らないわけではありません。

自身で事業を営んでいる人も、安定した収入があるとアコムに認めてもらえれば審査通過できるのです。

「個人事業主だと収入証明書の提出を求められやすい」など審査は慎重になりますが、毎月一定の収入があるなら審査に通る可能性は十分にあるでしょう。

年金受給者

年金受給者もACマスターカードを契約可能です。

ただし、利用条件を満たしていることに加えて、年金以外にも安定収入が必要になります。

例えば、定年退職後にアルバイトなどの非正規雇用で働いていたり、事業によって収入を得たりしていれば申込条件を満たしていると考えて良いでしょう。

もちろん、申込条件を満たしていても、審査基準はクリアしていないということもあります。この先働ける年数が短い分、審査で不利になるケースもあるので、その点は覚えておいてください。

学生(大学生など)

大学生なども審査を受けられます。

ただし、学生でも本人の収入は必須です。親権者などの同意は不要ですが、アルバイトなどをしている学生でないと審査には通りません。

また、アルバイトをしていてもアコムの基準を満たせないケースもあるでしょう。契約できる可能性はあるものの、学生は審査で不利になりやすい属性の1つなのです。

ACマスターカードの審査で重要になる3つのポイント

ACマスターカードの申込条件をクリアしていても、審査に通るかどうかは別の話になります。

申込条件は最低限満たすべき条件なので、働いていても「安定しているとはいえない」、もしくは「年収が低い」などの理由で否決されてしまうこともあるのです。

加えて、審査に落ちてもその理由は教えてくれません。ただ、ACマスターカードも一般的なクレジットカードと同様に、以下のようなポイントが重要になると思って良いでしょう。

ACマスターカードの審査で重要になる3つのポイント

- 安定した収入があること

- 信用情報(クレヒス)に大きな問題がないこと

- 他社借入によって総量規制に抵触する可能性がないこと

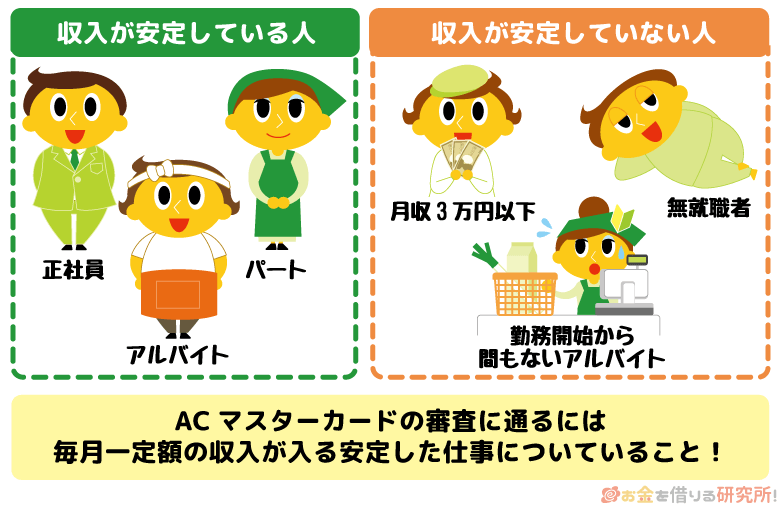

- 安定した収入があること

ACマスターカードの審査に通るためには、ただ収入があるのではなく、「安定した収入」が必要になります。

なかなか安定した収入を定義するのは難しいですが、同じ職場から2ヶ月以上連続でほぼ一定額の収入を得ていれば安定収入といえるでしょう。月々の収入に大きな波があったり、無収入の月があったりすると安定しているとは見られません。

ただし、勤務を継続する見込みがあれば、勤続1ヶ月目でも審査通過は可能です。あくまでも目安だと考えてください。

ACマスターカードの審査をするアコムは書類や申込内容で勤務状況を確かめたり、収入証明書を提出してもらったりして、様々な情報から総合的に安定した収入といえるかを判断するのです。

- 信用情報(クレヒス)に大きな問題がないこと

ACマスターカードの審査では信用情報も確認されます。信用情報機関ではクレジットカードやローンの利用記録が管理されていて、その情報はクレジットヒストリー(クレヒス)とも呼ばれます。

アコムは株式会社日本信用情報機構(JICC)、株式会社シー・アイ・シー(CIC)という2つの指定信用情報機関に加入しているので、そこに返済トラブルが登録されていると審査通過は難しいでしょう。

クレヒスをどのように評価するかはアコム次第です。しかし、長期延滞や債務整理などは信用情報に深刻な影響を与えるため、ACマスターカードに限らず、クレジットカードの審査には通らないと思ってください。

- 他社借入によって総量規制に抵触する可能性がないこと

ACマスターカードはカードローン機能付きのクレジットカードであり、審査に通るとクレジット機能(ショッピング枠)とは別に、キャッシングに利用できる限度額が割り当てられます。

このキャッシング枠に関しては総量規制の対象で、このルールに抵触する可能性があると審査には通らないでしょう。

総量規制では、貸金業者から年収の1/3を超える借り入れはできないとされています。そのため、すでに借入残高が年収の1/3に達している、もしくは年収の1/3に達する可能性があるならACマスターカードを持つことはできません。

総量規制は主に消費者金融、クレジットカード会社からの借り入れが対象になるので、それらの利用がある人は要注意です。

ACマスターカードの審査に落ちやすい人・落ちる可能性が高い人

ACマスターカードの審査に通るかは、審査を受けてみないと分かりません。ですが、次のような場合は審査に落ちやすい、落ちる可能性が高いと考えてください。

ACマスターカードの審査に落ちやすい人

- 年収が100万円~200万円である

- 信用情報がスーパーホワイトである

- 申し込みブラック(多重申し込み)の状態である

- 債務整理中である

- 債務整理後、間もない時期である

- 年収が100万円~200万円である

ACマスターカードにはカードローンの機能が付くため、一般的なクレジットカードよりも収入が重要になります。

そのため、年収100万円未満だと否決される場合が多く、100万円~200万円程度でも審査に落ちてしまうケースはあるのです。

年収だけで判断されるわけではないものの、年収が低いと審査で不利になると思ってください。

- 信用情報がスーパーホワイトである

クレヒスに問題がない状態をホワイトといいますが、評価できるような情報がまったく登録されていないような状態はスーパーホワイトといいます。

現金主義でローンなどの利用もない場合、信用情報に記録は残りません。

クレヒスがまっさらだと審査をする企業は、「もともと信用情報がブラックで、クレジットカードなどを利用できなかったのではないか」と疑われてしまうのです。

信用情報がブラックになっているわけではないため、審査に通る可能性は十分にあるものの、30代、40代になってクレヒスがない場合は注意した方が良いでしょう。

ただ、ACマスターカードは一般的なクレジットカードと比べて、審査における信用情報の比重が低く、一からクレヒスを作るのにもおすすめだといわれています。

審査に落ちやすい傾向はあるものの、収入などその他の点に問題がなければ審査に通る可能性はあるのです。

- 申し込みブラック(多重申し込み)の状態である

クレジットカードやローンに申し込むと、その記録もクレヒスに登録されます。登録される期間は6ヶ月と比較的短いものの、短期間に複数のクレジットカード、カードローンなどの審査を受けるのは避けてください。

クレヒスに何件もの申込記録が載っている状態を「申し込みブラック」といい、お金に困っていると判断されやすくなるのです。

また、審査に落ちてしまうのには、何かしらの理由があるはずです。その理由をいっさい考えず闇雲に申し込んでも、審査に通る可能性は低いでしょう。

すでに申し込みブラックになっている可能性があるなら、最後の審査から半年の期間を空けてください。

- 債務整理中である

任意整理や自己破産などの債務整理は、信用情報に異動情報として登録されます。つまり、ブラックリストに登録されている状態になるため、債務整理中はクレジットカードを持てません。

審査は複数の項目から総合的に判断されますが、信用情報がブラックだと審査通過はかなり厳しいでしょう。

また、債務整理をする前でも、2ヶ月~3ヶ月以上の長期延滞を起こしていたり、強制解約の措置を受けていたりすると信用情報はブラックなので注意してください。

- 債務整理後、間もない時期である

債務整理によって借金問題を解決した後ならACマスターカードの審査に通るかというと、必ずしもそうとはいえません。

債務整理の記録は5年~10年間ほど信用情報に残ります。俗に喪中などともいいますが、その間は信用情報がブラックになっている状態が続くのです。ACマスターカードの申し込みは、その期間が終了してからが良いでしょう。

ただし、以前の債務整理でアコムに迷惑をかけていたなら、アコムの社内にその記録が残っています。信用情報機関の情報は削除されても、アコム社内の情報は消えていないのです。

もしアコムを債務整理の対象に含んでいたなら、ACマスターカードは諦めて別のクレジットカードを検討してください。

アコム ACマスターカードの審査の流れ

ACマスターカードの審査は、仮審査と本審査に分けて実施されます。

ただし、個別の状況によって工程が前後するケースもあるので、一般的な流れだと考えてください。

それでは、審査の流れ、仮・本審査の内容について見ていきましょう。

1. 仮審査

仮審査では以下の2つがチェックされます。

- 申込内容の審査

- 信用情報の照会

ACマスターカードに申し込むと、その申込内容をコンピューターが自動的に処理して、仮審査の基準をクリアしているかが判断されます。

申込内容の審査

申込内容の審査では、年収や雇用形態に加えて、勤続年数や居住形態、同一生計の家族の人数なども対象になります。

具体的な審査方法は公表されていませんが、基本的に項目1つ、1つが採点されていくスコアリング方式だと思って良いでしょう。その採点結果がアコムの基準を超えていれば、仮審査通過となるのです。

信用情報の照会

信用情報の照会も仮審査の段階で実施されるケースが多いです。

申込者の記録を信用情報機関に照会して、金融機関での滞納がないか、過去に返済トラブルがなかったかがチェックされます。

2. 本審査

仮審査に通過した場合は、アコムの担当者が最終的なチェックを行っていきます。これが本審査であり、主に提出書類の確認が行われます。

本審査は最終チェックなので、仮審査にさえ通れば一安心です。ただ、提出書類の確認が取れないと本審査で否決される可能性もあるので注意してください。

ACマスターカードの審査では、申込者の本人確認や収入証明書なども確認されます。申込内容をそのまま鵜呑みにすることはできないため、その内容が事実かを書類で確認するのです。

ただ、申込内容に誤りがなければ、提出した書類が原因で審査に落ちることはないでしょう。

運転免許証などの本人確認書類は必須なのであらかじめ用意しておくとスムーズです。

収入証明書類は、申込み状況によって必要な場合があります。

ACマスターカードの審査にかかる時間はどれくらい?

ACマスターカードの審査スピードは、クレジットカードの中でもかなり早い方です。

アコムのホームページには「最短20分」と記載されていますが、いつ審査結果が分かるかはケースバイケースになります。

特別問題がなければ遅くても1時間~2時間ほどで審査は終わるでしょう。

審査結果の連絡に時間がかかるケース

ACマスターカードは即日発行に対応しているため、スムーズに審査や契約の手続きが進めば申し込みの当日にクレジットカードを受け取れます。

ただし、次のような場合は、審査結果の連絡に時間がかかるでしょう。

- 審査の対応時間外に申し込んだ場合

- 書類提出が遅れた場合

- 申込内容や提出した書類に不備があった場合

アコムの審査回答は21時までなので、即日発行を希望する場合はできるだけお昼までに申し込むと安心です。

ACマスターカードを即日発行するためのポイントはこちらで解説しています。すぐにクレジットカードを受け取りたい人は、ぜひそちらも確認してください。

審査結果の連絡方法はメールか電話

先ほどもいったようにアコムの営業時間は21時までで、基本的に審査結果の回答も営業時間に限られます。

審査結果はメール、もしくは電話で回答されますが、メールであれば21時を過ぎてから届くこともあるようです。申し込み時に登録したメールアドレスに審査結果が届いていないか確認してください。

ただし、メールのみの場合は審査落ちの連絡が多いです。

審査に通った場合、電話がかかってくる可能性が高いため、いつでも電話に出られるようにしておくとスムーズに契約の手続きを進められるでしょう。

ACマスターカードの審査に落ちたらアコムのカードローンも契約できない?

ACマスターカードはアコムのホームページから申し込み、本人確認・申込内容確認の連絡が来たときに「マスターカードの発行を希望している」と担当者に伝えることになります。

ですが、審査結果によっては、ACマスターカードの契約ができず、通常のカードローンが案内されるケースもあるようです。その場合、発行できるのはカードローン専用カードになり、クレジット機能は利用できません。

一方、どちらのカードも発行できなかった場合には、その後、アコムのカードローンに申し込んでも審査に通る可能性は低いです。

ACマスターカードとカードローンの審査基準は異なります。

ただ、ACマスターカードの申し込み時に、カードローンの契約が案内されなかったなら、アコムの審査基準を満たしていないと考えた方が良いでしょう。

【まとめ】ACマスターカードの審査は甘くない!審査通過には安定した収入が必ず必要

ACマスターカードは審査が甘いといわれていますが、説明してきたように誰でも簡単に契約できるわけではありません。

消費者金融なのでクレジットカード会社よりも柔軟に対応してくれる部分はあるかもしれませんが、収入が不安定な人、信用情報に傷が付いている人などは審査に落ちる可能性が高いでしょう。

実際、「ACマスターカードなら契約できた!」という声だけでなく、「ACマスターカードもダメだった…」という声も多いのです。

申し込みの前にこの記事で説明した審査のポイント、審査に落ちやすいケースも確認してください。また、申込条件をクリアしているかチェックするには、3秒診断も役立つと思います。

あくまでも目安ですが、審査に通るか不安な方は、3秒診断をしてから正式な申し込みをするのがおすすめです。

審査にかかる時間は最短20分と早いので、良い診断結果が出たらそのままネットで申し込みましょう。(※ お申込時間や審査によりご希望に添えない場合がございます。)

アコム ACマスターカードの申し込み方法!

アコム ACマスターカードの返済方法・返済額・返済日について

アコム ACマスターカードのメリット・デメリットについて

アコム ACマスターカードの口コミ・評判について

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。