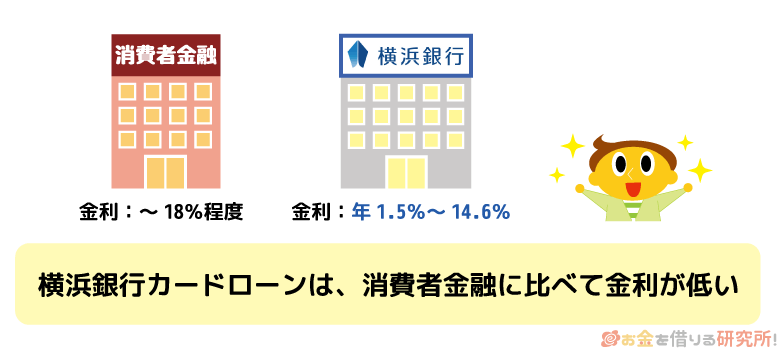

横浜銀行カードローンは金利が低いので、その金利の低さを生かして消費者金融などから借り換えるのにおすすめです。

消費者金融は「即日融資に対応している」「無利息期間がある」といった点がメリットですが、銀行カードローンに比べて金利は高めです。そのため、利息の負担を軽減するには、より金利の低い銀行カードローンで借り換えると良いでしょう。

ただし、横浜銀行カードローンでの借り換えにはメリットとデメリットの両方があります。

そこで今回は、横浜銀行カードローンを借り換えに利用するときのメリットとデメリットを徹底比較していきます。

どのカードローンも長所があれば、短所もあるので、その両方を比較しながら申し込むか検討することが重要です。

記事の後半では、横浜銀行カードローンで借り換えた場合の返済シミュレーション、借り換えの流れも紹介しています。

カードローンの借り換えを考えていて、横浜銀行カードローンが気になっている方はぜひ参考にしてください。

この記事を読めば、あなたにとって横浜銀行カードローンが借り換え向きの商品なのか分かるはずです。

横浜銀行カードローンを利用できるのは神奈川県内、東京都内、群馬県の一部地域(前橋市、高崎市、桐生市)に居住している、またはお勤めの方に限られます。

目次

横浜銀行カードローンで借り換えるメリットとは?

はじめに横浜銀行カードローンで借り換えるメリットを3つ紹介します。

横浜銀行カードローンで借り換えるメリット

- 年1.5%~14.6%の低金利で利息の負担を軽減しやすい

- 毎月の返済は月2,000円からも可能

- 横浜銀行口座の開設は審査後でも大丈夫

年1.5%~14.6%の低金利で利息の負担を軽減しやすい

消費者金融のカードローンは年18.0%程度の金利が適用されるケースも多いです。

法律上、10万円以上の融資は年18.0%以下の金利にしなければいけません。そのため、消費者金融の金利は高めだといえるでしょう。

一方で、横浜銀行カードローンなら年1.5%~14.6%の金利です。個別の金利は審査で決まるものの、最高でも年14.6%の金利になります。

横浜銀行カードローンは上限金利が低く設定されているので、今よりも利息の負担を軽減しやすいでしょう。

30日あたりの利息の比較

| 消費者金融 | 横浜銀行カードローン | |

|---|---|---|

| 借入金額 | 50万円 | |

| 金利 | 年18.0% | 年14.6% |

| 30日あたりの利息 | 7,397円 | 6,000円 |

| 差額 | 1,397円 | |

例として30日あたりの利息を計算してみました。

50万円を30日間借りていると年率18.0%の消費者金融だと7,397円の利息ですが、年率14.6%の横浜銀行カードローンなら6,000円です。

たった30日でも約1,400円の差になります。

借りている金額がより高い場合、長期間にわたって返済する場合は、さらに大きな差になるでしょう。

毎月の返済は月2,000円からも可能

横浜銀行カードローンは毎月の返済額が低めに設定されていて、返済は2,000円からになっています。

借入残高に応じてこの返済額は変わりますが、消費者金融に比べると低めです。

大手カードローンの月々の最低返済額

| カードローン | 10万円 | 50万円 | 100万円 |

|---|---|---|---|

| 横浜銀行カードローン | 2,000円 | 10,000円 | 15,000円 |

| 楽天銀行スーパーローン | 2,000円 | 10,000円 | 15,000円 |

| オリックス銀行カードローン | 3,000円 | 9,000円 | 15,000円 |

| プロミス | 4,000円 | 13,000円 | 26,000円 |

| アコム | 3,000円 | 15,000円 | 30,000円 |

※ 契約内容(返済方式・限度額など)によって最低返済額が異なる場合もあります。

借入残高が10万円、50万円、100万円ちょうどの場合の月々の返済額を表にまとめました。全体として銀行は消費者金融に比べて月々の返済額が低めの傾向です。

契約内容や借入残高によって毎月の返済額は変わるので、詳細は各カードローンの公式ホームページで確認すべきですが、月々の支払いが厳しくなっているなら横浜銀行カードローンに向いています。

カードローンは一度延滞してしまうと信用情報に傷がつき、ローンやクレジットカードの審査に影響が出るかもしれません。

月々の最低返済額が1万円以上違うケースもあるので、現在契約中のカードローンと比較してみてください。

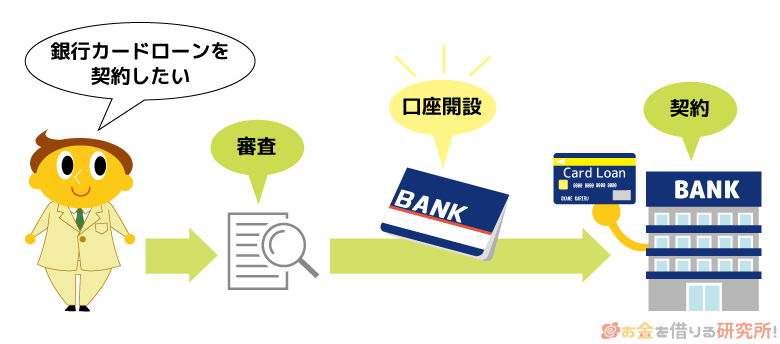

横浜銀行口座の開設は審査後でも大丈夫

カードローンを借り換えるときは金利が重要になります。

ただ、横浜銀行カードローンもそうですが、審査を受けてみないと実際に適用される金利が分からないことも多いです。

銀行カードローンの中にはその銀行の口座を持っていないと契約できない商品もあり、審査結果を確認する前に口座開設するのは面倒ですよね。

横浜銀行カードローンの契約にも横浜銀行口座が必要ですが、口座の開設は審査後でかまいません。

口座を持っていない方は、とりあえずカードローンの申し込みをして、審査結果の回答を待ちましょう。そして、限度額や金利の条件をチェックして借り換えると決めてから口座開設してください。

横浜銀行カードローンでの借り換えにはデメリットも?借り換えの注意点

次に横浜銀行カードローンで借り換えるデメリットについても説明していきます。

借り換えに向いているカードローンは他にもあるので、どうしてもデメリットが気になる人は別の銀行の商品を検討しても良いでしょう。

横浜銀行カードローンで借り換えるデメリット

- 横浜銀行カードローンを申し込める居住地域、勤務地域には制限がある

- 月々の返済額を下げると返済期間が延びやすい

- 毎月の返済額は自動的に減っていく

- 限度額100万円以下は一律で年14.6%の金利

- 土日や祝日はATMから返済できない

横浜銀行カードローンを申し込める居住・勤務地域には制限がある

横浜銀行カードローンの利用条件には、居住地域、勤務地域に関する制限があります。

神奈川県内全域、東京都内全域、群馬県内一部の市(前橋市、高崎市、桐生市)のいずれかに居住地か勤務地がないと申し込めないのです。

横浜銀行などの地方銀行にはこのような制限があるカードローンも多いです。全国からの申し込みは受け付けていないので、条件に当てはまらない人は別のカードローンを検討してください。

例えば、楽天銀行スーパーローンは全国から申し込め、銀行ならではの金利で借り換えにも向いています。

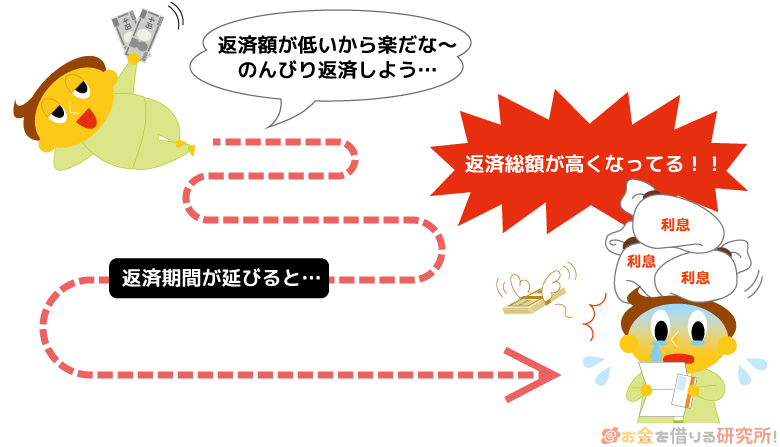

月々の返済額を下げると返済期間が延びやすい

月々の返済額が低めに設定されている点を横浜銀行カードローンで借り換えるメリットの1つとして挙げましたが、実は、月々の返済額を下げると返済期間は延びやすくなります。

借り換えの落とし穴ともいえるかもしれませんが、金利が下がっても、返済期間が延びることで利息は増えるケースもあるのです。

延滞を回避するという意味ではメリットでも、余計な利息を負担するのは損ですよね。借り換え後、月々の返済額が下がるなら、総返済額も計算しておきましょう。

横浜銀行カードローンによる借り換えは後半でシミュレーションしているので、そちらも参考にしてみてください。

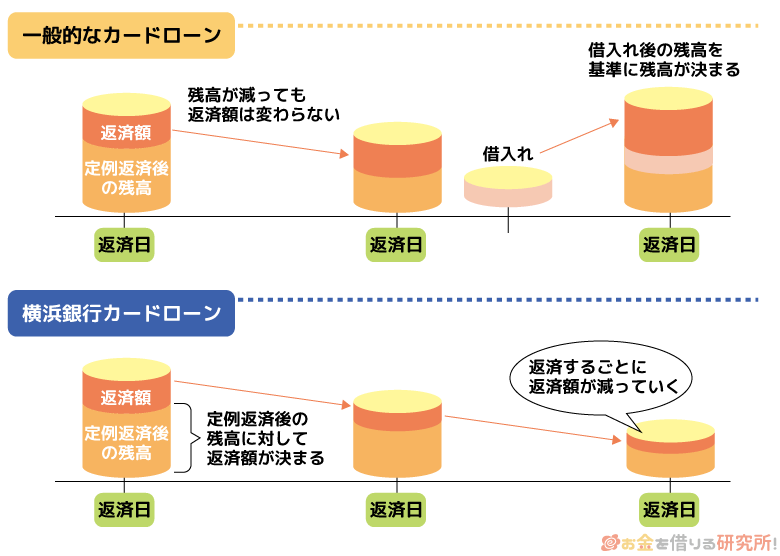

毎月の返済額は自動的に減っていく

意外と知られていませんが、カードローンは商品によって返済額だけでなく、返済方式も異なります。

多くのカードローンは借入残高に応じて毎月の返済額が変動する方式です。ただ、どの時点の借入残高を基準にするかは商品による違いが大きいので注意してください。

例えば、消費者金融では最後に借り入れを行った後の残高が基準になることも多いです。

「最終借入後残高」や「借入後残高」のように表記されますが、返済が進んで残高は減っても、借り入れしなければ月々の返済は変わりません。

あくまでも基準は、最後に借りたときの残高になります。

一方、横浜銀行カードローンは「前月の定例返済後の残高」を基準に返済額が決まるルールになっています。

つまり、新たに借り入れをしなくても、返済が進めば徐々に毎月の返済額も減っていくのです。

先ほどの話とも繋がりますが、月々の負担は抑えやすいものの、返済のペースが落ちると総返済額は増えてしまうでしょう。

随時返済するなど工夫をしなければ、金利が下がっても、最終的な負担は増えてしまう危険性もあるのです。

限度額100万円以下は一律で年14.6%の金利

横浜銀行カードローンは審査で決まる限度額に応じた金利が適用される仕組みです。

上限である年14.6%を超える金利にはなりませんが、限度額が100万円以下だと一律で年14.6%の金利になります。

そのため、消費者金融のカードローンを年18.0%程度の金利で契約しているなら金利は下がるでしょうが、思っているほど低い金利にはならないかもしれません。

横浜銀行カードローンは銀行の中だと標準的な金利です。

他の銀行カードローンよりも圧倒的に良い条件で借り換えられるわけではないので、冷静に金利を比較するようにしてください。

参考までに大手銀行のカードローンと限度額300万円までの金利を比較してみました。

大手銀行カードローン 限度額ごとの金利比較

| 10万円以上 100万円以下 |

100万円超 200万円以下 |

200万円超 300万円以下 |

|

|---|---|---|---|

| 横浜銀行カードローン | 年14.6% | 年11.8% | 年8.8% |

| 三井住友銀行 カードローン | 年12.0%~14.5% | 年10.0%~12.0% | 年8.0%~10.0% |

| ~100万円 | 110万円~ 200万円 |

210万円~ 300万円 |

|

| 三菱UFJ銀行カードローン「バンクイック」 | 年13.6%~14.6% | 年10.6%~13.6% | 年7.6%~10.6% |

| 10万円以上 100万円未満 |

100万円以上 200万円未満 |

200万円以上 300万円未満 |

|

| 楽天銀行スーパーローン | 年14.5% | 年8.6%~14.5% | 年5.9%~14.5% |

| みずほ銀行カードローン | 年14.0% | 年12.0% | 年9.0% |

「以上」「超」など限度額の区切りは銀行によって異なるものの、だいたい100万円までだと横浜銀行カードローンより条件の良い商品も多いです。

横浜銀行カードローンの場合、限度額が100万円を越えれば他の銀行よりも低金利になるケースが増えてきますね。

ただ審査の結果次第というカードローンもあり、限度額ごとの下限金利が適用された場合なら楽天銀行スーパーローンに分があるでしょう。

銀行カードローンは全体的に低金利でも、このような違いがあることも覚えておいてください。

土・日・祝日はATMから返済できない

横浜銀行カードローンは月々の返済は自動引き落としです。そのため、横浜銀行の口座にお金を入れておけば良く、わざわざATMなどから返済する必要はありません。

ATMは随時返済するときにだけ利用すれば大丈夫です。ただし、土・日・祝日はATMからの返済ができないので注意してください。

横浜銀行カードローンの場合、土・日・祝日といった銀行の休業日はATMからの返済ができず、借り入れのみの利用になります。

横浜銀行のネットバンキング(はまぎんマイダイレクト)からだと銀行休業日も随時返済できるので、ネットから手続きしましょう。

カードローンは少しでも早く返した方が利息の節約になります。お金があるのに、すぐに返済できないのは損ですよね。

はまぎんマイダイレクトを登録せずに、主にATMからの随時返済を考えている方は、平日しか随時返済できないことを覚えておいてください。

横浜銀行カードローンでの借り換えをシミュレーション

横浜銀行カードローンは月々の返済(定例返済)を引き落としで行います。

前月の定例返済後の借入残高に応じた金額が引き落とされることになり、その金額を増やすことはできません。

横浜銀行カードローンは月々の返済額が低めなので、「とりあえず毎月の負担を軽減したい!」という人は定例返済を続けながら生活を立て直しましょう。

ただ、定例返済だけだと徐々に引き落とし額が減っていくということもあって、完済するまでに時間がかかることも多いです。

利息を節約して総返済額も減らすには、定例返済に加えて随時返済もしてください。

例えば、借り換える前と同額を返済していくなら、金利が下がった場合は総返済額も減らせます。

随時返済は自由にできるので、シミュレーションを参考にしながら自身の返済計画を立てていきましょう。

借り換え後、定例返済だけで完済するケース

以下は横浜銀行カードローンを定例返済だけで完済する場合の返済シミュレーションです。

借り換え後、定例返済だけで完済するケース

| 借り換え金額 | 金利 | 返済回数 | 定例返済額 | 総返済額 |

|---|---|---|---|---|

| 50万円 | 年14.6% | 1回 | 15,000円 | 996,135円 |

| 2回~23回 | 10,000円 | |||

| 24回~50回 | 8,000円 | |||

| 51回~84回 | 6,000円 | |||

| 85回~131回 | 4,000円 | |||

| 132回~207回 | 2,000円 | |||

| 208回 | 1,135円 | |||

| 100万円 | 年14.6% | 1回~2回 | 20,000円 | 2,426,548円 |

| 3回~96回 | 15,000円 | |||

| 97回~118回 | 10,000円 | |||

| 119回~145回 | 8,000円 | |||

| 146回~179回 | 6,000円 | |||

| 180回~225回 | 4,000円 | |||

| 226回~301回 | 2,000円 | |||

| 302回 | 548円 | |||

| 150万円 | 年11.8% | 1回~2回 | 25,000円 | 3,221,064円 |

| 3回~69回 | 20,000円 | |||

| 70回~137回 | 15,000円 | |||

| 138回~154回 | 10,000円 | |||

| 155回~176回 | 8,000円 | |||

| 177回~204回 | 6,000円 | |||

| 205回~245回 | 4,000円 | |||

| 246回~311回 | 2,000円 | |||

| 312回 | 1,064円 |

※ 横浜銀行カードローン返済シミュレーションの結果をもとに作成しています。実際の返済内容と異なる場合があるので、参考値としてご覧ください。

横浜銀行カードローンは表にあるように、返済が進むと定例返済額は下がっていきます。

借入残高に応じて無理のない金額が引き落とされるように設定されているものの、完済にはかなりの時間がかかるので注意してください。

それだけ利息の負担も増えてしまうため、次で紹介するように随時返済も併用しましょう。

借り換え後、定例返済+随時返済で完済するケース

以下は定例返済に加えて、随時返済も併用したケースの返済シミュレーションです。随時返済によって一般的な消費者金融とだいたい同じくらいの金額を毎月返済するように設定しました。

借り換え後、定例返済+随時返済で完済するケース

| 借り換え金額 | 金利 | 返済回数 | 定例+随時返済額 | 総返済額 |

|---|---|---|---|---|

| 50万円 | 年14.6% | 1回~43回 | 15,000円 | 655,443円 |

| 44回 | 10,443円 | |||

| 100万円 | 年14.6% | 1回~56回 | 25,000円 | 1,402,420円 |

| 57回 | 2,420円 | |||

| 150万円 | 年11.8% | 1回~70回 | 30,000円 | 2,103,607円 |

| 71回 | 3,607円 |

※ 横浜銀行カードローン返済シミュレーションの結果をもとに作成しています。実際の返済内容と異なる場合があるので、参考値としてご覧ください。

定例返済だけで完済するよりも数十万円から100万円前後も総返済額が減っていますね。

この場合、横浜銀行カードローンの定例返済額が低いというメリットはなくなってしまいますが、金利の低さを生かして総返済額は減らせるでしょう。

先ほどもいいましたが、随時返済の金額やタイミングは自由です。

ずっと同じ金額を返済しなくても良いので、「基本的には定例返済だけで余裕のある月は多めに返す」といったこともできます。

利息のことを考えると早めに完済できた方が得です。借り換え後は随時返済もして、少しでも早く完済できるように工夫してください。

横浜銀行カードローンで借り換える方法と流れ

横浜銀行カードローンで借り換えるときは、以下のような手順で手続きを進めるとスムーズです。

横浜銀行カードローンで借り換える流れ

- 現在の借入状況を整理する

- ネットから横浜銀行カードローンに申し込む

- 必要書類を提出する

- 審査結果の連絡を待つ

- カードローンの契約手続き

- 借り換えに必要な金額を借りる

- 他社借入を借り換える

- 横浜銀行カードローンの返済

横浜銀行カードローンは返済専用の商品ではありません。そのため、カードローン契約後の借り換えも自分自身で行う必要があります。

また、金利次第では借り換えない方が良いケースもあるのです。

それでは、横浜銀行カードローンで借り換える手順を見ていきましょう。

- 現在の借入状況を整理する

カードローンの申し込みをする前に、現在の借入状況を整理しておいてください。まずは、現在契約中のカードローンの金利や限度額、借入残高などを調べることが重要です。

少し面倒に思うかもしれませんが、事前に調べておくと審査の結果、どれくらいの金利なら借り換えるのか判断しやすくなります。

また、借り換えに必要な金額から、横浜銀行カードローンのだいたいの金利も分かるでしょう。

- ネットから横浜銀行カードローンに申し込む

横浜銀行カードローンはネット、電話、郵送、FAXのいずれかで申し込めます。

ただ、電話、郵送、FAXは「受付時間が決まっている」「審査開始まで時間がかかる」という点がデメリットです。好きな時間にすぐ申し込めるインターネットから手続きするとスムーズでしょう。

横浜銀行カードローンの公式ホームページへ行き、申し込みボタンを押して必要事項を入力していきます。最初に申込条件(居住・勤務地域、年齢、収入)の確認、個人情報の取り扱いに関する同意が表示されるので、内容を確認した上で申し込みフォームへ進んでください。

申し込みフォームでは住所や勤務先の情報などに加えて、借り入れに関する項目もあります。

希望限度額は借り換える金額以上を指定して、利用目的は「借入金返済資金」にチェックを入れてください。

- 必要書類を提出する

必要書類の提出はSMSで連絡があります。横浜銀行から書類提出の案内が届いたら、それに従って本人確認書類を提出しましょう。

また、希望する限度額が50万円を超えると収入証明書も必要です。借り換えは限度額が高くなりやすいため、基本的に収入証明書も必要だと思ってください。

源泉徴収票、納税証明書、確定申告書、住民税決定通知書のいずれかを収入証明書として利用できます。必要な書類を提出しないと審査が進まないので、事前に用意しておくと良いです。

- 審査結果の連絡を待つ

横浜銀行カードローンは、最短で申し込みの翌営業日に審査結果を連絡してくれます。申し込み時に指定した番号に電話がかかってくるので、その連絡を待ってください。

まだ横浜銀行口座を持っていない人は、審査通過を確認してから口座開設に移りましょう。横浜銀行の口座開設アプリをスマホにダウンロードすれば、ネットから手続き可能です。

店頭での申し込みは手間がかかるので、アプリ経由で口座開設することをおすすめします。

- カードローンの契約手続き

カードローンの契約手続きはネットから行えます。

審査の連絡と一緒にWEB契約の案内がSMSで届くので、そこから手続きしてください。

契約書を郵送やFAXで送付するといった方法もありますが、インターネットでの契約がもっともスピーディです。SMSで案内される専用サイトから契約の手続きをしましょう。

- 借り換えに必要な金額を借りる

横浜銀行カードローンの契約を済ませたら、借り入れできるようになります。

ただし、横浜銀行に自動契約機はなく、ローンカードは郵送での受け取りです。契約後、ローンカードが届くまで数日から1週間程度かかるでしょう。

できるだけ早く借り入れしたい方は、カードを受け取る前に振込融資でお金を借りることもできます。横浜銀行口座に希望金額を契約と同時に振り込んでくれるサービスもあるので上手に活用してください。(手続きの時間帯によっては翌営業日の振り込みになります。)

ローンカードで借りる場合は、横浜銀行ATM、または提携金融機関のATMで必要な金額をキャッシングしてください。

- 他社借入を借り換える

横浜銀行カードローンでお金を借りたら、他社借入を借り換えていきます。カードローン会社によって全額返済の方法は異なるので、確認した上で手続きしていきましょう。

また、完済したカードローンの契約を残しておくと、気持ちが緩んだときにまた借りてしまう危険性があります。完済後、使わないカードローンは解約するのがおすすめです。

- 横浜銀行カードローンの返済

借り換えた後は横浜銀行カードローンの返済を行っていきます。

横浜銀行カードローンは初回借入日以降、2回目の定例返済日から返済が始まります。毎月10日が定例返済日(銀行休業日は翌平日の窓口営業日)なので、自分の場合はいつから返済が始まるのかを確認しておきましょう。

初回の返済は1回目の定例返済日の借入残高、2回目以降の返済は前月の定例返済後の借入残高を基準に引き落とされる金額が決定されます。

横浜銀行カードローンは限度額の範囲内なら追加借入も可能です。ただ、借り換えただけでは、残高が減ってわけではありません。

借り換え後にカードローンを使うときは、これまで以上に計画的にお金を借りてください。

【まとめ】横浜銀行カードローンで借り換えるなら限度額100万円超が狙い目!毎月の返済額には注意が必要

横浜銀行カードローンは低金利なので、借り換えることで返済の負担を軽減できる可能性が高いです。

限度額100万円超なら、他の銀行カードローンよりも低金利になる場合が多いので、借り換えを考えている方には特におすすめできます。

ただ、毎月の返済額が下がってしまうと短期的には楽になりますが、長期で見ると利息は増えるかもしれません。

借り換えた後は随時返済もして、できるだけ月々の返済はこれまで通りになるようにしましょう。

最後に横浜銀行カードローンでの借り換えに向いている人を箇条書きでまとめます。

- 横浜銀行の口座を持っている方

- 月々の返済額を軽減したい方

- 消費者金融からの借り換えの方

- 限度額100万円超での契約を狙っている方

この記事で紹介した借り換えのシミュレーション、借り換えの流れなども参考にしながら、申し込み検討してみてください。

横浜銀行カードローンの審査に通るためのポイント!

横浜銀行カードローンの返済が遅れそうな時の対処法

横浜銀行カードローンで限度額を増やすには

横浜銀行のおまとめ・一本化に使えるローンと審査のポイント

横浜銀行カードローンの口コミ・評判を見てみる

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。