どこかでお金を借りたいと思っても、周りにバレるのが不安でカードローンの利用を迷っている方も多いのではないでしょうか?

普通に生活をしていてもお金を借りないといけないシチュエーションはありますよね。それでも、家族や職場にバレたら怖い、恥ずかしいと思うのは当然です。

お金を借りるにあたってそんな不安を抱えているならカードローンを検討してください。カードローンは担保不要・保証人不要なので、誰にもバレずにお金を借りられます。

どの商品を選んだとしても、家族にも職場にもカードローンがバレる危険性は低いのですが、申し込み~契約までの間、利用中にバレてしまうケースも0ではありません。

そこでこの記事では、バレずにお金を借りやすいカードローン、内緒でお金を借りるためのポイントについて説明していきます。

多くの方が気にしている自宅への郵送物や職場への電話連絡からそれ以外の見落としがちな点まで徹底解説するので、「バレずにお金を借りたい!」と思っている方はぜひ参考にしてください。

FP新井氏

FP新井氏 ファイナンシャルプランナー新井智美氏のコメント

今すぐに、もしくは近いうちにまとまったお金が必要になったけれど、お金を工面できない。そのような状況に陥った際、みなさんならどうするでしょうか?身近な人からお金を借りるという考えもあるでしょうが、出来ればあまり人に知られずに工面したいものです。誰にも知られずにお金を借りる手段はいくつか存在しますが、その一つの手段として「カードローン」があります。

目次

バレずにお金を借りたい人におすすめのカードローン

早速、バレずにお金を借りたい人におすすめのカードローンを見ていきましょう。

たくさんあるカードローンの中から次の4つを厳選しました。

金利と限度額に加えて、バレにくさに関係する郵送物や電話連絡を避けることができるか、自動契約機でのカード受け取り、WEB完結契約に対応しているかもあわせて確認してください。

バレずにお金を借りたい人におすすめのカードローン

| プロミス | SMBCモビット (WEB完結申込) |

楽天銀行スーパーローン | |

|---|---|---|---|

| 金利 (実質年率) |

4.5%~17.8% | 3.0%~18.0% | 1.9%~14.5% |

| 限度額 | 1~500万円 | 1~800万円 | 10~800万円 |

| 郵送物 | ◯ | ◯ | × |

| 自動契約機 | ◯ | × | × |

| WEB完結 | ◯ | ◯ | × |

| 電話連絡 | × | ◯ | × |

カードローンは消費者金融だけでなく、銀行やクレジットカード会社(信販会社)でも扱われています。

それらは銀行カードローン、信販系カードローンと呼ばれ、それぞれ特徴を持っているのですが、バレにくさを重視するのであれば消費者金融のカードローンがおすすめです。

やはり借り入れは周りに知られたくないと思っている方が多く、消費者金融では郵送物を回避できたり、カード発行なしでキャッシングできたりと安心してカードローンを利用できるサービスを充実させています。

もちろん、消費者金融以外でもバレずにカードローンを利用することはできますが、自宅に郵送物が届く場合も多く、バレにくさという点では消費者金融に劣るでしょう。

ただ、金利は消費者金融よりも低く、特に銀行は安心感があり人気なので、銀行カードローンからもバレにくい商品を2つ紹介します。

郵送物なしでサービスも充実のプロミス

カードローンの利用が周りにバレるケースについては後述しますが、よくあるのは郵送物が原因でバレる場合です。

そのため、郵送物なしでカードローンを契約できるかが、バレずにお金を借りるためには重要になります。

大手消費者金融のプロミスの場合、自動契約機を利用してその場でカードと契約書を受け取ることも、Web完結で契約してカードと紙の契約書をそもそも発行しないこともできます。

どちらの方法でもローンカードや契約書の郵送はないため、家族と一緒に暮らしている方も安心でしょう。

さらに、はじめて利用する方向けの30日間無利息サービス(メールアドレスとWeb明細の登録が必要)、最短3分審査で即日融資も可能(お申込み時間や審査によりご希望に添えない場合がございます)、スマホアプリを使ったカードレスでの取り引きなど、カードローンとしての利便性が非常に高いのもポイントです。

郵送物なしでバレにくい上に使いやすいのがプロミスの特徴といえます。バレにくいカードローンを探しているなら、プロミスがもっともおすすめです。

電話連絡なしならSMBCモビットのWEB完結申込

自宅への郵送物だけでなく、職場への電話連絡もなしにできるのがSMBCモビットのWEB完結申込です。

SMBCモビットのホームページへ行き、「WEB完結申込」と書かれた申し込みボタンから手続きしましょう。(「カード申込」では電話連絡があります。)

カードローンの審査では勤め先を電話で確認する場合が多いですが、SMBCモビットのWEB完結申込では指定の書類を提出することで勤務状況を確認してくれます。

ただし、このWEB完結申込には通常の申込条件に加えて、次の2つの条件も加わるので注意してください。

SMBCモビットでWEB完結申込できる条件

- 三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座を持っている

- 全国健康保険協会発行の保険証(社会保険証)、もしくは組合保険証を持っている

電話連絡なしは他の消費者金融にない特徴ではあるものの、保険証の種類にも指定があるため利用できる人は限られます。

また、SMBCモビットに無利息期間はありません。そのため、どうしても電話連絡なしが良いという方向けのカードローンです。

郵送物があっても大丈夫なら楽天銀行スーパーローン

そこまで郵送物を気にしないという方には、楽天銀行スーパーローンがおすすめです。

楽天銀行スーパーローンの場合、自動契約機はないため郵送でのカード受け取りになります。

ただ、銀行からの郵送物なので、封筒を家族に見られても怪しまれないでしょう。

楽天銀行スーパーローンは楽天銀行以外の金融機関でも、振り込みでの借り入れ、口座振替による返済を行えます。(一部利用できない金融機関もあります。)

銀行カードローンの中には「その銀行の口座を持っていないと契約できない」「その銀行の口座でないと振込融資・口座振替できない」といった商品も多いです。

しかし、楽天銀行スーパーローンには楽天銀行の口座がなくても利用出来るため、銀行カードローンの中でも利便性は高い方だといえます。

楽天銀行の口座を持っていると、24時間の即時振込(メンテナンスなどを除く)ができたり、取り引きで楽天ポイントが貯まったりするなどのメリットもあるので、もちろん楽天銀行ユーザーにもおすすめです。

郵送物は回避できませんが、金利と利便性でカードローンを選びたい人には、楽天銀行スーパーローンがぴったりです。

バレずにお金を借りるための3つのポイント

次にバレずにお金を借りるためのポイントを見ていきましょう。

家族や職場に内緒でお金を借りるためのポイントは次の3つです。

バレずにお金を借りるための3つのポイント

- 自宅への郵送物なしで契約できると家族にバレにくい

- カードレス契約対応ならカードを見られる心配なし

- 在籍確認の相談に乗ってもらえると安心

先ほど紹介したプロミスはこれら3つをクリアしています。

基本的にカードローン自体が周りに知られずに利用しやすいものなのですが、これらを満たしていればよりバレにくいでしょう。

3つのポイントについて以下で詳しく説明していきます。

1. 自宅への郵送物なしで契約できると家族にバレにくい

先ほどもふれましたが、カードローンが家族にバレてしまう主な原因は郵送物です。

自宅に届く郵送物を勝手に開封されなければ基本的にバレることはないものの、簡易書留の場合には家族が代理で受け取ることができるため、やはり心配はありますよね。

そこで、バレにくいカードローンを選ぶのであれば、「自動契約機を利用できること」、または「WEB完結に対応していること」に着目しましょう。

自動契約機ならその場でカード、契約書を受け取れる

大手消費者金融では自動契約機を全国に設置しています。

カードの受取方法で自動契約機を選択すれば、その場でカードや契約書などを受け取ることができ、自宅への郵送物はありません。

大手消費者金融でいえば、プロミス、アコム、レイク、SMBCモビット、アイフルの5つのカードローンすべてで自動契約機を利用可能です。

ただし、SMBCモビットの場合、契約機を利用してもローンカードとは別に入会申込書などが自宅に届くので注意してください。

一方、大手銀行カードローンで契約機を設置しているところは少なく、三菱UFJ銀行カードローン「バンクイック」くらいです。

ちなみに、銀行カードローンの中には、持っているキャッシュカードにローン機能を付帯できるものもあります。

ですが、契約書などは自宅に郵送されてしまうため、郵送物を回避することはできません。

ローンカード、契約書を自動契約機で受け取ったら保管場所に注意しましょう。せっかく郵送物を回避しても、契約書が家族に見つかっては意味がありません。

もしカードや紙の書類が不要なら、次に紹介するWEB完結対応のカードローンがおすすめです。

WEB完結対応だと自動契約機の出入りを見られることもない

WEB完結とは、カードローンの申し込みから契約までのすべてをインターネット上で行えるサービスです。

大手消費者金融を中心にWEB完結申込できるカードローンは多く、プロミス、レイク、SMBCモビット(WEB完結申込のみ)、アイフルなら自動契約機を利用しなくてもインターネットで契約できます。

もちろん、契約書などの郵送も必要ありません。

この方法であれば自動契約機への出入りを誰かに見られることもなく安心です。

実際に出入りを知り合いに見られるリスクは低いかもしれませんが、「もしかしたら…」と思うと不安ですよね。

職場の近くだと同僚、家の近くだとご近所さんに目撃される可能性もあるでしょう。

そのようなリスクを回避するためには、WEB完結に対応しているカードローンを選んでください。

プロミスのWeb完結について詳しく!

モビットのWeb完結について詳しく!

2. カードレス契約対応ならカードを見られる心配なし

先ほどの話とも関連しますが、WEB完結で契約をすると基本的にカードレスでの利用になります。つまり、ローンカードは発行されないということです。

カードを家族や友人に見られてしまうとカードローンの利用がバレてしまうかもしれません。消費者金融のカードもぱっと見なら、カードローンだとは分からないようになっています。

ただ、そのカードを見たことがある方、じっくり見られた場合には、カードローンだとバレてしまうでしょう。

カードが原因でバレるのを防止するなら、カードレスで利用できるカードローンを選んでください。

カード発行を選択できるタイプ、カードがいっさい発行されないタイプがあるので、それぞれについて説明していきます。

カード発行を選択できるタイプのカードローン

カードレスで利用できるカードローンでおすすめなのが、カード発行を選択できるタイプです。

プロミス、レイク、アイフルではカード発行を契約時に選択できるため、その際に「カードを発行しない」を選ぶとカードレスで利用できます。

なぜこのタイプがおすすめなのかというと、希望すれば後からでもカードを発行(無料)できるからです。

カードレスでは銀行振込、もしくはセブン銀行「スマホATM取引」で借り入れします。

ローンカードのように様々な提携ATMから直接キャッシングすることはできません。

そのため、カードレスで使ってみて、少し不便に感じたときにカード発行できた方が便利なのです。

そのときは郵送、もしくは自動契約機での受け取りとなりますが、後からでもカード発行できるという柔軟な対応がプロミスなどの強みといえます。

カードが発行されないタイプのカードローン

カードがいっさい発行されないのは消費者金融だとSMBCモビット(WEB完結申込)、みずほ銀行とソフトバンクの共同出資で誕生したJ.Score(ジェイスコア)、オリックス・クレジットのカードレスVIPです。

また、信販系カードローンだと三井住友カード カードローン(振込専用)もローンカードの発行がありません。

カード発行にかかる事務作業がない分、経費を浮かせられ、金利は低めの商品が多いですが、ローンカードの発行がないため借り入れは基本的に銀行振込です。

SMBCモビット(WEB完結申込)ならセブン銀行「スマホATM取引」に対応しており、公式アプリを使えばセブン銀行からでもカードレスでキャッシングできます。

ただ、全体的には審査が遅め・厳しめ、カード以外の郵送物が発生する場合もあるなど、ローンサービスとしての利便性はイマイチということも多いです。

後からカードを発行することもいっさいできないため、これらの点をしっかりと理解した上で商品を選ぶようにしてください。

3. 在籍確認の相談に乗ってもらえると安心

カードローンは保証人不要・担保不要で申し込めますが、その分、本人の安定収入が重要になります。

審査内容によっては収入証明書の提出なしで審査が進む場合もあり、それは在籍確認によって働いていることが確認されるためです。

勤務状況は金融機関の担当者が「◯◯さんはいますでしょうか?」のような電話をかけることで確認します。

プライバシーに配慮してくれるため、この電話でバレる危険性は低いものの、やはり不安ですよね。もし職場の環境などで在籍確認に不安があるなら、在籍確認の相談ができると安心でしょう。

在籍確認の方法については相談できる場合もある

在籍確認は勤務状況を確かめるものですが、必ず電話で実施するという決まりがあるわけではありません。

事前に相談をすれば電話以外の方法で対応してもらえることもあります。

個別の事情がある方は、インターネットから申し込みをしたら、コールセンターに電話をかけて在籍確認の方法について相談しましょう。

指定の書類を提出するなど、電話以外で対応してもらえるかはケースバイケースですが、相談する価値はあります。

消費者金融は銀行よりも対応が柔軟

在籍確認の方法については、銀行よりも消費者金融の方が柔軟に対応してくれます。

銀行カードローンの場合、相談をしても在籍確認は原則電話になるでしょう。

消費者金融でも必ず対応してもらえるわけではありませんが、銀行に比べると柔軟で、審査内容によっては別の方法を提案してもらえる場合もあります。

「在籍確認で職場に連絡が来るのが不安…」という方は、消費者金融を選ぶのがおすすめです。

カードローンの利用が周囲にバレてしまうケース

バレずにお金を借りやすいカードローンについて見てきましたが、実際、どのようなケースで借り入れはバレるのでしょうか?

あらかじめカードローンの利用が周囲にバレるケースを知っていれば、対策したり、注意したりもできますよね。

色々な可能性が考えられますが、特に注意したいのは次のようなケースです。

カードローンの利用が周囲にバレてしまうケース

- 延滞時のハガキ、督促状が自宅に届いた

- 自宅に電話がかかってきた

- 契約時に届く郵送物を調べられた

- 契約書や利用明細が家族に見つかった

- 財布の中のカードを見られてしまった

- 通帳の借り入れ、返済の履歴を見られた

- カードローン会社の店舗への出入りを知り合いに目撃された

バレにくいカードローンを選び、どんなに注意をしても、周りにバレる可能性はゼロではありません。

残念ながら、「気をつけていたのに家族(同僚)に知られてしまった!」というケースもあるのです。

そのような可能性をゼロに近づけるために、どのような原因でバレるのかを知っておきましょう。

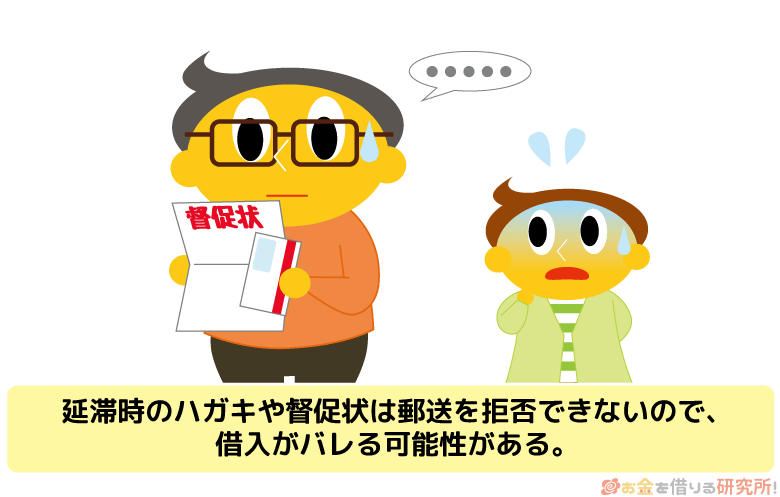

延滞時のハガキ・督促状が自宅に届いた

契約をインターネット、自動契約機で行えば、基本的に自宅への郵送物はありません。

ただ、返済日に遅れ、延滞している場合のハガキ、督促状は例外です。

カードローン業者から届くサービスの案内などに関しては事前に断っておけば郵送されませんが、延滞時のハガキや督促状は郵送を拒否することができません。

ただ、1日の遅れくらいでハガキを送ることは少ないので安心してください。

延滞の多くは、うっかり返済日を忘れていたというケースです。そのため、はじめは携帯電話に返済確認の連絡をするのが通常の手順になります。

もし返済日を過ぎていることに気がついたら、自分から会員向けの電話番号に連絡をしましょう。

返済を忘れていた旨、いつまでに支払いをするのか伝えれば、それまではハガキなどの郵送を待ってくれます。

何度もハガキが届くと家族に怪しまれますし、内容を読まれれば隠してはおけないでしょう。

カードローンの利用がバレないためにも、返済期限はしっかりと守り、うっかり延滞してしまったときは素早く対処してください。

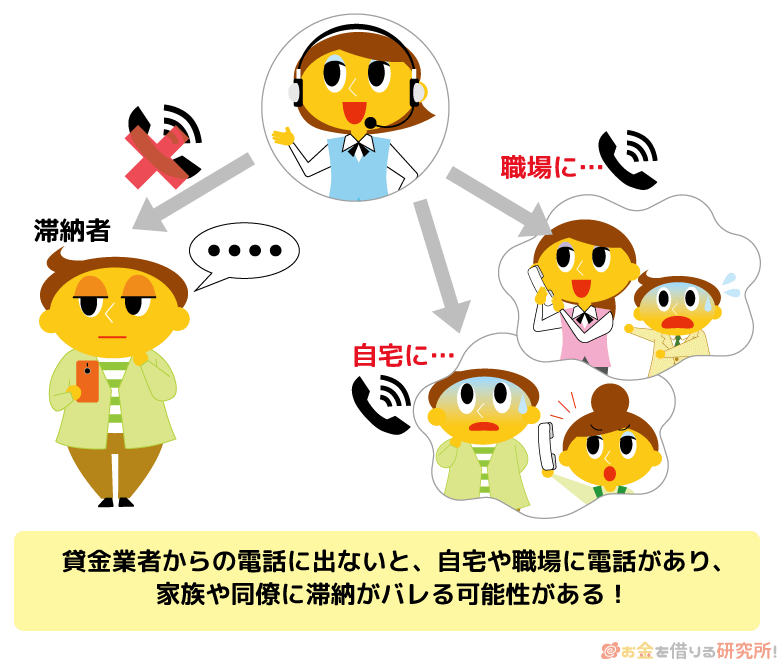

自宅に電話がかかってきた

カードローンの申し込みの際に連絡先の電話番号を記入しますが、携帯電話を指定すれば自宅に電話がかかってくることはありません。

万が一、返済日に遅れているというときでも、いきなり自宅に電話が来ることはないのです。

ただし、指定した携帯電話が繋がらない場合、自宅、職場などに電話をかけることがあります。

その際もプライバシーに配慮し、カードローンだとバレるような消費者金融の名称、返済が遅れているといった用件は本人以外に伝えません。

それでも、頻繁に自宅へ電話がかかってくれば、何か隠し事があるのではないかと疑われる原因になるでしょう。

返済に遅れている場合、金融機関からの電話に出るのは嫌かもしれませんが、無視していると自宅に電話がかかってくるかもしれないので注意してください。

また、カードローンの契約中に電話番号が変わったなら、変更の手続きを速やかに行うことも重要です。

契約時に届く郵送物を調べられた

繰り返しになりますが、カードローンが家族にバレる主な原因は郵送物です。

ローンカードなどの重要なものは、通常の郵便ではなく、簡易書留、本人限定受取郵便などの方法で送られてきます。

本人しか受け取れない郵送方法であれば、たとえ同居している家族でも受け取れません。

自身がいないと受け取れない点はデメリットになるものの、家族でも受け取れる簡易書留などよりもバレにくいでしょう。

また、届いた封筒の中身を勝手に見られてしまうとバレますが、実は、封筒を開けなくてもカードローンだとバレてしまうケースがあるのです。

基本的に銀行カードローンの場合は銀行名の入った封筒が使用されますが、消費者金融の場合はカードローンだとバレないように別の名称を使用します。

消費者金融からの郵送物で使用される名称

| 消費者金融 | 郵送物に記載される名称 |

|---|---|

| プロミス | 事務センター |

| アコム | ACセンター |

| レイク | SFセンター |

| SMBCモビット | MCセンター |

| アイフル | AIセンター |

※ 郵送物に記載される名称は一例です。内容によっては、社名が記載されている場合もあります。

このようにカードローンや消費者金融の名称は避け、外からではカードローンだとバレない工夫をしています。

ただし、封筒に記載されている名称をインターネットで検索されると、カードローンに申し込んだとバレる可能性が高いです。

おそらく大丈夫だと思っていても、もしものことを考えると心配ですよね。

基本的にカードの受取日時は指定できないので、本人限定受取郵便などでないと自身が家にいないタイミングで届くかもしれません。

家族と一緒に住んでいる方は、郵送物なしのカードローンを選ぶのが無難でしょう。

契約書や利用明細が家族に見つかった

カードローンを契約するまでは細心の注意を払い上手くやっても、契約書や利用明細の管理が不十分だと家族にバレてしまう危険性があります。

契約書などは家族の目にふれない場所にしまっておきましょう。また、取っておく必要のないサービスの案内などは捨ててしまってかまいません。

適当にゴミ箱に入れると家族に見つかる可能性があるため、シュレッダーにかける、外から見えないように袋に入れるなどの工夫をして捨ててください。

もしくは、電磁交付サービスを利用すれば、契約書や利用明細をネットでの確認にすることも可能です。

基本的にインターネットでの契約なら、契約や取り引きに関する書面がネットでの確認になることが多く、紙媒体での発行はありません。

保管場所や処分方法に注意するのは面倒ですし、絶対に見つからないとは言い切れないため、カードローンの契約時に契約書や明細の確認はネットを指定しておきましょう。

財布の中のカードを見られてしまった

最近は、消費者金融のローンカードもシンプルなデザインが増えており、ぱっと見ただけでは何のカードか分からないと思います。

女性向けのカードローンだとデザインを選択できる商品もあり、ローンカードを持つことへの抵抗を減らそうという工夫が感じられます。

しかし、何かの拍子にカードが財布から落ちたり、財布の中のカードをじっくり見られたりすると、消費者金融のカードだとバレてしまうでしょう。

もし妻(夫)に財布の中身を見られる可能性があるなら、財布とは別に秘密のカードケースを持つ、もしくはカードレス契約でカード自体を持たない方が良いです。

大手消費者金融なら後からカード発行することもできるため、まずはカードレスで使ってみるのはどうでしょうか?

通帳の借り入れ・返済の履歴を見られた

ローンカードを持っているとカードが見つかる危険性は否定できないものの、良い点もあります。

例えば、カードを使ってATMからキャッシング、返済すれば、その記録は銀行口座に残りません。

ネットで取引履歴を確認できるようにしておき、明細は自身のスマホで見れば家族にバレるリスクは限りなく低いでしょう。

その一方で、振込融資、口座振替など銀行口座を通しての取り引きは、どうしても記録が残ってしまいます。

振込人などの名義はカードローンだと分からないように工夫されていますが、聞いたことのない会社からの振り込み、引き落としが多いと怪しまれます。

自身の銀行口座が家族の口座のようになっている場合には、何かの機会に通帳を見せてといわれるかもしれません。

そのような危険性を避けるためには、家族の口座とは別の銀行口座を用意する、家族に内緒でカードローン用の口座を開設すると良いでしょう。

カードローン会社の店舗への出入りを知り合いに目撃された

WEB完結や郵送での契約であれば来店不要ですが、ローンカードをすぐに受け取りたい場合は自動契約機などを利用する必要があります。

カードローン会社の店舗が入るビルや自動契約機への出入りを知り合いに目撃されると、言い訳は難しいでしょう。

自動契約機は個室、半個室なので外からは見えませんが、そこに入るまでと、そこから出るときには注意が必要です。

また、消費者金融の場合、有人店舗や自動契約機に手数料のかからない自社のATMを併設しているケースも多いです。

手数料を節約するためには消費者金融のATMを使うことも大切ですが、会社や家の近くの店舗を利用する際はよりいっそう注意してください。

もしカードローン会社の店舗を利用するのに抵抗があるなら、提携ATM、または振込融資を活用しましょう。

消費者金融では提携ATM利用時に所定の手数料がかかるケースも多いですが、プロミスでは三井住友銀行ATMの利用手数料が無料です。

あらかじめどのATMが使えるのか、手数料はかかるのかを調べておくと良いと思います。

振込融資に関しては手数料無料な上に、コンビニや銀行のATMからキャッシュカードで引き出せるため、カードローンで借りたお金だとはバレません。

キャッシュカード利用時にはその金融機関所定の手数料がかかるので、手数料のかからない回数、時間帯、場所を確認した上で引き出すのがおすすめです。

在籍確認のための電話連絡でバレるケースは少ない?

一部の消費者金融を除いて、在籍確認の電話連絡は回避できません。

「カードローンに申し込みたいけど、職場への電話連絡が不安で…」と躊躇している方もいるでしょう。

もちろん、電話連絡なしで契約できる方がバレにくいです。ただ、消費者金融でも、銀行でもカードローンの申し込みだとバレないように、細心の注意を払ってくれます。

どのような配慮をしてくれるのか、なぜバレにくいのかについて説明していきます。

電話連絡があってもバレにくい理由

カードローンの在籍確認は、基本的に非通知、担当者の個人名で電話がかかってきます。

銀行カードローンの場合、希望すれば「◯◯銀行の~」のように名乗ってくれますが、いずれの場合も第三者にカードローンの在籍確認だとは悟られないように配慮してくれるのです。

用件は本人以外に伝えず、「◯◯さんはいますでしょうか?」というような電話がかかってきます。

そこで自身に取り次がれれば働いていることの確認が取れたことになります。申込内容の確認とは別なので、電話自体もすぐに終わるでしょう。

職場の人にどこからの電話だったのか聞かれたときのために、「クレジットカードに申し込んだので、内容の確認でした。」などの言い訳を用意しておくとより安心です。

自身が不在のタイミングでも在籍確認は可能

在籍確認は働いていることの確認が目的なので、自身が不在のタイミングでも大丈夫です。

手を離せず電話に代われない、出勤する前・退社した後、休日で出勤がないという場合も、「◯◯は午後に出社する予定です。」「◯◯は席を外しております。」のような受け答えがあれば、働いていることの確認はできます。

そのため、いつの間にか在籍確認が終わっていたなんていうことも多いのです。

ただし、職場に人がおらず電話が繋がらない場合は、日時をあらためて在籍確認の電話がかかってきます。その確認が取れるまでは審査結果の連絡もないので注意してください。

電話連絡の時間帯などは希望を聞いてくれることも多い

職場の環境によっては、「電話の周りに常に人がいるから通話しにくい」「自分宛の電話は少なく、怪しまれそう」という場合もありますよね。

仕事の内容や、パート・アルバイトなどで働いているケースでは、ほぼ電話がかかってこないこともあるでしょう。

もし在籍確認の電話に出にくいなら、事前に時間帯などを担当者に相談しておくと良いです。

細かすぎる時間指定はできないかもしれませんが、「午前中」「◯時~△時」「◯時以降」といった指定なら希望を聞いてもらえるケースが多いです。

あえて自分が職場にいる日時を外せば、自身が直接電話に代わる必要もなく、バレにくいでしょう。

在籍確認なしのカードローンは存在する?会社への電話連絡を回避するコツ

学生でも親・学校にバレずにお金を借りられる?

カードローンは20歳以上で安定した収入があれば、学生でも審査を受けられます。

銀行カードローンは審査が厳しい上に、一部では学生を申込対象から外しているため難しいですが、消費者金融であれば審査に通る可能性は十分にあるでしょう。

バレずにお金を借りるポイントは、学生でも、社会人でも変わりません。

特に学校バレに関しては、学生ローンでもない限り、通っている学校に関する情報を伝えることもないので安心です。

そのため、気をつけるべきは両親にバレることでしょう。

一人暮らしでも現住所と住民票の住所が違う場合は要注意

カードローンの申し込みでは本人確認書類として運転免許証などを提出します。学生の中には進学を機に一人暮らしを始めても、住民票を移していないという人も多いですよね。

その場合、本人確認書類に記載されている住所と実際に住んでいる住所が異なり、一人暮らしの住所でカードを受け取ることができません。

簡易書留だと両親が住んでいる実家にカードが送られてしまうため、たとえ審査に通ったとしても家族にバレてしまう危険性が高いでしょう。

未成年の学生は親権者の同意がないと申し込めない

原則として未成年はカードローンを利用できませんが、一部の学生ローンなら、高卒以上の学生であれば未成年でも審査を受けられます。

ただし、未成年者の場合には、必ず親権者の同意が必要です。つまり、消費者金融であっても、未成年者だと親に内緒でお金を借りることはできません。

大学生が親にバレずにカードローンでお金を借りる!バレない方法とコツを解説!

【重要】返済に遅れると家族・職場にバレるリスクは高くなるので注意!

カードローンは保証人不要・担保不要なので、たとえ返済が滞ったとしても、いきなり家族や会社に連絡が行くことはありません。

前述の通り、連絡先を携帯電話にしておけば、まずはその番号に電話がかかってきます。その時点ですぐに対応すれば、それ以上事態が悪化することもないでしょう。

ただ、「何度も電話がかかって来ているのに出ない」「そもそも電話が通じない」「電話で伝えた入金予定日も過ぎてしまった」という場合には、携帯電話以外の番号に連絡をいれたり、自宅宛にハガキを出したりします。

そうなると、携帯電話だけに連絡が来ていたときよりも、周りにバレる危険性はぐんと高まります。

そして、より事態が深刻化すると、裁判所から支払督促が届き、給与の差し押さえになれば勤め先にもバレてしまうのです。

ルールを守ってカードローンを利用していればこのような心配はいりませんが、万が一にもこのような事態に陥らないように計画的に借り入れをしましょう。

【まとめ】バレずにお金を借りるなら消費者金融のカードローンがおすすめ!WEB完結ならカードなし・来店不要

バレずにお金を借りる方法について説明してきました。

契約にあたり担保や保証人の必要ないカードローンは、基本的に周りにバレずに利用できます。ただ、同居する家族がいる場合などは、郵送物や契約書の保管に注意した方が良いでしょう。

バレずにお金を借りたいなら、周りに内緒で使うためのサービスが充実している消費者金融のカードローン、特にWEB完結に対応している商品がおすすめです。

申し込み~契約まですべてネットで完結できるため来店不要で、カードレスだからカードを見られるリスクもありません。

バレにくさと無利息期間などのサービスを両立させるならプロミス、とにかくバレにくさ重視ならSMBCモビットのWEB完結申込が良いでしょう。

郵送物や電話連絡以外にも、予想外のタイミングで家族や知り合いにカードローンがバレることはあります。

この記事で紹介したカードローンがバレてしまうケースをしっかりと確認して、返済にも注意しながら計画的にお金を借りてください。

FP新井氏

FP新井氏 ファイナンシャルプランナー新井智美氏のコメント

カードローンを申し込む際には、どうして借りるのかという「目的」を明確にし、そしてきちんと返済計画を立てることが大切です。まずは「ご自身の属性」と「他人に知られにくい」という観点から、銀行系のカードローンか、それとも消費者金融系のカードローンのどちらが合っているのかを判断し、その上で各社が提供するサービスの内容を比較検討して、最終的に自分にピッタリ合ったカードローンを選ぶようにしてください。言うまでもないことですが、自身の返済能力を超えた借り入れは絶対に行ってはいけません。カードローンも使い方次第でご自身にとって便利で有益なものになります。注意すべき点をきちんと守って有意義に活用するようにしましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。