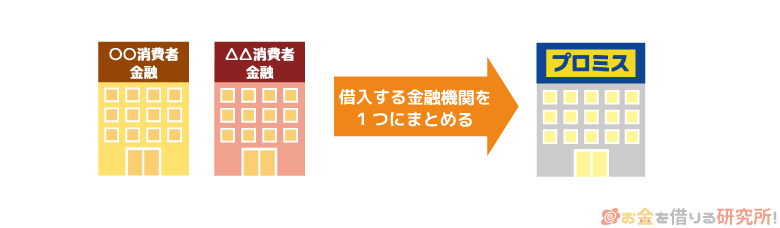

「複数の消費者金融を利用している」「毎月の返済の負担を軽くしたい」「今よりも良い条件で借り換えたい」という人におすすめなのがプロミスのおまとめローンです。

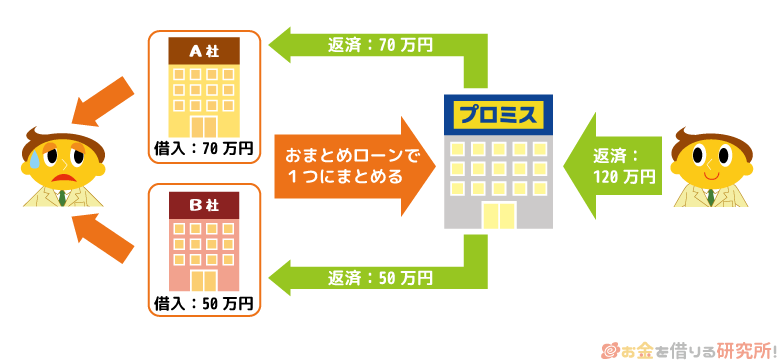

おまとめローンは複数社からの借り入れを一本化するための商品で、借入先がひとつになるため返済は月1回で良いですし、返済負担を軽減する効果も期待できます。

ただし、おまとめローンの契約にも審査はあります。収入や返済の状況によっては契約が難しいこともあるでしょう。

また、デメリットや契約時の注意点もあるので、おまとめローンは商品の特徴をしっかりと理解したうえで申し込むようにしてください。

この記事ではプロミスおまとめローンのメリット・デメリット、通常のカードローンとの違い、審査のポイント、申し込みから借り入れ・返済の流れなどについてまとめました。

プロミスのおまとめローンの利用を考えている人はぜひ参考にしてください。

おまとめローンを利用した場合に「返済の負担はどのくらい減るのか?」のシミュレーションも行っておるぞ。

目次

プロミスのおまとめローン(借換用ローン)はどんな商品?

プロミスのサービスを展開するSMBCコンシューマーファイナンスでは、貸金業法に基づく返済専用のローンも扱っています。

それが「おまとめローン(借換用ローン)」で、2社以上から借り入れがある人のための商品です。

プロミスの場合、通常のカードローンからおまとめローンへの切り替えにも対応しています。

そのため、プロミス以外で2社以上の借り入れがある人だけでなく、すでに会員になっている方がプロミスのカードローンと別の1社以上の借り入れをまとめることも可能です。

プロミスのおまとめローンの基本的な商品スペックを表にまとめました。

プロミス「おまとめローン(借換用ローン)」の商品概要

| 申込条件 | 年齢20歳以上、65歳以下で本人に安定した収入がある方 ※ 主婦、学生の方でも、パート・アルバイトによる安定収入がある場合は申し込めます。 |

|---|---|

| 担保・保証人 | 不要 |

| 融資額 | 300万円まで ※ 申込者指定の契約額の範囲内で審査によって決定されます。また、借換対象となるローンの残高(元本)の範囲内に限ります。 |

| 借入利率 | 6.3%~17.8%(実質年率) |

| 遅延利率 | 20.0%(実質年率) |

| 返済方式 | 元利定額返済方式 |

| 返済期日 | 毎月5日・15日・25日・末日から契約時に指定 ※ 一部金融機関での口座振替を希望する場合、返済期日は毎月5日になります。 |

| 返済期間(返済回数) | 最終借入後最長10年(1回~120回) ※ 返済期間(返済回数)は契約時に相談のうえ設定します。 |

| 資金使途 | ほかの貸金業者からの借入金の返済 |

| 借換対象となるローン | 消費者金融やクレジットカードなどにおける借入金(無担保ローン) ※ 銀行カードローンやクレジットカードのショッピングなどは除きます。 |

おまとめローンを検討すべき人

詳しいメリット・デメリットについては後述しますが、プロミスのおまとめローンは以下のような人に向いています。いずれかに該当する場合は、おまとめローンの利用を検討すべきでしょう。

おまとめローンを検討すべき人

- 複数の消費者金融やクレジットカード会社からお金を借りている

- 追加融資は必要ないのでとにかく返済の負担を減らしたい

- 年収の1/3を超える借入残高の借り換えを希望している

- 現在の借入先各社の返済日がバラバラで管理が大変

繰り返しになりますが、プロミスのおまとめローンの契約にも審査があります。

例えば、「借入先への返済がすでに遅れている」というケースでは、おまとめローンの審査に通るのが難しくなります。

月々の返済に負担を感じている方は、早めに検討するようにしましょう。

通常の「借り換え」との違い

「おまとめ」と「借り換え」の違いは、対象とする借入先の数です。

おまとめローンは複数社から借り入れがある場合に利用します。

一方、借り換えは「別の金融機関から融資を受けて、現在の借り入れを返済すること」を意味するので、借入先が複数の場合も、1社のみの場合も使います。

通常、借入先が1社のみのケースでは、「借り換え」ということが多いでしょう。

例えば、「消費者金融からお金を借りていて、今よりも金利の低いところに乗り換えたい」というときは、銀行カードローンで借り換えるという選択肢もあります。

金利などの貸付条件はしっかりと確認する必要がありますが、消費者金融に比べて銀行カードローンの上限金利は低めです。

「借入先が1社のみ」「複数社からお金を借りているが総額は多くない」という人は銀行カードローンによる借り換えも検討すると良いでしょう。

プロミスのおまとめローンのメリット

プロミスのおまとめローンには、次のようなメリットがあります。

プロミスのおまとめローンのメリット

- 金利が今よりも下がる可能性がある

- 借入先がひとつになり、返済の管理が楽になる

- 月々の返済負担が軽減され、段階的に借入残高を減らしていける

- 安定収入があればパート・アルバイトの申し込みも可能

- 自動契約機を利用すれば即日で手続きできる

プロミスの通常のカードローンとはまったく異なる特徴なので、どのような点がメリットなのかをしっかりと確認してください。

上記のメリットについて、さらに詳しく以下で説明していきます。

金利が今よりも下がる可能性がある

消費者金融やクレジットカードキャッシングの利用残高をおまとめする場合、今よりも低い利率になる可能性が高いです。

プロミスのおまとめローンは貸金業法という法律に基づく商品であり、借り換える前よりも高い金利になることはありません。

また、基本的にカードローンなどのキャッシングサービスの金利は利用限度額に応じて決定されます。複数の消費者金融から少額融資を受けているケースでは、各商品の上限金利が適用されていることも多いでしょう。

加えて、利息制限法においては融資額が100万円以上の場合、適用利率は年15.0%以下になります。実際の金利は審査の結果次第ですが、複数の借り入れをひとつにするおまとめローンなら金利の負担を軽減しやすいです。

消費者金融などが扱うおまとめローンは、貸金業法における総量規制の例外のひとつに該当するぞ。貸金業法の内容に基づき、金利や毎月の返済額などの決め方に一定の条件があるのじゃ。

借入先がひとつになり、返済の管理が楽になる

おまとめローンによって複数あった借入先が1社になれば、毎月の返済も1回で良くなります。返済日がバラバラだと管理するのも大変ですし、返済忘れも起きやすいです。

プロミスのおまとめローンの場合、返済期日は毎月5日・15日・25日・末日のいずれかから都合の良い日を選択できるようになっています。

返済方法を口座振替にすれば、ATMや会員サービスから自分で入金する手間はなく、うっかり延滞してしまうこともないでしょう。(※ 一部金融機関での口座振替を希望する場合、返済期日は毎月5日になります。)

月々の返済負担が軽減され、段階的に借入残高を減らしていける

プロミスのおまとめローンを利用すれば、毎月の返済負担も軽減可能です。

また、おまとめローンは返済専用の商品で、追加借入に対応していません。そのため、返済を続けることで段階的に借入残高を減らしていけて、「確実に完済までの道筋をつけたい」というケースに向いています。

前述のとおり、金利も下がる可能性が高いので、無理なく完済を目指せるでしょう。

プロミスにおまとめ後の返済のイメージ

※ おまとめ後の返済額や返済日は一例です。契約内容によって、月々の返済額は異なります。

カードローンやクレジットカードキャッシングの返済遅れは信用情報に登録されるぞ。そのため、一度延滞すると他社でおまとめ・借り換えするのは難しくなるのじゃ。毎月の返済額に負担を感じている人は、早めにおまとめローンを検討すべきじゃろう。

安定収入があればパート・アルバイトの申し込みも可能

貸金業法に基づくおまとめローンを扱っているのは消費者金融やクレジットカード会社などの貸金業者だけですが、借り換えのためのローンは銀行などの金融機関でも扱われています。

銀行などの借り換え用ローンは消費者金融のおまとめローンに比べて金利が低く設定されている商品が多いものの、審査は消費者金融よりも厳しい傾向です。

例えば、「パート・アルバイトの申し込みは不可」「年収~万円以上」といった条件が設けられている商品もあります。

一方、プロミスのおまとめローンの場合、そこまで申込条件は厳しくありません。

プロミスのおまとめローンに申し込める人

年齢20歳以上~65歳以下で、申込者本人に安定した収入のある方

(主婦、学生でもパート・アルバイトによる安定した収入があれば申込可能)

プロミスのおまとめローンは、担保も保証人も不要です。そのため、申込者に安定した収入があれば、家族などにも迷惑をかけることなく申し込めます。

雇用形態に関しても制限がなく、正規雇用、公務員だけでなく、パート・アルバイト、派遣社員、契約社員、個人事業主の方も申込条件を満たせるので安心してください。

自動契約機を利用すれば即日で手続きできる

複数社からお金を借りていて、各社の返済に追われている場合、「今すぐにでも借り換えたい!」という人もいるでしょう。

一般的におまとめローンの審査や契約は、通常のカードローンの手続きよりも時間がかかります。

しかし、プロミスのおまとめローンは自動契約機で手続きすることもできて、急いでいるケースも安心です。

プロミスの自動契約機は公式ホームページから検索できます。最寄りの店舗の場所や営業時間を確認のうえ、来店するようにしましょう。

利息の計算は日割りで行われるため、スピーディに借り換えられれば、その分だけ、金利負担も軽減することができます。

ただし、プロミスのおまとめローンは、Web・アプリからの申し込みに対応していません。プロミスのおまとめローンを契約する流れについては後述しているので、詳しくはそちらを確認してください。

プロミスのおまとめローンで借り換えた場合のシミュレーション

プロミスのおまとめローンを利用すると、どのくらい返済の負担が軽減されるのでしょうか?

通常のカードローンであれば返済シミュレーションを利用することで、完済までにかかる期間、月々の返済額、最終的な返済総額などを簡単に調べられます。

しかし、おまとめローンに関しては、他社借入の契約内容によっても大きく左右されるためシミュレーションを用意している金融機関は少ないのです。

そこで、複数社からの借り入れをプロミスで一本化するとどうなるのかの返済イメージを紹介します。

例えば、3社の消費者金融で合計200万円の融資を受けているとしましょう。

おまとめローンで一本化しない場合の返済例

| A社 | B社 | C社 | |

|---|---|---|---|

| 金利(実質年率) | 18.0% | 18.0% | 18.0% |

| 借入残高 | 700,000円 | 800,000円 | 500,000円 |

| 借入期間 | 5年 | 5年 | 5年 |

| 毎月返済額 | 17,775円 | 20,314円 | 12,696円 |

| 返済総額 | 1,066,488円 | 1,218,864円 | 761,781円 |

※ 返済例はプロミス公式ホームページより

このようにばらばらの消費者金融を利用していると高めの利率が適用されやすく、3社に対してそれぞれ返済をしないといけません。

上記のケースでは、3社での毎月返済額の合計は50,785円、返済総額の合計は3,047,133円です。

これをおまとめローンを利用した場合と比べると次のようになります。

プロミスのおまとめローンで一本化した場合の返済例

| おまとめローン | まとめなかった場合 | 差額 | |

|---|---|---|---|

| 金利(実質年率) | 15.0% | – | – |

| 借入残高 | 200,000円 | 200,000円 | – |

| 借入期間 | 5年 | 5年 | – |

| 毎月返済額 | 48,000円 | 50,785円 | △2,785円 |

| 返済総額 | 2,842,747円 | 3,047,133円 | △204,386円 |

※ 返済例はプロミス公式ホームページより

あくまでも1つの返済例ですが、おまとめローンを利用することで月々の返済額は約3,000円、返済総額は約20万円も減りました。

借入状況や返済計画によっても変わるものの、一本化すれば融資額が100万円以上になるため年15.0%以下の利率になるのは確実です。

返済回数は相談のうえ決定するため、実際の返済計画についてはそのときに確認しましょう。

おまとめローンで借り換えを行うときは、事前のシミュレーションが重要じゃぞ。「金利はどのくらい下がるのか?」「毎月の返済額はいくらになるのか?」「返済総額はどうなるのか?」などは必ず確認するようにしてくれ。

プロミスのおまとめローンと通常のカードローンとの違い

プロミスの取り扱う通常のカードローン(フリーキャッシング)とおまとめローンとでは利用目的が異なります。

通常のカードローンの資金使途は原則自由(生計費に限る)ですが、おまとめローンは「ほかの貸金業者からの借入金の返済」にのみ利用できます。

そのほかにも次のような違いがあるので覚えておいてください。

プロミスのおまとめローンとカードローンとの違い

- プロミスのおまとめローンは総量規制対象外

- プロミスのおまとめローンは最大300万円までの融資

- プロミスのおまとめローンはネット申し込みができない

プロミスのおまとめローンとカードローンの違いを表にまとめました。

プロミスのおまとめローンとカードローンの比較

| おまとめローン | カードローン | |

|---|---|---|

| 金利(実質年率) | 6.3%~17.8% | 4.5%~17.8%(※1) |

| 限度額 | 最大300万円 | 最大500万円 |

| 資金使途 | 他の貸金業者への返済資金 | 生計費(※2) |

| 総量規制 | 対象外 | 対象 |

| 主な申込方法 | 自動契約機/ プロミスコール | Web・アプリ/ プロミスコール/ 自動契約機 |

※1 新規契約の方が対象となります。

※2 個人事業主の方は、生計費および事業費に限ります。

特に「総量規制の対象になるか?」「Webから手続きできるか?」などは重要でしょう。以下ではプロミスのおまとめローンと通常のカードローンの違いについてより詳しく解説していきます。

プロミスのおまとめローンは総量規制対象外

消費者金融やクレジットカード会社などは貸金業者に該当し、貸金業法という法律に則って貸し付けを行っています。

貸金業法には総量規制というルールがあり、貸金業者からの融資は最大で年収の1/3までに制限されます。

総量規制は過剰融資を防ぐためのルールですが、例外的に総量規制の対象にならない商品もあって、そのひとつがおまとめローンです。

プロミスのおまとめローンについては「改正貸金業法施行規則第10条の23第1項 第1号の2(段階的な返済のための借換)」に基づいて提供されています。そのため、審査の結果次第では年収の1/3を超える借り換えも可能です。

実際の契約額は申込者の希望する金額の範囲内で審査によって決定されるものの、年収の1/3超であっても借り換えられる可能性があるというのはおまとめローンの大きな特徴です。(※ 契約額は借換対象となるローンの残高(元本)の範囲内に限ります。)

おまとめローンは総量規制の例外じゃ。ただし、その残高については総量規制の基準額(年収の1/3まで)に算入されるぞ。つまり、おまとめローンの残高が年収の1/3を超えているなら、貸金業者から新たに融資を受けることはできないのじゃ。

プロミスのおまとめローンは最大300万円までの融資

プロミスのおまとめローンの融資額は最大で300万円までです。

プロミスの通常のカードローンの限度額は1万円~500万円なので、おまとめローンの最大融資額の方が小さいことになります。

例えば、消費者金融のカードローンやクレジットカードキャッシングの利用残高が300万円を超えている場合、プロミスのおまとめローンですべてを借り換えることはできません。

借入残高の一部を借り換えるという選択肢もありますが、金額によってはより対応可能な金額が大きい別の商品を選んでも良いでしょう。

プロミスのおまとめローンはネット申し込みができない

プロミスに限らず、カードローンの申し込みはインターネット経由が現在の主流です。時間や場所を問わず、パソコンやスマホから申し込めるのは便利ですよね。

しかし、プロミスのおまとめローンに関しては、インターネットからの申し込みはできません。

プロミスのおまとめローンは「自動契約機」もしくは「プロミスコール(電話)」から申し込めます。

プロミスのカードローンはWeb完結に対応しているものの、おまとめローンの契約を希望する場合は、来店や電話、郵送での手続きが必要になる点に注意してください。

「おまとめローンの商品内容について確認したい」といったケースでは、プロミスコールから電話で申し込みをするのが良いでしょう。

プロミスおまとめローンの契約手続きの流れ

プロミスのカードローンは「Web・アプリ」「プロミスコール」「来店」とさまざまな申込方法に対応しています。前述のとおり、カードローンならWeb完結も可能ですが、おまとめローンはネット経由での申し込みができません。

通常のカードローンと契約手続きの流れが異なるので、あらかじめ手順を確認しておきましょう。

プロミスでおまとめローンを契約する流れ

- 「自動契約機」もしくは「プロミスコール」から申し込む

- 申込内容をもとに審査が開始される

- 審査・契約に必要な書類を提出する

- プロミスが借入先に振り込み

- おまとめローンの返済開始

1. 「自動契約機」もしくは「プロミスコール」から申し込む

プロミスのおまとめローンは「自動契約機」もしくは「プロミスコール」から申し込めます。通常のカードローンのようにWeb・アプリからは申し込めないため、おまとめローンの利用を希望する場合は、最寄りの店舗に来店するか、プロミスコールに電話しましょう。

プロミスの自動契約機の営業時間は9:00~21:00(※1)で、土・日・祝日も利用可能です。自動契約機であればその場で必要書類を受け取れるので、「できるだけ早く借り換えを行いたい!」という人に向いています。来店する前に持参する書類も確認しておきましょう。

一方、プロミスコールの受付時間は平日9:00~18:00です。土・日・祝の受け付けは行っていませんが、分からない点をオペレーターに確認しながら手続きできる点はメリットです。都合の良い方法で手続きしてください。(※1 一部店舗は営業時間が異なります。最寄りの店舗の営業時間は、プロミスの公式ホームページで確認してください。)

2. 申込内容をもとに審査が開始される

自動契約機やプロミスコールからの申し込み後、おまとめローンの審査が開始されます。

審査は申込内容をもとに行われますが、チェックされるポイントは、プロミスのカードローン審査と大きく変わるわけではありません。申込者の収入や雇用形態、信用情報などを確認して、「十分な返済能力を有しているか?」が判断されます。

また、おまとめローンの審査では特に年収と他社借入残高のバランスが重要視されます。

おまとめローンは返済専用で、審査の結果次第で年収の1/3を超える借り換えもできますが、審査が甘いわけではありません。年収に対して他社借入残高が高額なら、審査通過のハードルは高くなるでしょう。プロミスのおまとめローンの審査に落ちやすいケースについては後述しているのでそちらも参考にしてください。

3. 審査・契約に必要な書類を提出する

おまとめローンの審査・契約には以下のような書類が必要です。

プロミスのおまとめローンの必要書類

| 本人確認書類 | 「氏名」「生年月日」「現在住んでいる自宅住所」が記載されている以下のいずれかの本人確認書類が必要です。(持っている人は運転免許証を利用) ・運転免許証(経歴証明書も可) ・パスポート※1 ・マイナンバーカード(通知カードは不可) ・健康保険証※2 ・在留カード/ 特別永住者証明書 |

|---|---|

| 収入証明書 | 現在の勤め先での収入を確認できる以下のいずれか1点が必要です。 ・源泉徴収票(最新のもの) ・確定申告書(最新のもの) ・税額通知書(最新のもの) ・所得(課税)証明書(最新で、収入額と所得額が記載されているもの) ・給与明細書(直近2ヶ月分)+賞与明細書(直近1年分) ※ 賞与明細書がない人は、直近2ヶ月分の給与明細のみでかまいません。 |

※ 個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などを提出する場合、個人番号(マイナンバー)が記載されている箇所を見えないように加工してください。

※1 2020年2月3日以前に申請・発行されたもので、住所欄に現在住んでいる自宅住所が記載されているもの。

※2 表面または裏面の住所欄に住所欄に現在住んでいる自宅住所が記載されているもの。また、本人確認書類として健康保険証を提出する場合は、記号・番号・保険者番号・QRコードの箇所を見えないように加工してください。

法令に基づき「プロミスの利用限度額が50万円を超える場合」「プロミスの利用限度額とほかの貸金業者からの借入残高の合計が100万円を超える場合」「以前提出の収入証明書の発行日から3年以上が経過している場合」は、必ず収入証明書を確認されます。

そのため、おまとめローンを利用する場合は、基本的に収入証明書の提出も求められるでしょう。

提出書類は審査内容・手続き方法などによって変わってくることもあるので、申し込み後の案内に従って用意してください。

必要書類は自動契約機から提出することもできますし、プロミスのアプリやWebからアップロードすることも可能です。

また、申し込みや契約の手続きで自動契約機を利用しない場合は、書類の郵送が必要になります。申込書などが自宅に届くので、必要事項を記入のうえ、プロミスに返送してください。必要書類がプロミスに到着し、確認が済んでからの契約になるため、自動契約機に比べると手続きに時間がかかるでしょう。

4. プロミスが借入先に振り込み

基本的におまとめローンは、既存の借入先への返済を代行してくれます。

申込者は借り換えの対象である消費者金融カードローン、クレジットカードキャッシングの返済用口座や返済日の借入残高などの必要情報を確認し、それらをプロミスへ伝えます。

プロミスはその情報をもとに申込者の名義で銀行振込による返済を行ってくれため、自分で手続きする必要はありません。(銀行振込の手数料はプロミス負担です。)

ただし、カードローンの利息は日割りで加算されるので、返済予定日の正確な借入残高については自身で調べる必要があります。

「会員ページにアクセスする」もしくは「コールセンターに電話する」などして全額返済に必要な金額、振込先の口座番号などを調べましょう。

後はこれらの情報をプロミスに連絡すれば、申込者の名義で返済をしてくれます。

全額返済後、借り換えの対象にしたカードローンの解約は必須ではないものの、「お金を借りる予定がない」「返済に集中したい」という人は解約することをおすすめします。解約に関しては、プロミスは一切手続きできないので、自分自身で行いましょう。

5. おまとめローンの返済開始

おまとめローンによって借り入れをプロミス1社にまとめたら、通常のカードローンと同様に月に1回返済をしていきます。

おまとめローンの返済期間は「最終借入後最長10年(1回~120回)」とされていますが、融資はおまとめしたときの一度きりなので、10年以内と考えて大丈夫です。

ただ、実際の返済計画については、プロミスと相談しながら決めます。月々の返済額が以前より増えることはありませんが、少しでも短い期間で完済する方が最終的な利息の負担は減るので、無理のない返済額、返済期間になるように相談してください。

おまとめローンの基本的な返済方法は「口座振替」もしくは「ATM入金」です。返済忘れが心配な人は口座振替の登録をしておきましょう。

返済日は毎月5日・15日・25日・末日から選択できますが、口座振替の場合、利用する金融機関によっては毎月5日の返済になります。口座振替を希望する人は毎月の返済日についても確認しておくと安心です。

また、返済専用カードが発行されるため、プロミスの自社ATMや提携金融機関のATMからも返済可能です。追加返済(繰り上げ返済)もできるので、余裕があるときは多めに返すと良いでしょう。

プロミスのおまとめローンのデメリット・注意点

プロミスのおまとめローンは複数の消費者金融カードローンやクレジットカードキャッシングの利用があり、毎月の返済に負担を感じている人におすすめの商品です。

ただし、おまとめローンにはデメリットや注意すべき点もあります。

プロミスのおまとめローン申し込みの注意点

- おまとめ対象は他の消費者金融、クレジットカード会社の無担保ローンのみ

- 必ずしも今より低い金利になるとは限らない

- 返済期間によってはおまとめ前より利息が増えることもある

- おまとめ以外の目的での利用、追加融資はできない

「おまとめローンが自分にあっているのか?」を判断するためにも、デメリットや注意点も確認しておきましょう。

おまとめ対象は他の消費者金融・クレジットカード会社の無担保ローンのみ

おまとめローンは種類によって借り換えの対象にできるもの・できないものがあります。

例えば、プロミスのおまとめローンは「貸金業法施行規則第10条の23第1項 第1号の2」に基づく商品で、借り換えの対象は「消費者金融・クレジットカードなどにおける借り入れ(無担保ローン)」に限られます。

そのため、銀行カードローンによる借り入れやクレジットカードのショッピングリボの利用残高は借り換えられません。

おまとめローンの種類と借り換えの対象にできるものについては以下の記事で詳しく解説しています。

おまとめローンとはどんな仕組み?メリット・デメリットとオススメのおまとめローンを紹介

もし銀行カードローンやショッピングリボも含めて借り換えたいなら、別の商品を検討すべきじゃろう。現在の借入状況を整理したうえで、自分にあった商品を選んでくれ。

必ずしも今よりずっと低い金利になるとは限らない

おまとめローンの金利も審査によって決定されます。法律上、借り換える前よりも高い金利になることはありませんが、実際の金利は審査結果が出るまで分かりません。

そのため、大きく金利が下がらないケースもあることは覚えておきましょう。

プロミスのおまとめローンの金利は年6.3%~17.8%で、この範囲内で借り換え前の金利、融資額、審査結果などを考慮して決定されます。

例えば、年18.0%で契約している消費者金融のカードローンを年17.8%で借り換えても、そこまで返済の負担は減らないでしょう。

月々の返済額を減らすことよりも、金利を下げることを重視する場合は、できるだけ上限金利の低い商品を選んでください。

消費者金融のおまとめローンと銀行カードローンでの借り換えを徹底比較!

借入状況・返済状況に問題がないなら、銀行カードローンによる借り換えも有効じゃぞ。銀行カードローンの多くは上限金利が年15.0%以下で、金利の見直しにおすすめの利率設定になっておるぞ。「金利を下げたいし、借り入れも行えるようにしたい」というときは、銀行カードローンもあわせて検討してくれ。

返済期間によってはおまとめ前より利息が増えることもある

消費者金融のおまとめローンは、月々の返済額を以前よりも減らすことができます。

この点は貸金業法にもとづく商品であれば共通です。

しかし、月々の返済額を減らすと、完済までの期間が長くなり、最終的に負担する利息の合計が増えてしまうこともあるのです。

おまとめローンによって金利が下がれば、利息も減ります。ただ、それはおまとめ前と同じ金額を月々返済し、完済するまでの期間も一緒という前提です。

月々の返済額を減らしすぎ、返済期間が延びるケースでは、おまとめ前よりも返済総額が増えてしまう危険性もあるので注意してください。

必ずおまとめローンを利用する前に、返済計画を立てて、月々の返済額だけでなく、返済総額がどう変わるかについても調べましょう。

おまとめ以外の目的での利用・追加融資はできない

おまとめローンは、おまとめ以外の目的で利用することはできません。また、この記事でも説明したように、おまとめローンはプロミスが利用者に代わって返済を行います。

おまとめローンで借入残高以上の金額を借りたり、契約後に追加で融資を受けたりはできないのです。

例えば、「急な出費が重なり、どうしてもお金が必要!」というときに、おまとめローンでお金を借りることはできません。

おまとめローンは返済専用で、返済が進み借入残高が減少しても、空いた枠でお金を借りることはできないので注意してください。

万が一の場合に備えてカードローンを残しておきたいという人は、返済専用の商品ではなく、銀行カードローンを借換目的で利用すると良いでしょう。

銀行カードローンであれば資金使途は自由ですし、限度額の範囲内であれば追加融資も受けられます。

プロミスのおまとめローンは審査が厳しい?審査に落ちやすいケース

おまとめローンは複数社から借り入れがある人のための商品ですが、契約には必ず審査があります。

複数の借り入れをひとつにまとめるおまとめローンという商品の性質上、融資は高額になりやすく、プロミスとしては延滞や貸し倒れのリスクを1社で背負うことになります。

そのため、通常のカードローンよりも審査の基準は厳しくなると思ってください。

例えば、次のようなケースはプロミスのおまとめローンの審査に落ちやすいです。

プロミスのおまとめローンの審査に落ちやすいケース

- 以前よりも年収が下がってしまっている

- 年収の1/3を超える金額のおまとめ

- すでに他社への返済に遅れが出ている

おまとめローンを利用しようと思っている人は、これまでに2社、3社の消費者金融の審査に通っているはずです。

しかし、以上のいずれかに該当する人は、おまとめローンの審査で不利になるでしょう。

以前よりも年収が下がってしまっている

おまとめローンの申し込みをする段階で、以前よりも年収が下がっていると審査に落ちる可能性が高いでしょう。

おまとめローンは複数社からの借り入れを1つにまとめるので、それなりの返済能力を求められます。

転職などをきっかけに収入が大きく下がり、おまとめローンの申し込みを考えているという人は要注意です。

カードローンの審査に通過したときよりも年収がダウンしているなら、おまとめローンの契約は難しいと思ってください。

年収の1/3を超える金額のおまとめ

プロミスのおまとめローンは貸金業法に基づく商品で、総量規制の例外です。そのため、おまとめローンであれば審査の結果次第で年収の1/3を超える金額を借りられます。

しかし、審査の結果次第で年収の1/3を超える金額を借りられるというのはあくまでも法律の話なので、借り換える金額が高額なら審査には通りにくいでしょう。

年収の1/3を超えるような金額を借り換える場合、収入の安定性がとても重要です。

おまとめローンは長期にわたって返済を続けるケースが多いので、その間、しっかりと月々の返済額を返せるかがポイントになるでしょう。

すでに他社への返済に遅れが出ている

プロミスのおまとめローンも、審査の際に信用情報をチェックします。

そのため、他社への返済に遅れが出てからおまとめローンに申し込みをしても、審査には通らないでしょう。

すでに返済が遅れているなら、「おまとめしてもすぐに返済できなくなる可能性が高い」と判断されやすいです。

おまとめローンを検討している人は、利用しているカードローンやクレジットカードの返済に遅れが出ないうちに審査を受けてください。

おまとめローンの審査においても「安定収入の有無」と「信用情報」は非常に重要になるぞ。この点は通常のカードローン審査と一緒じゃ。

プロミスのおまとめローンに向いていない人

プロミスのおまとめローンにはメリットだけでなく、デメリットもあります。そのため、借入状況などによってはプロミスのおまとめローンに向いていない人もいるでしょう。

例えば、次のようなケースでは、プロミスのおまとめローンはおすすめできません。

プロミスのおまとめローンに向いていない人

- 他社借入の総額が300万円を超えている

- 他社借入が比較的少額である

- ショッピングリボの支払いや銀行カードローンでの借り入れがある

他社借入の総額が300万円を超えている

プロミスのおまとめローンは最大でも300万円までの融資です。そのため、他社借入の総額が300万円を超える人には、プロミスのおまとめローンは向きません。

別の消費者金融でもおまとめローンを扱っていますが、商品によって限度額はばらばらです。

例えば、大手消費者金融の中だと、アイフルのおまとめローンの限度額は最大800万円です。

ただ、プロミスと同様に限度額が300万円という商品も多いので、借入残高が多い人は商品ごとの限度額を先に確認するようにしてください。

他社借入が比較的少額である

複数社から借り入れがあっても、その利用残高が比較的少額なケースもプロミスのおまとめローンは向いていません。

おまとめローンも融資額に応じて適用される利率が変わるため、まとめる金額が少額だと上限に近い利率が適用されやすいです。

プロミスのおまとめローンは年6.3%~17.8%の金利なので、現在の適用利率や融資額によっては通常のカードローンとさほど変わらない金利になるでしょう。

利息制限法にもとづいて年15.0%以下の金利が確実に適用されるためには、100万円以上の融資になる必要があります。そのため、おまとめの対象が100万円未満なら、銀行カードローンによる借り換えがおすすめです。

銀行カードローンの多くは年15.0%を下回る上限金利なので、少額の借り換えでも金利を下げやすいというメリットがあります。

ショッピングリボの支払いや銀行カードローンでの借り入れがある

プロミスのおまとめローンはショッピングリボや銀行カードローンを借り換えの対象にできません。

もし消費者金融のカードローンやクレジットカードキャッシングだけでなく、それらの利用残高も多いなら、プロミスのおまとめローンは向かないでしょう。

消費者金融からの借り入れだけをまとめても、ショッピングリボや銀行カードローンの支払いが残っていると返済は楽にならない可能性があります。

「返済の管理を楽にする」「借入残高をまとめて低い利率で借り換える」「返済に専念して、残高を増やさない」という観点では、おまとめローンによって借入先が一社になるのが理想です。

利用残高や適用金利によってもベストな選択は変わってきますが、ショッピングリボや銀行カードローンの利用がある人は必要に応じて別の商品も検討してください。

プロミスのおまとめローンに関するよくある質問

プロミスのおまとめローン審査では在籍確認が実施される?

在籍確認とは「安定収入を得ていること」を確かめるために、申込者の勤務先を確認する審査のことです。

通常のカードローン審査では在籍確認が実施されますが、プロミスのおまとめローンにおいても在籍確認は行われます。

ただし、プロミスの在籍確認の場合、原則として勤務先へ電話することはありません。

審査の状況によっては電話をかけて在籍確認するケースもあるものの、そのときは事前に申込者の同意を得ることになっているので安心してください。

プロミスのおまとめローンの利用にはどのくらいの年収が必要?

プロミスのおまとめローンの申し込みに年収の制限はありません。

借り換えを希望する金額と年収などがチェックされ、「十分に返していける返済能力があるか?」が判断されます。

プロミスのおまとめローンは総量規制の例外なので、年収の1/3を超える借り換えも可能(要審査)です。

ただし、借り換える金額に対して、返済能力が不足しているなら審査に通ることはありません。

通常のローン審査と同様に希望金額が高額になれば、その分だけ、求められる年収も高くなるでしょう。

プロミスのおまとめローンの申込条件は「年齢20歳以上、65歳以下で本人に安定した収入がある方」となっています。(※ 主婦、学生の方でも、パート・アルバイトによる安定収入がある場合は申し込めます。)

おまとめローンの審査では年収の額だけでなく、安定性も重視されると思ってください。

プロミスのおまとめローンは返済が遅れると一括請求される?

プロミスのおまとめローンの返済期日は5日・15日・25日・末日の中から選択できて、契約時に決まる金額を毎月返済していくことになります。(※ 一部金融機関で口座振替を行う場合は、毎月5日が返済期日になります。)

また、返済期間(返済回数)は相談のうえ、最長10年(1回~120回)の範囲内で決まります。

ただし、契約時に指定した返済期日を過ぎてしまった場合は、一括返済を請求されるケースもあるので注意してください。

基本的に短期間の延滞でいきなり一括返済を請求されることはありませんが、2ヶ月~3ヶ月以上の長期間の延滞になれば残高全額の一括返済を請求される可能性が高いです。

おまとめローンを利用してもすぐに借入残高が減るわけではありません。

おまとめローンは段階的に残高を減らしていくための商品なので、完済まで油断しないようにしましょう。

おまとめローンの契約で他社解約を求められることはある?

一部のおまとめローンは商品規約で他社解約が条件になっています。

カードローンは利用限度額の範囲内で繰り返し利用できますが、おまとめローンで借り換えてもまた借入残高を増やしてしまっては意味がありません。

そのため、おまとめローンによって他社からの借り入れを完済したら、そのカードローンを解約して、解約証明書などを提出するように指示されることもあります。

他社解約なしのおまとめローンもあるものの、借り換え後に解約が必要なケースもあることは覚えておいてください。

プロミスのおまとめローンの場合、他社解約が必須ではありません。

ただし、おまとめローンは借入残高を着実に減らしていくための商品なので、契約済みのカードローンで追加融資を受けたり、新たにキャッシングの契約を結んだりするのは好ましくないでしょう。

おまとめローンを完済するまでは返済に専念してください。

【まとめ】プロミスのおまとめローンは利用のしやすさとスピードがメリット!金利重視なら銀行も検討しよう

プロミスのおまとめローンは、安定収入があればパート・アルバイトでも申し込める旨が公式サイトに明記されており、雇用形態や年収による申込制限はありません。

また、自動契約機で手続きできるので、比較的スピーディに借り換えを行える点も大きなメリットです。

「銀行の審査は厳しい」「できるだけ早く借り換えたい」「毎月の返済額を減らしたい」という人にはプロミスのおまとめローンがぴったりでしょう。

ただし、返済計画によっては、おまとめする前よりも返済総額が増えてしまう危険性もあります。

毎月の返済を無理なく行えるというだけでなく、最終的な返済総額についても確認しながら返済計画を立てましょう。

加えて、プロミスのおまとめローンの金利設定は、一般的な消費者金融カードローンと大きく変わりません。

月々の返済額が増えたり、借り換える前よりも金利が上がったりすることはありませんが、実際の金利については審査の結果次第になります。

そのため、金利を重視していて、審査に不安がない人は、銀行カードローンでの借り換えも検討してください。

返済の負担を上手く減らすためには、状況に応じた商品選びが重要です。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。