「どうしても今日中にお金が必要だけど、カードローンの審査に通る自信がない・・・」

そんなときは、過去に申し込みをしていない別の消費者金融から検討していきましょう!

カードローンは金融機関によって審査基準が異なるため、以前、審査に落ちてしまっていても、別の会社の審査に通る可能性は十分あります。

銀行カードローンは審査基準が厳しい上に、審査結果が出るまでには1営業日以上がかかるので、即日融資を受けたいなら消費者金融の一択です。

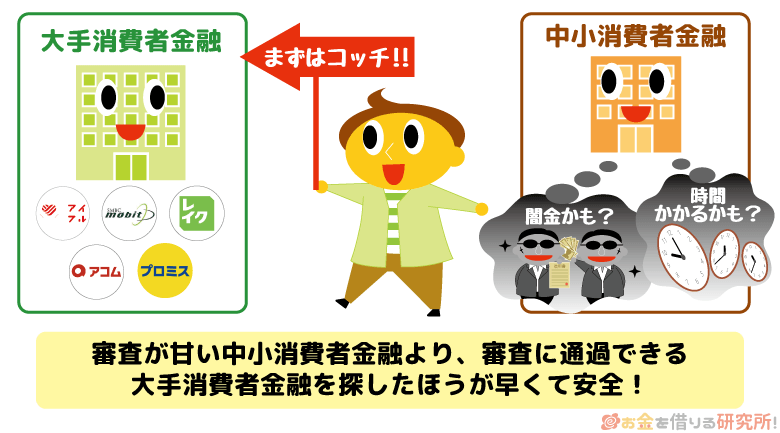

ただ、審査の甘いところを探して、どんどん事業規模が小さく、マイナーな業者に申し込みをしていくことはおすすめできません。

中小規模の消費者金融は、「最短」即日融資ができても、大手よりも即日融資を受けるための条件が厳しいことが多いのです。

加えて、十分に検討する時間なく申し込みをすれば、中小消費者金融かと思っていたのに違法な業者(闇金)だったという危険性もあります。

特に、「審査甘い」「柔軟審査」などの言葉を使っている場合は闇金だと思って良いでしょう。

中小消費者金融は大手とは異なる審査方式を取っていることも多く、大手の審査で否決されてしまった人でも借り入れができる可能性はあります。

しかし、中小消費者金融をあえて利用するメリットはないので、まずは大手の審査に通過できないかを十分に検討してください。

この記事では、即日融資を受けたいけど審査に不安を感じているという方向けに、どこに申し込むべきなのかについて説明をしていきます。

はじめに検討したい安心大手!

目次

審査は甘くないが大手消費者金融で即日融資・審査通過できないかを検討しよう

中小消費者金融機関の方が審査が甘いといったイメージを持っているかもしれませんが、規模が小さくなればサービスの品質が劣ることが多く、闇金のような違法業者に出くわす可能性も高くなります。

そのため、一度、大手消費者金融の審査に落ちたからといって安易に中小規模のカードローン会社に申し込みをするのはおすすめしません。

まずは、本当に大手消費者金融の審査に通る見込みはないのか考えましょう。

じつをいうと、大手の消費者金融は審査が厳しいわけではないのじゃ!

大手消費者金融では3人に1人が審査に通っている

まず、どんな金融機関のカードローンでも、返済能力がない人が契約できてしまうような審査の甘いところはありません。

それは、大手でも中小でも、消費者金融でも銀行でも一緒です。

ただ、そうはいっても「本当に審査に通るかな?」と考えながら申し込みをするのは不安だと思います。

そこで、ぜひ確認しておきたいのが大手消費者金融が公開している「成約率」です。

成約率とは、新規申込者のうち契約に至った人の割合を指すもので、審査の難易度を測る1つの指標になります。

例えば、10人申し込みをして1人しか契約しなかった消費者金融よりは、10人のうち5人が契約した消費者金融の方が審査は甘いと考えることが可能です。

実は、大手消費者金融の場合、約3人に1人が新規契約に至っているというのがデータで出ています。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

大手3社のプロミス、レイク、アコムであれば概ね30%~40%になります。

実際には、審査に通過したものの契約をしなかった人もいることを考慮すると、3人に1人の割合で審査に通過していると考えて大丈夫です。

これら3社は数多くある消費者金融の中でも最大手といって良く、1社だけでも1年間で25万人くらいの新規契約者が誕生しているのです。

25万人という人数を考えると、大手消費者金融と契約することは必ずしも狭き門だとは言えないのではないでしょうか?

過去の申し込みで否決されたのが上記の1社である場合、残りの2社から検討をはじめてください。

誰でも借りられるほど審査は甘くありませんが、上記3社は新規契約者向けの無利息サービスも用意しているため、積極的に新規契約者を増やそうとしています。

即日融資を受けたいならプロミスがおすすめ

大手3社の中でも、即日融資を希望する方にもっともおすすめしたいのがプロミスです。

成約率が高いという点も理由の1つですが、最短3分審査で、多くの借入方法に対応しているため、午後に申し込みを開始しても十分に即日融資の可能性があります。(※ お申込み時間や審査によりご希望に添えない場合がございます。)

当日の審査回答は21時までなので、それまでに審査通過して契約を済ませれば、自動契約機でローンカードを発行する以外にも、24時間振込、アプリローン(スマホATM)といったカードレスでの取り引きも可能です。→ プロミスのアプリローンについてはこちら

プロミス

| 実質年率 | 4.5%~17.8% |

|---|---|

| 限度額 | 1万円~500万円 |

| 最短審査時間 | 3分※1 |

| 審査回答時間 | 9:00~21:00 |

| 自動契約機の営業時間 | 9:00~21:00※2 |

| 借入方法 | ・ローンカード ・銀行口座への振り込み ・スマホATM |

| 24時間振込対応の銀行 | ・三井住友銀行 ・みずほ銀行 ・三菱UFJ銀行 ・ゆうちょ銀行 ・楽天銀行 ・PayPay銀行 など |

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 自動契約機の営業時間は店舗によって異なる場合があります。

プロミスに申し込み済みの方はアイフル、アコムを検討

プロミスに申し込みをしたことがあり、審査で否決されてしまったという方は、アイフル、アコムを検討していきましょう。

この2社の場合、最短審査時間、自動契約機の営業時間などはプロミスと同じなので、同様に即日融資が受けられる可能性が高いです。

アコム

| 実質年率 | 3.0%~18.0% |

|---|---|

| 限度額 | 1万円~800万円 |

| 最短審査時間 | 20分 ※1 |

| 審査回答時間 | 9:00~21:00 |

| 自動契約機の営業時間 | 9:00~21:00 年中無休(年末年始は除く)※2 |

| 借入方法 | ・ローンカード ・銀行口座への振り込み ・スマホATM |

| 24時間振込対応の銀行 | 楽天銀行など ※3 |

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 自動契約機の営業時間は店舗によって異なる場合があります。

※3 アコムは24時間、土日も銀行口座振込可能ですが、金融機関や申込時間帯によっては振込実施までに時間がかかることがあります。

アイフル

| 実質年率 | 3.0%~18.0% |

|---|---|

| 限度額 | 1万円~800万円 |

| 最短審査時間 | 18分 ※1 |

| 審査回答時間 | 9:00~21:00 |

| 自動契約機の営業時間 | 9:00~21:00 ※2 |

| 借入方法 | ・ローンカード ・スマホATM ・銀行口座への振り込み |

| 24時間振込対応の銀行 | ・三井住友銀行 ・三菱UFJ銀行 ・みずほ銀行 ・ゆうちょ銀行 ・PayPay銀行 など |

※1 お申込み時間や審査状況によりご希望にそえない場合があります。

※2 自動契約機の営業時間は店舗によって異なる場合があります。

「事業規模が小さい=審査が甘い」は間違い

一般的に中小消費者金融や街金と言われるカードローン会社の場合、成約率を公開していないため、大手の数字と比較することはできません。

ただ、規模が小さくなっても成約率が上がるとは限らないということは、準大手と位置付けできるSBI新生銀行グループの消費者金融の成約率を見れば分かるでしょう。

SBI新生銀行グループはIR情報の中で、レイクとノーローンの成約率を公開しています。

SBI新生銀行グループ消費者金融の成約率

| 消費者金融 | 成約率 |

|---|---|

| レイク | 29.7% |

| ノーローン | 23.2% |

※ 2018年4月~12月までの各社が公開しているIR情報を元に算出した平均です。小数点第二位以下は切り捨てです。

レイク、ノーローンと事業規模が小さくなっていくと、大手3社よりも成約率が低くなっていくことが分かります。

その他の中小消費者金融、街金についても、事業規模が小さいからといって、成約率が大手よりも高くなるとは考えない方が良いでしょう。

また、規模が小さい消費者金融の場合、大手の審査で否決された人の申し込みも多いため、慎重に融資の可否を判断します。

慎重に審査を進めるということは、審査に時間がかかり、即日融資が難しくなるケースも多いということです。

そのようなリスクもあるので、大手で一度否決されたからといって、すぐに中小消費者金融への申し込みをするのではなく、別の大手にチャレンジした方が良いでしょう。

審査が不安なら大手消費者金融で事前診断をしよう

ただ、闇雲に大手消費者金融へ連続して申し込みをするのは避けた方が良いでしょう。

カードローンの申し込みも信用情報機関に登録されているため、短期間に何社へも申し込みをしていると「かなりお金に困っているな。」といった悪い印象を審査担当者に与えてしまいます。

そのため、一度否決されてしまった方は、大手消費者金融の事前診断を利用して、まずは最低限の条件をクリアできているのかをチェックしてください。

金融機関によってサービスの名称は異なりますが、事前診断では年齢、年収、他社借入などの数項目だけで審査通過の見込みがあるかを数秒でチェックできます。

事前診断は正式な申し込みではないため、信用情報機関に記録が残ることもありません。

あくまでも簡易的な診断ですが、事前診断で「融資不可」という結果が出たなら、実際の審査に通過することもないでしょう。

借入希望金額を最低限にすれば審査に通りやすい

ただ、事前診断で利用する項目は少ないため、実際の審査結果とは異なる場合もあります。

事前診断では「融資可能」という結果だったものの、実際の審査で否決されてしまったという方は、借入希望金額が高すぎなかったを見直してください。

借りたい金額が高額になればなるほど、審査の通過基準は高くなります。

希望金額よりも減額された金額で審査が可決されるケースもありますが、返済能力に見合わない金額だと、それを理由に審査で落とされる可能性もあるので注意が必要です。

消費者金融は1万円単位で最低1万円から契約することができるので、できるだけ必要最低限の金額で申し込みをしましょう。

【大手の審査にどうしても通らない方向け】審査が甘く即日融資が受けられる中小消費者金融

事前診断を行い、借入希望金額も見直したのに大手消費者金融の審査に通過できなかったというときは、中小消費者金融の検討を始めるタイミングです。

もし、プロミス、アイフル、アコムの3社で審査落ちをしたなら、事業規模が近いSMBCモビットなどの準大手に申し込みをしても借り入れができない可能性が高いでしょう。

即日融資ができるかどうかは、申し込みをした時間帯、審査の進捗状況によって異なるので「100%今日中にお金を借りられる」とは言い切れませんが、即日融資に対応していて、安全に利用できる中小消費者金融を3社厳選しました。

ローンカードの発行も可能で即日融資ができるセントラル

中小消費者金融はサービスの質が大手に劣ることも多いですが、セントラルは比較的、大手に近い利便性があります。

例えば、セントラルは自動契約機を完備しているため、ローンカードを発行することが可能です。

ローンカードはセブン銀行ATMで利用できるため、職場や住まいの近くのセブンイレブンですぐに借り入れができます。

ただし、自動契約機があるのは東京都、神奈川県、埼玉県、岡山県、愛媛県、香川県、高知県だけと限定的です。

近くに自動契約機がない方は、振り込みの手続きをすれば当日中に入金してもらうこともできます。

しかし、平日の14時以降の受付分については、翌日の振込実施となるため、即日融資を希望するなら早めに申し込みをした方が良いでしょう。

セントラルの貸付条件

| 契約限度額 | 1万円~30万円 | 30万円超~100万円未満 | 100万円~300万円 |

|---|---|---|---|

| 実質年率 | 4.80%~18.00% | 4.80%~15.00% | |

| 申込条件 | ・20歳以上であること ・定期的な収入と返済能力を有すること ・セントラルの基準を満たすこと |

||

| 申込方法 | ・インターネット(スマホ・パソコン) ・自動契約機 ・来店 ・郵送 ・コンビニ(マルチコピー機) |

||

| 借入方法 | ・セントラルATM ・セブン銀行ATM ・振り込み |

||

最短45分審査で即日融資にも対応しているアロー

アローの「フリープラン」という商品であれば最短45分で審査が完了するため、即日融資を受けることができます。

大手消費者金融の最短30分審査と比較すると少し劣りますが、十分な審査スピードだと言って良いでしょう。

また、必要書類の提出はアロー公式サイトの「書類提出専用フォーム」から行えるので、契約手続きまでもスムーズです。

ただし、借入方法は振り込みのみなので、その点には注意してください。

アローの貸付条件(フリープラン)

| 限度額 | 最大200万円 |

|---|---|

| 実質年率 | 15.00%~19.94% |

| 申込条件 | ・25歳以上、65歳以下であること ・健康保険に加入していること ・勤続年数が12ヶ月以上であること ・延滞中の借り入れがないこと |

| 申込方法 | ・インターネット(スマホ・パソコン) ・FAX ・郵送 |

| 借入方法 | ・振り込み |

30日間無利息サービスにも対応しているキャッシングのフタバ

キャッシングのフタバは中小消費者金融には珍しく無利息期間を用意しています。

そのため、はじめての契約だと一定期間は利息0円で借り入れをすることが可能です。

限度額は最大でも50万円までなので、まとまった金額の借り入れには利用できませんが、少額でも良いので借りたいという人にとっては悪くない貸付条件でしょう。

また、レディースフタバという女性専用ダイヤルもあるので、男性スタッフから申込内容を確認する電話が来るのは嫌という方はそちらを利用してください。

貸付条件に差はなく、対応してくれるオペレーターの性別だけの違いです。

キャッシングのフタバの貸付条件

| 限度額 | 10万円~50万円 |

|---|---|

| 実質年率 | 1~10万円未満 14.959%~19.945% 10~50万円未満 14.959%~17.950% |

| 申込条件 | ・20歳以上、70歳以下であること ・安定した収入と返済能力を有すること ・他社借入が4社以内であること |

| 申込方法 | ・インターネット(パソコン) ・電話 |

| 借入方法 | ・振り込み |

そもそも中小消費者金融の審査は大手よりも審査が甘いの?

中小消費者金融の審査は甘いと言われているものの、誰でもお金を借りられるわけではありません。

例えば、無収入であったり、継続中の延滞があったりすれば、どこの消費者金融に申し込みをしても審査通過はできないでしょう。

中小消費者金融は自動スコアリング審査による振い落としがない

中小消費者金融の審査が甘いと言われるのは、大手とは異なる審査方式をとっているためです。

大手消費者金融では、自動スコアリング審査という方法で融資の可否を判断していると言われています。

コンピューターが申込者の年収、勤務先、勤続年数などの情報を採点(スコアリング)して、その採点結果が金融機関の基準に達しているかどうかで融資の可否を決めるのです。

この方式では、人の手を借りずに審査を進めることができるため、とてもスピーディに審査結果を出すことができます。

しかし、人の手で時間をかけて精査しない分、返済能力がない人に「融資可能」の結果を出さないよう、ある程度、基準を厳しくしておかないといけません。

最終的な審査結果は、在籍確認、提出書類の確認なども必要なので人の手で行われますが、それまでにコンピューターによる振い落としがあるということです。

一方で、中小消費者金融では、はじめから人の手で審査を進めていくケースも多いのです。

人の手による審査は、ときには時間がかかってしまうというデメリットはありますが、大手で否決された人にも融資を受けるチャンスがあります。

大手消費者金融がダメでも中小なら借りられるのはどんな人?

例えば、次のような方は、大手消費者金融の審査で落とされていてもお金を借りられる可能性があります。

まずは大手消費者金融で本当に借り入れができないかを考えるべきとお話ししましたが、次に該当する方は、すぐに中小金融機関への申し込みを検討しても良いでしょう。

中小消費者金融に申し込むべき人

- 他社借入が1~3件程度ある

- 収入や雇用形態に不安がある

- 解決済みの返済トラブルが信用情報に記録されている

中小消費者金融の審査では「今現在、安定した定期収入と返済能力があるか」ということが重要です。

そのため、過去に延滞などの返済トラブルがあっても、すでに解決済みの方だと審査に通過できる可能性があります。

大手だと信用情報機関にそのような記録があるだけ審査にほぼ通らないので、大きな違いだと言えるでしょう。

また、他社借入がある、収入が低い、非正規雇用であるといった審査で不利な情報が複数あり、結果としてスコアリング審査の基準に達していないという方も中小消費者金融であれば審査通過できるかもしれません。

審査が甘い中小消費者金融でも落ちてしまう人の特徴

一方で、金融機関の規模に関係なく、審査に落ちてしまうという人もいます。

まず、各消費者金融の申込条件を満たしていない場合には、申し込みをしても審査に通過することはありません。

大手の消費者金融ではほぼ同じような申込条件となっていますが、申し込みできる年齢が異なる、他社借入件数に制限があるといった中小消費者金融もあるので、しっかりとチェックしてください。

他にも、次のようなケースでは、中小消費者金融であっても借り入れすることはできないのです。

審査が甘くても年収の1/3超を借りることはできない

消費者金融などの貸金業者は総量規制の対象になります。

総量規制では、申込者の年収の3分の1を超える金額を貸金業者が貸し付けることが禁止されています。

これは大手でも、中小でも同じルールであり、法律によっても、総量規制に抵触しない貸し付けかどうかを確認することが金融機関側に義務付けられているのです。

そのため、新たに借りたい金額と現在の借入残高の合計が年収の3分の1を超える場合には審査に通ることはありません。

加えて、そもそも年収が0円の無職の方、専業主婦の方の借り入れも不可です。パートなどで収入がある方は「主婦がお金を借りれるカードローン」を御覧ください。

審査が甘くても延滞中だと借り入れはできない

中小消費者金融では信用情報に傷があっても借り入れできる可能性があります。

しかし、すでに解決済みの問題ではなく、現在も延滞しているという方だと審査通過はできません。

今も延滞しているカードローンやクレジットカードがあるのであれば、今回の融資を他社返済に利用される可能性も高く、そうなると自社への返済がされないことが目に見えています。

すでに自転車操業の状態になっている人へは少額でも融資をしないので、まずは延滞を解消することを優先的に考えた方が良いでしょう。

審査が甘くて即日融資ができる中小消費者金融を選ぶときのポイント

名前を聞いたことがないような中小規模の会社も含めると、かなりの数の消費者金融が全国に存在します。

そのたくさんの会社の中から、一社を選ぶのが大変だと思います。

ただ、審査の甘い中小消費者金融で即日融資を受けたいなら、最低でも次の3点は必ず確認しておきましょう。

即日融資ができる中小消費者金融選びのポイント

- 審査や契約は来店不要で行えるのか?

- 即日融資の借入方法とその対応時間は何時までか?

- 申し込み先は本当に正規の貸金業者か?

審査や契約は来店不要で行えるのか?

貸金業者は、国または都道府県への登録が必須です。

そして、融資などの業務を行う事業所が2つ以上の都道府県にまたがる場合には国、1つだけならその都道府県に登録の申請をします。

中小規模の消費者金融の中にも、複数の都道府県にまたがっている業者もありますが、中にはある都道府県にしか店舗がないということもあるのです。

その場合、審査や契約をするために来店が必要だと、即日融資が難しくなります。

大手はネットで申し込み、審査、契約ができるのが当たり前ですが、規模が小さい金融機関では来店が必須ということもあるので注意しましょう。

申し込みをする前に、必ず借り入れまでの流れを確認するようにしてください。

即日融資の借入方法とその対応時間は何時までか?

来店不要で契約ができても、自動契約機や店頭窓口が利用できないと即日でのカード受け取りはできません。

中小消費者金融を利用する場合、近くに店舗があるというケースを除いては振り込みで融資を受けることになるでしょう。

振り込みであれば、ローンカードがなくても即日での入金ができますが、そのときに注意したいのが即日振込に対応してくれる時間です。

大手のような24時間振込サービスには対応していないことが多いため、中小消費者金融では14時くらいまでに契約を済ませないと翌営業日の振込実施になります。

また、土日は即日での融資が不可というケースも多いです。

必ずローンカードを即日で受け取る方法はあるか、即日振込には何時までの契約、振込依頼が必要かをチェックしておきましょう。

申し込み先は本当に正規の貸金業者か?

「審査甘い」、「必ず即日融資可能」といった利用者にとって魅力的な表現を使用している業者は正規の貸金業者でない可能性が高いです。

先ほども説明しましたが、貸金業者は国、または都道府県での登録が義務付けられています。

闇金とは、貸金業者としての登録を受けずに営業をしている違法業者のことを指し、違法な金利で貸し付けをする、禁止されている方法で取り立てをするなどの被害が報告されています。

インターネットを利用すると聞いたことがないような中小消費者金融を見つけることも多いでしょうが、申し込みをする前に正規の業者かどうかを確認してください。

金融庁の「登録貸金業者情報検索サービス」を使えば、登録を受けた正規の業者なのかをすぐに調べられます。

ここで検索にヒットしない場合には、正規の貸金業者ではないので申し込みをしてはいけません。

審査が甘い中小消費者金融には大手にはないデメリットもある

次に中小消費者金融を利用するデメリットについても紹介していきます。

即日融資を受けたいと思って、十分な確認をせずに申し込みをしてしまうと、思わぬデメリットに契約後に気がつくかもしれません。

限度額が低く、金利が高いこともある

規模が小さい消費者金融では、高額な融資に対応していないことも多いです。

そもそも大手の審査で否決されてしまった人を融資対象にしているということもあり、高額な融資ができるほどの返済能力を持っている人がほぼいないということも、その理由の1つだと考えられます。

そして、カードローンは契約限度額が上がると、金利は下がるという傾向にあるため、少額融資が多い中小消費者金融では金利も高めなのです。

利息制限法という適用できる金利の上限を定める法律があるため、その利率を超えることはありませんが、大手消費者金融よりも高めになることはよくあります。

利息制限法による上限金利の制限

| 元金 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0%まで |

| 10万円以上、100万円未満 | 年18.0%まで |

| 100万円以上 | 年15.0%まで |

大手の消費者金融だと契約限度額に関係なく年18.0%を商品の上限としていることが多いです。

一方、中小消費者金融の場合、年18.0%~年20.0%を上限としている会社も多いので返済の負担が増すことに注意してください。

ただし、利息制限法は通常の利率、遅延利率ともに適用されるので、借りた元金、返済に遅れているかどうかに関係なく年20.0%を超えることはありません。

もし、年20.0%を超えていた場合には法律に違反した金利なので、消費生活センター、日本貸金業協会などに相談した方が良いでしょう。

追加借入ができない証書貸付の場合もある

消費者金融からお金を借りる場合、契約限度額の範囲までなら繰り返し借り入れができるカードローンをイメージすることが多いと思います。

しかし、中小消費者金融が扱っている商品は追加借入ができない「証書貸付」の場合もあります。

証書貸付では融資金額を一括で融資して、あとは契約内容にしたがって消費者が返済を行なっていくのです。

追加でお金を借りたいときは、別で契約を結ぶ必要があるので、カードローンのような利便性が証書貸付にはありません。

「消費者金融=カードローン」とは考えずに、どのような貸付商品なのかを公式サイトで確認するようにしてください。

「審査が甘い=審査が早い」ではない

大手と比べれば、中小消費者金融の審査の方が甘いでしょう。

しかし、「審査が甘い=審査が早い」と考えるのは間違いです。

むしろ、大手の審査に落ちた人が申し込むことが多い中小消費者金融では、本当に融資をしても大丈夫なのかをじっくりと見極める必要があります。

そのため、一般的に審査が甘いと言われる中小消費者金融であっても、大手よりも審査スピードが早いということはほぼありません。

大手の消費者金融は最短3分~25分融資なので、スムーズに審査、手続きが進めば1時間かかることなくお金を借りることができます。(※ 最短融資時間は金融機関によって異なります。)

中小消費者金融ではより長い時間を審査に要することが多く、即日振込の期限を14時だとするなら、午前中に申し込まないと即日融資が難しいのです。

審査が甘いカードローン会社の審査にも落ちてしまったらどうすれば良い?

大手の審査に落ち、その後、中小消費者金融の審査にも落ちてしまったら、次はどうすれば良いのでしょうか?

一口に中小消費者金融といっても、事業の規模は様々です。

そのため、探そうと思えば、審査に落ちた消費者金融よりも小規模な業者も見つかるでしょう。

しかし、中小消費者金融でお金を借りることができなかったのなら、無理にお金を借りようとするよりも、借りる以外の方法で問題の解決ができないかを考えた方が良い場合もあるのです。

闇雲にカードローンの申し込みをするのはNG!

審査基準は金融機関によって異なるため、別のカードローン会社へ申し込みをするという方法もあります。

しかし、審査基準が異なるといっても、事業規模が同じなら大きく基準が違うという可能性は少ないです。

また、審査で否決されたということは、支払い能力に不安な部分があったということになります。

そのような状態でなんとか借り入れできる消費者金融を見つけても、将来的には返済に困り、延滞してしまう可能性も高いでしょう。

そこで、中小消費者金融の審査に落ちてしまった場合、カードローンで借りる以外の方法に解決策がないかを検討してみてください。

バンドルカードなら審査不要で2万円までをすぐに前借り

バンドルカードはVISAブランドのプリペイドカードです。

クレジットカードでも、カードローンでもないため、カード発行には審査がいりません。

そして、バンドルカードの特徴の1つが「ポチっとチャージ」という手持ちのお金がなくてもチャージできるサービスです。

1回あたり3,000円以上で、翌月末までにチャージ金額と手数料の支払いを行います。

ポチっとチャージできる金額はユーザーによって差がありますが、基本的に2万円までであればすぐに前借りできるでしょう。

一時的で、少額の金欠であればバンドルカードでも乗り切れる可能性はありますが、カードローンとは違い、翌月末の一括払いである点には注意してください。

手数料はチャージした金額によって異なり、チャージ1回ごとに発生します。

ポチっとチャージ手数料

| チャージ金額 | 手数料 |

|---|---|

| 3,000円~10,000円 | 500円 |

| 11,000円~20,000円 | 800円 |

| 21,000円~30,000円 | 1,150円 |

| 31,000円~40,000円 | 1,500円 |

| 41,000円~50,000円 | 1,800円 |

大変申し訳ありませんが、現在、バンドルカードの申し込みは受け付けておりません。

「審査甘い」の謳い文句に注意!即日融資を希望するなら大手、中小の順で検討を

お金を借りたいと思っても、一度、カードローンの審査で否決されてしまうと、より審査基準の甘い消費者金融を探してしまう気持ちは分かります。

しかし、ホームページなどで堂々と「審査甘いですよ!」と宣伝するような正規の業者はありません。

もし、そのような業者があれば、それは闇金の可能性が高いです。

特に、大手よりも審査が甘いと言われている中小消費者金融を利用する場合には、正規の業者であるかをしっかりと確認した方が良いでしょう。

即日融資を受けたいと思っても、どのような金融機関かをチェックせずに急いで申し込みをしてしまうのは危険です。

また、中小消費者金融よりも大手の方が審査スピードが早く、遅い時間での即日融資にも対応してくれます。

「審査が甘い=審査が早い」というわけではないので、まずは、本当に大手消費者金融の審査に通過できないかを考えましょう。

中でも大手カードローンの中でも審査が甘いと言われるプロミス、アイフル、アコムの3社では、約50%という成約率が公開されており、2人に1人くらいの割合で契約に至っているというデータがあります。

事前診断で申込条件を満たしているかをチェックして、借入希望金額を必要最低限にすれば、大手消費者金融のカードローン審査でも通過できるかもしれません。

これら3社は新規契約者への無利息サービスも用意しているため、新規顧客の獲得にも積極的だということがうかがえます。

大手消費者金融を十分に検討してから、中小規模の消費者金融への申し込みを考えてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。