賃貸マンションやアパート暮らしをしている場合、毎月かかる費用の中でも大きな割合を占めるのが家賃ですよね。

家賃は毎月固定ではありますが、他に急な出費が重なってしまうと「家賃を払えない!」という状況に陥ってしまいます。

家賃を滞納すると「大家さんに追い出されてしまうの?」と焦るかもしれませんが、急に立ち退きを命じられることはないでしょう。

ただ、家賃を滞納している期間が長引けば、強制退去も十分にあり得ます。

そのような最悪の事態になる前にしっかりと対応することが重要です。

この記事では、家賃を滞納するとどうなるのか、家賃を払えない場合にはどうすれば良いのかについてまとめました。

どうしても家賃の支払いが難しいというときでも、正しく対処をすれば穏便に解決できる可能性が高いです。

どのような対処法があるのかを一緒に見ていきましょう。

FP竹下氏

FP竹下氏 ファイナンシャルプランナー竹下昌成氏のコメント

どうすれば自分に影響が少ないか、他人への迷惑を抑えられるか。家賃延滞からの一般的なスケジュールや登場する人や会社を知っておきましょう。それぞれの立場や役割を理解することがポイントですね。そして、仕組みや制度・解決方法を大まかに覚えておきましょう。

目次

家賃滞納は何ヶ月で強制退去(立ち退き)になる?

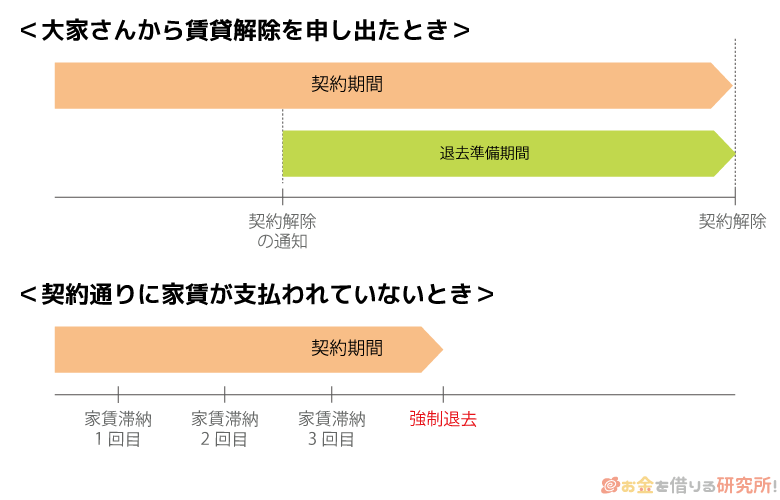

冒頭でもいいましたが、家賃の滞納は強制退去を命じることができる正当な理由になります。

賃貸契約もれっきとした契約なので、通常であれば強制的に退去を迫られるということはありません。

しかし、賃貸契約の中には、家賃を滞納した場合についての取り決めもあるのが通常です。

手元に契約書がある方は「契約の解除」に関する項目を確認してみてください。

本来、大家さんや不動産の管理会社側から賃貸契約を解除するためには、一定以上前に契約者に対して通知しなければいけないのですが、契約通りに家賃が支払われていない場合には契約を解除できる旨が書類に記載されているはずです。

契約内容によって立ち退きを迫られるまでの期間が異なるものの、家賃滞納1ヶ月目であれば督促のみになるでしょう。

家賃を指定日に支払えなくても、すぐに追い出されはしません。

ですが、そのまま家賃を支払わずにいると、3ヶ月~6ヶ月程度で強制退去になります。

3ヶ月を超えたくらいで大家さんや管理会社から退去を求められることが多く、それでも立ち退かない場合、最終的には裁判所の命令で強制執行(強制退去)となるのです。

家賃滞納から強制退去までの流れ

賃貸契約の解除や強制退去は3ヶ月~6ヶ月というのが目安ですが、それまでにも様々なアクションを大家さんや不動産会社は起こします。

家賃を滞納してから強制退去までの流れもう少し詳しく確認していきましょう。

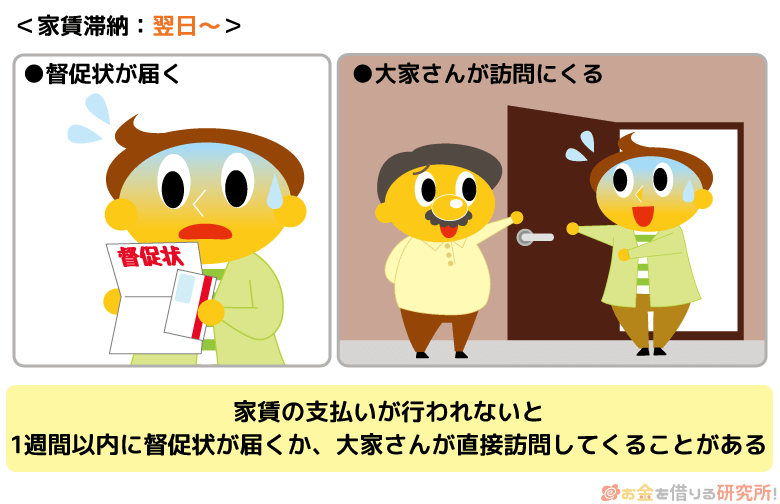

賃貸契約者本人への督促(翌日以降~)

家賃は銀行振込で支払うケースが多いと思いますが、指定された日に入金がない場合、翌日以降に契約者本人への督促が始まります。

翌日から督促が始まるとは限りませんが、1週間以内には電話がかかってきたり、督促状が届いたりするでしょう。

また、大家さんなどが自宅を直接訪問するケースもあるかもしれません。

うっかり入金を忘れていた場合や数日以内に入金できる場合には、すぐに管理会社などに連絡をし、謝罪をした上で遅れていた家賃を支払ってください。

家賃滞納1ヶ月目であれば大ごとにはならないでしょう。

ただし、賃貸契約書には遅延損害金について記載されていることもあります。

消費者契約法 第9条にもとづき、家賃の支払いが指定の期日までに行われない場合の遅延損害金は年14.6%が上限です。

家賃と一緒に、延滞した日数分の遅延損害金の精算が必要になるケースもあるので注意してください。

また、契約書に記載されていなくても、遅延損害金の請求は有効です。

このような場合の遅延損害金は年5%、または6%になりますが、契約になくても遅延損害金を支払うケースがあることも覚えておきましょう。

家賃滞納で発生する損害金の計算式

遅延損害金 = 滞納金額 × 遅延利率 ÷ 365日 × 滞納日数

例えば、月10万円の家賃を1ヶ月(30日)滞納したとすると、年率14.6%では1,200円、年率5%では約410円の遅延損害金が発生します。

遅延損害金が発生する場合でも、1ヶ月の滞納であればまだ少額で済むのです。

記事の後半では家賃を滞納しそうなときの対処法についてまとめているので、滞納しそうだと分かったとき、滞納1ヶ月以内であればそれらの方法を検討してください。

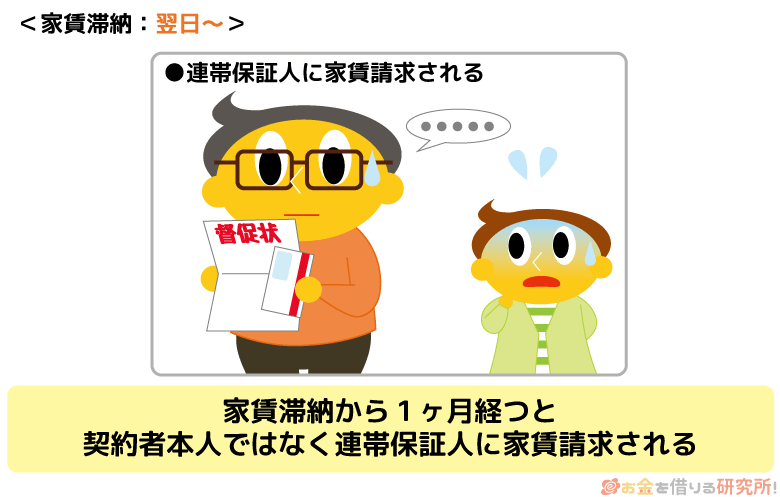

賃貸契約の連帯保証人への請求(1ヶ月~)

家賃の滞納が1ヶ月を過ぎると、契約者本人ではなく、連帯保証人に請求が行く可能性が高いです。

両親や兄弟を賃貸契約の保証人にしている方が多いと思いますが、請求が行くことで家賃を滞納していることはバレます。

連帯保証人は通常の保証人とは異なり、契約者本人と同じ責任を追うことになります。

家賃を滞納してもしっかりと対応していれば、連帯保証人へ連絡が行くことはないでしょう。

しかし、管理会社などからの連絡を無視したり、いつまで経っても支払いをしなかったりすると連帯保証人に連絡が行くので注意してください。

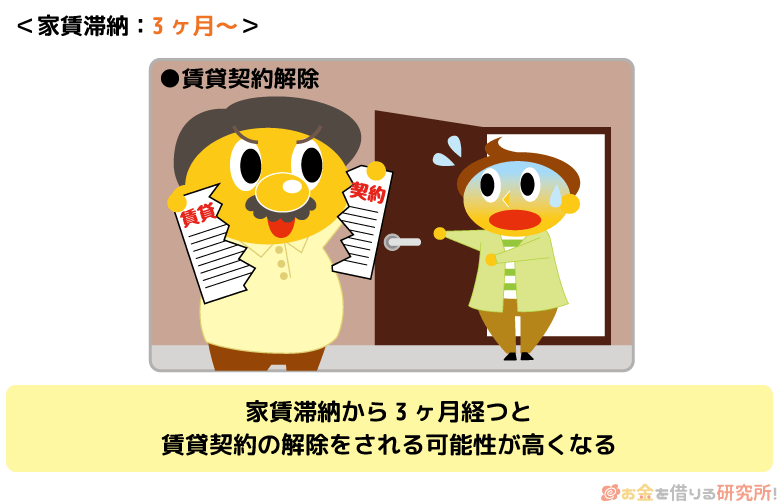

賃貸契約の解除(3ヶ月~)

家賃滞納によって賃貸契約が解除されるのは3ヶ月目以降になります。

今後の裁判を見越し、この段階になると不動産会社などから届く督促書類は内容証明郵便になるでしょう。

内容証明郵便であれば契約者に対して督促をしていたという事実を証明することが可能です。

また、家賃の滞納は5年で時効を迎えますが、この内容証明郵便にはその期間のカウントを一時的に止める効果も持ちます。

この状態になる前に滞納している家賃を支払うことができれば、そのまま今の家に住み続けられる可能性が高いです。

ただし、賃貸契約の内容によっても異なるので「3ヶ月目までは大丈夫」と甘く考えてはいけません。

賃貸契約が解除される前に滞納を解消しても、契約内容がより厳しいものに変更される可能性はあるでしょう。

例えば、これまでは1ヶ月以上の滞納で契約解除だったのが、「滞納したら直ちに契約を解除する」などに変更されるということです。

また、家賃の支払い状況に問題があった場合、次回の契約が更新されないというケースもあります。

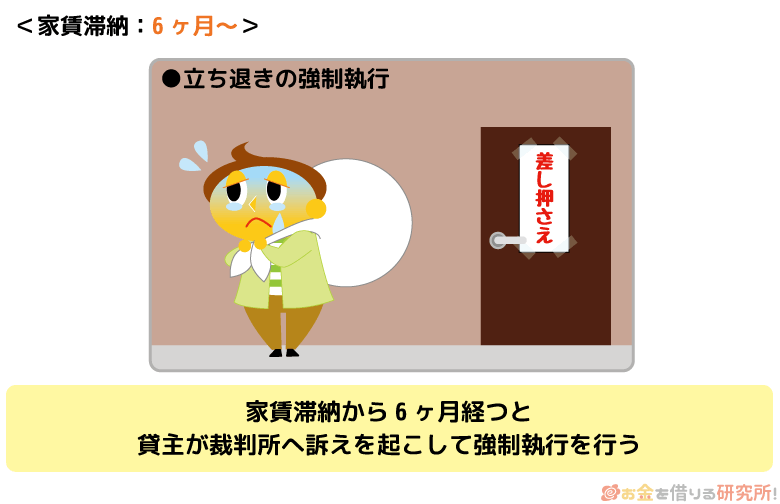

裁判所による強制執行・強制退去(6ヶ月~)

賃貸契約の内容にしたがって契約は解除されてしまいますが、立ち退きを求められても応じない契約者もいます。

そのような場合には、裁判所に訴えを起こすことで強制執行を図ります。

賃貸契約の取り決めを破ってしまっている以上、裁判ではほぼ負けが確定していると考えてください。

強制退去になれば住まいを失ってしまうので、生活への影響は避けられません。

加えて、強制執行されたからといって、滞納していた家賃がなくなるわけではないので注意しましょう。

家を出ていかなければならないだけでなく、滞納していた家賃と遅延損害金も請求されるのです。

家賃が払えないときは大家さんなどに相談!

家賃が払えないときには、大家さんや管理会社などに相談しましょう。

まずは支払いの意思を示すことが重要です。

家賃が払えないと伝えるのは勇気が入りますが、相談するのが遅れると事態はどんどん悪化してしまうかもしれません。

家賃が払えない言い訳をしてごまかすのは意味がないので、正直に事情を話すようにしてください。

大家さんの意向や管理会社のルールなどにもよりますが、滞納している家賃の分割払い、支払い期日の延長などを認めてもらえる可能性もあります。

ただし、大家さんなどに相談したからといって、家賃の滞納を簡単に解決できるわけではありません。

家賃が支払えない事情を確認され、今後も家賃の支払いが遅れそうなら連帯保証人への連絡は避けられない可能性が高いといえます。

それに、相談しても滞納が続くのであれば、結局は契約解除、強制退去という流れになるのです。

また、家賃を滞納する前に相談する場合、「この人は今後も家賃を滞納するかも…」と思われてしまうリスクもあります。

そのため、滞納前なら、できれば大家さんなどに相談するのではなく、何かしらの方法でお金を用意できた方が良いでしょう。

家賃が払えないときにお金を用意する方法

家賃の支払いが難しい場合、次の3つの方法でお金を用意することができます。

家賃が払えないときにお金を用意する方法

- 連帯保証人や家族・知人に相談してお金を借りる

- カードローンを契約して家賃を立て替える

- 公的制度を利用してサポートを受ける

人によっては利用できない方法もありますが、基本的には①~③の順番で検討していきましょう。

それぞれの方法について以下で説明していきます。

1. 連帯保証人や家族・知人に相談してお金を借りる

家賃の支払いができない場合、まずは連帯保証人や家族・親族にお金を借りられないかを相談してください。

滞納していると連帯保証人へ請求が行くので、お金を借りられるなら滞納する前に相談した方が良いでしょう。また、連帯保証人になっているケースも多いですが、家族や親族に頼るのも有効です。

事情があって連帯保証人や家族・親族に相談できならなら、会社の同僚や友人に頼るという方法もあります。

ただ、家族や知人から借りるときには、お金の問題が人間関係のトラブルに発展する危険性もあるので注意が必要です。

家族だからといってお金を貸してくれるとも限らないので、場合によっては借用書を作成するなどもしましょう。

2. カードローンを契約して家賃を立て替える

「家族や知り合いを頼るのは難しい…」という方は、金融機関でお金を借りるのがおすすめです。

資金使途が原則自由であり、審査も早くて借りやすいのはカードローンです。

様々な消費者金融や銀行でカードローンが扱われており、お金が必要な理由を細かく聞かれることもないため、家族や知人から借りるよりも簡単でしょう。

ただ、家族などから借りる場合とは異なり、必ず利息が発生します。

加えて、カードローンの契約には審査もあるので、そもそも安定した収入がない人は契約ができません。

例えば、会社を解雇されたのが原因で家賃を払えなくなったというケースでは、新しい仕事を見つけるまではカードローンの審査に通ることはできないのです。

働いていない方はこの方法を使えないので、次の③「公的制度を利用してサポートを受ける」を見てください。

安定した収入がある方は、いつまでにお金が必要か、いくらお金が必要かによって消費者金融と銀行カードローンのどちらかを選びましょう。

一時的な家賃の立て替えには無利息期間のある消費者金融

消費者金融のメリットは即日融資に対応していることです。

早い時間帯にインターネットから申し込みをしておけば、その日のうちに契約を済ませてお金を借りることができます。

「今日中に家賃を払わないといけない」「1日でも早くお金を借りたい」という方には消費者金融が向いているでしょう。

しかし、銀行カードローンよりも金利が高めな点は消費者金融の短所になります。

利用限度額や金利は審査で決まりますが、はじめての契約では年18.0%の金利になるケースが多いです。

できるだけ低金利のカードローンを利用したい方は、銀行カードローンも検討してください。

ただし、消費者金融には無利息期間を用意している会社も多く、はじめての契約なら一定期間は利息0円でお金を借りることもできます。

そのため、一時的な家賃の立て替えなのであれば、無利息期間のある消費者金融カードローンがおすすめです。

以下の消費者金融であれば、はじめての方向けに無利息期間が用意されています。

消費者金融カードローン

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 2.5%~18.0% | 1万円~800万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円 |

まとまった金額の家賃を立て替えるなら金利が低めの銀行カードローン

一時的な家賃の立て替えではなく、数ヶ月分などまとまった金額を借りるのであれば金利の低い銀行カードローンがおすすめです。

消費者金融でカードローンを契約する場合には年18.0%程度での借り入れになるケースが多いですが、銀行カードローンなら年15.0%以下で借りられるでしょう。

一方、銀行カードローンの審査は厳しい傾向にあり、融資を受けるまでにも時間がかかります。

そのため、すぐにお金が必要なケースに銀行カードローンは向いていません。少なくても1週間くらいの余裕がないと不安だと思います。

また、審査も消費者金融より厳しいので、自信がない人は銀行カードローンではなく審査が甘いカードローンに申し込むのが無難です。

銀行カードローンを希望する方は、以下のような大手銀行の商品がおすすめです。

銀行カードローン

| 銀行カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| 楽天銀行スーパーローン | 1.9%~14.5% | 最大800万円 |

| 三菱UFJ銀行カードローン「バンクイック」 | 1.4%~14.6% | 最大800万円 |

| みずほ銀行カードローン | 2.0%~14.0% | 最大800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 最大800万円 |

3. 公的制度を利用してサポートを受ける

金融機関からお金を借りるためには、安定した収入が必要になります。

家賃が支払えないような状態である場合、カードローンの審査に通過できないことも十分に考えられるのです。

家族や知人を頼ることもできず、金融機関でお金を借りることができないとしても、諦める必要はありません。

何かしらの理由で経済的に困窮している方は、公的な制度を利用することで家賃の滞納を免れたり、滞納していた家賃を清算したりすることも可能です。

ただし、民間の金融機関でお金を借りるのとは違い、一定以上の収入があると利用できないなどの厳しい条件があります。

加えて、審査に時間がかかり、申し込みをしてもすぐに制度を利用できるわけではないので注意が必要です。

そのため、まずは金融機関から融資を受けられないかを考え、どうしてもダメな場合には次のような公的制度も検討しましょう。

家賃の支払いに充てられる公的制度

- 住宅確保給付金

- 生活福祉資金貸付制度

- 生活保護

住宅確保給付金

住宅確保給付金は離職などを理由に、住まいを失ってしまった方、または失う恐れのある方を対象にした制度です。

支給される期間は原則3ヶ月ですが、就活などの状況によっては延長も可能となっています。

支給対象者と支給要件は次の通りです。

- 申請日に65歳未満であり、離職等後2年以内であること

- 離職等の前に世帯の生計を主に維持していたこと

- ハローワークで求職申込をしていること

- 国の雇用施策による給付等を受けていないこと

- 収入要件:申請月の世帯収入額の合計が、基準額+家賃額以下であること。

※ 基準額は市町村民税均等割が非課税になる収入額の1/12です。また、家賃額は、住宅扶助特別基準額が条件となります。地域によって異なるため、お住まいの地域の役所などで確認してください。

- 資産要件:申請時の世帯の貯金合計額が、基準額の6倍以下であること。

※ ただし、100万円を超えない金額とします。

- 就職活動要件:ハローワークで月2回以上の就職相談、自治体での月4回以上の面接支援等を受けていること。

生活福祉資金貸付制度

生活福祉資金貸付制度は住んでいる地域の社会福祉協議会が窓口になっており、低所得者世帯、障害者世帯、高齢者世帯のための貸付制度です。

給付金ではないので、借りたお金は一定期間内に返済しないといけませんが、民間の金融機関よりもずっと低金利でお金を借りられます。

お金を借りる目的によって貸付条件は異なりますが、家賃の場合には総合支援資金の生活支援費、または一時生活再建費などを検討しましょう。

生活支援費は生活を再建するまでにかかる生活費用に、一時生活再建費は生活再建のために一時的に必要なった日常生活費では補えない費用のために使うことができます。

保証人がいる場合には無利子、保証人なしでも年1.5%というとても低い利率で借り入れが可能です。(保証人は原則必要ですが、保証人なしでも利用できます。)

詳細は市区町村の社会福祉協議会で相談できますが、次のような世帯が貸付対象とされています。

- 低所得者世帯:市町村民税非課税程度の、別の方法での借り入れが難しい世帯。

- 障害者世帯:身体障害者手帳などの交付を受けた人がいる世帯。

- 高齢者世帯:65歳以上の高齢者がいる世帯。

生活保護

「生活保護」という名称を聞いたことのある方も多いと思いますが、経済的に困窮している人を対象に最低限の生活を送れるようにサポートし、経済的自立を補助する制度です。

住んでいる地域を管轄する福祉事務所の生活保護担当が申請の窓口になっています。

生活保護の中には、住宅扶助という家賃の実費(限度額あり)を支給する仕組みがあるので、家賃の支払いが難しいような状況の場合、生活保護を受けることで問題を解決できるかもしれません。

他の公的な制度にもいえることですが、生活保護を受けるためにも厳しい要件があります。

生活保護を利用できるのは労働、資産や他の制度の活用によっても最低限の生活ができず、親族からのサポートも受けられない場合です。

単純にお金がなくて家賃が払えないというだけでは生活保護の対象にはならない可能性が高いでしょう。

まずは、管轄の福祉事務所で生活保護を受けられるかを相談してみてください。

賃貸契約に保証会社を利用している場合は信用情報にも影響するので注意

家賃の滞納は強制退去や遅延損害金以外にも、生活に影響する可能性があります。特に、賃貸契約をする際に保証会社を利用している方は注意が必要です。

保証会社を利用していて、連帯保証人がいないケースでは、契約者本人に支払いの意思、能力がないと督促や法的手続きが淡々と進んでいくことになるでしょう。

また、保証会社が信販系の場合には、信用情報機関に加盟しているので、家賃の滞納によって信用情報に傷がつく可能性もあるのです。

主な信販系の家賃保証会社とは?

家賃保証会社は賃貸契約の際に申込者の返済能力を審査します。

物件によっては保証会社の利用が必須であったり、連帯保証人がいない場合には保証会社からの保証が必要だったりします。

保証会社も様々ですが、信販系といわれるクレジットカードや割賦販売のサービスを行っている会社である場合には、信用情報機関に加盟しているので注意してください。

主な信販系の家賃保証会社は次の通りです。

主な信販系の家賃保証会社

- アプラス

- エポスカード

- オリコフォレントインシュア

- ジャックス

- クレディセゾン

- セディナ

- ライフ

普段はあまり気にしないかもしれませんが、保証会社を利用して賃貸契約を結んだ方は契約書を見てみてください。

保証会社名や信用情報機関での情報照会に同意しているかなどを確認できます。

家賃滞納で信用情報に傷がつくと生活にどんな影響が出る?

信用情報機関に加盟している家賃保証会社を利用した場合、家賃を滞納するとその記録が個人の信用情報に登録されます。

いわゆる、信用情報に傷がついた状態になるのです。

この家賃の支払いを遅れたことがある、または現在も滞納しているという情報は、その信用情報機関に加盟している他の金融機関も確認できます。

そのため、家賃滞納によって信用情報に傷がつくと、次のような影響が出る可能性があるのです。

信用情報に傷がつくことで起きる生活への影響

- ローンを組めなくなる

- クレジットカードを発行できなくなる

- 携帯電話の端末代金を分割払いできなくなる

- 家電量販店などでの分割払いができなくなる

などなど

信用情報は一定期間で古い情報から削除されていくため、ずっと影響が残るわけではありませんが、数年は不便な生活を強いられるでしょう。

一度、家賃を滞納すると今後の賃貸契約にも影響する?

家賃を滞納して契約解除や強制退去になってしまった場合、「もう自分名義で賃貸契約できないの?」と思うかもしれませんが、基本的にその心配は不要です。

同じ不動産会社などの利用は難しいかもしれませんが、家賃を滞納したことがあっても、今後の賃貸契約にはほぼ影響しません。

ただし、前述の通り、信販系の保証会社の場合には、滞納の記録が信用情報に載ります。

そのため、賃貸契約をする際に信販系の保証会社を利用しなければいけない場合には、以前とは別の会社であっても家賃滞納の記録は閲覧できるので、保証を受けられず結果として賃貸契約もできないという可能性はあるでしょう。

このような影響は、家賃の滞納が信用情報に登録されていて、信販系の家賃保証会社の審査を受ける場合に出ます。

大家さん個人や、信販系でない家賃保証会社であれば信用情報の閲覧はできないので、影響はないと考えて大丈夫です。

今後の家賃滞納を防ぐために知っておきたいこと

家族や金融機関からお金を借りて、家賃の滞納を回避できたとしても、また同じ状態に陥ってしまうと意味がありません。

今後の家賃滞納を防ぐためにも、次の3つのポイントを押さえておきましょう。

家賃滞納を防ぐ3つのポイント

- 家賃は月収の1/3までに抑える

- 数ヶ月分の生活費を貯金しておく

- 多重債務の場合には債務整理で生活を再建する

家賃は月収の1/3までに抑える

入居時の審査でも1つの目安になるのが「家賃は月収の1/3まで」に収まっているかどうかです。

例えば、月収30万円なら家賃10万円まで、月収21万円なら家賃7万円までということになります。

もし家賃が月収の1/3を超えているなら、現在の収入には不相応だと考えましょう。

契約時よりも月収が下がってしまった方は、もしかしたら収入に対して家賃が高すぎるのかもしれません。

すぐに月収がアップする見込みがないのであれば、もう少し家賃が安い物件に引っ越すことも検討してください。(参考:引越しのお金借りる方法と引越し費用が足りない時の初期費用を抑えるコツ)

また、リストラなどが原因で収入を失ったのであれば、公的制度の利用や、ときには実家に帰るという選択肢もあります。

数ヶ月分の生活費を貯金しておく

普通に生活をしていても怪我や病気で働けなくなったり、会社の都合で仕事を辞めざるを得なくなったりする可能性はあります。

また、出費が重なって家賃まで手が回らなくなることもあると思います。

そのような万が一に備えて、日頃から数ヶ月分の生活費を貯めておくのがおすすめです。

緊急時以外には手をつけないお金を、メインバンクとは別の口座に貯めておきましょう。

すぐに復職や再就職できても、給料が振り込まれるまでに1ヶ月程度の空白ができてしまうこともあります。

できれば、1ヶ月~3ヶ月分くらいの生活費を貯めておけると安心です。

多重債務の場合には債務整理で生活を再建する

家賃の滞納だけではなく、消費者金融や銀行からもたくさんお金を借りていて返せないという場合には、債務整理を検討する必要があります。

利息だけの支払いを続けていても借金は減らないので、どうしても今の状況では借金が減らないという場合には弁護士などの専門家に相談しましょう。

債務整理をすることで返済条件を調整したり、借金を減額したりも可能です。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

借金問題で困ったときの最終手段にはなりますが、このような方法があるということも覚えておいて損はありません。

【まとめ】家賃が払えないときの対処法は3つ!滞納する前の早めの行動を心がけよう

家賃が払えない場合の対処法などについて説明してきましたが、解決できそうでしょうか?

不測の事態で家賃を払えないというときには、①家族や知人から借りる、②カードローンで立て替える、③公的制度を利用するという3つの方法がありました。

まずは身近な家族を頼るのが良いと思いますが、家族や友人には頼れない、迷惑はかけられないという場合にはカードローンが良いでしょう。

利息は発生しますが、借りたお金を分割で返していけるため、一時的な建て替えに向いています。

ただ、カードローンの利用には審査がありますし、収入が不安定な状態なら借り入れをすべきではありません。

各々の状況によって取れる選択肢や最善の方法は異なるので、この記事を参考にしながらどの対処法が良いのかを考えてください。

家賃の滞納が続くと契約解除や強制退去になってしまいます。

大家さんや不動産会社としては、家賃の滞納も困りますが、空室になるのも避けたいはずです。

家賃を支払っていける見込みがあるならそのまま住んでいてもらいたいという気持ちもあるので、万が一、指定期日に遅れそうというときには早めに相談しましょう。

分割払いを認めてくれたり、支払日を延長してくれたりする可能性もあります。

FP竹下氏

FP竹下氏 ファイナンシャルプランナー竹下昌成氏のコメント

何にしても早めに対応して、きちんと向き合っていく姿勢が大切ですね。現実的には保証会社が絡んでいることがほとんどでしょう。保証会社によって大家さんへの補償範囲が異なり、“滞納家賃を立て替えるだけ~裁判費用や強制退去時の残存物の撤去費用まで”、さまざまです。大家さんへの補償が多い=入居者や保証人に対する請求額が増えるということです。入居時の保証会社との契約内容を確認しておきましょう。家賃滞納して逃げても追跡されます。キズが深くなるだけです。保証人の方とも定期的に近況を報告するなど関係性を維持するようにしておきたいものですね。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。