大学生や専門学生になると高校生のときよりも、お金が必要になる機会は増えますよね。

友だちとの旅行や飲み会などの機会も多いですし、サークルや就活などでお金が必要になることもあるでしょう。

普段からアルバイトで稼いだお金を貯めておいたなら問題はありませんが、急な出費が重なってしまったり、想定外に高額な出費になってしまったりした場合、どうやってお金を用意すれば良いのでしょうか?

まず考えたいのは両親から借りることです。

どうしてもお金が必要で、しっかりと返す意思があることを理解してもらえれば、お金を貸してもらえるかもしれません。

ただし、その場合には、お金を何に使うのかを聞かれることになります。

もし「両親には相談しにくい…」というなら、カードローンの利用を検討してみてください。

学生がお金を借りるとなると「学生ローン」をイメージするかもしれませんが「大手のカードローン」のほうがサービスの充実度が上です。

カードローンであれば金融機関からお金の細かい使い道は聞かれませんし、家族や友だちにも内緒でお金を借りることができます。

この記事では学生でも借入できるおすすめカードローンとその審査について説明していきます。

記事の後半では、カードローンと学生ローンとの比較、親バレを防ぐために知っておきたいことについてもまとめているので参考にしてください。

FP伊藤氏

FP伊藤氏 ファイナンシャルプランナー伊藤亮太氏のコメント

学生さんの場合、飲み会による急な出費などよくあることです。基本的には、ご自身の毎月の収入でやりくりするか、親の資金援助でなんとかすることが好ましいですが、それでもなかなか難しいといった場合にはカードローンを検討されるとよいでしょう。カードローンは、原則として安定収入があること、20歳以上という条件があります。そのため、学生であっても、アルバイトなどの収入があれば作成することは可能です。

学生におすすめのカードローン

目次

そもそも学生でもカードローンを利用できるの?

テレビCMをしているカードローン会社も多いので、なんとなく言葉や商品名を知っている人も多いと思いますが、そもそも学生でもカードローンは利用できるのでしょうか?

結論からいえば、学生でもカードローンを利用することはできます。

ただし、カードローンの利用には審査があるため、その審査に通らないとお金を借りることはできません。

また、学生の場合、審査に通過しても限度額は低めになるケースも多いので覚えておきましょう。

カードローンの審査基準は公開されていないので、申し込みをしてみないと審査に通るかどうかは分からないのですが、学生でも最低限満たしておくべき条件というものがあります。

それは「20歳以上でアルバイトなどによる収入があること」です。

カードローンには保証人も、担保も不要なので、この条件を満たしているなら学生でも簡単に申し込め、審査に通る可能性は十分にあります。

未成年の学生はカードローンの申込不可!

カードローンの利用には満20歳以上という条件があるため、同じ学生でも18歳、19歳の人は基本的に申し込みができません。

申し込み時には運転免許証や健康保険証、パスポートなどの本人確認書類を提出するので、たとえ申し込みフォームで年齢を偽ったとしても必ずバレます。

未成年の学生はカードローンの利用を諦めて、両親に相談するなど別の方法を取りましょう。

学生がカードローンを利用するには収入が必要!

カードローンは保証人や担保がいらないので、申込者本人に収入がないと申し込めません。

大学生の場合、アルバイトなどをしていないと審査には通らないということです。

申し込みフォームには勤務先(アルバイト先)も記入しますが、「在籍確認」という審査では勤め先に電話をすることで本当に勤務しているのかを確かめられます。

在籍確認については「学生がカードローン審査に通るためのポイントとは?」で後述しているのでそちらも参考にしてください。

「学生不可」のカードローンも存在するので注意!

基本的には20歳以上の学生は、アルバイトをしているならカードローンに申し込めますが、申込条件はカードローン会社によっても違うので注意してください。

一部のカードローンでは学生を融資対象から除外しているケースもあるのです。

例えば、イオン銀行カードローン、三井住友カード カードローンなどは学生を融資対象にしていません。

「学生不可」としているカードローンは少数ですが、念の為、公式ホームページの商品説明、申込条件を確認しておきましょう。

次章では学生でも即日でお金を借りることができるおすすめカードローンを紹介していきます。

そこから申し込み先を選べば間違いはないでしょう。

学生でも即日借りられるおすすめカードローン

消費者金融であれば学生でも利用することができ、大手に限っていえば「学生不可」としている消費者金融はありません。

公式ホームページを見ても「学生OK」という内容が明記されている会社も多いので安心してください。

また、消費者金融は即日融資に対応しており、スムーズに手続きが進むと申し込みをしたその日にお金を借りることも可能です。

加えて、無利息期間を用意している消費者金融も多いため、はじめての利用だと一定期間は利息0円でお金を借りられます。

おすすめの大手消費者金融の申込条件をまとめました。

大手消費者金融の申込条件

| 消費者金融 | 申込条件 |

|---|---|

| プロミス | ・満18歳以上、74歳以下であること※ ・本人に安定した収入があること |

| アコム | ・20歳以上であること ・安定した収入と返済能力があること ・アコムの基準を満たすこと |

| レイク | ・満20歳以上、70歳以下であること ・安定した収入があること ・日本国内に居住(日本の永住権を取得)していること ・自分のメールアドレスを持っていること |

※ お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。収入が年金のみの方はお申込いただけません。

これらの消費者金融は20歳以上で安定した収入があれば申し込めます。学生だからという理由で申し込みを却下されることはなく、利便性も高いのでおすすめです。

プロミス

カードローンを利用するときに注意したいのが利息です。借りたお金は分割返済しますが、月1回の返済では利息を上乗せして支払いをしていきます。

できるだけ利息の負担を小さくするためにも、金利が低いか、無利息期間はあるかを確認しておきましょう。

プロミスの場合、少しだけですが他の消費者金融よりも金利が低めであり、はじめての方はメールアドレスとWeb明細を登録することで30日間の無利息サービスが適用されます。

プロミス

| 金利(実質年率) | 4.5%~17.8% |

|---|---|

| 限度額 | 1万円~500万円 |

| 特徴 | ・無利息期間あり ・上限金利が低め ・郵送物なしのWeb完結契約(カードレス)に対応 ・女性専用窓口あり |

申し込みはインターネットから行え、自動契約機でカードを受け取るなら自宅への郵送物はありません。

また、ローンカードを発行せずに、ネットで契約をすれば自動契約機へ行く必要もなくよりバレにくいでしょう。

商品や申し込みに関する電話相談はプロミスコールから行えますが、女性オペレーターが対応してくれるレディースコールもあります。

女性専用窓口があるので、「男性には相談しにくい…」という方はそちらを利用してください。

公式ホームページには「主婦や学生でもパート・アルバイトなど安定した収入のある方はご審査のうえご利用が可能です。」と明記されており、学生にもっともおすすめできるカードローンです。

アコム

プロミスと並ぶ大手消費者金融であるアコムも学生の申し込みが可能です。

公式ホームページのよくある質問では「学生でも契約できますか?」という質問に対して次のように回答されています。

「(前略)20歳以上の安定した収入(アルバイト)と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。」

「学生不可」の旨が記載されていなければ問題はありませんが、やはりこのように明記されている消費者金融を選んだ方が安心でしょう。

アコムのメリットは自動契約機むじんくんに併設されている自社ATMを手数料無料で24時間いつでも利用できる点です。

カードローンは提携ATM利用時に手数料がかかってしまうことも多く、アコムも10,000円以下の取り引きでは110円、10,000円超の取り引きでは220円が都度かかるので注意してください。

学生の場合には比較的、少額を借りるケースが多いと思いますが、そのときに手数料を取られるのはもったいないです。

他の消費者金融にも手数料無料のATMはありますが、深夜に利用する機会が多そうなら自社ATMが24時間営業しているアコムがおすすめです。

アコム

| 金利(実質年率) | 3.0%~18.0% |

|---|---|

| 限度額 | 1万円~800万円 |

| 特徴 | ・無利息期間あり ・アコムのATMは24時間利用可能 ・楽天銀行に口座があれば最短1分で振り込み |

アコムはカードレスで借り入れでき、ATMを使わずにお金を借りることも可能です。楽天銀行に口座を持っている人は、24時間最短1分で振込融資を受けられます。(※ アコムは24時間、土日も銀行口座振込可能ですが、金融機関や申込時間帯によっては利用いただけない場合もあります。)

アコムとはじめて契約する人は30日間金利0円サービスの対象になり、契約日の翌日から30日間は利息が発生しません。

カードレスやWeb完結にこだわらない人はアコムも検討してみてください。

レイク

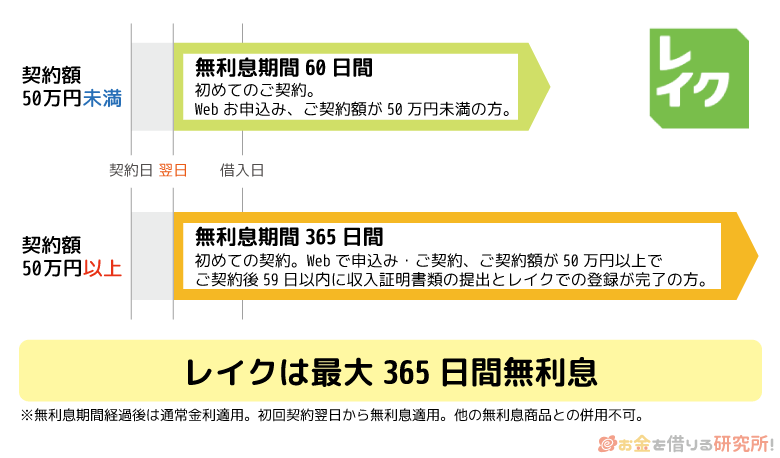

レイクの特徴ははじめて契約する方への特典で、無利息期間が他社よりも長めに設定されています。

レイクの無利息期間(併用不可)

- 契約額が50万円以上なら365日間の無利息期間

- 契約額が50万円未満なら60日間の無利息期間

※ 365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

学生の場合、契約額が50万円以上になるのはなかなか難しいかもしれませんが、たとえ契約額が50万円に満たなかったとしても60日間無利息になります。

契約日の翌日から60日間も利息が発生しないため、少額の借り入れならこの期間内に完済することも十分に可能でしょう。

この場合、利息は発生しないため、返すのは借りた金額のみで済みます。

レイク

| 金利(実質年率) | 4.5%~18.0% |

|---|---|

| 限度額 | 1万円~500万円 |

| 特徴 | ・無利息期間あり ・郵送物なしのWeb完結契約(カードレス)に対応 ・申し込み後、最短15秒で審査結果を表示 |

また、8:10~21:50(毎月第3日曜日は19時)までにインターネットで申し込みをすると、画面上で審査結果を確認できます。

急いでいる人、できるだけ早く審査結果を知りたい人にもレイクはおすすめです。

学生だと銀行カードローンの審査に通るのは厳しい?

学生がカードローンを利用する場合、基本的には消費者金融がおすすめです。

銀行カードローンは消費者金融よりも低金利な傾向があるものの、その分、審査の基準は厳しくなります。

そのため、「学生不可」と公式ホームページに記載されていなくても、審査の基準をクリアできずに契約できない可能性が高いです。

銀行カードローンの申込条件も「20歳以上であること」、「本人に安定した収入があること」なので、20歳以上のアルバイトをしている学生なら審査に通る可能性も0ではありません。

しかし、学生の場合、アルバイトをしていても父親(母親)の扶養家族の範囲内というケースが多く、年収の額や収入の安定性の面からいっても評価は低くなるでしょう。

社会人でも銀行カードローンの審査に落ちてしまうことはあるので、学生は無理をせずに消費者金融へ申し込むことをおすすめします。

また、銀行カードローンは低金利といっても、借りる金額が小さいときには利息の差も大きくはなりません。

例えば、10万円を年18.0%の金利で借りた場合と年15.0%の金利で借りた場合の1ヶ月あたりの利息は次の通りです。

消費者金融と銀行カードローンの利息差

| 消費者金融 | 銀行カードローン | |

|---|---|---|

| 金利(実質年率) | 年18.0% | 年15.0% |

| 1日あたりの利息 | 49.3円 | 41.0円 |

| 1ヶ月(30日)あたりの利息 | 1,479円 | 1,232円 |

※ 1日あたりの利息は小数点第二位以下を切り捨てています。

金利年3.0%の違いがあっても、1日あたりの利息はおよそ8円、1ヶ月あたりでもおよそ250円の差にしかなりません。

この計算結果から分かるように、10万円くらいの借り入れであれば低金利な銀行カードローンを選ばなくても十分に返済の負担は小さいのです。

特に学生では銀行カードローンの審査に落ちてしまうケースが多いので、利用しやすい消費者金融を選びましょう。

学生がカードローン審査に通るためのポイントとは?

前章で学生は消費者金融を選ぶべきだといいましたが、消費者金融の審査が甘いわけではありません。

学生の申し込みも受け付けている消費者金融でも、審査に通らない可能性はあります。

また、学生のうちはどうしてもアルバイトできる時間も限られるので、同じアルバイトでもフリーターの方と比較すると審査では不利になるでしょう。

少しでもカードローンの審査に通る可能性を上げるためにも、以下の3点をしっかりと確認しておいてください。

学生がカードローン審査に通るためのポイント

- 学生でも申込者本人に収入が必要になる

- 申し込みの前に必要書類を揃えておく

- バイト先での在籍確認が行える

以下で1つずつ詳しく説明していきます。

学生でも申込者本人に収入が必要になる

「本人に安定した収入があること」というカードローンの申込条件は、アルバイトによる収入でもクリアできます。

また、ケースとしては少ないでしょうが、自分で事業をしているなら事業所得でも構いません。

一方で、両親からの仕送り、奨学金、預貯金額などはカードローンの審査においては一切考慮されません。

必ず労働によって安定した収入を得ていないといけないのです。

学生のアルバイトでは年収の額も限られると思いますが、少しでも評価を高めるためには同じ職場で長期間働いているかも重要になります。

アルバイトでも1年以上勤務を続けていると、安定した収入と認められやすくなるでしょう。

反対に勤続年数が1年未満だと審査では不利になります。

中には夏休みだけアルバイトをしたり、登録制のアルバイトでお金がないときだけ働いたりしている学生もいると思いますが、この場合には「収入が安定していない」と判断される可能性が高いので注意してください。

申し込みの前に必要書類を揃えておく

カードローンの申し込みにはいくつか必要書類があります。

用意するのが特別面倒なものはありませんが、持っていない場合、提出できない場合には契約できません。

詳しくは申し込み後にメールや電話などで指示がありますが、事前に準備しておいた方が良いでしょう。

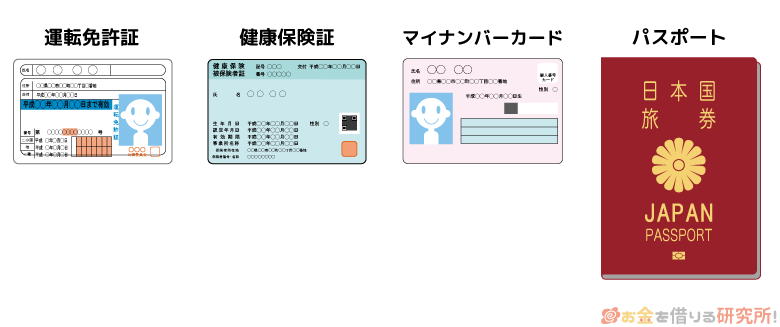

カードローンの申し込みで必要になるのは、主に「本人確認書類」と「収入証明書」の2つです。

- 学生証は不可!カードローン審査で必要な本人確認書類

カードローンの申し込みでは本人確認書類が必須です。

運転免許証を持っていれば問題ありませんが、学生証などは利用できないので注意してください。カードローンの審査では、次のような本人確認書類が必要になります。

カードローン審査で利用できる本人確認書類

・運転免許証

・健康保険証

・パスポート

・個人番号カード(マイナンバーカード)などなど

健康保険証などの顔写真が付いていない本人確認書類を利用する場合、現住所を確認できる公共料金の領収書などの提出も別途必要です。

また、学生は実家から住民票を移動していないケースもあると思いますが、本人確認書類に現住所が記載されていないときも公共料金の領収書などを追加で提出します。

消費者金融によって利用できる本人確認書類、健康保険証や現住所が記載されていない本人確認書類への対応が異なるため確認しておきましょう。

- 学生でも収入証明書が必要なケースがある

希望する限度額が50万円以下であれば原則として本人確認書類だけで消費者金融のカードローンを申し込めますが、次のいずれかに該当すると収入証明書も必要になります。

カードローン審査で収入証明書が必要なケース

1. 借入希望額が50万円を超える場合

2. 他社借入と借入希望額の合計が100万円を超える場合

3. 審査のために収入証明書が必要だと判断された場合学生は収入の安定性が低いため③の理由で、収入証明書の提出を求められるケースも多いでしょう。

アルバイトをしている人は、直近1年分の源泉徴収票、もしくは直近2ヶ月分の給与明細書を提出してください。

学生であれば①と②に該当するケースは少ないでしょうが、念の為、収入証明書も用意しておくと提出を求められたときにもスムーズです。

カードローン審査ではバイト先の在籍確認が行われる

カードローンの契約で重要な審査項目の1つになるのが在籍確認です。

在籍確認では、勤務実態を確かめるためにカードローン会社から勤め先へ電話がかかってきます。

ただし、「◯◯さんは、いらっしゃいますでしょうか?」と取り次ぎを求めるだけで、電話の用件を本人以外に伝えたり、社名を名乗ったりもしないので安心してください。

電話の目的は申し込みフォームに入力された勤め先で本当に申込者が働いているのかを確かめることなので、その確認さえ取れれば良いのです。

しかし、学生のアルバイト先に外部から電話がかかってくるケースは少ないので心配ですよね?

その場合には、自分のシフトが入っていない日に申し込みをするのがおすすめです。

「本日、◯◯は休みで明日の午後から出勤する予定です。」などのように働いていることが分かる返答があれば本人不在でも在籍確認は行えます。

アルバイト先の上司や同僚から「△△さんから電話があったよ。」といわれるかもしれませんが、それ以上、詮索されることはないでしょう。

それでも心配なら「クレジットカードの申し込みをしたので、バイト先の確認だったみたいです。携帯にも電話が来ていました!」など言い訳を用意しておくのがおすすめです。

また、在籍確認の電話をする時間帯などはほとんどのカードローン会社が相談に乗ってくれるので、事前に電話しておくと確実です。

学生はカードローンと学生ローンのどっちを選ぶべき?

消費者金融の中には学生ローンと呼ばれる学生を専門に貸し付けするローン業者もあります。

「学生なら学生ローンの方が良いんじゃない?」と思うかもしれませんが、基本的には学生でも通常のカードローン会社を選ぶのが正解です。

学生ローンの事業規模は小さめであり、サービスの充実度は大手消費者金融などに劣ります。

ここでは通常のカードローンと学生ローンの違いについて見ていきましょう。

学生ローンは高卒以上なら未成年でも申し込めることがある

大手消費者金融や銀行カードローンは20歳以上でないと申し込めませんが、一部の学生ローンは高卒以上であれば未成年への貸し付けもしています。

ただし、未成年者の申し込みでは親権者の同意が必要になります。

そのため、両親にバレずに学生ローンを利用することはできないものの、通常のカードローンと違って門前払いされることはありません。

学生ローンの中でも一部の業者だけが未成年への貸し付けに対応しているので、申し込みをする前にしっかりと確認しておきましょう。

学生ローンはアルバイト先への在籍確認をしない会社もある

通常のカードローンを利用する場合、在籍確認は必ず行われます。

一方、学生ローンではアルバイト先への電話連絡をせずに契約できる会社も多いです。

これは、学生ローン特有の対応といって良いでしょう。

先ほども説明したように在籍確認の電話がアルバイト先にかかって来てもバレる可能性は低いですが、絶対に電話してほしくないという場合には学生ローンも検討する価値があります。

学生ローンは大手カードローン会社に比べて不便な点が多い

最後はデメリットですが、学生ローンは大手カードローン会社に比べると不便な点がかなり多くなります。

例えば、学生ローンでは大手消費者金融のような自動契約機がありません。

そのため、ローンカード、契約書などを郵送で受け取る必要があり、家族と一緒に住んでいるなら郵送物が原因でバレる危険性が出てくるでしょう。

また、ローンカードを発行しない学生ローンも多く、その場合には振り込みによる融資です。

銀行の営業時間を過ぎると翌営業日の入金となるので即日融資を受けにくく、追加借入の度に電話をしなければならず手間もかかります。

大手消費者金融なら郵送物を回避することも簡単で、すべての手続きをインターネット上で行うことも可能です。

どうしても学生ローンは不便な点が多くなるので、特別な理由がなければ大手消費者金融を選んでください。

学生がお金を借りれる代表的な学生ローンを比較

繰り返しになりますが、学生ローンよりも大手カードローン会社の方が便利ですし、知名度もあるので安心です。

学生ローンの中では以下の5社が有名なので参考程度に確認してみてください。

代表的な学生ローンの会社

- カレッヂ

- フレンド田

- アミーゴ

- イー・キャンパス

- マルイ

いずれも大学などが多い高田馬場に店舗を構えていますが、全国からインターネットや電話での申し込みもできます。

カレッヂ

カレッヂの店舗の脇には自社専用ATMコーナーもあり、カードを受け取った後ならスタッフと対面しなくても借り入れできます。

追加融資を受ける度に電話をかけたり、店頭窓口に行ったりする必要はありません。

また、セブン銀行ATMでもカードを使えるため、首都圏以外に住んでいる学生でも比較的利用しやすいでしょう。

| 金利(実質年率) | 年17.00% |

|---|---|

| 限度額 | 1,000円~50万円(成人前は最大10万円) |

| 申込条件 | 日本国籍の高卒以上の大学生、短大生、予備校生、専門学生であり、安定した収入があること。 |

| 特徴 | ・ローンカード(カレッヂカード)はセブンATMでも利用可能 ・創業40年以上の老舗学生ローン ・在宅確認、アルバイト先への在籍確認は原則なし ・来店できる場合には郵送物なし |

フレンド田

フレンド田(デン)の金利は年12.00%~17.00%なので、審査の結果によっては低金利での借り入れも可能です。

未成年者への融資にも対応していますが、その場合には親権者の同意が必要になります。また、未成年者は保証人も必要なので注意してください。

| 金利(実質年率) | 年12.00%~17.00% |

|---|---|

| 限度額 | 1万円~50万円 |

| 申込条件 | 以下の条件をすべて満たすこと ・高卒以上の学生(大学生・短大生・専門学生・予備校生) ・必要書類の提出 ・安定した収入 |

| 特徴 | ・高卒以上なら申込可能 ・卒業後も利用できる |

アミーゴ

学生ローンのアミーゴは金利年14.40%~16.80%ですが、収入証明書を提出することで年16.20%と少し低金利になります。

また、借りたお金の使い道が学費であるなら、資金使途や金額の分かる請求書などを提出することで年15.60%の学費目的ローンも利用できます。

他の学生ローンでもいえることですが、在学中に契約していれば卒業後もそのまま利用できるので安心です。

| 金利(実質年率) | 年14.40%~16.80% |

|---|---|

| 限度額 | 3万円~50万円 |

| 申込条件 | 20歳以上で安定した収入と返済能力があること。(要審査) |

| 特徴 | ・原則、実家やバイト先への電話連絡なし ・上限金利の低い学費目的ローンあり ・卒業後の継続利用も可能 |

イー・キャンパス

アミーゴと同様にイー・キャンパスも学費の場合には、金利の低い学費目的ローンが用意されています。

海外渡航目的ローンも低金利になるので、学費や海外旅行などが目的の方にはおすすめです。

在学中に契約しているなら卒業後も利用でき、社会人になると限度額が最大80万円に増えます。

融資対象は満20歳以上なので、親権者の同意があっても未成年の利用はできません。

| 金利(実質年率) | 年14.5%~16.5% |

|---|---|

| 限度額 | 1万円~80万円(在学時は50万円以内) |

| 申込条件 | 20歳以上の安定した収入と返済能力があること。(要審査) ※ 新規融資は20歳~29歳までの学生に限る。 |

| 特徴 | ・卒業後は最大80万円までの契約も可能 ・より低金利な学費目的ローンあり |

マルイ

学生ローンのマルイは、学生証があれば運転免許証などがなくても申し込めます。

ただ、運転免許証や健康保険証などがあるとより良い条件で契約できる可能性があるため、持っている人は用意しておいた方が良いでしょう。

融資までは申し込みから最短20分とスピーディですが、融資は来店、もしくは振込融資になるので注意してください。

| 金利(実質年率) | 年15.0%~17.0% |

|---|---|

| 限度額 | 1万円~50万円 |

| 申込条件 | 安定した収入のある学生。(要審査) ※ 大学生、大学院生、短大生、専門学生、予備校生など。 |

| 特徴 | ・申し込みから最短20分で融資 ・学生証も本人確認書類として利用可能 ・会員向けキャンペーンあり |

カードローンが親バレしないように学生が注意すること

カードローン会社は利用者のプライバシーに配慮してくれるので、実家で暮らしている学生も両親にバレずに借り入れしやすいです。

ただ、必ずバレないという保証はありません。親バレをしないためにも、以下の点に注意してください。

カードローンが親バレしないための注意点

- カードローンの返済日は絶対に守る

- 実家暮らしの学生は郵送物なしのカードローンを選ぶ

- 契約書類や利用明細の管理に注意する

- 連絡先は自分自身のスマホを指定しておく

カードローンの返済日は絶対に守る

カードローンは毎月1回の返済日が設定されますが、その日に1日でも遅れてしまうと督促書類が自宅に郵送される危険性があります。

学生だからといって甘い対応をとってはくれないので、返済日は厳守するようにしましょう。

返済日を忘れてしまいそうな方は、口座振替の登録をしておくのがおすすめです。

口座にお金を入れておけば自動的に返済額が引き落とされるため、返済忘れのリスクを減らせます。

万が一、返済日に遅れそうなときには、カードローン会社へ早めに連絡をして事情を説明するようにしてください。

延滞していることに変わりはありませんが、近いうちに入金できるのであれば督促書類の郵送を待ってくれる可能性が高いです。

実家暮らしの学生は郵送物なしのカードローンを選ぶ

実家暮らしの学生は契約時に郵送物が発生しないカードローンを選ぶことをおすすめします。

基本的には書類に消費者金融の名前は記載されないため、勝手に開封されなければ家族にバレることはなありません。

それでも、可能性が0ではないので、郵送物が発生するかはチェックしておきましょう。

大手消費者金融だと自動契約機を利用することで契約書やカードをその場で受け取れますし、郵送物のないWeb完結やカードレス契約に対応している会社も多いのでおすすめです。

契約書類や利用明細の管理に注意する

紙の契約書や利用明細が発行される場合には、自宅での管理方法にも注意してください。

それらが見つかってしまうと、家族にカードローンの利用を秘密にしておくのは難しいです。

Web完結に対応しているカードローンであれば、それらをインターネット上で確認できるので、紙の書類は発行されません。

連絡先は自分自身のスマホを指定しておく

カードローンの申し込みでは本人確認や審査結果の連絡のために、個人のスマホなどに電話がかかってくるケースも多いです。

この場合の連絡先には実家、勤務先などを指定することも可能ですが、自分自身のスマホを選択するようにしてください。

バレずに利用するのであれば、スマホで連絡を受けた方が良いでしょう。

大学生が親にバレずにカードローンでお金を借りる方法について詳しく!

それ本当?学生のカードローン利用に関するウワサ

インターネットには間違った情報もあります。

特にはじめてカードローンを利用する場合には、何が本当で、何が間違いか分かりませんよね。

ここでは学生のカードローン利用に関する噂や、よくある疑問について紹介していきます。

カードローンの申し込みをする前に一通り確認してください。

カードローンの申し込みには親権者の同意が必要?

民法では未成年者が単独で契約行為をすることはできないとされており、親権者の同意なしで行ったカードローンなどの契約は取り消しできる場合もあります。

ただ、一部の学生ローンを除くとカードローンは満20歳からの利用になるため、親権者の同意は不要だと考えて大丈夫です。

前述の通り、郵送物のないカードローンを選び、返済や書類の管理に注意していれば家族にバレる危険性はほぼないでしょう。

消費者金融を利用すると就活に影響する?

消費者金融を利用すると就活に影響すると勘違いしている人もいるかもしれませんが、その心配はしなくて大丈夫です。

消費者金融などのカードローンを利用しているかどうかを就職先の企業が知ることはありません。

カードローンやクレジットカードの契約内容や利用状況は信用情報に登録されます。

そして、その信用情報を閲覧できるのは自分自身と信用情報機関に加盟している企業(消費者金融やクレジットカード会社、銀行など)です。

しかし、そのような金融機関に就職するにしても、信用情報を見られることはないので安心してください。

あくまでも、信用情報はローンやクレジットカードなどの審査に利用されるものであり、それが就活などに使われることはないのです。

カードローン会社から両親に連絡が行くことはある?

未成年者が学生ローンを利用するときは、親権者の同意が必要であり、親権者などが連帯保証人になるケースもあります。

その場合、ローンの返済に遅れると連帯保証人や親権者に連絡が入るでしょう。

しかし、通常のカードローンであれば、両親に連絡が行くことはないと考えて大丈夫です。

そもそも、カードローン会社は実家や両親の連絡先を知りませんし、調べることもありません。

学生であっても契約しているのは本人なので、在籍確認を除いて第三者に連絡することはないのです。

例外は、延滞していて契約者本人と連絡が一切取れないというケースです。

その場合には、申し込み時に登録したアルバイト先や自宅などに電話がかかってくることがあります。

その際も、カードローンの利用や延滞について第三者に伝えることはないですが、頻繁に連絡が来ると怪しまれてしまうでしょう。

カードローンの契約中に学校を卒業すると完済しないといけない?

カードローンの支払いはリボ払いによる分割返済になります。

決められている最低返済額以上であれば毎月返す金額を自由に調整できるため、ゆっくり返すなら数ヶ月、数年の期間がかかることもあるでしょう。

もしカードローンの契約途中に学校を卒業したとしても、一括返済を求められることはありません。

これは学生ローンでも一緒で、学校を卒業した後でもこれまで通り返済を続けていけるのです。

ただし、学校を卒業して就職したら、カードローン会社に登録されている情報を変更してください。

住所や勤務先などが変わった場合には、速やかにカードローン会社に届け出をする義務があります。

届け出をしないのは利用規約に違反するので、卒業したら忘れずに手続きをしましょう。

【まとめ】学生でもカードローンを利用できる!アルバイト収入がある方は消費者金融がおすすめ

20歳以上のアルバイトをしている学生であれば、カードローンの申込条件を満たせます。

一部のカードローン会社は学生を融資対象から除外していますが、大手消費者金融であれば学生の申し込みも受け付けているので安心です。

消費者金融は審査が早いため即日融資も受けやすく、無利息期間を利用すればお得にお金を借りられるでしょう。

どうしても学生だとカードローンの審査で不利になりやすいですが、同じアルバイト先で継続して働いていて、別の会社からの借り入れがないなら十分に審査に通る見込みがあります。

大手消費者金融の公式ホームページに行けば、お試し審査で融資を受けられる可能性があるかを申し込みの前に数秒でチェックすることも可能です。

審査が不安な人は、まずはお試し審査を受けてみてください。

学生の場合には、学生ローンという選択肢もあるものの、サービスが充実していないのでおすすめしません。

どのカードローンでも借りすぎには注意して、返済に遅れることがないよう計画的に利用しましょう。

FP伊藤氏

FP伊藤氏 ファイナンシャルプランナー伊藤亮太氏のコメント

不意の出費をまかなう際にカードローンを利用する場合、翌月返済することで借入れはなくなります。1ヵ月だけお金を借りるのであれば、金額にもよりますが利息もそこまで大きなものにはなりません。そのため、普段から利用するというよりは、本当にお金に困った時のみに利用するなど利用の仕方を考えた上で、皆さんにとって効果的、都合の良いカードローンの利用を検討すべきです。また、必ず返済することを心がけてください。そのためには、借りる前に、来月返せるかどうかなどシミュレーションを行っておくべきです。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。