アイフルのカードローンは最大800万円という大きな限度額ですが、審査によって個別の限度額が決定され、はじめて契約するときには50万円以下に設定されることも多いです。

その限度額の範囲内であれば自由に借り入れ出来るものの、限度額いっぱいまで借りている場合には追加借入することはできません。

そのため、すぐに追加借入したいときには、限度額自体を増額(引き上げ)してもらいましょう。

審査を受けて増額が認められれば、また借り入れ枠に余裕ができるので追加融資を受けることができます。

この記事ではアイフルの限度額を増額する方法と増額審査のポイントについてまとめました。

すぐに限度額をアップしたい方はぜひ参考にしてください。

ただし、増額審査は新規契約時よりも時間がかかり、審査結果によっては限度額が減らされてしまうケースもあります。

このようなリスクを回避したい場合には、アイフルの限度額を増額するのではなく、別で新しくカードローンを新規契約すると良いでしょう。

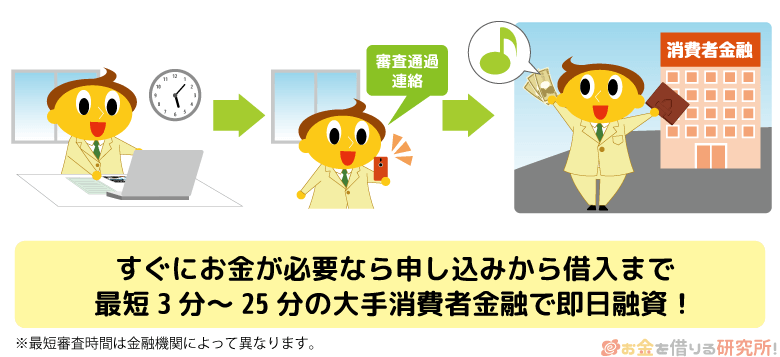

大手消費者金融のカードローンであれば、即日融資を受けられる見込みも十分にあり、新規契約なら無利息期間というはじめてだからこその特典もありおすすめです。

増額よりも素早く追加で借りるなら

目次

アイフルで限度額を増額する方法

アイフルで限度額を増額する流れは以下のとおりです。

アイフルで増額を申し込む手順

- スマホアプリから最新の収入証明書を提出

- 勤務先の変更などある場合は登録内容を変更

- 1週間から10日で審査結果のメールが届く

- 会員ページで契約内容の変更手続きをする

アイフルで限度額を増額する場合は、まずスマホアプリから最新の収入証明書を提出しましょう。申し込みは24時間いつでも可能です。

もし勤務先が変わっている場合は、収入証明書類の提出と合わせて、登録内容の変更も行っておくことをおすすめします。

すると1週間~10日ほどで増額可能となった場合のみメールでお知らせが届きます。限度額が変わらないときは、連絡はありません。

増額審査に通過後、契約内容の変更手続きを会員ページの「限度額のアップ」と書かれたメニューから行えば、すぐに追加融資が可能になります。

アイフルの増額申し込みは収入証明書類を提出するだけだから、複雑な手続きは不要なんじゃ。

アイフルの限度額を増額するのにかかる時間

すぐに追加借入したい場合には、増額審査にかかる時間も気になりますよね?

記事に冒頭でもお話ししましたが、増額審査は新規申込時よりも時間がかかる傾向にあります。

そのため、すぐに結果が分かるものだと勘違いしていると、なかなか審査結果を知らせるメールがこないため「審査に落ちたかも?」「申し込みできていない?」など不安になるかもしれません。

増額審査は時間がかかるケースも多いと思って、焦らずに連絡を待ちましょう。

アイフルの増額審査の結果は即日で分かる?

アイフルのお問い合わせで確認したところ、最新の収入証明書を提出してから、1週間~10日前後で増額可能となった場合のみ、メール等でお知らせするとのことでした。

つまり即日では、審査結果はわからないと考えられます。

アイフルで増額の申請をする場合は、審査結果が出るまでに時間がかかることを想定しておく必要がありそうです。

急ぎの場合は、アイフルで増額するよりも新しいカードローンに申し込むことも検討するとよいぞ。

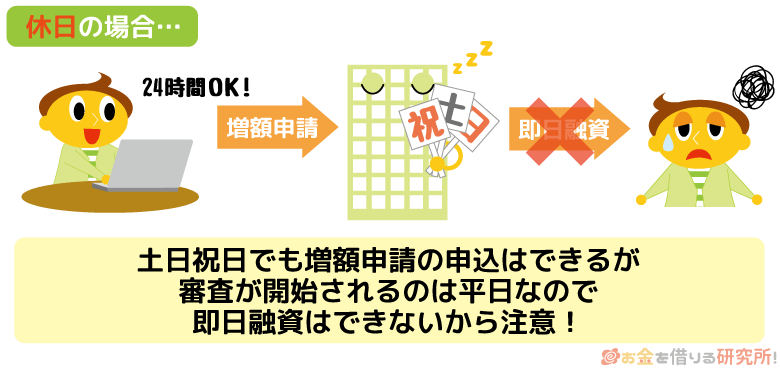

アイフルは土曜日や日曜日、祝日でも増額審査をしてくれる?

アイフルは土日や祝日でもアプリから増額の申し込み(収入証明書類の提出)ができます。

ただ実際に審査が開始されるのは平日になります。つまり、増額の申し込みはできても、土日は審査をしないということです。

この点は新規申込時の審査とは異なるので注意しましょう。

アイフルで増額審査を受けるときには収入証明書が必要?

アイフルの増額審査では収入証明書が必要です。

というのも、現在アイフルで増額申請をするには、アプリから最新の収入証明書類を提出する必要があるから。

アイフルでは「登録している年収をもとに利用限度額を決める」としているので、収入が下がっている場合はもちろん、あまり変化がない場合も大幅な増額は見込めないでしょう。

以前は利用実績が増額審査の主なポイントになっていたようじゃが、今は実績があっても収入が増えていないと、限度額の増額はなかなか難しいかもしれぬな。

アイフルで利用できる収入証明書一覧

増額審査で収入証明書の提出が必要な場合には、次のいずれかの書類を提出してください。

アイフルで利用できる収入証明書一覧

- 源泉徴収票 ※1

- 給与明細書 ※2

- 住民税決定通知書(納税通知書)

- 確定申告書

- 青色申告決算書

- 収支内訳書

- 支払調書

- 所得証明書

- 年金証書(年金通知書) ※3

※1 公的年金、および退職所得の源泉徴収票は除きます。

※2 直近2ヶ月分が必要ですが、住民税の記載があれば1ヶ月分で良い場合もあります。また、賞与があった方は、直近1年以内の賞与明細書も準備してください。

※3 年金以外にも収入が必要です。

収入証明書の提出はスマホアプリで簡単に行えますが、不鮮明で読み取れない箇所があると再提出になるので注意しましょう。

また、提出する書類にマイナンバーの記載がある場合には、番号が見えない状態に加工してから提出する必要があります。

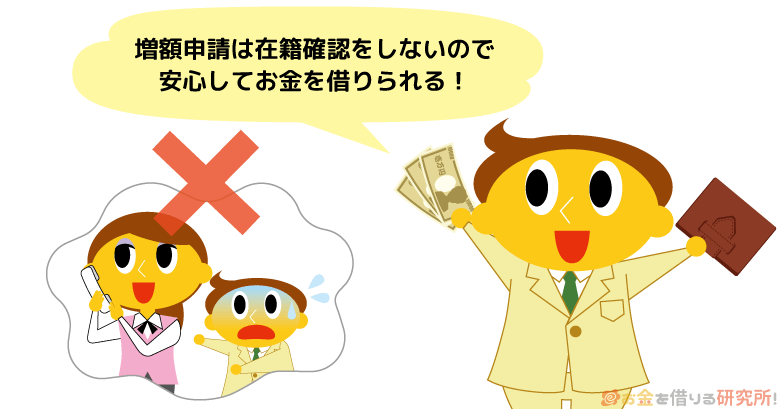

アイフルは増額審査でも在籍確認が必要になる?

アイフルの増額審査では申込内容を確認したり、審査結果を連絡したりするために電話がかかってくることはありますが、新規申込時のような在籍確認(勤め先の確認)はありません。

そのため、電話がかかってくるとしても、会員情報に登録してある携帯電話などの番号になるのです。

ただし、前回の在籍確認から勤め先が変わっているという場合には、また在籍確認が実施されることもあります。

あまり多いケースではありませんが、心配な人は直接アイフルに確認しておくと安心でしょう。

また、増額を申し込む前に、勤め先や電話番号などの登録情報に変更がないかをチェックしておくこともおすすめします。

アイフルの増額審査は厳しい?甘い?増額審査に落ちやすい人の共通点

アイフルの増額審査は甘くないため、審査に落ちてしまう人もいます。最初に決まった限度額を引き上げるハードルはそれなりに高いのです。

たとえ収入が上がったとしても、次のような方はアイフルの増額審査に通るのは難しいでしょう。

アイフルの増額審査に落ちやすい人の共通点

- アイフルの利用期間が短い人

- アイフルへの返済に遅れたことがある人

- 他社への返済が遅れている人

- 新規申込時よりも年収が下がった人

- 他社借入が増えてしまった人

増額審査に時間がかかると思い焦って申し込みをしても、審査に落とされてしまえば意味がありません。まずは、該当するものがないかをチェックしてみてください。

- アイフルの利用期間が短い人

アイフルと新規契約を結んだ直後では、なかなか増額が認められません。

新規契約時にも審査をして限度額を決めているので、その直後では審査対象となるような項目に変化はないでしょう。

例外としては、あえてアイフルから提示された限度額を下げて契約していた場合です。カードローンを使ってみたら想像以上に便利で限度額を増やしたいということであれば、最初に提示された限度額までなら引き上げてもらえる可能性はあります。

そうでない人は、少なくても半年~1年ほどは最初に決まった限度額でカードローンを使い、利用実績を作ってから増額申請しましょう。

- アイフルへの返済に遅れたことがある人

増額の審査にはアイフルでの取引状況も影響します。

そのため、アイフルへの返済に遅れたことがあるという場合には、増額審査に通りにくいのです。頻繁に返済日を過ぎているなら「お金にルーズな人」、「お金がなくて遅れているのかな?」と思われる可能性が高いでしょう。

1回でも遅れたことがあるなら増額審査への影響は0ではないので注意してください。 - 他社への返済が遅れている人

増額の審査ではアイフルだけでなく、他社での取引状況も確認した上で結果が出ます。

信用情報を見れば他社での返済状況が分かるため、そこに延滞などの記録が登録されていると増額は難しいです。

信用情報機関に登録されている情報は古いものから一定期間で削除されていきます。

もし自身の登録内容が気になるなら、信用情報機関の公式ホームページから開示の手続きをすると良いでしょう。 - 新規申込時よりも年収が下がった人

カードローンの利用状況に問題がなくても、前回の審査より年収が下がっているという方も増額は難しいです。

年収は限度額に大きく影響するため、転職などで年収がダウンしたのであれば増額は認められにくいでしょう。

前述の通り、増額審査では収入証明書の提出が必須で、転職したこと、年収が下がったことは黙っていればバレないというわけではありません。大幅に下がったのであれば増額申込は考え直した方が良いと思います。

- 他社借入が増えてしまった人

信用情報では他社での契約内容や取引状況も分かります。

そのため、アイフルと新規契約してから、「借入件数は増えていないか」、「他社借入の金額は増えていないか」ということも分かるのです。収入はそのままでも、他社借入が増加していれば相対的に返済能力は低下していると見なされるでしょう。

また、消費者金融は総量規制の対象で、アイフルの契約限度額と他社借入の総額が年収の1/3を超えることはありません。

返済能力を超えないように年収、他社借入をチェックする義務は消費者金融側にありますが、自分でもチェックしてみた方が良いでしょう。

アイフルから増額案内があると審査に通りやすい?

現在アイフルでは、増額可能な方を対象に増額案内を行っています。

以前は増額案内があったとしても、その後審査を受ける必要がありましたが、現在はアイフルの方から増額できる場合のみ連絡があるとのこと。その後の審査はありません。

なおアイフルでは定期的に限度額の見直しを行っており、収入証明書類を提出したり、登録情報を変更することで自動的に限度額が変更されるしくみとなっています。

ですから、限度額の増額を希望していなくても、収入証明書類を提出したり、登録内容を変更することで限度額が増えることもあるようです。(減ることもあります。)

限度額が変更になる場合は、事前にSMSで連絡が届くから「いつのまにか変更になっている」ということはないぞ。

アイフルで増額審査を受けるのにはリスクもある?

希望通りに増額が認められれば良いですが、アイフルで増額の審査を受けるのには次のようなリスクもあるので注意してください。

アイフルで増額審査を受けるリスク

- 増額審査に時間がかかり、すぐに借りられない

- 審査の結果次第では減額されてしまう

- 利用停止の可能性もある

- 増額審査に時間がかかり、すぐに借りられない可能性もある

先程お伝えしたとおり、収入証明書類を提出してから増額審査の結果が届くまで1週間~10日かかります。

さらに、限度額の増額ができない場合は10日待っても連絡は来ません。

新規申込時よりも時間がかかってしまうので、お急ぎの場合は他のカードローンを検討するのがよいでしょう。

- 審査の結果次第で減額されてしまう可能性もある

最新の収入証明書類を提出すると、これまでの取引状況などをもとに限度額が見直されます。

そのため、返済能力が低下していたなら限度額を減額されてしまう可能性もあるのです。前回の審査時よりも収入が減ってしまった人、他社借入が増えた人は慎重に申し込みを検討した方が良いでしょう。

- 信用情報に傷が付いていると利用停止の可能性もある

審査の過程で信用情報に傷が付いていたり、他社借入がかなり増えていたりということが判明すると、最悪の場合には利用停止になる可能性もあります。

ただ、信用情報は定期的にチェックされているので、債務整理などをしたのであれば、増額の申し込みをしなくてもいずれはアイフルも知ることになるでしょう。

ほとんどの方はこのような心配をする必要はありませんが、心当たりがある方は注意が必要です。

アイフルで増額するよりも別のカードローンを新規契約した方が良いケース

アイフルで増額審査を受けるリスクについても確認したところで、増額ではなく、別のカードローンを新規契約した方が良いケースについても見ていきましょう。

次のような方は、別のカードローン会社での新規契約を検討してください。

他社での新規契約を検討すべきケース

- アイフルでの減額などのリスクを回避したい

- 即日融資を受けられる可能性を上げたい

- 無利息期間を活用してお金を借りたい

- アイフルでの減額などのリスクを回避したい

アイフルで増額の審査を受ける以上、減額や利用停止のリスクは避けられません。

信用情報に問題がなく、返済能力が大きく下がっていないのであれば心配はいりませんが、もし不安なら他社での新規契約も考えましょう。

別のカードローンに新規で申し込みをする場合には、アイフルへの影響はほぼないです。

ただし、消費者金融などの貸金業者からの借入残高が増えることで、総量規制の観点からアイフルの限度額が減らされてしまうケースはあります。

増額でも、新規契約でも返済能力を超えてしまうような金額にならないかを考えることが重要です。 - 即日融資を受けられる可能性を上げたい

増額の審査には時間がかかるため、すぐにお金を借りたい人は別の大手消費者金融に新規で申し込みをしましょう。

新規契約時の審査の方がスピーディで、早ければ3分~25分程度で申し込みから契約まで完了できます。

特にアイフルでは審査に少なくとも1週間かかるということもあり、週末の増額申込は要注意です。

即日融資を希望する人は、別の大手消費者金融に申し込みをしてください。 - 無利息期間を活用してお金を借りたい

多くの消費者金融でははじめての契約者向けに利息期間を用意しています。

そのため、別の消費者金融と新規契約を結ぶ場合には、一定期間は利息0円でお金を借りられるのです。これは増額にはない大きなメリットなので、また無利息期間を利用したい人は他社へ新規申込をすると良いでしょう。

アイフルの増額審査に落ちてしまった場合の対処法

もしアイフルの限度額アップの審査に落とされてしまった場合にできる対処法は主に次の2つです。

アイフルで増額できなかった場合の対処法

- 収入が上がったときに収入証明書類を提出する

- アイフルでの増額は諦め別のカードローンに申し込みをする

アイフルでは特にこちらが申請しなくても、定期的に限度額の見直しを行っています。

逆にいうと、アイフルから増額案内がない場合は、まだ増額できるタイミングではないということです。

もし利用者がアイフルに限度額を見直してほしい場合は、新しい収入証明書類を提出するか、勤務状況などの情報を更新するという方法しかありません。

このとき、収入に変化がないと、たとえ最新の収入証明書類を提出しても増額できる可能性は低いです。

というのもアイフルは公式サイトで、「利用限度額は、ご登録の年収をもとに設定されます。」と明記しています。

利用者からアイフルに増額のアプローチをするなら、収入が増えたことを証明する収入証明書類の提出が必須と考えてよいでしょう。

ただ、「年収が上がるまで増額を待っていられない!」という人もいますよね?

その場合には、前述したような別のカードローン会社での新規契約を検討してみてください。

大手消費者金融であれば即日融資も十分に可能ですし、無利息期間という増額にはない特典もあります。

無利息で追加借入するならココ

一方で、借入件数が増えてしまい返済の管理が面倒になる点、借入総額が増えるため2社目以降の限度額は少額になるケースが多い点などはデメリットでしょう。

どちらの方法が良いかは、一人ひとりの状況によっても違うので、メリットとデメリットを比較しながら増額を目指すのか、他社での新規契約に切り替えるのかを判断してください。

アイフルとアコム、プロミス、レイク、SMBCモビットの違いを比較する

消費者金融のおすすめをチェック

【まとめ】アイフルの増額は定期的に行われる!増額したいときは収入証明書類の提出を

アイフルでは現在、収入状況や借入状況等を定期的に見直して、自動的に限度額の変動が行われています。

もし利用者から限度額の増額をしたい場合は、最新の収入証明書類の提出が必要です。

収入証明書類の提出でもって増額審査が行われ、増額可能な場合は増額案内が届くようになっています。

収入証明書類を提出するだけで増額申請になるので、諸々の手続きが不要なのは嬉しいポイントですね。

ただ、審査結果がわかるまでに少なくとも1週間かかることや、増額できない場合は連絡がないことを考えると、お急ぎの方にとってはよいサービスではないかもしれません。

そのため、すぐに追加融資を受けたい人は、別の消費者金融で新規契約することも検討しましょう。

土・日・祝日はアイフルの増額審査が行われないということもあり、別の消費者金融に申し込みをした方が即日融資を受けられる可能性は高いです。

はじめての契約なら無利息期間を使ってお金を借りることも出来るためおすすめです。

アイフルの良い評判から悪い評判まで利用者の口コミを一挙紹介

アイフル無人契約機の使い方や契約の流れ

土曜日・日曜日・祝日でもアイフルは即日審査融資可能

アイフルでお金借りる流れ

アイフルの返済ができないときの対処法

今すぐアイフルで即日融資!

アイフルの審査に落ちる原因とその対策

アイフルおまとめローンの審査から借入までの流れ!

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。