プロミスはATMだけでなく、口座振替やインターネットバンキングなどで返済することもできます。

返済方法によってメリット・デメリットが異なるため、その特徴をしっかり把握することが上手に返済を行う第一歩といえるでしょう。

この記事ではプロミスの返済についてまとめました。

対応している返済方法から毎月の返済額、返済日、効率的な返済の仕方まで詳しく説明していきます。

また、「返済日を過ぎてしまいそう」「うっかり延滞してしまった」「今月は返済が厳しい」というケースの対処法も紹介します。

プロミスのカードローンを契約しようと思っている方、すでに契約していて返済のルールを再確認したい方はぜひ参考にしてください。

目次

プロミスの返済方法は5種類!そのメリット・デメリットとは?

プロミスでは以下のような方法で返済できます。

プロミスの返済方法

- プロミスATM・提携ATMでの返済

- インターネット返済(ネットバンキング)

- 口座振替による返済

- 銀行振込での返済

- ポイントによる返済

これらの中で利用することが多いのは「ATM返済」「インターネット返済」「口座振替」です。

返済方法によって手数料の有無などに違いがあるので注意してください。

プロミスの返済方法の特徴を表にまとめました。

プロミスの返済方法の比較

| 返済方法 | 手数料無料 | 24時間 | 来店不要 | 土日・祝日 | |

|---|---|---|---|---|---|

| ATM返済 | プロミスATM | ◯ | × | × | ◯ |

| 提携ATM | ×※1 | ◯ | × | ◯ | |

| スマホATM | × | ◯ | × | ◯ | |

| インターネット返済 | ◯ | ◯ | ◯ | ◯ | |

| 口座振替 | ◯ | – | ◯ | – | |

| 銀行振込 | × | × | × | × | ポイントによる返済 | ◯ | ◯ | ◯ | ◯ |

※ 提携ATMは、設置場所によって営業時間が異なります。

※ 各社のシステムメンテナンス時間など、返済を行えない時間帯もあります。

※1 三井住友銀行ATMは手数料無料です。

以下では各返済方法のメリット・デメリットを説明していきます。それぞれの返済方法の特徴を理解して、自分にあった方法を選ぶようにしましょう。

1. プロミスATM・提携ATMでの返済

プロミスは、自動契約機に併設のプロミスATMや提携している金融機関のATMから返済を行えます。

ローンカードを挿入して、支払いたい額の紙幣を投入すれば返済完了です。

コンビニなどの提携ATMは24時間営業であることも多いので、深夜や早朝に利用するなら便利でしょう。

ただし、提携ATMは三井住友銀行を除き、すべて手数料が有料なので注意してください。

プロミスのATM手数料

| ATM | 1万円以下の取り引き | 1万円を超える取り引き |

|---|---|---|

| プロミスATM | 無料 | 無料 |

| 三井住友銀行ATM | 無料 | 無料 |

| 提携ATM | 110円 | 220円 |

手数料のかかる提携ATMから返済を行う場合、入金時に手数料が清算されます。

例えば、1万円を入金すると、手数料110円を差し引いた9,890円が借入残高の返済に当てられます。

一度の返済にかかる手数料は少額ですが、できるだけ手数料無料の方法を優先的に利用するようにしましょう。

プロミスATMを利用する場合

プロミスATMのメリットは手数料がかからない点です。そのため、利用しやすい場所にあるなら、プロミスATMから返済しても良いでしょう。

ローンカードを挿入して返済したい額をATMに投入するという手順は、キャッシュカードで銀行口座に入金する場合とほぼ一緒です。

プロミスATMでは投入した紙幣のうち、いくら返済に回すのかを千円単位で指定できます。一万円札しか持っていなくて、必要最低限の金額だけを返済したいときは、返済額を指定してください。

また、プロミスATMなら、ローンカードがなくても返済可能です。

プロミスATMの画面で「カードなし」を選択し、氏名、生年月日、電話番号、暗証番号を入力すれば返済できます。

「返済しようと思ってプロミスATMに来店したのに、カードを忘れてしまった!」というときは、この方法で返済すると良いでしょう。

この方法で行えるのは返済だけで、借り入れはできません。

万が一、個人情報を悪用されてしまってもカードなしでプロミスATMから勝手にお金を引き出されるということはないので安心してください。

プロミスATMは、プロミスの自動契約機に併設されています。設置場所や営業時間についてはプロミスの公式ホームページで検索しましょう。

プロミスATMのメリット・デメリット

| メリット | ・手数料無料 ・千円単位で返済できる ・カードなしで返済できる |

|---|---|

| デメリット | ・提携ATMに比べて設置台数が少ない |

提携ATMを利用する場合

プロミスには多数の提携ATMがあり、近くのコンビニや金融機関からも返済できるようになっています。基本的に提携ATMの利用手数料は有料ですが、三井住友銀行ATMであれば手数料はかかりません。

プロミスの返済ができる提携ATMは以下のとおりです。

返済ができる提携金融機関

- 三井住友銀行

- 三菱UFJ銀行

- ゆうちょ銀行

- セブン銀行

- ローソン銀行

- イーネット

- イオン銀行

- 横浜銀行

- 西日本シティ銀行

- 福岡銀行

- 熊本銀行

※ ゆうちょ銀行ATMの利用には、Web明細の登録が必要です。

※ 毎週月曜日の0:00〜7:00まではシステムメンテナンスで、すべての提携ATMが利用できません。

提携ATMの操作方法はATMによって異なりますが、カードを挿入して、画面の案内に従って手続きすれば迷うことはないでしょう。

例えば、三井住友銀行ATMで返済を行う場合は、以下のような手順になります。

提携ATM(三井住友銀行)での返済手順

- カードを挿入する

- 「お預け入れ」を選択する

- 暗証番号を入力する

- 「キャッシングのご返済」を選択する

- 返済額を入力して、紙幣を投入する

- 返済内容の確認後、カードや利用明細を受け取る

提携ATMの利用可能時間は設置場所によって異なるため、土曜日や日曜日、祝日の深夜・早朝に返済するときは事前に確認しておいた方が良いでしょう。

提携ATMのメリット・デメリット

| メリット | ・設置台数が多くて利用しやすい ・土日祝日や夜間も返済できる |

|---|---|

| デメリット | ・三井住友銀行ATM以外は手数料が有料 |

スマホATMを利用する場合

プロミスのアプリはスマホATMのサービスに対応しています。

セブン銀行ATM・ローソン銀行ATMであればスマホだけで手続きできて、原則24時間365日返済可能です。

例えば、セブン銀行ATMで返済する場合は、以下のような手順でアプリとATMを操作しましょう。

スマホATM(セブン銀行)での返済手順

- プロミスのアプリにログインする

- アプリの「スマホATM取引」をタップする

- セブン銀行ATMで「引出し・預入れ クレジット取引など」を選択する

- セブン銀行ATMで「スマートフォン」を選択する

- アプリの「ご返済」をタップする

- ATMに表示されたQRコードをアプリのカメラで読み取る

- アプリに表示された「企業番号」「ワンタイム暗証番号」をATMに入力する

- ATM画面の案内に従って返済を行う

ちなみに、スマホATMの利用には手数料がかかります。この点はカードで返済するケースと同様なので注意してください。

スマホATMのメリット・デメリット

| メリット | ・アプリのみ(カードレス)で返済できる ・原則24時間365日返済できる |

|---|---|

| デメリット | ・取引金額に応じた手数料がかかる ・対応しているATMがセブン銀行とローソン銀行のみ |

※ スマホATMの利用には、「携帯電話番号の登録」および「携帯電話番号へのSMS送信による端末認証」が必要です。

※ セブン銀行ATM・ローソン銀行ATMは、設置場所の営業時間などによって利用できる時間帯が異なります。また、各銀行ATMの休止時間やプロミスのシステムメンテナンス時間は利用できません。

※ ローソン銀行ATMには、一部スマホATMのサービスを利用できないATMもあります。

2. インターネット返済(ネットバンキング)

インターネット返済はネットバンキングを利用する返済方法です。

スマホアプリやWebの会員ページから手続きすることで、自身の金融機関口座の残高をプロミスの返済に充てられます。

インターネット返済は手数料無料で、原則24時間365日いつでも利用できます。

最短10秒で返済できて、いつでも・どこからでも手続きできるのがインターネット返済のメリットになるでしょう。

ただし、毎週日曜日23:00〜翌月曜日7:00、毎月第3日曜日0:00〜6:00(およびその前日土曜日の23:00〜24:00)、各金融機関のメンテナンス中は利用できないので注意してください。

プロミスのインターネット返済には約1,100の金融機関が対応しています。

インターネット返済に対応している主な金融機関

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行

- 楽天銀行

など

事前に利用する金融機関でネットバンキングの手続きが済んでいる必要がありますが、以下の手順で簡単に返済することができます。

インターネット返済の手順

- プロミス会員サービスにログイン

スマホやパソコンからプロミスの会員サービスページにログインします。

- 「インターネット返済」を選択

ログイン後、メニューの中から「インターネット返済」を選択してください。

- 返済する金額を指定

返済する額は、200円以上、一円単位で指定することができます。

- 金融機関を指定

インターネット返済に対応している金融機関の一覧が表示されるので、利用したい金融機関を選択しましょう。この時点でネットバンキングの契約が完了していない場合には利用できないので注意してください。

- 金融機関のネットバンキングへログイン

プロミスの会員ページから、選んだ金融機関の公式サイトへと移動します。選択したネットバンキングのIDやパスワードなどを入力して、ログインしてください。

- インターネット返済を実行

取り引きの内容などが表示されるので、確認して問題がなければインターネット返済の実行ボタンを押しましょう。

- 返済完了

金融機関側での手続き完了から、10秒ほどで返済が反映されます。

インターネット返済のメリット・デメリット

| メリット | ・アプリや会員ページからいつでも返済できる ・返済に手数料がかからない ・最短10秒で返済できる ・返済金額を細かく指定できる(200円以上) |

|---|---|

| デメリット | ・指定金融機関のネットバンキング契約が必要 ・ネット環境がなければ返済できない |

※ 深夜0:00前後の手続きは、返済の反映が翌営業日になる可能性があります。また、利用する金融機関の都合により、返済の反映が遅れるケースもあります。

3. 口座振替による返済

事前に口座振替の登録をしておけば、毎月の返済日に自動引き落としで返済を行えます。

プロミスの新規契約時に金融機関口座を登録した人は口座振替での返済になりますし、契約後に会員ページから口座振替を登録することも可能です。

例えば、プロミスをWeb完結で契約する際に「金融機関口座でかんたん本人確認」を行うケースでは、その口座が返済用の口座になります。

インターネット返済と同じく口座振替に利用できる金融機関には指定があり、「インターネットバンキングの契約をしていること」や「個人のキャッシュカードを保有していること」などの条件もあります。

また、利用する金融機関のシステムメンテナンスなどの関係で、時間帯によっては手続きできないケースもあるので注意しましょう。

プロミスで口座振替を利用できる金融機関の一部を表にまとめました。

会員サービスから口座振替の登録ができる主な金融機関

| 金融機関 | 対象者 | 利用可能時間 |

|---|---|---|

| 三井住友銀行 | 個人のキャッシュカード保有者、または個人のインターネットバンキング契約者 | 月曜日:7:00~24:00 火曜日~土曜日:0:00~24:00 日曜日:0:00~21:00 |

| PayPay銀行 | PayPay銀行に口座を保有しているすべての人 | 24時間利用可能です。 |

| ゆうちょ銀行 | ゆうちょダイレクト利用者または普通貯金口座のキャッシュカード保有者 | 0:05~23:55 ※1 |

| みずほ銀行 | インターネットバンキングの個人 | 月曜日~金曜日:0:00~24:00 土曜日:0:00~22:00 日曜日:8:00~24:00 ただし、毎月第1、および第4土曜日3:00~5:00は利用できません。 |

| 三菱UFJ銀行 | 個人のキャッシュカード保有者 | 24時間利用可能です。 ただし、毎月第2土曜日21:00~翌日曜日7:00は利用できません。 |

| SBI新生銀行 | 個人のキャッシュカード保有者 | 24時間利用可能です。 |

| 楽天銀行 | 楽天銀行に口座を持っているすべての個人 | 24時間利用可能です。 ただし、以下の時間帯は利用できません。 ・日付が変わる前後数秒 ・3月、6月、9月、12月第3、もしくは第4月曜日の1:00~7:00 |

| 住信SBIネット銀行 | 住信SBIネット銀行に口座を持っているすべての個人 | 24時間利用可能です。 |

| イオン銀行 | イオン銀行に口座を持っているすべての個人 | 24時間利用可能です。 ただし、毎月第2月曜日2:00~6:00は利用できません。 |

※ 当座預金は利用できない場合があります。

※1 2021年12月より、ゆうちょ銀行の口座を登録する場合は、電話による本人確認の手続きが必要になりました。ゆうちょ銀行に登録の電話番号が最新でない場合、口座振替の登録は完了しません。事前にゆうちょ銀行にお届けの電話番号を確認してください。

「返済忘れが不安……」「毎回ATMで返済するのは面倒!」という人は口座振替を利用すると良いでしょう。

ただし、口座振替で引き落とされるのは、利用残高に応じた最低金額のみです。最低金額よりも多めに返済したいときは、別の返済方法も併用してください。

会員サービスから口座振替へ申し込む方法

- 会員サービスへログイン

カード番号+暗証番号、またはWeb-ID+パスワードでプロミスの会員サービスへログインします。

- 「口座振替のお手続き」を選択

返済のメニューから「口座振替のお手続き」を選択してください。

- 引き落とし先の金融機関を選択

口座振替ができる金融機関が表示されるので、引き落とし先にしたい金融機関を指定します。

- 金融機関のサイトから口座振替を申し込む

指定した金融機関の公式サイトへログインして、口座振替の申し込みを完了させましょう。

- 口座振替の登録完了

三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、PayPay銀行などの場合には次回の返済日から引き落としによる返済が開始されます。ただし、それ以外の一部金融機関は登録日によって初回の引き落とし日が変わってきます。登録後、初回の返済日に引き落としが間に合わないケースは、ATMなどから返済を行うようにしましょう。

口座振替のメリット・デメリット

| メリット | ・手数料がかからない ・登録した口座からの自動引き落としで返済できる ・Webで登録の手続きを行える |

|---|---|

| デメリット | ・指定金融機関口座の登録が必要 ・引き落としは最低返済額のみ |

カードローンの返済は大きく分けて①「約定返済(月々の返済)」と②「随時返済(追加返済)」の2種類じゃ。口座振替は約定返済を行うものなので、余裕があるときはATMやインターネット返済で随時返済もすると良いじゃろう。

4. 銀行振込による返済

指定のプロミス口座への銀行振込で返済する方法です。

アプリや会員ページから行えるインターネット返済は手数料無料ですが、金融機関の窓口やATMなどから銀行振込で返済する場合、手数料は自己負担になります。

そのため、銀行振込で返済するケースは少ないでしょう。

例えば、一円単位で入金額を調整できるため、借入残高を一括返済するときなどは銀行振込も便利です。

指定のプロミス口座は契約者ごとに異なるため、銀行振込で返済するときは、Webの会員サービスもしくはプロミスコールで振込先を確認してください。

銀行振込のメリット・デメリット

| メリット | ・一円単位で入金額を調整できる ・好きな金融機関の窓口やATM、ネットバンキングから手続きできる |

|---|---|

| デメリット | ・振り込みにかかる手数料が利用者の負担になる ・振り込みの方法や時間帯によっては翌営業日の入金扱いになる |

5. ポイントによる返済

プロミスのスマホアプリを利用すれば、貯めたVポイントで返済することもできます。

月々の返済をポイントだけで行うのは現実的ではないので、ある程度ポイントが貯まったタイミングで使うと良いでしょう。

例えば、プロミスの毎月の返済では利息200円ごとに1ポイント(※1)が貯まりますし、毎月プロミスアプリにログインするだけでも10ポイント(※2)を獲得できます。

Vポイントはプロミスの利用だけでなく、そのほかの提携先でも貯められます。

SMBCグループ各社で貯めたポイントも使用できて、Vポイントを貯めている人におすすめの返済方法です。

ただし、プロミスでVポイントを貯める・利用するためには、プロミスのアプリからの手続きが必要になります。プロミスの申し込み後、アプリをインストールして、手続きを済ませましょう。

ポイント返済のメリット・デメリット

| メリット | ・好きなタイミングでアプリから返済できる ・プロミス以外のサービスで貯めたVポイントも利用可能 |

|---|---|

| デメリット | ・アプリからVポイント利用の申し込みが必要になる |

※ 保有するポイント数が、「利息・手数料の合計額」に満たない場合、ポイント返済は利用できません。

※1 遅延利息およびポイントによる返済はポイント獲得の対象外です。

※2 アプリへのログインでポイントを獲得できるのは、月に一度までです。

プロミスの返済日は5日・15日・25日・末日から選択可能

プロミスの返済日は毎月5日・15日・25日・末日から選ぶことができます。

お金に余裕があるタイミングの方が返済しやすいので、給料日の少しあとを返済日にすると良いでしょう。

ただし、返済期日が土曜日・日曜日・祝日・年末年始の場合は、その翌営業日が返済日になります。

次回の返済日については会員サービスで確認することが可能です。

「今月の返済日はいつだろう?」というときは、Webの会員サービスやアプリから確認してください。

以下では「口座振替を登録した場合の引き落とし日」および「初回返済日の決まり方」について解説していきます。

口座振替を登録している場合の引き落とし日

月々の返済を口座振替で行う場合、利用する金融機関によっては返済日(引き落とし日)を選べないケースもあります。

例えば、「三井住友銀行」「三菱UFJ銀行」「みずほ銀行」「ゆうちょ銀行」「PayPay銀行」などなら返済日を選べますが、それら以外の一部金融機関は毎月5日の引き落としになります。

口座振替をする場合の返済日

| 利用する金融機関 | 選択できる返済期日 |

|---|---|

| 三井住友銀行/ 三菱UFJ銀行/ みずほ銀行/ ゆうちょ銀行/ PayPay銀行 | 毎月5日・15日・25日・末日 |

| 阿波銀行/ 関西みらい銀行/ 北九州銀行/ 京都銀行/ 熊本銀行/ 群馬銀行/ 埼玉りそな銀行/ 山陰合同銀行/ 滋賀銀行/ 七十七銀行/ 十八親和銀行/ スルガ銀行/ 中国銀行/ 筑波銀行/ 西日本シティ銀行/ 百五銀行/ 百十四銀行/ 広島銀行/ 福岡銀行/ 北洋銀行/ 北陸銀行/ 宮崎銀行/ 武蔵野銀行/ もみじ銀行/ 山形銀行/ 山口銀行/ りそな銀行/ 琉球銀行 | 毎月5日・15日・25日・末日 |

| 上記以外の金融機関 | 毎月5日 |

※ 返済期日が土曜日・日曜日・祝日・年末年始の場合は、翌営業日の引き落としになります。

繰り返しになりますが、「三井住友銀行」「三菱UFJ銀行」「みずほ銀行」「ゆうちょ銀行」「PayPay銀行」などは、手続き後、初回の返済期日から引き落としが開始されます。(※ 返済期日の当日に登録を行った場合は、次月の返済期日からの引き落としになります。)

その一方で、上の表の「上記以外の金融機関」は、登録日によって初回の引き落とし開始日が異なります。引き落としの開始前に返済日を迎えるときは、ATM返済やインターネット返済を活用してください。

口座振替で返済するときは、原則、引き落としの前日までに口座の残高をチェックしておくのじゃ。残高不足だった場合に再引き落としは行われんぞ。

初回返済日の決まり方

これからプロミスではじめてお金を借りる方は、選んだ返済日と初回借入日によって以下のように初回返済日が決まります。

プロミスの初回返済日の決まり方

| 返済日 | 借入日 | 初回返済日 |

|---|---|---|

| 毎月5日 | 1日~19日 | 借入日の翌月の返済日 |

| 20日~末日 | 借入日の翌々月の返済日 | |

| 毎月15日 | 1日~末日 | 借入日の翌月の返済日 |

| 毎月25日 | 1日~9日 | 借入日の同月の返済日 |

| 10日~末日 | 借入日の翌月の返済日 | |

| 毎月末日 | 1日~14日 | 借入日の同月の返済日 |

| 15日~末日 | 借入日の翌月の返済日 |

例えば、毎月25日を返済日にした場合、1日~9日までに借り入れをするとその月から返済が始まります。

一方、初回の借入日が10日~末日だと、返済開始は翌月の返済日からになります。

「いつから返済が始まるのかよく分からない!」という人は、ATMの利用明細書もしくは会員サービスで次回の返済日を確認しましょう。

また、プロミスをはじめて契約する方は、メールアドレスとWeb明細を登録することで30日間の無利息サービスを利用できますが、無利息期間中も返済日があることを忘れてはいけません。

無利息期間中は利息が発生しないため、返済金額の全額が元金に充当されます。(※ 返済日に遅れた場合やその他事情により30日間無利息サービスの提供が停止になるケースもあります。)

プロミスの返済額は毎月いくらから?最低返済額を計算する方法

プロミスの月々の返済額は最終借入後の残高によって決まり、その金額以上なら多めに入金することもできます。

最大返済回数は基準となる残高に応じて変わりますが、借入残高が100万円を超えるときは最長80回までで支払いを行えるため、高額融資であっても毎月の負担を抑えやすいのが特徴です。

プロミスの場合、最低返済額を「残高スライド元利定額返済方式」で決めておるんじゃ。現在の借入残高ではなく、最後に行った借り入れの直後の残高が基準になるぞ。

残高スライド元利定額返済方式とは?

聞いたことのない言葉が並んで難しく感じますが、簡単にいえば「残高スライド元利定額返済方式」は借入残高に応じて段階的に最低返済額が下がっていく(上がっていく)返済方式です。

例えば、借入残高が2万円以下だと月1,000円の支払いですが、3万円~5万円になると月2,000円の支払いに上がります。

プロミスの最低返済額は以下の式で計算することが可能です。

最低返済額の計算方法

| 借入残高 | 最低返済額の計算式 (1,000円未満切り上げ) |

返済回数 |

|---|---|---|

| 30万円以下 | 借入残高×3.61% | 最長36回 |

| 30万円超、100万円以下 | 借入残高×2.53% | 最長60回 |

| 100万円超 | 借入残高×1.99% | 最長80回 |

※ 借入残高は、最後に借り入れをした直後の残高です。

いくつかのパターンで最低返済額を計算してみました。

もし基準となる残高が2万円なら、その3.61%は722円ですが、1,000円未満は切り上げなので、最低返済額は1,000円になります。

最低返済金額の計算例

- 20,000円×3.61%=722円→1,000円(1,000円未満切り上げ)

- 30,000円×3.61%=1,083円→2,000円(1,000円未満切り上げ)

- 300,000円×3.61%=10,830円→11,000円(1,000円未満切り上げ)

- 310,000円×2.53%=7,843円→8,000円(1,000円未満切り上げ)

カードローンではプロミスのように基準となる利用残高に応じて返済額がスライド(増減)する方式を採用していることが多いです。

プロミスの場合は、基準となる利用残高が「30万円以下」「30万円超〜100万円以下」「100万円超」で計算式が変わることを覚えておきましょう。

借入残高にかける割合が下がるため、まとまった額の借り入れになっても、返済の負担が増えすぎないように工夫されているのです。

借入残高ごとの最低返済金額

最低返済額の計算式が変わる「30万円以下の場合」「30万円超〜100万円以下の場合」「100万円超の場合」の3つのケースで、借入残高ごとの最低返済額を表にまとめました。

プロミスの場合、契約限度額は毎月の最低返済額に関係しません。そのため、希望する金額を借りられたケースを想定して、毎月いくらからの返済になるのかをチェックしてください。

もし最低返済額の支払いが難しいなら、審査に通ったとしても後で返済に困る確率が高いです。

※ 契約内容によっては、返済金額が以下と異なる場合があります。すでに契約している方は、Webの会員サービスやアプリから返済金額を確認してください。

※ 例では利息分を考慮していません。実際の返済額の計算には利息分も含まれます。

借入残高が30万円以下の場合

プロミスで借入残高が30万円以下の場合には、次のような最低返済額になります。

借入残高が30万円以下の場合の最低返済額

| 借入残高 | 最低返済額 |

|---|---|

| 10,000円 | 1,000円 |

| 30,000円 | 2,000円 |

| 50,000円 | 2,000円 |

| 100,000円 | 4,000円 |

| 150,000円 | 6,000円 |

| 200,000円 | 8,000円 |

| 300,000円 | 11,000円 |

カードローンを利用する方の多くは少額融資を希望しているので、だいたいこのくらいの最低返済額になるでしょう。

一度に10万円を借りた場合には月4,000円、20万円だと8,000円、30万円だと11,000円と徐々に最低返済額が増えていきます。

借入残高が増えても、急激に最低返済額が上がるということはないですが、無理なく支払いができるかどうかを確認してください。

借入残高が30万円超、100万円以下の場合

借入残高が30万円超、100万円以下になると毎月の支払いだけでも数万円単位になります。ちなみに、契約限度額が50万円を超える場合には収入証明書の提出が必須になるので覚えておきましょう。

借入残高が30万円超、100万円以下の場合の最低返済額

| 借入残高 | 最低返済額 |

|---|---|

| 310,000円 | 8,000円 |

| 400,000円 | 11,000円 |

| 500,000円 | 13,000円 |

| 600,000円 | 16,000円 |

| 700,000円 | 18,000円 |

| 800,000円 | 21,000円 |

| 900,000円 | 23,000円 |

| 1,000,000円 | 26,000円 |

借入残高が30万円を超えると、最低返済額の計算式が「借入残高×3.61%」から「借入残高×2.53%」に変わります。

借入残高が30万円のときよりも、31万円のときの最低返済額が低いのはこのためです。

基準となる借入残高が減少すれば、基本的に返済額も下がっていきますが、区切りとなる金額の前後ではややイレギュラーになるケースもあります。

借入残高が100万円超の場合

最後に借入残高が100万円を超える場合の最低返済額を見ていきましょう。

借入残高が100万円超の場合の最低返済額

| 借入残高 | 最低返済額 |

|---|---|

| 1,010,000円 | 21,000円 |

| 1,500,000円 | 30,000円 |

| 2,000,000円 | 40,000円 |

| 2,500,000円 | 50,000円 |

| 3,000,000円 | 60,000円 |

| 3,500,000円 | 70,000円 |

| 4,000,000円 | 80,000円 |

| 4,500,000円 | 90,000円 |

| 5,000,000円 | 100,000円 |

プロミスでは最大500万円までの借り入れが可能ですが、高額融資には消費者金融よりも銀行カードローンが向いているでしょう。

銀行カードローンの方が低金利ということもありますし、最低返済額も消費者金融より低い傾向にあります。高額融資を希望している方はプロミスだけでなく銀行カードローンもあわせて検討してみてください。

このように、借り入れ前に最低返済額を調べておけば、毎月無理なく返済していけるぞ。

プロミスを最低返済額で完済したときの返済期間・返済総額をシミュレーション

プロミス公式サイトの返済シミュレーションを利用すれば「何ヶ月で完済できるのか?」「最終的にはいくらを支払うことになるのか?」などを調べられます。

最低返済額で支払いを続けた場合の返済期間と返済総額をシミュレーションしました。

最低返済額で完済した場合の返済期間・返済総額

| 借入残高 (適用金利) |

最低返済額 | 返済期間 | 返済総額 (利息) |

|---|---|---|---|

| 10万円 (年17.8%) |

4,000円 | 32ヶ月 | 125,864円 (25,864円) |

| 30万円 (年17.8%) |

11,000円 | 36ヶ月 | 387,289円 (87,289円) |

| 50万円 (17.8%) |

13,000円 | 58ヶ月 | 746,160円 (246,160円) |

| 100万円 (15.0%) |

26,000円 | 53ヶ月 | 1,371,743円 (371,743円) |

※ 上記の金額や期間は目安の数字です。あくまでもシミュレーションなので、実際の数字とは異なる場合もあります。

適用される金利は審査によって決まりますが、初回契約時にはプロミスの上限である年17.8%での借り入れになると想定した方が良いでしょう。

ただし、借入残高が100万円以上であれば利息制限法により必ず年15.0%以下の利率が適用されます。

返済シミュレーションでは「借入金額」「返済期間」「毎月の返済額」「借入利率」などを細かく指定できるので、ぜひ融資を受ける前に試してみてください。

プロミスの返済シミュレーションでは「30日間無利息サービス」の適用も条件に含められるぞ。「無利息期間はどのくらいお得になるの?」という人は、返済シミュレーションで確認してみてくれ。

プロミスをお得に返済するための方法

最低返済額で支払いを続けていけば毎月の負担は小さいものの、長期返済になりやすく、結果的に支払う利息は大きくなってしまいます。

必要最低限の額だけを借りるということはもちろん重要ですが、利息や手数料の節約のために返し方も工夫しましょう。

プロミスをお得に返済するための方法を紹介していきます。

プロミスをお得に返済するための方法

- 手数料のかからない返済方法を選ぶ

- 無利息期間中にできるだけ借入残高を減らしておく

- 最低返済額以上を入金して元金を早く減らす

- 一括返済でいっきに完済する

それぞれの方法は併用することもできるので、利用できる方法はぜひ積極的に取り入れてください。

1. 手数料のかからない返済方法を選ぶ

返済方法の中には手数料が有料のもの、無料のものがあります。

プロミスの場合、「三井住友銀行以外の提携ATMからの返済」および「銀行振込」だと手数料がかかります。

一方、「プロミスATM」「インターネット返済」「口座振替」などは手数料がかかりません。

| 手数料無料の返済方法 | インターネット返済/ 口座振替/ ポイントによる返済/ プロミスATM/ 三井住友銀行ATM |

|---|---|

| 手数料有料の返済方法 | 提携ATMからの返済(三井住友銀行以外)/ スマホATM/ 銀行振込 |

提携ATMの手数料は1回あたり110円もしくは220円ですが、利用回数が多いなら無視できない金額になります。

例えば、月に1回1万円超の借り入れ、月に1回1万円以下の返済を1年間続けたとしましょう。その場合、ATMの利用手数料だけで、年間3,960円もかかるのです。(※ 毎月1万円超の借り入れ(220円)と1万円以下の返済(110円)を12ヶ月継続した場合です。)

2. 無利息期間中にできるだけ借入残高を減らしておく

プロミスをはじめて契約する方は、メールアドレスとWeb明細を登録することで、初回借入の翌日から30日間が無利息になります。

申し込み時に書面の受取方法を選べるので、「プロミスのホームページにて書面(Web明細)を確認」を選択しましょう。

そして、無利息期間を上手に利用するコツは、期間中にできるだけ借入残高を減らしておくということです。

カードローンの利息は、「借入残高×金利(実質年率)÷365×借入日数」という式で計算できます。

この計算式から借入残高が多いほど利息が増えやすいということが分かるので、利息が発生する前にできるだけ残高を減らしておきましょう。

無理に支払いをして延滞してしまっては意味がありませんが、たとえ初回返済日の前であっても無利息期間中に返済をしておくことは利息の節約に有効です。

3. 最低返済額以上を入金して元金を早く減らす

借入残高によって決まるのはプロミスの最低返済額です。あくまでも「最低」なので、お金に余裕があるなら多めに返済しましょう。

プロミスの返済方式は「残高スライド元利定額返済方式」で、返済額には元金と利息の両方が含まれます。

例えば、借入残高が10万円で毎月4,000円の返済をしていく場合、次のような元金と利息の内訳になります。

10万円を返済する場合の元金と利息の内訳

| 回数 | 毎月の返済額 | 元金 | 利息 | 残高 |

|---|---|---|---|---|

| 1 | 4,000円 | 2,517円 | 1,483円 | 97,483円 |

| 2 | 4,000円 | 2,555円 | 1,445円 | 94,928円 |

| 3 | 4,000円 | 2,592円 | 1,408円 | 92,336円 |

| ~ | ~ | |||

| 32 | 1,864円 | 1,837円 | 27円 | 0円 |

| 累計 | 125,864円 | 100,000円 | 25,864円 | 0円 |

1回目の返済では、4,000円を支払っても元金に充当されるのは2,517円だけです。

しかし、多めに返済したり、返済日とは別に追加で入金したりした場合には、その額がすべて元金に充当されます。

最低返済額よりも多く支払いをすることで効率的に残高を減らしていけるので、給料日後や月末などに追加で返済できないかを検討してみてください。

4. 一括返済でいっきに完済する

プロミスの月々の返済額は最終借入後の残高で決まりますが、お金に余裕があるときは、一括返済で残高の全額をいっきに返すことも可能です。

一括返済によって返済期間が大幅に短縮できれば、利息も大きく節約できるでしょう。

例えば、借りた10万円を「30日後に一括返済するケース」と「最低金額の返済で完済するケース」では以下のような差が出ます。

10万円を一括返済するケースのシミュレーション

| 返済の方法 | 利用期間(返済回数) | 返済総額 |

|---|---|---|

| 30日後に一括返済 | 30日(1回) | 101,463円 |

| 最低返済額で完済 | 32ヶ月(32回) | 125,864円 |

プロミスで一括返済を行う場合、インターネット返済が便利です。返済金額を入力するときに「全額のご返済」を指定すれば、借入残高の一括返済を行えます。

インターネット返済に利用できる金融機関口座がある方は、Webの会員サービスやアプリからの手続きがおすすめです。

プロミスの利息は日割り計算じゃ。一括返済に必要な金額は1日単位で変わる点に注意するのじゃぞ。

プロミスの返済日に遅れるとどうなる?

プロミスの返済期日は会員サービスでいつでも確認できます。返済が1日でも遅れると延滞になるため、余裕を持って入金するようにしましょう。

プロミスの返済日を過ぎてしまった場合、以下のようなデメリット・リスクがあります。

プロミスの返済遅れで生じるデメリット・リスク

- 延滞中は遅延損害金が発生する

- カードローンの利用・契約に影響が出る

- 信用情報に延滞の記録が残る

延滞中は遅延損害金が発生する

プロミスの新規契約者の金利は年4.5%~17.8%(実質年率)で、この範囲内で審査によって決定されます。

ただし、通常の金利とは別に遅延利率が決められていて、返済日を過ぎたときは遅延利率に応じた遅延損害金を負担しなくてはいけません。プロミスの遅延利率は年20.0%(実質年率)なので、通常の利息よりも負担は重くなるでしょう。

カードローンの利用・契約に影響が出る

プロミスの返済が遅れている場合、「借り入れが行えない」などカードローンの利用にも影響が出ます。

基本的に延滞を解消することで制限は解除されますが、延滞の頻度が多いケースでは、増額が認めづらくなるなどの可能性もあります。

プロミスの増額審査では返済能力の変化や信用情報の登録内容、これまでの利用状況などを判断材料に、限度額の見直しが行われます。

ただし、見直しの結果、限度額が減らされてしまうケースもあるので注意してください。特に増額審査を受ける直前の延滞は、審査結果への影響が大きいです。

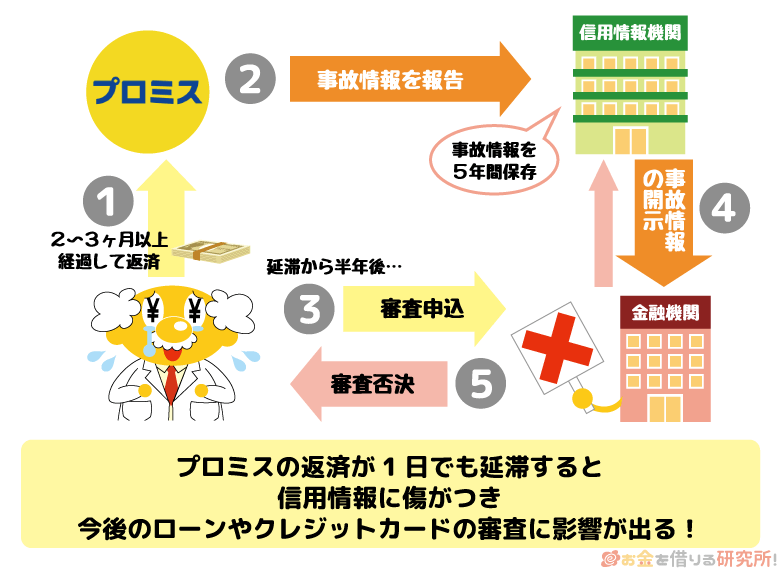

信用情報に延滞の記録が残る

プロミスの利用状況は信用情報機関に共有されています。

そのため、延滞は信用情報を傷つける可能性もあり、プロミス以外のカードローンやクレジットカードの審査にも影響するでしょう。

金融事故の情報(異動情報)として信用情報に記録されるのは、2ヶ月~3ヶ月以上の延滞になった場合です。

一度、信用情報に傷がつくと、延滞を解消しても、記録が削除されるまでに数年かかります。

長期の返済遅れは実生活への影響も大きいので、延滞は早めに解消するようにしてください。

複数の消費者金融からお金を借りていて、毎月の返済に苦しんでいる人は「おまとめローン」も検討すると良いじゃろう。プロミスのおまとめローンの融資額は最大300万円で、すでにプロミスのフリーキャッシングを契約している人も切り替えられるぞ。

プロミスの返済期日までに入金できない時はどうすれば良い?

繰り返しになりますが、返済日を1日でも過ぎると延滞になります。

延滞には遅延損害金の発生などのデメリットがありますが、「どうしても返済日までお金を用意できない……」というケースもあるでしょう。

もしうっかり入金を忘れていただけなら、すぐにATMなどから返済すれば、延滞によるデメリット・リスクは最小限にとどめられます。

一方、そもそもお金が用意できないという場合には、以下のような対処法があります。

返済日に間に合わないときの対処法

- プロミスコールで返済について相談する

- プロミスの自動音声で入金日を登録する

プロミスコールでは返済に関する相談が可能

プロミスのオペレーターに返済の相談をしたいときは、プロミスコールに電話しましょう。

プロミスコールは平日9:00~18:00がオペレーターの対応時間になっているので、その時間内なら直接相談できます。

延滞している状態で何もしないとプロミスから返済確認の電話がかかってきます。返済日を過ぎる前でも「返済が遅れそう……」というケースは、早めに連絡することが重要です。

オペレーターに繋がったら返済日に遅れそうな旨を伝えれば、「いつまでに入金できるのか?」などを尋ねられます。返済の相談だけで問題が解決するわけではありませんが、早めに相談することで事態の悪化を防げるでしょう。

返済日から14日以内の入金なら自動音声やWebで手続き可能

「返済日は過ぎてしまうが、1~2週以内にお金を用意できる」というときは、オペレーターと話さなくても入金予定日の登録が可能です。

プロミスコールの自動音声で手続きする場合は、音声ガイダンスに従って以下の手順で入金予定日を登録してください。

電話(自動音声)で入金予定日を登録する方法

- 「すでにプロミスをご利用中のお客さま(2)」をプッシュ

- 「今回のお支払期日を過ぎる場合や、一括でのお支払のお問合せ(2)」をプッシュ

- 「今回お支払が遅れる方(2)」をプッシュ

- 「カード番号または会員番号がおわかりの方(1)」をプッシュ ※1

- 「カード番号または会員番号」および「暗証番号」を入力

- 「続けて(1)」をプッシュし、返済日を入力 ※2

※1 カード番号などが分からない場合は「番号が不明の方は(2)」をプッシュしてください。オペレーターに繋がります。

※2 例:1月31日の場合は0131と入力します。

この方法で手続きができるのは、もともとの返済日から14日以内に入金できる場合に限られます。

それ以降を入金予定日として登録したいケースや登録するのに必要な情報(カード番号など)が分からないケースは、オペレーターとのやりとりが必須になるので覚えておきましょう。

また、入金予定日はWebの会員サービスやスマホアプリからも登録できます。アプリの場合は「メニュー」から「お客さま情報の管理」に進み、「ご返済期日を過ぎる場合のお手続」から必要な情報を入力してください。

ちなみに、この手続きをしても毎月の返済日が変わるわけではありません。転職などで給料日が変わり、返済日も変えたいという方は、自動契約機や会員サービスから手続きが可能です。

プロミスは返済日から14日以内の遅延なら、誰とも話さずに対処できるぞ。

※ 取引の状況により、入金予定日の登録の受け付けができないケースもあります。

※ 毎月の返済日を変える場合には、一度、利息の清算が必要になるケースもあります。

プロミスの返済に関するよくある質問

プロミスの返済はコンビニでも行える?

プロミスは最寄りのコンビニにある提携ATMからも返済できます。

セブン銀行やローソン銀行、イーネットなどが提携ATMになっていますし、スマホATMならセブン銀行ATM・ローソン銀行ATMからスマホだけで返済することも可能です。

ただし、提携ATMの利用時には、所定の提携ATM手数料が自己負担になります。普段の返済をコンビニの提携ATMから行う場合は、手数料に注意しましょう。

手数料が気になる方は、手数料が無料のプロミスATMや三井住友銀行ATMを利用してください。もしくは、口座振替やインターネット返済も手数料がかかりません。

プロミスで借入残高の千円未満を返済する方法は?

プロミスの返済をATMで行う場合、基本的に1,000円以上の単位での入金になります。千円未満の端数まで返済したいときは、インターネット返済や銀行振込を利用してください。

カードローンの利息は日割りで計算されるため、千円単位や一万円単位で借り入れを行っても、借入残高には千円未満の端数が発生します。

完済後に解約を希望するケースでは、千円未満の端数を含めて返済する必要があるため、会員ページなどで金額を確認したうえで手続きしましょう。

プロミスの返済方法は途中で変更できる?

プロミスの返済方法は契約途中で変更することもできます。

例えば、毎月ATM返済やインターネット返済を行っている場合も、会員サービスから口座振替の登録を行えば、登録した口座からの自動引き落としに変更可能です。

引き落としの開始までに時間がかかるケースもあるので、次回返済日に間に合わないときは別の方法で入金しましょう。

また、口座振替の停止についても会員サービスから手続きできます。返済方法それぞれにメリット・デメリットがあるので、都合の良い方法で返済を行ってください。

プロミスの返済日を忘れないための対策は?

プロミスの返済日を忘れてしまいそうな人は、口座振替の登録がおすすめです。給与の受取口座からの自動引き落としなら返済忘れは起きにくいです。

返済方法を口座振替に変更したい場合は、会員サービスから手続きしてください。

口座振替のメニューから申し込みを開始し、金融機関のサイトにログインすることで登録を行います。一部利用できない金融機関もあるので、対応している口座はプロミスの公式ホームページで確認しましょう。

また、会員サービスでは「ご返済日お知らせメール」も登録できます。会員情報に登録されているメールアドレスに返済期日を知らせる案内が届くので、「ATMやネットバンキングで返済する」「返済日の前に引き落とし用の口座に資金を移動する」という人は登録しておくと良いです。

【まとめ】プロミスは返済方法を自由に選べる!最低返済額以上の入金が上手な返済のコツ

プロミスはさまざまな返済方法に対応しています。コンビニなどにある提携ATMでカードを使って返済するだけでなく、手数料無料のプロミスATM、口座振替、インターネット返済、スマホATMなどが利用可能です。

返済方法によっては入金時に手数料がかかるため、できるだけ手数料のかからない方法を選んでください。

プロミスでお金を借りるにあたって避けたいのは「延滞」です。返済日を過ぎると遅延損害金が発生したり、信用情報に傷がついたりするので、入金忘れに注意して、しっかりと返済スケジュールを立てておきましょう。

例えば、口座振替や返済日の通知サービスを利用すると入金を忘れにくいですし、公式ホームページの返済シミュレーションは返済計画を立てるのに役立ちます。

また、効率的に借入残高を減らすためには、最低返済額以上の入金が重要です。最終借入後残高に応じて決まる最低返済額に加えて、余裕があるときはATM返済やインターネット返済で多めに入金することをおすすめします。

プロミスの返済の仕組みを理解して、上手に返済を行いましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。