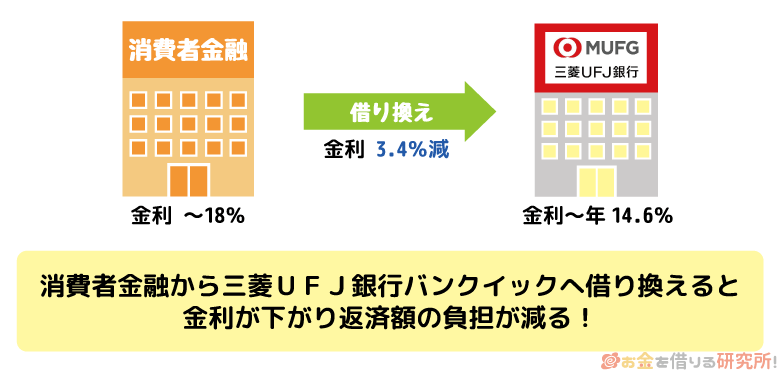

消費者金融のカードローンでお金を借りている人の中には、「低金利な銀行カードローンで借り換えたい!」と考えている方も多いと思います。

この記事ではメガバンクの1社である三菱UFJ銀行のカードローン「バンクイック」で借り換えをする方法とそのメリット・デメリットについて詳しくまとめました。

バンクイックの資金使途は原則自由で、事業性資金を除けばさまざまな用途に利用可能です。

今よりも低い金利でお金を借りて、消費者金融などからの借り入れを完済すれば、返済の負担を軽減できるでしょう。

しかし、ただ借り換えるだけでは思ったように返済の負担が減らないかもしれません。

本当にバンクイックで借り換えをしても良いのか、借り換えによるデメリットはないのかをよく確認してからカードローンの申し込みをしてください。

目次

- 三菱UFJ銀行カードローン「バンクイック」で借り換えをするメリット

- 三菱UFJ銀行カードローン「バンクイック」で借り換えをするデメリット

- 三菱UFJ銀行カードローン「バンクイック」で借り換えるのには審査が必要

- 三菱UFJ銀行カードローン「バンクイック」で借り換えを行った場合の返済シミュレーション

- 三菱UFJ銀行カードローン「バンクイック」で借り換えをした方が良い人とは?

- 三菱UFJ銀行カードローン「バンクイック」で借り換えをする流れ

- 三菱UFJ銀行カードローン「バンクイック」での借り換えに関するよくある質問

- 【まとめ】三菱UFJ銀行カードローン「バンクイック」は消費者金融の借り換えに効果的!貸付条件を比較しながら申し込もう

三菱UFJ銀行カードローン「バンクイック」で借り換えをするメリット

最初にバンクイックを借り換えに利用するメリットを確認していきましょう。

バンクイックで借り換えるメリット

- 消費者金融のカードローンよりも金利が低い

- 毎月の返済金額を減らせる可能性が高い

- お試し審査で事前に審査結果を診断できる

- カードレスでの借入も可能なので借り換えがスピーディ

- 申し込みに担保・保証人がいらない

消費者金融のカードローンよりも金利が低い

カードローンの借り換えを行うときにもっとも重要なのが金利です。

同じ金額を借りていても、適用される金利が下がれば発生する利息は減るため、返済の負担を小さくできます。

特に消費者金融のカードローンの場合、年18.0%前後で借り入れをしているケースが多いため、銀行カードローンであるバンクイックで借り換えを行えば大きく金利を下げられるでしょう。

バンクイックは、利用限度額によって以下のような金利が適用されます。

バンクイックの利用限度額と適用金利

| 利用限度額 | 借入利率 |

|---|---|

| 710万円~800万円 | 年1.4%~年3.6% |

| 610万円~700万円 | 年3.6%~年4.1% |

| 510万円~600万円 | 年4.1%~年4.6% |

| 410万円~500万円 | 年4.6%~年6.1% |

| 310万円~400万円 | 年6.1%~年7.6% |

| 210万円~300万円 | 年7.6%~年10.6% |

| 110万円~200万円 | 年10.6%~年13.6% |

| ~100万円 | 年13.6%~年14.6% |

バンクイックの場合、利用限度額に応じて借入利率が決まる仕組みになっています。

例えば、利用限度額が100万円以下のときは、年13.6%~年14.6%の範囲内で借入利率が決定されます。

ただし、商品の上限金利は年14.6%なので、年18.0%程度の利率で消費者金融のカードローンやクレジットカードキャッシングを利用しているなら、今よりも低い金利で借り換えることができるでしょう。

借り換え先を検討する際に「今よりも金利が下がるか?」は非常に重要です。現在の借入先の適用利率を調べたうえで、借り換えるようにしてください。

バンクイックへの借り換えで毎月の返済金額を減らせる可能性が高い

バンクイックで借り換えをすることによって、利息だけでなく、毎月の返済額を減らせる可能性があります。

バンクイックは消費者金融よりも最少返済額の設定が低く、借入残高によっては最少1,000円/月からの返済が可能です。

バンクイックは借入利率と借入残高によって最小返済額が決まる仕組みになっています。

例えば、借入利率が年8.1%超のケースでは、借入残高に応じて以下のような最小返済額が設定されています。

バンクイックの最少返済額

| 借入残高 | 最少返済額 |

|---|---|

| 10万円 | 2,000円 |

| 30万円 | 6,000円 |

| 50万円 | 10,000円 |

| 100万円 | 20,000円 |

| 150万円 | 30,000円 |

| 300万円 | 60,000円 |

| 500万円 | 100,000円 |

※ 適用金利が年8.1%超の場合です。

今契約しているカードローンや借入残高にもよるので、絶対に毎月の返済額を下げたいという人は現在の返済額と比較してみてください。

特に複数のカードローンを契約していて、それぞれの借入残高が数十万円という場合、借り換えることによって毎月の最少返済額が下がるケースが多いです。

複数のカードローンやクレジットカードキャッシングを利用している場合、それぞれの返済日がバラバラということも多いじゃろう。そのようなケースであれば上手く借り換えることで返済日の管理も楽になるぞ。

お試し審査で事前に審査結果を診断できる

消費者金融の審査よりも銀行カードローンの審査は厳しいといわれており、より厳格なイメージがあるメガバンクのカードローンということもあって、バンクイックの申し込みをためらっている人も多いでしょう。

安心感のあるメガバンクのカードローンというのもバンクイックで借り換えるメリットですが、銀行カードローンの審査は甘くありません。

もし銀行カードローン審査が不安なら、ぜひバンクイックの公式サイトで「お借入診断」(お試し審査)を行なってみてください。

バンクイックは銀行カードローンの中では珍しく、お試し審査ができます。

消費者金融ではお馴染みですが、銀行カードローンの場合、お試し審査で申し込みをする前に審査結果を診断してくれるところは少ないです。

限られた入力項目にもとづく簡易的な診断なので実際の審査結果と一致しないこともありますが、バンクイックを契約できる見込みがあるかを見るだけなら十分でしょう。

特にバンクイックのような大手銀行のカードローンでは他社借入が審査結果に影響するケースが多いので、他社借入が2件以上ある方は申し込みをする前にお試し審査を利用してみてください。

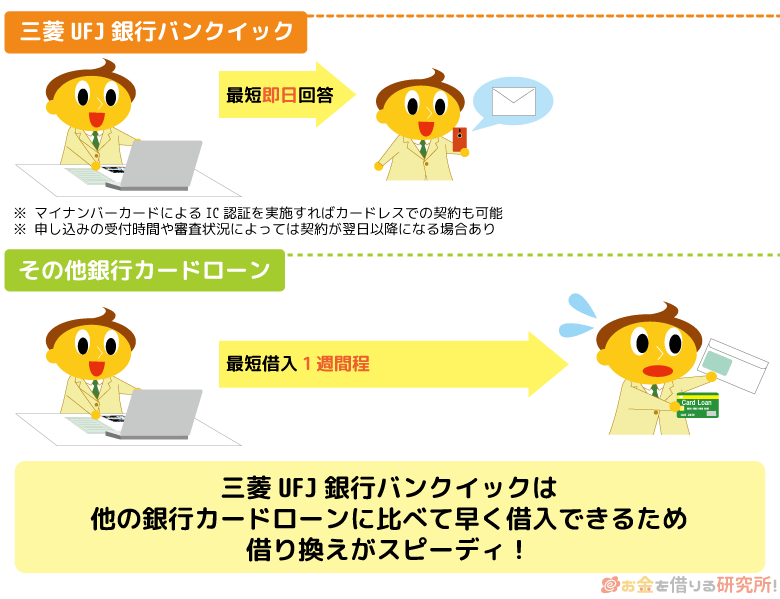

カードレスでの借入も可能なので借り換えがスピーディ

銀行カードローンは消費者金融よりも低金利ですが、融資までに時間がかかる傾向にあります。

カードローンの金利は年率で表記されているものの、実際の利息は日割りで計算されます。そのため、審査結果を待っている間も既存の借入先の利息はどんどん増えてしまうのです。

カードローンの借り換えをする場合、まずは金利の低さが重要ですが、できるだけ早く借り換えられると無駄が少なくなるでしょう。

バンクイックの場合、マイナンバーカードによるIC認証をすれば、専用カードが発行されないカードレスでの契約も可能です。

審査回答は最短即日で、9時~21時(土・日・祝日は9時~17時)に連絡があります。

申し込みの受付時間や審査状況によっては、翌日以降の契約になる場合があるので、早めの申し込みがおすすめです。

申し込みに担保・保証人がいらない

バンクイックの申し込みに担保や保証人はいりません。この点は一般的な消費者金融や銀行のカードローンと同様です。

ローンの種類によっては担保・保証人を求められるケースもありますが、バンクイックであれば本人確認書類や収入証明書などで審査を受けられます。

いくつかの書類を用意するだけで、パソコンやスマートフォンから24時間いつでも申し込めるというのもバンクイックで借り換えるメリットになるでしょう。

バンクイックであれば契約までの手続きがWEB完結可能ですし、三菱UFJ銀行の口座を持っていない人も申し込めます。

三菱UFJ銀行カードローン「バンクイック」で借り換えをするデメリット

バンクイックをカードローンの借り換えに利用する場合、メリットだけでなく、デメリットもあります。

「借り換えをしても想像していたほどは返済の負担が減らなかった。」

「思ったような条件での借り換えができなかった。」

「審査に落ちてしまい、そもそも借り換えができなかった。」

このような状況にならないためにも、バンクイックで借り換えをするときの注意点についてもしっかりと確認しておいてください。

限度額は最大800万円までなので超高額な借り入れには対応できない

バンクイックの限度額は最大でも800万円までです。

通常の借り入れをする分には十分すぎる限度額ですが、他社での借入残高が多い人は注意してください。

他社からの借り入れの合計が800万円を超えている人はバンクイックで全額を借り換えることはできません。

カードローンの中には限度額が1,000万円という商品もあるので、いくらの借り換えをしようと思っているのかをバンクイックに申し込む前に整理しておきましょう。

また、利用限度額は審査によって決定するため、希望した限度額での契約ができないということもあります。

利用限度額については審査結果が出るまでは分かりませんが、少なくても商品自体の限度額が借り換えを考えている額に対して十分なのかはチェックしてください。

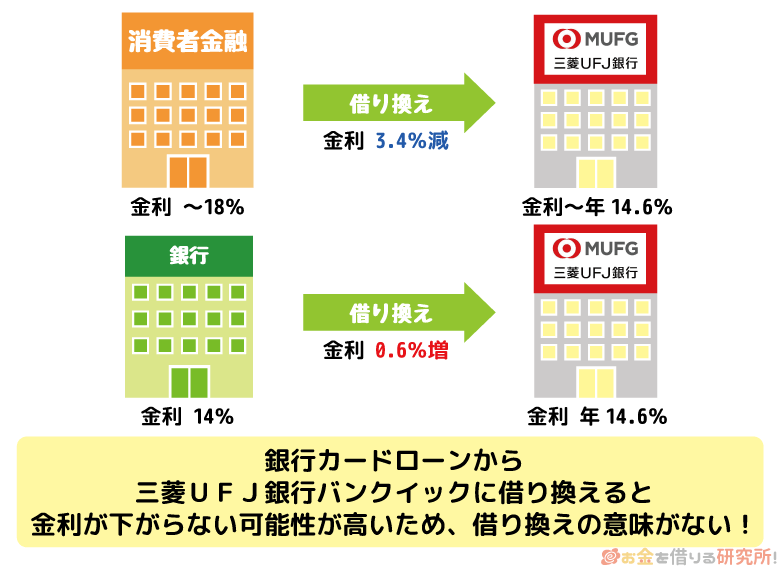

銀行カードローンを借り換える場合は金利が下がらないケースもある

先ほど、借り換えをするときには金利が重要という話をしましたが、銀行カードローンの中にはバンクイックよりも低金利なものもいくつかあります。

主要な銀行カードローンの金利を比較してみましょう。

銀行カードローンの金利比較

| 銀行カードローン | 金利(年率) |

|---|---|

| イオン銀行カードローン | 3.8%~13.8% |

| みずほ銀行カードローン | 2.0%~14.0% |

| 三井住友銀行 カードローン | 1.5%~14.5% |

| 楽天銀行スーパーローン | 1.9%~14.5% |

| 三菱UFJ銀行カードローン 「バンクイック」 |

1.4%~14.6% |

| 住信SBIネット銀行 カードローン | 1.89%~14.79% |

| auじぶん銀行カードローン※1 | 1.48%~17.5% |

※1 通常コースの場合です。au限定割(誰でもコース・借り換えコース)とは金利が異なります。

実際に適用される金利は審査によって決まりますが、上から上限金利が低い順で並べました。

バンクイックは他の銀行カードローンと比べると平均的な金利で、イオン銀行カードローンやみずほ銀行カードローンと比較すればやや高めの金利になってしまいます。

auじぶん銀行カードローンのように高めの金利設定をしている銀行カードローンもありますが、銀行カードローンからバンクイックへの借り換えでは金利が下がらない可能性が高いので注意が必要です。

すでに同じくらいの金利の銀行カードローンを契約しているという人は、今の契約内容を見直してもらえないか契約先の銀行に相談してみると良いでしょう。

ほとんどの銀行カードローンはバンクイックのように利用限度額ごとに適用金利が決まっているため、増額が認められれば適用される金利の引き下げも可能です。

まずは今契約しているカードローンの契約内容を調べて、バンクイックで借り換えると金利が下がる可能性があるかを調べてください。

毎月の返済負担を減らすことで返済期間が延びることもある

繰り返しになりますが、月々の返済負担を小さくできるのも借り換えで期待できるメリットです。しかし、月々の返済額を下げた場合、返済のペースが落ちて、完済までの期間も延びます。

借り換えによって金利が下がれば、返済のペースを落としても、返済総額は増えない可能性もありますが、借り換える前に「返済期間はどうなるか?」「返済総額は減るか?」はチェックしておいてください。

貸付条件次第になるものの、金利と毎月の返済負担は下がっても、ゆっくり完済を目指すと返済総額は増えてしまうことがあります。

三菱UFJ銀行カードローン「バンクイック」で借り換えるのには審査が必要

前述のとおり、一般的に銀行カードローンの審査は消費者金融よりも厳しいといわれています。

バンクイックを借り換えに利用するのにも審査があるため、「収入の安定性に問題がある」「返済能力が基準に達しない」などのケースでは審査に落ちてしまうでしょう。

以下ではバンクイックを借り換えに利用するという前提で審査において重要になるポイントについて解説していきます。

複数の借り入れがあると審査に通るのが難しい

銀行の中でも事業規模の大きなメガバンクが扱うカードローンの審査は厳しいといわれています。

審査では他社借入の状況もチェックされ、特に複数社からの借り入れがあるなら審査に通るのが難しくなるでしょう。

先ほども話に出たバンクイックのお試し審査は他社借入の件数と金額を入力できるので、さまざまな条件で試してみました。

バンクイックお借入診断の結果

| 借入件数 | 借入金額 | 診断結果 |

|---|---|---|

| 1件 | 100万円 | 申し込み可能 |

| 2件 | 100万円 | 申し込み可能 |

| 3件 | 100万円 | 申し込み可能 |

| 4件 | 100万円 | 診断不可 |

| 4件 | 10万円 | 診断不可 |

※ その他の入力項目は「年齢(20代)」、「年収(500万円)」で診断をしています。

※ 診断結果は借り入れを検討する際の目安です。実際の審査結果と異なる場合があります。

あくまでもお試し審査の結果ではありますが、借入件数が4件以上になった段階で診断結果が「申し込み可能」から「診断不可」に変わります。

借入件数が4件だと、たとえ借入金額を減らしても「診断不可」が表示されました。そのため、借入件数が3件を超えるかどうかが1つの基準になるでしょう。

消費者金融のカードローンを複数契約していて審査が不安という方は、なんとか完済して他社借入を1件にしてからバンクイックで借り換えをしても良いでしょう。

消費者金融などの貸金業者の場合、法律(総量規制)によって年収の1/3を超える借り入れは原則として禁止されておるぞ。また、銀行についても自主的な融資額の規制を行っているといわれておる。他社借入は件数だけでなく、年収とのバランスも重要になるのじゃ。

信用情報の登録内容は重視される

大手の消費者金融や銀行などの金融機関は返済能力の審査において信用情報の登録内容を重視する傾向があります。そのため、現在安定した収入があっても、信用情報に問題があるならバンクイックの審査にも通らないでしょう。

信用情報にはカードローンやクレジットカードなどの契約内容・利用状況が登録されています。

例えば、長期延滞や債務整理といった内容は異動情報に該当し、信用情報の評価に深刻な影響を与えます。

これらのネガティブな登録内容は一定期間記録が残るため、記録が残っている間は審査に通るのが難しいと思ってください。

既存の借入先への返済が遅れているなら審査に通らない

バンクイックの審査では信用情報の照会が実施されますが、その際には既存の借入先への返済状況もチェックされます。そのため、審査を受けるタイミングで借入先への返済に遅れが生じている場合、バンクイックの審査に通ることはありません。

月々の返済が厳しくなり、返済が遅れてしまう前に借り換えを済ませましょう。

ちなみに、バンクイックの保証会社はアコム株式会社です。「現在アコムを利用している」「過去にアコムを利用していた」という方で、返済トラブルがあった場合は、バンクイックの審査にも影響があるので注意してください。

バンクイックの審査については以下の記事で詳しく解説しています。

三菱UFJ銀行カードローン「バンクイック」の審査基準と審査に通らない5つの原因

銀行カードローンの審査に通るためには「既存の借入先で延滞しない」「他社借入があるなら残高をできるだけ減らしておく」「勤続年数が短いときは申し込みを避ける」などがポイントになるぞ。

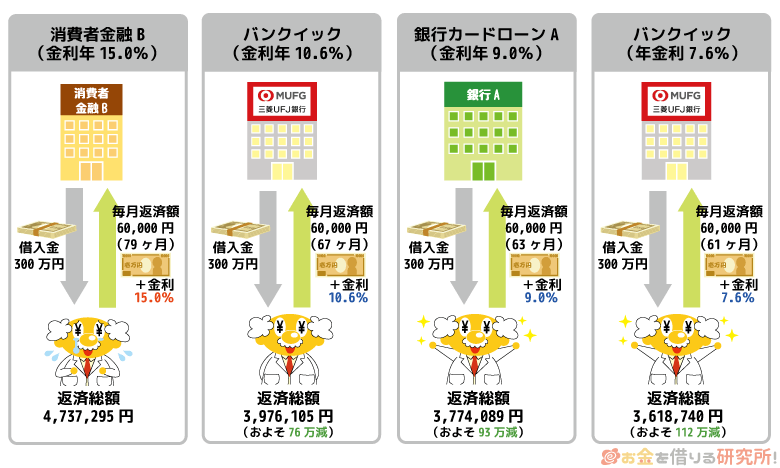

三菱UFJ銀行カードローン「バンクイック」で借り換えを行った場合の返済シミュレーション

実際にバンクイックで借り換えをしたらどのくらい返済総額が減るのでしょうか?

何となくカードローンの借り換えをするのを面倒に感じている人もいるかもしれませんが、返済総額の変化を見ればきっと積極的に借り換えをしたくなるはずです。

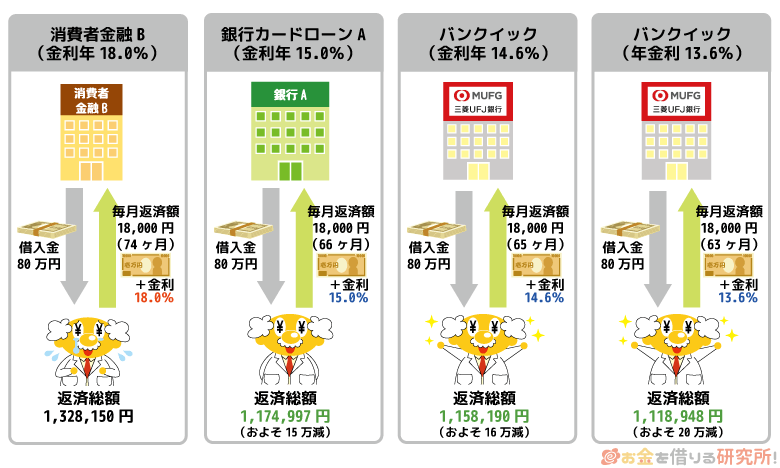

今回は以下の3つの条件で借り換えのシミュレーションを行いました。

- 80万円をバンクイックで借り換えた場合(年13.6%~年14.6%・月18,000円の返済)

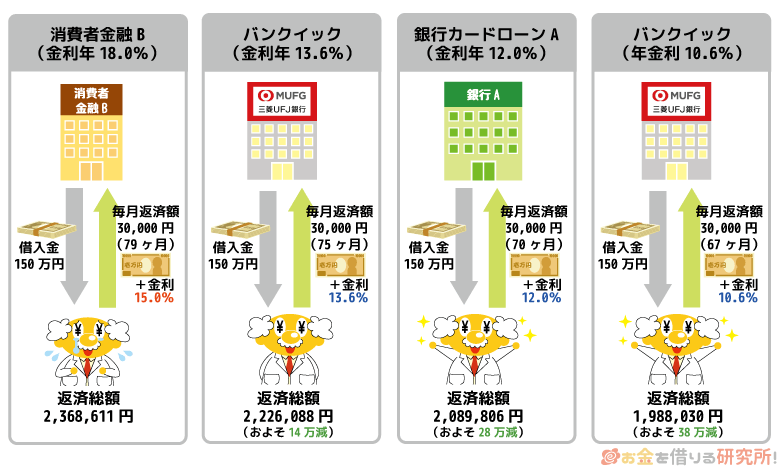

- 150万円をバンクイックで借り換えた場合(年10.6%~年13.6%・月30,000円の返済)

- 300万円をバンクイックで借り換えた場合(年7.6%~年10.6%・月60,000円の返済)

バンクイックは利用限度額が10万円以上~100万円以下だと年13.6%~年14.6%の間で金利が決まりますが、今回は利用限度額内での上限金利と下限金利の両方でシミュレーション結果を出しています。

※ 返済総額や利息などは返済シミュレーションの結果なので、実際の数字と異なる可能性があります。

①80万円をバンクイックで借り換えた場合(月18,000円の返済)

| カードローン (適用金利) |

返済総額 | 利息 | 返済月数 |

|---|---|---|---|

| バンクイック (年13.6%) |

1,118,948円 | 318,948円 | 63ヶ月 |

| バンクイック (年14.6%) |

1,158,190円 | 358,190円 | 65ヶ月 |

| 銀行カードローンA (年15.0%) |

1,174,997円 | 374,997円 | 66ヶ月 |

| 消費者金融B (年18.0%) |

1,328,150円 | 528,150円 | 74ヶ月 |

消費者金融B(年18.0%)で80万円を借りた場合、完済までに74ヶ月もかかり、利息だけでも50万円を超えます。

もともと借りたお金が80万円でも、完済する頃には元金の半分以上の利息を支払っているのです。

一方、銀行カードローンであれば返済月数は10ヶ月ほど短くなり、利息は30万円代まで減少します。

銀行カードローンは金利年13.6%、14.6%、15.0%の3つをシミュレーションしました。

金利自体は0.4%~1.0%ほどしか違いませんが、それでも数万円単位で利息が減っていることが分かります。

金利年15.0%から年14.6%に借り換えるケースでは2万円ほどしか利息に差が出ないので迷いますが、少しでも良い条件になるなら借り換える価値はあるでしょう。

②150万円をバンクイックで借り換えた場合(月30,000円の返済)

| カードローン (適用金利) |

返済総額 | 利息 | 返済月数 |

|---|---|---|---|

| バンクイック (年10.6%) |

1,988,030円 | 488,030円 | 67ヶ月 |

| 銀行カードローンA (年12.0%) |

2,089,806円 | 589,806円 | 70ヶ月 |

| バンクイック (年13.6%) |

2,226,088円 | 726,088円 | 75ヶ月 |

| 消費者金融B (年15.0%) |

2,368,611円 | 868,611円 | 79ヶ月 |

借入額が100万円以上になると、利息制限法という法律にもとづき消費者金融からの借り入れでも年15.0%以下になります。

そのため、100万円未満の借り換えよりも金利の差は小さいケースが多いです。しかし、借入額が高額になると数パーセントの金利差でも、最終的な返済総額には大きな違いが生まれてきます。

消費者金融B(年15.0%)では150万円の借り入れを完済するのに79ヶ月かかり、利息は約86万円です。

一方、バンクイックで利用限度額150万円の場合、適用される金利はどんなに高くても年13.6%となります。その場合、完済まで75ヶ月と4ヶ月短縮され、14万円ほど利息が減ります。

消費者金融B(年15.0%)とは年1.4%の金利差ですが、これほどの違いになるのです。

さらに、利用限度額150万円の下限金利である年10.6%が適用されたなら、消費者金融B(年15.0%)よりも利息は約40万円も減ります。

銀行カードローン間で借り換えを行う場合、その前後で金利があまり変わらないケースもあるじゃろう。まずは審査を受けて、実際に適用される借入利率が分かってから借り換えの判断を行ってくれ。「金利が上がる」「金利が変わらない」のであれば、無理に契約する必要はないぞ。

③300万円をバンクイックで借り換えた場合(月60,000円の返済)

| カードローン (適用金利) |

返済総額 | 利息 | 返済月数 |

|---|---|---|---|

| バンクイック (年7.6%) |

3,618,740円 | 618,740円 | 61ヶ月 |

| 銀行カードローンA (年9.0%) |

3,774,089円 | 774,089円 | 63ヶ月 |

| バンクイック (年10.6%) |

3,976,105円 | 976,105円 | 67ヶ月 |

| 消費者金融B (年15.0%) |

4,737,295円 | 1,737,295円 | 79ヶ月 |

借入残高が300万円とさらに高額になると金利による利息の差はより顕著になります。

消費者金融B(年15.0%)では完済まで79ヶ月かかり、完済する頃には約170万円の利息を支払うことになります。

バンクイック(年10.6%)で借り換えをすることで、1年間ほど返済月数が短縮され、利息は約100万円まで減額されるのです。

同じ300万円という借り入れでも金利が下がれば、約70万円も利息が減ります。

さらに、バンクイック(年7.6%)なら最終的な利息は約62万円となり、さらに40万円ほど負担が減るので、無理なく返済を続けられるでしょう。

また、150万円の借り換え時と同様に、バンクイックの適用金利である年7.6%~年10.6%の間で銀行カードローンA(年9.0%)を契約しているというケースもあると思います。

借り換えによって金利が下がる可能性があるなら審査を受けてみても良いですが、借入残高が300万円ある状態でバンクイックの審査を受けることになるため、年収によっては借り換え自体が難しいかもしれません。

額が大きいほど借り換えによって利息を少なくできますが、審査通過のハードルは高いと覚悟してください。

三菱UFJ銀行カードローン「バンクイック」で借り換えをした方が良い人とは?

バンクイックで借り換えをするメリットやデメリット、実際どのくらい返済総額が減るかを見てきました。

これらの情報を踏まえて、バンクイックで借り換えをした方が良いのはどのような人かを説明していきます。

消費者金融からの借り入れしかない

消費者金融からの借り入れしかないという人は、銀行カードローンに比べて高めの金利でカードローンを契約している可能性が高いです。

そのため、バンクイックで借り換えをすることで効果的に返済の負担を軽減できるでしょう。

一方、バンクイックは同じ銀行のカードローンと比較すると平均的な金利です。

今の借り入れが銀行からのものだけという場合には、バンクイックで借り換えをしても思ったほど負担が減らないという可能性があります。

まずは、今契約しているカードローンの適用金利を調べて、バンクイックで借り換えたときに金利が下がる可能性があるかを比較してみてください。

クレジットカードに付帯するキャッシングサービスの上限金利も年18.0%程度の商品が多いぞ。ただし、クレジットカードのショッピング枠のリボ払いは、手数料率が年15.0%ということもあるのじゃ。いずれの場合においても現在の借入利率(手数料率)を把握したうえで、「借り換えによって負担が軽減されるか?」を考えることが大切じゃぞ。

借り換え後は、返済だけでなく借り入れにもカードローンを利用したい

バンクイックは通常のカードローンなので、利用限度額の範囲までなら借りたお金は自由に使えます。

例えば、バンクイックを利用限度額150万円で契約をして、100万円を借り換えに利用したとします。

まだ50万円の借入枠が残っているので、この額までなら別の目的でカードローンを利用することもできるのです。

また、利用限度額いっぱいまで借り換えに利用しても、返済が進み借入枠が空けばお金を借りられます。

借り換えは返済専用のカードローンで行うこともできますが、その場合には借り換え以外の目的でお金を借りることも、空いた枠で追加借入をすることもできません。

借り換えをした後、返済はもちろんですが、余裕ができたら借り入れにも利用したいという人にはバンクイックがおすすめです。

毎月の返済額を少しでも減らして無理のない支払いをしたい

カードローンの借り換えは最終的な返済総額を減らすということも重要ですが、「まずは毎月の負担を減らしたい!」と思っている人も多いでしょう。

バンクイックでは最少返済額が低めに設定されているため、借り換えによって毎月の負担を減らせる可能性もあります。

一度でも延滞してしまうと信用情報に傷がつき、延滞を解消しても5年間はカードローンやクレジットカードの審査に通過できなくなるので注意が必要です。

延滞は信用情報機関を通じて契約している他社のカードローン、クレジットカードにも影響が出ます。

信用情報が悪化すれば利用停止などの措置が取られる可能性が高いので、まずは毎月の支払いを遅らせないということが重要になるでしょう。

借入残高が80万円のときの毎月の返済額を消費者金融のカードローンと比較してみました。

借入残高が80万円のときの毎月の返済額

| カードローン | 毎月の返済額 |

|---|---|

| 三菱UFJ銀行カードローン 「バンクイック」※1 |

16,000円 |

| プロミス | 21,000円 |

| SMBCモビット | 21,000円 |

| アコム ※2 | 24,000円 |

| アイフル ※3 | 24,000円 |

※1 適用金利年8.1%超で契約した場合です。

※2 限度額30万円超、100万円以下で契約をした場合です。

※3 返済期日を35日のサイクル制で契約した場合です。

アコムやアイフルと比較すると1万円近く最少返済額が低く設定されているので、バンクイックなら毎月無理なく返済できるでしょう。

ただし、返済額を減らすということは、元金が減るスピードが遅くなるので、完済までの期間が延びることになります。

そうなれば、借り換えをして金利が下がっても最終的な返済総額は増えてしまうという危険性もあるのです。

延滞してしまうよりは良いですが、余裕がある月は追加で返済することをおすすめします。

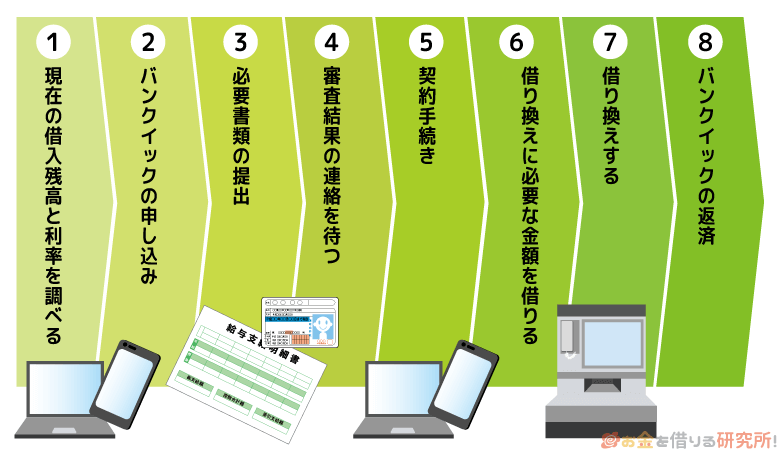

三菱UFJ銀行カードローン「バンクイック」で借り換えをする流れ

バンクイックは借換専用の商品ではないため、契約後、自分自身で借り換えを行う必要があります。

また、効果的に借り換えを行うには、事前に現在の借入先の残高・借入利率なども調べておく方が良いです。

バンクイックは銀行カードローンなので即日融資には対応しておらず、三菱UFJ銀行に口座を持っているかによって融資までのスピードが異なります。

その辺りに注目しながら申し込み~借り換えまでの流れを確認してください。

- 現在の借入残高と適用金利を調べる

最初に現在利用しているカードローンの借入残高と適用金利を調べましょう。

バンクイックの金利は年1.4%~年14.6%なので、現在の適用金利が年14.6%超であれば必ず金利が下がります。

すでに年14.6%以下だと利用限度額によっては金利が変わらない、反対に上がってしまうというケースもあるので注意してください。バンクイックの利用限度額に応じた適用金利を見ながら借り換えるべきかを検討しましょう。

- バンクイックの申し込みをする

「審査に通れば金利が下がる」「審査結果次第で金利が下がる」ということを確認できたら、ネットからバンクイックへの申し込みをしていきます。バンクイックの申込方法は「インターネット」もしくは「電話」ですが、ネットなら24時間いつでも手続き可能です。

バンクイックの申し込みは三菱UFJ銀行の口座がなくても大丈夫です。口座がない人は「口座なし」から申し込みを進めていきましょう。

また、カードの受取方法は郵送になります。契約してから自宅に届くまで1週間ほどかかるでしょう。マイナンバーカードによるIC認証を実施する場合は、カードレスでのお取り引きも可能です。

- 必要書類を提出する

申込内容を三菱UFJ銀行に送信したら、審査で必要になる書類を提出していきましょう。

本人確認書類だけでなく、バンクイックでは利用限度額が50万円超になると収入証明書も必須です。借り換えに利用する場合、50万円超を希望するケースがほとんどだと思うので、以下の書類も準備してください。

バンクイックの収入証明書

・源泉徴収票

・住民税決定通知書

・納税証明書その1・その2(個人事業主の方)

・確定申告書第1表・第2表

・直近1ヶ月分の給与明細書+(お持ちの場合)賞与明細書※ 上記以外にも追加書類の提出が必要になることもあります。また、申し込み時の内容と書類の記載内容に相違がある場合、審査結果が変更されることがあります。

マイナンバーカードによるマイナンバーIC認証を行う場合、本人確認書類は1点で手続きできます。一方、それ以外の本人確認書類は2点用意する必要があります。マイナンバーカード以外の本人確認書類や収入証明書は三菱UFJ銀行の「確認書類アップロード」サービスからWEB経由で提出してください。

- 審査結果の回答を待つ

申し込み、書類提出が完了したら審査結果が出るのを待ちましょう。

バンクイックの審査結果は最短即日に分かり、Eメール、または電話で回答されます。(※ 申し込みの受付時間帯、審査状況により、契約が翌日以降になることがあります。)

審査結果の回答が行われる時間は、平日9時~21時、土日・祝日9時~17時です。この段階で利用限度額や適用金利も知らされるので、今の契約内容よりも金利が下がっているか、全額の借り換えができるかを確認してください。

- 契約手続きを行う

三菱UFJ銀行から提示された条件で借り換えしても良さそうなら、契約手続きを進めていきます。バンクイックは契約の手続きもWEB完結で行えます。(※ 申込内容の確認のために、勤務先や自宅などに電話連絡があることもあります。)

- 借り換えに必要な金額を借りる

契約が済んだら、借り換えに必要な額をバンクイックから借ります。

1日単位でカードローンの利息は増えているので、契約していたカードローンの会員ページにアクセスするなどして今の元金と利息の合計を調べておくと正確です。ローンカードを利用する場合には三菱UFJ銀行ATMや提携コンビニATMから現金を千円単位で引き出せます。一方、振込融資を受ける場合、借り入れは1万円単位になるので注意してください。

また、振込先が三菱UFJ銀行の口座の場合、初回の利用で当日に入金があるのは、平日0時~14時までに振り込みの手続きをした場合です。

それ以外の曜日・時間帯は振込実施の目安が当日~翌営業日になるので、すぐ借り換えができない可能性もあります。(※他行口座あて振り込みをご希望の場合、初回または振込先口座変更時はお電話からお申し込みください。2回目以降の利用の振込実施時間は金融機関によって異なります。)以上のような違いがあることを理解した上で、ATMを利用するか、振込融資を利用するか選びましょう。

- 借りたお金で契約していたローンを完済する

ATMから現金を引き出した方は、そのお金でもともと契約していたカードローンの返済をしていきましょう。

同じATMから返済できるなら、挿入するローンカードを変えればその場で返済可能です。

ただし、ATMでは硬貨の取り扱いができないことが多いので、借入残高を0円にできないケースもあります。

その場合は、多めに入金して後で返金してもらうか、ATMではなく銀行振込などで返済してください。

借入残高を一括返済する方法はカードローンによって異なるので、事前に確認しておくとスムーズだと思います。振込融資で借り換え資金を借りた方は、そのままインターネットバンキングを利用して他社へ返済するとスムーズです。

カードローンごとにネット返済用の口座を登録する手間はありますが、スマホやパソコンだけで一括返済できます。

この方法だと手数料もかからず、24時間いつでも1円単位で返済できるのでおすすめです。 - バンクイックの返済を行う

借り換えが完了したら、あとはバンクイックへの返済を行うだけです。バンクイックの返済方法は「自動支払い(口座振替)」「ATM」「振り込み」の3種類です。

申し込み時に指定した返済方法に従って毎月の支払いをしていきましょう。自動支払い(口座振替)を指定した方は、毎月の返済日に最少返済額が引き落とされていきます。

口座残高が十分にあれば返済忘れは起きませんが、最少返済額しか引き落とされないので、返済額を増やそうと思ったらATMや振り込みも併用しないといけません。一方、口座振替を指定しなかった場合、返済日までに自分自身でATMや振り込みで返済資金を入金しないと延滞になるので注意してください。

最少返済額以上であれば入金額を自由に指定できます。手間はほぼ一緒なので、毎月の返済は口座振替で行いながら、余裕があるときにATMや振り込みで追加の返済をすると良いでしょう。

ただし、口座振替には三菱UFJ銀行口座が必要なので、口座がない方は開設する必要があります。

三菱UFJ銀行カードローン「バンクイック」での借り換えに関するよくある質問

バンクイックの新規契約時の金利はどのように決まる?

バンクイックの金利は年1.4%~年14.6%で、利用限度額に応じて適用される借入利率が変わります。

実際の利用限度額や借入利率は審査によって決定され、利用限度額が高額になれば、適用される利率は低くなっていく仕組みです。

カードローンの審査に通るためには収入の安定性が重要になります。

ただし、大きな限度額での契約を希望する場合、一定以上の年収も求められるでしょう。

希望どおりの金額で契約できるとは限らないので、基本的には商品の上限金利で考えてください。

例えば、消費者金融カードローンの金利は、上限だと年18.0%程度のケースが多いです。

もし現在の借入先で適用されている金利が年18.0%なら、それよりも上限金利の低い銀行カードローンで借り換えることで利息負担を軽減できます。

バンクイックの限度額が借り換えるのに足りないときはどうすれば良い?

バンクイックの利用限度額は最大800万円までですが、実際の限度額については審査の結果次第です。(※ 利用限度額が50万円を超える場合、収入証明書の提出が必要です。)

そのため、希望する限度額に足りず、全額の借り換えができないケースもあるでしょう。

既存の借入残高の全額を借り換えられるのが理想的ですが、限度額が不足しているときは、一部だけを借り換えるという選択肢もあります。

借入残高の一部であっても借り換えによって金利が下がれば、利息の負担は軽くなります。

返済によって利用可能額に余裕が出たら借り換えを進められますし、バンクイックの限度額は増額することも可能です。

限度額が足りないときは徐々に借り換えを進めていくか、途中で増額審査を受けてみましょう。

バンクイックで借り換えるときは他社解約が必要になる?

バンクイックは、返済専用・借換専用のローンではありません。

資金使途は原則自由(事業性資金を除く)でさまざまな用途に使えて、審査によって決まる限度額の範囲内で繰り返し利用できます。

そのため、借り換えに利用するケースであっても、既存の借入先を解約する必要はないです。しかし、借り換えによって完済したのであれば、利用する予定のないカードローンは解約することをおすすめします。

カードローンやクレジットカードキャッシングは利用限度額の範囲内で自由に利用できるので、残高がなくても返済能力の審査に影響することがあります。

解約すれば他社で借入残高を増やしてしまうリスクも減らせますし、住宅ローンを組むときやバンクイックの増額審査を受ける際のマイナスの影響も回避可能です。

借り換え後に解約しなくても問題はありませんが、利用しないなら解約するのが好ましいでしょう。

バンクイックでの借り換えに向いていないケースとは?

現在の借入状況などによっては、バンクイックでの借り換えに向いていないケースもあります。

例えば、「銀行カードローンによる借り入れがメイン」「追加借入せずに返済に専念したい」「高額な借り換えを希望していて、不動産などの担保を用意できる」などのケースでは、別の商品を利用する方が返済の負担を軽減できて、希望に近い条件で完済を目指せるかもしれません。

中には借り換えに特化した返済専用のローン、不動産などの担保を用意することで無担保ローンよりも低い金利で利用できるローンも存在します。

また、貸付条件が近い銀行カードローン間の借り換えは、金利が下がらないことも考えられます。

借り換えを行ううえで重要なのは、現在の借入利率よりも金利を下げることです。

少なくともバンクイックで借り換えることで、「金利が下がる可能性があるか?」はしっかりとチェックしておきましょう。

【まとめ】三菱UFJ銀行カードローン「バンクイック」は消費者金融の借り換えに効果的!貸付条件を比較しながら申し込もう

三菱UFJ銀行カードローン「バンクイック」で借り換えをするメリット・デメリット、その流れについて見てきました。

銀行カードローンということもあり十分に低金利なので、消費者金融からお金を借りるより良い条件で借り換えられるでしょう。

しかし、今契約しているカードローンの借入利率によっては、借り換えても金利が下がらない可能性もあります。

例えば、銀行カードローンは上限金利を年15.0%以下に設定している商品が多いです。そのため、バンクイックを銀行カードローン間での借り換えに利用する場合、審査の結果次第では契約を見送るという選択肢も出てきます。

基本的には消費者金融のカードローンやクレジットカードキャッシングの借り換えでの利用を検討しましょう。消費者金融のカードローンなどの場合、年18.0%程度の借入利率になっていることが多いと思います。

バンクイックは利用限度額ごとの適用金利を公開しているので、現在の貸付条件と比較しながら借り換えを検討してください。実際の借入利率は審査の結果次第になるものの、少しでも金利が下がる可能性があるなら、バンクイックで借り換えましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(11)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要※無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。